「個人事業主で赤字だけど、税金って支払わなければいけないの?」

「赤字の個人事業主でも確定申告した方がいいの?」

このような疑問をお持ちではありませんか?

個人事業主で赤字の場合、税金や確定申告がどうなるのか気になりますよね。

個人事業主が赤字の場合、個人事業主が支払うべき4つの税金のうち、3つは支払う必要がなく、確定申告の義務もありません。

| 個人事業主が支払う税金 | 赤字の時の支払いの有無 | 内容 |

|---|---|---|

| 所得税 | なし | 所得が0だとかからない |

| 消費税 | あり ただし年間の売上が1,000万円以下 の事業者は免除 | あり ただし年間の売上が1,000万円以下 の事業者は免除 |

| 住民税 | なし | 所得が0だとかからない ただし、均等割が発生する場合はあり |

| 個人事業税 | なし | 事業所得290万円以下はかからない |

赤字の個人事業主は、支払うべき所得税がないため、確定申告の義務もありません。

理由は、確定申告は所得を申告して所得税を正しく納税するために行うものだからです。

しかし、赤字でも確定申告した方がいい場合がほとんどです。

赤字でも確定申告をするメリットはたくさんありますが、確定申告をしないことで得をする人はほとんどいません。

そこでこの記事では、以下のことをお伝えします。

この記事でわかること

・個人事業主が赤字の場合納税の必要はなく、確定申告の義務もない

・個人事業主が赤字で確定申告する4つのメリット

・個人事業主が赤字で確定申告するデメリット

・個人事業主が赤字の場合の確定申告書類の作成方法

・赤字の時でも利用できる資金調達方法

この記事を読んで、個人事業主が赤字の場合の税金について詳しく知り、正しく賢く申告することに役立ててくださいね。

目次

1.個人事業主が赤字の場合の税金と確定申告

個人事業主が赤字の場合は、納税の必要はなく確定申告をする義務もありません。

ここでは以下の内容についてその理由をお伝えします。

・赤字の場合、税金を払わなくていい

・赤字の場合、確定申告の義務がない

それぞれについて詳しくみていきましょう。

1-1.個人事業主が赤字の場合、税金を支払う必要がない

赤字の場合、税金の支払いは発生しません。

その理由を所得税の計算式を使って説明します。

所得税の計算式は以下の通りです。

■所得税額=課税される所得金額(収入-必要経費-各種所得控除)×税率-税額控除

赤字の場合、上の式の赤字で示した部分が0以下になるため、所得税額は0円以下と算出されるので、所得税額は0円になります。

具体的な例を挙げてみてみましょう。

例えば100万円の赤字の場合、所得税額の計算は以下のようになります。

課税所得金額-100万×税率5%=-50,000円(195万円以下の税率は5%)

よって税金の支払いはありません。

このように、課税される所得金額が0円以下の場合は、計算上所得税額が0またはマイナスとなり、所得税額が0円になります。

また、住民税も所得を元に算出するため、赤字の場合は同じく0円です。

1-2.個人事業主が赤字の場合、確定申告の義務がない

赤字の場合は、確定申告の義務がありません。

理由は、赤字の場合は支払う税金がないからです。

確定申告の概要をみてみましょう。

【確定申告概要】

所得税の確定申告は、毎年1月1日から12月31日までの1年間に生じた所得の金額とそれに対する所得税等の額を計算して確定させる手続きです。

源泉徴収された税金や予定納税額などがある場合には、この確定申告によって過不足を精算します。

参照:国税庁HP

以上のように、確定申告とは正しく納税するために行う申告なので、支払うべき税金がない赤字決算の個人事業主は、確定申告をする義務が生じません。

2.赤字でも確定申告すべき!4つのメリット

赤字で確定申告するメリットはどんなものがあるのでしょうか。

メリットは以下の通りです。

赤字で確定申告する4つのメリット

・損失の繰越ができる(青色申告の場合)

・所得を証明できる

・課税証明書を発行してもらえる

・国民健康保険料の優遇が受けられる

それぞれ詳しくみていきましょう。

2-1.損失の繰越ができる(青色申告の場合)

赤字で確定申告をする最大のメリットは、損失を来年以降に繰越せることです。

青色申告の場合、3年間損失を繰越すことができます。

具体的な例を挙げてみてみましょう。

(わかりやすくするために所得控除を計算に入れていませんが、結果に変わりはありません。)

| 【具体例】 ◎2022年に赤字で確定申告をした場合 2022年 200万円の赤字・・・所得税額=-200万円×5%=-10万円=所得税0円 2023年 200万年の黒字・・・所得税額=(200万円-200万円)×5%=0=所得税0円 繰越した2022年の損失 ◎2022年に確定申告しなかった場合の2023年の所得税額 所得税額=200万円×10%-97,500円=102,500円* *課税所得195万円〜330万円の税率は10%、控除額は97,500円 |

このように、赤字でも確定申告を行うことで、前年度の損失を繰越すことができ、2023年に支払う所得税額が0円になります。

赤字で確定申告をしない場合と比較して102,500円、所得税を減らすことができました。

このように、赤字でも確定申告を行うことで、損失を繰越すことができ、所得税額を抑えることができます。

ただし、損失の繰越ができるのは青色申告の場合のみです。

白色申告の場合は損失の繰越ができないので注意しましょう。

2-2.所得を証明できる

赤字でも確定申告をすると、所得を証明することができます。

確定申告の書類を税務署に提出した場合、申告書の控えに収受印を押してもらえるので、これを所得の証明書として利用できます。

e-taxの場合は、電子申請等証明書が入手できるので、それを所得の証明書として利用してください。

所得証明は、以下のような場面で必要になります。

・事業用融資の審査

・住宅ローンの審査

・クレジットカードの発行 など

個人事業主が住宅ローンを組む場合は、過去3年分の所得証明書の提出を求められます。

赤字だからといって確定申告をしていないと、必要書類を提出できないので、住宅ローンをこれから組む可能性がある人は必ず確定申告しましょう。

このように、赤字でも確定申告をすると、自分の所得を証明する書類を所持できるというメリットがあります。

2-3.課税証明書を発行してもらえる

赤字でも確定申告をすると、課税証明書を発行してもらえるというメリットがあります。

【課税証明書とは】

課税証明書とは、主に住民税の課税額を記載した証明書のことです。 そのほか所得金額、扶養人数や控除の内訳、課税標準額など必要に応じて記載することができます。

課税証明書は各自治体で発行することが可能な書類です。

課税証明書は、以下のような場面で必要になります。

- 金融機関で融資を受ける

- クレジットカードを申し込む

- 子供を保育園に入れる

- 扶養申請をする

- 児童手当の申請をする など

では、なぜ確定申告をしないと課税証明書を発行してもらえないのでしょうか。

個人事業主の住民税額は、確定申告によって得た所得等の情報を市町村が取得し、それを元に算出します。

赤字の場合は、住民税も所得税同様0円なので確定申告をしないことで問題はありませんが、確定申告をしていないと市町村があなたの住民税が0円ということを認識することができず、課税証明書に住民税額を記載することができません。

そのため、赤字であっても確定申告をすることで、課税証明書を市町村に発行してもらうことが可能になります。

課税証明書が必要になりそうな場合は、赤字であっても確定申告をすることをおすすめします。

2-4.国民健康保険料の優遇が受けられる

赤字で確定申告をすると、国民健康保険の優遇が受けられるというメリットがあります。

国民健康保険は、確定申告の所得情報によって決められます。

赤字の場合は非課税世帯となるので、国民健康保険料の優遇を受けることができます。

確定申告をしない場合は各自治体に非課税世帯として認識されないため、優遇を受けることができません。

このように個人事業主で赤字の場合に確定申告をすると、国民健康保険料は安くなるメリットがあります。

国民健康保険の優遇内容は、各自治体によって異なります。

詳しくはGoogleなどの検索エンジンで「国民健康保険料 非課税世帯 自治体名」で検索すると調べることが可能です。

3.赤字で確定申告するデメリット

結論から言うと、確定申告をするデメリットはありません。

しかしあえて挙げるとするなら、赤字の場合は確定申告をしてもしなくても赤字の場合は資金調達が難しくなります。

赤字の確定申告を行う個人事業主にとっては深刻な問題ですので、詳しくお伝えします。

3-1.資金調達が難しくなる

赤字で確定申告すると、資金調達が難しくなります。

ただしこの問題は確定申告をしなければ防げる問題ではなく、赤字決算自体のデメリットと言えます。

個人事業主が赤字を出すと、金融機関の査定が下がります。

要は信用が下がると言うことです。

そうすると金融機関は融資をしてくれなくなったり、審査がより厳しくなります。

一度下がった信用は、翌年黒字を出したら改善されるというものではありません。

下がるのは簡単ですが、信用を取り戻すのは大変です。

赤字になって銀行から融資を受けられないと、会社の運転資金が足りなくなって倒産に至るリスクが高くなります。

確定申告の内容が赤字だと、このような大きなリスクを抱えていると言えます。

4.赤字の場合の確定申告書類の作成方法

赤字の場合は、「損益計算書」の「所得金額」がマイナス表示になります。

確定申告書には、マイナス部分は△をつけて記入します。

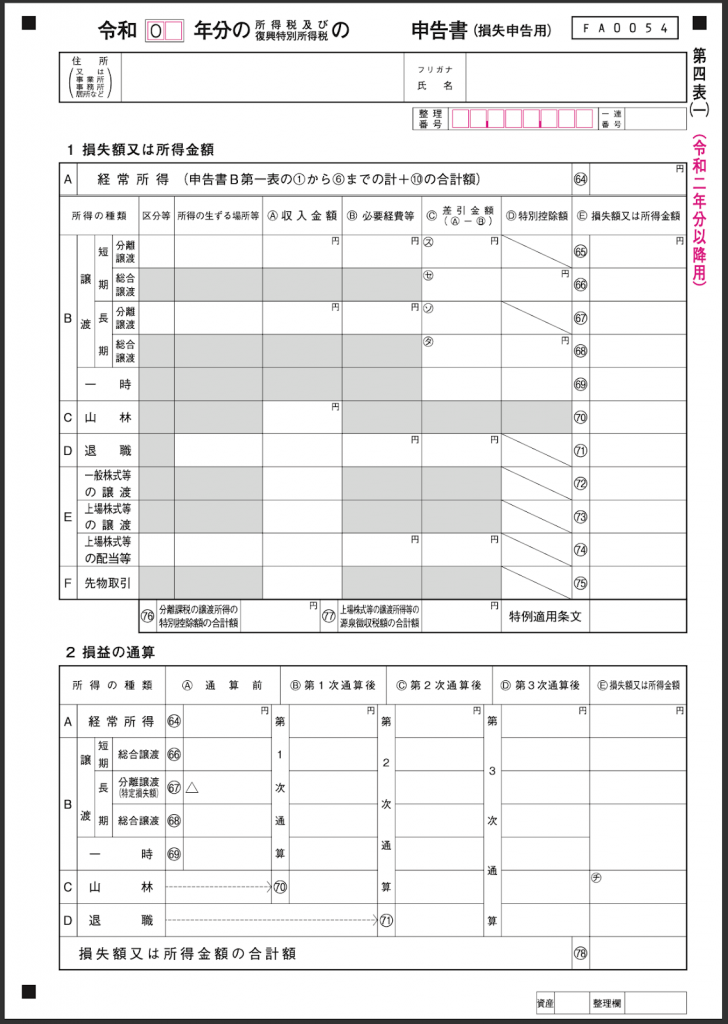

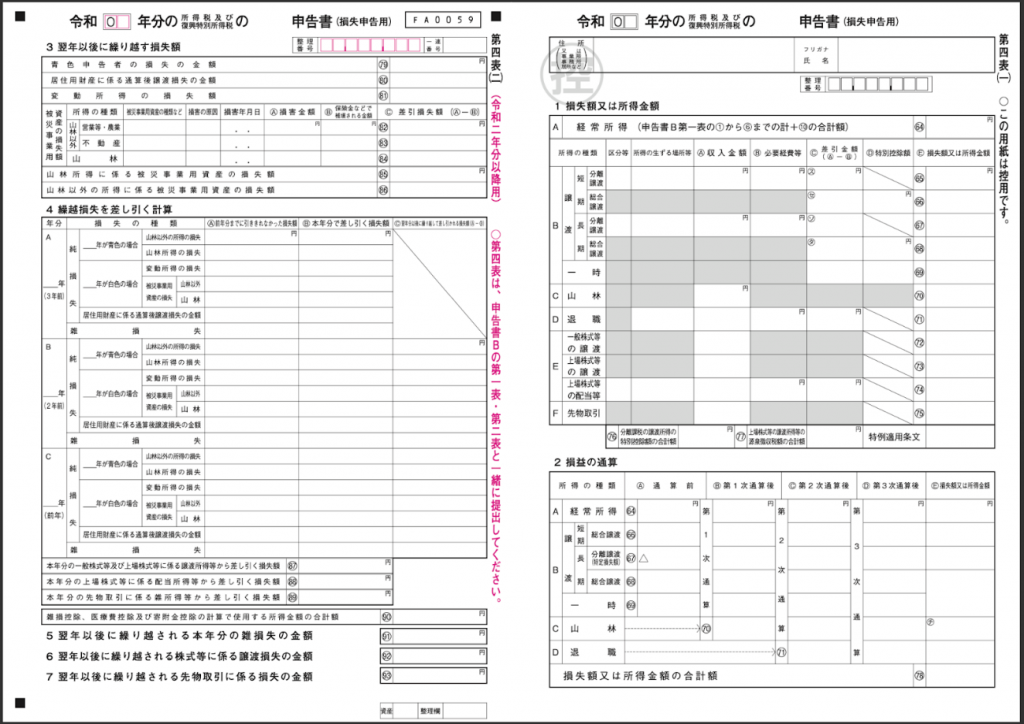

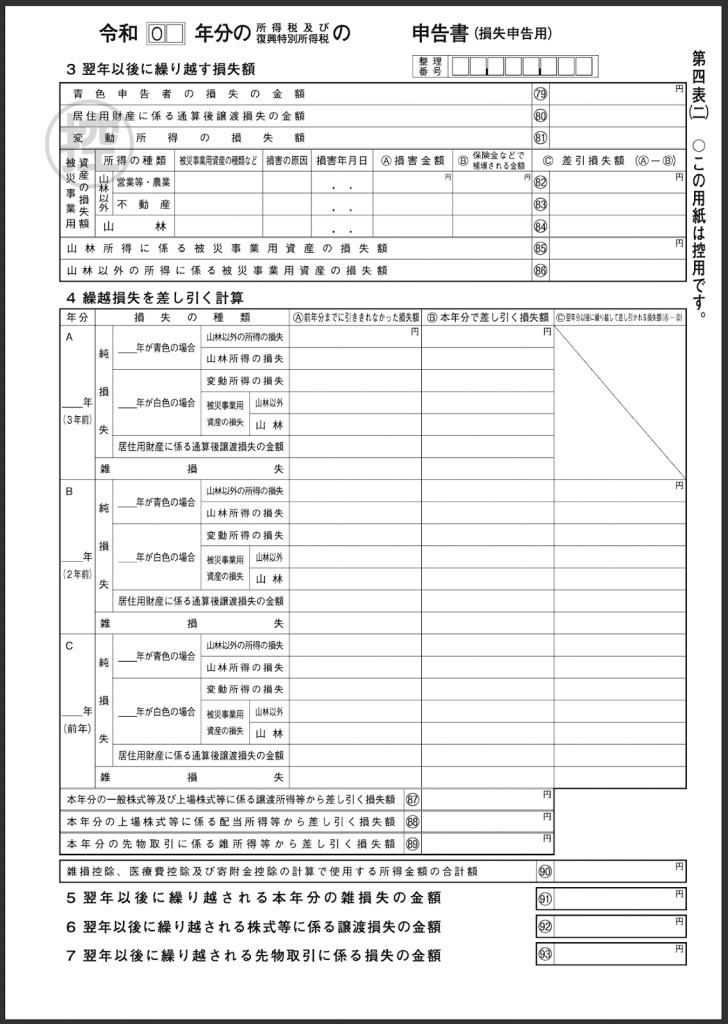

また赤字の場合は、通常の確定申告で必要な書類に加えて「確定申告書B第4表(損失申告用)」という書類を作成して提出することで、損失を繰越すことができます。

「確定申告書B第4表(損失申告用)」は以下のようなものです。

参照:国税庁HP

記入方法について詳しくは、国税庁のHPのこちらのページに手引きがあるので、確認してください。

5.赤字でも個人事業主が利用できる資金調達方法

赤字時の資金調達が難しいということをお伝えしましたが、これには解決方法があります。

赤字でも個人事業主が利用できる資金調達方法は以下の通りです。

【赤字でも利用できる資金調達方法】

・ファクタリング

・不動産担保ローン

・リースバック

・不動産売却

それぞれお伝えします。

5-1.ファクタリング

赤字が影響することなく資金調達できる方法として「ファクタリング」というサービスがあります。

| 【ファクタリングとは】 ファクタリングとは、企業が保有している売掛金をファクタリング会社へ売却することによって、 売掛金を資金化する金融サービス |

ファクタリングを利用する際は審査がありますが、利用者よりも売掛先が売掛金を払えるかどうかなど、売掛先の信用度が重視されるため、利用者が赤字の個人事業主でも利用することができます。

さらに、創業から日が浅い場合や税金の滞納がある場合でも利用可能です。

その他にもファクタリングには下記のようなメリットがあります。

・売掛金の未回収リスクを軽減できる

・最短即日で資金調達ができる

・信用情報に影響しない

しかし、ファクタリングは売掛金がないと利用できないため、注意しましょう。

ファクタリングについてより詳しく知りたい方は「ファクタリングとは?仕組みや種類・意味・注意点を簡単に解説!」の記事をご覧ください。

5-2.不動産担保ローン

赤字の個人事業主でも利用できる資金調達方法として、「不動産担保ローン」があります。

| 【不動産担保ローンとは】 自分が所有している不動産を担保に入れ、融資を受けることができるローン |

不動産担保ローンを利用して融資を受ける場合、事業の赤字はほとんど関係なく赤字の個人事業主でも問題なく融資を受けることができます。

不動産担保ローンのメリットは下記3つです。

・低金利で利用できる

・借入限度額が大きい

・長期間に渡って借りられる

ただし、不動産の価値の範囲内での融資になるので、ある程度優良な不動産を所有している必要があり、返済不能になると不動産が処分されるため注意が必要です。

5-3.リースバック

赤字の個人事業主が利用できる資金調達方法として、「リースバック」という方法があります。

| 【リースバックとは】 不動産などの資産を売却して資金化すると同時に、買主とリース契約を結んで今まで通り不動産などの資産を利用すること |

リースバックを利用すれば、融資を受けることなくまとまった資金を調達できます。

リースバックのメリットは下記3点です。

・売却しても変わらず使用できる

・将来的に買い戻せる可能性がある

・売却を周囲に知られずに済む

所有している不動産などの資産を手放すことになりますが、リース契約を結ぶので、今までと変わらず利用できます。

そのため、自己使用の資産だけでなく、事業に利用している資産であっても活用することが可能です。

しかしリース料がかかることや売却する金額が相場よりも低くなる可能性があるため、利用の際はよく検討してから利用しましょう。

5-4.不動産売却

不動産売却は、事業が赤字でも全く関係なくまとまった資金を調達できる手段の一つです。

売却でまとまった資金を一括で入手できるので、赤字の補填など自由に利用できます。

ただし、事業や生活に関係する不動産を売却するのは影響が大きいので、慎重に検討しましょう。

6.まとめ

この記事では、個人事業主が赤字の場合の税金の支払いや確定申告について詳しくお伝えしました。

個人事業主が赤字の場合、税金を支払う必要はなく、確定申告をする義務もありませんが、赤字でも確定申告をするメリットが多く、逆に確定申告をしない方がいい場合は少ないということがおわかりいただけたでしょうか。

赤字の場合確定申告するべきかどうか判断し、損することのない方法を選んでください。

また、赤字の個人事業主でも利用可能な資金調達方法についても解説しました。

中でもファクタリングは売掛金があれば赤字や税金滞納があっても利用でき、最短即日で資金調達が可能です。

ビートレーディングのファクタリングは多くの個人事業主の皆様にご利用いただいています。

オンライン契約を導入しているため、最短2時間で資金調達が可能です。

無料で見積依頼することもできますので、お気軽にお問い合わせください。

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者