ファクタリングは、請求書、つまり入金前の売掛金を資金化できる資金調達方法として中小企業を中心に利用されています。

ファクタリングの申し込み時には請求書が必要ですが、請求書を発行できるのは、仕事を全て完了させてからです。

そのため、本当に資金が必要なタイミングで資金調達ができないお客様もいらっしゃいました。

このような背景を受け、ビートレーディングではさらなる資金調達のスピードアップの観点から、

請求書より手前の「注文書」を買取る「注文書ファクタリング」を始めました。

従来のファクタリングは、前述のとおり納品完了後でないと資金調達ができません。

しかし「注文書ファクタリング」とは、仕事を受注した時点で資金化を実現する新しいファクタリングサービスです。

ビートレーディングでは業界に先駆けて、「注文書ファクタリング」を開始し、2021年1月29日付に

日本経済新聞 金融経済面トップに掲載されました。

この記事では、仕事を受注した段階で資金化できる「注文書ファクタリング」の仕組みやメリットなどを紹介します。

売掛金をすぐに現金化!資金繰りに悩む時間をゼロに

「納品はしたのに、売掛先の支払いは1か月先…でも支払いは待ってくれない!」

「銀行融資では審査に時間がかかる…」

そんなときはファクタリング!売掛金を最短即日で現金化し、仕入れ・給与の支払い・運転資金の不足を即解決できます。さらに、融資とは違い負債にならないため、財務状況への影響もなし!

ビートレーディングなら資金調達まで最短2時間

取引実績7.1万社 × 専任オペレーター制度で初めての方も安心。

契約まですべてオンライン完結!

「利用を相談する」から無料のご相談も承っております。 お急ぎの方は「今すぐ審査に進む」をクリック!

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

1.注文書ファクタリングとは?

注文書ファクタリングの最大の特徴は、仕事を受注した時点で資金化ができるという点です。

従来のファクタリングは、納品後に発生する売掛金を資金化するサービスのため、納品完了後でないと資金調達ができません。

しかし、中小企業の資金繰りにおいて「仕事を納品する前に資金が必要!」というニーズがあることから、注文書ファクタリングが誕生しました。

次では、注文書ファクタリングの仕組みについて解説します。

1-1.注文書ファクタリングの仕組み

注文書ファクタリングは、売掛先から案件を受注した際に発行される、注文書があれば利用できます。

その注文書をファクタリング会社が買取り、買取金額から手数料を引いた金額が御社に入金されます。

御社は売掛先から売掛金が入金されたら、ファクタリング会社に買取金額と同じ金額を送金し、取引が終了します。

2.注文書ファクタリングと請求書ファクタリングとの違い

注文書ファクタリングと従来の請求書ファクタリングには下記2点の大きな違いがあります。

・資金化に必要な書類

・資金化するタイミング

ここではその違いについて解説します。

2-1. 資金化に必要な書類

注文書ファクタリングと従来のファクタリング(請求書ファクタリング)では資金化に必要となる書類が異なります。

注文書ファクタリングは、その名のとおり注文書(または発注書)を買取り、資金化します。

注文書(発注書)とは、案件の受注が確定した後に発行される書類で、正式に注文する内容が記載されています。

ただし業界によっては、案件が進み始めた後や、納品完了後に注文書(発注書)が発行される場合もあります。

そのため注文書が手元にないお客様もいらっしゃると思いますが、注文書以外などで仕事の受注が確認できれば注文書ファクタリングはご利用いただけますので、お気軽にお問合せ下さい。

注文書ファクタリングでは、公共工事や官公庁の警備、博物館の清掃といった国や自治体に対する仕事や、民間企業でもシステム開発や建設といった納期が長い仕事など様々な案件の注文書を買い取ってもらえます。

一方、従来のファクタリング(請求書ファクタリング)ではサービスや商品の提供が完了した後に発行される請求書をファクタリング会社が買い取り、資金化します。

注文書ファクタリングと仕組みは同じですが、必要となる書類が発行されるタイミングが異なるため、資金が必要となるタイミングで資金調達ができるサービスを選択しましょう。

従来のファクタリングと注文書ファクタリングの違いをより理解するには「ファクタリングとは?」の記事も併せてご覧ください。

2-2. 資金化するタイミング

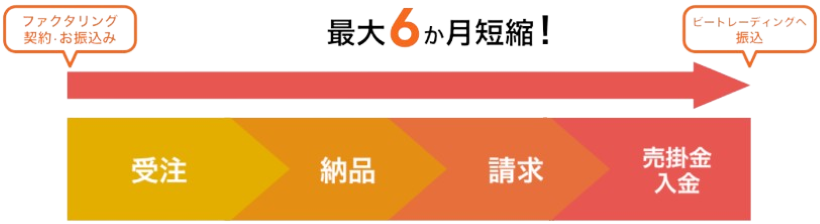

仕組み自体は従来のファクタリングと変わりませんが、資金化するタイミングが注文書ファクタリングの方が早いという違いがあります。

従来のファクタリングでは30~60日資金化を早められますが、「注文書ファクタリング」の場合は最大で180日資金化を早めることが可能です。

【請求書ファクタリング】

【注文書ファクタリング】

3.注文書ファクタリングのメリットとは

注文書ファクタリングのメリットは、以下の3つです。

①仕事が始まる前に資金化できる

②支払いサイトを最大6か月短縮できる

③売掛先への通知や承諾が不要

それぞれ詳しく説明します。

3-1.① 仕事が始まる前に資金化できる

前述のとおり、注文書ファクタリングは注文書・発注書・売掛先からのメールでの仕事の指示など、受注を確認できる資料があれば申し込めます。

仕事を始める前に資金調達ができるため、受注した案件に備えて資材を購入したり、下請け確保のための費用に充てたりするなど、様々な用途に資金を活用できます。

また、資金不足で諦めていた案件を受注できるようになるなど、売上増・取引先の拡大も実現できるでしょう。

3-2.②支払いサイトを最大6か月短縮できる

注文書ファクタリングは、半年先までの納品予定の注文書を買取るため、支払いサイトを最大6か月も短縮できます。

支払いサイトが長く資金繰りが悪化しやすい建設業などは、注文書ファクタリングを利用することで資金繰りを安定させることができます。

3-3.③売掛先への通知や承諾が不要

注文書ファクタリングは、「2者間契約」という方法で契約します。

利用者とファクタリング会社で契約するため、原則として売掛先への通知や承諾は必要なく、取引にも影響はありません。

「売掛先からの信用がなくなってしまうのでは…」と心配な場合でも安心です。

2者間契約のファクタリングについて知りたい方はこちら

「2者間ファクタリングとは?メリット・デメリットとやり方・注意点を解説」

3者間契約のファクタリングについて知りたい方はこちら

「3者間ファクタリングとは?メリット・デメリットやおすすめの相談先、利用手順を解説」

4. 注文書ファクタリングのデメリットとは

より早い段階で売掛金を資金化できる注文書ファクタリングは資金繰りに悩む中小企業・個人事業主にとってメリットの多いサービスですが、デメリットもあります。

ここでは注文書ファクタリングのデメリットについて解説します。

メリットだけでなくデメリットも把握したうえで自社に合ったサービスかどうか判断できるようにしましょう。

4-1.手数料が高くなる傾向がある

注文書ファクタリングは利用者とファクタリング会社の2者間で契約します。

2者間ファクタリングは、売掛先を含む3者間で契約する場合よりも売掛金の回収リスクが高くなるため、手数料も高くなる傾向があります。

さらに、一般的に売掛金の支払期日が長いほど手数料は高くなる傾向にありますが、注文書ファクタリングは請求書ファクタリングよりも売掛金が支払われるまでの期間(支払いサイト)が長いため、従来の請求書ファクタリングに比べると手数料が高くなる可能性があります。

利用する際は、必ず見積りを取り手数料や実際に調達できる金額を確認するようにしましょう。

4-2.注文書ファクタリングを提供している会社が少ない

近年ファクタリング会社は増加していますが、注文書ファクタリングはここ数年で提供されるようになった新しいサービスで、提供しているファクタリング会社は少なく、利用できる会社が限られているのが現状です。

また、事例が少なくファクタリング会社を選定する際の判断材料が少ないため、サービスを提供している会社へ実際に相談・見積りを取るなどして慎重に会社選びを行いましょう。

5.ビートレーディングの「注文書ファクタリング」

ビートレーディングは、POファイナンス®(受注時点等での融資/国や地公体も採用)を展開するTranzax株式会社から協力を受け、「注文書ファクタリング」を開始しました。

今回の取り組みは、2021年1月29日付の日本経済新聞 金融経済面のトップに掲載されました。

5-1.注文書ファクタリングの契約の流れ

お申し込みから契約までの流れは、3ステップです。

STEP01 お申し込み後にヒアリング

お申し込み内容を確認後、ビートレーディングの女性オペレーターよりご連絡します。

STEP02 必要書類のご提出・審査

審査時の必要資料は2点です。以下をご提出ください。

・注文書(発注書)

※お手元にない場合はご相談ください。

・通帳3か月分(表紙付き)

審査結果は最短1営業日でご提示いたします。

STEP03 ご契約・お振り込み

買取金額にご納得いただければ、契約へと進みます。

最短翌日のお振り込みが可能です。

無料の見積依頼・LINEでのご相談はこちら

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

お電話でのお申込みはこちら

0120-265-039

6.注文書ファクタリングの利用がおすすめなケース

注文書ファクタリングの利用がおすすめなケースは、「案件を受注した、もしくは受注したいのに着手金を準備できないケース」です。

注文書ファクタリングは、注文書を資金化し、受注時点で資金調達ができます。

そのため、受注時点で必要になる『人件費』『仕入れ費用』等の着手金として使うことができ、

・自己資金が足りない

・売掛先の支払いサイト(※)が長くて手元に資金がない

・銀行融資が下りるまでに時間がかかりすぎて案件開始までに着手金の用意が間に合わない

といった資金繰り状況を改善してくれます。

たとえば、スタートアップ企業のA社を例に考えてみましょう。

起業したてのA社では、売掛先の支払いサイトが4か月後になっています。

案件自体の進捗は、納品まで完了しているにもかかわらず、なかなか手元に売掛金が入ってこない状態で、次の案件を受注したいのに、新たな案件に着手するための仕入れ費用や人件費などを準備できない状態でした。

そこで注文書ファクタリングを利用した結果、2日で400万円の資金を調達して支払いサイトをおよそ4か月短縮でき、安心して新規案件を受注できました。

このように、仕事に着手するための資金が用意できないケースでは、注文書ファクタリングの利用がおすすめなのです。

※支払いサイト:取引期間の締日から支払期日までの期間のこと

支払いサイトについて知りたい方は「支払いサイトとは?120日サイトの売掛金をファクタリングする場合の注意点」の記事をご覧ください。

7.注文書ファクタリングの利用が多い業種

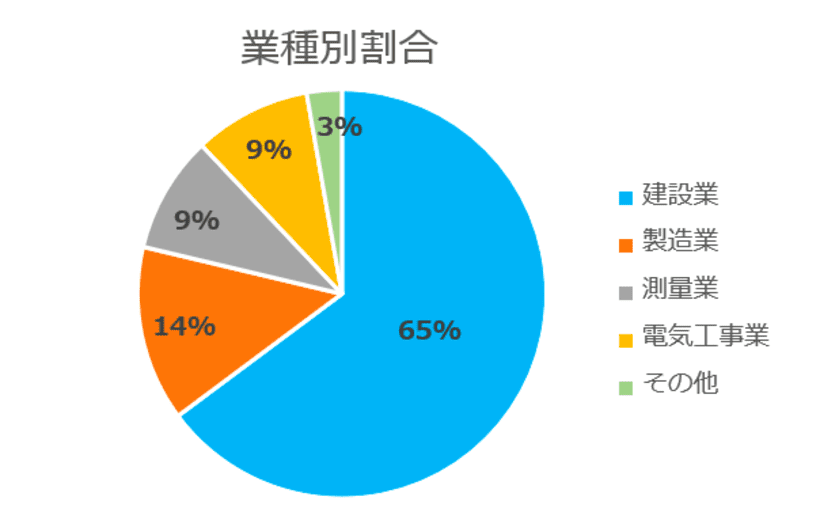

ビートレーディングの注文書ファクタリングをご利用される中で最も多い業種は『建設業』であり、全体の65%を占めています。

その次に多い業種は『製造業』で全体の14%となっています。

建設業や製造業が多い理由は、契約内容によって売掛金の入金までに時間がかかったり、案件に着手する前に資材費や人件費などのまとまった資金が必要になるからです。

そのため、大型案件を受注した場合には、資金繰りが悪化しやすい傾向にあるのです。

こうしたことから、注文書ファクタリングはとくに、受注時点でまとまった資金が必要になる建設業や製造業、ほかにも測量業や電気工事業などに向いている資金調達方法といえるでしょう。

8.注文書ファクタリングの利用事例

ビートレーディングでは注文書ファクタリングを開始して以降、多くのお客様にご利用いただいております。

「注文書ファクタリングって聞き慣れないサービスでよく分からない」

「どのように資金繰りが良くなるのかイメージできない」

このような方のために、注文書ファクタリングをご利用したお客様の事例を2つご紹介します。

8-1.建設会社様の事例

| 売却額 | 1200万 |

| 調達額 | 1080万 |

| 資金使途 | 人件費 |

建設業を営んでおり、主に公共事業を請け負っています。

約5か月間にわたる道路の拡張工事を受注したのですが、下請け会社のうちの1社が倒産してしまい、急遽増員が必要になりました。

しかし増員した従業員の給料を毎月支払う余裕はなく資金繰りに困っていたところ、ビートレーディングの広告を見て、問い合わせてみました。

書類を出して翌日に審査結果の連絡があったので、とても早い対応には本当に驚きです。

無事審査が通って、工事の中間費用を3か月前倒しで資金化して従業員の給料に充てることができました。

資金繰りも安定しているので本当に助かっています。

8-2.紙加工品製造会社様の事例

| 売却額 | 800万 |

| 調達額 | 680万 |

| 資金使途 | 機材購入費 |

私は紙加工品製品を製造している会社を経営しています。

売掛先から3か月後に納品予定の大量の追加発注があり、現在の設備では製造が間に合わないため新しい機材の購入が必要でした。

しかし当時は資金に余裕がなかったので知人の経営者に相談したところ、ビートレーディングの注文書ファクタリングを進められ、問い合わせてみました。

話を聞いてみると、納品前の注文書を買取ってくれるとのことで、まさに私が必要としていたサービスだと思い、早速注文書を送りました。

女性オペレーターの方がテキパキと対応してくれ、翌日には審査が通りそのまま契約しました。

3か月前倒しで発注書を資金化でき、無事追加発注に対応できたので本当にありがたかったです。

9.注文書の買取はビートレーディングへご相談ください

注文書ファクタリングについて、お分かりいただけましたでしょうか?

ビートレーディングの注文書ファクタリングは、最短1営業日で審査が完了し、最短翌営業日にお振込みします。

6か月先の注文書も買取り可能なので、支払いサイトを最大6か月短縮でき、資金繰りの改善につながります。

また、原則として売掛先への通知や承諾が不要なため、売掛先に手間をかける心配はありません。

赤字、税金・社会保険の滞納がある方や、融資を断られた方もご利用いただけます。

仕事納品前の資金繰りにお困りの方は、ぜひビートレーディングにご相談ください。

また、おすすめのファクタリング会社についてはこちらの記事も参考にしてみてください。

ファクタリング会社・サービスおすすめランキング21選!比較表付きで目的別に紹介!

即日ファクタリング会社24選!選び方や即日入金のコツも解説

10.注文書ファクタリングサービスを利用する際のQ&A

注文書ファクタリングについて多く寄せられる質問をまとめました。

Q1:注文書はありますが、まだ仕事に入っていない状態です。利用できますか?

A.取引先と交わした資料(注文書・発注書・契約書・受注書など)がありましたら利用できます。

また、資料がない場合でもメール・LINE等から受注状況を確認することができれば利用できます。

Q2:注文を受けてから半分以上仕事が終わっていますが、それでも利用できるのでしょうか?

A:既に着手している仕事に関する注文書でもご利用いただけます。

Q3:個人事業主ですが注文書ファクタリングの利用はできるのでしょうか?

A:個人事業主もご利用いただけます。ただし、取引先(売掛先)は法人の場合のみとさせていただきます。

Q4:注文書ファクタリングサービスを利用するにあたって、取引先の同意は必要ですか?

A. 利用者・ファクタリング会社の2者間での契約のため、取引先への通知・同意は原則必要ありません。

Q5:注文書ファクタリングを利用するにあたって債権譲渡登記は必要ですか?

A.必須ではありませんが、審査結果により必要になる場合があります。

Q6:注文書ファクタリングと請求書ファクタリングの使い分けについて教えてください。

A.注文書ファクタリングは仕事を開始した時点(納品前)での資金調達が可能です。

そのため、受注後にかかる経費が不足する場合におすすめです。

また、請求書ファクタリングは納品後の資金調達が可能なサービスです。こちらは売掛金の入金日までのつなぎ資金に最適です。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者