2者間ファクタリング とは、ファクタリングサービスを提供する【ファクタリング会社】と【ファクタリングを依頼する企業】の2者間で行うファクタリングを指す言葉です。

ここに【売掛先企業】も加わる3者間ファクタリングと区別するために、2者間ファクタリングという呼称が使われます。

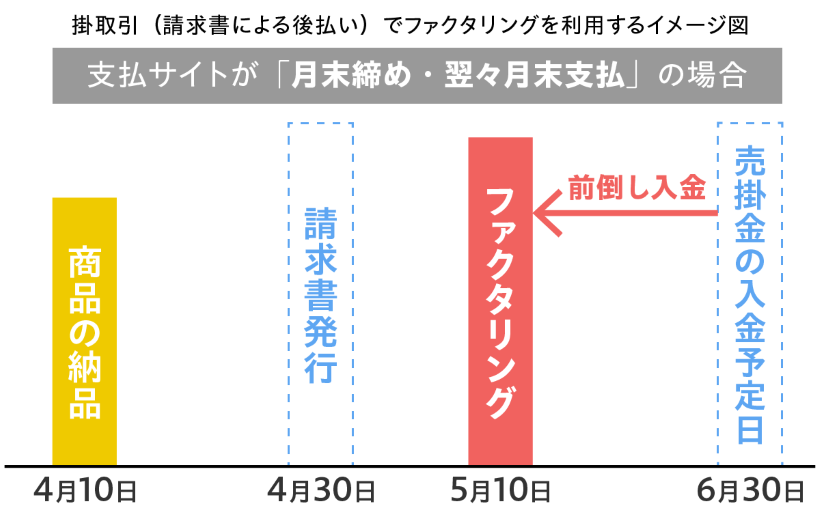

そもそもファクタリングとは「売掛債権(売掛金)を売却して入金予定日よりも早く現金化(資金化)する資金調達の手段」です。

資金繰りを大幅改善する効果を持つファクタリングですが、実際に利用しようとすると、

「2者間ファクタリングって何?3者間とどっちがいいの?」

という疑問にぶつかるのではないでしょうか。

そこで本記事では、ファクタリングを検討中なら必ず理解しておきたい「2者間ファクタリング 」について、基礎知識からわかりやすく解説します。

本記事のポイント

•2者間ファクタリングを基本から解説

•メリット・デメリットの両面を把握できる

•実際の流れや知っておきたい注意点をお伝え

「2者間ファクタリングについて詳しく知りたい」

「自社が利用するときにはどの方法が良いのか知識を身につけておきたい」

…という方におすすめの内容となっています。

この解説を最後までお読みいただければ、「2者間ファクタリングって何?」の概要はもちろん、良い点・悪い点を整理して把握できます。

自社にとって適切なファクタリングはどれか、的確な判断ができるようになるはずです。

では、さっそく解説を始めましょう。

売掛金をすぐに現金化!資金繰りに悩む時間をゼロに

「納品はしたのに、売掛先の支払いは1か月先…でも支払いは待ってくれない!」

「銀行融資では審査に時間がかかる…」

そんなときはファクタリング!売掛金を最短即日で現金化し、仕入れ・給与の支払い・運転資金の不足を即解決できます。さらに、融資とは違い負債にならないため、財務状況への影響もなし!

ビートレーディングなら資金調達まで最短2時間

取引実績7.1万社 × 専任オペレーター制度で初めての方も安心。

契約まですべてオンライン完結!

「利用を相談する」から無料のご相談も承っております。 お急ぎの方は「今すぐ審査に進む」をクリック!

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

1.2者間ファクタリングとは?基本の知識

まず最初に知っておきたい基本の知識からご紹介します。

1-1. そもそもファクタリングとは?

冒頭でも触れましたが、そもそもファクタリングとは、入金前の売掛債権(売掛金を受け取る権利)を売却して、本来の入金予定日よりも早く現金化(資金化)することです。

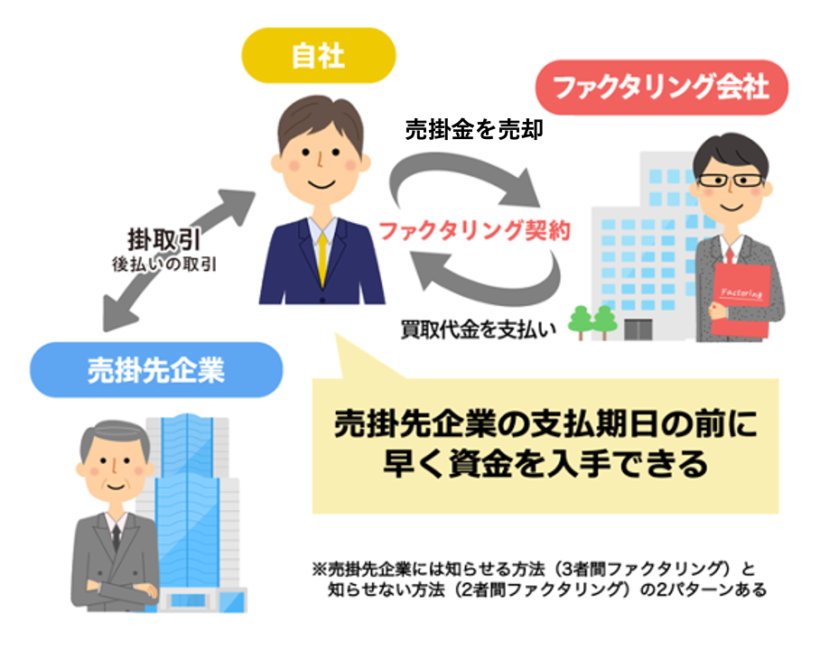

ファクタリングは、ファクタリングサービスを提供している【ファクタリング会社】と【ファクタリングを利用する企業(自社)】の間で「ファクタリング契約」を締結して実行します。

ファクタリング契約の中身は、【自社】→【ファクタリング会社】へ売掛金を譲渡し、その対価として売買代金を受け取る「債権譲渡契約」となります。

2者間ファクタリングについてより理解するためには「ファクタリング」の基礎知識の記事も併せてご覧ください。

1-2. ファクタリングには「2者間」と「3者間」がある

ここで話を2者間ファクタリングに戻しましょう。

前述のファクタリングは、大きく2つに分けられます。

| 2者間ファクタリング | ファクタリング利用時に売掛先企業に通知しないファクタリング |

| 3者間ファクタリング | ファクタリング利用時に売掛先企業に通知するファクタリング |

※それぞれの仕組みは次項で解説します。

補足:「2者間・3者間」「2社間・3社間」どちらとも表記されることがある

ファクタリングは会社(法人)同士だけではなく、自営業者などの個人事業主でも利用可能なためです。

1-3. 2者間ファクタリングの仕組み

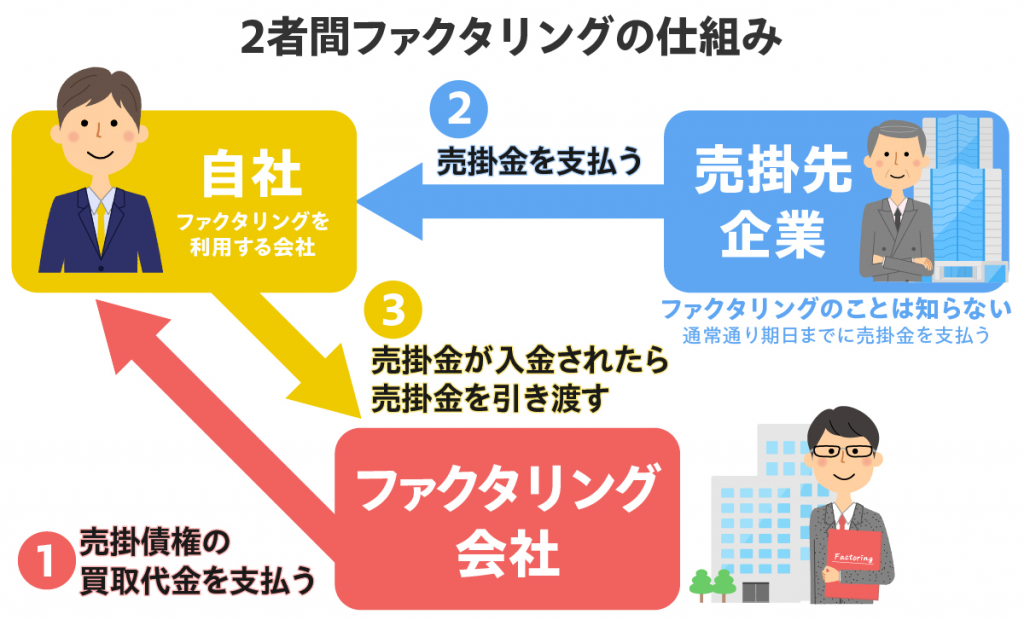

まず2者間ファクタリングの仕組みを見てみましょう。

以下は【自社】と【ファクタリング会社】がファクタリング契約(債権譲渡契約)を締結した後の動きです。

【自社】の視点から時系列でアクションを整理すると、以下のとおりとなります。

• (1)ファクタリング会社と契約する

• (2)ファクタリング会社から売掛債権の売買代金を受け取る

• (3)売掛先企業から売掛金が入金されたらファクタリング会社に引き渡す

1-4. 3者間ファクタリングの仕組み

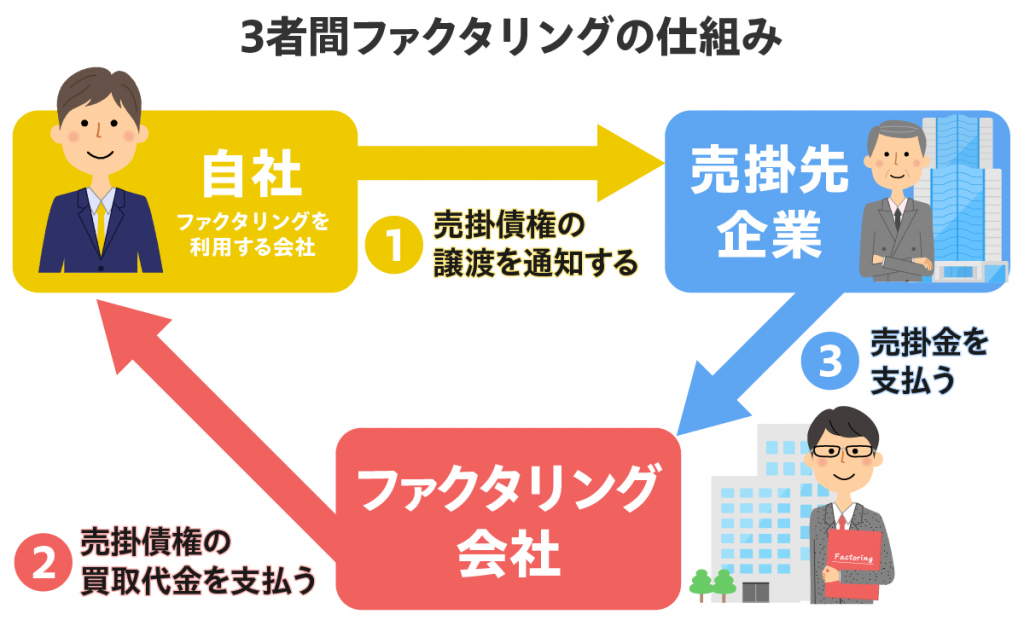

次に3者間ファクタリングの仕組みはこちらです。

ファクタリング契約自体は、【自社】と【ファクタリング会社】の間で締結されるものなので、ファクタリング契約の締結までは、2者間ファクタリングでも3者間ファクタリングでも同じです。

違いが出るのはファクタリング契約締結後の動きです。

【自社】の視点からアクションを整理すると、以下のとおりとなります。

• (1)ファクタリング会社と契約する

• (2)売掛先企業に売掛債権を譲渡したことを通知する(承諾を得る) ※

• (3)ファクタリング会社から売掛債権の売買代金を受け取る

※ 3者間ファクタリングで行う「売掛債権の譲渡の通知」とは、噛み砕くと以下の趣旨となります。

「御社から支払われる売掛金を受け取る権利を持っているのは、弊社ではなくファクタリング会社に変更になりました。よって、売掛金の支払いは弊社の口座ではなく、ファクタリング会社の口座へ振り込んでください」

このような仕組みになっている2者間ファクタリング・3者間ファクタリングの「何が良くて、何が悪いのか?」については、次章で詳しく見ていきましょう。

※3者間ファクタリングについて詳しくは「3者間ファクタリングとは?メリット・デメリットやおすすめの相談先、利用手順を解説」の記事をご覧ください。

2.2者間ファクタリングのメリット

ここから2者間ファクタリングは、3者間ファクタリングに比較してどんなメリットを持っているのか、解説していきます。

2者間・3者間の区別を問わない“ファクタリング全般”のメリット・デメリットについて詳しくは「ファクタリングのメリット・デメリットとは?適したケースや注意点も解説」の記事をご覧ください。

全般的な知識を得たい方は、上記の記事を先にご覧いただくと、理解しやすいかと思います。

では2者間ファクタリングのメリットを見ていきましょう。

3つのメリットが挙げられます。

・資金が入金されるまでのスピードが早い

・償還請求権が生じない

・売掛先企業に通知せずにファクタリングができる

2-1. 資金が入金されるまでのスピードが早い

1つ目のメリットは「資金が入金されるまでのスピードが早い」です。

ファクタリング会社が提供するサービス内容としては、2者間ファクタリングでも3者間ファクタリングでも、入金までのスピードに違いはありません。

ファクタリング契約締結後、すみやかに売買代金が指定口座へ振り込みされます。

しかし、売掛先企業に通知する3者間ファクタリングの場合、売掛先企業への事前報告は手続き上不要とはいえ、あらかじめ事情を話して根回しするケースが多いでしょう。

何の説明もなく、突然「債権譲渡の通知」が届いたら、売掛先に不信感を与えることになりかねませんので、事前に売掛先に債権譲渡の承諾を得ておく必要があります。

売掛先企業への説明にかかる手間や時間を省略できる2者間ファクタリングは、3者間ファクタリングよりも早く現金化(資金化)ができるといえます。

「ファクタリングをしよう」と思い立ったら、ファクタリング会社に連絡して契約するだけですから、最短即日で入金されます。

2-2. 償還請求権が生じない

2つ目のメリットは「償還請求権が生じない」です。

償還請求権とは、譲渡した債権の売掛先の倒産などにより金銭を回収できなかった場合、ファクタリング会社がお客様(利用者)に、その分の金銭の返還を求めることができる権利のことです。

日本では償還請求権がないファクタリングが一般的であるため、万が一譲渡した債権の売掛先が倒産したとしても、ファクタリング会社から請求されることはありません。

利用するお客様にとっては、大きなメリットです。

しかし、なかには適用されていないファクタリング会社もあるようですので、契約前に確認しておくことをおすすめします。

償還請求権について詳しくは「償還請求権とは?ファクタリングにおける重要性や注意点をわかりやすく解説」の記事をご覧ください。

2-3. 売掛先企業に通知せずにファクタリングができる

3つ目のメリットは「売掛先企業に通知せずにファクタリングができる」です。

先にも述べたとおり、2者間ファクタリングはファクタリング利用時に売掛先企業に債権譲渡の通知をしない(承諾を得ない)ので、自社とファクタリング会社だけで完結できます。

2-3-1.売掛先企業にファクタリングの利用を通知するデメリットは?

売掛先企業にファクタリングの利用について通知するデメリットといえば、「企業としての信用に不安が生じるリスク」があることです。

・「資金繰りに奔走しているのでは?」

・「経営が悪化しているのでは?」

そんな噂が、売掛先企業の1社のみならず複数の取引先に回ってしまうと、取引先との関係が悪化する可能性が出てきます。

たとえば、貸倒れを恐れた仕入れ先から取引を停止される、大口の受注がストップする、などです。

いったん信用不安の噂が流れると、信頼を回復するのは想像以上に大変なことですから、経営者として気を配りたいポイントといえます。

3.2者間ファクタリングのデメリット

次に2者間ファクタリングのデメリットを見てみましょう。

• 手数料が割高になる

• 個人事業主は利用できない場合がある

• 売掛金を回収してファクタリング会社に引き渡す手間がある

3-1. 手数料が割高になる

1つ目のデメリットは「手数料が割高になる」です。

たとえば、以下は弊社ビートレーディングの手数料の目安です。

▼ 手数料の目安

| 2者間ファクタリング | 4%〜12%程度 |

| 3者間ファクタリング | 2%〜9%程度 |

同じ売掛債権であっても、2者間か3者間かによって、手数料が変わります。

ファクタリング会社の視点から見ると、売掛先企業に直接売掛金の存在等を確認できる3者間ファクタリングのほうが未回収リスクが低いので、手数料を抑えやすいのです。

前述のとおり、2者間ファクタリングにはファクタリング利用時に「売掛先企業に通知されない」という利用者側のメリットがある一方で、ファクタリング会社には売掛先企業に直接売掛金の存在等を確認できないというデメリットがあります。

“その分のメリット代として手数料の差分を納得できるか”が、2者間を選ぶか3者間を選ぶかの大きな判断基準といえます。

3-2. 個人事業主は利用できない場合がある

2つ目のデメリットは「個人事業主は利用できない場合がある」です。

2者間ファクタリングは、債権譲渡登記が必要になることが多いです。

債権譲渡登記ができるのは法人のみになるため、個人事業主のお客様は2者間ファクタリングを利用できない場合があります。

債権譲渡登記とは?

正式には、債権譲渡登記制度という。 法人がする金銭債権の譲渡などについて、債権を譲渡したことを第三者に証明する制度のこと。

2者間ファクタリングになぜ債権譲渡登記が必要なのかというと、売掛先に債権を譲渡したことが通知されないためです。

債権譲渡登記をせずに2者間ファクタリングを行った場合、悪意を持って同じ売掛金を複数のファクタリング会社に売却してしまう可能性があります。

このような詐欺事件が発生しているため、ファクタリング会社は必ず債権譲渡登記を確認しています。

個人事業主のお客様でも債権譲渡登記が不要なファクタリング会社や、売掛先の承諾を得る3者間ファクタリングであればファクタリングを利用できます。

ビートレーディングでは個人事業主の方も2者間ファクタリングをご利用いただけます。

詳しくは「8-1.ビートレーディング」の紹介をご覧ください。

3-3. 売掛金を回収してファクタリング会社に引き渡す手間がある

3つ目のデメリットは「売掛金を回収してファクタリング会社に引き渡す手間がある」です。

具体的には、

「売掛先企業から自社の口座に売掛金が振り込まれたら、その金額をそのまま、ファクタリング会社の指定口座へ振り込む」

というアクションです。

これ自体はさほど大きな手間ではありませんが、うっかり忘れないように注意は必要です。

「ファクタリング会社に引き渡すべき売掛金を、うっかり他の支払いに使ってしまうかもしれない」

といった不安があるなら、2者間ファクタリングではなく3者間ファクタリングにしておくのも一案です。

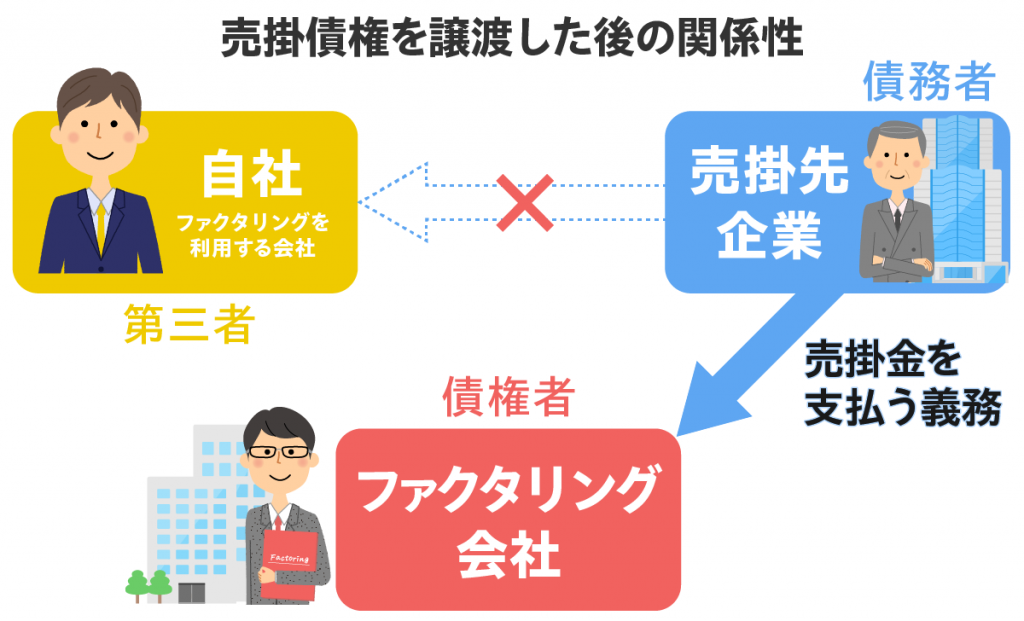

3-3-1."債権回収委託契約"という形になっている

ここで法的な面を解説しておきましょう。

ファクタリングで売掛債権をファクタリング会社に譲渡すると、その売掛金の債権者は「ファクタリング会社」となります。

よって、本来であれば債権回収をするのはファクタリング会社になります(3者間ファクタリングと同じ形)。

売掛債権の譲渡後は第三者となっており、本来は関係がない自社(ファクタリング利用会社)ですが、2者間ファクタリングでは、売掛先企業から売掛金を受け取って、ファクタリング会社へ受け渡します。

このロジックとして、2者間ファクタリングでは、

「債権者のファクタリング会社から、売掛金の回収を委託されている」

という関係になっています。

つまりファクタリング契約の中に“債権回収委託契約”も含まれているので、契約どおりに回収した売掛金をファクタリング会社に引き渡す義務が生じるというわけです。

3者間ファクタリングでは“債権回収委託契約”は含まれませんので、売掛金をファクタリング会社に引き渡す手間は発生しません。

3-3-2.売掛先企業の倒産リスクまで負う必要はない

「売掛先企業が倒産して売掛金を回収できなかったら、自社で肩代わりしなければならないのか?」

と疑問を持つ方が多いので、その点もここでクリアにしておきましょう。

結論からいうと、売掛先企業の倒産リスクまで負う必要はありません。

ファクタリング契約を締結し、売買代金をファクタリング会社から受け取った後で売掛先企業が倒産し、売掛金が回収できなくなった場合、自社で肩代わりする必要はありません。

すでにファクタリング会社から受け取っている売買代金を、返却する必要もありません。

なぜかといえば、ファクタリング会社は売掛先企業の倒産リスクも含めて、売掛債権を買い取っているからです。そのことは「ノンリコース(償還請求権がない)」という表現で契約書に明記されているはずです。

償還請求権とは?

売掛先企業の倒産などで売掛金が回収できなかったときに、その金額をファクタリング会社がファクタリング利用企業に請求できる権利のこと。

3-4. 補足:2020年4月の法改正でデメリットが軽減

話が少々脱線しましたが、2者間ファクタリングのデメリットは以上の3つとなります。

ここでひとつ補足があります。

以前は4つ目のデメリットとして、

「売掛先企業との契約書に“権利譲渡禁止の特約”がついていると2者間ファクタリングはできない」

ということが挙げられました。

しかし、2020年4月の法改正でその問題がなくなっています。

3-4-1.権利譲渡禁止の特約とは?

売掛先企業との間で締結している請負契約書などに「権利譲渡禁止の特約」が書かれていることがあります。

実際の文例はこちらです。

▼ 譲渡禁止特約の文例

| 第○条(権利義務の譲渡禁止) 甲及び乙は、相手方の事前の書面による同意なくして、本契約から生じた権利義務の全部または一部を第三者に譲渡し、もしくは担保に供し、または引き受けさせてはならない。 |

しかし法改正によって、「債権譲渡が禁止されていても譲渡可能」と変わったのです。

3-4-2.債権法が改正

債権譲渡については債権法(民法第三編)に定められているのですが、実際に改正された条文を見てみましょう。

▼ 改正前の条文

| 第四百六十六条 債権は、譲り渡すことができる。ただし、その性質がこれを許さないときは、この限りでない。 2 前項の規定は、当事者が反対の意思を表示した場合には、適用しない。ただし、その意思表示は、善意の第三者に対抗することができない。 |

↓ ↓ ↓

▼ 改正後の条文(2017年5月成立・2020年4月施行)

第四百六十六条 債権は、譲り渡すことができる。ただし、その性質がこれを許さないときは、この限りでない。 2 当事者が債権の譲渡を禁止し、又は制限する旨の意思表示(以下「譲渡制限の意思表示」という。)をしたときであっても、債権の譲渡は、その効力を妨げられない。 |

よって、現在では「手数料」と「売掛金引き渡しの手間」の2点のデメリットさえクリアできれば、2者間ファクタリングを利用する企業が増えているといえます。

4.2者間ファクタリングに違法性はない

2者間ファクタリングは違法ではないかと心配する方がいますが、実際には違法性はありません。ここではその根拠となる3つの理由を解説します。

4-1. 債権譲渡は民法で認められている

2者間ファクタリングの法的根拠は、民法第555条の売買です。

民法第555条(売買)

売買は、当事者の一方がある財産権を相手方に移転することを約し、相手方がこれに対してその代金を支払うことを約することによって、その効力を生ずる。

売買とは、物を売却し、その対価として金銭を受け取ることです。

2者間ファクタリングでは、債権(売掛金)をファクタリング会社に売却し、その対価として金銭を受け取るため、売買契約に該当します。

よってファクタリングは融資ではありませんし、貸金業法などの金融関連法にも該当しません。

銀行融資などの借入とは、全く性質が異なる金融取引になります。

ファクタリングと融資の違いについて詳しくは「ファクタリングと融資の違いを解説!比較してわかるメリット・デメリット」の記事をご覧ください。

ファクタリングが違法ではない根拠については「ファクタリングは違法ではない!安全性の法律的根拠と違法業者を解説!」の記事をご覧ください。

4-2. 裁判例で違法となったケースがない

ファクタリング関連の裁判や過去の判例は存在しますが、2者間ファクタリング自体が違法だと認められたケースは基本的にはありません。

ただし、「買い戻し特約」や「償還請求権」が争点となり、ファクタリングではなく貸金にあたると見なされた判例は少なからず存在します。

買い戻し特約とは、売掛先の倒産などにより売掛金が回収不能と判断された場合に、利用者がファクタリング会社から売掛金を買い戻せるという特約です。

償還請求権とは、何らかの理由で債権が売掛先から支払われなかった場合に、債権をさかのぼり利用者(元の債権者)に請求できる権利を指します。

つまり、買い戻し特約や償還請求権がある場合、売掛金の回収リスクをファクタリング会社が負っているとは言えないため、ファクタリングではなく貸金と判断されます。

このようなイレギュラーなケースに該当しないためにも、手数料が安い、資金調達までの時間が短いといった条件面だけでなく、契約内容もよく確認しておくことが大切です。

4-3. 債権流動化を国が推奨している

経済産業省中小企業庁は、中小企業が不動産担保に過度に依存せずに資金調達できる方法として、債権の流動化を推奨しています。

従来の契約では売掛債権の譲渡を禁止する特約が設定され、売掛債権を担保に融資を受けられない場合がありましたが、近年は国や地方公共団体が債権譲渡禁止特約の解除を推進しています。

つまり、国の主導でファクタリングによる資金調達を行いやすい環境を整備している、ということです。

参考資料:中小企業庁:売掛債権の利用促進について

5.2者間ファクタリングの利用が向いているケースとは

ここでは、2者間ファクタリングの利用が向いていると考えられる代表的な3つのケースを紹介します。

5-1. スピーディーに資金調達したい

よりスピーディーに資金調達を行いたい場合は、2者間ファクタリングの利用が向いています。

売掛先を巻き込む3者間ファクタリングに比べ、2者間ファクタリングのほうが手続きがスムーズで現金化(資金化)までにかかる時間が短く済むためです。ファクタリング会社によっては即日入金が可能な場合もあります。

5-2. 売掛先の理解を得ることが難しい

3者間ファクタリングの場合は、事前に売掛先の承諾を得られなければファクタリングを利用できません。

売掛先に相談してもなかなか納得してもらえない場合や、理解を得るまでに時間がかかりそうな場合にも、売掛先の承諾を必要としない2者間ファクタリングがおすすめです。

5-3. 売掛先にファクタリングの利用を知られたくない

2者間ファクタリングは、ファクタリング利用時に売掛先への通知や承諾なく利用できるため、ファクタリングを利用していることを知られたくない場合にも適しています。

ファクタリングを利用することで、経営状態が悪いのでは?というネガティブな風評を防ぎたい場合や、売掛先に不安や心配をかけたくない場合にもおすすめです。

6.2者間ファクタリングを行うときの注意点

最後に、2者間ファクタリングを行うときの注意点を3つ、お伝えします。

• 売掛金が入金されたら確実に引き渡しできるよう準備しておく

• ファクタリング乱用による資金繰り悪化に注意する

• 2者間ファクタリングを装ったヤミ金融業者の被害者にならない

以下で詳しく見ていきましょう。

6-1. 売掛金が入金されたら確実に引き渡しできるよう準備しておく

1つ目の注意点は「売掛金が入金されたら確実に引き渡しできるよう準備しておく」です。

2者間ファクタリングでは、売掛先企業からの売掛金はいったん自社の口座に振り込まれますが、

「ファクタリング会社宛の支払いを、代行して受け取っている」

と認識しておきましょう。

そのお金を勝手に使うのは、横領の罪に問われる可能性があります。

横領などの悪意がなくても、売掛金入金までの期間が空くと、うっかり振込みを忘れてしまうことがあるかもしれません。

ファクタリング会社への支払い延滞があると、以後その会社を利用できなくなることも多く、いざというときの資金調達手段を失ってしまいます。

2者間ファクタリングの契約締結後は、売掛金の引き渡しまでしっかりと行いましょう。

6-2. ファクタリング乱用による資金繰り悪化に注意する

2つ目の注意点は「ファクタリング乱用による資金繰り悪化に注意する」です。

前述のとおり、3者間ファクタリングに比較すると手数料が割高になる2者間ファクタリングは、頻繁に利用しすぎると逆に資金繰りを悪化させるリスクがあります。

手がけているビジネスの利益率が高く、手数料分を問題なく吸収できれば問題ありません。

そうでない場合には、資金繰り改善のために行っていたはずが、ファクタリングの手数料が利益を圧迫して、資金繰りが悪くなることがあります。

2者間ファクタリングは、「毎月、継続して利用する」といった使い方より、資金繰りの緊急時やビジネスチャンスを逃さないための資金調達など、ピンポイントで活用するのがおすすめです。

6-3. 2者間ファクタリングを装った悪徳業者の被害者にならない

3つ目の注意点は「2者間ファクタリングを装った悪徳業者の被害者にならない」です。

昨今、ファクタリング業者を装った悪徳業者が問題になっています。(参考:金融庁「ファクタリングに関する注意喚起」)

悪徳業者の場合、ファクタリングという名前を使っていても「ノンリコース(償還請求権がない)」ではなく、売掛先企業の倒産リスクを利用者が負わされています。

債権回収リスクも含めて売掛債権を買い取る“債権譲渡契約”がファクタリングであり、そうでない場合には「貸金」とみなされるのがポイントです。

悪徳業者について詳しくは「ファクタリング会社に悪徳業者はいる?手口の事例や見分け方を解説」の記事をご覧ください。

7.2者間ファクタリングの利用先を選ぶポイントとは

2者間ファクタリングのより良い利用先を選びたい場合は、「償還請求権の有無」と「手数料」を確認しましょう。

7-1. 選び方1.償還請求権の有無

2者間ファクタリングには償還請求権が発生しないのが一般的です。

仮にファクタリング会社に売却した債権が回収できなかったとしても、ファクタリング会社から支払いの肩代わりを要求されることはありません。

償還請求権があるファクタリング会社は悪徳業者である可能性が高いため、十分注意が必要です。

7-2. 選び方2.手数料

ファクタリングの手数料は利用するファクタリング会社の規定や売掛金の金額、売掛先の信用度などさまざまな要素によって変動しますが、おおよその相場は以下の通りです。

● 2者間ファクタリング:8%~18%

● 3者間ファクタリング:2%~9%

同じ債権であっても手数料が異なる場合があるため、複数のファクタリング会社に相見積りを取ってみるのがおすすめです。

ファクタリングの手数料については「ファクタリングの手数料はどれくらい?相場と抑えるコツ、よくある疑問も解説!」の記事をご覧ください。

8.おすすめのファクタリング会社5選を紹介

2者間ファクタリングに対応しているおすすめのファクタリング会社を5つ紹介します。

8-1. ビートレーディング

| ビートレーディング | |

| 最短審査スピード | 30分 |

| 手数料 | 2%〜 |

| 利用可能額 | 下限上限なし |

| 主な契約の種類 | 2者間/3者間/診療報酬/介護報酬/注文書 |

| 個人事業主の利用 | ◯ |

| 主な必要書類 | ①売掛債権に関する資料(契約書・発注書・請求書など) ②通帳のコピー(2か月分) |

| サポート対応 | (お問い合わせフォーム)24時間受付 |

| 運営会社 | 株式会社ビートレーディング |

ビートレーディングは、資金調達の取引実績は約7.1万社、累計買取額1,550億円を突破(いずれも2025年3月時点)しているファクタリング会社です。

2者間取引のほかにも3者間取引も可能で、診療報酬・介護報酬や将来債権を利用した注文書ファクタリングにも対応しています。

オンライン契約の導入により手続きの簡素化とコストダウンを実現しており、最短2時間で現金化(資金化)できるスピードの早さも特徴です。

2024年6月には会員サイトをリリースし、マイページから必要資料の提出や審査結果の確認が出来るようになり、24時間いつでもどこでも利用可能となっています。

最短50分で申請から資金調達まで完了するため、今すぐ利用したい方や手間をかけずオンライン完結で利用したい方は会員サイトからの申し込みがおすすめです。

会員サイトについて詳しくはこちら

8-2. ペイトナーファクタリング

| ペイトナーファクタリング | |

| 最短審査スピード | 10分 |

| 手数料 | 一律10% |

| 利用可能額 | 上限25万円(初回利用時) |

| 主な契約の種類 | 2者間 |

| 個人事業主の利用 | ◯ |

| 主な必要書類 | ①請求書 ②本人確認書類 ③実態確認資料 ※2回目以降は請求書のみ |

| サポート対応 | (お問い合わせフォーム) 24時間受付 |

| 運営会社 | ペイトナー株式会社 |

ペイトナーファクタリングは、累計申請数10万件を超えるフリーランス向けのオンライン型ファクタリングサービスです。

AIによる審査を導入しており、事業計画書などの書類の提出は不要、最短10分の非常にスピーディーな現金化(資金化)が特徴です。

最低利用金額は1万円と少額利用に向いていますが、初回は25万円が上限となる点には注意が必要です。手数料は金額や売掛先の信用度などに関わらず一律で10%に設定されているため、費用が読みやすいというメリットもあります。

8-3. QuQuMo

| QuQuMo | |

| 最短審査スピード | 30分 |

| 手数料 | 1%〜 |

| 利用可能額 | 上限25万円(初回利用時) |

| 主な契約の種類 | 2者間 |

| 個人事業主の利用 | ◯ |

| 主な必要書類 | ①請求書 ②通帳 |

| サポート対応 | (メール) 24時間受付 (電話)10:00~17:00 |

| 運営会社 | 株式会社アクティブサポート |

QuQuMoは、オンラインで手続きを完結できるスピード重視のファクタリングサービスです。

申し込みから入金まで最短2時間という早さ、上限金額なく最低1%の業界最低水準のリーズナブルな手数料が魅力であり特徴です。

契約は弁護士ドットコム監修のもと電子契約のクラウドサインで締結されるため、早さだけでなく正確性や漏洩の心配が少ないことも嬉しいポイントでしょう。

8-4. BestFactor

| BestFactor | |

| 最短審査スピード | 未公開 |

| 手数料 | 2%〜 |

| 利用可能額 | 30万〜1億円(売掛先1社につき) |

| 主な契約の種類 | 2者間 |

| 個人事業主の利用 | ◯ |

| 主な必要書類 | ①本人確認書類 ②通帳 ③請求書・見積書・基本契約書 |

| サポート対応 | (お問い合わせフォーム) 24時間受付 (電話)平日10:00~19:00 |

| 運営会社 | 株式会社アレシア |

BestFactorは、2者間専門のファクタリングサービスです。

平均買取率が92.2%と高く、申し込みから最短24時間で資金調達可能で、手数料は業界でも低めの2%〜に設定されているのが特徴です。

最近では、新サービスの「注文書買取」をリリースしており、受注書や契約書を即日で現金化(資金化)ができるようになっています。

2023年8月現在、公式HPにて前月の買取率や買取金額などの実績を公開しているため、検討する際の参考にすると良いでしょう。

8-5. 日本中小企業金融サポート機構

| 日本中小企業金融サポート機構 | |

| 最短審査スピード | 30分 |

| 手数料 | 1.5%~ |

| 利用可能額 | 下限上限なし |

| 主な契約の種類 | 2者間/3者間 |

| 個人事業主の利用 | ◯ |

| 主な必要書類 | ①通帳のコピー(表紙付き、3か月分) ②売掛金に関する資料(請求書・契約書など |

| サポート対応 | (メール) 24時間受付 (電話)平日9:30~18:00 |

| 運営会社 | 一般社団法人日本中小企業金融サポート機構 |

日本中小企業金融サポート機構は、関東財務局長及び関東経済産業局長が認定する「経営革新等支援機関」です。

ほかのファクタリング会社との大きな違いは、運営組織が非営利性の一般社団法人であること。さまざまな方法で資金面に悩む企業のサポートを行っており、そのうちのひとつとしてファクタリングを提供しています。

企業とは性質が異なるため、一般的なファクタリング会社よりも信頼性が高い点が大きな特徴といえるでしょう。

9.ビートレーディングの2者間ファクタリングがおすすめの理由

最後に、ビートレーディングが提供する2者間ファクタリングの特徴をご紹介します。

・POINT1 業界最安値手数料4%~

ビートレーディングが提供する2者間ファクタリングは、手数料4%~でご案内しております。

(審査により変動します)

・POINT2 必要書類の提出から審査結果のご提示まで最短10分!

会員サイトから必要書類を提出するだけ審査申し込みが完了し、最短10分で審査が完了します。

さらに会員サイトではマイページから審査結果をリアルタイムでご確認いただけます。

資金調達までは最短50分とスピードを重要視しており、迅速な対応を徹底しております。

・POINT3 申し込みから契約までオンライン完結!

昨今の経済情勢を踏まえて、クラウドサインによるオンライン契約を導入しました。

それにより完全オンライン完結でファクタリングをご利用いただけます。

・POINT4 個人事業主でも利用できる!

他社ではお断りされてしまう個人事業主のお客様もご利用いただけます。

お気軽にお問い合わせください。

10.まとめ

本記事では「2者間ファクタリング」をテーマに解説しました。簡単に要点をまとめます。

ファクタリングは2者間・3者間の2つに分けられます。

| 2者間ファクタリング | ファクタリング利用時に売掛先企業に通知しないファクタリング |

| 3者間ファクタリング | ファクタリング利用時に売掛先企業に通知するファクタリング |

2者間ファクタリングの流れは以下のとおりです。

| (1)ファクタリング会社と契約する (2)ファクタリング会社から売掛債権の売買代金を受け取る (3)売掛先企業から売掛金が入金されたらファクタリング会社に引き渡す |

2者間ファクタリングのメリットとして次の3つが挙げられます。

| ・資金が入金されるまでのスピードが早い ・償還請求権が生じない ・売掛先企業に知られずにファクタリングができる |

デメリットは次の3つです。

| ・手数料が割高になる ・個人事業主は利用できない場合がある ・売掛金を回収してファクタリング会社に引き渡す手間がある |

2者間ファクタリングを行う際には、以下の点にご注意ください。

| ・売掛金が入金されたら確実に引き渡しできるよう準備しておく ・ファクタリング乱用による資金繰り悪化に注意する ・2者間ファクタリングを装った悪徳業者の被害者にならない |

本文中でも述べましたが、2020年4月の法改正により2者間ファクタリングは利用しやすくなっています。

うまく活用することで、フレキシブルに事業展開を図ることも可能です。

ビートレーディングは実績豊富なファクタリング会社で多くのお客様に2者間ファクタリングをご利用いただいております。

お急ぎの方は「今すぐ審査に進む」からお申込みください。

「利用を相談する」・調達可能額診断・LINEから無料でご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者