リバースファクタリングとは、「買掛金(商品やサービスの購入によって生じた未払いの代金)の先払い」と「買掛金の支払期日の先延ばし」ができるファクタリングサービスです。

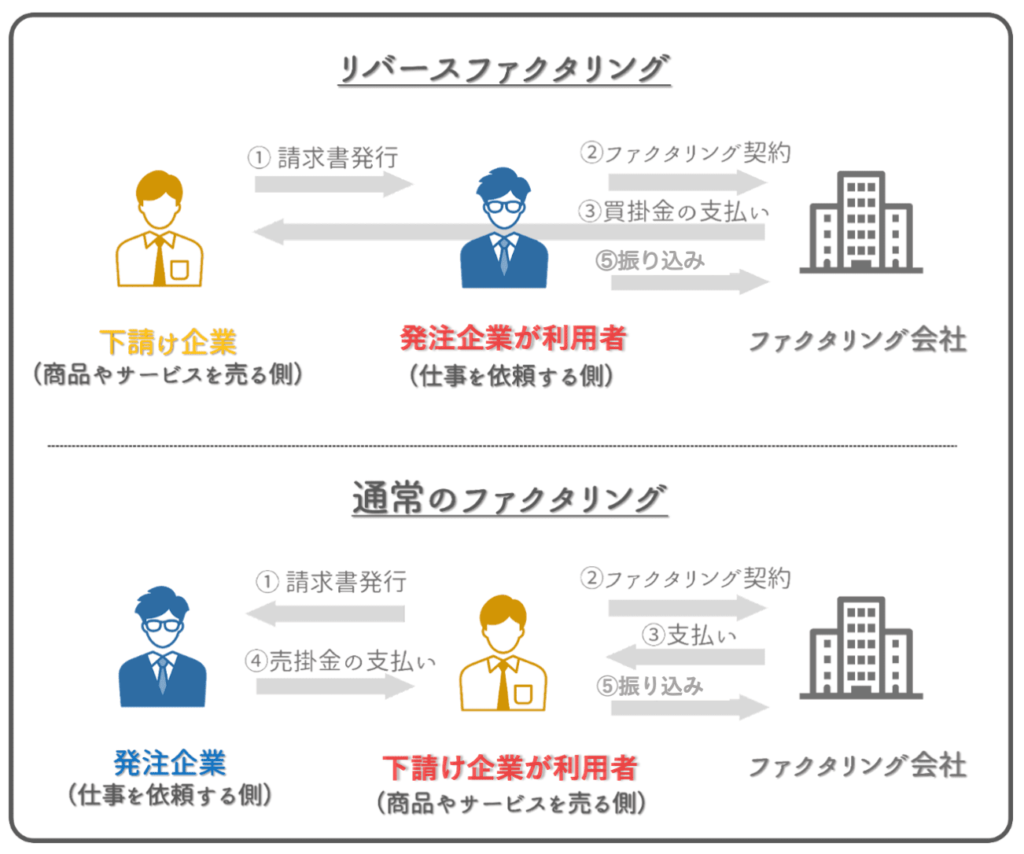

通常のファクタリングは、下請け企業がファクタリング会社と契約しますが、リバースファクタリングは、その逆の外注先から商品やサービスを買う側(発注企業)が利用者となるため、リバースファクタリングと言われています。

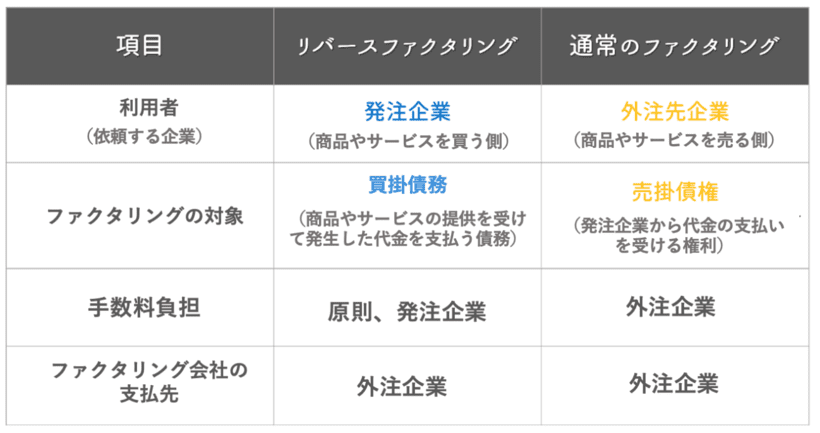

▼リバースファクタリングと通常のファクタリングの違い一覧

仕事を受注している外注先企業(下請け企業)は、希望すれば販売した商品やサービスの代金(売掛金)を早く回収することができ、仕事を依頼する側の発注企業は買掛金の支払日の調整が可能になり、外注先企業も発注企業の双方に、資金繰りの改善といったメリットがあります。

ただ、リバースファクタリングを扱うファクタリング会社が少なく、どのようなサービスで利用すると発注企業や外注先企業にどのようなメリット・デメリットがあるのかが分かっていないという人も多いことでしょう。

そこで本記事では、

| ・リバースファクタリングの仕組み ・リバースファクタリングと通常のファクタリングとの違い ・一般的な利用の流れ ・リバースファクタリングを利用するメリット・デメリット ・リバースファクタリングの利用が向いている企業 ・リバースファクタリングに対応しているファクタリング会社 |

このような内容について解説します。

本記事を読めば、リバースファクタリングについて理解できた上で、あなたの会社が利用すべきかどうかを判断できます。

「リバースファクタリングって何?」

「自社はリバースファクタリングを利用すべき?」

このような悩みを抱えている経営者や担当者は、ぜひ本記事を参考にしてください。

リバースファクタリングの基礎である「ファクタリング」についてはこちらの記事で解説しています。

資金調達をお急ぎの方へ

ファクタリングは融資とは異なり、必要な書類が少ないため最短即日での資金調達が可能です。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 利用相談・調達可能額診断・LINEからのご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

1.そもそもファクタリングとは何か解説

ファクタリングとは、売掛金をファクタリング会社に売却することで事業資金を調達する金融取引のことです。

売却時に手数料がかかるものの、売掛金の支払期日よりも早く資金調達でき、一般的な借り入れには該当しないため負債が増えないのが特徴です。

加えて、2者間ファクタリングの場合は早ければ即日資金化できるうえ、信用情報への影響がなく、万が一売掛先が倒産して売掛金の回収ができなくなった場合でもファクタリング会社へ売掛金を支払う責任を負う必要が無いなどのメリットがあります。

ファクタリングは売掛金を売却する利用者とファクタリング会社の間で取引を行う「2者間ファクタリング」と、これに売掛先が取引に加わる「3者間ファクタリング」に大別されます。

近年ではファクタリングの種類が増えており、売掛金の貸倒れリスクを回避することを目的とした「保証型ファクタリング」や「貿易型ファクタリング」、後述する「リバースファクタリング」などが存在しますが、「ファクタリング=買取型ファクタリング」を指すのが一般的です。

2者間ファクタリングについて詳しくは「2者間ファクタリングとは?メリット・デメリットとやり方・注意点を解説」の記事をご覧ください。

3者間ファクタリングについて詳しくは「3者間ファクタリングとは?メリット・デメリットやおすすめの相談先、利用手順を解説」の記事をご覧ください。

2.リバースファクタリングとは?

リバースファクタリングは、発注企業が持っている外注先(下請け先)の請求書にある金額をファクタリング会社に依頼して一時的に立て替えてもらい、後日ファクタリング会社へ支払うというサービスです。

支払サイトを先延ばしにでき、資金繰りの悩みを改善できるサービスとして注目されています。

この章では、リバースファクタリングの仕組みと一般的なファクタリングとの違いについて解説します。

資金繰りの手段としてリバースファクタリングを考えている人は、ぜひ参考にしてください。

2-1. リバースファクタリングの仕組み

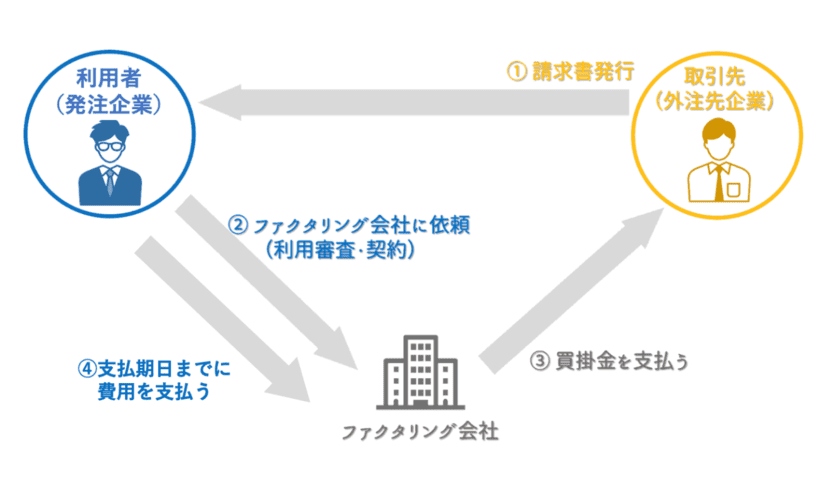

早速ですが、以下の図をご覧ください。

冒頭でもお話しした通り、

リバースファクタリングは仕事を依頼する側である発注企業が利用者です。

一般的に、次のような流れでファクタリング会社から取引先に請求書の代金が支払われ、後日、利用者は立て替えてもらった代金をファクタリング会社へ支払います。

①外注先企業が請求書を発行 |

リバースファクタリングは、支払サイトを調整するために利用することが多いです。 |

②発注企業がファクタリング会社に依頼(利用審査・契約) |

請求書を受け取った発注企業が、ファクタリング会社に依頼・利用申込をします。 通常のファクタリングと同じで、利用には審査・契約が必要です。 ただし、リバースファクタリングができるファクタリング会社は限られています。 どのファクタリング会社で行っているのかが知りたい人は、「8. リバースファクタリングに対応しているファクタリング会社2選」をご確認ください。 |

③ファクタリング会社が外注先企業に買掛金を支払う |

発注会社とファクタリング会社での契約が完了すると、決められた期日に外注先企業に対して支払いが実施されます。 この際、発注企業側での対応はありません。 |

④発注企業は支払期日に費用をファクタリング会社へ支払う |

| リバースファクタリングでは、ファクタリング会社に買掛金の支払いを立て替えてもらっている状態なので、ファクタリング契約の支払期日までに、発注企業は代行してもらった分の費用を支払います。 |

2-1-1. 発注企業の支払期日の変化

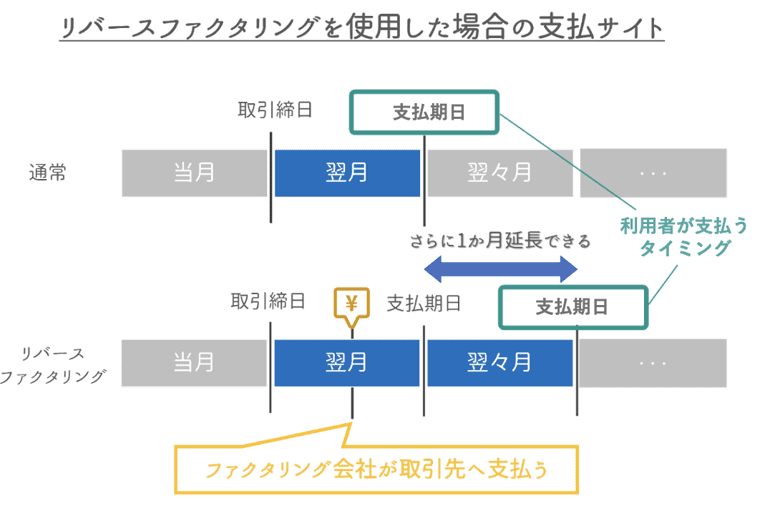

リバースファクタリングを利用すると、発注企業の支払サイト(取引の締日からその代金を支払う期日までの猶予期間)は以下のようになります。

見ていただくと分かる通り、リバースファクタリングを利用すると、外注先企業への支払いをファクタリング会社が代行するため、外注先企業が希望すれば通常の支払サイトよりも早く買掛金を支払うことができ、自社の支払いを遅らせることができます。

このリバースファクタリングを利用することで、発注企業は支払期日が延びるため資金不足の回避が可能になります。

外注先企業も希望すれば支払サイトが短縮されるため、支払期日よりも早く売掛金を資金化できるという特徴があります。

支払サイトについて詳しくは「支払いサイトとは?一般的な長さや決め方、120日サイトの売掛金をファクタリングする際の注意点」の記事をご覧ください。

2-2. 通常のファクタリングとの違い一覧

リバースファクタリングの仕組みについて紹介しましたが、「通常のファクタリングとは何が違うの?」という人もいるでしょう。

そこで、リバースファクタリングと通常のファクタリングとの違いを以下にまとめました。

「ファクタリング会社の支払先」については、「外注企業」という点では共通していますが、「利用者」や「ファクタリングの対象」など多くの点で異なります。

2-2-1. 違い1:ファクタリングを依頼する企業(利用者)が違う

リバースファクタリングは、外注先から商品やサービスを買う側(発注企業)が利用者です。

主に買掛金の支払いの先延ばしを目的に利用されます。

一方、通常のファクタリングは、商品やサービスを売る側(外注先企業)が利用者です。

「売掛金の早期資金化」のために利用されるケースが多く、外注先企業は売掛金をファクタリング会社に売却し、売掛先(発注企業)からの支払期日より早く資金を受け取ることができます。

2-2-2. 違い2:ファクタリングの対象が違う

通常のファクタリングは、すでに商品・サービスを販売しているものの、未回収の状態にある売掛金(売掛債権)をファクタリング会社へ売却(譲渡)することで資金を調達します。

売掛債権とは、発注企業から代金を受け取る権利のことです。

一方、リバースファクタリングは、利用者である発注企業が外注先から受け取った請求書をファクタリング会社へ提出することで、外注先にお金が支払われます。

つまり、リバースファクタリングでは、受け取った商品やサービスの代金を支払う債務が対象になるということです。

3. 【発注企業向け】リバースファクタリングの3つのメリットとは

リバースファクタリングの仕組みについて見てきましたが、どのようなメリットがあるのでしょうか。この章では、発注企業側のメリットについて紹介します。

発注企業におけるメリットは次の3つです。

| 発注企業における3つのメリット |

|---|

| ・資金繰りが安定する ・支払先の一本化で手間とコストを削減できる ・優良な会社と取り引きできる |

なぜメリットと言えるのか、その理由を解説します。

3-1. 資金繰りが安定する

リバースファクタリングを利用することで、一時的に支払サイトを延ばすことができます。

支払サイトとは、取引の締日(期日)から、その代金を支払う期日までの猶予期間のことです。

リバースファクタリングで支払サイトを伸ばすと、商品・サービスの買い手側である発注企業は、手元にお金が残るため、支払サイトが長いほど運用や資金繰りが安定しやすくなります。

そのため、資金繰りを改善したいケースなどにリバースファクタリングを利用するケースが多い傾向です。

3-2. 支払先の一本化で手間とコストを削減できる

外注先企業が複数ある場合、全ての企業がリバースファクタリングに同意してくれれば、支払先を一本化できます。

一本化することで、それぞれの支払いにかかっていた事務的な作業と振込手数料が削減できるため、リバースファクタリングによってリソースとコストカットを実現できるでしょう。

3-3. 優良な会社と取引できる

優良な会社と取引できる可能性がある点も、リバースファクタリングを利用するメリットの1つです。

外注先からすると、請求した後すぐに資金化できる売掛先は支払いサイトが短いため、資金繰りを改善できます。

リバースファクタリングは、外注先がファクタリング会社に請求書を送ればすぐに資金が支払われるうえ、支払いの遅延を確実に防げるため、メリットが大きいと感じる可能性が高いでしょう。

4.発注企業(利用者)における3つのデメリットとは

支払サイトの延長など、資金繰りを楽にするメリットがあるリバースファクタリングですが、デメリットもあります。

発注企業におけるデメリットは次の3つです。

| 発注企業における3つのデメリット |

|---|

| ・電子記録債権(でんさい)の導入が必要 ・リバースファクタリングを扱うファクタリング会社が少ない ・審査対象が自社になる |

4-1. 電子記録債権(でんさい)の導入が必要

リバースファクタリングを利用する場合、株式会社全銀電子債権ネットワーク(通称 でんさいネット)が取り扱う電子記録債権(でんさい)を導入する必要があります。

電子記録債権とは、手形・振込に代わる新たな決済手段のことです。

安全に素早く取引ができ、経理業務にかかる事務的な負担も軽減できるシステムですが、株式会社東京商工リサーチによると2020年12月時点の利用企業数は、45万6,567社となっています。

中小企業庁の「中小企業白書 小規模企業白書(2020年版)」によると、日本には359万社(2016年)あるため、でんさいを導入していない企業のほうが多い状況です。

電子記録債権について詳しくは「電子記録債権とは?活用場面やメリット・デメリットをわかりやすく解説」の記事をご覧ください。

4-2. リバースファクタリングを扱うファクタリング会社が少ない

リバースファクタリングもファクタリングの一種ですが、対応している企業はまだ少ないのが実情です。

そのため、ファクタリング会社の選択肢は限られます。

どのファクタリング会社でリバースファクタリングが利用できるのかについては、「8. リバースファクタリングに対応しているファクタリング会社2選」をご覧ください。

4-3. 審査対象が自社になる

買取ファクタリングは売掛先が審査対象になるのに対して、リバースファクタリングでは自社が審査対象になります。

リバースファクタリングでは一時的に買掛金をファクタリング会社に立て替えてもらう形になり、いずれは自社で決済しなければなりません。そのため、信用力(支払能力)が足りないと回収不能リスクが高いと判断されるため、リバースファクタリングを利用できない可能性があります。

買取ファクタリングであれば自社が債務超過や赤字などの状態でも利用できるケースもありますが、リバースファクタリングの場合は同じ感覚では利用できないため注意が必要です。

5. 【外注先企業向け】リバースファクタリングの2つのメリットとは

発注企業側のメリット・デメリットについて理解できたと思いますが、外注先企業に承諾してもらえないと、リバースファクタリングを利用できません。

依頼するファクタリング会社によっては、自社で外注先企業と話し合わなければならないこともあります。

その際、自社のメリット・デメリットしかわかっていなければ、交渉の際に納得してもらいにくくなります。

そうならないためにも、相手がしっかりと理解・納得できる提案を行えるよう、外注先企業におけるメリット・デメリットについても理解しておくことが大事です。

まずはメリットから見ていきましょう。

外注先企業におけるメリットとしては、次の2つがあります。

| 外注先企業における2つのメリット |

|---|

| ・早く売掛金を回収でき、資金繰りが楽になる ・貸倒れリスクを回避できる |

どういうところがメリットなのかを理解し、外注先企業へリバースファクタリングの利用依頼や提案をする際に活かしましょう。

5-1. 早く売掛金を回収でき、資金繰りが楽になる

リバースファクタリングの契約が締結されると、ファクタリング会社が元の支払期日よりも前に商品・サービスの代金(売掛金)を支払ってくれるため、希望すれば通常より早く資金化できます。

そのため、外注先企業も、発注企業と同じでリバースファクタリングを利用すると手元に資金が残りやすく、資金繰りが楽になります。

だたし、早期に資金化する場合は手数料が発生することもありますので注意しましょう。

5-2. 貸倒れリスクを回避できる

リバースファクタリングにより、発注企業に納めた商品・サービスの代金(売掛金)を確実に回収できます。

仮に、支払サイト中に発注企業の経営が悪化してしまっても、外注先企業はファクタリング会社から支払ってもらっているので、貸倒れのリスクを回避できます。

6. 外注先企業における2つのデメリットとは

外注先企業におけるメリットを見てきましたが、リバースファクタリングを利用する上で、次のようなデメリットがあります。

| 外注先企業における2つのデメリット |

|---|

| ・電子記録債権(でんさい)が必要 ・手数料がかかる |

6-1. 電子記録債権(でんさい)が必要

リバースファクタリングを利用する場合、外注先企業も株式会社全銀電子債権ネットワークが取り扱う電子記録債権(でんさい)を導入する必要があります。

電子記録債権とは、手形・振込に代わる新たな決済手段のことです。

導入している企業は少ないため、初めてでんさいを導入する企業は、その仕組みや利用方法などを学んでもらう必要があります。

外注先企業にも手間がかかってしまうため、リバースファクタリングの提案をする際には、でんさいの導入が必要な点についての説明をしておきましょう。

6-2. 手数料がかかる

リバースファクタリングでは外注先が手数料を負担することになり、買掛金の5%〜10%程度が相場です。利用者はファクタリング会社に立て替えてもらった買掛金に手数料を上乗せする形で支払います。

手数料の割合は自社の信用状況・買掛金の額面・支払サイトの長さなどによって異なりますが、支払サイトが長くなるほど高くなる傾向にあります。

リバースファクタリングを利用することで資金繰りが改善できる一方で、手数料の分だけ入金額が少なくなる点には注意が必要です。

7. 【発注企業向け】リバースファクタリングが向いている会社

ここまで、リバースファクタリングのメリット・デメリットを見てきました。

魅力を感じる部分があるものの、デメリットを見て二の足を踏んでいる人もいるでしょう。

結論を言うと、次の2つの企業は、リバースファクタリングが向いています。

| ・支払サイトが短くて、資金繰りに苦労している企業 ・買掛金額が大きくなりがちな企業 |

事例を交えながら紹介しているので、リバースファクタリングを利用すべきか悩んでいる人は、判断の基準としてお役立てください。

7-1. 支払サイトが短くて、資金繰りに苦労している会社

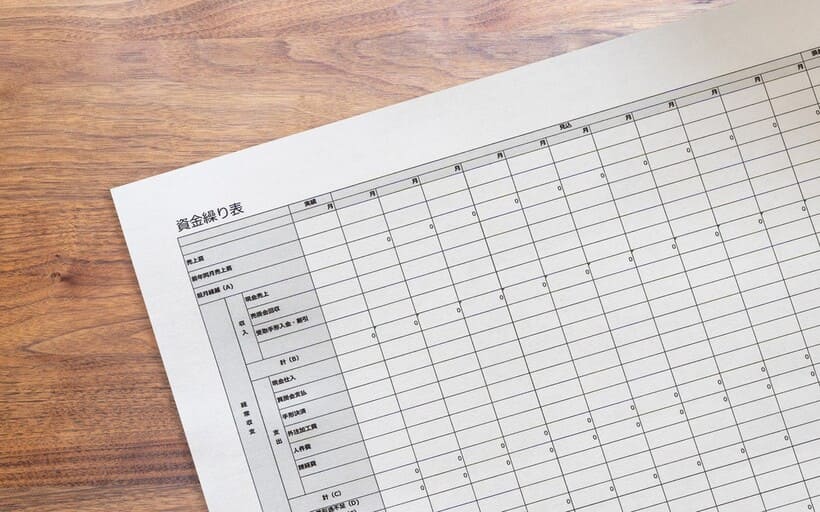

外注先企業から商品を仕入れ、それを加工して販売、販売代金の回収よりも前に仕入れ代金を支払わなければならない場合、資金繰りが難しくなり「黒字倒産」を起こしてしまう可能性があります。

そのため、支払サイトが短く、仕入れ代金の支払いから販売代金の回収までの資金繰りに苦労している場合にリバースファクタリングを利用すれば、その状況を改善することが可能です。

外注先企業への支払条件(期日)を変えずに、自社の支払いを先延ばしにしたいという場合にも役立ちます。

以下は、末締め翌月未払いの場合を例に、リバースファクタリングを利用することで、キャッシュフローがどのように改善されるのかをまとめた図です。

発注企業は、支払サイトが延長されるので、販売代金を回収したあとに余裕を持って支払うことができ、資金繰りが楽になります。

7-2. 買掛金額が大きくなりがちな会社

特定の時期に仕入れが集中し、仕入れ代金の支払額(買掛金)が短期間に集中することで資金不足に陥り、資金繰りが苦しくなることがあります。

支払いが増えるタイミングで資金が蓄えられていれば資金繰りも楽ですが、通常の支払金額の何倍にもなった場合、簡単にはいきません。

そこで役立つのが、リバースファクタリングです。

通常の仕入れ代金は250万円ですが、仕入れの集中で代金が500万円になった場合、仕入れが集中しても支払期日(30日サイト)がこれまでの取引と変わらない契約であれば、翌月末までに500万円支払うことになります。

しかし、リバースファクタリングを利用すれば、そのうちの250万円を60日後の支払いに伸ばすなど、資金繰りのコントロールが可能になります。

支払額を分散することで、一時的な資金不足を回避できるため、季節に影響されやすいビジネスなどで支払額が集中しやすい企業は、リバースファクタリングの利用がおすすめです。

8. リバースファクタリングに対応しているファクタリング会社2選

リバースファクタリングについて理解を深めたら、気になるのがどのファクタリング会社で取り扱っているのかということでしょう。

そもそもリバースファクタリングを扱う業者は少なく、選択肢は多くありません。

現在、次の2社で取り扱われています。

8-1. Tranzax 「サプライチェーンファイナンス」

Tranzax株式会社は、電子記録債権を利用した金融のインフラサービスを展開する会社です。

独自の受発注電子記録プラットフォームがあり、受発注を担保にしたファクタリングサービスを行っています。

「リバースファクタリング」はそのひとつです。

Tranzaxの魅力は、外注先企業向けの説明資料の作成や説明は、Tranzaxがメールや説明会などの方法で行ってくれるところです。

疑問もコールセンターで対応してくれるので、外注先企業の手続きや利用後のフォローを任せることができます。

また、契約時も書類の不備などはTranzaxが対応し、利用者は内容を確認するだけで締結できる状態にしてくれるのもポイントです。

| Tranzaxが向いている人 |

|---|

| 外注先企業とのやり取りも任せたい 契約に手間取りたくない |

ただし、通常の手数料に加え、契約事務手数料や利用者登録手数料(各数百円~数千円)などの諸費用がかかる点には注意が必要です。

8-2. kyriba(キリバ) 「運転資金ソリューション」

キリバ・ジャパン株式会社は、クラウド型財務・資金管理のためのサービスを提供する会社です。

本社は、南北アメリカのサンディエゴにあり、世界100か国以上に展開しています。

「運転資金ソリューション」のひとつとして、サプライチェーンファイナンスとも言われるリバースファクタリングサービスを行っており、支払処理能力と余剰資金のバランスを見て支払日を選択できるのが特徴です。

| kyribaが向いている人 |

|---|

| 運用状況に合ったリバースファクタリングの利用を考えている さまざまな企業の成功事例を見て決めたい |

公式HPでは、さまざまな業界・業種の成功事例を公開しているので、自社に合ったケースを参考にキャッシュフロー改善の参考にしてみるとよいでしょう。

9. まとめ

本記事を通して、どのようなファクタリングなのかを理解いただけたと思います。

最後にもう一度、おさらいをしていきましょう。

◎そもそもファクタリングとは、

売掛金をファクタリング会社に売却することで事業資金を調達する金融取引のことです。

◎そしてリバースファクタリングとは、

仕事を外注している企業が、外注先(下請け)企業への買掛金の支払いを短縮化し、資金繰りの改善ができるファクタリングサービスのことです。

通常のファクタリングは、外注先企業が利用者となりますが、リバースファクタリングでは発注企業が利用者となるため、“リバース”ファクタリングと言われています。

◎リバースファクタリングは、発注企業と外注先企業の双方にメリット・デメリットがあります。

◎発注企業におけるメリットは下記のとおりです。

● 資金繰りが安定する

● 支払先の一本化で手間とコストを削減できる

● 優良な会社と取り引きできる

◎発注企業におけるデメリットには、次のようなものがあります。

● 電子記録債権(でんさい)の導入が必要

● リバースファクタリングを扱うファクタリング会社が少ない

● 審査対象が自社になる

◎外注先のメリットは次のとおりです。

●早く売掛金を回収でき、資金繰りが楽になる

●貸倒れリスクを回避できる

◎外注先のデメリットとしては下記のようなものがあります。

● 電子記録債権(でんさい)が必要

● 手数料がかかる

メリットだけでなく、デメリットも踏まえた上で十分に検討して利用するようにしましょう。

◎リバースファクタリングが向いている企業は次の2つです。

● 支払サイトが短くて、資金繰りに苦労している企業

● 買掛金額が大きくなりがちな企業

リバースファクタリングを利用すると、支払サイトの改善や資金ショートのリスク軽減、支払時期の分散など、手元資金の流出を防ぐのに役立ちます。

毎月の資金繰りが厳しい企業や、まとまった入用で手元に資金が残りにくい企業などは、リバースファクタリングを検討し、手元資金の流れを改善しましょう。

売掛金(売掛債権)をお持ちの場合は通常のファクタリングもおすすめの資金調達方法です。

ビートレーディングのファクタリングサービスは最短2時間で資金調達まで完了し、手数料は2%~ご利用いただけます。

さらにお急ぎの方はポータルサイトからのお申し込みが便利です。

マイページから書類を提出するだけで審査の申請が完了し、最短50分で資金調達が可能です。

「今すぐ審査に進む」からお申し込みください。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者