支払いサイトとは売掛金の支払い条件の1つで、「取引代金の締め日から実際に代金を支払うまでの期間」を指すビジネス用語です。

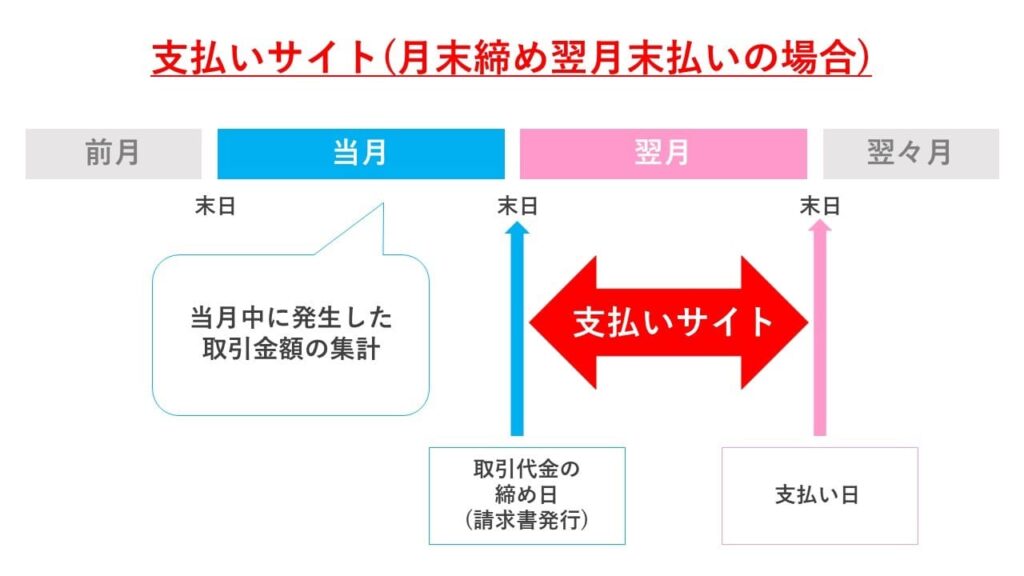

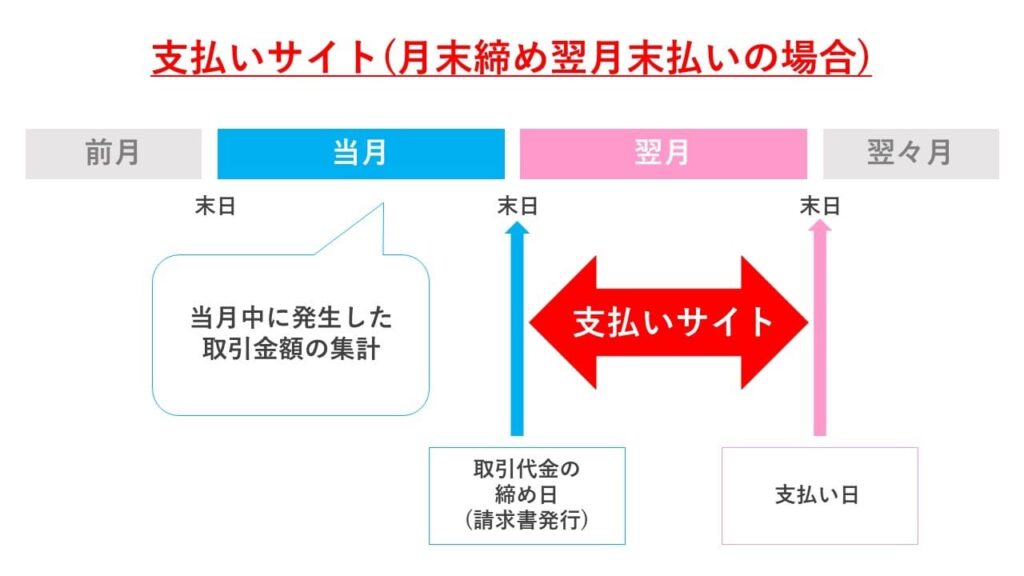

支払いサイトを図で表すと以下のようになります。

支払いサイトという言葉が日常生活で使われることは滅多にありませんが、商取引の現場においては当たり前に使われるため、経営や経理に関わる方であれば、ビジネスの常識としてその意味をしっかり理解しておかなければなりません。

また、支払いサイトは事業の資金繰りに大きな影響を及ぼします。

「売り手」か「買い手」か、どちらの立場かによって、支払いサイトが長い方が良いか、短い方が良いかが変わります。

取引先と話し合ったうえで、双方が納得できる支払いサイトを設定しましょう。

設定を誤ると、「売り手」は利益が出ているにも関わらず手元資金が足りなくなる「黒字倒産」などのトラブルを起こす原因となります。

上記のようなトラブルを回避するためには、支払いサイトの意味を理解するだけでなく、「決め方」をあわせて知っておくことが大変重要です。

売掛金を早期に資金化(現金化)する手段としてはファクタリングを利用する方法もあります。

ただし、ファクタリングを利用する際には、支払いサイトとの関係性を理解しておくことが重要です。

例えば、120日など支払いサイトが長い債権(売掛金)でもファクタリングは可能ですが、支払いサイトが長いほど手数料が高くなる傾向があります。

そこで本記事では、

・支払いサイトとはどういった意味なのか

・一般的な支払いサイトの長さや法律による規制はあるのか

・支払いサイトとファクタリングの関係

・ファクタリングの手数料を安く抑えるコツ

・ファクタリングを利用する際の支払い条件

などといったことをご紹介し、支払いサイトについての理解を深めていただいたうえで、支払いサイトの決め方を徹底解説します。

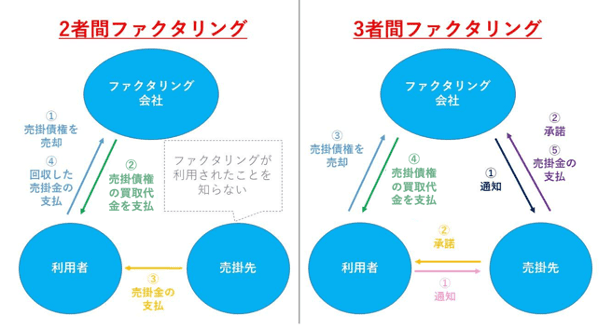

また、ファクタリングを利用した際の支払い条件を、2者間ファクタリングと3者間ファクタリングに分けて解説します。

本記事をお読みになれば、支払いサイトの意味と決め方を正しく理解し、事業の円滑な運営に役立てることができるようになるでしょう。

支払いサイトとファクタリングの関係についても理解を深められます。

「資金繰り改善のため、既存の支払いサイトを見直したい」という場合にとるべき方法についても触れていきますので、是非参考になさってくださいね。

ファクタリングにおける支払いサイトについて理解するために「ファクタリングとは?」の基礎知識のコラムも併せてご覧ください。

資金調達をお急ぎの方へ

ファクタリングは融資とは異なり、必要資料が少なく最短即日での資金調達が可能です。

また利用者の信用情報や経営状況にかかわらず、売掛金(請求書・注文書)があればお申込みいただけます。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 無料の見積依頼・調達可能額診断・ご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

1.支払いサイトとは

売掛金の支払いに関する条件として、支払いサイトは重要な意味を持ちます。

経営や経理に関わる立場であるからには、支払いサイトとは一体何なのかということを正しく理解しておかないと、恥ずかしい思いをすることになってしまいます。

支払いサイトを誤って解釈していると、不利な条件を飲まされてしまうかもしれません。

ここでは、売掛金の支払い条件の1つである、支払いサイトの意味や語源を解説します。

1-1.支払いサイトの意味

繰り返しになりますが、支払いサイトは売掛金の支払いに関する条件の一つで、取引代金の締め日から支払日までの期間を意味します。

売掛金の支払い条件には他にも請求金額や請求内容、支払方法、振込先、支払期限などがあり、これらは売掛金の支払い条件として請求書に記載されます。

支払いサイトは、代金を後払いする商取引の際にセットで使われます。

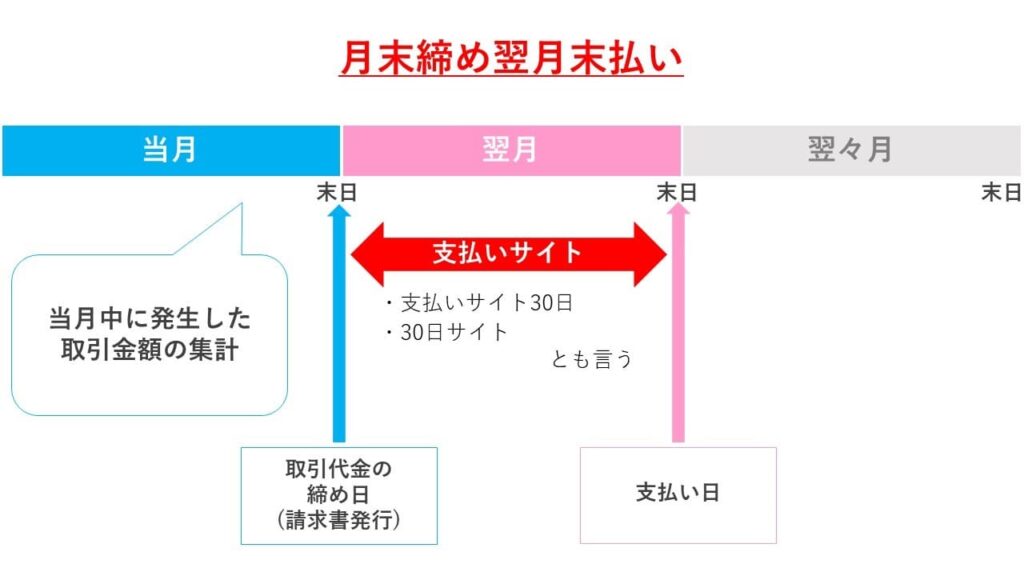

最もよく使われる支払いサイト「月末締め翌月末払い」を例に図説すると、下記のとおりです。

そもそも、なぜ「代金後払いの商取引」の際に「支払いサイト」という言葉がセットで使われるのかというと、単に「精算は後日にしましょう」と取り決めるだけでは、具体的にいつ支払いが行われるかが不明瞭なためです。

そこで、安心して代金後払いの商取引を行うべく、事前に

・取引代金の締め日(例:月末締め など)

・支払い日(例:翌月末払い など)

を取り決め、支払いサイトを明確化したうえで取引を進めるという手順がとられるのです。

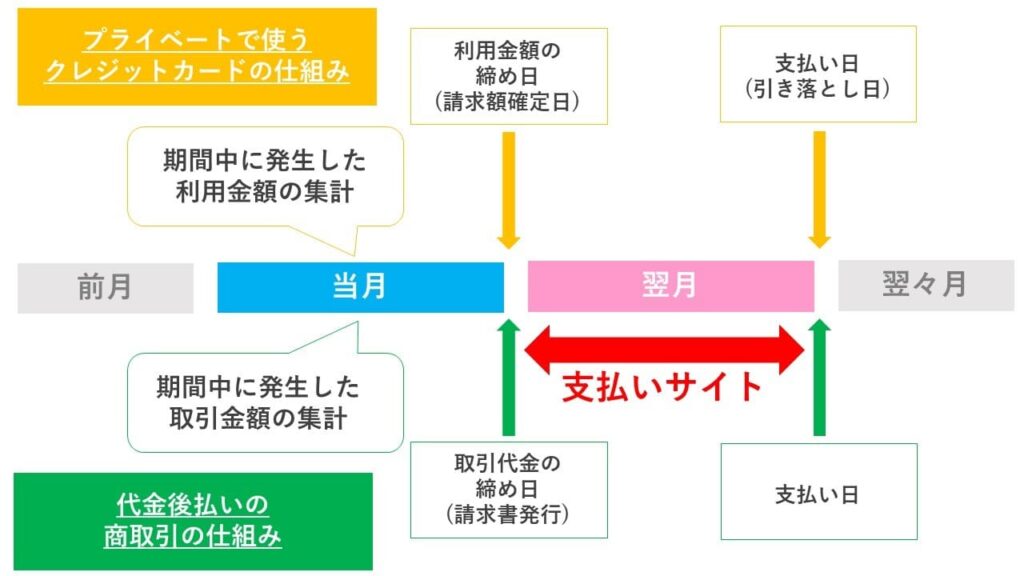

なお、下記のとおり、代金後払いの商取引の仕組みは、プライベートで利用するクレジットカードの仕組みに似ています。

そのため、「クレジットカードの請求金額が確定してから引き落とし日までの期間が、商取引における支払いサイトに当たる」と考えると分かりやすいでしょう。

【POINT】

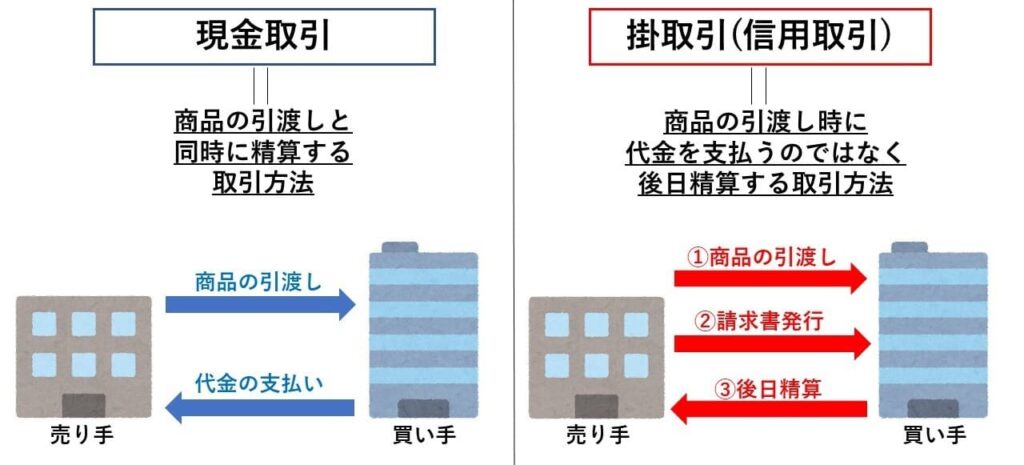

代金後払いの商取引のことを「掛取引(信用取引)」と言います。

下記のとおり、商品の引渡しと同時に精算を行う「現金取引」の対義語にあたる言葉です。

現金取引は、小売業や飲食業における一般的な取引方法。

しかし、

・請求書や領収書などの書類を都度発行しなければならず、手間がかかる

・釣銭など現金を管理する手間がかかる

などのデメリットがあることから、日本の商取引の現場の多くでは掛取引が習慣的に行われています。

掛取引が習慣的に行われているということは即ち、商取引の場で「支払いサイト」という言葉が多用されているということと同義です。

だからこそ、ビジネスの常識として「支払いサイト」という言葉を正しく理解しておく必要があるのです。

1-2.支払いサイトの語源

ところで、「”支払いサイト”という言葉が、どうして”支払いの期間”という意味になるんだろう?」と疑問に感じたり、分かりにくいと思った方もいらっしゃるのではないでしょうか。

このような疑問は、支払いサイトの語源を知ることで解消します。

「”サイト”と聞くと、ウェブサイトなどの”サイト(Site)”が思い浮かぶ」という方が大半だと思いますが、支払いサイトの語源は「At sight」という熟語です。

「At sight」は古くからある貿易用語で、荷為替手形の提示を受けた時点ですぐに輸入者が代金を支払わなければならない「一覧払い」という意味を持っています。

これが、「At 30 Days Sight(荷為替手形提示の30日後に一覧払い)」などといった具合に、期間を表す用例で使われるようになったことが、支払いサイトという言葉の起源となっているのです。

とは言え、「Sight」という英単語は視界・視力・見解などといった意味であり、それ自体に「期間」という意味は無いため、「支払いサイト」という言い回しは日本独自のもの。

英語では以下のような表現になるので、英語での商取引をされる方は覚えておくと良いでしょう。

【支払いサイトの英語表現】

・terms of payment:支払期間

・usance:手形の支払猶予期間

なお、Siteとの混同を避けるため、「支払い債渡(さいと)」という当て字が使われることもあります。

2.支払いサイトの一般的な長さ

取引代金の締め日から実際に代金を支払うまでの期間を指す支払いサイトですが、一般的に、どれくらいの長さに設定されるものなのでしょうか。

事業を行ううえで、売掛先と支払い条件を適切に設定することは、非常に重要です。

支払い条件のなかでも、特に支払いサイトは売り手と買い手の資金繰りに大きな影響を与えます。

一般的な支払いサイトの長さは「現金や口座振込で支払われる場合」と「手形で支払われる場合」とで異なり、

・現金や口座振込で支払われる場合→30日~60日

・手形で支払われる場合→30日~120日

で設定されることが多いです。

これから、上記2パターンについて、売掛金の支払い条件の1つである支払いサイトについて、それぞれ確認していきましょう。

2-1.現金・口座振込の場合は「30日~60日」

支払いが現金や口座振込で行われる場合、支払いサイトは30日~60日の間で設定されることが一般的です。

先にも少し触れたとおり、最もよく使われる支払いサイトは「月末締め翌月末払い」。

例えば4月中に取引があったとすると、4月末に取引代金が締められ、5月末に支払いが行われるというものです。

多少の前後はあれど、1か月はほぼ30日なので、「月末締め翌月末払い」の支払いサイトは、

・支払いサイト30日

・30日サイト

などと呼ばれることもあります。

支払い条件が記載された請求書には、支払期限が◯年◯月◯日と具体的に指定されます。

たとえ支払いサイトが30日でも、「請求書発行日から30日後」などと記載されることはありません。

支払期限が記載される場所は、一般的に請求書内の上方にある請求金額や振込先などの近くになります。

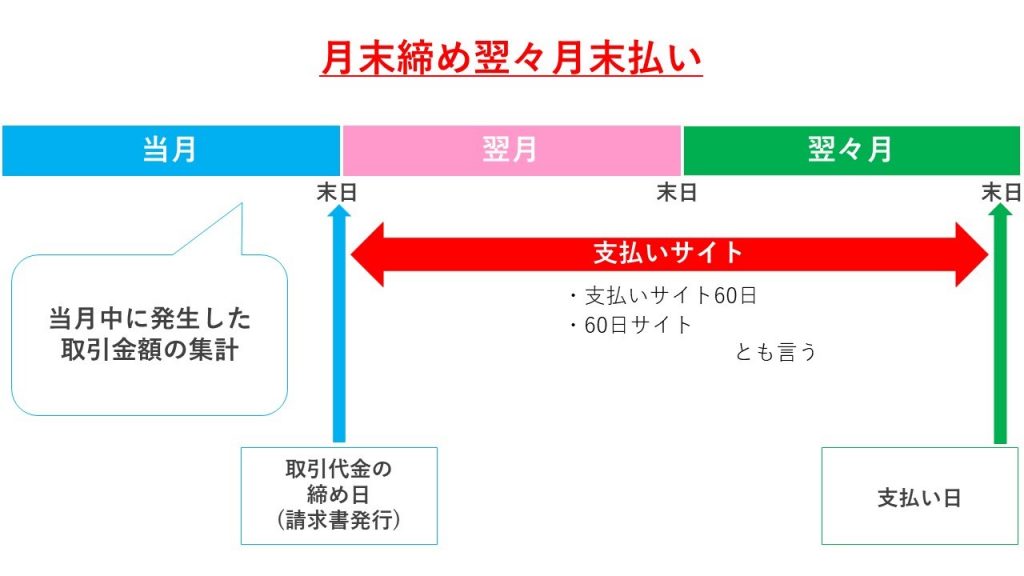

また、「月末締め翌月末払い」の次によく使われる支払いサイトは「月末締め翌々月末払い」です。

上記の図のとおり、こちらは

・支払いサイト60日

・60日サイト

などとも呼ばれるので、あわせて覚えておきましょう。

2-2.手形の場合は「30日~120日」

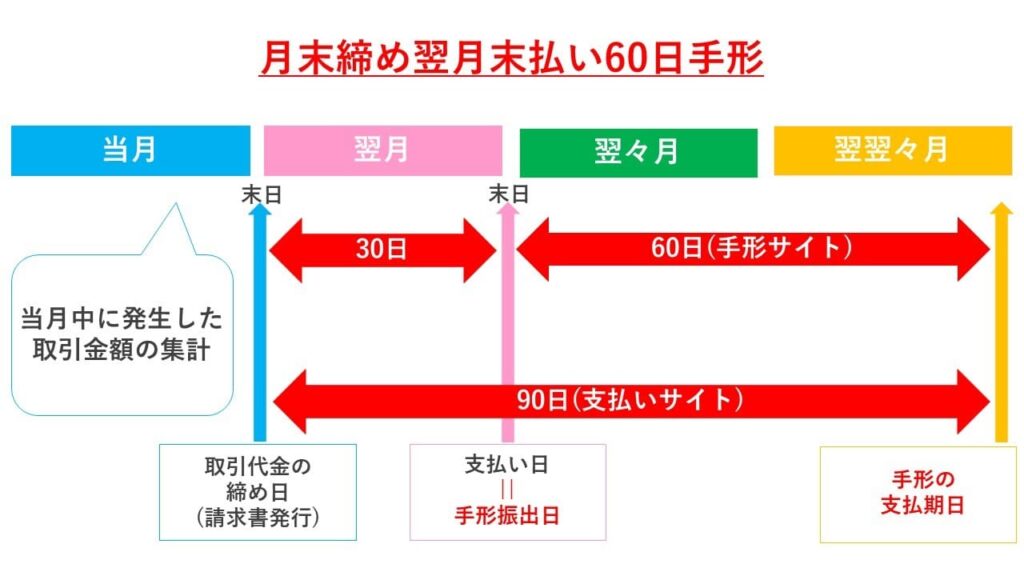

一方、支払いが手形で行われる場合の支払いサイトは、現金や口座振込の場合と比べて長くなる傾向にあり、30日~120日の間で設定されることが一般的です。

長くなる傾向にある理由は、通常の「支払いサイト」の他に「手形サイト」が加わるためです。

手形サイトとは手形の支払い条件の1つで、手形が発行される「振出日」から、その手形を現金化できるようになる「支払期日」までの期間のことです。

手形の振出日から手形の支払期日までの期間は、振出人と受取人、双方の合意のもと設定されます。

一例として、「月末締め翌月末払い」で、「60日手形(手形サイト=60日の手形)」による支払いが行われた場合を想定した下記の図をご覧ください。

手形は「支払い日」にあたる日に振り出されるのが一般的なので、上記の例の場合、まず手形が振り出されるまでに30日かかります。

更にそこから起算して60日の手形サイトが発生するため、支払いサイトの合計は90日と、長めになる訳です。

支払いは現金や口座振込で行われることが多いですが、業種によっては手形で行われることもあるため、このあたりの情報もしっかり頭に入れておきましょう。

3.要注意|法律によって支払いサイトの長さが制限されるケース

「一般的な支払いサイトの長さは分かったけれど、それより短かったり長かったりしたらいけないの?」

本記事をここまでお読みになって、このように感じられた方もいらっしゃるでしょう。

結論を申し上げますと、短い分には問題ありませんが(但し、短すぎると手続き等が慌ただしくなるため、最短でも15日程度が無難)、長くすると「下請法」という法律に抵触するケースがあるので注意が必要です。

そこで、

・下請法とは、どのようなケースで適用される法律なのか

・支払いサイトについて、具体的にどのような制限があるのか

をそれぞれ確認していきましょう。

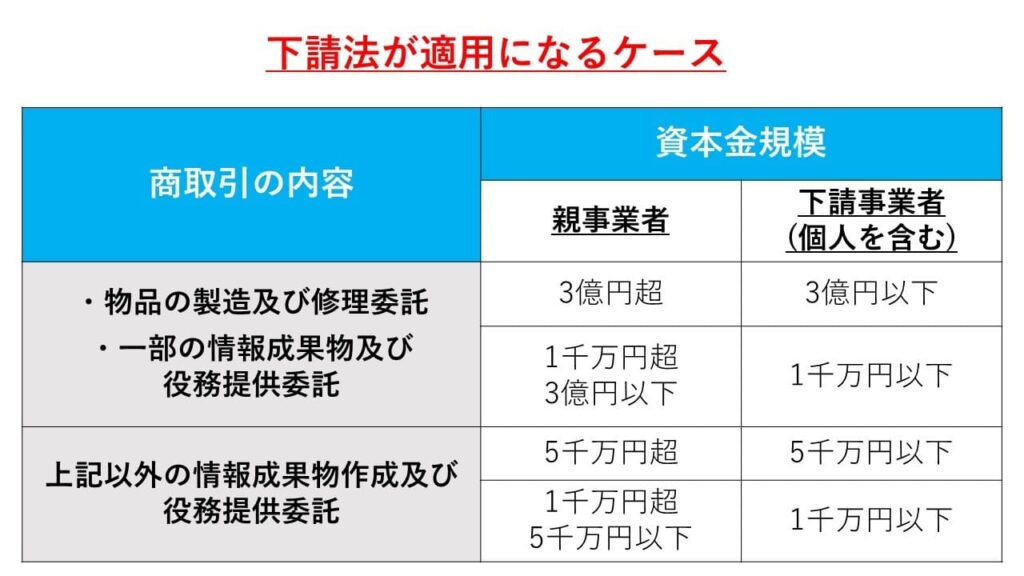

3-1.下請法が適用されるケース=「買い手」と「売り手」に資金格差があるケース

下請法は、「下請代金支払遅延等防止法」の略。

親事業者(買い手)側と下請事業者(売り手)側に資金格差があり、親事業者が経済的に優越した地位にあるときに適用される、下請事業者を守るための法律であり、具体的には下記のようなケースにおいて適用されます。

参考:公正取引委員会

違反すると、

・50万円以下の罰金

・行政処分

・公正取引委員会の立ち入り検査

などといった罰則の対象となる可能性があるため、買い手の立場の場合は「自社よりも小規模な事業者と商取引をする際は、下請法の存在を意識する必要がある」ということを、頭に入れておくようにしましょう。

3-2.下請法における、支払いサイトに関する制限

経済的に立場が弱い下請事業者を守るための法律である下請法。

支払いサイトに関して、具体的にどのような制限があるのか、

・支払いが現金・口座振込で行われる場合に関する制限

・支払いが手形で行われる場合に関する制限

の2パターンに分けてご紹介していきます。

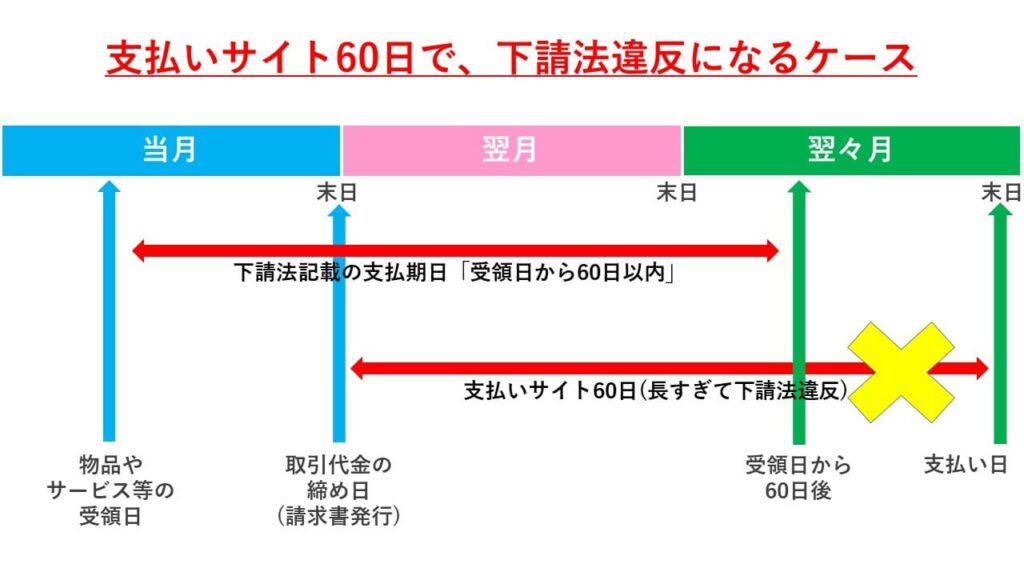

3-2-1.現金・口座振込の場合は「60日以内に支払わないと罰則」

下請法では、支払いが現金・口座振込で行われる場合に関して、「給付(物品やサービス等)を受領した日から起算して60日以内」に支払わなければならないと定められています。

実際の条文の内容は下記のとおりです。

【下請法第2条の2】

下請代金の支払期日は,親事業者が下請事業者の給付の内容について検査をするかどうかを問わず,親事業者が下請事業者の給付を受領した日(役務提供委託の場合は,下請事業者がその委託を受けた役務の提供をした日。次項において同じ。)から起算して,60日の期間内において,かつ,できる限り短い期間内において,定められなければならない。

出典:公正取引委員会

ここで気を付けなければならないのは、「支払いサイトを60日にすれば良い」のではなく、「物品やサービス等を受領した日から起算して60日以内に支払わなければならない」ということです。

上記のとおり、支払いサイトを60日に設定すると違法になってしまうケースもありますので、注意が必要です。

3-2-2.手形の場合は「手形サイトが長すぎると罰則」

一方、支払いが手形で行われる場合に関しては、「下請代金の支払期日までに一般の金融機関による割引を受けることが困難であると認められる手形」を決済に用いることを禁止すると定められています。

「割引を受けることが困難であると認められる手形」の具体的な定義は明記されていないのですが、簡潔に言うと手形サイトが長過ぎる手形のことを指し、

・繊維業の場合→手形サイトが90日を超える手形

・その他の業種の場合→手形サイトが120日を超える手形

は下請法違反と解されるのが一般的です。

【下請法4条の2】

親事業者は,下請事業者に対し製造委託等をした場合は,次の各号(役務提供委託をした場合にあつては,第1号を除く。)に掲げる行為をすることによつて,下請事業者の利益を不当に害してはならない。

二 下請代金の支払につき,当該下請代金の支払期日までに一般の金融機関(預金又は貯金の受入れ及び資金の融通を業とする者をいう。)による割引を受けることが困難であると認められる手形を交付すること。

出典:公正取引委員会

実際の条文の内容は上記のとおりですので、あわせて確認しておきましょう。

【POINT】

前述のとおり、これまで、下請代金の支払いにかかる手形サイトの上限は120日まで(繊維業では90日まで)認められてきましたが、近年、これを60日に短縮しようとする動きが生じています。

令和3年3月31日、公正取引委員会事務総長及び中小企業庁長官の連名文書により、関係事業者団体に対し、下記の要請が行われました。

・下請代金の支払に係る手形等のサイトについては、60 日以内とすること。

・前記要請内容については、新型コロナウイルス感染症による現下の経済状況を踏まえつつ、おおむね3年以内を目途として、可能な限り速やかに実施すること。

つまり、上記文書が出されてから3年以内(令和6年3月31日)までに、下請法が適用される商取引においては、手形サイトを60日以内に改める必要があるということです。

この点も、忘れずに覚えておきましょう。

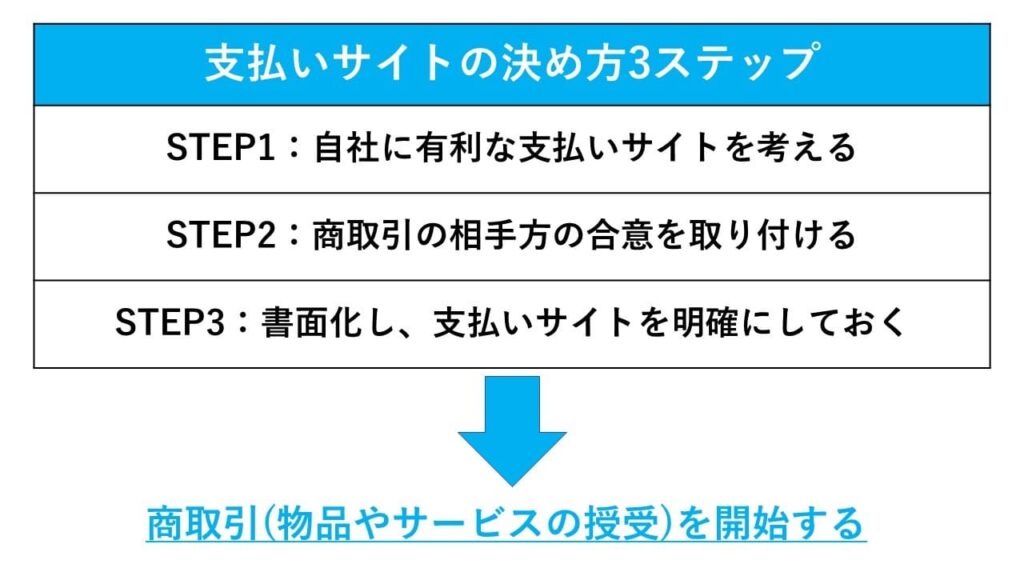

4.支払いサイトの決め方3ステップ

実際の商取引の中で、支払いサイトはどのように決められるものなのでしょうか。

結論から申し上げますと、下記のとおり3つのステップを経て支払いサイトを決め、明確化したうえで商取引を開始するという流れが一般的です。

支払いサイトを決める3つのステップについて、詳細に確認していきましょう。

4-1.STEP1:自社に有利な支払いサイトを考える

まず、売り手が自社に有利な支払いサイトを考えます。

この際、

・「2.支払いサイトの一般的な長さ」の内容を参考に、常識の範囲内で支払いサイトを考える

・下請法が適用される商取引の場合、「3.要注意|法律によって支払いサイトの長さが制限されるケース」を確認し、違反しないよう配慮する

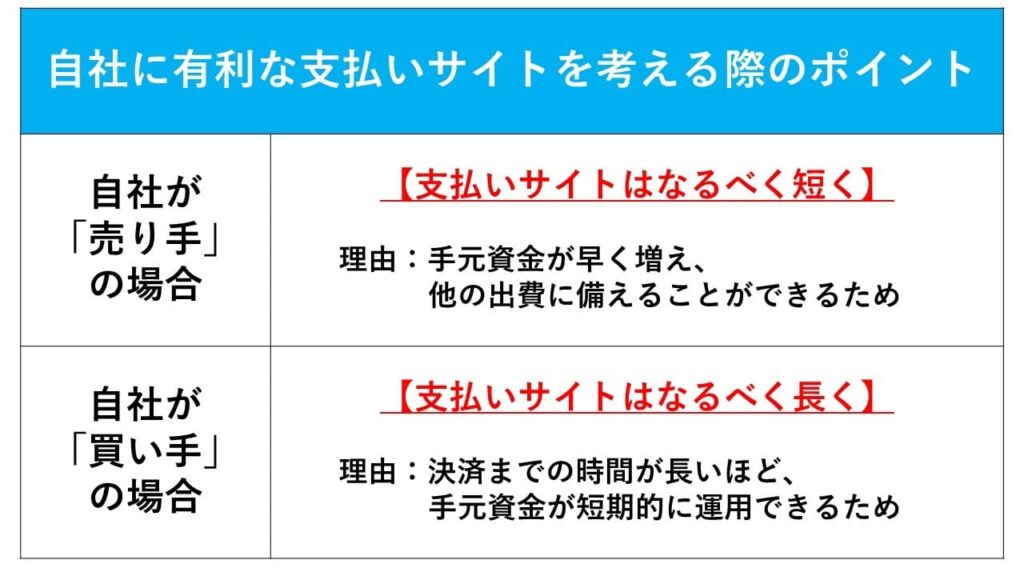

といったことも重要ですが、何よりも大切なのは「資金繰り」を考慮して支払いサイトを考えることです。

なぜなら、資金繰りを考慮せずに支払いサイトを考えてしまうと、手元の資金が枯渇し、経営が立ち行かなくなるという事態を招きかねないためです。

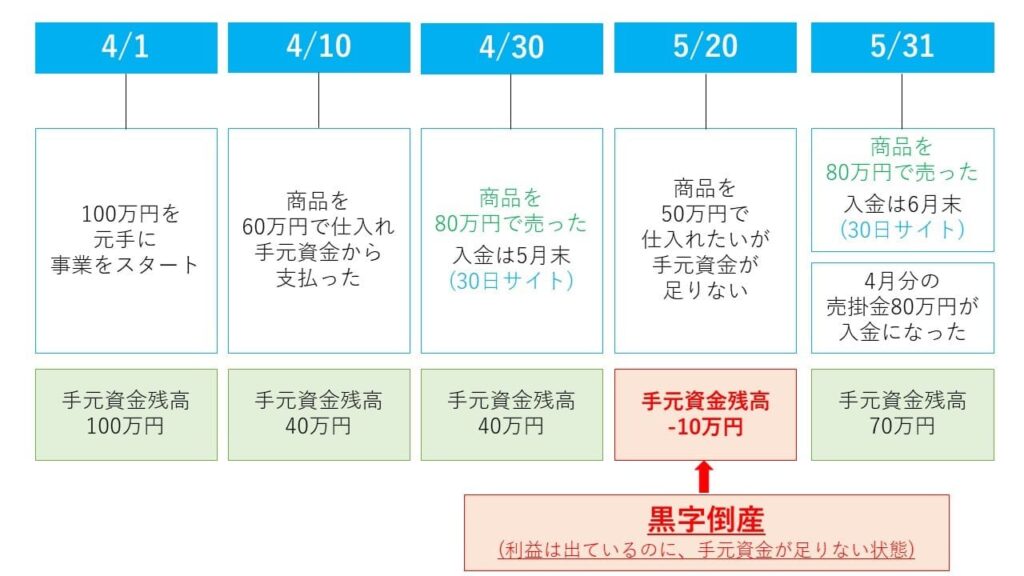

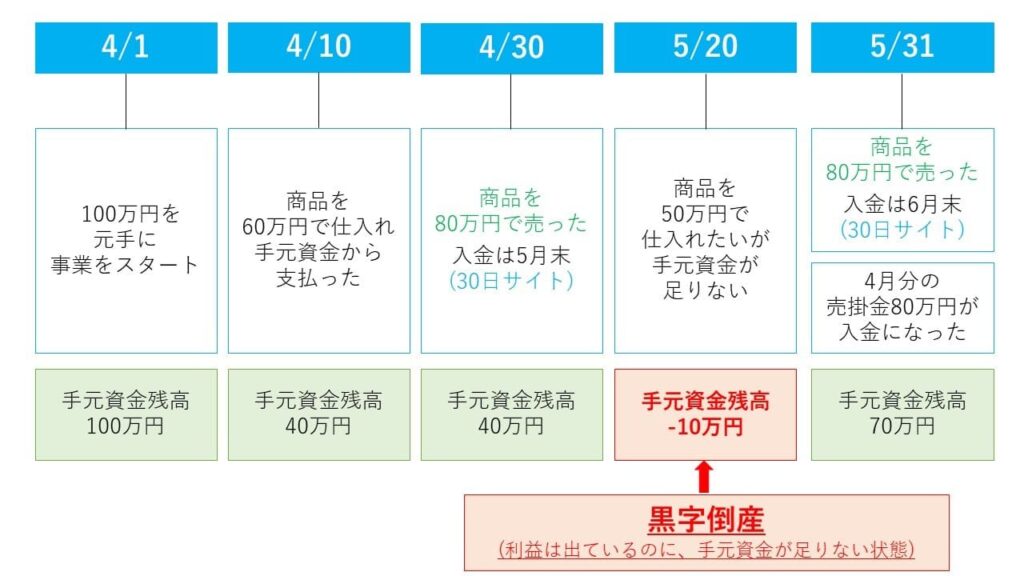

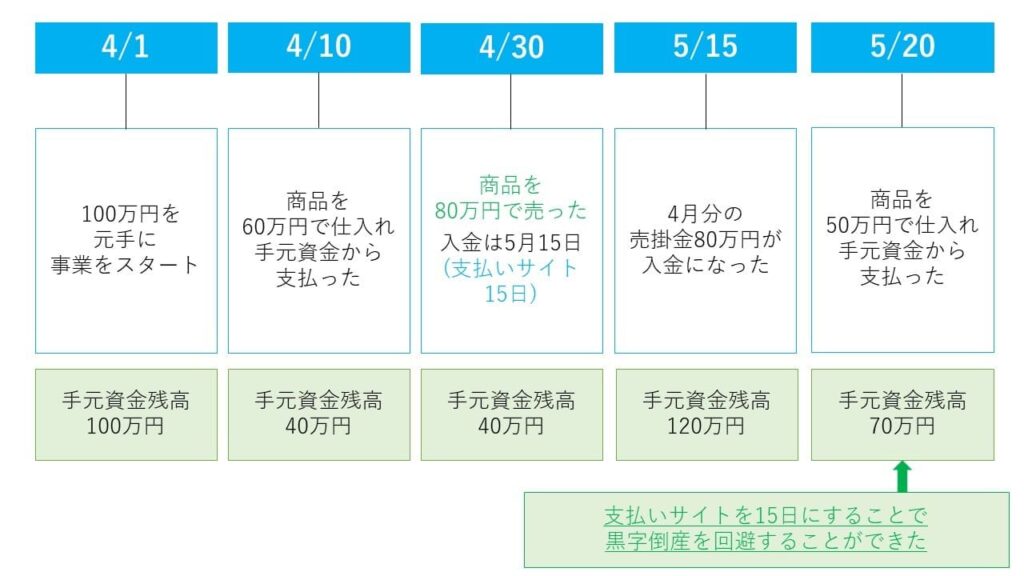

具体例として、下記のケースをご覧ください。

上記ケースでは、商品を売り上げたことで利益が出ており、帳簿上は黒字の状態であるにも関わらず、5月20日の時点で手元資金が不足してしまっています。

冒頭でも少し触れましたが、このような状態を「黒字倒産」と言い、上記ケースにおいて黒字倒産を防ぐには、下記のように、4月30日の売上(売掛金)の支払いサイトを短めの15日に設定するなどし、5月20日までに入金するようにしなければなりませんでした。

こういった事例を見ると、資金繰りを考慮して支払いサイトを考えることがいかに重要か、お分かりいただけるのではないでしょうか。

一般的には、上記のように、「売り手側はなるべく短く・買い手側はなるべく長く」を意識して支払いサイトを考えると、資金繰りの観点で有利になりやすいですよ。

黒字倒産について詳しくは「黒字倒産とは?5つの原因と回避する方法を分かりやすく解説!」の記事をご覧ください。

4-2.STEP2:商取引の相手方の合意を取り付ける

自社に有利な支払いサイトを考えたら、次は商取引の相手方の合意を取り付けます。

問題無く合意に至れば良いですが、「相手方からも、相手方にとって有利な支払いサイトの提案があった」などの理由で、話がまとまらないケースもあるでしょう。

そういった時、「相手方がそう言うんだから仕方ない」と、相手方の要望を丸呑みしてしまう方も多くいますが、簡単に諦めるのは早いです。

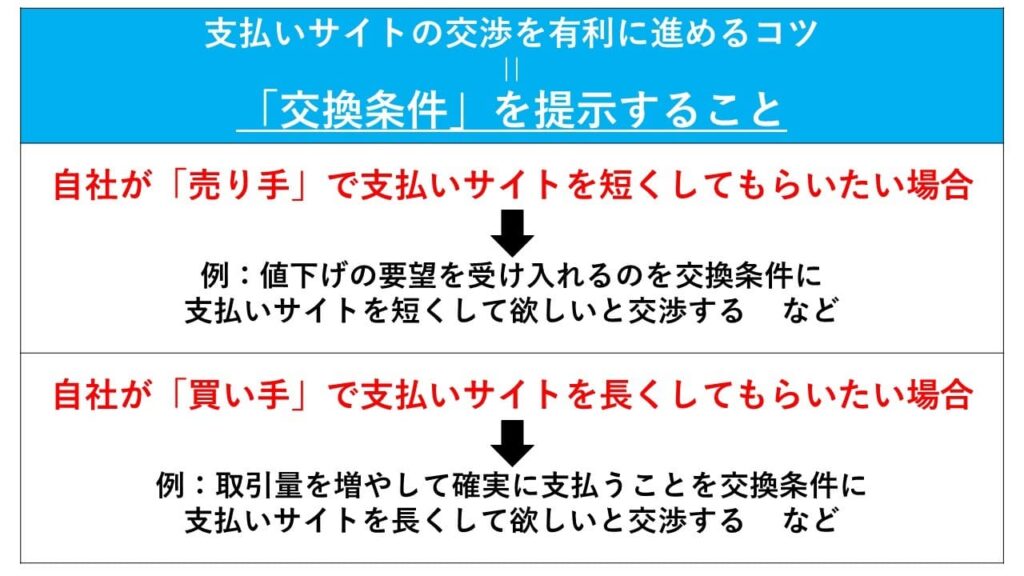

なぜなら、交渉によって自社が希望する支払いサイトに合意してもらえる可能性は十分にあり、その交渉の成功のカギを握るのは「交換条件」です。

上記の例のように、相手方にとって有利な条件と引き換えに支払いサイトの交渉をしてみると、受け入れられる可能性が高くなりますよ。

4-3.STEP3:書面化し、支払いサイトを明確にしておく

双方合意の支払いサイトが決まったら、商取引を開始する前に、支払いサイトを書面化して明確にします。

口約束だけで商取引を開始してしまうと、後々支払いサイトがあやふやになる可能性があり、

・入金が遅れる

・誤った請求が来る

などのトラブルが起きたときに対応できないため、書面化して明確にしておくことは極めて重要です。

最も理想的なのは、契約書を作成して取り交わすという方法です。

相手方が習慣的に口頭で受発注をしているなど、どうしても契約書を作成するまでに至らないケースにおいては、

・取り決めた内容を自分で書面化し、相手方に確認用として送付しておく

・「お取引内容のご確認をお願い致します。」などと記載したメールを送っておく

等の方法をとると良いでしょう。

明確にした取引内容を相互に確認したうえで商取引を開始すること、そして、後から見直せる形に残しておくことが大切だということを覚えておいてください。

5.資金繰り改善のため、既存の支払いサイトを見直す方法2つ

支払いサイトをじっくり考えたうえで商取引を始めても、途中で「やっぱり支払いサイトを見直したい」と思うケースもあります。

なぜなら、「急に大きな設備投資が必要になって、手元資金が足りなくなりそう…」など、予測できないトラブルにより、資金繰りが悪化してしまうこともあるためです。

悪化した資金繰りを改善すべく、既存の支払いサイトを見直す方法は、以下の2つ。

・相手方と交渉し、支払いサイトを変更してもらう

・ファクタリング会社を利用する

上記方法について、1つずつ詳細に確認していきましょう。

5-1.相手方と交渉し、支払いサイトを変更してもらう

1つ目は「相手方と交渉し、支払いサイトを変更してもらう」という方法です。

既存の支払いサイトの変更交渉は難航する可能性も否めませんが、「4-2.STEP2:商取引の相手方の合意を取り付ける」でご紹介した、新規の支払いサイトの合意交渉の際と同じく、「交換条件」が成功のカギとなります。

・価格を変更したい

・納期を変更したい

など、相手方にとって有利な提案をされた際に、交換条件として支払いサイトの変更を申し出るなどし、交渉を上手く進めましょう。

支払いサイト自体の変更が叶わなくても、一部代金について、前倒しで入金してもらったり支払いを遅らせてもらったりする「分割払い」をお願いしてみるという手段も、チャレンジしてみる価値有りですよ。

5-2.ファクタリングを利用する

そして、2つ目は「ファクタリングを利用する」という方法です。

ファクタリングとは、売掛金をファクタリング会社へ売却することにより、売掛金の支払期日前に資金化(現金化)し支払いサイトを短縮することができるサービスのことを指します。

・利用者とファクタリング会社の2者で契約し、売掛先の承諾を得る必要がない「2者間ファクタリング」

・利用者・ファクタリング会社・売掛先の3者で契約する「3者間ファクタリング」

の2種類があり、それぞれの違いは下記のとおりです。

それぞれのメリット・デメリットは下記のとおりなので、自社の状況に適した方を選ぶと良いでしょう。

2者間ファクタリングについて詳しくは「2者間ファクタリングとは?メリット・デメリットとやり方・注意点を解説」の記事をご覧ください。

3者間ファクタリングについて詳しくは「3者間ファクタリングとは?メリット・デメリットやおすすめの相談先、利用手順を解説」の記事をご覧ください。

先にも申し上げたとおり、既存の支払いサイトの変更交渉は難航するケースも多々あります。

また、支払いサイトを変更しなければならないほどに資金繰りや経営が悪化しているのではないかと思われ、信用を失ってしまうかもしれません。

この点、ファクタリングを活用すれば、手数料は控除されるものの、短期間(最短即日)で売掛金を資金化(現金化)し、急な出費や他取引における買掛金の支払いに備えることが可能となります。

・資金繰りをとにかく早急に改善しなければならない

・支払いサイトの変更交渉などによって、相手方との関係性が悪くならないか不安

など上記のようなケースにおいては、ファクタリングの利用を検討すると良いでしょう。

おすすめのファクタリング会社について詳しくは「ファクタリング会社・サービスおすすめランキング21選!比較表付きで目的別に紹介!」の記事をご覧ください。

6.ファクタリングと支払いサイトの関係

前述したとおり、支払いサイトを変更する以外に資金繰りを改善する方法としてファクタリングを利用するという方法があります。

原則として、支払いサイト120日の売掛金でもファクタリングで支払期日前に資金化(現金化)することは可能です。

ただし、ファクタリングを利用する際は手数料が発生する点に注意が必要です。

また支払いサイトはファクタリングの手数料に影響します。

支払いサイトが長いほど、ファクタリング会社は売掛金が未回収になるリスクが高いと判断し、ファクタリングの手数料など条件を厳しく設定する傾向があるためです。

ここでは、ファクタリングと支払いサイトの関係について詳しく解説します。

6-1.ファクタリングの手数料とは

ファクタリングを利用した場合、手数料がかかります。

そのため、実際に入金される金額は売掛金の金額から手数料を差し引いた金額になります。

手数料の金額によって実際に入金される金額が大きく変わってくるため、ファクタリングを利用する際には手数料がいくらなのかを把握しておくことが重要です。

ファクタリングの手数料は、ファクタリングの取引方法によって異なります。

それぞれの手数料の相場は以下のとおりです。

・2者間ファクタリング:8%~18%

・3者間ファクタリング:2%~9%

このように、一般的には3者間ファクタリングのほうが手数料は低めです。

3者間ファクタリングで手数料を抑えられる理由は、売掛先を含む3者で契約するためファクタリング会社が売掛金の存在等を売掛先に確認でき、ファクタリング会社のリスクが軽減されるからです。

またファクタリング会社によっても手数料は異なるため、利用の際は複数社見積りを取って比較するようにしましょう。

ファクタリングの手数料について詳しくは「ファクタリング手数料相場は?高くなる理由と手数料の決まり方」の記事をご覧ください。

6-2.ファクタリングの手数料と支払いサイトの関係

ファクタリングの手数料は、売掛金の支払いサイトが長いほど売掛金の回収リスクは高まるため、高くなりやすい傾向にあります。

例えば、現時点では経営が順調だとしても、予期せぬトラブルから経営が悪化し倒産などに至る可能性もあるでしょう。

支払いサイトが長ければ長いほど、予想できないトラブルが起きる可能性が高まります。

このようなリスクに対応するために、手数料が高く設定されるケースが多いようです。

手数料を安く抑えるためには、支払いサイトの短い売掛金を譲渡対象にしたほうがよいでしょう。

7.120日サイトの売掛金をファクタリングする場合の注意点

支払いサイトが120日といった長い売掛金は、ファクタリングを利用する際の手数料が高くなりがちです。

実際に入金される金額が減ってしまうため、支払いサイトが長い売掛金は後回しにすると良いでしょう。

ファクタリングは売掛金を早期に資金化(現金化)できるというメリットがありますが、入金額が少なくなると今後の資金繰りにも影響しかねません。

そのため、すぐに資金化しなければいけない事情や必要性がない場合には、支払いサイトが長い売掛金は支払期日まで待ったほうが有利です。

支払期日前に資金化したい場合でも、支払日が近くなるまで待ってからファクタリングを利用することをおすすめします。

8.支払いサイト以外にファクタリング手数料に影響する主な要因

支払いサイト以外にも、ファクタリング手数料に影響する要因はいくつかあります。

・売掛先の信用力

・契約形態

・過去の取引実績

・トラブルのリスク

主に、以上の4点が要因として挙げられるでしょう。

ここでは、各要因について解説します。

8-1.売掛先の信用力

前述したとおり、ファクタリングの手数料は売掛金が回収できるかどうかが大きく影響します。

そのため、売掛先の信用力もファクタリングの手数料を決める重要な要素の1つです。

信用力とは、売掛金の支払いを滞りなく実行できるかどうかを測るためのもので、スムーズに支払いを実行できると判断された企業は信用力が高いということになります。

売掛先の経営状況が良好であれば、スムーズに売掛金を回収できる可能性が高いためリスクは低いと判断されるでしょう。

一方、売掛先の経営状況が芳しくない、過去に金融事故を起こしているなど信用力が低いケースもあります。

この場合、ファクタリング会社にとってはリスクが高い取引になるため、そもそも審査に通らない可能性が高いでしょう。

8-2.契約形態

ファクタリングには、2者間ファクタリングと3者間ファクタリングという2つの契約形態があります。

2者間ファクタリングとは、ファクタリング利用者とファクタリング会社の2者間で契約する契約形態です。

一方、3者間ファクタリングとは、ファクタリング利用者・ファクタリング会社・売掛先の3者間で契約を交わします。

一般的に2者間ファクタリングは3者間ファクタリングよりも回収リスクが高くなります。

2者間ファクタリングの場合には、二重譲渡や架空債権などのリスクがあるためです。

そのため、手数料が高くなる傾向にあります。

3者間ファクタリングの場合は売掛先の承諾を得なければいけませんが、ファクタリング会社にとってはリスクが低くなるため手数料は抑えられます。

ただし、それぞれにメリットとデメリットがあるため、2つの契約形態をよく理解したうえで選ぶことが大切です。

ファクタリングの契約について詳しくは「ファクタリング契約時の注意点は?契約書の内容・確認ポイントを徹底解説」の記事をご覧ください。

8-3.過去の取引実績

ファクタリング利用者と売掛先の過去の取引実績も、手数料の決定に影響する可能性があります。

前述したように、ファクタリングでは売掛先の信用力が重視されます。

信用力を測るための要素の1つとして、利用者と売掛先の取引実績が参照されるケースも多いようです。

一般的には、初めての取引で発生した売掛金よりも、複数回の取引実績がある売掛金のほうが信用力は高いとされています。

複数回、問題なく取引を行っているということは、売掛金の支払いがスムーズに実行されていると見なされるため、信用力が高いと判断されるからです。

そのため、複数回、継続した取引があるかどうかを示す書類を提示すると、手数料の決定において有利になると考えられます。

8-4.トラブルのリスク

トラブルのリスクがあるかどうかも手数料を決める重要なポイントです。

ファクタリング会社では、売掛金が未回収になるといったトラブルが発生する可能性も考慮して手数料を決定します。

トラブルのリスクが低いことを示すには、売掛金の存在を証明する書類が揃っていることが重要です。

また、利用者が二重譲渡をした場合、未回収リスクが高くなるため、防止するために、ファクタリング会社から債権譲渡登記を求められることがあります。

債権譲渡登記に応じることでリスクが軽減され、手数料も抑えられる可能性があります。

不良債権や架空債権などのトラブルのリスクが高い売掛金は、基本的に買取の対象外となるため、売却する売掛金は買取対象となっている信用度の高い売掛金を選びましょう。

9.ファクタリングの手数料を安く抑えるための条件

ファクタリングの手数料を安く抑えるには、以下の条件を意識しましょう。

・支払いサイトの短い売掛金を選ぶ

・信用力の高い売掛金を譲渡する

・3者間ファクタリングを利用する

・見積りを取って比較する

ここでは、各ポイントを解説します。

クリアできそうな条件から試してみて、手数料を節約しましょう。

9-1.支払いサイトの短い売掛金を選ぶ

売掛金が複数ある場合、支払いサイトが30日・60日というように比較的短い売掛金を選んでファクタリングに利用するのがおすすめです。

手数料は売掛先の信用力なども影響しますが、一般的には支払いサイトが短いほど売掛金が未回収になるリスクが低いため、手数料など売掛金買取の条件が緩和される場合があります。

手数料が安いほど実際に入金される金額が多くなるため、資金繰りの面でも良い影響があるでしょう。

資金繰りを改善するためにも、できるだけ手数料などのコストが安く済む方法を選択することが大切です。

一方、支払期日が近い売掛金は支払日まで待ったほうが良い可能性もあります。

ファクタリングの場合、多かれ少なかれ手数料が発生するため、支払期日まであと少しという場合は待ったほうが、支払い条件となっている売掛金の金額が満額入金されます。

手元の資金に余裕がある場合は、あえて手間をかけてファクタリングを利用しなくても良いでしょう。

どの売掛金を利用すべきか検討する際は、支払いサイトや資金が必要なタイミングなど総合的に見て判断することが大切です。

ファクタリングを利用するタイミングについて詳しくは「ファクタリングを利用するタイミングとは?向いていないケースも解説」の記事をご覧ください。

9-2.信用力の高い売掛金を譲渡する

信用力の高い売掛金を譲渡することも、手数料を抑えるための条件の1つです。

大手企業や公的機関などの売掛金は比較的信用力が高いため、複数の売掛金がある場合は売掛先の信用力を基準に選ぶと良いでしょう。

信用力が高い売掛金は倒産や支払遅延などのリスクが低く、ファクタリング会社に手数料の条件を緩和してもらえる可能性があります。

また、継続的に取引を行っている企業の売掛金を譲渡することで、手数料を安く抑えられる可能性があります。

取引実績が多く、継続して取引していることや期日までに入金をしているかも信用力の高さにつながるため、手数料を抑えてファクタリングを利用したい場合は継続して取引している売掛先の売掛金を選定しましょう。

9-3.3者間ファクタリングを利用する

3者間ファクタリングを利用するのも、手数料を抑えるために有効な方法です。

3者間ファクタリングは、売掛先への通知や承諾が必要となるため、架空債権や二重譲渡などのリスクが低く手数料が安い傾向にあります。

ただし、3者間ファクタリングは売掛先も契約に加わることが条件です。

ファクタリングの利用について売掛先に承諾を得る必要があるため、売掛先によっては今後の取引に影響が出る可能性もあります。

そのため利用者(利用会社)によっては売掛先との良好な関係を継続させるために、3者間契約を避けたいケースもあるでしょう。

メリット・デメリットを考慮したうえで、2者間ファクタリング・3者間ファクタリングのどちらを利用するか検討しましょう。

9-4.見積りを取って比較する

ファクタリングの手数料はさまざまな条件によって決まり、ファクタリング会社によっても手数料や審査基準が異なるため、まずは実際に見積りを取ってみることが重要です。

ファクタリング会社を選定する際は複数社から見積りを取って比較してみると良いでしょう。

複数のファクタリング会社から見積りを取ることで、相場の把握にも役立ちます。

また、他のファクタリング会社との交渉材料として利用することもできます。

3社~5社程度から見積りを取って、自社に有利な条件で取引ができるファクタリング会社を選びましょう。

複数社に見積りを依頼する際は、同じ売掛金で見積りを出してもらうようにしましょう。

売掛金が異なると条件も変わってしまうため、それぞれの手数料を比較できません。

同じ条件で見積りを取ることで、ファクタリング会社による手数料の違いが明確になります。

10.ファクタリングを利用する際の支払い条件も確認しよう

ファクタリングを利用する際には、資金の流れを確認しておくことが大切です。

支払いのタイミングや方法を理解しておくことで、資金繰りの悪化を防げる可能性があります。

特に2者間ファクタリングを利用した場合は売掛金回収後にファクタリング会社に支払い(送金)する必要があるので、注意が必要です。

ここでは、ファクタリングにおける支払い条件を解説します。

10-1.資金は口座に入金される

ファクタリング会社との契約締結後、資金化(現金化)した売掛金の金額が利用者(利用会社)の口座へ入金されます。

契約締結から入金までのスピ―ドはファクタリング会社によって異なるため、入金日やおおよその時間については確認しておきましょう。

また、契約締結の時間によって入金が次の日になることもあるため、注意しましょう。

オンライン完結で利用できるファクタリングはお申し込みから入金まで比較的にスピーディーに進むため、急ぎの方はオンライン完結で利用できるファクタリングサービスがおすすめです。

10-2.2者間ファクタリングでは回収した売掛金をファクタリング会社へ送金する

2者間ファクタリングは売掛先の関与しない契約のため、利用者(利用会社)が売掛金を回収する点に注意が必要です。

利用者(利用会社)が売掛金を回収し、ファクタリング会社へ送金します。

原則として、売掛金を回収した当日に一括払いで送金しなければなりません。

ただし、売掛先からの入金が遅れた場合は支払期日に関わらず、入金が確認できたタイミングでファクタリング会社に送金することになります。

送金が遅れると売掛先に債権譲渡通知を送付する可能性もありますので、ファクタリング会社にも連絡するようにしましょう。

10-3.3者間ファクタリングでは売掛金の支払いは不要

3者間ファクタリングでは売掛先が契約に関与するため、売掛金は支払期日に直接売掛先からファクタリング会社へ支払われます。

そのため利用者(利用会社)は売掛金を送金する必要はありません。

利用者はファクタリングの利用後の負担が少なく、手数料も抑えられますが売掛先は売掛金の入金先を変更する必要があるなど少し手間がかかるため、その点も考慮して利用を検討するようにしましょう。

11.まとめ

支払いサイトは売掛金の支払い条件の1つで、取引代金の締め日から実際に代金を支払うまでの期間を指す言葉です。

資金繰りを改善するために既存の支払サイトを見直したいと思ったときは、相手方と交渉し支払いサイトを変更してもらうことも1つの手です。

それ以外には支払期日前の売掛金をファクタリングで資金化(現金化)する方法もあります。

ただし、ファクタリングを利用する際には、支払いサイトと手数料の関係に注意が必要です。

一般的に支払いサイトが長ければリスクが高いと判断されるため、手数料が高くなります。

また、2者間ファクタリングと3者間ファクタリングでは利用後の売掛金の支払いや手数料など利用の条件に違いがあることも理解し、自社に合った契約方法を選択するようにしましょう。

ビートレーディングでは、お問い合わせからお振り込みまで最短2時間で対応できます。

LINEでは24時間審査を受け付けており、資料の送付から最短30分で審査結果が分かります。

ファクタリングに関する疑問や質問も受け付けているので、ぜひご利用ください。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者