ファクタリングを利用する際は手数料がかかり、手数料の金額によって資金調達できる額が決まるため、手数料がどれくらいかかるのかは事前に確認しておきたい重要な要素の1つです。

ファクタリングの手数料は契約方法によって相場が異なり、2者間ファクタリングで8%〜18%程度、3者間ファクタリングで2%~9%程度となっています。

ファクタリング会社によっても手数料は異なり、高い手数料を設定している会社は「悪徳業者」の危険性もあるので注意が必要です。

この記事では、安心してファクタリングを利用するために知っておくべきファクタリングの手数料について詳しく解説をしていきます。

| 本記事のポイント |

|---|

| • ファクタリングの手数料の相場 • ファクタリングの手数料の内訳 • ファクタリングの手数料が高い理由 •ファクタリングの手数料に影響する要素 •ファクタリングの手数料を抑える方法 • 悪徳業者の特徴 • おすすめのファクタリング会社3選 |

この記事を最後まで読み進めるとファクタリングの手数料について深く理解することができ、安心して利用できるファクタリング会社を選ぶためのヒントが見つかります。

適切な手数料について理解するために「ファクタリングとは何か」についての記事も併せてご覧ください。

目次

1.ファクタリングの手数料は必ず発生する

ファクタリングを利用する際は、必ず手数料が発生します。

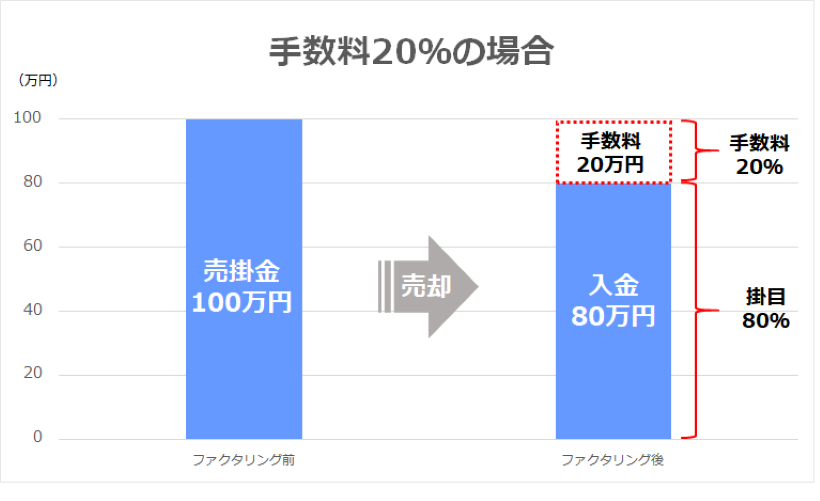

例えば、以下の図のように100万円の売掛金をファクタリング会社に譲渡するとします。

手数料が20%の場合、売掛金100万円の20%である20万円が手数料として引かれます。

つまり、100万円の売掛金を80万円で譲渡(売却)したことになりますので、ファクタリング会社から入金されるのは80万円です。

手形割引を利用されている方も多いと思いますが、それと似たような仕組みで、ファクタリングも譲渡する売掛金から一定の手数料が差し引かれることを覚えておきましょう。

また、どの程度の手数料がかかるかは、ファクタリングの種類や会社によって異なります。

2.ファクタリングの手数料の相場は?

ファクタリングの手数料の相場は2者間ファクタリングの手数料で8%〜18%、3者間ファクタリングの手数料で2%~9%が相場です。

| ファクタリング手数料の相場 |

|---|

| 2者間ファクタリング:8%~18% |

| 3者間ファクタリング:2%~9% |

2者間ファクタリングと3者間ファクタリングでは、売掛先の承諾の有無・資金の支払い方法に違いがあり、それによりファクタリング会社の売掛金の未回収リスクが大きく変わってきます。

そのため、手数料に差が生じます。

それぞれどのような違いがあるのか詳しく解説していきます。

2-1.2者間ファクタリングの手数料

2者間ファクタリングの手数料相場は8%〜18%です。

実際に2者間ファクタリングに対応しているファクタリング会社の手数料を比較しました。

| ファクタリング会社 | 2者間ファクタリング |

| ビートレーディング | 4%~12% |

| 三共サービス | 5%~8% |

| QuQuMo | 1%~14.8% |

| 日本中小企業金融サポート機構 | 3%~ |

| ベストファクター | 2%~20% |

| No.1 | 5%~15% |

| OLTA | 2%~9% |

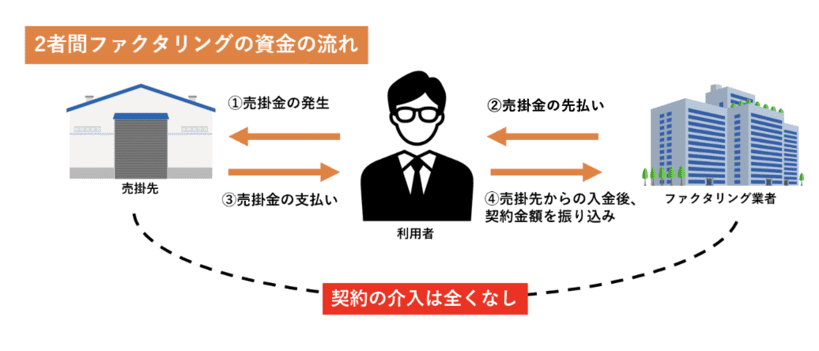

2者間ファクタリングでは、ファクタリング会社と利用者の2者間で取引が行われるため、売掛先の介入が全くなく契約を行うことが可能です。

そのため、売掛先にファクタリングを利用する承諾を得る必要がなく、スムーズに利用することがメリットとなります。

しかし、売掛先が介入しない分、ファクタリング会社にとって以下のリスクが生じます。

・架空債権の譲渡

・債権の二重譲渡

上記のように2者間ファクタリングの場合は、利用者とファクタリング会社での契約となるため、ファクタリング会社にとっては実在しない債権(架空債権)を譲渡されるリスクが高い仕組みです。

また、利用者が悪意を持って同じ売掛金を複数のファクタリング会社に譲渡してしまう可能性もないとは言い切れません。

そのため、2者間ファクタリングは3者間ファクタリングより手数料を高く設定してリスクヘッジを行っているのです。

2-2.3者間ファクタリングの手数料

3者間ファクタリングの手数料は2%〜9%が相場です。

実際に3者間ファクタリングの対応しているファクタリング会社の手数料を比較しました。

| ファクタリング会社 | 3者間ファクタリング |

| ビートレーディング | 2%~9% |

| 三共サービス | 1.5%~5% |

| 日本中小企業金融サポート機構 | 1.5%~ |

| No.1 | 1%~5% |

このように、3者間ファクタリングは2者間ファクタリングと比べて手数料が安くなります。

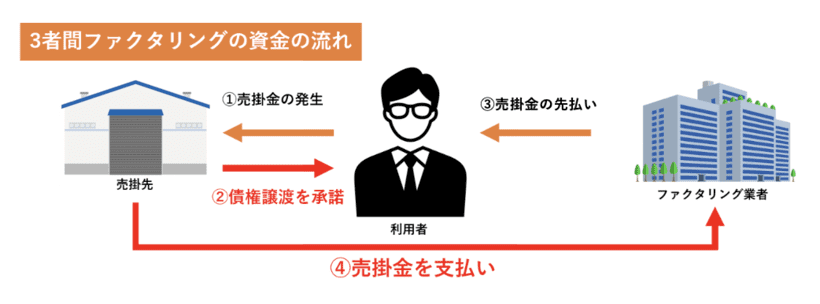

3者間ファクタリングでは売掛先が債権譲渡に同意し、売掛金の支払いは売掛先がファクタリング会社へ直接支払うこととなります。

売掛先に直接売掛金の存在を確認できるため、ファクタリング会社は売掛金が存在しないというリスクを回避でき、2者間ファクタリングに比べて3者間ファクタリングの手数料は低く設定されています。

3.ファクタリングの手数料は売掛先の信用力で変動する

ファクタリングの手数料は売掛先の信用力によって変動します。

ファクタリングを低い手数料で利用するためには、「確実に売掛金を回収できそう」とファクタリング業者に判断してもらうことが重要です。

逆に「売掛金が未回収となる可能性が高い」と判断されれば手数料は高くなる傾向にあります。

ファクタリング会社は売掛金を回収できないと多大な損失を被ることとなります。

売掛先の信用力の調査方法は以下のとおりです。

| 売掛先の信用力の調査方法 |

|---|

| • 信用調査会社の掲載情報 • 会社規模・業種 • これまでの取引履歴 |

売掛先の信用力の高い売掛金をファクタリング会社に譲渡することで、審査を通過しやすくなることはもちろん、手数料も抑えることができます。

どのような調査内容なのか詳しく見ていきましょう。

3-1.信用調査会社の掲載情報

帝国データバンクや東京商工リサーチなどに代表される信用調査会社では、創業年・資本金・事業内容などの企業の基本情報を集めることができます。

さらに、損益などから導かれた信用評価を確認することも可能なため、信用力の判断に利用することが多くあります。

3-2.会社規模・業種

信用会社では多くの企業の情報が集められていますが、全ての企業の情報を集めることはできません。

情報が少ない企業の場合は会社規模や業種も信用力の判断基準になります。

ファクタリング会社によりますが、風俗系など不安定な業種は審査で不利になる可能性があります。

3-3.これまでの取引履歴

自社が取引する場合も同じだと思いますが、ファクタリング会社としても、初取引の売掛先よりも、しっかりとした支払履歴のある(過去に支払遅延等のない)売掛先の方が安心できます。

また、受注に関しても、発注書を発行して仕事を依頼している会社か否かも信用力の判断基準になります。

ファクタリング会社によりますが、初取引の売掛先や売掛金の支払いが期日どおりでない売掛先、受発注を口頭でやり取りしている場合などは審査で不利になる可能性があります。

4.売掛先の信用力以外に手数料に影響する要素

売掛先の信用力以外にも、手数料に影響する要素があります。

・ファクタリングの契約形態

・売掛金の金額

・支払期日までの期間

・ファクタリングの利用状況

ここでは、それぞれの要素について詳しく解説します。

4-1.ファクタリングの契約形態

手数料に影響する要素の一つは、ファクタリングの契約形態です。

前述したとおり、ファクタリングには2者間ファクタリングと3者間ファクタリングの2種類の契約形態があります。

2者間と3者間ファクタリングでは手数料の相場が大きく異なるため、どちらを選ぶかによって手数料の金額は変動します。

基本的には、3者間ファクタリングのほうが手数料は安くなっています。

そのため、手数料の安さを重視する場合には、3者間ファクタリングのほうが利用しやすいでしょう。

4-2.売掛金の金額

譲渡対象となる売掛金の金額によっても手数料は変動します。

基本的に、売掛金の額面金額が大きくなればなるほど、額面に対する手数料の割合(手数料率)が低くなる傾向にあります。

つまり、売掛金の額面金額が大きければ、手数料率は安くなるということです。

売掛金の額面金額が大きければ手数料率が低くても手数料額(ファクタリング会社の利益)も多くなるため、手数料率を下げやすくなるという背景があります。

そのため、手数料を抑えたい場合は、額面金額が大きい売掛金を譲渡すると良いでしょう。

4-3.支払期日までの期間

支払期日までの期間によっても、手数料が変わってきます。

一般的に、支払期日までの期間が長くなればなるほど、手数料は高くなる傾向にあります。

これは、支払期日までの期間が長いことで、ファクタリング会社の未回収リスクが高まるためです。

例えば、売掛先企業が倒産するなどのトラブルがあり、売掛金の回収ができず大きな損失を被るケースもあります。

このようなリスクを考慮して手数料が設定されているため、手数料を抑えたいなら支払期日までの期間が短い売掛金を譲渡しましょう。

4-4.ファクタリングの利用状況

ファクタリングの利用状況は、利用者自身の信用度や売掛金が回収できるかどうかの目安になります。

これまでファクタリングを問題なく利用できていれば、利用者の信用度は高くなり手数料が安くなる可能性があります。

特に2者間ファクタリングの場合は、売掛金の支払い日に利用者がファクタリング会社へ売掛金を送金する必要があるため、利用者の信用度も重要度が高くなります。

そのため、ファクタリングを複数回利用する際には、同じファクタリング会社で利用実績を積むと良いでしょう。

利用実績があることで、審査がスピーディーに進みやすい、買取上限額が上がる可能性があるなどのメリットも期待できます。

5.基本手数料以外にも手数料が発生する場合があるので注意!

ファクタリングを利用する際には、ファクタリング会社に支払う手数料以外にも別の手数料がかかる場合があります。

基本手数料以外に必要となる主な手数料は以下のとおりです。

・登記費用

・ 印紙税

・出張費

・その他事務的経費

5-1.登記費用

ファクタリング会社によっては、「債権譲渡登記」が契約条件になる場合があります。

債権譲渡登記とは、売掛金(売掛債権)をはじめとする債権を他の人に譲り渡したことを登記することです。

例えばA社がB社の売掛金をファクタリング会社に譲渡した場合、A社・B社・ファクタリング会社ともに同意で行われていたとしても、その事実を他の第3者が知ることができません。

そこでこの事実を公にし、万が一の場合に権利を主張するために、法務局に申請して登記を行います。

これが「債権譲渡登記」です。

債権譲渡登記を行っていれば、売掛金を譲渡した証明として第三者にも分かるようになるため二重譲渡を防ぐことができます。

債権譲渡登記はファクタリングを利用する際に必須というわけではありませんが、二重譲渡を避けることができるメリットがあるため、必須としているファクタリング会社もあります。

その場合は、二重譲渡のリスクが減るため基本手数料が安くなる可能性もあります。

債権譲渡登記が必須となった場合には以下の費用が必要となります。

| 司法書士報酬 | 5万円~10万円程度 |

| 登録免許税 | 7,500円 |

このように、債権譲渡登記を利用した契約の場合は、10万円前後がファクタリング手数料とは別にかかると考えると良いでしょう。

5-2.印紙税

印紙税とは、契約書などの取引の際に作成した書類に課せられる税金のことです。

ファクタリングで債権譲渡契約を締結する際には、契約書に印紙を貼らなければなりません。

債権譲渡で作成する契約書では、契約金額が1万円未満であれば非課税ですが、1万円以上の場合は200円かかります。

ただし、紙の契約書を交わす際には印紙を貼り付けて印紙税を納めなければなりませんが、電子契約の場合には印紙の貼り付けは不要です。

5-3.出張費

ファクタリング会社によっては出張対応しているところもあります。

ファクタリングの利用を検討しているけど、近くにファクタリング会社がない、窓口まで出向くことが難しいという場合もあるでしょう。

その場合、ファクタリング会社の担当者が出張してくれるケースもあります。

ただし、出張を依頼した場合、基本手数料とは別に出張費を請求されるケースがあります。

出張費が含まれる場合は、交通費などの実費分が請求されるでしょう。

ファクタリング会社によっては出張費がかからない場合もあるため、事前に確認しておくと安心です。

5-4.その他の事務的経費

ファクタリングの取引に対してかかった諸経費を手数料として請求されるケースもあります。

例えば、審査にかかった「審査手数料」や手続きを行う際にかかった「事務手数料」、振り込みにかかった「振込手数料」などです。

一般的に数千円程度ですが、中には多額の請求をするファクタリング会社もあるため、あらかじめ確認しておきましょう。

6.ファクタリングの手数料を抑える6つの方法

ファクタリングの手数料を抑えるにはどうすれば良いのでしょうか。

ここでは、ファクタリングの手数料を抑えるコツを紹介します。

ファクタリングの利用を検討しており、手数料について悩んでいる場合は参考にしてください。

6-1.売掛先・売掛金の信用力や取引履歴を証明する

ファクタリングの審査や手数料を決める際は売掛先の信用力を重要視しています。

そのため、大手企業や国などの信用度の高い売掛先や過去の取引実績が多い売掛先の売掛金でファクタリングを利用したほうが、手数料は安くなります。

売掛先が中小企業であっても、継続的な取引実績があり信頼できる会社であることを証明できれば手数料を抑えることができます。

証明する書類は、通帳の入金履歴や請求書だけではなく、注文書や契約書など売掛先から発行される書類があるとなお良いです。

また売掛先とのメールのやり取りなども有効のため、エビデンスとして残しておきましょう。

6-2.3者間ファクタリングを利用する

ファクタリングの手数料を抑えたい場合には、3者間ファクタリングを利用すると良いでしょう。

前述したように、3者間ファクタリングは手数料が低めに設定されています。

そのため、手数料をできるだけ抑えたい場合に向いています。

ただし、3者間ファクタリングは売掛先に承諾を得なければいけないため、急ぎの資金調達には不向きです。

その点、2者間ファクタリングは承諾を得ないため最短即日で資金調達が可能です。

このように、2者間ファクタリング・3者間ファクタリングにはそれぞれメリット・デメリットがあるため、しっかりと理解したうえでどちらを利用するか決めましょう。

6-3.額面が大きい売掛金を選ぶ

譲渡できる売掛金が複数ある場合には、額面金額が大きい売掛金を選んだほうが手数料を安く抑えられる可能性があります。

前述したように、基本的には額面金額が大きければその分、手数料率は低くなります。

少額の売掛金を何度もファクタリングに利用するより、高額な売掛金をファクタリングに利用したほうが手数料を抑えて利用できるでしょう。

また、手数料率が抑えられるだけでなく、十分な資金を確保できるため、売掛金が複数ある場合にはその中でも額面金額が大きいものを選ぶようにしたほうが有利です。

6-4.支払期日までの期間が短い売掛金を選ぶ

支払期日までの期間が長い売掛金よりも、支払期日が短い売掛金のほうが手数料を抑えられる可能性があります。

支払期日が長いと、売掛金の未回収リスクは高まってしまうため、手数料が高く設定されがちです。

支払期日が短ければ、倒産などによって売掛金が未回収になるリスクも低くなるため、手数料が安くなる可能性が高いでしょう。

譲渡できる売掛金が複数ある場合には支払期日をしっかりと確認し、支払期日が短いものを選ぶことで手数料を下げてもらいやすくなります。

6-5.利用実績のあるファクタリング会社を利用する

利用実績のあるファクタリング会社を利用することで、手数料を抑えられる可能性があります。

ファクタリング会社は数多くありますが、利用するファクタリング会社はなるべく同じところに決めておくと良いでしょう。

1つのファクタリング会社を複数回利用することで、ファクタリング会社との間に信頼関係を築けます。

そのため、手数料の引き下げが期待できるでしょう。

また、利用実績があることで審査がスムーズに進む可能性もあります。

ファクタリングを利用する際、初回の審査は時間が少し長くかかる傾向にありますが、利用回数を重ねることで審査にかかる時間の短縮が期待できます。

6-6.相見積りで手数料を比較する

手数料はファクタリング会社によっても異なります。

そのため、相見積りを取って手数料を比較してみると良いでしょう。

大まかな手数料については、ファクタリング会社の公式サイトでも確認できます。

しかし、譲渡する売掛金の額面金額や利用実績、売掛先の信用力などによって手数料は変動し、ファクタリング会社によって審査基準が異なるため、実際に見積りを取ってみることがおすすめです。

相見積りを取ることで相場を知ることもできますし、手数料の比較や精査ができるようになります。

相見積りを取る際は3つのポイントがあります。

| 相見積りを取る時のポイント |

|---|

| • 同条件で見積りを取る • 時間に余裕を持って相見積りを取る • 少なくとも3社から相見積りを取る |

相見積りをせず、ファクタリングに申し込むと高額な手数料がかかったり、悪徳業者を利用してしまう可能性もあるため、注意しましょう。

7.高額なファクタリング手数料に要注意!

ファクタリング会社から見積りを取り、相場よりも明らかに高い手数料となった場合には悪徳業者の可能性が高いため注意しましょう。

実際にファクタリングと見せかけ、高額な金利で貸付けを行う悪徳業者が存在します。

このような悪徳業者の被害に遭わないために見積りを取ったりHPを確認したりすることが大切です。

高額な手数料以外にも下記特徴に当てはまるファクタリング会社は悪徳業者の可能性が高いため、注意しましょう。

| 悪徳業者の特徴 |

|---|

| • ファクタリングの手数料が高すぎる • 手数料の詳細が不明確 • 会社の実態が不透明 • 償還請求権が設定されている • 契約書の控えを渡さない • 給与ファクタリングを扱っている •保証金や手付金が発生する |

ファクタリングの悪徳業者の見分け方について詳しくは「ファクタリング会社に悪徳業者はいる?手口の事例や見分け方を解説」の記事をご覧ください。

8.ファクタリング手数料に関する質問

ここではファクタリングに関するよくある質問についてご紹介します。

8-1.ファクタリングの手数料は税金がかかりますか?

A.ファクタリングは非課税取引であるため、手数料に消費税はかかりません。

契約の際、手数料に消費税が加算されていた場合、ファクタリング会社に問い合わせましょう。

ただし、事務手数料や登記費用には消費税がかかることがあります。

手数料の消費税について詳しくは「ファクタリングの手数料は消費税の課税対象?非課税になる費用項目と注意点を解説」の記事をご覧ください。

8-2.手数料の仕訳方法を教えてください!

A.ファクタリング手数料は、売上債権売却損という科目とすることが一般的です。

詳細は顧問税理士等の専門家にご確認ください。

ファクタリングの仕訳について詳しくは「ファクタリングの仕訳方法は?勘定科目や会計処理のやり方まで解説」の記事をご覧ください。

9.まとめ

本記事では、ファクタリングの手数料に影響する要素や手数料の抑え方について詳しく解説をしてきました。

ファクタリングの手数料は売掛先の信用力が大きく影響するため、審査の際は必要書類以外にも売掛先の信用力や過去の取引実績を証明できるように備えておくと手数料を抑えて利用できる可能性があります。

また、ファクタリング会社によって手数料は異なるため、ファクタリングを利用する際は最低3社から相見積りを取り、手数料やサービス内容を比べることがおすすめです。

相見積りを取ることで手数料を比べることもメリットの一つですが、中には高額な手数料を取る悪徳業者も存在しますので、そのような会社の犠牲にならない為にも相見積りを取るようにしましょう。

ビートレーディングは豊富な実績や経験から独自の審査基準を設けており、手数料2%~からご利用いただけます。

お申し込みからお振込みまで最短2時間のため、急ぎの資金調達にも適しています。

無料でお見積りいただけますので、お気軽にお問い合わせください。

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者