ファクタリングの審査基準は、ファクタリング会社によって異なります。

即日資金が必要な場合には、審査が甘いと言われているファクタリング会社へ申し込むと資金調達がスムーズに進む可能性があるでしょう。

ただし、実際に申し込んでみなければ審査に通るかどうかはわかりません。

そのため、まずは審査を受けてみることが大切です。

本記事では、ファクタリングで審査に通りやすく即日資金調達が可能な会社を紹介します。

ファクタリングの利用を検討している方は、ぜひ参考にしてください。

ファクタリングの利用を検討している方は「ファクタリング」の基礎知識のコラムも併せてご覧ください。

目次

1.審査が甘い・即日資金調達が可能なファクタリング会社10選

ファクタリングの審査に通るかどうかは、実際に審査を受けて見なければわかりません。

しかし、審査に通りやすいファクタリング会社に申し込むことで、スムーズに資金調達できる可能性があります。

ここでは、審査に通りやすく即日資金調達が可能なファクタリング会社を10社紹介します。

申し込みから審査、入金までの手続きがスムーズ、かつ必要書類が少なめな会社を選定したのでファクタリング会社選びの参考にしてください。

1-1.ビートレーディング

ビートレーディングは、最短2時間~とスピーディーな資金調達が可能なファクタリング会社です。

審査資料は2点のみとなっており、気軽に審査を受けられます。

また、申し込み方法も豊富で、電話やメールはもちろん、WebフォームやLINEからの申し込みも受け付けているため、利用しやすい方法を選べます。

オンライン契約も導入しているため、Web上で申し込みから契約まで完結できることも特徴の1つです。

| 入金までの時間 | 最短2時間 |

| 必要書類 | 請求書などの債権に関する資料 通帳のコピー(2か月分) |

| 契約形態 | 2者間ファクタリング 3者間ファクタリング |

| 申し込み方法 | 電話・メール・LINE・Webフォーム |

| 手数料 | 2者間:4%~12%程度 3者間:2%~9%程度 |

| 買取実績 | 5.8万社以上 |

| 個人事業主の利用 | 可 |

1-2.みんなのファクタリング

みんなのファクタリングは、完全オンライン型のファクタリング会社です。

登録から契約まですべてWeb上で完結するため、忙しくて来社や電話が難しいという場合でも利用しやすくなっています。

最短60分での振り込みが可能とスピーディーな対応が特徴です。

土日祝も対応しており18時までに契約依頼をすれば、当日付での振り込みにも対応しています。

また、独自のAI審査を採用しており、決算書や事業計画書の提出も不要です。

事務手数料やシステム登録料などの費用がかからず、安心して利用できます。

| 入金までの時間 | 最短60分 |

| 必要書類 | 請求書などの債権に関する資料 通帳 |

| 契約形態 | 2者間ファクタリング |

| 申し込み方法 | Webフォーム |

| 手数料 | 未公開 |

| 買取実績 | 未公開 |

| 個人事業主の利用 | 可 |

1-3.日本中小企業金融サポート機構

日本中小企業金融サポート機構は、非営利の一般社団法人です。

関東財務局長及び関東経済産業局長認定の経営革新等支援機関となっているため、信頼性が高いだけでなく手数料も低いため利用しやすくなっています。

必要な書類は2つだけとなっており、申し込みの準備が簡単です。

また、認定支援機関でありながら審査スピードが早く即日での振込も可能となっているため、できるだけ早く資金調達したいという場合にもよいでしょう。

| 入金までの時間 | 最短3時間 |

| 必要書類 | 請求書などの売掛債権に関する資料 通帳のコピー |

| 契約形態 | 2者間ファクタリング 3者間ファクタリング |

| 申し込み方法 | 電話・Webフォーム |

| 手数料 | 1.5%~ |

| 買取実績 | 4,800社 |

| 個人事業主の利用 | 可 |

1-4.QuQuMo(ククモ)

QuQuMoは完全オンライン型のファクタリング会社です。

電子契約サービスを採用しており、申し込みから契約まですべてオンラインで完結できます。

来社や電話をする必要がなく、パソコン・スマホどちらからでも申し込みができるため、忙しい方でも利用しやすいでしょう。

また、入金までの時間が最短2時間となっているため、スピーディーな対応も魅力です。

必要な書類も2つのみと、最低限の書類でファクタリングサービスを利用できます。

事務手数料も不要となっており、余計なコストをかけることなく利用できることも特徴です。

| 入金までの時間 | 最短2時間 |

| 必要書類 | 請求書 通帳 |

| 契約形態 | 2者間ファクタリング |

| 申し込み方法 | Webフォーム |

| 手数料 | 1%~ |

| 買取実績 | 未公開 |

| 個人事業主の利用 | 可 |

1-5.ラボル

ラボルは、個人事業主やフリーランス向けのファクタリング会社です。

Web上で申し込みから契約まですべて完結できるため、気軽に利用できます。

買取可能額が1万円からと低めに設定されているため、売掛債権の額が少なめの個人事業主やフリーランスでも利用しやすくなっています。

決算書や入出金明細、契約書などの書類も不要です。

買取対象も幅広く、独立直後や新規の取引先でも業種や職種問わずに買い取ってくれるため、どのような方でも利用しやすいでしょう。

また、手数料は一律10%のみ、振込手数料などのその他の費用もかかりません。

| 入金までの時間 | 最短60分 |

| 必要書類 | 本人確認書類 請求書 取引を示す書類 |

| 契約形態 | 2者間ファクタリング |

| 申し込み方法 | Webフォーム |

| 手数料 | 10%~ |

| 買取実績 | 未公開 |

| 個人事業主の利用 | 可 |

1-6.OLTA(オルタ)

OLTAは、オンライン完結型のファクタリング会社です。

対面での審査がないため、全国どこからでも気軽に利用できます。

手数料は2%~9%と低めに設定されており、その他の費用はかかりません。

AI審査やオンライン完結によって、手数料を抑えていることが特徴です。

買取金額は上限だけでなく下限も設定されていないため、高額の利用を検討している方、個人事業主やフリーランスでも利用しやすくなっています。

ただし、AI審査のため必要な書類を不備なく揃えなければ審査が開始されません。

事前に必要書類をしっかり準備しておきましょう。

| 入金までの時間 | 最短即日 |

| 必要書類 | 昨年度の決算書一式 入出金明細 売却予定の請求書 |

| 契約形態 | 2者間ファクタリング |

| 申し込み方法 | Webフォーム |

| 手数料 | 2%~9% |

| 買取実績 | 1万社 |

| 個人事業主の利用 | 可 |

1-7.GMO BtoB早払い

GMO BtoB早払いは、東証プライム上場企業によって提供されているファクタリングサービスです。

売掛債権は100万円~1億円まで買取可能となっているため、売上が大きい企業でも利用しやすくなっています。

オンライン対応も可能ですが、対面でのサポートも行っています。

そのため、対面で相談したい、しっかりサポートしてもらいたいというニーズにも対応可能です。

注文書の買取にも対応しているため、受注したらすぐに資金化できるのも大きな特徴です。

| 入金までの時間 | 最短2営業日 |

| 必要書類 | 決算書(2期分) 審査依頼書 証憑類(債権の請求書や見積書など) |

| 契約形態 | 2者間ファクタリング 3者間ファクタリング |

| 申し込み方法 | Webフォーム |

| 手数料 | 1%~ |

| 買取実績 | 未公開 |

| 個人事業主の利用 | 可 |

1-8.ペイトナーファクタリング

ペイトナーファクタリングは、個人事業主やフリーランス向けのファクタリング会社です。

事業計画書などの書類は不要、電話やメールでのやり取りも一切不要となっており、すべての手続きをオンラインで完結できます。

最短10分で振込と非常にスピーディーなため、すぐに資金調達をしたいという場合にもよいでしょう。

また、利用手数料は10%固定となっており、売掛債権の金額が小さいことが多い個人事業主やフリーランスの方も利用しやすいサービスです。

初期費用や月額費用などもかかりません。

| 入金までの時間 | 最短10分 |

| 必要書類 | 請求書 本人確認書類 |

| 契約形態 | 2者間ファクタリング |

| 申し込み方法 | Webフォーム |

| 手数料 | 10% |

| 買取実績 | 累計申請件数10万件以上 |

| 個人事業主の利用 | 可 |

1-9.株式会社No.1

株式会社No.1は、2者間ファクタリングや他社からの乗り換えファクタリングなどに力を入れているファクタリング会社です。

他社からの乗り換え実績No.1を謳っているため、他のファクタリング会社と比較したい、乗り換えを検討している場合にはチェックしてみるとよいでしょう。

また、建設業特化・フリーランス特化・オンライン完結特化というように、各属性に特化したファクタリングサービスも展開しています。

| 入金までの時間 | 最短即日 |

| 必要書類 | 通帳のコピー 直近の決算書 請求書・発注書・納品書 |

| 契約形態 | 2者間ファクタリング 3者間ファクタリング |

| 申し込み方法 | Webフォーム・電話・FAX |

| 手数料 | 2者間:5%~15% 3者間:1%~5% |

| 買取実績 | 未公開 |

| 個人事業主の利用 | 可 |

1-10.FREENANCE

FREENANCEは、フリーランスに特化したファクタリングサービスです。

即日資金化できるため、できるだけすぐに資金を調達したいという場合にも向いています。

最低利用額が1万円からと少額のため、フリーランスや個人事業主でも利用しやすいでしょう。

ただし、利用には会員登録が必要です。

3つのプランがあり、フリープラン以外は有料となっています。

フリープランでもファクタリングの利用は可能なため、費用を抑えたい場合はフリープランを選ぶとよいでしょう。

| 入金までの時間 | 最短即日 |

| 必要書類 | 請求書 本人確認書類 取引先のエビデンス資料 |

| 契約形態 | 2者間ファクタリング |

| 申し込み方法 | Webフォーム |

| 手数料 | 3%~10% |

| 買取実績 | 未公開 |

| 個人事業主の利用 | 可 |

2.実際にファクタリングの審査は甘いのか?

ファクタリングの審査は実際に甘いのかというと、ファクタリング会社によって異なるといえます。

一般的に、ファクタリングの審査が甘いといわれているファクタリング会社は、審査の際に必要となる書類が少ないという特徴があります。

必要最低限の書類のみで審査している場合、審査が甘めで通りやすくなっている可能性が高いでしょう。

ファクタリングの審査では、利用者(利用会社)の財務状況よりも売掛先の信用力を重視する傾向が強いようです。

そのため、銀行の融資やビジネスローンなどの審査に落ちた場合も、売掛先の信用力が高ければファクタリングの審査をクリアできます。

利用者の財務状況が赤字でも、優良な売掛先の売掛債権ならファクタリングの審査に受かる可能性があります。

また、ファクタリング会社がそれぞれ独自に審査基準を決めており、会社ごとに基準が異なります。

そのため、あるファクタリング会社の審査に落ちても、別のファクタリング会社の審査に受かるケースもあるでしょう。

審査が甘いといわれるファクタリング会社では、オンライン申し込みや即日入金に対応しているケースも多いため、気軽に利用しやすくなっているのも特徴です。

ファクタリング会社の中には少額から利用でき、個人事業主やフリーランスでも利用しやすいサービスもあります。

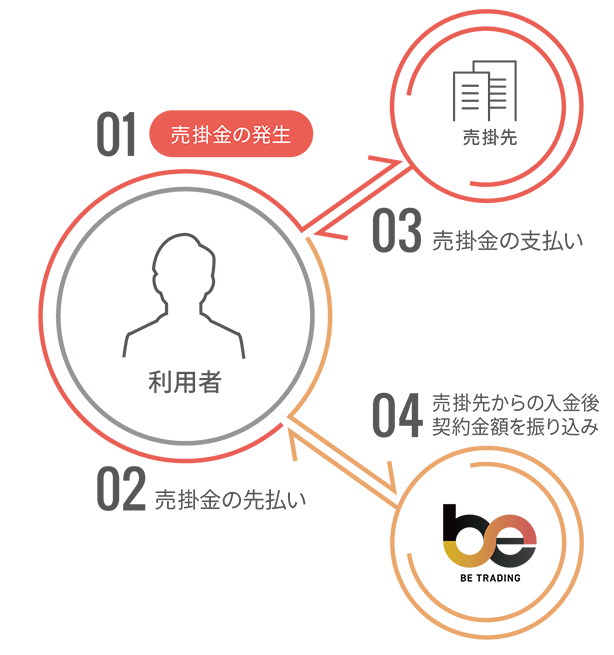

3.そもそもファクタリングとはどのような仕組みなのか

ファクタリングは資金の調達方法の一種であり、売掛金(売掛債権)をファクタリング会社へ売却して資金を得る方法です。

売掛債権の額面から手数料が差し引かれ、残りの金額を受け取れる仕組みになっています。

ファクタリングには「買取型ファクタリング」と「保証型ファクタリング」があります。

さきほど説明した売掛金を売却して資金を得る方法は、買取型ファクタリングです。

一般的に「ファクタリング」と言う場合、買取型ファクタリングを表しています。

一方、「保証型ファクタリング」は、信用力に問題がある売掛先の売掛債権について貸し倒れが起きた場合、保証会社による補償を受けられるようにする方法です。

この記事では、主に買取型ファクタリングについて解説していきます。

4.ファクタリングと融資の違い

買取型ファクタリングは、資金調達のために行われます。

資金調達の方法としては融資もありますが、ファクタリングとどのような違いがあるのでしょうか。

ここでは、ファクタリングと融資の違いについて解説します。

4-1.資金調達の方法

ファクタリングと融資は、いずれも資金調達を目的として行われています。

すでに触れたとおり、ファクタリングは売掛金の売却により資金を得る方法です。調達できる資金額は売掛金の金額が上限となります。

それに対して融資は、金融機関から資金を借りて資金を得る方法です。

金融機関が認める範囲内であれば、ファクタリングより高額な資金調達が可能です。

資金調達の方法としてはファクタリングと融資のいずれも利用できますが、確保できる金額の上限に違いがあります。

4-2.審査基準

ファクタリングの審査では、主に売掛先の信用力が重視されます。

売掛先の信用力が低ければ、ファクタリング会社が売掛金を回収できなくなるリスクがあるためです。

売掛先の経営状況が悪い場合、ファクタリングの審査に落ちる可能性は高くなります。

一方、融資の審査では、融資を受けようとしている企業そのものの信用力が重視されます。

そのため、過去の決算書や今期の試算表などの提出も必要です。

5.2種類のファクタリングとそれぞれの仕組み

ファクタリングには、2者間ファクタリングと3者間ファクタリングがあります。

それぞれ仕組みが異なるため、ファクタリングの利用を希望する場合はそれぞれの違いを理解しておくことが大切です。

ここでは、2者間ファクタリングと3者間ファクタリングについて解説します。

5-1.2者間ファクタリング

2者間ファクタリングとは、ファクタリングの利用者とファクタリング会社の2者で契約する方法です。

売掛先を巻き込まずにファクタリングを行うため、売掛金(売掛債権)を素早く資金化できます。

売掛先との信頼関係を維持したままファクタリングを利用できる点もメリットです。

2者間ファクタリングを利用する場合、利用者がファクタリング会社へ申し込みをした後、審査が行われます。

審査を通過すれば契約締結が可能です。

売掛金をファクタリング会社へ売却すると、売掛債権の額面から手数料を差し引いた残りの金額が利用者へ支払われます。

2者間ファクタリングの手数料は3者間ファクタリングよりも高く設定されており、8%~18%程度が相場です。

利用者は売掛金の支払期限に売掛先から売掛金を回収し、ファクタリング会社へ回収した売掛金を支払います。

5-2.3者間ファクタリング

3者間ファクタリングとは、利用者と売掛先とファクタリング会社の3者で契約する方法です。3者間ファクタリングは売掛先の承諾がないと実施できません。

3者間ファクタリングを利用する場合、利用者が申し込みをするとファクタリング会社から条件が提示されます。

利用者は、この時点で売掛先からファクタリングの承諾を得る必要があります。

承諾を得られたら3者での契約締結が可能です。

利用者は売掛金をファクタリング会社へ売却し、売掛債権の額面から手数料を差し引いた残りの金額を受け取ります。

3者間ファクタリングは、ファクタリング会社にとってのリスクが2者間ファクタリングと比べて少ないため、手数料が2%~9%程度と低めに設定されているのが一般的です。

売掛金は、売掛先からファクタリング会社へ直接支払われます。

6.ファクタリングの審査で重要なポイント

ファクタリングの審査では売掛先の信用力が重視されています。

他にも重要なポイントがあるため、ファクタリングを利用する場合はよく確認しておきましょう。

ここでは、ファクタリングの審査で重要なポイントについて具体的に解説します。

6-1.売掛先の信用度

ファクタリングの審査で最も重要なのは、売掛先の信用度です。

売掛先の財務状況や収益力などを考慮した結果、売掛金を回収できないリスクが低いと判断されると、審査に通る可能性が高くなります。

また、過去の取引の状況も、売掛先の信用度を測る重要な指標です。

継続的に取引をしており、毎回期日までに入金されていれば、信用度はさらに高いと判断されます。

6-2.支払期日までの期間

ファクタリングの審査では、支払期日までの期間もチェックされています。

利用者がファクタリングを申し込んだ日から支払期日が近いほど、審査で有利になります。

支払期日が近ければ、その分だけ売掛金を回収できる可能性も高いからです。

ファクタリングを申し込んだ日から支払期日が遠い場合、売掛金を回収できなくなるリスクが高いと判断され、審査にも通りにくくなります。

審査に通っても手数料が高く設定されるケースもあるため、注意しましょう。

6-3.利用者の信用力

ファクタリングの審査でも、利用者の信用力があるに越したことはありません。

融資の審査と比較すれば重要度は低いですが、ファクタリングの審査においても利用者の信用力はチェックされています。

ただし、見られているポイントは経済的な信用度ではなく、利用者の誠実さです。

2者間ファクタリングの場合、利用者が売掛先から売掛金を回収したうえでファクタリング会社へ送金する必要があります。

利用者の誠実さが欠けていれば、売掛金の回収やファクタリング会社への送金を怠るかもしれませんし、実在しない架空の売掛債権(売掛金)を譲渡するかもしれません。

ファクタリング会社はそのようなリスクを回避するため、利用者が提出した資料や発言などから誠実さを見極めています。

6-4.利用金額

利用者の会社の規模とファクタリングの利用金額のバランスがとれているかどうかも、審査の対象になります。

利用者の会社の規模に対してファクタリングの利用金額が大きすぎと審査に落ちる可能性もあるため、注意しましょう。

例えば、年間の売上が約5,000万円の会社が1億円のファクタリングを申し込んだ場合、利用金額が大きすぎると判断されます。

何らかの不正を行おうとしているのではないかと怪しまれる原因になるため、そのような申請は避けるべきです。

7.ファクタリングの審査に落ちる主な理由

ファクタリングの審査に落ちる場合、状況によって理由はさまざまです。

ここでは、ファクタリングの審査に落ちる主な理由について解説します。

7-1.取引実績がない

初めて取引した売掛先の売掛債権についてファクタリングを利用しようとすると、審査に落ちる可能性があります。

過去に売掛先との取引実績がないと、本当に取引があるのか確認するのが難しいうえ、支払期日までに売掛金を回収できるかどうか判断がつかないためです。

ファクタリングを利用するのは、過去に取引のある売掛先の売掛債権にしましょう。

定期的に取引があり、いつも支払期日までに売掛金を回収できているという実績を提示できれば、審査に通る可能性が高まります。

7-2.売掛金の回収が困難

売掛先の状況をもとに売掛金の回収が困難だと判断されると、ファクタリングの審査に落ちやすくなります。

例えば、売掛先の経営状況が悪化しており、支払期日までに売掛金を回収できる見込みがなければ審査に落ちる可能性が高いでしょう。

また、現在の経営状況に問題がなくても、過去に売掛金の支払いが遅れたり、税金などを滞納している履歴がある場合は審査に通りにくくなります。

7-3.支払期日までの期間が長い

申し込みから支払期日までの期間が短いほど、ファクタリングの審査に通りやすくなります。

一方、支払期日までの期間が長ければ、その分だけファクタリングの審査に落ちやすくなります。

支払期日までの期間が長いと、売掛金を回収できなくなるリスクが高くなるからです。

ファクタリング会社は、支払期日までの間に売掛先の経営状況が悪化する可能性を懸念しています。

7-4.売掛先の信用力が低い

売掛先の信用力が低ければ、ファクタリングの審査に落ちる可能性は高くなります。

特に、個人事業主は、法人よりも信用力が低いと判断されるケースが多いでしょう。

一般的に、個人事業主は法人と比べて売上が少ないことに加え、法人のように信用調査会社を通じて財務状況の調査ができないため、与信の判断が難しいためです。

ファクタリングの審査をクリアするには、信用力の高い法人の売掛債権を提示する必要があります。

7-5.二重譲渡の可能性がある

二重譲渡とは、売掛債権をファクタリング会社へ売却した後、さらに別のファクタリング会社にも買い取ってもらおうとする行為です。

複数のファクタリング会社から不正に資金を受け取ることになるため、違法とみなされます。

二重譲渡が疑われる場合は、ファクタリングの審査に落ちる可能性も高いでしょう。

たとえ審査に通っても、二重譲渡の事実が発覚すれば罪に問われるおそれがあります。

8.ファクタリングの審査に通りやすくするには?

コツを押さえれば、ファクタリングの審査に通過する可能性を高めることが可能です。

ファクタリングの審査に通りやすくするには、具体的にどうすればよいのでしょうか。

ここでは、ファクタリングの審査に通りやすくするための対策を紹介します。

8-1.信用度が高い売掛債権を対象にする

ファクタリングの審査で特に重要なのは売掛先の信用度です。

ファクタリングの審査に通過するためにも、なるべく信用度が高い売掛債権で申し込みをしましょう。

具体的には、上場企業や公的機関は倒産のリスクが低いため、ファクタリングの審査も通りやすい傾向があります。

それ以外でも経営状況が安定している企業なら、信用度は高いと判断されます。

個人事業主は企業と比較すると信用度が低いと判断されるため、個人事業主の売掛債権はファクタリングには向いていません。

8-2.支払期日までの期間が短い売掛債権を選ぶ

ファクタリングでは、売掛債権の支払期日までの期間が長いほど売掛金を回収できる可能性が低いと判断されます。

一方、支払期日までの期間が短い売掛債権は、売掛金を回収できる可能性が高いと判断され、審査に通る可能性が高いといえます。

ファクタリングに利用できる売掛債権が複数ある場合は、支払期日までの期間が最も短いものを選びましょう。

8-3.債権譲渡禁止特約がない売掛債権を選ぶ

債権譲渡禁止特約とは、債権を譲渡できないようにする特約です。

債権譲渡禁止特約には、債務者を保護する効果があります。

ただし、実務上は不便な場面も多いため、法改正により債権譲渡禁止特約がついている債権の譲渡が認められるようになりました。

ただし、債権譲渡禁止特約について譲受人が悪意又は重過失である場合、債務者は支払いを拒むことができます(民法第466条第3項)。

そのため、ファクタリングにおいては、債権譲渡禁止特約がついている売掛債権を提示すると審査に落ちる可能性があります。

売掛先が債権の譲渡を禁止していれば、ファクタリングによりトラブルが発生するリスクも少なからずあるためです。

ファクタリングを利用する際は、債権譲渡禁止特約がついていない売掛債権を選びましょう。

9.審査なしのファクタリング会社には要注意

ファクタリング会社の中には、審査をせず売掛金を買い取っているところもあります。

しかし、審査がないファクタリング会社には注意が必要です。

ここでは、その理由について説明します。

9-1.悪徳業者の可能性がある

審査がない場合、ファクタリング会社を装う悪徳業者の可能性があります。

例えば、ファクタリングだという認識で契約したにもかかわらず、書類上は融資契約を結ばされてしまうケースもあるため注意が必要です。

特に、法外な金利が設定されている場合は、悪徳業者の可能性が高いといえます。

ファクタリング会社は基本的に審査を行うため、審査がない場合は警戒が必要です。

契約の際は事前にその会社についてよく調べたうえで、信頼できるかどうか見極めてください。

ファクタリングの悪徳業者について詳しくは「ファクタリング会社に悪徳業者はいる?手口の事例や見分け方を解説」の記事をご覧ください。

9-2.高額な手数料がかかる可能性がある

ファクタリング会社が審査を行うのは、売掛金を回収できなくなるリスクを軽減するためです。

審査を行わず契約すれば、売掛金を回収できなかった際に大きな損失を被ります。

審査がない場合、その代わりとして高額な手数料が発生する可能性があります。

ファクタリング会社から支払われる金額から高額な手数料が差し引かれれば、売掛金の売却により受け取れる金額は大幅に減少するでしょう。

不当に高い手数料を請求されないためにも、審査を実施して適切な判断をするファクタリング会社を利用する必要があります。

9-3.買戻しを求められる可能性がある

一般的に、ファクタリングでは、売掛金を回収できなかった場合の負担はファクタリング会社が負います。

例えば、売掛金の回収前に売掛先が倒産しても、ファクタリングの利用者はファクタリング会社が被る損失を補填する必要はありません。

しかし、審査がない場合、ファクタリング会社がリスクを避けるために償還請求権を設定される可能性があります。

償還請求権が設定されると、売掛金を回収できなければファクタリングの利用者が支払責任を問われ、売掛金の買戻しを求められます。

万が一の事態に備えるという意味でも、審査をきちんと行っているファクタリング会社を選んだほうが安心です。

償還請求権について詳しくは「償還請求権とは?ファクタリングにおける重要性や注意点をわかりやすく解説」の記事をご覧ください。

10.利用しやすいファクタリング会社の選び方

ファクタリング会社は複数存在するため、慎重に選ぶ必要があります。

具体的には、何に重きを置いて選べばよいのでしょうか。

ここでは、利用しやすいファクタリング会社の選び方について説明します。

10-1.適切な手数料を設定している

ファクタリングでは、ファクタリング会社からの支払いの際に、売掛債権の額面から手数料が差し引かれます。

そのため、なるべく手数料が安いファクタリング会社を選んだほうが良いでしょう。

ファクタリングでかかる手数料は、だいたいの相場が決まっています。

具体的な手数料の割合は、2者間ファクタリングなら8%~18%程度、3者間ファクタリングなら2%~9%程度です。

ファクタリング会社を選ぶ際は、相場を意識して適切な手数料を設定している会社を選びましょう。

相場と比べて手数料が安すぎたり高すぎたりする場合、その理由もよく確認してください。納得したうえで契約を交わすことが大切です。

10-2.審査から入金までの流れがスムーズ

ファクタリングの大きなメリットとして、資金調達までの期間が短い点があげられます。

特に2者間ファクタリングなら、3者間ファクタリングよりもさらにスピーディーな入金を実現できます。

2者間ファクタリングは、利用者とファクタリング会社の契約だけでファクタリングを利用できるからです。

ただし、2者間ファクタリングを選んでも、ファクタリング会社によって審査から入金にかかる期間はそれぞれ異なります。

期間の目安を確認せずに契約してしまうと、想定よりも入金が遅く、必要な期限までに資金調達が間に合わない可能性もあります。

可能な限り早く資金調達したいときは、審査から入金までの流れがスムーズなファクタリング会社を選びましょう。

即日対応可能なファクタリング会社について詳しくは「【即日対応可能】おすすめのファクタリング会社15選!利用先の選び方を解説」の記事をご覧ください。

10-3.売却したい売掛債権の金額に対応できる

ファクタリング会社によって、買取できる売掛債権の金額は異なります。

金額の上限を設けずに契約を交わしているファクタリング会社もありますが、あらかじめ上限を定めてファクタリングの契約を受け付けているところもあるため事前に確認が必要です。

また、金額の下限が設けられていることも少なくありません。

数万円程度の売掛債権ではファクタリングを利用できないところもあるため、最低いくらから利用が可能なのか確認しましょう。

ファクタリングを利用するには、買取が可能な金額の売掛債権である必要があります。

ファクタリング会社を探すときは、売却を考えている売掛債権の金額に対応できるかどうかについてよく確認してください。

10-4.必要書類が少ない

ファクタリングを利用する際には、請求書や通帳のコピーを始めとして、身分証明書や決算書・確定申告書、登記簿謄本、印鑑証明書など多くの書類を提出しなければいけません。

ただし、ファクタリング会社によって必要書類は異なります。

ファクタリング会社によっては審査を受ける際の提出書類が少ないところもあるため、事前にチェックしておきましょう。

必要書類が少ないほうが、準備に手間や時間がかからないため利用しやすいでしょう。

10-5.個人事業主にも対応している

個人事業主やフリーランスの方がファクタリングを利用する場合には、個人事業主・フリーランス向けにファクタリングサービスを提供しているかどうかを確認しましょう。

中には、法人のみを対象にしているサービスもあるため注意が必要です。

ファクタリング会社の中には、個人事業主に特化したサービスを提供しているところもあります。

少額から利用できる、必要書類が少ないなど個人事業主でも利用しやすくなっているためおすすめです。

個人事業主でも利用できるファクタリングについて詳しくは「個人事業主でもファクタリングを利用できる!おすすめ会社16選と選び方を解説」の記事をご覧ください。

10-6.オンラインで手続きができる

オンラインで手続きができるかどうかもチェックしましょう。

オンラインで手続きができれば、遠方からでも問題なく利用できます。

また、ファクタリング会社によっては24時間申し込みができるケースもあります。

そのため、仕事で忙しくて昼間は申し込みができない、土日しか空いていないという方にもよいでしょう。

対面によるファクタリング契約よりも手数料が抑えられる可能性もあるため、費用を抑えながらファクタリングを利用したい場合にも向いています。

10-7.即日資金調達ができる

急いで資金調達したい場合には、即日入金が可能かどうかも確認しておきましょう。

入金までにかかる時間はファクタリング会社によって異なります。

2~3営業日以内というところもあれば、最短2時間というようにスピーディーに入金してくれるところもあるため、事前にチェックしておくとよいでしょう。

10-8.少額な買取にも対応している

ファクタリング会社によっては、少額の買取に対応していないところもあります。

そのため、少額の売掛債権を資金化したい、個人事業主やフリーランスで売掛債権の額面が小さいという場合には、少額から対応しているかどうかをチェックしておくと安心です。

特に、個人事業主やフリーランス向けのファクタリング会社であれば、少額買取に対応しているケースが多いようです。

資金化したい売掛債権の額面に応じて、適切なファクタリング会社を選びましょう。

11.まとめ

ファクタリングの審査では、売掛先の信用度が最も重視されます。

たとえ利用者の経営状況が悪くても、ファクタリングなら資金調達できる可能性があります。

ただし、審査がないファクタリング会社と契約するとトラブルに発展するリスクがあるため、注意しましょう。

今回ご紹介したポイントを押さえ、手数料、審査のスピード、対応している売掛債権の金額などをよく確認することが大切です。

また、必要書類が少ない、即日資金化できるかどうかもしっかりとチェックしましょう。

特に、急いで資金調達する必要がある場合は、必要書類が少なく即日資金化できるファクタリング会社が向いています。

利用しやすいファクタリング会社を選び、スムーズに資金調達しましょう。

ビートレーディングなら審査が最短30分で完了し、申し込みから入金まで最短2時間です。

売掛債権の買取金額は下限・上限がないので、ファクタリングの利用を検討している場合はぜひお問い合わせください。

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者