「償還請求権ってなに?」

「ファクタリング利用時に償還請求権の有無が重要ってどういうこと?」

このように償還請求権について詳しく知りたいと思っている人は多いのではないでしょうか。

結論からお伝えすると、

償還請求権とは、債務の責任範囲を限定せず、金銭債権などを全額請求できる権利のことを言います。

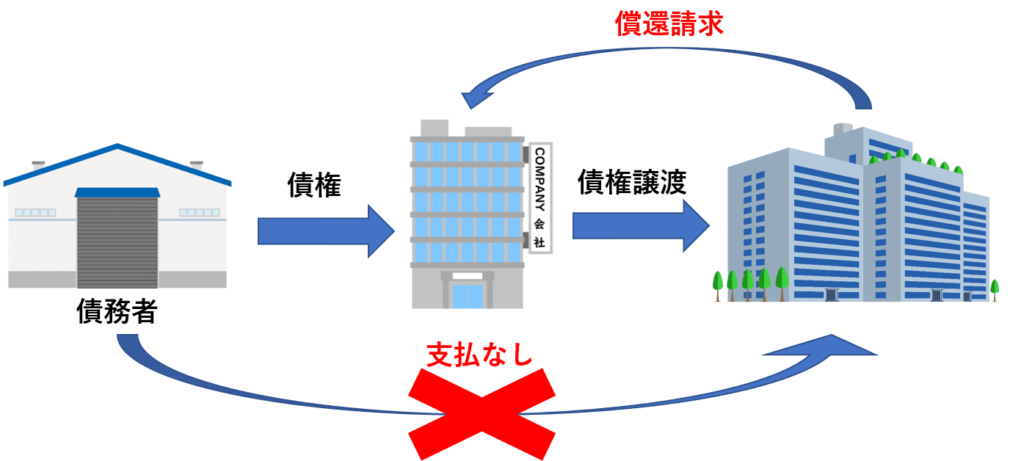

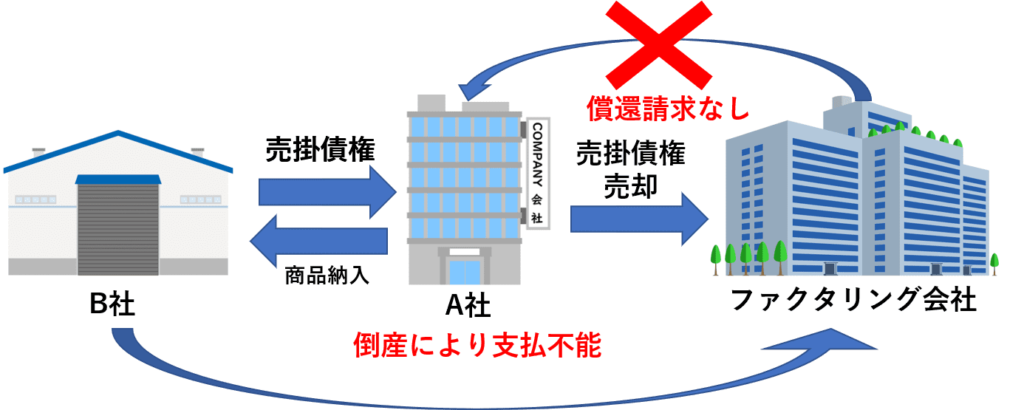

下記のとおり、ファクタリングにおいて償還請求権がある場合、債務者によって債権が支払われなかったとしても債権を譲渡した人に償還請求することが可能となります。

つまり、償還請求権がある場合、「金銭債権が支払われなかった場合に支払いを要求される可能性がある」というリスクがあります。

一方、償還請求権がない場合はこうしたリスクがありません。

このように償還請求権が関わる取引の場合、償還請求権が「ある」か「ない」かで後々のリスクが変わって来るのでしっかり理解しておくべきです。

償還請求権が使われる取引形式として、手形取引、ファクタリングがあります。

手形を裏書譲渡した場合、償還請求権がある取引となるため、債務者(手形の振出人)が倒産などで支払いを拒絶した場合でも裏書人(手形の譲渡人)に請求をすることができます。

一方、ファクタリングの場合は償還請求権がないことが基本です。

売掛債権をファクタリング会社に譲渡し、売掛先が倒産し債権回収ができなかった場合、ファクタリング会社は利用者(売掛債権の譲渡人)に償還請求をすることができません。

その場合、ファクタリング会社が損害を受けることとなります。

しかし、ファクタリングを利用する時に注意するべきことは、契約する業者により償還請求権ありの契約を求めてくる場合があることです。

その場合は、悪質業者である可能性が高いため十分に注意する必要があります。

この記事では、ファクタリング取引で重要な償還請求権とは何かを分かりやすく解説し、ファクタリング利用時の償還請求権について注意するべきポイントについて詳しく解説します。

【この記事のポイント】

・償還請求権とは何かが分かる

・ファクタリング契約時になぜ償還請求権が重要なのかが分かる

・ファクタリング契約時に償還請求権がある場合、ない場合のメリット・デメリットがそれぞれ分かる

・償還請求権がないファクタリング契約を有利に進めるポイントが分かる

・ファクタリング会社選びで注意するべきポイントが分かる

この記事を最後まで読み進めて頂ければ、償還請求権とは何かが分かり、ファクタリング利用時に注意するべきポイントを抑えることができます。償還請求権の有無以外でファクタリング会社を選ぶポイントも紹介するので、ぜひ参考にしてください。

ファクタリングにおける償還請求権の有無についてより理解するために「ファクタリングとは何か」の記事も併せてご覧ください。

資金調達をお急ぎの方へ

ファクタリングは融資とは異なり、必要な書類が少ないため最短即日での資金調達が可能です。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 利用相談・調達可能額診断・LINEからのご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

1.償還請求権とは?

冒頭でお伝えしたとおり、償還請求権とは債務の責任範囲を限定せず、金銭債権などを全額請求できる権利のことを言います。遡求権(そきゅうけん)とも言います。

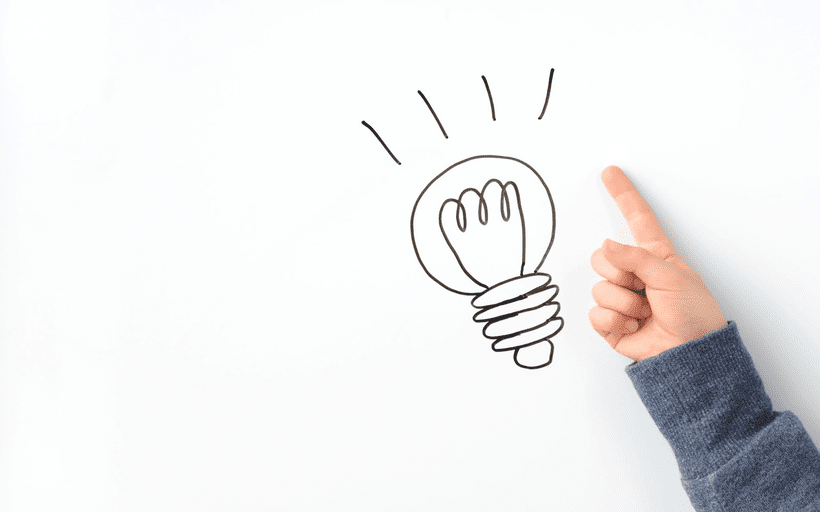

もう少し分かりやすくお伝えすると、例えばA社がB社に商品を販売し、A社がB社に売掛債権を持っているとします。

A社はその売掛債権をC社に譲渡したが、期日になってもB社からC社に支払いが行われません。

その場合、C社はA社に支払いを請求できるのか?C社はB社にしか請求できないのか?を判断するのは償還請求権の有無によって変わってきます。

償還請求権がある場合は、A社への請求が可能となりますが、償還請求がない場合C社はB社にしか請求できません。

| ・償還請求権がある場合 → A社はC社から支払請求される可能性がある(A社にリスクあり) ・償還請求権がない場合 → C社はC社にしか支払請求できず、A社はC社から支払請求されない(A社にリスクなし) |

このようにファクタリング取引を行う場合、償還請求がある契約なのか、ない契約なのかにより後々のリスクが変わってきます。

そのため、ファクタリング取引を行う際は、償還請求権の有無がとても重要となるのです。

2.償還請求権が関わる2つの取引

償還請求権が関わる取引は「手形取引」と「ファクタリング」の2つです。

これらの取引をする場合、償還請求権が「ある」か「ない」かが重要となります。

手形取引は償還請求権があり、ファクタリングは償還請求権がないことが基本となります。

| 取引 | 償還請求権の有無 |

| 手形取引 | あり |

| ファクタリング | なし |

それぞれ詳しく解説していきます。

2-1.手形取引は償還請求権あり

手形取引で償還請求権が関わってくる場面は、手形が不渡りとなった場合です。

| ▼不渡手形とは 手形の満期日が到来し所持人が手形代金の支払を請求したにも関わらず、支払人(支払場所に指定された銀行)に支払いを拒絶された手形をいう。 |

手形取引のうち裏書手形の場合、手形の所持人は裏書人に対してその支払いを請求する償還請求権(遡求権)があります。

手形法第49条の定めにより、請求できる金額には手形代金の他に満期日から実際の支払日までの法定利息や請求に伴い発生した支出も含まれます。

そのため手形所持人は振出人や裏書人に対して、手形代金に法的利息や償還請求に要した費用を加えたものを請求することができます。

2-2.ファクタリングは償還請求権なし

ファクタリングでは、償還請求権なしの取引が基本となります。

そのため、ファクタリング会社へ売却した売掛債権が回収できなかったとしても、ファクタリング会社から支払いを求められることはありません。

その理由は、ファクタリングは貸付ではなく、債権の売買(譲渡)取引だからです。

償還請求権があると債権の売買ではなく、売掛金を担保とした貸付(売掛金担保融資)であるとみなされます。

そのため、ファクタリングは償還請求権なしの取引が基本となるのです。

| 一般に「ファクタリング」とは、事業者が保有している売掛債権等を期日前に一定の手数料を徴収して買い取るサービス(事業者の資金調達の一手段)であり、法的には債権の売買(債権譲渡)契約です。 参考:金融庁 ファクタリングに関する注意喚起 |

しかし、償還請求権がある契約を求めてくるファクタリング会社もありますので慎重に判断をする必要があります。

ファクタリングで償還請求権ありの場合に注意するべきことは次で詳しく解説します。

ファクタリングと手形の違いについて詳しくは「ファクタリングと手形割引の違いとは?それぞれのメリット・デメリット」の記事をご覧ください。

3.ファクタリングで償還請求権ありの場合は要注意!

ここまで償還請求権について解説してきましたが、償還請求権に関わる取引で特に注意をしなければいけないのはファクタリング利用時です。

前項でお伝えしたとおり、ファクタリングは償還請求権なしの契約が基本となります。

しかし、ファクタリング会社により償還請求権ありの契約を求めてくる場合もあります。

その場合は、要注意です。その理由としては以下の2つです。

・融資の可能性がある

・悪質業者の可能性がある

なぜファクタリング利用時に償還請求権ありの契約に注意が必要なのか、ひとつずつ詳しく解説していきます。

3-1.注意①ファクタリングではなく融資の可能性がある

まず、ファクタリングで償還請求権がある場合には「融資」の可能性が高くなります。

そもそもファクタリングは企業(債権者)が保有している売掛債権(売掛金)と呼ばれる権利をファクタリング会社へ譲渡(売却)し資金化することで、融資とは全く違うサービスです。

| 融資 | ファクタリング |

| 金融機関から一定期間 お金を借り入れる | ファクタリング会社に売掛債権(売掛金) を譲渡(売却)して資金化する |

ファクタリングを利用して急ぎで資金調達をしたいと思っていても、融資となり資金調達に時間がかかってしまう可能性があります。

ファクタリング利用をする際は「償還請求権なし」かどうか必ず確認をしましょう。

ファクタリングと融資の違いについて詳しくは「ファクタリングと融資の違いを解説!比較してわかるメリット・デメリット」の記事をご覧ください。

貸金業者で償還請求権があるサービスは、ファクタリングではなくABL(動産・債権担保融資)の可能性があります。ABLは企業が保有する在庫や機械設備・売掛債権等の資産を担保とする融資制度です。

そのため、ファクタリングによる売掛債権の売買取引とは違い、融資となりますので注意しましょう。

ABLについては詳しくは「売掛債権担保融資(ABL)とファクタリングとの違いは?どちらを選ぶべき?」の記事をご覧ください。

3-2.注意②「償還請求権あり」+「貸金業登録なし」だと悪質業者の可能性がある

ファクタリングで償還請求権がある場合には「悪質業者」の可能性があるので注意しましょう。

貸金業の登録がない会社が償還請求権ありのファクタリング契約を求めてきた場合、違法となります。

そのため、悪質なファクタリング会社である可能性が高くなります。

しかし、償還請求権があるファクタリング=「違法」というわけではありません。

前項でお伝えしたとおり、償還請求権がある取引は「融資」の可能性が高くなります。

融資が可能な業者は、貸金業法に基づき登録をされた貸金業者のみ可能となります。

すなわち、償還請求権があるファクタリングを行う場合、貸金業の登録がある会社であれば取引できるのです。

そのため、金融機関や貸金業者が償還請求権のあるファクタリングサービスを提供する事は可能となり、違法ではないのです。

一方、貸金業登録のない会社が償還請求権のある契約を求めてきた場合は違法となりますので注意しましょう。

金融庁の注意喚起にも下記のとおり案内があります。

| 譲渡した債権の回収(集金)がファクタリング業者から売主に委託されており、売主が集金できなかった場合に、 ・売主が債権を買い戻すこととされている ・売主自身の資金によりファクタリング業者に支払をしなければならないこととされている などといったようなものについては、貸金業に該当するおそれがあります。 参考:金融庁 ファクタリングに関する注意喚起 |

このように償還請求権がある取引の場合は悪徳業者の可能性が高くなりますので十分に注意をしましょう。

ファクタリングの悪徳業者の見分け方について詳しくは「ファクタリング会社に悪徳業者はいる?手口の事例や見分け方を解説」の記事をご覧ください。

優良なファクタリング会社について詳しくは「ファクタリング会社・サービスおすすめランキング21選!比較表付きで目的別に紹介!」の記事をご覧ください。

4.償還請求権ありの場合のメリット・デメリット

償還請求権ありの場合のメリット・デメリットについて解説します。上述したように、償還請求権ありのファクタリングは融資に該当する可能性が高く、手数料ではなく金利が適用されると理解しておきましょう。

4-1.償還請求権ありの場合のメリット

償還請求権ありのファクタリングは、実質融資に該当します。融資では、手数料ではなく金利が適用されます。

償還請求権ありの取引におけるメリットは、低金利が適用されやすいことです。償還請求権があれば、融資する側が売掛債権を回収できなくても、利用者(借主)から回収することができます。

そのため、融資する側にとって、償還請求権ありの取引は低リスクと言えるでしょう。低リスクが故に、ファクタリングの手数料よりも割安感のある金利を設定できるというわけです。

4-2.償還請求権ありの場合のデメリット

償還請求権ありの取引は、資金調達に時間がかかります。万一のときに、利用者は売掛債権の補填を求められる点にも注意が必要です。

4-2-1.資金調達までに時間がかかる

融資では、審査の際に売掛先の信用力に加え、利用者の返済能力や保証人の有無なども重視されます。融資先はさまざまな情報を収集しなければならないため、審査には時間がかかりがちです。

審査に時間がかかると、スムーズな資金調達ができない可能性があります。必要なタイミングに資金が間に合わなければ、事業展開や設備投資計画の見直しが必要になるかもしれません。スピーディーに資金調達したいときは、償還請求権なしのファクタリングも検討しましょう。

4-2-2.利用者が補填しなければならない

万一売掛先から資金を回収できない場合は、利用者が売掛先に代わって資金を補填する必要に迫られます。事業資金に余裕がない状態で大きな支出が発生すれば、利用者(利用会社)の経営状況が悪化するでしょう。

補填が遅れたり他の支払いが遅れたりすると、財務管理が甘かった、業績が悪い企業を見抜けなかったとして銀行や取引先からの信頼を失う恐れもあります。

5.償還請求権なしの場合のメリット・デメリット

上述したように、ファクタリングの契約では償還請求権がありません。償還請求権がなければ、リスクを抑えてスピーディーに取引できます。ただし、ファクタリングの手数料が割高になる点に気をつけましょう。

5-1.償還請求権なしの場合のメリット

償還請求権なしの取引を選ぶと、利用者は万一のときでも売掛債権(売掛金)を負担せずに済み、資金をスピーディーに調達できます。

5-1-1.売掛金が未回収になっても利用者は負担しなくてよい

償還請求権がなければ、万一売掛金が未回収になっても利用者はファクタリング会社へ補填する責任を負わずに済みます。ファクタリングの手数料以外の金銭的な負担を心配せずに済むため、償還請求権なしの取引は利用者にとってメリットが大きいと言えます。

売掛債権を補填するリスクがあれば、ファクタリングで得た資金をキープしておかなくてはいけません。資金調達に成功しても、積極的に資金を使えなくなるでしょう。償還請求権なしの取引を選んだ方が、事業を成長させられる可能性が高くなります。

5-1-2.スピーディーに資金調達できる

償還請求権がないファクタリングは、スピーディーな資金調達が可能な点がメリットです。ファクタリングの審査では売掛先の信用力が重視されるため、融資よりも審査にかかる手間と時間を短縮できます。

融資の審査と比べると必要書類も少なく、書類の準備にも手間取らずに済むでしょう。最短即日に資金調達できるため、急いで資金調達したいときは償還請求権なしの取引がおすすめです。

5-2.償還請求権なしの場合のデメリット

償還請求権なしの取引は、ファクタリング会社の負うリスクが高いため、手数料も高く設定されています。ファクタリング会社によって手数料は変わるため、見積りを取って手数料を比較してください。高額な手数料を設定しているところと契約すると、得られる資金が少なくなってしまいます。

なお、売掛債権の信用力次第では、ファクタリングの手数料を抑えられる可能性があります。信用力が高い売掛債権の特徴については、「6-1.信用力の高い売掛債権で申し込む」で詳しく解説します。併せてご覧ください。

6.償還請求権がないファクタリング契約を有利に進めるポイント

償還請求権がないファクタリング契約を有利に進めるには、信用力の高い売掛債権を選ぶことが大切です。また、以下のポイントも重視しましょう。

・支払いサイトが短い売掛債権を選ぶ

・売掛債権を証明する書類を準備する

・企業規模と利用金額のバランスを考慮する

6-1.信用力の高い売掛債権で申し込む

ファクタリングの場合、償還請求権がない取引が基本とお伝えしてきました。

そのため、ファクタリング契約で売買した売掛債権の回収ができなかった場合、ファクタリング会社の損害となってしまいます。

そうならないために、ファクタリング会社としても問題なく回収できる売掛債権を売買するよう、慎重に審査を行います。

その結果、審査が通らないことや、手数料が割高となってしまうケースもあります。

そうなってしまえば、急いで資金調達をしたくてファクタリングを申し込んでも、資金調達ができなかったり、資金調達額が少なくなってしまえば本末転倒です。

そうならないために、償還請求権がないファクタリング契約を有利に進めるポイントは「信用力の高い売掛債権の売買をする」ことです。

ファクタリングは売掛債権の売買となるため、売買する売掛債権が「確実に売掛金を回収できそうか?」で判断をします。

信用力が高く問題なく回収できる債権であれば、審査も通過し、安い手数料で利用することが可能ですが、信用力が低い場合は審査を通過しても回収リスクを考え手数料が高くなる可能性があります。

そのため、償還請求権がないファクタリング契約を有利に進めるためには、信用力の高い売掛債権の売買をすることがポイントとなるのです。

ファクタリング会社により異なりますが、一般的に以下の方法で売掛債権(売掛先)の信用力の調査を行います。

売掛債権(売掛先)の信用力の調査方法

・信用情報機関への掲載情報

「日本信用情報機構(JICC)」などの信用情報機関を利用し、過去の債務情報などを確認し売掛債権の回収のリスクがないかをチェックし、審査を通すかどうか、手数料率をどうするかの判断基準としていることが多い。

・信用調査会社の掲載情報

帝国データバンクや東京商工リサーチなどに代表される信用調査会社で創業年・資本金・事業内容などの企業の基本情報を集め、損益などから導かれた信用評価を確認することも可能なため、信用力の判断に利用することが多い。

・会社規模・業種

信用情報機関や信用会社では多くの企業の情報が集められているが、全ての企業の情報を集めることはできない。情報が少ない企業の場合は会社規模や業種も信用力の判断基準になる。ファクタリング会社によるが、企業に比べて情報が少ない個人事業主に対する売掛債権は買取対象にならないこともある。

このような方法で売掛先の信用力を調査し、確実に売掛債権の回収ができそうか?の判断をし、審査の可否や手数料率を決めていきます。

ファクタリング契約を有利に進める為には、上記の調査方法を参考に信用力の高い売掛債権を売買するようにしましょう。

ファクタリングの手数料について詳しくは、「ファクタリングの手数料の相場は?抑える方法と手数料の低い会社23選」の記事をご覧ください。

6-2.支払いサイトが短い売掛債権を選ぶ

ファクタリングにおける支払いサイトとは、利用者が請求書を発行してから売掛金が入金されるまでの期間のことです。例えば、「支払いサイトが60日」の売掛債権は、請求書発行から60日後までに売掛金が支払われる計算です。一般的な支払いサイトは30日ですが、60日や90日、長いものでは120日のものも見られます。

手数料を安く抑えるなら、支払いサイトが短い売掛債権を選ぶと良いでしょう。売掛債権の支払いサイトが長いほど、ファクタリング会社が負うリスクは高まり、ファクタリングの手数料も引き上げられます。支払いサイトが120日にもなれば、手数料が高くなるだけではなく、審査に通りにくくなる可能性もあります。

支払いサイトについて詳しくは「支払いサイトとは?一般的な長さや決め方、120日サイトの売掛金をファクタリングする際の注意点」の記事をご覧ください。

6-3.売掛債権を証明する書類を準備する

ファクタリングを有利に進めるには、売掛債権の存在を示す書類を提出することが重要です。請求書に加え、見積書や納品書、注文書なども用意しておくと良いでしょう。

請求書のみ提出しても、ファクタリング会社は売掛債権が現実に存在しているかどうか判断できません。また、請求書の偽造や二重譲渡を避けるためにも、ファクタリング会社は複数の書類を必要とします。

売掛先との取引が継続的に続いている場合は、基本契約書や通帳のコピーなど、過去の取引実績が確認できる書類を提出すると審査に有利です。信用力が高まるため、審査に通りやすくなる可能性があります。

なお、基本契約書とは、売掛先と複数取引を続けるときに、個別の取引に関して共通事項を定めた書類のことです。必ず作成する書類ではありませんが、継続した取引になる場合は作成しておくと契約事項を確認しやすくなります。

ファクタリングの必要書類について詳しくは「ファクタリングに必要な書類一覧|最短利用の流れまで徹底解説」の記事をご覧ください。

6-4.企業規模と利用金額のバランスを考慮する

利用者(利用企業)の経営規模とファクタリングの利用金額のバランスを考えて、ファクタリングを申し込みましょう。

経営規模に対して利用金額が大きすぎると、審査に通りにくくなるばかりか、架空請求の可能性を疑われる恐れもあります。ファクタリングでは基本的に売掛先の信用力が重視されますが、不自然な金額では利用者の信用力を疑われてしまいます。

特に、2者間ファクタリングでは、審査で利用者の信用度が問われるため注意しましょう。2者間ファクタリングとは、売掛先に債権譲渡の承諾を得ることなく、利用者とファクタリング会社のみで進める取引のことです。

2者間ファクタリングでは、利用者がファクタリング会社に代わって売掛債権を回収し、ファクタリング会社に送金します。利用者が売掛債権の回収を確実に行う必要があるため、利用者の信用力も問われます。

2者間ファクタリングについて詳しくは「2者間ファクタリングとは?メリット・デメリットとやり方・注意点を解説」の記事をご覧ください。

7.償還請求権の有無以外にファクタリング会社選びで重視すべきこと

償還請求権の有無以外には、どのようなことに注意してファクタリング会社を選ぶと良いでしょうか。手数料や手続きなどに触れつつ、ファクタリング会社選びで重視すべきことを解説します。

7-1.手数料が相場とかけ離れていないか

ファクタリングを利用すると、譲渡した売掛債権の金額から手数料を差し引いた金額を得られます。手数料が相場よりも高い場合、得られる金額が少なくなってしまうため注意が必要です。

同じ売掛債権でも、手数料はファクタリング会社によって異なります。そのため、ファクタリング会社を選ぶ際は、見積りを取って比較することが重要です。

ファクタリングには、上述した2者間ファクタリング以外に3者間ファクタリングがあり、それぞれ手数料の相場が異なります。手数料の相場は2者間ファクタリングが8%~18%、3者間ファクタリングが2%~9%となっており、3者間ファクタリングのほうが安くなるのが一般的です。

それぞれの相場を把握した上で、手数料が相場からかけ離れている場合は別のファクタリング会社の利用を検討しましょう。

それぞれの相場を把握した上で、手数料が相場からかけ離れている場合は別のファクタリング会社の利用を検討しましょう。

3者間ファクタリングについて詳しくは「3者間ファクタリングとは?メリット・デメリットやおすすめの相談先、利用手順を解説」の記事をご覧ください。

7-2.手続きがスムーズに進められるか

スムーズに資金調達するために手続き面も重視しましょう。ファクタリングを利用する際の一般的な手順は次のとおりです。

1.申し込み

2.審査

3.必要書類の提出

4.契約

5.入金

対面して打ち合わせをしたり、書類を郵送したりしていると、資金を得られるまで時間がかかってしまいます。一方、オンラインや電話などで申し込みできるファクタリング会社なら、手間がかかりません。

なお、入金までの時間もファクタリング会社によって異なるため、比較して選びましょう。手続きがスムーズで審査スピードが早いところに申し込むと、最短即日に資金調達できる可能性があります。特に、急いで資金調達が必要な場合には、手続きのスピードが重要です。

即日対応のファクタリング会社について詳しくは「【即日対応可能】おすすめのファクタリング会社15選!利用先の選び方を解説」の記事をご覧ください。

7-3.希望する買取金額が対応可能か

ファクタリング会社ごとに、買取可能額の上限は決まっています。数千万円程度であれば、多くのファクタリング会社に対応してもらえるでしょう。しかし、1億円を超す売掛債権になれば買い取りを断られるケースもあります。

希望する買取金額が大きい場合は、買取可能額に上限がないファクタリング会社を選びましょう。銀行系や大手ファクタリング会社は資金力があるため、買取可能額が高めに設定されていることが一般的です。

売掛先の信用力によっては融通を利かせて対応してくれるところもあるので、利用したいファクタリング会社へ事前に相談してみても良いでしょう。

なお、買取可能額が高くても審査スピードが遅い場合があります。資金が振り込まれるまでの時間も確認しておいてください。

まとめ

いかがでしたでしょうか?本記事では償還請求権について詳しく解説をしてきました。

償還請求権とは債務の責任範囲を限定せず、金銭債権などを全額請求できる権利のことを言います。

償還請求権が関わる取引としては、下記の2つです。

| 取引 | 償還請求権の有無 |

| 手形取引 | あり |

| ファクタリング | なし |

手形取引の場合は償還請求権がある取引となるため、債務者(手形の振出人)が倒産などで支払を拒絶した場合でも裏書人(手形の譲渡人)に請求をすることができます。

一方、ファクタリングの場合は償還請求権がないことが基本です。

そのため、売掛債権をファクタリング会社に譲渡し、売掛先が倒産し債権回収ができなかった場合はファクタリング会社は償還請求することができません。

その場合、ファクタリング会社が損害を受けることとなります。

しかし、ファクタリング利用時に償還請求権ありの契約を求めて来る会社もあるため注意が必要です。

その理由としては下記の2つです。

| ・融資の可能性がある ・悪質業者の可能性がある |

ファクタリングは売掛債権の売買であり、融資ではありません。そのため、償還請求権ありの契約は融資の可能性が高くなります。

また、融資は貸金業法に基づき登録された貸金業者しか行うことはできません。

そのため、貸金業者ではない会社で償還請求権ありの契約を求められた場合は違法であり悪質業者の可能性があるので注意しましょう。

償還請求権あり・なしの場合について、利用者のメリット・デメリットをまとめました。

| メリット | デメリット | |

|---|---|---|

| 償還請求権あり (融資の可能性が高い) | ・ファクタリングの手数料に 比べて割安な金利で利用できる 可能性がある | ・資金調達までに時間がかかる ・万一のとき利用者が 補填しなければならない |

| 償還請求権なし | ・万一のとき利用者が 補償しなくてよい ・スピーディーに資金調達できる | ・手数料が高くなりやすい |

ファクタリングを利用する場合は、信用力の高い売掛債権を売買することがポイントです。

信用力が高い売掛債権の売買であれば、審査もとおりやすく、手数料を安く抑えることもできます。支払いサイトが短い売掛債権を選ぶ、売掛債権を証明する書類を複数用意する、利用者の企業規模に合う利用金額を選ぶ、などもファクタリングを有利に進めるポイントです。

この記事が償還請求権について詳しく知りたい人にとって有益な情報となる事を願っています。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者