「ファクタリングって融資なの?」

「ファクタリングと融資の違いは?」

このようにファクタリングと融資の違いについて疑問に思っている人は多いでしょう。

結論からお伝えすると、ファクタリングは融資とは全く違う金融サービスです。

ファクタリングと融資では分類される資金調達方法の種類や仕組みも大きく異なります。

そこでこの記事では下記の内容を詳しく解説します。

本記事のポイント

・ファクタリングと融資の仕組み・特徴

・ファクタリングと融資の違い

・融資と比較したファクタリングのメリット・デメリット

・ファクタリングと比較した融資のメリット・デメリット

・ファクタリングと融資を利用するタイミング

最後まで読み進めていただくとファクタリングと融資の違いを理解でき、資金調達をどの方法で行うと良いかの判断するためのヒントが見つかります。

また、ファクタリングを利用する際のポイントも理解できるため、ファクタリングの利用を検討している場合は参考にしてください。

融資とファクタリングの違いを理解するために「ファクタリング」の基礎知識の記事も併せてご覧ください。

資金調達をお急ぎの方へ

ファクタリングは融資とは異なり、必要な書類が少ないため最短即日での資金調達が可能です。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 無料の見積依頼・調達可能額診断・ご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

1.ファクタリングと融資は全く違うサービス

冒頭でお伝えしたとおり、ファクタリングは融資と全く違う金融サービスです。

ファクタリングと融資の大きな違いは資産(売掛金)の売買か金融機関からの借入かという点です。

具体的にそれぞれの仕組みにどのような違いがあるのか詳しくみていきましょう。

1-1. ファクタリングは売掛金を現金化するサービス

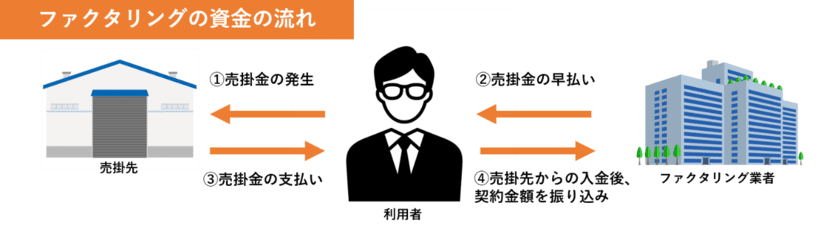

ファクタリングは、企業(利用者)が保有する売掛金(売掛債権)をファクタリング会社に売却することで売掛金を早期に現金化(資金化)するサービスです。

ファクタリングを利用することで本来の売掛金の入金日よりも早く代金を受け取ることができ、支払いサイトの長さによる資金不足や急な資金需要による資金繰りの悪化を改善することができます。

融資よりも認知度の低い資金調達方法ですが、資金調達までのスピードが早く、売掛金を保有していれば赤字や社会保険・税金の滞納があっても利用できる点が特長です。

ファクタリングと売掛金について詳しくは「ファクタリングにおける債権とは? 債権譲渡の仕組み・流れを解説」の記事をご覧ください。

ファクタリングは大きく分けて

・資金調達を目的とした「買取型ファクタリング」

・売掛金が未回収になるリスク回避を目的とした「保証型ファクタリング」

の2種類があり、この記事でのファクタリングは資金調達を目的とした「買取型ファクタリング」を指します。

「買取型」のファクタリングには

・利用者とファクタリング会社の2者間で契約をする「2者間ファクタリング」

・利用者とファクタリング会社と売掛先の3者間で契約をする「3者間ファクタリング」

の2種類の契約方法があり、売掛先が契約に関与するかしないかによって手数料や資金調達までの時間が異なります。

「保証型」のファクタリングは売掛金の未回収リスクに備えたサービスです。

取引信用保険と近いサービスですが、保証型ファクタリングと取引信用保険は異なるサービスなので、注意が必要です。

ファクタリングと取引信用保険の違いについては「よく勘違いされるファクタリングと取引信用保険の違いを徹底比較」の記事で解説しています。

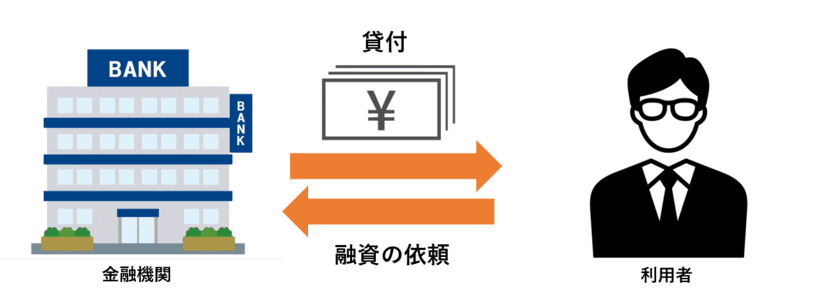

1-2.融資はお金を借り入れるサービス

融資とは、銀行や金融機関から一定期間、お金を借り入れることを言います。

まとまった資金を確保することができ、融資元や制度によっては資金調達のコストを抑えて利用することもできます。

融資を受けるには書類の準備や融資面談などが必要となり、審査結果がでるまでに1か月〜3か月ほどかかります。

また、融資は担保として不動産や保証人が必要となることが一般的です。

しかし、融資の場合は政府の政策金利が低いことから低金利で借り入れることが可能で、担保や保証人を付けることで高額融資を受けられる可能性もあります。

融資には大きく分けて下記2種類があります。

・公的融資:国や自治体などの公的機関が関わっている金融機関からの融資

・民間融資:銀行や信用金庫、消費者金融などといった民間の金融機関からの融資

融資元によって審査基準や金利が異なるため自社にあった融資元を選定することが重要です。

融資の種類・特徴について詳しくは「【2024年最新】事業資金の融資主要5つ|失敗しない借り方も解説」の記事をご覧ください。

2.ファクタリングと融資の8つの違い

前述したとおり、ファクタリングは「売掛金(資産)の売買」であってお金を借り入れる「融資」ではありません。

ファクタリングと融資ではサービス内容が大きく違いがあるため、しっかりと把握しておきましょう。

ファクタリングと融資の違いを下記8つの項目に分けて紹介します。

| ファクタリング | 融資 | |

| 審査対象・内容 | 売掛先・信用重視 | 利用者・財務状況重視 |

| 資金調達までの期間 | 即日~3日 | 1週間~数か月 |

| 手数料・金利 | 2者間:8%~18% 3者間:2%~9% | 通常融資:2%~6% |

| 契約内容 | 売掛債権譲渡契約 | 金銭消費貸借契約 |

| 支払い・返済 | 売掛金を回収したら一括払い | 1か月~10年間分割・期限一括 残高スライドなどで返済 |

| 適用される法律 | 特になし | 貸金業法・利息制限法など |

| 会計上の分類 | 資産(勘定科目変更) | 負債 |

| 資金調達できる金額 | 売掛金の金額が上限 | 信用力・財務状況によっては上限なし |

ひとつずつ詳しくみていきましょう。

2-1.違い①審査対象・内容

まず、ファクタリングと融資では審査の対象や内容が違います。

ファクタリングも融資も「信用」による契約となるため、必ず審査があります。

ファクタリング会社は売掛金(売掛債権)を受け取る権利を買い取るため、債権者となります。

売掛金が回収できるかどうかが重要になるため、ファクタリングの審査では売掛先(自分の取引先)が審査対象となり、売掛先の信用が重視されます。

ファクタリングでは売掛先の経営がしっかりしていれば利用者の資金繰りや経営状態が悪くても資金調達できる可能性があります。

一方、融資の場合は、個人事業主であれば融資を受ける「利用者」、企業であれば融資を受ける「企業」が審査の対象となります。

審査内容は、借りた金額に対して返済能力はあるのか、複数の借入先があるのか、どれくらい返済が残っているのかなど、自分の財務状況について深くまでじっくりと審査が入ります。

2-2.違い②資金調達までの期間

ファクタリングと融資では資金調達にかかる期間にも違いがあります。

ファクタリングの場合、融資など他の資金調達方法に比べスピーディーな資金調達が可能です。

特に2者間ファクタリングでは、契約に売掛先が関与しないため最短即日で資金調達できるファクタリング会社が多くあります。

これに対して3者間ファクタリングでは、売掛先の承諾手続きが必須になるため、2者間ファクタリングに比べ時間が必要となります。

融資の場合、融資実行までの期間は利用するサービスによって大きく異なりますが、一般的な銀行融資の場合は審査に時間がかかるため、1週間~長ければ数か月の時間を要します。

主な融資の種類と融資実行までの期間は下記、一覧を参考にしてください。

| 融資の種類 | 資金調達までの期間目安 |

|---|---|

| 銀行プロパー融資 | 1週間~半月程度(初回は1か月~) |

| 保証協会付融資 | 1か月~2か月程度 |

| 不動産担保融資 | 1か月~数か月程度 |

ファクタリングの資金調達までの期間について詳しくは「ファクタリングの入金日数はどれくらい?申し込みの流れを解説」の記事をご覧ください。

2-3.違い③手数料・金利

ファクタリング・融資で資金調達する際はそれぞれ異なる資金調達コストがかかります。

ファクタリングは融資ではないため、「金利」が発生することはありません。

その代わりにファクタリング会社が審査結果をもとに決めた「手数料」が、売掛金(売掛債権)から差し引かれます。

ファクタリング会社によって手数料は異なりますが、2者間ファクタリングで8%~18%程度、3者間ファクタリングで2%~9%程度が相場となっています。

一方、融資の場合は「金利」が発生します。

金利の相場は融資の種類によっても異なりますが、一般的な通常融資の相場は1%〜15%程度となっています。

ファクタリングの手数料と金利の違いについて詳しくは「ファクタリングに金利はかかる?手数料がかかってもメリットが大きい理由は?」の記事をご覧ください。

2-4.違い④契約内容

融資とファクタリングでは契約内容に大きな違いがあります。

ファクタリングは売掛金(売掛債権)の売却(売掛債権の譲渡)によって資金調達する方法のため、契約内容は「売掛債権譲渡契約」になります。

一方、融資は金銭の借入なので「金銭消費貸借契約」となります。

ビジネスローンや売掛債権担保融資(ABL)などを利用する際も金銭消費貸借契約を結びます。

契約の際利用したいサービスの内容の契約書になっているか確認するようにしましょう。

契約内容や契約書について詳しくは「ファクタリング契約時の注意点は?契約書の内容・確認ポイントを徹底解説」の記事をご覧ください。

ファクタリングと金銭消費貸借契約を結ぶビジネスローン・ABLの違いについては下記の記事で解説しています。

「売掛債権担保融資(ABL)とファクタリングとの違いは?どちらを選ぶべき?」

「ファクタリングとビジネスローンの違いとは?共通点や相違点を徹底比較」

2-5.違い⑤支払い・返済

融資とファクタリングでは資金調達後の支払い・返済の期間や方法が違います。

2者間ファクタリングを利用する場合、売掛金(売掛債権)が入金されたらファクタリング会社へ売掛金を支払う必要があります。

ファクタリング会社への支払いは一括のみで、分割払いはできないため、売掛金の入金を確認したらそのままファクタリング会社へ速やかに支払いましょう。

融資の返済方法は分割払いや期限一括、残高スライドなど様々な方法から選択することができます。

返済期間も多種多様なサービスがあるため、返済計画に合わせて柔軟に返済期間を相談することが可能です。

ファクタリングの支払いについて詳しくは「ファクタリングの支払いとは?基本の仕組みやメリット・デメリットを解説」の記事をご覧ください。

2-6.違い⑥適用される法律

融資は貸金のため、貸金業法や利息制限法などが適用され借入総額や金利の上限が制限されています。

また、貸金業を営むには貸金業登録を行う必要があります。

登録されているかを利用者が確認することもでき、利用者が安心して借入ができるような環境の整備が進められています。

一方、ファクタリングを規制する個別の法律はなく、手数料などの利用条件をファクタリング会社が自由に設定できます。

また、許認可等がなくてもファクタリング事業を始められるため、ファクタリング会社は年々増加しており、中には悪徳業者も存在しています。

ファクタリングを利用していると思っていても償還請求権のある契約や分割払いなど実質融資に該当するような内容で契約していた場合は貸金業法等が適用されるケースもありますので、注意が必要です。

ファクタリングと貸金業との違いや法規制については「ファクタリングの取り立ては厳しい?法規制が適用されないケースとは」の記事をご覧ください。

2-7.違い⑦会計上の分類

融資とファクタリングでは貸借対照表上の分類も違いがあります。

ファクタリングは売掛金(売掛債権)を現金化(資金化)する資金調達方法のため、勘定科目が売掛金から現預金に変更(資産の内容が変更)されます。

そのため、調達した資金は負債にならず、仕訳をする際も負債には計上されません。

一方、融資で資金調達をする場合、調達した資金は負債となるため会計上も「負債」に分類されます。

負債があまりに多いと銀行審査での評価が下がってしまうなど、企業の株価や社会的な信用力に影響があります。

ファクタリングを利用することでオフバランス化でき、自己資本比率やROAの改善にもつながるため融資の審査にも通過しやすくなります。

ファクタリングに会計処理について詳しくは「ファクタリングの仕訳方法は?勘定科目や会計処理のやり方まで解説」の記事をご覧ください。

2-8.違い⑧資金調達できる金額

ファクタリングと融資では、資金調達できる金額も違います。

ファクタリングは売掛金(売掛債権)を現金化(資金化)するため資金調達できる金額は売掛金の金額が上限となります。

また、ファクタリング会社によって調達可能金額の上限が決められているケースもあるため、確認しておく必要があるでしょう。

さらに、ファクタリングでは手数料がかかるため、売掛金を満額調達することはできません。

一方、融資の場合は企業の財務状況や担保などさまざまな条件を参考にして、融資の上限額が決められます。

さらに、金融機関によって融資限度額の範囲が決められているため、調達したい金額に合わせて金融機関を選ぶ必要があります。

ファクタリングの限度額について詳しくは「ファクタリングの調達限度額はいくら?上限や注意点・おすすめの会社を解説」の記事をご覧ください。

3.融資と比較したファクタリングのメリット

ここまで融資とファクタリングの違いについて解説してきましたが、この章では融資と比べてファクタリングを利用するメリットについて解説していきます。

融資と比較してファクタリングを利用するメリットは5つです。

| • 最短即日で資金調達ができる • 信用情報に影響がない • 赤字・税金滞納などがあっても利用ができる • 売掛先が倒産しても支払義務は発生しない • 資産をオフバランス化できる |

ひとつずつ詳しく解説していきます。

3-1.メリット①最短即日で資金調達ができる

ファクタリングを利用する最大のメリットは、申し込みから最短即日で資金調達ができることです。

融資を利用する場合、審査にかかる時間が長く、申し込みから資金調達までに通常1週間〜長ければ数か月必要となります。

一方、ファクタリングの場合は融資に比べ審査時間が短いためスピーディーに資金調達ができます。

特に2者間ファクタリングは利用者とファクタリング会社の2者のみで契約するため、最短即日で資金調達が可能となっています。

近年ではオンライン完結のファクタリングサービスも増加しており、さらにスピーディーな資金調達が可能になっています。

1日でも早く資金調達を希望する場合はファクタリングが有効です。

即日で資金調達するコツについて詳しくは「即日ファクタリング会社24選!選び方や即日入金のコツも解説」の記事をご覧ください。

3-2.メリット②信用情報に影響がない

ファクタリングは「融資」(貸金)ではないため、ファクタリング会社は信用情報機関に加盟しておらず利用者の信用情報には全く影響がありません。

融資を利用する際は利用履歴や返済状況が信用情報に記録され、万が一支払いの遅延などが発生した場合は信用情報に傷がつき、融資の審査に通らない可能性が高くなります。

またファクタリングの審査では信用情報を確認されないため、信用情報に傷がついていても審査に影響せず、利用することができます。

ファクタリングの審査と信用情報について詳しくは「ファクタリングは信用情報が影響しない?その理由や審査に落ちる理由を解説」の記事をご覧ください。

3-3.メリット③赤字・税金滞納などがあっても利用ができる

融資の場合、営業利益ベースで赤字が続いていて、税金などの滞納があると新規での借入ができなくなります。

融資する側にとっては、貸したお金を確実に回収したいため、返済できない可能性がある会社を審査に通す可能性は低いでしょう。

一方、ファクタリングの場合は赤字や税金滞納があったとしても、審査対象が売掛先となるため売掛先の信用が確認できれば利用が可能です。

しかし、あまりにも滞納額が多い場合や利用者の信用力が低い場合は、審査に落ちてしまったり、審査に通過しても手数料が高くなってしまったりする可能性があるので注意しましょう。

ファクタリングが赤字でも利用できる理由について詳しくは「ファクタリングは赤字決算でも利用できる!条件や手数料を徹底解説」の記事をご覧ください。

3-4.メリット④売掛金の未回収リスクを軽減できる

通常、売掛金(売掛債権)は売掛先が倒産してしまった場合、回収することができないため、損失となります。

しかし、ファクタリングを利用すると売掛金はファクタリング会社に売却され、売掛金を受け取る権利はファクタリング会社に移ります。

つまり、ファクタリングでは売掛金が回収不能となった場合、損失が出るのは利用者ではなくファクタリング会社になります。

また、ファクタリングは償還請求権がない契約(ノンリコース)のため、万が一売掛金が回収できない状況になった場合でも利用者はファクタリング会社に売掛金の支払義務はなく、売掛金の未回収リスクを軽減することができます。

ファクタリングのノンリコースについて詳しくは「ファクタリングのノンリコースを解説!ウィズリコースとの違いやメリット・デメリットを解説」の記事をご覧ください。

3-5.メリット⑤資産をオフバランス化できる

融資と比較したファクタリングのメリットとして、資産をオフバランス化できることも挙げられます。

オフバランス化とは?

企業の資産と負債の状況を表した貸借対照表の項目を減らして軽くし、スリム化した状態のこと。

会社を評価する時には、より少ない資産で大きな利益をあげる企業のほうが優れていると判断されます。

そのため、企業にとって負債や資産は少なく見えたほうが望ましいのです。

ファクタリングでは資産である売掛金(売掛債権)を減らして資金を増やすことができ、負債にも計上されないので資産のオフバランス化が可能となります。

ファクタリングを利用することによるオフバランス化のメリットや注意点については「ファクタリングによるオフバランス化の要件・仕組みを解説!メリット・注意点とは」の記事で詳しく解説しています。

併せてご覧ください。

4.融資と比較したファクタリングのデメリット

ファクタリングは融資と比較しても多くのメリットがありますがデメリットも存在します。

融資と比較した際のファクタリングのデメリットは以下の4つです。

| • 融資の金利と比べて手数料が高い • 売掛先の業績によっては資金調達ができない • 売掛金の範囲内の金額しか資金調達ができない • 分割支払いができない |

ひとつずつ詳しくみていきましょう。

4-1.デメリット①融資の金利と比べて手数料が高い

融資と比較してファクタリングのデメリットは融資の金利と比べて手数料が高いことです。

| ファクタリング | 融資 | |

|---|---|---|

| 手数料・金利 | 2者間:8%~18% 3者間:2%~9% | 通常融資:2%~6% |

手数料はファクタリング会社によって異なり、2者間ファクタリングはファクタリング会社にとってリスクの大きい契約方法のため手数料が高くなる傾向にあります。

また、ファクタリングは貸金業法や利息制限法が適用されないため、手数料の上限が決まっておらず、高額な手数料を請求される場合もあります。

ファクタリングを無計画に繰り返し利用すると本来受け取るはずだった売掛金(売掛債権)の金額よりも少ない金額しか受け取れないため、資金繰りが悪化する可能性があります。

資金調達のコストを抑えて利用したい方は融資を利用するか、3者間ファクタリングを利用するなど手数料を抑えられるよう工夫しながら利用しましょう。

ファクタリングの手数料について詳しくは「ファクタリングの手数料はどれくらい?相場と抑えるコツ、よくある疑問も解説!」の記事をご覧ください。

4-2.デメリット②売掛先の信用力によっては利用できない

ファクタリングの審査は売掛先の業績や支払い能力など信用力が重視されます。

例えば、売掛先が倒産するリスクがあり売掛金(売掛債権)の回収ができなくなった場合、ファクタリング会社が損失となります。

そのため、売掛先の信用力によっては利用できない場合もあります。

審査に通過するためには信用力が高い売掛先の売掛金を選んだり、これまでの取引・入金履歴を証明できる資料をファクタリング会社に提出し、信用力の高さを伝えることがポイントです。

ファクタリングの審査に通らない原因と対策について詳しくは「ファクタリングで断られた!審査基準と落ちる理由、審査に通るコツは?」の記事をご覧ください。

4-3.デメリット③売掛金の範囲内の金額しか資金調達ができない

ファクタリングでは売掛金(売掛債権)の範囲内の金額しか資金調達ができません。

ファクタリングは売掛金を現金化(資金化)する資金調達方法のため、希望額での資金調達はできず売掛金の範囲内での資金調達となります。

そのため、売掛金以上の資金が必要な場合には複数の売掛金を売却するか融資などの他の資金調達方法を検討する必要があります。

4-4.デメリット④分割支払いができない

2者間ファクタリングを利用後にファクタリング会社に売掛金(売掛債権)を支払う際は一括払いのみで分割払いはできません。

分割払いは貸金に該当するため、一括支払いのみとなっています。

※上記は2者間ファクタリングの資金の流れ

分割払いを可能としているファクタリング会社は悪徳業者の可能性が高いため、契約前に送金方法など確認しておきましょう。

5.ファクタリングと比較した融資のメリット

ファクタリングには多くのメリットがありますが、融資と比較した際に融資の方が優れている点もあります。

この章ではファクタリングと融資を比較した際の融資のメリットについて解説していきます。

5-1.低コストで利用できる

金融機関や融資の種類によって金利は異なりますが、ファクタリングと比較すると低コストで資金調達できる点がメリットです。

金利は貸金業法や利息制限法によって規制されているため、優良な金融機関であれば高額な利息を支払う心配はありません。

政策金融機関の一つの日本政策金融公庫は1%〜3%程度、銀行は2%〜9%程度と低金利で利用できるため、低コストで資金調達したい方にはそういった機関からの融資がおすすめです。

5-2.多額の資金を調達できる

ファクタリングでは売掛金(売掛債権)の金額以上は資金調達できませんが、融資であれば多額の資金を調達することができます。

審査の際、経営状況や返済能力など信用力を証明するだけでなく、資金使途や計画を示した「事業計画書」を提出し、計画性のある資金調達という事も証明できれば多額の融資を受けることができます。

調達できる金額は利用者の信用力や企業の規模等によって変わりますが、

例えば、日本政策金融公庫の場合には、融資限度額3,000万円までです。

保証付き融資は無担保で8,000万円、担保付きで2億8,000万円が限度額となっています。

一度に多額の資金を調達したい場合は融資が向いています。

6.ファクタリングと比較した融資のデメリット

資金調達方法としては融資の方が一般的な方法ですが、デメリットもあります。

この章ではファクタリングと比較した際の融資のデメリットについて解説します。

6-1.資金調達までに時間がかかる

融資はファクタリングに比べ資金調達までに時間がかかる傾向にあります。

融資の審査では利用者から提出された書類や信用情報などを確認し、信用力を細かく調査する必要があるため、金融機関によって差があるものの審査には1週間~1か月程度かかります。

そのため申し込みから融資がおりるまでに1か月~2か月程度かかり、急ぎの資金調達には不向きです。

また、提出書類を準備したり、面談に行くなどの手間と時間もかかります。

融資で資金が必要なタイミングに資金調達をするためには前もって計画的に行動することが重要です。

6-2.返済する義務がある

融資はお金を借り入れることで資金を調達する方法のため負債(借金)が発生し、調達した資金は決められた期間に返済する義務があります。

融資を受けた後、経営や資金繰りが悪化し返済を延滞や滞納すると信用情報に傷がつき、今後融資を受けることが難しくなります。

融資で資金調達をする際は返済の見通しを事前にたて、計画的に利用することが大切です。

7.ファクタリングか融資どちらを利用するべき?

ここまでファクタリングと融資をそれぞれ比較した際のメリット・デメリットについて解説してきました。

資金調達を検討する際はその時の状況に合わせてどの資金調達方法を利用すべきか判断することがとても重要となります。

状況次第で、ファクタリングの利用が最適な場合もあれば、融資を利用する方が良い場合もあります。

ここでは、状況別でファクタリング、融資のどちらを利用すべきかについて解説していきます。

7-1.融資の利用が難しい場合は「ファクタリング」

赤字や税金の滞納、債務超過などがあり、融資の審査通過が難しいという場合はファクタリングがおすすめです。

3-3.メリット③赤字・税金滞納などがあっても利用ができるでも解説したとおり、ファクタリングの場合に審査対象となるのは売掛先で、売掛先の信用力が重視されます。

そのため、ファクタリングであれば利用者に赤字や債務超過などがあったとしても信用力のある売掛先の売掛金(売掛債権)があれば、資金調達できる可能性があります。

7-2.急ぎ資金調達が必要な場合は「ファクタリング」

資金調達を急いでいる場合はファクタリングがおすすめです。

融資を利用する場合は提出書類の準備、審査に時間が必要となるため、資金調達までに1か月〜長ければ数か月の時間が必要となります。

それに比べ、ファクタリングの場合は、最短即日で資金調達が可能です。

近年は申し込みから振り込みまで全てオンライン上で完結するファクタリングサービスもあり、数時間で資金調達が可能となっています。

オンラインファクタリングについて詳しくは「オンラインファクタリング会社・サービスおすすめ20選【2025年版】|メリットと利用が向いているケースを解説!」の記事をご覧ください。

7-3.多額な資金が必要な場合は「融資」

設備投資など多額の資金が必要な場合は融資がおすすめです。

ファクタリングの場合は売掛金(売掛債権)の範囲内でしか資金調達はできません。

そのため、調達したい金額分の売掛金がなかった場合、ファクタリング以外の資金調達を検討する必要があります。

また、希望額の売掛金があったとしてもファクタリングの場合は手数料を差し引いた額の入金となるため手元の資金は売掛金の金額より少なくなります。

資金調達までに時間がかかる点に注意が必要ですが、希望額が大きい場合は融資を検討しましょう。

8.まとめ

本記事では、ファクタリングと融資の違いについて詳しく解説してきました。

ファクタリングと融資は全く違うサービスで、仕組みやメリット・デメリットも大きく異なります。

資金調達方法としては融資の方が一般的ですが、ファクタリングは売掛金(売掛債権)を活用した資金調達方法として経済産業省も推奨しており、近年利用者が増加しています。

審査が厳しく、資金を調達するまでに時間のかかる融資に比べ、ファクタリングはファクタリング会社それぞれが独自の審査基準を設けており融資に比べ柔軟で、最短即日で資金調達が可能です。

ファクタリングでの資金調達までの流れは下記5ステップで完了します。

STEP1 事前相談

STEP2 必要書類提出

STEP3 審査

STEP4 契約締結

STEP5 振り込み

利用する際は必ず複数社見積りをとって手数料などの条件を比較し、契約書の内容がファクタリングの内容になっているか必ず確認し、悪徳業者を利用しないように注意しましょう。

ビートレーディングは取引社数7.1万社以上の実績を持つファクタリング会社で、最短2時間での資金調達が可能となっています。

必要書類はたったの2点でオンライン完結での利用も可能ですので、お急ぎの方やお忙しい方は是非一度お問い合わせください。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

関連記事▼

・電子記録債権(でんさい)とファクタリングの違い|でんさいファクタリングとは

・ファクタリングと手形割引の違いとは?それぞれのメリット・デメリット

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者