「最近よく耳にする電子記録債権(でんさい)って何?」

「ファクタリングと何が違うの?」

そう感じていませんか?

結論からお伝えすると、電子記録債権(でんさい)とは、従来の手形や売掛債権(売掛金)を電子化してオンライン上で取引できるようにした新たな金融債権です。

通称「でんさい」とも呼ばれ、オンライン手続きにすることで手形や売掛債権の課題点を克服しています。

一方ファクタリングとは、売掛金の早期現金化(資金化)や売掛金の保証、売掛金の支払い業務の一括委託など、売掛金の受け取りや支払い、保証などに関するさまざまな性質を持った金融サービスです。

電子記録債権(でんさい)とファクタリングは、売掛金に関するサービスという点では同じですが、その特徴は大きく違います。

そのため、自社の支払い方法について電子記録債権(でんさい)とファクタリングのどちらにしようか迷っている場合には、両方の特徴やメリット・デメリット、違いをしっかりと理解することが重要です。

そして、「どちらも魅力的で選べない」という人には、電子記録債権(でんさい)とファクタリングを合わせた「でんさいファクタリング」というサービスがおすすめです。

そこでこの記事では、電子記録債権(でんさい)とファクタリング、でんさいファクタリングについて、特徴やメリット・デメリット、注意点などを分かりやすく説明していきます。

【この記事のポイント】

◎電子記録債権の特徴や仕組みが分かる

◎電子記録債権とファクタリングの違いが分かる

◎電子記録債権を使った「でんさいファクタリング」の特徴や仕組みが分かる

◎電子記録債権とファクタリングのメリットデメリットが分かる

この記事を最後までお読みになれば、電子記録債権とファクタリング、でんさいファクタリングの特徴や違いが分かり、自社が今後何を導入すべきかを判断することができます。

この記事があなたのお役に立てれば幸いです。

資金調達をお急ぎの方へ

ファクタリングは融資とは異なり、必要な書類が少ないため最短即日での資金調達が可能です。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 無料の見積依頼・調達可能額診断・ご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

電子記録債権(でんさい)とは

でんさいとは、「電子記録債権」を略した言葉です。でんさいにはどのような特徴があるのでしょうか。ここで、でんさいの概要や特徴、利用目的などを詳しく解説します。

電子記録債権(でんさい)の特徴

冒頭でもお話した通り、電子記録債権とは手形や売掛債権(売掛金)を電子化しオンライン上で取引できるようにした新たな債権のことです。

通称「でんさい」と呼ばれていて、電子記録債権機関「株式会社全銀電子債権ネットワーク」(通称「でんさいネット」)で発行されます。

電子記録債権(でんさい)は、従来の手形や売掛債権の課題点をクリアしたものです。

従来の手形や売掛債権には次のような課題があります。

<手形の課題点3つ>

・作成、管理事務やコストの負担

・分割不可

・紛失、盗難リスク

<売掛債権の課題点3つ>

・二重譲渡リスク

・譲渡の際に債務者への通知が必要な場合がある

・代金支払いを拒否されるリスク

電子記録債権(でんさい)は、これらの課題点をクリアし、

・電子データによるやり取り

・記録機関(でんさいネット)の記録原簿で管理

・分割可能

・相手先に通知不要

という特徴を持っています。

注意点としては、電子記録債権(でんさい)は単純に手形や売掛債権を電子化したものではありません。

電子記録債権(でんさい)は手形や売掛債権の課題点をクリアした新たな金融債権ということを理解しておきましょう。

電子記録債権(でんさい)の利用目的

電子記録債権(でんさい)は手形や振込に代わる決済手段として、新たに創設されました。

資金調達の円滑化を図ることを目的としています。

従来の手形や売掛債権(売掛金)を電子化したもので、オンライン上での取引が可能です。

そのため、郵送の手間やコストの削減、決済の効率化などが実現できます。

今までの資金調達方法では、売掛債権や手形を譲渡する際に、対象となる債権の確認などに手間がかかっており、二重譲渡のリスクもありました。

また、手形の紛失や盗難のリスクなども問題視されています。電子記録債権(でんさい)は、これらのリスクを防止するための方法として期待されている決済手段です。

また、従来の手形とは異なり、必要に応じて分割して譲渡したり割引したりすることも可能となりました。

電子記録債権(でんさい)について詳しくは「電子記録債権とは?活用場面やメリット・デメリットをわかりやすく解説」の記事をご覧ください。

ファクタリングとは

ファクタリングとは、売掛債権(売掛金)を譲渡して現金化(資金化)する資金調達方法です。

ここでは、ファクタリングとは何か、ファクタリングの特徴や利用目的などを詳しく解説します。

ファクタリングの意味や仕組みについて詳しくは「ファクタリングとは?」のコラムをご覧ください。

ファクタリングの特徴

先ほどもお伝えした通り、ファクタリングは売掛金(売掛債権)の早期現金化(資金化)や売掛債権の未回収リスクを軽減することを目的としたサービスです。

ファクタリングの形式を大別すると、

・売掛金の早期現金化を目的とする「買取型」

・売掛金の貸し倒れリスクに備え保証をかける「保証型」

の2つに分けられます。

主流は買取型で、一般的にファクタリングと言えば買取型のファクタリングのことを指しています。

買取型のファクタリングは売掛金をファクタリング会社に買取ってもらうことで、手数料を引いた差額を早期に資金化することができます。

保証型は、売掛先の倒産などで売掛金が回収できなくなった場合に売掛金の回収が保証されるサービスです。

そしてファクタリングはさらに細かく分けることができ、契約方法で2種類、サービスの内容別で言うと6種類あります。

契約方法別に言うと、

・利用者とファクタリング会社の2者でやり取りされる「2者間ファクタリング」

・利用者と売掛先、ファクタリング会社の3者でやり取りされる「3者間ファクタリング」

の2つです。

サービスの内容別に言うと

・買取ファクタリング

・保証ファクタリング

・一括ファクタリング

・診療報酬・介護報酬ファクタリング

・国際ファクタリング

・注文書ファクタリング

です。この中から目的に応じたファクタリングを選択することになります。

例えば、

◎売掛金を早期現金化したい場合は「買取ファクタリング」

◎売掛金が未払いになった時に備えた保証をかけたい場合は「保証ファクタリング」

◎売掛金の支払手続きを一括して一任したい場合は「一括ファクタリング」

◎診療報酬・介護報酬を早期に受け取りたい場合は「診療報酬・介護報酬ファクタリング」

◎海外との取引における安全性を高めるためには「国際ファクタリング」

◎注文書段階で早期現金化ができる「注文書ファクタリング」

といった内容です。

このように、一言でファクタリングと言っても種類がたくさんあります。

それぞれのファクタリングの詳しい内容や仕組みについて詳しくは「ファクタリングの種類を解説|2契約6種類の特徴とメリットデメリット」の記事をご覧ください。

ファクタリングの利用目的

ファクタリングは種類によって利用目的が異なります。ファクタリングには以下の2つの種類があります。

・買取型

・保証型

買取型は、売掛債権(売掛金)を早期に現金化(資金化)する目的で利用されています。

売掛債権をファクタリング会社に譲渡して売却代金を得ることで資金調達する仕組みです。

基本的には、融資以外の資金調達方法として利用されるケースが多いでしょう。

保証型は、売掛債権の貸し倒れリスクを軽減する目的で利用されます。

売掛先が倒産するなどして債権が回収不能になると連鎖倒産や黒字倒産にもなりかねません。

保証型は債権が回収不能となった場合、保証金が支払われる仕組みになっているため、貸し倒れリスクの軽減につながります。

また、与信審査や与信管理をアウトソーシングする目的で利用されるケースもあるようです。

債権譲渡について詳しくは「ファクタリングにおける債権とは? 債権譲渡の仕組み・流れを解説」の記事で解説しています。

電子記録債権とファクタリングの違い

電子記録債権(でんさい)とファクタリングは、共に売掛金に関するサービスという点では共通していますが、特徴は大きく異なります。

電子記録債権(でんさい)は手形や売掛債権(売掛金)を電子化し、オンライン上で取引できるようにした新たな金融債権のことで、ファクタリングは売掛債権を早期に現金化(資金化)したり売掛金の回収を保証したりするためのサービスです。

細かな違いとしては以下が挙げられます。

・ 償還請求権

・ 手数料

・ 契約回数

・ 利用の自由度

・ 取扱機関

・ 審査基準

・ 売掛先への通知

ここでは、それぞれの違いについて詳しくみていきましょう。

償還請求権

償還請求権とは、費用を支出した後に何らかの理由を元にその費用の返金を請求できる権利のことです。

例えば、手形割引により支払期日前に手形を現金化(資金化)した場合、手形の支払期日前に手形を振り出した企業が倒産したら、手形を割り引いた企業が手形の額面金額を支払わなければなりません。

これが償還請求権のある取引です。

国内のファクタリングの場合は基本的に償還請求権がありませんので、万一売掛先が倒産しても、すでに受け取っている代金の弁済義務はありません。

つまり、貸し倒れリスクを回避することができるということになります。

電子記録債権(でんさい)の場合で償還請求権の有無が気になるケースは、「でんさい割引」を使った場合です。

「でんさい割引」は、電子記録債権(でんさい)を期日よりも早く現金化できるシステムで、手形でいうところの「手形割引」と同じ仕組みです。

電子記録債権(でんさい)には原則として償還請求権がありますので、万一売掛先が倒産して支払い不能になった場合は、先に受け取った代金は戻す必要があります。

ただし、でんさいの譲渡時に意図的に償還請求権をなしにすることも可能です。

償還請求権について詳しくは「償還請求権とは?ファクタリングにおける重要性や注意点をわかりやすく解説」の記事をご覧ください。

手形割引について詳しくは「ファクタリングと手形割引の違いとは?それぞれのメリット・デメリット」の記事をご覧ください。

手数料

電子記録債権(でんさい)の手数料は銀行によって異なりますが、相場は発生記録1件あたり561円です。

代金を受け取る側は手数料はかかりません。

また、期日よりも早く受け取れる「でんさい割引」の場合は、1.5%〜5.5%が相場になっています。

ファクタリングの場合は電子記録債権(でんさい)よりも手数料が高く、利用者とファクタリング会社の2者でやり取りされる「2者間ファクタリング」の場合は8%〜18%、利用者とファクタリング会社、売掛先の3者でやり取りされる「3者間ファクタリング」の場合は2%〜9%です。

ファクタリングの手数料について詳しくは「ファクタリングの手数料はどれくらい?相場と抑えるコツ、よくある疑問も解説!」をご覧ください。

契約回数

電子記録債権(でんさい)の場合、最初にでんさいネットに登録しておけば、売掛先がでんさいを利用しているかぎり次回からは面倒な契約手続きが必要ありません。

ファクタリングの場合は、利用の度に契約手続きを交わす必要があり、電子記録債権(でんさい)よりも手間は増えるでしょう。

利用の自由度

電子記録債権(でんさい)のシステムを利用する場合、支払いがでんさいネット上でのやり取りになるため、相手もでんさいネットを利用していなければなりません。

一方、ファクタリングは売掛金を扱うサービスなので、相手の支払い形態に制限はなく、比較的自由度が高いと言えます。

取扱機関

電子記録債権(でんさい)とファクタリングは、取扱機関にも違いがあります。電子記録債権(でんさい)は、全国銀行協会が出資して設立した「株式会社全銀電子債権ネットワーク(でんさいネット)」により運営されています。

そのため、電子記録債権(でんさい)を取り扱っているのは、「でんさいネット」に登録している銀行や信用金庫などの金融機関のみです。

でんさいネットでは、でんさい参加金融機関一覧が公開されているため、確認してみると良いでしょう。

口座を開設している金融機関が加盟していれば、新しく口座を開設する必要はありません。

一方、ファクタリングはファクタリング会社が取り扱っているサービスです。

ファクタリング会社に売掛債権(売掛金)を譲渡して現金化(資金化)するという仕組みになっています。

売掛債権を譲渡する場合、その都度契約を締結しなければいけません。

審査基準

電子記録債権(でんさい)とファクタリングは、審査基準にも大きな違いがあります。

でんさい割引を利用して融資を受ける場合、利用者の信用力が重視される傾向があります。

そのため、赤字が続いているなど利用者の経営状態が芳しくない場合、審査に通りにくいでしょう。

一方、ファクタリングでは売掛先の信用力が重視されます。ファクタリングは、利用者が売掛債権(売掛金)を譲渡して資金を得て、ファクタリング会社は売掛先から回収するという仕組みです。

そのため、売掛先の経営状態が良好であれば利用できる可能性が高いでしょう。

利用する企業の経営状態が悪化していても、資金調達できる可能性があります。

ファクタリングの審査について詳しくは「ファクタリングで断られた!審査基準と落ちる理由、審査に通るコツは?」の記事をご覧ください。

売掛先への通知

でんさい割引を利用した場合、電子記録に履歴が残ります。

そのため、売掛先が確認しようと思えば、基本的には確認することができる点には注意が必要です。

売掛先に利用を知られたくないという場合でも、履歴を消すことはできません。

ファクタリングの場合は、2者間ファクタリングか3者間ファクタリングかによって異なります。

2者間ファクタリングは、利用者とファクタリング会社の2者で契約を結ぶファクタリングです。

そのため、原則として売掛先にファクタリングの利用が伝わることはありません。

3者間ファクタリングは、利用者とファクタリング会社、売掛先の3者で契約を結ぶファクタリングです。

3者間ファクタリングを利用する際には売掛先の承諾を得る必要があるため、ファクタリングを利用することを伝えなければいけません。

その他の資金調達方法とファクタリングの違いについては下記記事で解説しています。

「よく勘違いされるファクタリングと取引信用保険の違いを徹底比較」

「ファクタリングとビジネスローンの違いとは?共通点や相違点を徹底比較」

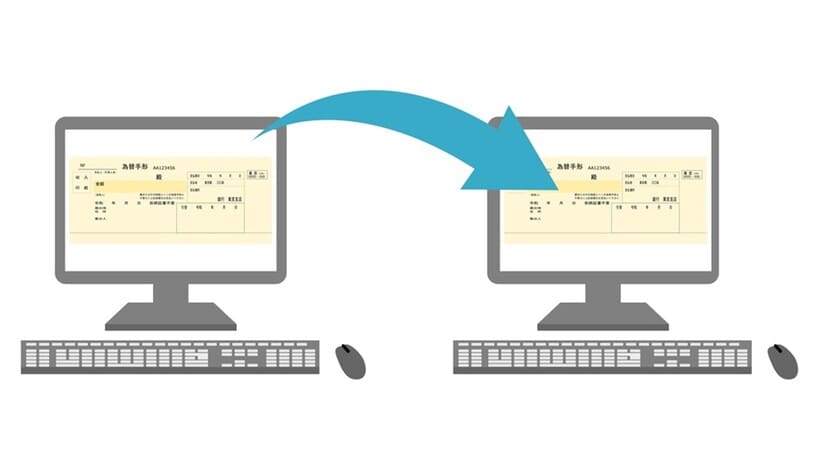

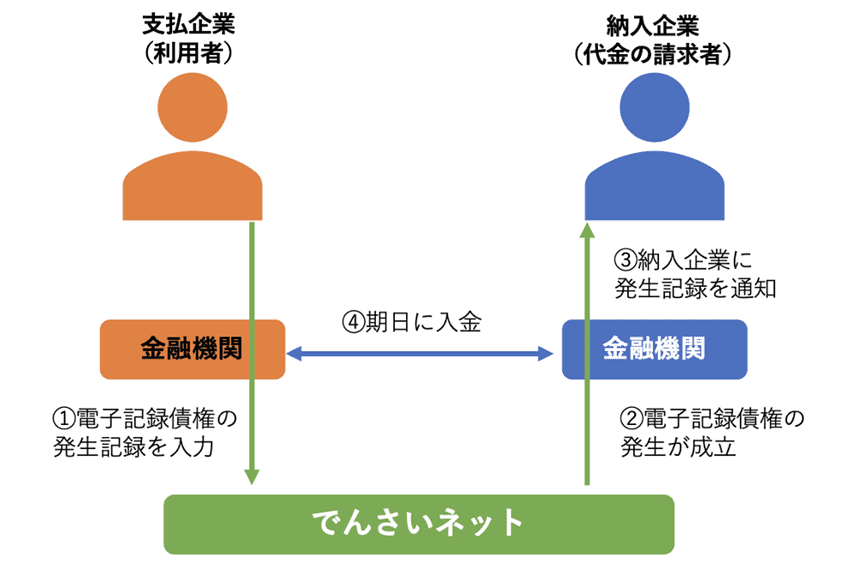

電子記録債権(でんさい)の仕組み

電子記録債権(でんさい)での支払いには3つのパターンがあります。3つとは具体的に、

①商品やサービスの代金を電子記録債権(でんさい)で支払う

②他社から支払われた電子記録債権(でんさい)で支払う(電子記録債権の譲渡)

③所有している電子記録債権(でんさい)を分割して支払いに充てる(電子記録債権の分割譲渡)

という方法です。

それぞれについて詳しく説明していきましょう。

商品やサービスの代金を電子記録債権(でんさい)で支払う

まずは、電子記録債権(でんさい)の基本パターンである、

「①商品やサービスの代金を電子記録債権(でんさい)で支払う」について説明していきましょう。

この図の流れを簡単に説明すると、

①支払企業が取引銀行を通じて、でんさいネットに発生記録を登録する

②でんさいネットで発生記録が成立したら、納入企業の取引銀行に発生記録が通知される

③通知を受けた納入企業の取引銀行は納入企業に発生記録を通知

④支払企業と納入企業の取引銀行間で期日に入金が実行される

となります。

この流れからも分かるように、支払企業は発生記録を登録するだけで自動的に納入企業への入金まで完了されます。

納入企業は代金を受け取るための手続きは何もありません。

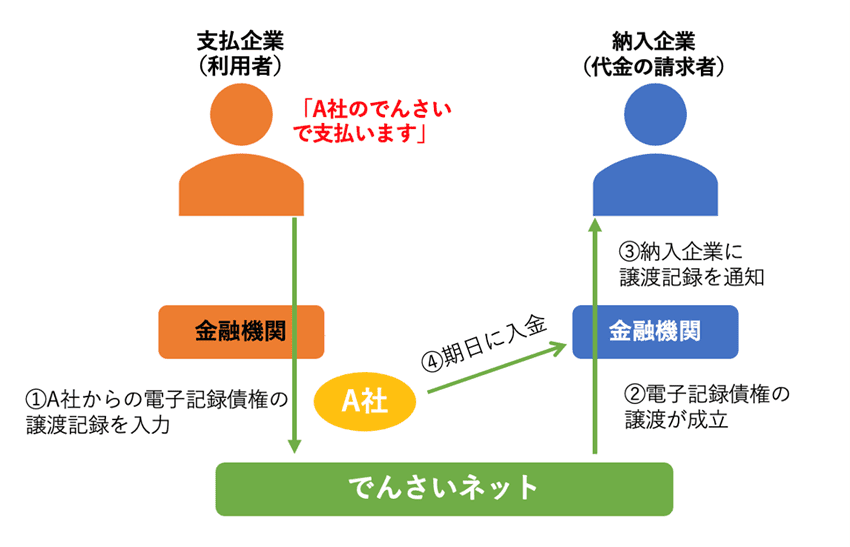

支払われた電子記録債権(でんさい)を他社の支払いに利用する(電子記録債権の譲渡)

電子記録債権(でんさい)は、支払いを受けた電子記録債権(でんさい)の全部または一部を他社の支払いに利用することができます。

これを、電子記録債権(でんさい)の譲渡と言います。

電子記録債権(でんさい)の譲渡は次の手順で行われます。

この図の流れを説明すると、

①支払企業は譲渡記録を取引銀行を通じて、でんさいネットに登録

②でんさいネットで譲渡記録が成立したら、納入企業の取引銀行に譲渡記録が通知される

③通知を受けた納入企業の取引銀行は納入企業に譲渡記録を通知

④A社と納入企業の取引銀行間で期日に入金が実行される

となります。

基本的には先ほど説明した「①商品やサービスの代金を電子記録債権(でんさい)で支払う」のパターンと同じですが、支払企業が申請する手続きが「譲渡記録」に変更されます。

また、支払企業がA社からお金を受け取る権利(A社が支払うべき債務)を納入企業に譲渡していますので、原則としてA社から納入企業に支払われます。

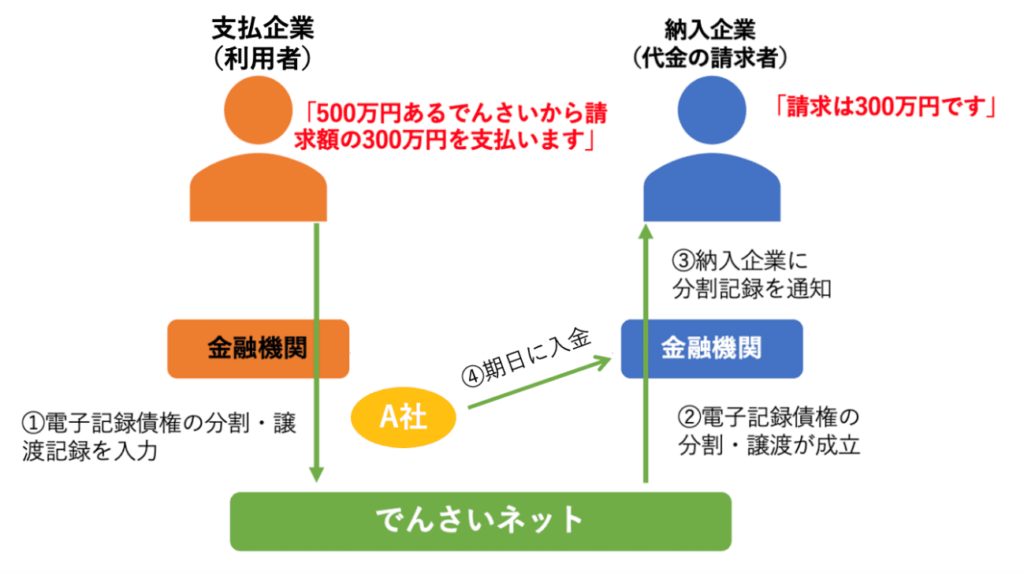

所有している電子記録債権(でんさい)を分割して支払いに充てる(電子記録債権の分割譲渡)

電子記録債権(でんさい)は、すでに所有している電子記録債権(でんさい)を使って、その一部を新たな支払いに充てることができます。

この図の流れを説明すると、

①支払企業は分割記録と譲渡記録を取引銀行を通じて、でんさいネットに登録

②でんさいネットで分割記録と譲渡記録が成立したら、納入企業の取引銀行に譲渡記録が通知される

③通知を受けた納入企業の取引銀行は納入企業に譲渡記録を通知

④A社と納入企業の取引銀行間で期日に入金が実行される

となります。

これは従来の手形取引ではできなかった仕組みです。

必要なだけ分割して譲渡できるので、その時々のニーズに沿って柔軟な利用ができます。

ファクタリングの仕組み

ファクタリングは利用目的によって、主に買取型と保証型に分けられます。ここでは、それぞれの仕組みについて詳しく解説するので、参考にしてください。

買取型ファクタリングの仕組み

買取型ファクタリングとは、売掛金の早期現金化(資金化)を目的として利用するサービスです。

買取型ファクタリングには、2者間ファクタリングと3者間ファクタリングの2つの契約形態があり、それぞれ契約方法や利用の流れが異なります。

それぞれの特徴を把握したうえで、2者間ファクタリングと3者間ファクタリング、どちらを選ぶのかを検討しましょう。

以下では、それぞれの特徴について詳しく解説します。

2者間ファクタリング

2者間ファクタリングとは、利用者とファクタリング会社の2者で契約を結ぶファクタリングサービスです。

2者間ファクタリングの大きな特徴としては、契約の際に売掛先が関与しないことです。

2者間ファクタリングは、利用者とファクタリング会社で契約するため、利用の際に売掛先に承諾をもらう必要がありません。そのため、契約や入金までの流れがスピーディーです。

ファクタリング会社によっては、即日資金調達することも可能です。

2者間ファクタリングの流れは以下のようになっています。

1.ファクタリング会社と契約して、売掛債権(売掛金)をファクタリング会社に売却する

2.ファクタリング会社から売掛金の売却代金が支払われる

3.支払期日に売掛先から代金が入金される

4.入金された売掛金をファクタリング会社に送金する

2者間ファクタリングについて詳しくは「2者間ファクタリングとは?メリット・デメリットとやり方・注意点を解説」の記事をご覧ください。

3者間ファクタリング

3者間ファクタリングとは、利用者と売掛先、ファクタリング会社の3者間で契約する方法です。

契約には売掛先も関わるため、ファクタリングを利用する際に売掛先の承諾を得る必要があります。

そのため、2者間ファクタリングよりは契約から資金調達までの時間がかかってしまいます。

一般的には数日~1週間程度かかるケースが多いようです。

しかし、3者間ファクタリングは2者間ファクタリングよりも手数料が低めに設定されているため、手数料をなるべく抑えたい場合には良いでしょう。

3者間ファクタリングの流れは以下のようになっています。

1.売掛先に売掛債権(売掛金)の譲渡を通知し、承諾を得る

2.利用者・売掛先・ファクタリング会社の3者で契約をし、売掛金をファクタリング会社に売却する

3.ファクタリング会社から売掛金の売却代金が振り込まれる

4.支払期日に売掛先はファクタリング会社に売掛金を直接送金する

3者間ファクタリングについて詳しくは「3者間ファクタリングとは?メリット・デメリットやおすすめの相談先、利用手順を解説」の記事をご覧ください。

保証型ファクタリングの仕組み

保証型ファクタリングは、売掛債権(売掛金)が貸し倒れになるリスクを軽減する目的で利用されているファクタリングサービスです。

例えば、売掛先が倒産してしまった場合、売掛金の回収ができなくなります。

売掛金を回収できないことで、自社にも大きな影響が出てしまい連鎖倒産や黒字倒産に陥る可能性もあるでしょう。

保証型ファクタリングでは、売掛先の業績不振により債権が回収できなくなった場合に、ファクタリング会社から利用者へと保証金額が支払われる仕組みになっています。

保証型ファクタリングを利用する際の流れは以下のとおりです。

1.利用者がファクタリング会社に保証を依頼する

2.ファクタリング会社で与信調査を実施する

3.保証金額や保証料などの条件に問題がなければ保証金を支払い、保証契約を締結する

4.売掛金が未回収になった場合にファクタリング会社から保証金額が支払われる

電子記録債権(でんさい)のメリット

先ほどの説明で、オンライン上で取引ができる電子記録債権(でんさい)の特徴がお分かりになったでしょうか。

次に、電子記録債権(でんさい)のメリットについてお話していきましょう。

電子記録債権(でんさい)のメリットは代金を支払う側と受け取る側、両方にあります。

具体的には、

<支払企業>

・手形の支払いに関する事務の削減

・手形発行に関するコストカット

・支払い手段を一本化できる

<納入企業>

・盗難、紛失リスクがない

・分割譲渡が可能

・期日に自動入金されるので取立手続きが不要

という点です。

それぞれについてもう少し詳しく説明していきましょう。

支払企業にとってのメリット3つ

先ほどもお話した通り、支払企業にとってのメリットは

①手形の支払いに関する事務の削減

②手形発行に関するコストカット

③支払い手段を一本化できる

という3点です。

それぞれについて説明していきましょう。

1. 手形や売掛金の支払いに関する事務の削減

従来の手形取引では、手形の作成に手間や時間がかかっていました。

具体的には、手形の場合は宛名、契約金額の記載、収入印紙の貼付、手形の郵送などです。

さらに売掛金を振り込む際には、振り込み準備や手続きにも時間を要します。

電子記録債権(でんさい)を利用すれば、「でんさいネット」に発生記録を入力するだけで代金の支払いが進むので、代金の支払業務に時間を割かれることがありません。

2. 支払い業務に関するコストカット

収入印紙は契約金額ごとに税額が決まっていて、

| 記載された契約金額 | 税額(収入印紙の金額) |

| 10万円未満 | 非課税 |

| 10万円以上100万円以下 | 200円 |

| 100万円を超え200万円以下 | 400円 |

| 200万円を超え300万円以下 | 600円 |

| 300万円を超え500万円以下 | 1,000円 |

| 500万円を超え1,000万円以下 | 2,000円 |

| 1,000万円を超え2,000万円以下 | 4,000円 |

| 2,000万円を超え3,000万円以下 | 6,000円 |

| 3,000万円を超え5,000万円以下 | 10,000円 |

| 5,000万円を超え1億円以下 | 20,000円 |

参照:国税庁HP

このように、契約金額が大きければ収入印紙代も大きくなります。

電子記録債権(でんさい)は非課税ですので、かなりコストカットになるという訳です。

3. 支払い手段を一本化できる

電子記録債権(でんさい)を利用すると、支払い手段を一本化することができます。

どういうことかというと、電子記録債権(でんさい)では、手形、振込、一括決済など多様な支払い手段を電子記録債権(でんさい)に一本化できるからです。

売掛先が多ければ、それぞれのニーズに応じて支払い手段も多様化してしまう場合が多いでしょう。

電子記録債権(でんさい)なら、そのように支払い手段が煩雑化してしまう事態を避けることができるのです。

納入企業にとってのメリット3つ

では、次に納入企業にとってのメリットを3つご紹介していきましょう。

先ほどもお伝えした通り、納入企業にとってのメリットは、

①手形の盗難、紛失リスクがない

②分割譲渡が可能

③期日に自動入金されるので取立手続きが不要

の3点です。

それぞれについて詳しく説明していきましょう。

1. 手形の盗難、紛失リスクがない

電子記録債権(でんさい)はオンライン上の決済システムなので、自社でする手間が省けます。

つまり、手形を紛失したり盗難されてしまうリスクはありません。

電子記録債権(でんさい)にすれば、これまで気を遣っていた手形の管理事務の労力を削減することができます。

2. 分割・譲渡が可能

電子記録債権(でんさい)は分割・譲渡が可能です。

分割・譲渡の仕組みは「電子記録債権(でんさい)の仕組み」のお話の中でもお伝えしましたが、電子記録債権(でんさい)で支払いを受けた場合に、その中から必要な分だけを他社の支払いに充てられるという意味です。

分割・譲渡ができることで新たに手形を振り出したり、現金の移動をすることがなくなり、代金のやり取りをする負担が飛躍的に軽くなるでしょう。

3.期日に自動入金されるので取立手続きが不要

従来の手形取引で代金を受け取るためには、期日までに金融機関に出向いて所定の手続きをする「取立手続き」が必要でした。

電子記録債権(でんさい)は期日に自動入金されるため、面倒な取立手続きをする必要はありません。

電子記録債権(でんさい)のデメリット

先ほどもお話したようにメリットが大きい電子記録債権(でんさい)ですが、もちろんデメリットもあります。

電子記録債権(でんさい)のデメリットは2つあり、

・すぐには利用を開始できない

・売掛先も電子記録債権(でんさい)を利用している必要がある

という点です。

メリットと合わせてデメリットを知っておくことで電子記録債権(でんさい)の理解をさらに深めることができます。

ぜひチェックしてください。

すぐには利用を開始できない

電子記録債権(でんさい)はすぐに利用できるわけではありません。

事前に金融機関に申込みをして審査を通過する必要があります。

「電子記録債権(でんさい)って便利そうだからやってみたいな」と考えている人は、前もって準備しておくことが必要です。

売掛先も電子記録債権(でんさい)を利用している必要がある

電子記録債権(でんさい)はオンライン上でやり取りできる金融債権という性質上、電子記録債権(でんさい)での取引を希望する場合は売掛先も電子記録債権(でんさい)を利用していることが必須条件です。

企業規模が小さい場合は電子記録債権(でんさい)を利用していない場合も多いので、事前に確認しておきましょう。

ファクタリングのメリット

先ほどの説明で、ファクタリングとは何かがお分かりになったでしょうか。

次にお伝えしたいのは、ファクタリングのメリットです。

ファクタリングのメリットは3つあり、

・売掛金を早期現金化できる

・償還請求権がない

・融資ではないので負債にならない

という点です。

それぞれについてさらに詳しくお話していきますね。

売掛金を早期現金化できる

ファクタリングの主流である買取型のファクタリングは、売掛金を早期現金化(資金化)できるというメリットがあります。

売掛先の支払いサイトが長い場合や早期に手元に資金を用意したい場合、買取型ファクタリングを利用することで通常の入金日より早く現金化でき、安定した経営を維持することができます。

償還請求権がない

国内のファクタリングは基本的に償還請求権がありません。

◎償還請求権とは 償還請求権とは金銭の返還を求めることが出来る権利 |

つまり、償還請求権がないファクタリングでは、売却した債権の売掛先が倒産しても利用者は何ら費用負担する必要がありませんので、売掛先の「貸し倒れ」リスクを回避することができるのです。

契約金額が大きいほど、貸し倒れリスクは自社の経営悪化を招きます。

償還請求権がないことで、万一売掛先が倒産し、支払いが行われない場合にも費用を請求されることはなく、確実に代金を受け取ることができるので、納入企業にとって大きなメリットになるでしょう。

融資ではないので負債にならない

ファクタリングで先に売掛金を受け取る場合、あくまでも、「お金を借りる」のではなく「売掛金を買取ってもらい手数料を差し引いた金額を受け取る」という仕組みのため、ファクタリングを利用しても融資とは異なり負債にはなりません。

「むやみに与信枠を使いたくない」

「開業したばかりで業績はこれからだが資金が欲しい」

という人におすすめのサービスです。

ファクタリングと融資の違いについて詳しくは「ファクタリングと融資の違いとは?比較してわかるメリット・デメリットを解説!」をご覧ください。

ファクタリングのデメリット

ファクタリングにはもちろんデメリットもあります。ファクタリングのデメリットは2つあり、

・手数料がかかる

・利用するたびに契約が必要

という2点です。

こちらもさらに詳しく説明していきましょう。

手数料がかかる

ファクタリングを利用する際は、所定の手数料をファクタリング会社に支払わなければなりません。

手数料はファクタリング会社やサービスの内容によって異なりますが、

相場は

・2者間ファクタリングで8%〜18%

・3者間ファクタリングで2%〜9%

です。

2者間ファクタリングは利用者とファクタリング会社の2者間で行われるため、ファクタリング会社にとっては貸し倒れリスクがあります。

それに伴って手数料も上がってしまいます。

利用するたびに契約が必要

ファクタリングは、基本的に継続ではなく単発で利用するシステムです。

そのため、ファクタリングを利用する度に申込みをする必要があります。

契約には審査が必要になります。

利用者と売掛先、ファクタリング会社の3者でやり取りする「3者間ファクタリング」の場合は売掛先の承諾も必要なので時間がかかるでしょう。

電子記録債権(でんさい)かファクタリングを選ぶポイント

ここまで、電子記録債権(でんさい)とファクタリングそれぞれの特徴やメリット・デメリットについて説明をしてきました。

そこで、どちらにしようか迷っている人のために、電子記録債権(でんさい)とファクタリングを選ぶポイントをお伝えします。

どちらか選ぶポイントは次の4点で、

・売掛先が電子記録債権(でんさい)を利用しているか

・利用は継続か単発か

・万一の貸し倒れリスクへの備えは必要か

・手数料を含めた全体的なバランスを考える

という点です。

これらのポイントをしっかり把握しておくことで、失敗なくどちらかを選ぶことができます。

では、それぞれについて詳しく説明していきましょう。

売掛先が電子記録債権(でんさい)を利用しているか

まず確認すべきなのは、売掛先が電子記録債権(でんさい)を利用しているかどうかです。

電子記録債権(でんさい)は双方が電子記録債権(でんさい)を利用していることが必須条件となります。

売掛先が電子記録債権(でんさい)を利用していなければファクタリングを選択するか、売掛先の電子記録債権(でんさい)の利用を待つしかありません。

そのため電子記録債権(でんさい)かファクタリングかで迷っている場合は、まず売掛先の支払手段を確認しておきましょう。

利用は単発か継続か

売掛金の支払いサービスを今後も継続して利用したい場合は、電子記録債権(でんさい)に登録することがおすすめです。

なぜなら、電子記録債権(でんさい)は一度登録してしまえば、その後は面倒な手続きなく継続して利用できるからです。

ファクタリングの場合も何度も利用することはできますが、その都度契約を結ぶことが必要です。

電子記録債権(でんさい)の場合は売掛先も電子記録債権(でんさい)を利用していることが前提になっているため、お互いの審査や申込みが必要なく、スムーズに取引できます。

万一の貸し倒れリスクへの備えは必要か

貸し倒れリスクに備えたいのであれば、償還請求権のないファクタリングを選択することがおすすめです。

償還請求権のないファクタリングなら、万一売掛先が倒産して代金が不払いになっても費用を請求されることはありません。

一方、電子記録債権(でんさい)には原則として償還請求権がありますので、売掛先の倒産など未払いがあれば代金の支払いが求められます。

例えば、「でんさい割引」で期日前に代金を受けとった後に売掛先が倒産すれば、費用を請求されます。

手数料を含めた全体的なバランスを考える

一般的に電子記録債権(でんさい)はファクタリングよりも手数料が安いので、なるべくコストを抑えたい場合は電子記録債権(でんさい)がおすすめです。

とは言え、

「少し手数料が高くても貸し倒れリスクに備えられるファクタリングが良い」

「売掛先が小規模企業ばかりで電子記録債権(でんさい)を利用していない」

などという状況もあるでしょう。

そのため、手数料だけではなく全体的なバランスを見て考えることがポイントです。

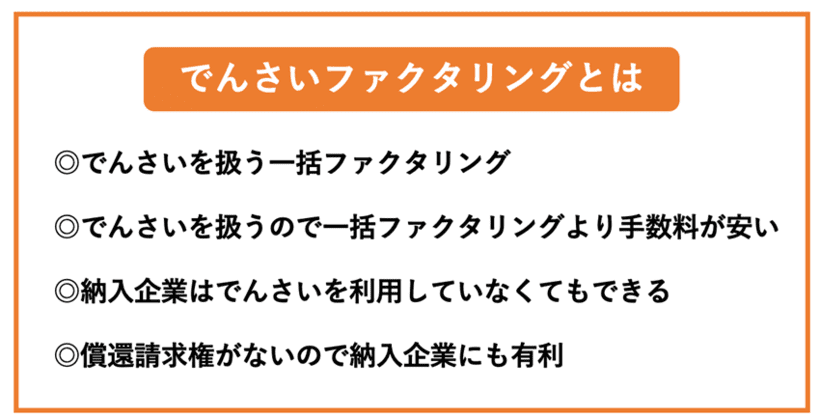

電子記録債権(でんさい)を使うファクタリング「でんさいファクタリング」がおすすめ

先ほど、電子記録債権(でんさい)とファクタリングのどちらかを選ぶ際のポイントについてお話しました。

それでも決めきれない人や、迷っている人におすすめしたいのが、電子記録債権(でんさい)とファクタリングを組み合わせた「でんさいファクタリング」です。

「でんさいファクタリング」は電子記録債権(でんさい)を使った一括ファクタリングサービスで、両方のメリットを兼ね揃えている仕組みです。

具体的には、

・一括ファクタリングのように支払手続きをファクタリング会社に委託できる

・でんさいを扱うので一括ファクタリングよりも手数料が安い

・納入企業はでんさいを利用していなくても良い

・ファクタリングの一種なので償還請求権がなく納入企業にも有利

という点です。

「電子記録債権(でんさい)とファクタリング、どっちにしようか悩んでいる」

「今後の支払い業務をもっと楽にしたい」

と考えている人は、ぜひこれから説明する「でんさいファクタリング」の特徴とメリット・デメリットについてチェックしてくださいね。

でんさいファクタリングとは

先ほどもお話した通り、「でんさいファクタリング」は電子記録債権(でんさい)を使った一括ファクタリングで、主体者は支払企業にあります。

もう少し具体的に言うと、電子記録債権(でんさい)をファクタリング会社に譲渡して、支払い手続きを一任できるサービスです。

「でんさいファクタリング」は電子記録債権(でんさい)を取り扱っている金融機関でのみ提供していますが、まだ新しいサービスなので取扱が少ないサービスです。

「でんさいファクタリング」を知るためには、まず通常の一括ファクタリングについて知る必要がありますので、少しお話しましょう。

通常の一括ファクタリングとは、支払企業が代金の支払業務をファクタリング会社に一任できるシステムです。

もう少し具体的に言うと、支払企業、サービスを納入した企業、ファクタリング会社の3者間でやり取りされるファクタリングで、手形取引の煩雑な手形発行管理事務をファクタリング会社に任せられます。

「でんさいファクタリング」は、この一括ファクタリングで動く売掛債権(売掛金)をでんさいに変えたサービスということになります。

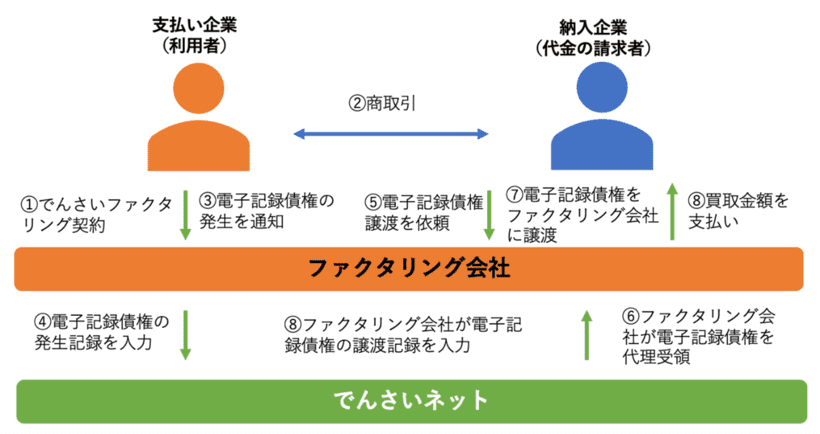

でんさいファクタリングの仕組み

次に、でんさいファクタリングの仕組みについてお話していきましょう。具体的な仕組みは次の図のようになります。

この図からも、でんさいファクタリングは電子記録債権とファクタリングを合わせたサービスだということがお分かりになるでしょう。

この図の流れを具体的に説明すると、次のようになります。

①支払企業はファクタリング会社に「でんさいファクタリング」を依頼、契約

②納入企業がサービスを提供し、支払企業に代金を請求

③支払企業はファクタリング会社に電子記録債権の発生を通知

④ファクタリング会社はでんさいネットに電子記録債権の発生記録を入力

⑤納入企業はファクタリング会社に電子記録債権の譲渡を依頼

⑥ファクタリング会社は電子記録債権を代理受領

⑦納入企業はファクタリング会社に電子記録債権の譲渡

⑧ファクタリング会社は納入企業に買取り金額を支払い

⑨ファクタリング会社はでんさいネットに電子記録債権の譲渡記録を入力

少し複雑な流れなので、もう少し分かりやすくお伝えしましょう。

①支払企業がファクタリング会社に「でんさいファクタリング」を依頼

②ファクタリング会社が支払企業に代わってでんさいの発生記録請求事務を代行し、でんさいを発行させる

③納入企業はファクタリング会社に、でんさいを代わりに受けってもらうよう依頼

③ファクタリング会社が納入企業に代わりでんさいを受け取る

④納入企業のでんさいを買取ったファクタリング会社は、納入企業に買取金額を支払う

という流れになります。

このようにでんさいファクタリングでは、ファクタリング会社が支払企業の電子記録債権を買取って納入企業に支払うという仕組みです。

そのため、納入企業が電子記録債権を利用していなくても「でんさいファクタリング」が利用できます。

でんさいファクタリングのメリット

でんさいファクタリングは、一括ファクタリングのように支払手続きをファクタリング会社に委託できる上、金融機関が承認するでんさいを扱うので一括ファクタリングよりも手数料が安いサービスです。

そして、でんさいファクタリングは支払企業にとってメリットが大きいことはもちろん、代金を受け取る側の納入企業にとっても、償還請求権がないなどのメリットがあります。

このように、でんさいファクタリングは支払企業、サービス納入企業のどちらにもメリットがあるサービスです。

それぞれのメリットについて詳しくお話していきましょう。

支払企業にとってのメリット3つ

先ほどもお話しましたが、でんさいファクタリングを利用する支払企業にとってのメリットは、支払い手続きをファクタリング会社に委託でき、かつ「でんさい」を使うことで手数料を抑えられるというメリットが得られます。

もう少し具体的に言うと、メリットは次の3つで、

①支払いに関する事務の削減

②支払いに関するコストカット

③支払い手段を一本化できる

という点です。

それぞれについて詳しく説明していきましょう。

1. 支払いに関する事務の削減

でんさいファクタリングを利用することで、ファクタリング会社に支払い手続きを委託することができます。

従来の手形取引と比較すると手形の発行事務を削減できますし、電子記録債権(でんさい)の場合と比較すると「発生記録を入力」や「納入企業への通知」を削減できるメリットがあります。

2. 支払いに関するコストカット

でんさいファクタリングは、支払いに関するコストカットにもつながります。

具体的には、従来の手形発行の際に必要な印紙代を削減できるほか、支払い側は銀行の厳しい審査を通過していて信用力があるので通常のファクタリングよりも手数料が安くなります。

3. 支払い手段をでんさいファクタリングに一本化できる

でんさいファクタリングは電子記録債権(でんさい)と異なり、納入企業が電子記録債権(でんさい)を利用していなくても活用できるサービスです。

そのため、これまでは納入企業に応じた支払い方法を選択していた場合でも、でんさいファクタリングに一本化できるというわけです。

納入企業にとってのメリット2つ

先ほどの説明のように、でんさいファクタリングは主体者である支払企業にメリットがあるのはもちろんですが、代金を受け取る納入企業にとってもメリットが大きいサービスです。

納入企業にとってのメリットは、大きいサービスです。

納入企業にとってのメリットは次の2つで、

①償還請求権がない

②審査が不要

という点です。

こちらも、それぞれ詳しく説明していきましょう。

1. 償還請求権がない

でんさいファクタリングはファクタリングの一種なので償還請求権がありません。

つまり、支払企業に万一のことがあっても費用を請求されることはありません。

電子記録債権(でんさい)を使いながらも償還請求権がないというのは、大きなメリットですね。

2. 審査が不要

でんさいファクタリングは納入企業の審査は必要ありません。

電子記録債権(でんさい)の場合は納入企業の信用力も問われますので、審査の必要がなく利用できるのは非常に便利です。

さらに「支払企業側のメリット」でもお話しましたが、でんさいファクタリングでは納入企業が電子記録債権(でんさい)の利用をしていなくても活用できます。

「今まで手形にしていたけど代金の受け取りをスムーズにしたい」

と考えている場合は、審査や登録の必要なく始められる「でんさいファクタリング」がおすすめです。

でんさいファクタリングのデメリット

先ほど、でんさいファクタリングのメリットをお話しましたが、もちろんデメリットもあります。

デメリットを知っておくことで、でんさいファクタリングへの理解がさらに深まりますので、しっかり確認しておくことが必要です。

支払企業にとってのデメリット2つ

支払企業にとってのデメリットは次の2つで、

①支払企業は電子記録債権(でんさい)の利用登録が必須

②利用できるファクタリング会社が少ない

という点です。

それぞれについて説明していきますね。

支払企業は電子記録債権(でんさい)の利用登録が必須

でんさいファクタリングを利用するには、支払企業が電子記録債権(でんさい)の利用に対応していることが必須です。

電子記録債権(でんさい)の利用には銀行の審査が行われます。経営状況やこれまでの返済事故の有無などを詳しく審査されます。

でんさいファクタリングは償還請求権がない分、電子記録債権(でんさい)よりも高い信用力が求められます。

利用できるファクタリング会社が少ない

でんさいファクタリングは新しいサービスなので、提供している機関が少ないことがデメリットです。

電子記録債権(でんさい)を扱うこともあり、「でんさいネット」に加入している銀行系のファクタリング会社のみの取扱です。

利用できる会社については、この後の「6.電子記録債権(でんさい)とファクタリングを利用できる金融機関」でご紹介していきます。

納入企業にとってのデメリット

納入企業にとってのデメリットは、

◎導入するかは支払企業次第

という点です。

でんさいファクタリングはあくまでも支払企業が主体となって利用するものなので、納入企業

側では利用の可否をどうすることもできません。

でんさいファクタリングで代金を受け取りたい場合は、前もって売掛先に相談しておくと良いでしょう。

電子記録債権(でんさい)とファクタリングを利用できる金融機関

ここまでのお話で、これからの支払方法に電子記録債権(でんさい)かファクタリング、もしくはでんさいファクタリングを取り入れたいと考えている人も多いでしょう。

そこでご紹介したいのが、電子記録債権(でんさい)とファクタリング、でんさいファクタリングを利用できる金融機関についてです。

電子記録債権(でんさい)は「でんさいネット」に登録している金融機関でしか取り扱いがありません。

そのため、電子記録債権(でんさい)を使ったでんさいファクタリングを利用できるのも、ごく一部の銀行系ファクタリング会社になります。

ファクタリングは銀行系から民間まで幅広いファクタリング会社でサービスを提供しています。

今回は「支払業務を簡略化したい」というニーズのお話をしてきましたので、「一括ファクタリング」が利用できる会社を3つご紹介していきましょう。

それではお話していきますね。

電子記録債権(でんさい)を利用できる金融機関

先ほどもお話した通り、電子記録債権(でんさい)を利用できるのは、「でんさいネット」に加入している銀行、信用金庫、信用組合、商工中金、農協系統金融機関などです。

でんさいネットのHPによると、8月18日時点ででんさいネットに登録している金融機関は全国で495機関あります。

例えば規模が大きい都市銀行を例に上げると、

・みずほ銀行

・三菱UFJ銀行

・三井住友銀行

・りそな銀行

・埼玉りそな銀行

などがあります。

地方銀行や信用金庫などは、北海道から沖縄まで全国の金融機関で電子記録債権(でんさい)の利用が可能です。

電子記録債権(でんさい)は金融債権なので利用内容に差異はありませんが、利用料は金融機関ごとに定められているので確認が必要です。

まずはいつもお付き合いしている金融機関で、電子記録債権(でんさい)を取り扱っているかを確認してみるのが良いでしょう。

一括ファクタリングを利用できるファクタリング会社

一括ファクタリングを提供しているファクタリング会社は多くありません。

その中から、今回は一括ファクタリングを提供している金融機関を3つご紹介していきます。

3つとは、

①埼玉りそな銀行

②百十四銀行

③北洋銀行

です。

サービス自体に差異はありませんが、手数料は金融機関ごとに違います。

残念ながら手数料は公開されていないので、気になる金融機関がある場合はぜひ確認してみてくださいね。

①埼玉りそな銀行

埼玉りそな銀行の一括ファクタリングは、「りそな一括ファクタリング<ペイメントシステム>」と呼ばれているサービスです。

埼玉りそな銀行はりそなホールディングスの子会社で、埼玉県内をメインに展開している銀行です。

埼玉県にお住まいの人は利用しやすいでしょう。

②百十四銀行

百十四銀行は香川県に本社を置く銀行です。

明治11年創業の歴史ある銀行で、安定した基盤が魅力です。

SDGs活動や実業団スポーツ活動など社会貢献にも積極的で、新しいチャレンジを惜しまないエネルギッシュな銀行です。

香川県にお住まいで一括ファクタリングを導入したい人には、とてもおすすめです。

③北洋銀行

北洋銀行は、北海道札幌市に本社を置く銀行です。

創業は大正6年という歴史の長さからも分かる通り、長く地元の金融を支えてきた金融機関だと言えます。

北洋銀行の一括ファクタリングは「北洋一括ファクタリングシステム」と呼ばれています。

北海道にお住まいの人はぜひ利用を検討してみてはいかがでしょうか。

でんさいファクタリングを利用できるファクタリング会社

でんさいファクタリングを提供しているファクタリング会社も多くはありません。

電子記録債権(でんさい)を扱うため、原則「でんさいネット」に加入している銀行系のファクタリング会社のみになります。

今回ご紹介するのは次の3つの金融機関です。

①三菱UFJファクター

②りそな決済サービス

③SMBC(三井住友銀行)

サービス内容に差異はありませんので、それぞれの金融機関の特徴を比較しながらご紹介します。

①三菱UFJファクター

三菱UFJファクターでは、「でんさい一括ファクタリング」という名前でサービスを提供しています。

三菱UFJファクターは三菱UFJ銀行の子会社です。

三菱UFJファクターの「でんさい一括ファクタリング」を利用するには、三菱UFJ銀行か三菱UFJファクターが提携する金融機関の審査を受けることが必要です。

日頃から三菱UFJ銀行との取引がある場合や、基盤が安定しているファクタリング会社に依頼したい人におすすめです。

②りそな決済サービス

りそな決済サービスは、りそな銀行の子会社です。

「でんさい活用型ファクタリング」という名前で、でんさいファクタリングサービスを提供しています。

りそな決済サービスは、買取ファクタリングや保証ファクタリングだけでなく、診療報酬ファクタリングや代金回収サービスなど、支払いに関する様々なサービスを提供している会社です。

ファクタリングの業績に長けている会社を選びたい人にはおすすめです。

③SMBC(三井住友銀行)

SMBCでは、支払い手形削減サービス(ファクタリング方式電子記録債権版)という名前で、でんさいファクタリングを提供しています。

SMBCの場合は、でんさいネットではなく三井住友銀行独自の電子債権記録機関を利用します。

そのため、よりスピーディーで簡潔な手続きが行われるというメリットがあります。

規模や経営基盤の大きさや手続きのスピードを重視したい人におすすめです。

ファクタリングの利用がおすすめのケース

ファクタリングは、売掛債権(売掛金)を早期に現金化(資金化)したい場合に向いているサービスです。

ファクタリングはあくまでも売掛債権(売掛金)を譲渡し現金化(資金化)する資金調達方法のため、融資とは異なります。

融資の場合には、利用する企業の経営状態や信用力が重視されるため、経営状態に不安がある場合には審査に通らないケースもあります。

しかし、ファクタリングの審査では売掛先の信用力が重視されるため、売掛先の信用力があれば利用できる可能性が高いでしょう。

そのため、自社の経営状態に不安がある、融資を受けられないかもしれないという場合には、ファクタリング利用がおすすめです。

ビートレーディングでは、売掛先の承諾を得ることなく最短2時間で資金調達することも可能です。

Webフォーム・電話・メール・LINEにて無料見積りを行っているため、早期の資金調達を検討している場合はぜひご相談ください。

7.まとめ

いかがでしたか?

電子記録債権とファクタリング、その2つを合わせた「でんさいファクタリング」について説明してきました。

最後にこの記事をまとめると、

◎電子記録債権とファクタリングの違いは、

・電子記録債権(でんさい)は、手形や売掛債権(売掛金)を電子化しオンライン上で取引できるようにした金融債権

・ファクタリングは、売掛金を早期現金化(資金化)したり、売掛金の未回収リスク軽減を図るサービス

◎電子記録債権とは、

手形や売掛債権を電子化しオンライン上で取引できるようにした新たな債権のこと。

通称「でんさい」と呼ばれている。

支払企業にとってのメリットは3つで、

| ・手形の支払いに関する事務の削減 ・手形発行に関するコストカット ・支払い手段を一本化できる |

納入企業にとってのメリットは3つで、

| ・手形の盗難、紛失リスクがない ・分割譲渡が可能 ・期日に自動入金されるので取立手続きが不要 |

電子記録債権のデメリットは次の2つで、

| ・すぐには利用を開始できない ・売掛先も電子記録債権を利用している必要がある |

◎ファクタリングとは、売掛金の早期現金化や売掛金の未回収リスク軽減を図るサービス。

・売掛金の早期資金化を目的とする「買取型」

・売掛金にリスク保証をかける「保証型」

に分けられる。

ファクタリングのメリットは3つで、

| ・売掛金を早期現金化できる ・償還請求権がない ・融資ではないので負債にならない |

ファクタリングのデメリットは2つで、

| ・手数料がかかる ・利用するたびに契約が必要 |

◎電子記録債権かファクタリングを選ぶポイントは4つで、

| ・売掛先が電子記録債権を利用しているか ・利用は継続か単発か ・万一の貸し倒れリスクへの備えは必要か ・手数料を含めた全体的なバランスを考える |

◎電子記録債権とファクタリングを合わせた「でんさいファクタリング」とは、

支払企業が電子記録債権をファクタリング会社に譲渡して、支払い手続きを一任できるサービス。

でんさいファクタリングの支払企業にとってのメリットは

| ①支払いに関する事務の削減 ②支払いに関するコストカット ③支払い手段を一本化できる |

でんさいファクタリングの納入企業にとってのメリットは

| ①償還請求権がない ②審査がいらない |

でんさいファクタリングの支払企業にとってのデメリットは

| ①支払企業は電子記録債権の利用登録が必須 ②利用できるファクタリング会社が少ない |

でんさいファクタリングの納入企業にとってのデメリットは導入するかは支払企業次第という点です。

電子記録債権、ファクタリング、でんさいファクタリングはどれも売掛金の支払い負担を軽減するサービスです。

この記事を参考にそれぞれの特徴やメリットデメリットを把握して、自社の支払い手続きに導入するか検討してみてくださいね。

ビートレーディングでは無料でファクタリングのご相談・お見積り等承っております。

ファクタリングをご検討中の方はお気軽にお問い合わせください。

お急ぎの方は「今すぐ審査に進む」からお申し込みください。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

関連記事▼

売掛債権担保融資(ABL)とファクタリングとの違いは?どちらを選ぶべき?

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者