「ファクタリングってどんな種類があるの?」

「自分の会社が利用すべきファクタリングの種類は何だろう」

そう思っていませんか?

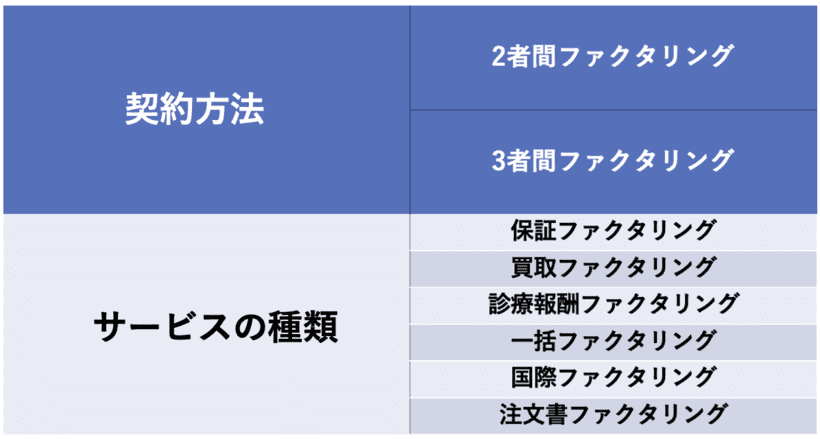

結論からお伝えすると、ファクタリングは契約方法が2種類、サービスは6種類あります。

まず、契約方法の2種類とは、

・利用者とファクタリング会社の2者で契約する「2者間ファクタリング」

・利用者とファクタリング会社、売掛先の3者で契約する「3者間ファクタリング」

です。2者間と3者間は選べる場合もありますが、ファクタリングの種類によっては固定されている場合もあります。

ではどんなサービスがあるのかと言うと、先ほど6種類のファクタリングがあるとお話しました。

その6種類は目的別に大きく分けると2つに分類され、

◎買取型

◎保証型

です。それぞれに異なる性質があり、

◎買取型は主に売掛金の早期資金化

◎保証型は売掛金の貸倒れリスクに備えた保証

といった目的を持っています。

ファクタリングは買取型が主流で、買取型には4種類のサービスがあります。

買取型の4種類のサービスとは

・買取ファクタリング

・診療報酬ファクタリング

・一括ファクタリング

・注文書ファクタリング

です。

保証型は保証ファクタリングと国際ファクタリングの2種類です。

・保証ファクタリング

・国際ファクタリング

このように、ファクタリングには目的や契約方法、サービスの内容によってたくさんの種類があります。

そして、それぞれに特徴やメリットデメリットがあり、利用すべき人も違います。

自分が利用すべきファクタリングを選ぶためには、まずそれぞれの種類とその違いをしっかり理解することが大切です。

そこでこの記事では、ファクタリングの種類とそれぞれの特徴、利用におすすめなケースを解説していきます。

この記事のポイント

◎ファクタリングの種類が分かる

◎6種類のファクタリングの特徴が分かる

◎自分が利用すべきファクタリングは何かが分かる

この記事を最後までお読みになれば、ファクタリングの種類やそれぞれの特徴と仕組みをしっかり理解することができ、利用すべきファクタリングを選ぶことができるでしょう。

この記事があなたのお役に立てることを願っています。

ファクタリングの種類の違いを理解するために「ファクタリングとは?」の基礎知識のコラムも併せてご覧ください。

資金調達をお急ぎの方へ

ファクタリングは融資とは異なり、必要な書類が少ないため最短即日での資金調達が可能です。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 無料の見積依頼・調達可能額診断・ご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

1.ファクタリングの契約種類は「2者間」と「3者間」の2つ

冒頭で、ファクタリングにはサービスの性質別に買取型と保証型の2つの種類があることをお話しましたが、契約方法にも2つの種類があります。具体的には、

◎利用者とファクタリング会社の2者で契約する「2者間ファクタリング」

◎利用者とファクタリング会社、売掛先の3者で契約する「3者間ファクタリング」

です。自由にどちらかを選べる場合もあれば、この後で説明するファクタリングサービスの種類によっては契約方法が限定されている場合もあります。

2つの契約の特徴について、もう少し詳しく説明していきますので、ぜひ参考にしてみてください。

1-1.「2者間ファクタリング」とは

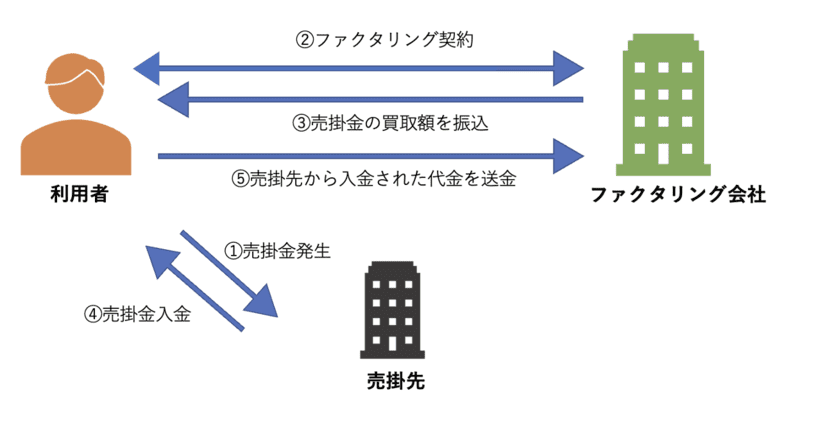

「2者間ファクタリング」とは、利用者とファクタリング会社の2者で契約する方法のことを言います。

この図のように、2者間ファクタリングは5つのSTEPで完了します。

利用者とファクタリング会社の2者のみで行われる契約なので、売掛先にファクタリングの利用が知られることがありませんし、契約自体がスムーズで売掛金を迅速に資金化することができます。

2者間ファクタリングには、メリットとデメリットがあります。

それぞれについて詳しく説明していきましょう。

1-2.「2者間ファクタリング」のメリット・デメリット

2者間ファクタリングのメリットは2つあります。

それは、

・入金までスピーディー

・ファクタリングの利用を売掛先に知らせる必要がない

という点です。

2者間ファクタリングは、利用者とファクタリング会社での契約なので契約手続きや審査が迅速に進みます。

ファクタリング会社によって異なりますが、最短即日から遅くても1週間程度で資金調達ができるでしょう。

さらに、2者間での契約なので、ファクタリングの利用を売掛先に知らせる必要がありません。

売掛先の中にはファクタリングを使うことに理解がない人もいます。

そのような場合、売掛先との今後のお付き合いに影響が出てしまうことがあるので、売掛先にファクタリングの利用が知られないことは一つのメリットだと言えるのです。

2者間ファクタリングのデメリットは2点あります。

・手数料が高く8%〜18%程度

・入金された売掛金をファクタリング会社へ支払う手間がある

2者間ファクタリングはこれから説明する「3者間ファクタリング」と比べて手数料が高く、相場は8%~18%です。

例えば売掛金が1,000万円だとすると、80万円〜180万円の手数料が発生します。

手数料はファクタリング会社やサービスの種類によって異なるので、利益を圧迫しないよう、事前によく確認することが大切です。

さらに、2者間ファクタリングでは、売掛債権を譲渡した後も売掛金を回収してファクタリング会社に支払う必要があります。

売掛先から売掛金が入金された際は、速やかにファクタリング会社に支払うことが必要ですので、振り込み期日や手数料などを把握しておきましょう。

2者間ファクタリングとは

◎利用者とファクタリング会社の2者で契約

◎売掛先への連絡は必要ないため、入金まで最短即日~1週間以内とスピーディー

◎売掛金を回収しファクタリング会社に支払う必要がある

1-3.「3者間ファクタリング」とは

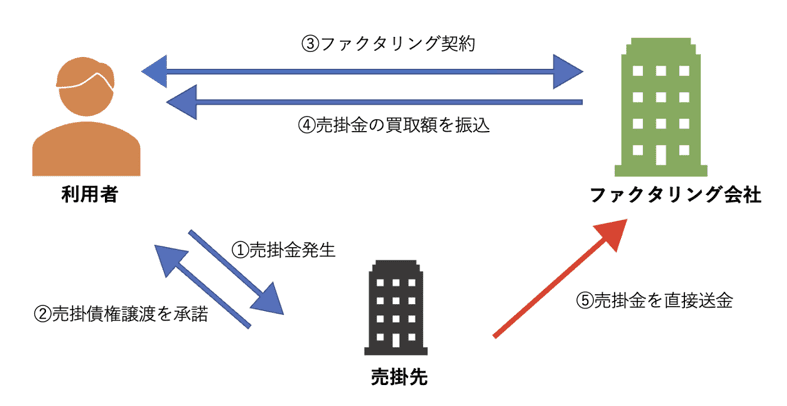

「2者間ファクタリング」が利用者とファクタリング会社の2者で契約されるのに対し、「3者間ファクタリング」は利用者とファクタリング会社、売掛先の3者で契約が行われます。

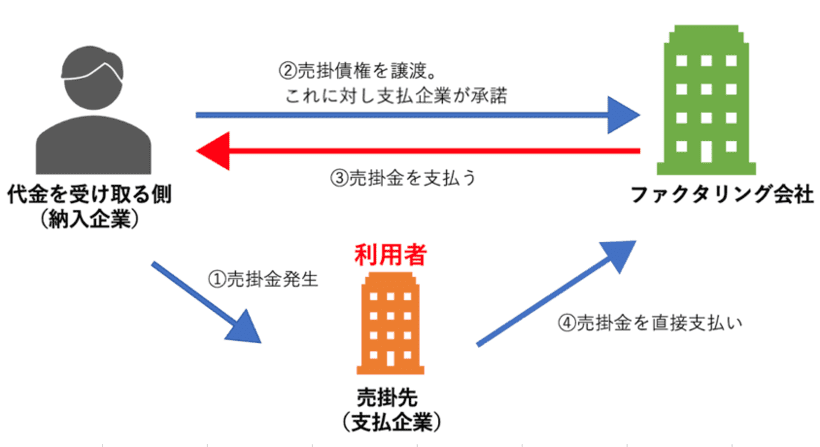

この図のように、契約に売掛先が加わるということが最大の特徴です。

売掛先が直接ファクタリング会社に売掛金を支払うため、利用者が売掛先から入金された売掛金をファクタリング会社に振り込む過程を省略することができます。

では、3者間ファクタリングのメリット・デメリットについてさらに詳しく説明していきましょう。

1-4.「3者間ファクタリング」のメリット・デメリット

3者間ファクタリングのメリットは3点あります。

先ほどお話したように、3者間ファクタリングでは契約に売掛先が加わるため、

・審査に通りやすい

・手数料が2%〜9%と安い

・売掛金の回収はファクタリング会社に任せられる

というメリットがあります。

なぜ審査に通りやすいのかというと、売掛金が存在しているのかを直接売掛先に確認することができるため、売掛金の未回収リスクが低くなるためです。

また、売掛金の未回収リスクが低いため、手数料も安くなります。

2者間ファクタリングの手数料の相場が8%〜18%程度であるのに対し、3者間ファクタリングの手数料相場は2%〜9%程度です。

さらに、売掛先からの入金日には売掛先からファクタリング会社に直接入金をしてもらえるため、ファクタリング後の負担も軽減されます。

3者間ファクタリングのデメリットは2点あります。

・資金化までのスピードが遅い

・売掛先の理解が必要

という点です。

先ほどもお話したように、3者間ファクタリングでは利用者とファクタリング会社、売掛先の3者で契約が進められるため、売掛先の承認を得ることが必須です。

売掛先の意思確認や、説得などに時間を要する場合もあるでしょう。

さらに、売掛先への説明や審査などの手続きが増えるため、入金スピードは2者間ファクタリングよりも遅くなります。

2者間ファクタリングが最短即日〜1週間以内で資金調達できるのに対し、3者間ファクタリングは入金されるまで1〜2週間以上かる場合もあります。

3者間ファクタリングとは

◎利用者とファクタリング会社、売掛先の3者で契約

◎貸倒れリスクが低いので審査がゆるく、手数料も2%〜9%と安い

◎3者間の手続きが増えるため、入金は最短2日〜2週間以上かかる場合もある

2.ファクタリングの種類は「買取型」と「保証型」の大きく2つ

先ほど、ファクタリングの契約方法の種類についてお話しましたので、次はファクタリングの種類のお話に入りましょう。

冒頭でもお話した通り、ファクタリングの種類は大きく分けて2つあります。

◎買取型

◎保証型

の2種類です。

買取型とは、売掛金の早期資金化を目的としているサービスです。

利用者が保有する売掛債権をファクタリング会社に譲渡し、手数料を差し引いた金額を売掛金回収の期日前に受け取れるシステムのことを言います。

代表的なのは「買取ファクタリング」で、一般的に、ファクタリングと言えば「買取ファクタリング」のことを指します。

一方、保証型とは「保証ファクタリング」や「国際ファクタリング」のことです。

保証型は売掛金の貸倒れリスクに備えた保証で、売掛先が倒産した時でもファクタリング会社から売掛金を受け取れるよう、保証料を支払って保険をかけておくシステムです。

買取型のようにすぐに資金化する目的で利用するのではないことが特徴です。

このようにファクタリングは種類が多く、それぞれに特徴があります。

目的によって選ぶべきサービスが違いますので、この後にそれぞれのファクタリングについて説明していきますね。

3.買取型ファクタリングとは

買取型ファクタリングは、売掛金を早期に資金化できるサービスです。

買取型ファクタリングを利用することで、入金サイトを早められ、売掛先の倒産による貸倒れのリスクも低減できるため、資金繰りを安定させることができます。

買取型ファクタリングの手数料の相場は、契約方法やサービスの種類によって異なります。

また手数料はファクタリング会社によっても設定は異なります。「5.おすすめのファクタリング会社」で、各社の手数料の比較をしていますので、ぜひ参考にしてみてください。

3-1.買取ファクタリングとは

| ▼売掛金を早期資金化するサービス ▼最短1日で資金化できる ▼手数料は、2者間8%~18%、3者間2%~9% |

先ほどもお話した通り、買取ファクタリングは売掛金を早期資金化できるサービスです。

具体的には、利用者と取引会社の間で発生した売掛金を利用者がファクタリング会社に買い取ってもらい、手数料を差し引いた分の代金を当初の期日より前に受け取れる仕組みです。

ファクタリングの中でもっとも主流なサービスの種類で、一般的に「ファクタリング」と言えば、買取ファクタリングのことを指しています。

多くの場合、買取ファクタリングは2者間契約か3者間契約を選択することができます。

前にも説明しましたが、仕組みをそれぞれ簡単におさらいすると

【2者間ファクタリング】

①売掛金発生

②ファクタリング会社に買取ファクタリング(2者間)を申し込み

③審査通過後、契約。売掛債権を譲渡

④手数料を差し引いた分の代金を受け取る

⑤後日売掛先から売掛金の入金があり次第、ファクタリング会社へ送金

【3者間ファクタリング】

①売掛金発生

②ファクタリング会社に買取ファクタリング(3者間)を申し込み

③審査通過、契約

④売掛先にファクタリングを承諾してもらい、売掛債権をファクタリング会社に譲渡

⑤利用者はファクタリング会社から手数料を引いた代金を受け取り

⑥売掛先はファクタリング会社に直接支払い

となります。

買取ファクタリングについて詳しくは「買取ファクタリングとは?保証ファクタリングとの違いやメリットを解説」の記事をご覧ください。

3-2.診療(介護、調剤)報酬ファクタリングとは

| ▼診療報酬(介護報酬・調剤報酬)を早期資金化 ▼通常2か月かかる入金が最短翌日で受け取れる ▼手数料の相場は0.5%~8% |

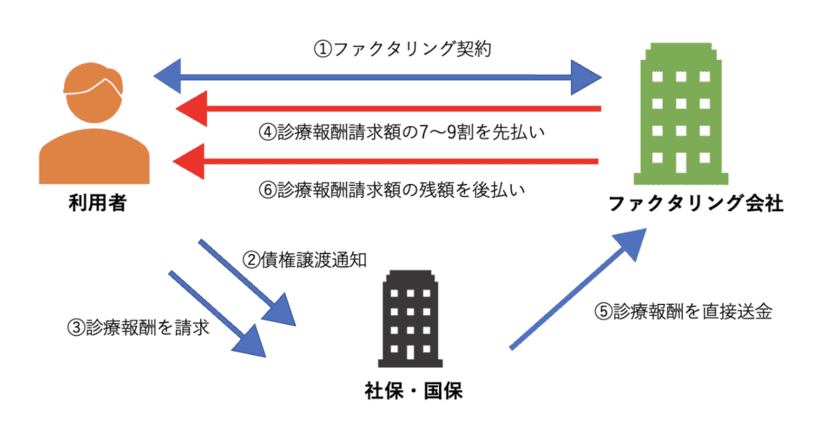

診療報酬ファクタリングとは買取型の一種で、診療報酬を受け取る業者が利用するファクタリングです。

同じ仕組みとして、介護報酬、調剤報酬ファクタリングがあります。

診療報酬ファクタリングとは、診療報酬債権をファクタリング会社に譲渡することで、手数料を差し引いた分の金額を早期に受け取れるサービスです。

通常、診療報酬を受け取るためには、国民健康保険団体連合会(国保連)や社会保険診療報酬支払基金(社保)に請求した後、約2か月~3か月経ってから支払われます。

ですが診療報酬ファクタリングを利用すれば、約1か月半程度早く現金を受け取ることができるため、安定した資金繰りが可能です。

診療報酬ファクタリングの仕組み

診療報酬ファクタリングは、利用者、ファクタリング会社、国民健康保険団体連合会(国保連)や社会保険診療報酬支払基金(社保)による3者間ファクタリングです。

仕組みはファクタリング会社により異なりますが、代表的な仕組みは、次の図のようになります。

診療報酬ファクタリングの仕組みをもう少し詳しく説明すると、

①利用者とファクタリング会社で債権譲渡契約を結ぶ

②利用者は国民保険連合会や社会保険診療支払基金に債権譲渡の通知をする

③利用者が国民保険連合会や社会保険診療支払基金に診療報酬を請求

④ファクタリング会社は利用者に、請求額の70〜90%を支払う

⑤国民保険連合会や社会保険診療支払基金がファクタリング会社に直接診療報酬を支払う

⑥ファクタリング会社が残金を利用者に支払う

という流れになります。

注意点としては、代金は2回に分けてファクタリング会社から支払われるという点です。

1回目は国民保険連合会や社会保険診療支払基金宛ての請求額の70〜90%を上限に支払われ、ファクタリング会社に診療報酬が支払われてから、利用者に2回目に残りの代金が振り込まれます。

診療報酬ファクタリングについてもっと詳しく知りたい人は、診療報酬ファクタリングの仕組みをさらに詳しく解説した「診療報酬ファクタリングとは?仕組みを図解で徹底解説」の記事を参考にしてみてください。

3-3.一括ファクタリングとは

| ▼主体は【支払者】 ▼従来の手形取引に代わるサービス ▼事務手続きをファクタリング会社に一任できる |

一括ファクタリングは、従来の手形取引を発展させてファクタリング会社が手続きを一括するサービスです。

一括ファクタリングは、他のファクタリングとは違い、主体者が「支払企業」にあります。

もう少し詳しく言うと、これまでご紹介してきたファクタリングはお金を受け取る側が利用を決めるものでしたが、一括ファクタリングは【お金を支払う側】が従来の手形取引の手間を省くために利用を決めるという点が特徴です。

そして、一括ファクタリングは利用者である支払企業にとってメリットがあるのはもちろんですが、支払いを受ける側の納入企業にとってもメリットがある仕組みです。

一括ファクタリングの仕組み

一括ファクタリングは前に説明した契約種類で言うと、3者間取引になります。

支払企業、納入企業、ファクタリング会社の3者の承諾が必要です。

一括ファクタリングの仕組みを説明すると、次のようになります。

このように一括ファクタリングは、支払企業が主体となり、その決済手続きをファクタリング会社が代行します。

もう少し詳しく仕組みを説明すると、

①納入企業と支払企業との間に売掛金が発生

②納入企業がファクタリング会社に売掛債権を譲渡し、それに支払企業が承諾

③ファクタリング会社は納入企業に売掛金を支払う

④支払企業は期日にファクタリング会社に代金を支払う

ファクタリング会社が支払企業の決済事務の代行を行っているようなイメージです。

一括ファクタリングについて詳しくは「一括ファクタリングとは?仕組みとメリットを分かりやすく解説」の記事をご覧ください。

3-4.注文書ファクタリングとは

| ▼注文書の段階で資金化できる ▼最大半年先の注文書が買取可能 ▼手数料の相場が通常の買取ファクタリングより高め |

注文書ファクタリングとは、受注の段階で資金調達ができるサービスです。

これまで説明してきた通り、通常のファクタリングは売掛債権が発生してから申し込みが行われるものでしたが、注文書ファクタリングは注文書の段階で債権の発生とみなし、資金を受け取ることができます。

手数料の相場は開示されていませんが、ファクタリング会社にとってはリスクも大きいので、通常の買取ファクタリングよりも高めに設定されています。

手数料が差し引かれることを考えると注文書ファクタリングは常用するものではなく、

・大口案件を受注したものの支払いサイトが長い

・材料の仕入れ費用など着手金が足りない

といった場合におすすめのファクタリングです。

注文書ファクタリングの仕組み

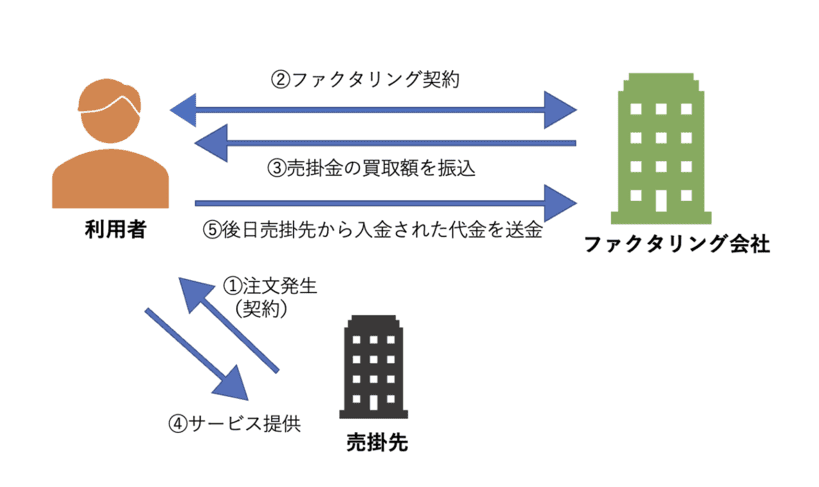

この図にもあるように、注文書ファクタリングは利用者とファクタリング会社の2者間でやり取りされるため、売掛先にファクタリングの利用を知らせる必要はありません。

そのため、売掛先からの承諾も必要なく進めていくことができます。

注文書ファクタリングの具体的な流れは、

①売掛先からの注文書の発行

②利用者がファクタリング会社に注文書の買取依頼

③利用者とファクタリング会社で注文書の買取契約を結ぶ

④ファクタリング会社から利用者に手数料を差し引いた代金の入金

⑤利用者は売掛先に商品(サービス)の納入

⑥利用者は売掛先から売掛金が入金されたら速やかにファクタリング会社に送金

となります。

注文書は発注書と呼ばれることもあり、どちらも同じ内容になります。

注文書ファクタリングについてもっと詳しく知りたい人は「注文書ファクタリング(注文書買取)とは?仕組みやメリット、利用事例をご紹介」の記事をご覧ください。

4.保証型ファクタリングとは

先ほどもお話した通り、保証ファクタリングとは売掛金の貸倒れリスクに備えた保証をつけたい場合に利用するファクタリングです。

買取型のようにすぐに資金化する目的で利用するのではなく、売掛先の倒産などで売掛金が回収できなくなる事態に備えて、保証料を支払って売掛金の一部が支払われるよう保険をかけておくというサービスです。

利用者はファクタリング会社に保証料を支払い、売掛債権に保証をかけます。保証料は、売掛先の信用力や期間に応じて決まりますが、相場は1%〜8%程度です。

保証ファクタリングは、利用者が売掛先から代金を回収できない事態になった場合になってはじめて実行されるものなので、取引が安全であれば保証ファクタリングが実行されることはありません。

4-1.保証ファクタリングとは

| ▼売掛金を保証するサービス ▼取引先に知られずに契約できる ▼手数料の相場は1%~8% |

では、保証ファクタリングの仕組みを説明していきます。

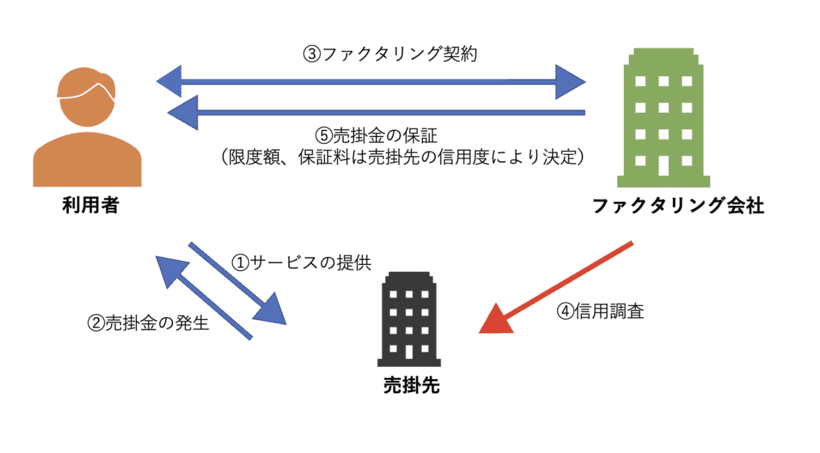

まずは、保証ファクタリングの流れを説明した次の図を見てください。

この図でも分かるように、保証ファクタリングは利用者とファクタリング会社の2者間でやり取りされます。

保証ファクタリングの仕組みのポイントは、

◎売掛先の調査が売掛先に知られることはない

◎保証料や保証金額の上限は、売掛先の信用度によって変わる

という点です。

具体的な仕組みについて流れをもう少し詳しく説明すると、次のようになります。

①利用者が売掛先に商品またはサービスを提供

②売掛金が発生

③利用者がファクタリング会社に保証ファクタリングを依頼

④ファクタリング会社は売掛先の信用調査を実施

※信用調査で出された売掛先の信用度によって

・保証が可能か

・保証限度額はいくらか

・保証料はいくらか

を決定し、利用者に通知される

⑤利用者は所定の保証料を支払い、保証ファクタリングの契約を締結

となります。

保証ファクタリングは、保証をかける売掛先を選ぶことができます。

ファクタリング会社によって異なりますが、1社から依頼できる場合や1社ごとに保証限度額を設定できる場合もあるなど、自由度が高いサービスです。

保証ファクタリングについてもっと詳しく知りたい人は「保証ファクタリングとは?買取型との違いやメリット・デメリットを解説」の記事をご覧ください。

4-2.国際ファクタリングとは

| ▼貿易取引の際の支払い保証 ▼煩雑な貿易事務の負担を軽減できる ▼手数料の相場は0.7%~2% |

次に、国際ファクタリングについて説明していきます。

国際ファクタリングは、海外の企業と取引をしている場合に利用できるサービスです。

国際ファクタリングの目的は、海外企業との取引の安全性を高めるという点にあります。

海外との取引は売掛先の信用力を図りづらいこともあり、

「商品を送ったけれどちゃんと入金されるだろうか」

「入金したけれど商品は間違いなく送られてくるだろうか」

といった不安が付きものですよね。

そのような海外取引の不安を解消するために、通常、海外の企業との輸出取引においては、「信用状(L/C)」や「保証状」を入手するほか、輸出貿易保険を利用します。

この中でも代表的な「信用状」は、輸入業者側の取引銀行や輸出業者に対し代金の支払を確約する証書のことです。

ただ、これらの方法は、複雑な手続きや取引に時間がかかること、安定した信用力が必要なことから、取得に苦労する企業も少なくありません。

国際ファクタリングなら、ファクタリング会社に売掛先の保証を依頼でき、契約内容によっては早期の資金化も可能になる場合があります。

このように、国際ファクタリングの仕組みはこれまでのファクタリングとは違い、少し特殊です。

国際ファクタリングの仕組み

先ほどもお話した通り、国際ファクタリングの仕組みは少し複雑です。

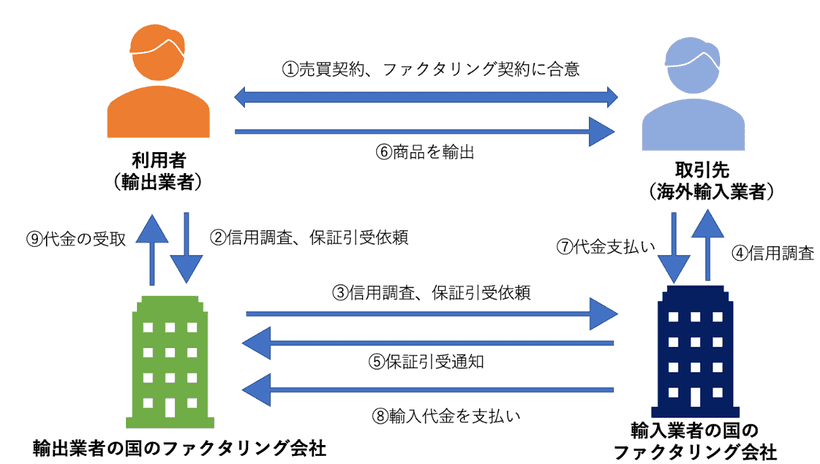

これまで説明してきたファクタリングは、2者間、3者間での取引方法でしたが、国際ファクタリングは4者間取引になります。

4者間というのは、輸出業者、輸出業者の国のファクタリング会社、輸入業者、輸入業者の国のファクタリング会社の4者になります。

最初に、仕組みを図解で示すと次のようになります。

国際ファクタリングの流れのポイントは、この図のように

◎輸出国、輸入国の業者とファクタリング会社の4者で取引される

◎輸入業者の信用調査は輸入業者の国のファクタリング会社が行う

◎信用調査がクリアされてから商品の発送などの取引が開始される

◎輸入業者が自国のファクタリング会社に代金を支払った後、ファクタリング会社間で送金が行われ、輸出業者に支払われる

という点です。

国際ファクタリングの流れをもう少し具体的に説明すると、

①利用者(輸出業者)と売掛先(海外輸入業者)が売買契約、双方でファクタリングの利用に合意

②利用者(輸出業者)が自国内のファクタリング会社に国際ファクタリングを依頼

③輸出業者の国のファクタリング会社は輸入業者の国のファクタリング会社に売掛先(輸入業者)の信用調査を依頼

④輸入業者の国のファクタリング会社が売掛先(輸入業者)の信用調査を実施

⑤売掛先(輸入業者)が信用調査をクリアしたら輸入業者の国のファクタリング会社が信用保証の引受けを受領

⑥利用者(輸出業者)は商品の輸出証明を国内のファクタリング会社に提出し、代金支払を依頼

⑦売掛先(輸入業者)が輸入業者の国のファクタリング会社に代金を支払ったら、輸入業者の国のファクタリング会社から利用者(輸出業者)の国のファクタリング会社に代金が支払われる

⑧利用者(輸出業者)は国内のファクタリング会社から代金を受け取る

となります。

5.おすすめのファクタリング会社4選

ファクタリングの種類やそれぞれの仕組みについてお話してきましたので、次におすすめのファクタリング会社をご紹介していきます。

おすすめのファクタリング会社を選ぶためのポイントは次の3つで、

◎手数料の安さ

◎入金までの期日はスピーディーか

◎売掛債権の買取額は少額からでも可能か

という点です。

これらを踏まえた上で今回ご紹介したいおすすめのファクタリング会社は次の4つになります。

①ビートレーディング

②ベストファクター

③PAY TODAY

④一般社団法人日本中小企業金融サポート機構

具体的にどういう点がおすすめなのかもう少し詳しくお伝えしていきますので、ぜひ参考にしてくださいね。

5-1.少額売掛債権を短時間で資金化したいなら「ビートレーディング」がおすすめ

| ▼最短2時間でスピード入金 ▼最小買取額・最大買取額の設定なし ▼手数料は2%~ |

ビートレーディングは、最短2時間〜の入金スピードと、売掛債権の買取額に制限がないことが魅力です。

そのため、少額の売掛債権を買い取ってもらいたい人や迅速な資金化を希望している人におすすめのファクタリング会社になります。

ビートレーディングの魅力についてもう少し詳しくお伝えすると、次の5点です。

・入金まで最短2時間〜

・オンライン契約に対応

・売掛債権の買取設定額はなし

・2者間、3者間、診療報酬、注文書ファクタリングなどさまざまなニーズに対応

・手数料は2%〜

先ほどもお伝えした通り、入金までは最短で2時間とスピーディーです。

オンライン契約にも対応しているため手続き自体も簡単で、迅速な資金化が可能になります。

2者間と3者間のほか、診療報酬ファクタリングと注文書ファクタリングも取り扱うなど多様なニーズに対応しています。

さらに、手数料は2%〜と安くファクタリングを利用できます。

5-2.審査が通りやすい会社を選ぶなら「ベストファクター」がおすすめ

| ▼最短24時間で資金化 ▼個人事業主も利用可能 ▼手数料は2%~ |

ベストファクターは、高い審査通過率が魅力で、平均買取率は92.2%と高い数値を誇っています。

「ファクタリングを利用してみたいけど、審査に通るか不安…」という人にはぜひおすすめしたいファクタリング会社です。

ベストファクターの魅力についてもう少し詳しくお伝えすると、次の5点です。

・平均買取率92.2%

・最短24時間で資金化

・2者間と3者間ファクタリングを提供

・個人事業主も利用可

・手数料は2%〜

このように、先ほどお伝えした高い平均買取率のほかにもさまざまな魅力があります。

ベストファクターも2者間・3者間ファクタリングを提供していてさまざまなニーズに対応できるファクタリング会社です。

特に個人事業主が利用できるという間口の広さは大きなメリットになるでしょう。

最少買取額は30万円からで、手数料は2%〜です。

5-3.手数料の安さで選ぶなら「PAY TODAY」がおすすめ

| ▼最短30分で資金化可能 ▼オンライン審査 ▼手数料1%~9.5% |

「PAY TODAY」は、手数料1%〜9.5%という低さが魅力です。

最大でも手数料が9.5%なので、安心して利用することができます。

「とにかく手数料を安く抑えたい」という人におすすめのファクタリング会社です。

「PAY TODAY」の魅力についてもう少し詳しくお伝えすると、次の5点になります。

・手数料は1%〜9.5%

・最短30分で資金化

・AI審査で全国どこでも利用可能

・90日先の売掛債権まで買取可能

・ベンチャー企業や個人事業主の利用も可能

先ほどお伝えした手数料の安さはもちろん、他にもさまざまなメリットがあることがお分かりになるでしょうか。

特に、最短30分で資金化できるというのは魅力です。

さらに買取ファクタリングは通常30〜45日先の債権が対象ですが、「PAY TODAY」は90日先まで買取可能です。

法人だけでなく、ベンチャー企業や個人事業主でも利用できます。

「PAY TODAY」はオンライン取引なので直接の来店はできないほか、3者間ファクタリングの提供はありません。

5-4.手堅い信用力で選ぶなら「一般社団法人日本中小企業金融サポート機構」がおすすめ

| ▼非営利団体が運営するファクタリング会社 ▼2者間と3者間ファクタリングを提供 ▼手数料は1.5%~ |

日本中小企業金融サポート機構は、非営利団体によるファクタリング会社です。

関東財務局長及び関東経済産業局長が認定する経営革新等支援機関なので、手堅い信用力を重視したい人におすすめです。

日本中小企業金融サポート機構の魅力についてもう少し詳しくお伝えすると、次の5点になります。

・非営利団体によるファクタリング会社

・最短3時間で資金調達

・オンライン完結可能

・2者間と3者間ファクタリングを提供

・手数料は1.5%~

日本中企業金融サポート機構の魅力は、先ほどお伝えした信用力だけではありません。審査は最短30分とスピーディーな上、オンラインで申し込みから契約まで可能で、利用しやすい会社だと言えるでしょう。

6.ファクタリングを選ぶ際の注意点

ここまで、ファクタリングの種類やおすすめのファクタリング会社についてお話をしてきました。

利用してみたいファクタリングの種類やファクタリング会社は見つかったでしょうか。

失敗なくファクタリングを始めるためには、ファクタリングの種類や会社を選ぶ際の注意点を把握しておくことが大切です。

ファクタリングを選ぶ際の注意点は3つあり、

・手数料だけにとらわれずサービス内容全体を見て判断する

・使い過ぎには注意

・手数料以外にも必要になる費用がある という点です。

それぞれについてもう少し詳しく説明していきますね。

6-1.手数料だけにとらわれずサービス内容全体を見て判断する

どのファクタリングのサービスにしようか、どのファクタリング会社にしようか、と迷っている時はつい手数料だけに目が行きがちです。

ですが、手数料だけで決めてしまいサービスの内容が自分のニーズに合っていなければ利用する意味がなくなってしまうので注意が必要です。

・手数料が高くてもすぐに資金化できる方が良い

・他のファクタリング会社よりも手数料が少し高いけれど、審査や契約が簡単

など、サービスの内容全体を見て総合的に判断していきましょう。

6-2.使い過ぎには注意

ファクタリングは、とてもメリットが大きいサービスですが、使い過ぎには注意しましょう。

なぜなら、皆さんもお分かりの通り、ファクタリングは手数料がかかるからです。

そもそも利益が少ない売掛先にファクタリングを使っても、手数料が高ければ自社の資金繰りを圧迫してしまいます。

資金調達が必要なタイミングでうまく活用し、自社の資金繰り、経営を安定させましょう。

6-3.手数料以外にも必要な費用がある

ファクタリングを利用する際は手数料が必要になることはすでにお分かりかと思いますが、手数料以外にも準備しなければならない費用があります。

手数料以外に必要な費用とは、

・債権譲渡登記費用(登録免許税7,500円+司法書士への報酬数万円)

・審査手数料(2,000円〜3,000円)

・事務手数料(2,000円〜50,000円)

になります。

これらは契約時に必要になるので、あらかじめ把握しておくことが大切です。

悪徳業者を避けるために知っておくべきポイント

ファクタリング業界には、残念ながら悪徳業者も存在します。

ファクタリングを始める際は、悪徳業者を選んでしまわないように注意しましょう。

そこで、悪徳業者を避けるために知っておくべきポイントをご紹介します。

ポイントとは次の2つで、

2.担当者の対応が悪い(相性が合わない) といった点です。

手数料が相場より高すぎる場合は、儲けを優先しているため危険です。

また、会話が一方的で相談に乗ってくれない、高圧的な態度で接してくるなど、担当者と相性が合わないと感じた場合は、他のファクタリング会社に相談してみるといいでしょう。

7.まとめ

いかがでしたか?ファクタリングの種類やそれぞれの特徴、メリットデメリットについてお話してきました。

最後にこの記事をまとめると、

◎ファクタリングの契約種類は「2者間」と「3者間」の2つ

◎ファクタリングの種類は「買取型」と「保証型」の2つ

・「買取型」は売掛金を早期に資金化できるサービス

・「保証型」は売掛金の貸倒れリスクに備えた保証

◎買取型ファクタリングは4種類

・買取ファクタリング

・診療報酬ファクタリング

・一括ファクタリング

・注文書ファクタリング

◎保証型ファクタリングは2種類

・保証ファクタリング

・国際ファクタリング

◎おすすめのファクタリング会社は4社

・ビートレーディング

・ベストファクター

・PAYTODAY

・日本中小企業金融サポート機構

◎ファクタリング会社を選ぶ際の注意点は3つ

・手数料だけにとらわれずサービス内容全体を見て判断する

・使い過ぎには注意

・手数料以外にも必要になる費用がある

となります。

一言でファクタリングと言っても、サービス内容、契約方法に種類があり、それぞれに特徴があることがお分かりになったでしょうか。

この記事があなたのファクタリング選びの参考になることを願っています。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者