「売掛金の支払いをもっと簡単にする方法を知りたい」

「最近周りで一括ファクタリングを始めた会社が多いけど、どんな仕組み?」

そんな疑問をお持ちではありませんか?

結論からお伝えすると、一括ファクタリングは従来の手形取引を簡単にしたものです。

ファクタリングの一種ですが、通常のファクタリングとは仕組みが大きく異なります。

一括ファクタリングの仕組みを利用すれば、手形取引に関する支払い手続きをファクタリング会社に委託して、買掛金の支払い手続きを簡単にすることが可能です。

また、通常のファクタリングはお金を受け取る側が利用するものですが、一括ファクタリングは代金を支払う側が利用するかどうかを決められます。

代金の支払いや受取りをスムーズにできるため、代金を支払う側にも受け取る側にもメリットがある方法です。

一方でデメリットや注意点もあるので、しっかり理解した上で利用を検討する必要があります。

この記事を最後までお読みになると、一括ファクタリングの特徴や仕組み、メリット・デメリットを知ることができ、自社が一括ファクタリングを利用すべきかどうかを判断することができます。

また、一括ファクタリングとあわせて、他のファクタリングの種類やでんさいなどについても触れるので、自社にあった資金調達の方法が見えてくるでしょう。

| 【この記事のポイント】 |

|---|

| ◎一括ファクタリングとは何かが分かる ◎一括ファクタリングの仕組みが分かる ◎一括ファクタリングのメリット・デメリットが分かる ◎一括ファクタリングの注意点が分かる ◎一括ファクタリングとでんさいの違いが分かる ◎売掛金を資金化する方法が分かる |

一括ファクタリングなど債権の資金化を検討している方は、ぜひ参考にしてください。

一括ファクタリングの仕組みを理解するために「ファクタリング」の基礎知識のコラムも併せてご覧ください。

資金調達をお急ぎの方へ

資金調達をお急ぎの方には請求書を現金化する請求書ファクタリングがおすすめです。

他の資金調達比べ、スピーディーで最短即日での資金調達が可能です。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 無料の見積依頼・調達可能額診断・ご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

1.一括ファクタリングとは手形取引を発展させたもの

冒頭でもお話した通り、一括ファクタリングは通常の手形取引を発展させた金融サービスです。

一括ファクタリングは「ファクタリング」の一種ですが、他のファクタリングとは大きく異なる特徴があり、一般的なファクタリングとは違うサービスだということを認識する必要があります。

そこで、一括ファクタリングとは何かを知るために、まずはその特徴と、手形取引との違いをしっかり理解しておきましょう。

1-1.一括ファクタリングとは

先ほどもお伝えした通り、一括ファクタリングは掛取引の際に活用される手形取引を発展させたものです。

一括ファクタリングは他のファクタリングと違い、「お金を支払う側」が利用を決めます。

つまり、一括ファクタリングの主体者はお金を支払う側にあるということです。

このように、一括ファクタリングの主体者と目的は他のファクタリングと大きく異なります。

そのため、一括ファクタリングを理解する上で主体者や目的をきちんと理解しておくことが非常に重要です。

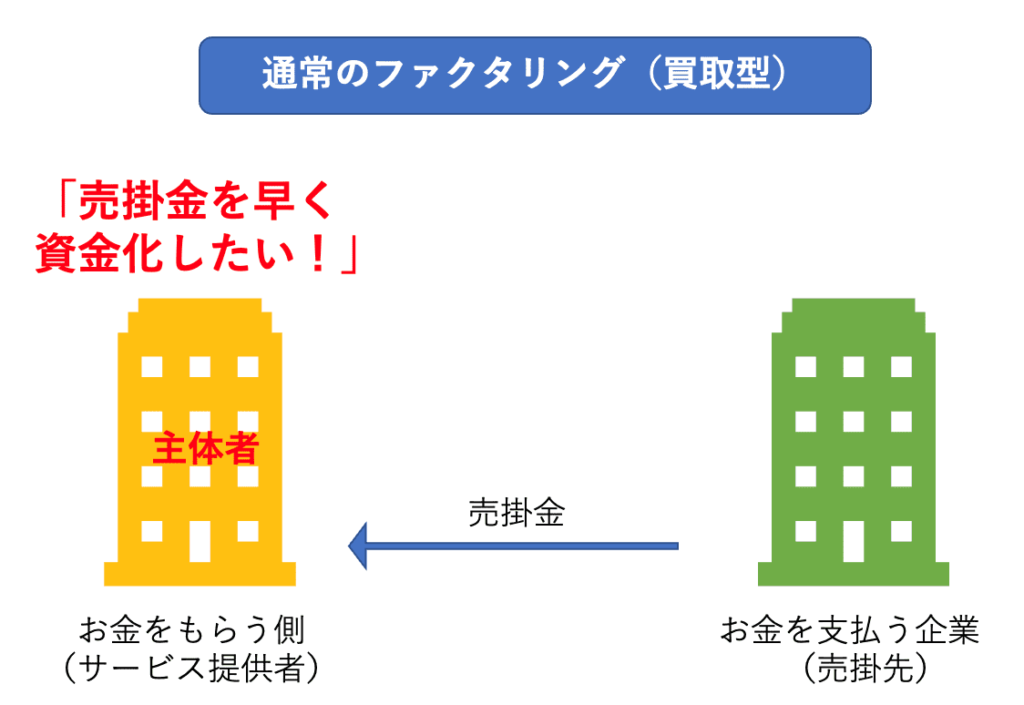

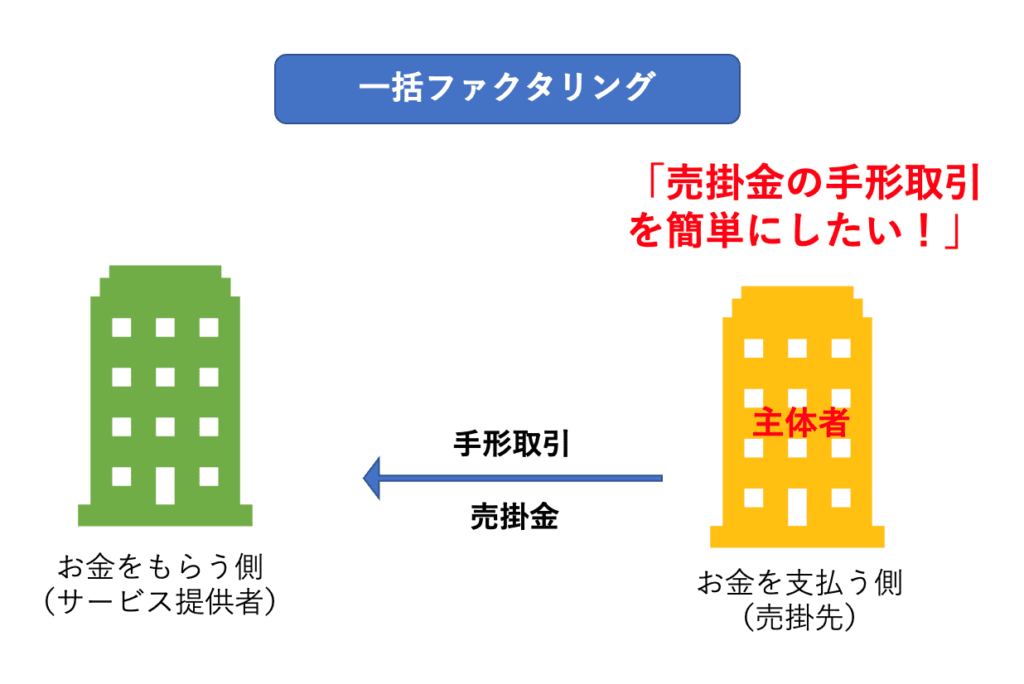

通常のファクタリングと比較した一括ファクタリングの主体者と目的について説明した次の図をご覧ください。

この図からも分かるように、通常のファクタリングでは「お金を受け取る側」が「早く手元に資金を得たい」という目的でファクタリングの利用を進めます。

それに対し一括ファクタリングは、「お金を支払う側」が「支払手続きをよりスムーズにしたい」という目的で利用するものです。

これは、一括ファクタリングが手形取引の発展系だということからも分かるように、一括ファクタリングの目的が支払い方法にあるからなのです。

1-2.手形取引と一括ファクタリングの違い

先ほど、一括ファクタリングとは手形取引の発展系だということをお伝えしました。

「手形取引と一括ファクタリングは、何が違うの?」

と感じた人も多いのではないでしょうか。

そこで、手形取引と一括ファクタリングの違いについて詳しく説明していきましょう。

1-2-1.手形取引とは

手形取引は、現金の代わりに額面上の金額を期日までに支払うことを約束する証書を使った取引のことです。

代金を後払いする掛取引の際に手形を使うことで、支払いを先延ばしにできる仕組みです。

ただ、手形取引にはデメリットもあります。

発行する側にとってのデメリットは次の3点で、

・銀行の審査を通過することが必要

・手形の発行事務に時間をとられる

・手形を発行する際に額面に応じた収入印紙が必要

受け取る側にとってのデメリットは次の2点で、

・発行側の経営状況によっては「不渡り」のリスクがある

・手形の管理事務に労力をとられる

という点です。

手形取引は代金を支払う側と受け取る側両方の承諾がないとできないことなので、デメリットをよく理解して利用することが必要です。

1-2-2.一括ファクタリングの手形取引との違い

繰り返しになりますが、一括ファクタリングは先ほど説明したように手形取引の発展系です。

何がどのように発展したのかと言うと、

手形取引のデメリットを解消した支払いシステム

ということになります。

一括ファクタリングでは支払いに関する事務をファクタリング会社が代行してくれるため、手形に関する事務や費用を削減することができるのです。

それにより、

・手形の発行事務

・手形の収入印紙代

・手形の管理事務

を削減することができます。

さらに、一括ファクタリングは代金の受け取り側である納入企業にとっても恩恵があるシステムです。

具体的には、一括ファクタリングにより売掛金を早期資金化する場合は償還請求権がない(ノンリコース)という点です。

償還請求権がないので、万一支払企業が倒産しても、利用者(納入企業)は先に受け取っている代金をファクタリング会社に支払いをする必要はありません。

一方、手形割引により手形を早期に資金化する場合は償還請求権があるため、割引後に万一取引先が倒産して「不渡り」になると、手形の額面相当額を支払う必要があります。

一括ファクタリングなら納入企業の貸倒れリスクを回避することができるのです。

償還請求権については、下記の記事で詳しく解説しています。

償還請求権とは?意味や使い方、注意点を初心者にわかりやすく解説

2.一括ファクタリングの仕組みとは

先ほどの説明で、一括ファクタリングとはどんなサービスかがお分かりになったでしょうか。

さらに深く理解するために、次は一括ファクタリングの仕組みについてお話していきましょう。

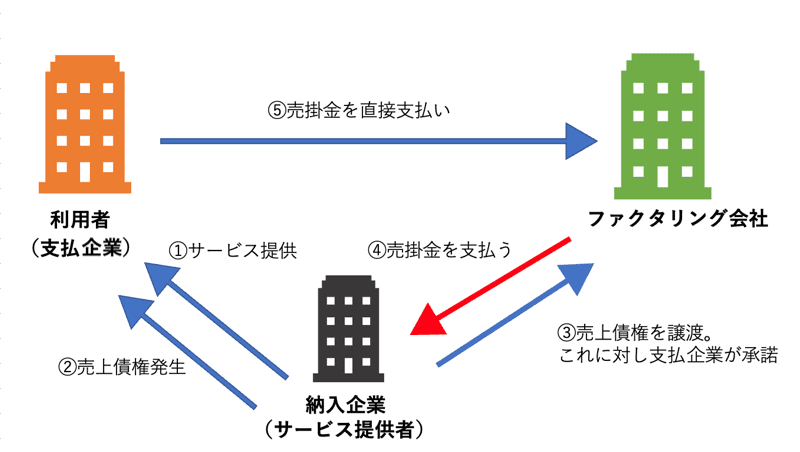

一括ファクタリングの仕組みを図で解説すると次のようになります。

この図のように、一括ファクタリングは代金の支払企業とサービス提供者、ファクタリング会社の3者間で取引される「3者間ファクタリング」です。

一括ファクタリングの流れを上の図を参考に順番に説明していくと、

| ①納入企業が利用者(支払企業)にサービスを提供する ②利用者(支払企業)は納入企業に対し代金の支払いが発生し、掛取引とする(売掛債権の発生) ③納入企業はファクタリング会社に売掛債権を譲渡、これに対し支払企業が承諾 ④ファクタリング会社は納入企業に売掛金からファクタリング手数料(割引料)を差し引いた代金を支払う ⑤利用者(支払企業)は後日ファクタリング会社に買掛金を支払う |

という流れになり、代金の回収業務をファクタリング会社が一括して行ってくれる仕組みです。

注意点としては、前にもお話した通り、一括ファクタリングの主体者は「支払企業」にあります。

サービスを提供する納入企業側の希望のみでは実行することができません。

さらに、ファクタリング会社から代金が支払われる際は次の2つの方法を選ぶことができます。

・指定した期日(従来の手形決済日)に一括受け取り

・期日より前に、期日までの金利を差し引いて受け取り

となり、期日より前に受け取りたい場合は、受け取る額を指定することができ、その時のニーズに合わせた資金調達が可能です。

3.一括ファクタリングのメリット

ここまで、一括ファクタリングの特徴や仕組みをお話してきました。

少し複雑なシステムですが、理解できたでしょうか。

次にお伝えしたいのは、一括ファクタリングのメリットのお話です。

一括ファクタリングは代金を支払う側が利用を決めるものなのでもちろん支払企業にとってメリットがあるサービスですが、代金を受け取る側である納入企業にも大きなメリットがあります。

支払企業にとってのメリットは2つで、

・手形の発行事務をファクタリング会社に任せられる

・手形を発行する際の収入印紙代を削減できる

納入企業にとってのメリットは次の4つで、

・手形の管理事務の削減

・手形よりも早く売掛金を資金化できる

・手形事故がない

・オフバランス化が図れる

という点です。

それでは、支払企業と納入企業の両方のメリットについて、それぞれ説明していきましょう。

3-1.代金を支払う側(支払企業)にとってのメリット

一括ファクタリングはまず代金を支払う側が利用を決めるので、もちろん代金を支払う側にメリットがあるシステムです。

代金を支払う側のメリットとは次の2つで、

・手形の発行事務をファクタリング会社に任せられる

・手形を発行する際の収入印紙代を削減できる

という点です。

それぞれについてさらに詳しく説明していきますね。

3-1-1.手形の発行事務をファクタリング会社に任せられる

手形取引を行う場合は手形を発行する必要があります。

手形を発行する際の事務手続きは主に次の4つで、

・支払い先の宛名、宛先

・契約金額

・収入印紙の貼付

・郵送

といった点です。

手形取引を行う場合、取引先が複数社あるとその分事務手続きが増えることになり、通常の業務を圧迫してしまいます。

一括ファクタリングを利用すれば、ファクタリング会社に事務業務を一任できるので通常業務に専念することができます。

3-1-2.手形を発行する際の収入印紙を削減できる

手形を発行する際には、額面に応じた収入印紙を貼付する必要があります。

国税庁のHPによると、収入印紙の金額は次のように定められています。

| 記載された契約金額 | 税額(収入印紙の金額) |

|---|---|

| 10万円未満 | 非課税 |

| 10万円以上100万円以下 | 200円 |

| 100万円を超え200万円以下 | 400円 |

| 200万円を超え300万円以下 | 600円 |

| 300万円を超え500万円以下 | 1,000円 |

| 500万円を超え1,000万円以下 | 2,000円 |

| 1,000万円を超え2,000万円以下 | 4,000円 |

| 2,000万円を超え3,000万円以下 | 6,000円 |

| 3,000万円を超え5,000万円以下 | 10,000円 |

| 5,000万円を超え1億円以下 | 20,000円 |

参照:国税庁HP

上の表から分かるように、契約金額が大きければ収入印紙にかかる金額も大きくなります。

そのため、一括ファクタリングで収入印紙を削減できるのは、支払う企業にとって大きなメリットになると言えるでしょう。

3-1-3.企業としての信用力が高まる

一括ファクタリングの手続きを行うと、企業としての社会的な信用度を高めることができます。

一括ファクタリングの審査に通るには、支払企業の信用力が重要になるためです。

一括ファクタリングを行う際は、ファクタリング会社によって、支払企業の経営状況に関する綿密な審査が行われます。

ファクタリング会社の審査に通り、一括ファクタリングを実行できたということは、経営状況が良好で支払能力があると認められたことを示します。

信頼度が高いことがわかれば納入企業側も安心感を得られるため、継続的に取引できる可能性が高まるでしょう。

3-2.代金を受け取る側(サービス納入企業)にとってのメリット

一括ファクタリングは、お金を受け取る側(サービス納入企業)にとってもメリットが大きいサービスです。

具体的なメリットは次の4点で、

・手形の管理事務の削減

・手形よりも早く売掛金を資金化できる

・手形事故がない

・オフバランス化が図れる

という点です。

こちらもそれぞれについてさらに詳しく説明していきますね。

3-2-1.手形の管理事務の削減

一括ファクタリングは手形や買掛金をすべてファクタリング会社に一任するので、双方の企業が所持するものはありません。

つまり、これまでの手形取引の際に生じていた手形の管理がなくなるということになります。

手形取引の場合は、手形を紛失してしまうことがリスクですが、一括ファクタリングなら紛失することはないので安心です。

3-2-2.手形よりも早く売掛金を資金化できる

一括ファクタリングを利用することで、代金を受け取る側は手形の割引日よりも早く資金化できます。

しかもファクタリング会社から自動入金されるので、手形取引のデメリットである面倒な取立手続きを削減できます。

3-2-3.手形事故がない

一括ファクタリングはファクタリングの一種なので、償還請求権がありません。

償還請求権とは、代金が支払われた後に何らかの理由でその代金の返金を求められる権利のことです。

つまり、一括ファクタリングを利用して先にファクタリング会社から代金を受け取ったあと、取引先が倒産して代金支払い不能になったとしても、その代金をファクタリング会社に支払う必要はありません。

そのため、手形取引の最大のリスクである、手形の不渡りによる代金回収不能といった事態を避けられます。

3-2-4.オフバランス化が図れる

オフバランス化が図れることも、一括ファクタリングのメリットの一つです。

一括ファクタリングの利用により、売掛債権を早期に資金化できれば、貸借対照表上の売掛金を減らし、現金比率を高めることにつながります。

借り入れの場合は、売上高に対して負債額が増えることで、経営の安定性を欠いて見えるのがデメリットです。

これに対して、一括ファクタリングは借り入れとは異なり、負債額を増やすことなく資金を確保できます。

貸借対照表上のバランスを良好に保てるため、融資の審査に影響することがありません。

オフバランスについては、下記の記事で詳しく解説しています。

ファクタリングのオフバランス化を徹底解説!メリットや注意点を紹介

4.一括ファクタリングのデメリット

先ほど一括ファクタリングのメリットをお話しました。

代金を支払う側にとっても受け取る側にとってもメリットが大きい一括ファクタリングですが、少なからずデメリットもあります。

支払企業にとってのデメリットは2点で、

・ファクタリング会社の審査に通過しなければならない

・代金の支払い期日が短くなる

納入企業にとってのデメリットは、

あくまでも代金を支払う企業側の意志がないと導入できない

という点です。

こちらも、メリットのお話と同じように、代金を支払う側と受け取る側それぞれのデメリットをお話していきますね。

4-1.代金を支払う側(支払企業)にとってのデメリット

一括ファクタリングにおいて、代金を支払う側にとってのデメリットは次の2つです。

・ファクタリング会社の審査に通過しなければならない

・代金の支払い期日が短くなる

それぞれをさらに詳しくお話していきます。

4-1-1.ファクタリング会社の審査に通過しなければならない

一括ファクタリングを利用する場合は、ファクタリング会社(主に銀行)の審査を受けなければなりません。

そして、審査には信用力の高さが求められるので、これまでの業績や取引の実績などが影響してきます。

そのため、「一括ファクタリングを利用したい!」と思っても、誰でも利用できるわけではないという点がデメリットになります。

ただし、審査が厳しいからこそ、一括ファクタリングが利用できるということは、企業としての信用力が高まるとも言えます。

4-1-2.代金の支払い期日が短くなる

一括ファクタリングは、代金を支払うまでの期間が約60日程度になります。

手形の場合は長ければ180日以上に設定できる場合もあり、比較的ゆとりのある支払いスケジュールが組めます。

そのため、手形から一括ファクタリングに切り替えたばかりの時は支払い期日をデメリットに感じることがあるでしょう。

4-2.代金を受け取る側(納入企業)にとってのデメリット

次は、一括ファクタリングにおける代金を受け取る側にとってのデメリットです。

代金を受け取る側にとっては、

・あくまでも代金を支払う企業側の意志がないと導入できない

という点がデメリットになります。

一括ファクタリングは代金を支払う企業側が支払い手続きの負担を軽減するために利用を決めるものです。

利用にあたってはファクタリング会社の審査も入ることから、中には一括ファクタリングの利用を承諾しない企業もあるでしょう。

そのため、代金を受け取る側が「手形の管理事務や貸倒れリスク軽減のために一括ファクタリングを利用したい」と考えても、代金を支払う側の承諾を得ることが必須条件になります。

5.一括ファクタリングができる金融機関3選

ここまでのお話で「今後の支払い方法を一括ファクタリングに変更したい!」と感じている人も多いのではないでしょうか。

そこで、一括ファクタリングを利用できる金融機関を3つご紹介していきましょう。

一括ファクタリングは他のファクタリングと違ってサービスを提供しているファクタリング会社が少なく、利用できるのは銀行系のファクタリング会社になります。

今回は全部で3つの銀行系ファクタリング会社と銀行をご紹介しますが、「あまり選択肢がないな」と感じる人もいるかもしれません。

実は、一括ファクタリングはほとんどが電子記録債権を利用した「でんさいファクタリング」に移行しています。

でんさい一括ファクタリングが利用できるファクタリング会社については下記の記事で詳しく解説しています。

電子記録債権(でんさい)とファクタリングの違い|でんさいファクタリングとは

5-1.埼玉りそな銀行

埼玉りそな銀行はりそなホールディングスの子会社で、埼玉県内をメインに展開している銀行です。

埼玉りそな銀行の一括ファクタリングは、「りそな一括ファクタリング<ペイメントシステム>」と呼ばれています。

埼玉りそな銀行の本社は埼玉県ですが、親会社のりそなホールディングスは東京に本社を置き、さらにりそな銀行、関西みらいフィナンシャルグループなどを傘下におく金融業界の大手です。

埼玉県にお住まいの人はもちろん、関東にお住まいの人は利用しやすいでしょう。

5-2.百十四銀行

香川県に本社を置く百十四銀行は、明治11年創業の歴史ある銀行で安定した基盤が魅力です。

SDGs活動や実業団スポーツ活動など社会貢献にも積極的で、新しいチャレンジを惜しまないエネルギッシュな経営方針が地域の人たちから信頼を集めています。

香川県にお住まいで一括ファクタリングを導入したい人には、とてもおすすめな銀行です。

5-3.北洋銀行

北洋銀行は、北海道札幌市に本社を置く銀行です。

創業は大正6年で、歴史の長さが伺えます。

地域貢献活動などにも積極的で、長く地元の人たちの暮らしを支えてきた金融機関だと言えるでしょう。

北洋銀行の一括ファクタリングは「北洋一括ファクタリングシステム」と呼ばれています。

北海道にお住まいの人はぜひ利用を検討してみてくださいね。

6.一括ファクタリングを利用する際の注意点

先ほどのご紹介で、一括ファクタリングを利用したいファクタリング会社が見つかったでしょうか。

最後に、一括ファクタリングを失敗なく始めるために、利用する際の注意点について説明していきます。

一括ファクタリングを利用する際に注意すべきことは次の2点で、

・手数料がかかる

・信用度が下がると利用できなくなる場合がある

という点です。

もう少し詳しく説明していきましょう。

6-1.手数料がかかる

一括ファクタリングは、ファクタリング会社が代金回収業務を一括で引き受けるという性質上、代金を支払う側も受け取る側も手数料を払うことが必要です。

一括ファクタリングの手数料は利用できる金融機関のHPに明示されていないためここで明言できませんが、委託する業務が多い分、手形取引よりも高く設定されています。

そこで手形取引の手数料について補足すると、手形取引の手数料とは割引手数料のことです。

手形の割引とは期日よりも前に代金を受け取る方法で、割引手数料を支払って実行します。

割引手数料は金融機関によって異なりますが、相場は銀行で2.0%〜3.5%、信用金庫で2.5%〜4.5%であることが多いです。

一括ファクタリングの場合は、この数値よりも高い設定であることを頭に入れておく必要があります。

6-2.信用度が下がると利用できなくなる場合がある

前にもお話している通り、一括ファクタリングは利用する企業の高い信用力が必要になります。

そのため、支払い能力に少しでも不安が懸念される場合は、一括ファクタリングが利用できなくなってしまうことがあるでしょう。

一括ファクタリングは会社の信用力のアピールになる反面、利用できなくなってしまうと「経営が悪化したのではないか」「取引が危険なのではないか」というようなマイナスの印象を生じかねません。

そのため、信用力を下げないよう気をつける必要があります。

7.一括ファクタリングとでんさいとの違い

一括ファクタリング以外の決済手段として、でんさいの利用も注目されています。

ここでは、一括ファクタリングとでんさいとの違いや、でんさいファクタリングについて解説します。

7-1.でんさいとは

でんさいとは、オンライン取引が可能な電子記録債権のことで、手形や振込に代わる決済手段として活用されています。

自社と取引先双方がでんさいを利用している場合、全銀電子債権ネットワーク「でんさいネット」へ債権を登録できるため、ネットワークを通じて債権の記録・管理が可能です。

従来の手形は、作成や管理・事務処理に手間がかかるうえに、紛失や盗難の面でもリスクがありました。

売掛債権の場合は、譲渡の際に債務者へ通知するのが手間になります。また、二重譲渡や代金支払い拒否のリスクがあることもデメリットです。

手形や売掛債権を電子化すると、ペーパーレスで利用できるため手続きが簡単で、リスクが排除でき、印紙税もかからないといったメリットが得られます。

7-2.でんさいファクタリングとは

でんさいファクタリングとは、電子記録債権を対象としたファクタリングサービスのことで、一括ファクタリングと、でんさいとを組み合わせた決済手段です。

ファクタリング会社によっては「でんさい一括ファクタリング」と呼んでいることもあります。

でんさいファクタリングを利用すると、納入企業は支払期日前に電子記録債権を資金化できることがメリットです。

ファクタリング会社がでんさいを代理で受領し、受領分の債権に相当する資金を納入企業に先渡しします。

でんさいファクタリングでは一括ファクタリングと同様に、支払手続きをファクタリング会社が代行してくれるため、手形発行や管理事務が削減できます。また、収入印紙が不要になることもメリットです。

7-3.一括ファクタリングとの違い

でんさいも、一括ファクタリングと同様に、売掛債権を譲渡して資金化することができるシステムです。

「でんさい割引」と呼ばれるシステムを利用すれば、でんさいを割引することで金融機関へでんさいを譲渡し、支払期日よりも前に資金を手にすることができます。

ただし、一括ファクタリングとは異なり、支払企業から代金を回収できなかった場合は利用者が弁済義務を負うことになります。

そのため、でんさいは貸倒れのリスクを軽減できない点に注意が必要です。

ただし、でんさいファクタリングを利用した場合は、通常のファクタリングと同じように、万一のときも支払いを要求されることがなくなります。

でんさいファクタリングと一括ファクタリングの違いは、電子化されているかどうかの違いで、その他の面ではほぼ変わりなく資金のやりとりが可能です。

8.売掛金を資金化する方法とそれぞれの特徴

売掛金を支払い期日よりも早く資金化するには、さまざまな方法がありますが、企業の状況や業種などによって最適な方法は変わります。

ここでは、6つの方法とそれぞれの特徴を解説します。

8-1.一括ファクタリング

前述のとおり、一括ファクタリングは支払企業が決済手段として利用を決めるサービスです。

一括ファクタリングを利用すると、本来の債権の支払期日よりも前に納入企業が資金を手にすることができます。ただし、納入企業が一括ファクタリングを利用したいと考えても、単独で決めることはできません。

したがって一括ファクタリングは、支払企業が決済手続きを簡素化させたい場合におすすめの方法です。

一括ファクタリングを利用すると、支払企業としては手形の発行業務を省いたり、手形発行にともなう収入印紙代を削減したりできるなど、メリットがあります。

納入企業としてもメリットはありますが、自社の判断だけで一括ファクタリングを利用することはできない点に注意が必要です。

そのため、納入企業がそのため、納入企業が売掛債権を早期に資金化したい場合は、別の方法を検討する必要があります。

8-2.買取ファクタリング

買取ファクタリングは、企業が保有する売掛債権をファクタリング会社へ譲渡して資金化する方法です。

売掛債権は、納入企業側がもっている債権です。したがって一括ファクタリングとは異なり、買取ファクタリングでは、代金を受け取る側の納入企業が利用を決めます。

なお、買取ファクタリングには、2者間ファクタリングと、3者間ファクタリングとがあります。

2者間ファクタリングは利用者である納入企業とファクタリング会社との間で契約するため、売掛先の承諾を得る必要がありません。

そのため、早期に売掛債権を資金化することが可能です。売掛先から期日に支払われた代金は、納入企業がファクタリング会社へ入金します。

一方、3者間ファクタリングでは売掛先の承諾を得てファクタリングを行い、売掛先は期日までにファクタリング会社へ直接入金する仕組みです。

2者間ファクタリングと3者間ファクタリングについては、下記の記事で詳しく解説しています。

2者間ファクタリングとは?メリット・デメリットとやり方・注意点を解説

3者間ファクタリングとは?メリット・デメリットやおすすめの相談先、利用手順を解説

8-3.注文書ファクタリング

注文書ファクタリングとは、売掛先が発行した注文書を対象にしたファクタリングサービスのことです。

一括ファクタリングや買取ファクタリングとは異なり、注文を受けた時点で資金化できることが特徴です。

注文書ファクタリングでは、納入企業が注文を受けた時点で、ファクタリング会社から納入企業へと資金が入金されます。

実際の納品後、売掛先から納入企業へと入金が行われたら、納入企業がファクタリング会社へと契約金額の入金を行います。

一括ファクタリングや買取ファクタリングで資金化する売掛金は、商品やサービスの納入後に発生するもので、納入前の資金化はできません。

納入前に資金を得られる注文書ファクタリングは、他の方法よりも早期に資金化したい場合に適した方法です。

注文書ファクタリングについては、下記の記事で詳しく解説しています。

注文書ファクタリング(注文書買取)とは?仕組みやメリット、利用事例をご紹介

8-4.診療報酬・介護報酬ファクタリング

診療報酬・介護報酬ファクタリングとは、診療報酬債権や介護報酬債権を譲渡して資金化する方法です。

この方法は診療報酬や介護報酬が対象となるため、一般企業は利用できません。

診療報酬・介護報酬ファクタリングが利用できる場面は、医療機関や介護施設、薬局などで、資金調達が必要になったときに限られています。

診療報酬や介護報酬は、診療や調剤の後に、社会保険支払基金や国民健康保険に対して請求することで、約2か月後に受け取ることができる報酬です。

ファクタリング会社では診療報酬債権や介護報酬債権を買い取ることで、医療機関や介護施設、薬局へ、早期に資金を提供し、後日、社会保険支払基金や国民健康保険から診療報酬や介護報酬債権を受け取ります。

診療報酬・介護報酬ファクタリングについては、下記の記事で詳しく解説しています。

診療報酬ファクタリングとは?仕組みを図解で徹底解説

介護報酬ファクタリングとは!メリットとおすすめな会社を比較

8-5.でんさい割引

でんさい割引は、先ほど触れた「でんさい」を、割引した金額でファクタリング会社へと譲渡することで、支払期日より前に資金化する方法です。

でんさいに対応した銀行や信用金庫などの金融機関、あるいは貸金業者を通じて利用することができます。

でんさい割引を利用する際は、電子化された債権をでんさい割引として利用する旨を、金融機関等へ伝えます。

審査が通れば、利用者が希望する分の債権について割引した金額が、金融機関から入金されます。

大きな金額の債権を必要な分だけ分割して割引請求できることが、でんさい割引の特徴です。

ただし、でんさい割引はファクタリングとは異なり、利用者に対する貸付とみなされるため、利用する企業の業績や信用状況も審査で重視される傾向があります。

利用者の信用情報が低い場合や、借入を増やしたくない場合には適さない方法です。

8-6.手形割引

手形割引は、手形取引で受け取った手形を銀行や手形割引業者に買い取ってもらい資金化する方法です。

手形割引を利用することで、割引額を差し引いた分の金額を資金として金融機関から融資してもらうことができます。

ただし、手形割引には償還請求権があるため、債務者から代金を回収できなかった場合は、金融機関への返金分を利用者が負担しなければなりません。

また、手形割引はでんさい割引とよく似ていますが、分割して譲渡することが難しいという点で、でんさい割引と大きく異なります。

手形割引を行う際は、基本的に満額での割引になるため、割引額が大きくなる可能性も高いでしょう。

したがって、手形の満額分の資金が必要というわけではない場合、余分に割引した額は損失になってしまいます。

手形割引については、下記の記事で詳しく解説しています。

ファクタリングと手形割引の違いとは?それぞれのメリット・デメリット

9.まとめ

今回は、一括ファクタリングの特徴や仕組み、メリット・デメリットなどについてお話してきました。

売掛債権を早期に資金化するには、一括ファクタリングをはじめ、でんさい、手形割引など、さまざまな方法があります。

それぞれの特徴やメリット・デメリットを知ったうえで、自社に合う方法を利用しましょう。

最後にこの記事をまとめると、

| ◎一括ファクタリングとは 手形取引を発展させたもので、支払企業が支払方法を簡略化するために導入する金融サービスのこと |

| ◎一括ファクタリングは他のファクタリングと主体者と目的が大きく違う ・一括ファクタリングは代金を支払う側が主体者で、その目的は手形取引の簡略化 ・一般的なファクタリング(買取型)は、主体者が代金を受け取る側でその目的は代金の早期資金化 |

| ◎一括ファクタリングと手形割引の違いは次の通り ・一括ファクタリングは代金回収業務をファクタリング会社が引き受けてくれる ・一括ファクタリングは償還請求権がないので貸倒れリスクがない |

| ◎一括ファクタリングの仕組みは、支払企業が主体となって進められる。 具体的な流れは次の通りで、 ①納入企業が利用者(支払企業)にサービスを提供する ②利用者(支払企業)は納入企業に対し代金の支払いが発生し、掛取引とする(売掛債権の発生) ③納入企業はファクタリング会社に売掛債権を譲渡、これに対し支払企業が承諾 ④ファクタリング会社は納入企業に売掛金からファクタリング手数料(割引料)を差し引いた代金を支払う ⑤利用者(支払企業)は後日ファクタリング会社に買掛金を支払う |

| ◎一括ファクタリングのメリットは代金を支払う側と受け取る側の両方にある、それぞれのメリットは次の通り 【代金を支払う側のメリット】 ・手形の発行事務をファクタリング会社に任せられる ・手形を発行する際の収入印紙代を削減できる 【代金を受け取る側のメリット】 ・手形の管理事務の削減 ・手形よりも早く売掛金を資金化できる ・手形事故がない ・オフバランス化が図れる |

| ◎一括ファクタリングのデメリットも代金を支払う側と受け取る側の両方にあり、それぞれのでデメリットは次の通り 【代金を支払う側のデメリット】 ・ファクタリング会社(主に銀行)の審査に通過しなければならない ・代金の支払い期日が短くなる 【代金を受け取る側のデメリット】 あくまでも代金を支払う企業側の意志がないと導入できない |

| ◎一括ファクタリングの注意点は2つあり、 ・手数料がかかる ・信用度が下がると利用できなくなる場合がある |

となります。

一括ファクタリングは、代金を支払う側も受け取る側も、どちらにもメリットが大きいサービスです。

デメリットや注意点を踏まえても、利用する価値が十分にあるものなので、ぜひ自社の支払い方法に検討してみてはいかがでしょうか。

ビートレーディングでは、お客様のご要望に合わせて最適なファクタリングサービスを提供しています。

WEB・メール・電話・LINEで無料見積りを行っているので、ぜひお気軽にご相談ください。

お急ぎの方は「今すぐ審査に進む」からお申し込みください。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者