ファクタリングは融資とは異なり貸金業の法規制が適用されず、貸金業の登録も不要なのでファクタリング事業に参入するハードルは比較的低いといえるでしょう。

近年は多くの会社がファクタリングサービスを提供しています。

しかし、法規制の適用外であることを理由に、高額な手数料を請求したり、厳しい取り立てを行ったりする業者も存在します。

本記事では、ファクタリングと貸金業の違いやファクタリングの法規制について解説します。

悪質な業者を回避し、優良な業者を選ぶために、ぜひ参考にしてください。

資金調達をお急ぎの方へ

ファクタリングは融資とは異なり、必要な書類が少ないため最短即日での資金調達が可能です。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 無料の見積依頼・調達可能額診断・ご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

1.ファクタリングは貸金業ではない

ファクタリングは貸金業とは全く別の金融サービスです。

そのためファクタリング業者は貸金業の登録を受ける必要もなく、適切な範囲内で業務を行うのであれば違法ではありません。

このことを理解するためにこの章では次の項目を見ていきましょう。

◎ファクタリングと貸金業の違い

◎貸金業登録なしのファクタリング業者が貸付けを行うのは違法

ファクタリングが違法ではない法的根拠については「ファクタリングは違法ではない!安全性の法律的根拠と違法業者を解説!」の記事で解説しています。

1-1.ファクタリングと貸金業の違い

前述のとおり、ファクタリングと貸金業は異なるサービスです。

ファクタリングは企業が保有する売掛金をファクタリング会社へ売却し、支払期日よりも前に資金化(現金化)する方法です。

金銭の貸付けには当たらないため、貸金業の登録も必要ありません。

貸金業との違いについて理解を深めるために「ファクタリングとは」の基礎知識のコラムも併せてご覧ください。

ファクタリングと貸金業の違いを表したのが下表です。

2つが全く違うサービスだと区別するためには、貸金業とファクタリングを正しく理解する必要があります。

1-1-1.貸金業とは

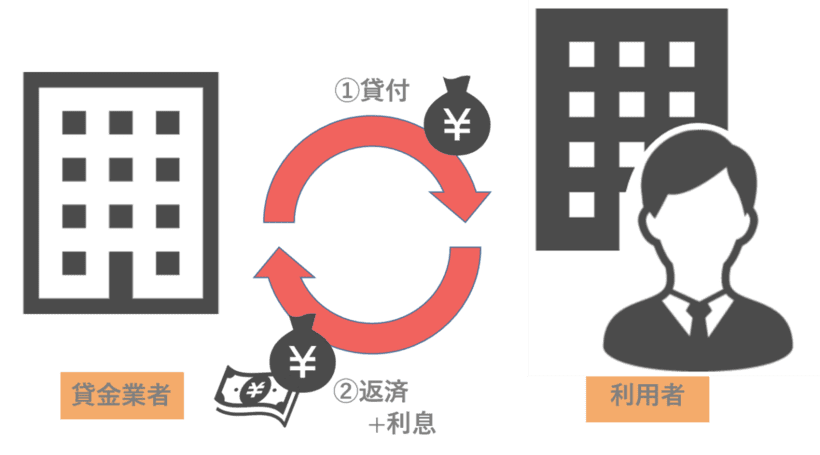

貸金業とは利用者にお金を貸して利息をつけて返してもらうサービスのことで、つまり金銭の貸付け、融資を指します。

正確には貸金業法で次のように定義されています。

”「貸金業」とは、金銭の貸付け又は金銭の貸借の媒介(手形の割引、売渡担保その他これらに類する方法によってする金銭の交付又は当該方法によってする金銭の授受の媒介を含む。以下これらを総称して単に「貸付け」という。)で業として行うものをいう。”

(貸金業法第一章第二条)

この定義に当てはまり、貸金業を営む業者として代表的なものが次のとおりです。

・消費者金融

・事業者金融

・クレジットカード会社

・リース会社

・抵当証券業、など

※銀行や信用金庫などは貸金業ではありません。

銀行と区別するためこれらの貸金業者のことをノンバンクとも呼びます。

貸金業を営むためには財務局または各都道府県行政庁の登録を受ける必要があり、登録後も3年ごとに更新しなければいけません。

そして貸金業法には借入総額・利息の上限や返済金の取り立て方法などが細かく定められており、貸金業者はこれを遵守することが義務付けられています。

| ■貸金業ポイント ◎貸金業とは利用者にお金を貸して利息をつけて返してもらうサービス ◎貸金業を営むためには貸金業登録が必要 |

1-2.貸金業登録なしのファクタリング業者が貸付けを行うのは違法

ファクタリングは貸金業ではなく、ファクタリング自体に違法性がないことはお分かりいただけたでしょうか。

一方でファクタリングが貸金業法違反だとよく誤解を受けやすいのも事実です。

それは下記のような注意喚起が金融庁や消費者庁を始めあちこちで呼びかけられているためでしょう。

「ファクタリング業者のサービス内容が貸金業法に触れている」

「偽ファクタリング業者は貸金業法違反」

「給与ファクタリングは貸金業法違反」

繰り返しますが、ファクタリング業者が行うのは貸付けではなく売掛金の売買のため、貸金業の登録は不要です。

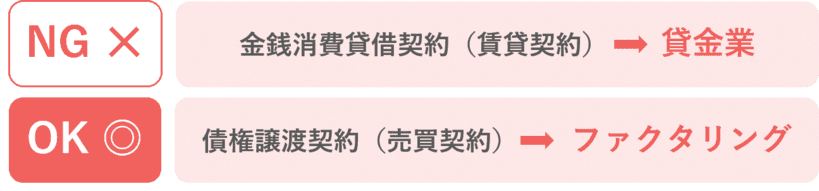

しかしサービスの内容が真正なファクタリングではなく、実質貸付けのようなことを行うとそれは貸金業法違反になります。

問題なのは貸金業の登録を受けていない業者が貸付けを行うことにあるのです。

そのような業者と契約してしまうとトラブルに巻き込まれやすいので注意しなければなりません。

ファクタリングで問題が起こる原因や違法なサービスについては下記記事で解説しています。

「ファクタリングは違法でやばい?問題が起こる原因や対処法を解説」

「【事例あり】ファクタリング会社は闇金?違法なサービスを見極めるコツとは」

ただ、ファクタリング業者の中には貸金業の登録を受けているところも少数ですが存在します。

登録を受けているなら当然貸金業を行っても問題はありません。

給与ファクタリングを利用したり、償還請求権ありの資金提供を受けたりすると貸金に該当し貸金業法が適用されるため、貸金業の登録を受けているファクタリング会社で利用すれば違法ではありません。

ファクタリングと貸金に該当するサービスの違いや貸金業法について理解を深め、トラブルのリスクを最小限に抑えましょう。

償還請求権については、「8-3.償還請求権がある」にて詳しく解説します。

| ■給与ファクタリングは貸金業に該当 給与ファクタリングとは、従業者が勤め先から受け取る予定の賃金を支給日前に現金化するサービスのこと。 しかし労働基準法により賃金債権は売掛債権(売掛金)と違ってファクタリングの仕組みを適用できないため、給与ファクタリングは貸金業に該当する、というのが金融庁の見解。 ファクタリングを装いながら実質貸金業を行う給与ファクタリングを行うのはヤミ金業者である危険性があるので注意が必要 |

2.ファクタリングに適用されない3つの法規制

ファクタリングは、金融サービスの一種ですが、前述のとおり貸金業とは異なるため、以下で解説する貸金業に関する法規制は適用されません。

ここでは、ファクタリングに適用されない法規制について詳しく説明します。

2-1.貸金業法による規制

貸金業法とは、消費者金融やクレジットカード会社などの貸金業者が貸付業務を行う際に遵守すべき法律・規制のことです。

貸金業法の主な目的は、債務者の権利保護です。

多重債務者の増加が深刻な社会問題となったことを受け、2006年に貸金業法の抜本的な見直しが行われました。

改正された貸金業法では、不当な取り立てや差し押さえの禁止、適切な貸付けの実施、上限金利の設定などが定められています。

見直し以降、段階的に規定が施行され、2010年には全ての規定が施行されました。

貸付業務を行うには、貸金業の登録が必須です。

一方で、ファクタリングは貸金業とは異なるため、貸金業法による規制の対象外となっています。

ただし、ファクタリングと称して実際には貸付けを行う業者も存在するため、注意が必要です。

2-2.利息制限法による規制

利息制限法は、貸金業者や金融機関が資金を貸し付ける際の金利に関して遵守すべき規制です。

利息制限法では、貸付金利の制限や貸付金利の明示などの規制が設けられています。

貸付金利の上限は、以下のとおりです。

・元本10万円未満:年利20%

・元本10万円以上100万円未満:年利18%

・元本100万円以上:年利15%

利息制限法で上限金利が定められていることにより、お金を借りる人が高額な利息の支払いにより返済が苦しくなることを防止できます。

一方、ファクタリングには利息・金利という概念がなく、ファクタリングの手数料は利息制限法による規制の対象外となっています。

ファクタリング会社は、契約方法や売掛先の与信、売掛金額などを踏まえて、自由に手数料を設定できます。

ファクタリングと利息制限法の関係について詳しく知りたい方は「ファクタリングと利息制限法の関係とは?判例や手数料の決まり方を解説」の記事もぜひ参考にしてみてください。

2-3.出資法による規制

出資法(出資の受入れ、預り金及び金利等の取締りに関する法律)は、出資金の受入れ、預り金、金利などを規制する法律です。

出資法では、経済的弱者の保護や、経済秩序の維持などを目的に上限金利が定められています。

上限金利を上回る利率での貸付けには、罰則が科されます。

特に、貸金業者には特則が設けられており、年利20%を超える金利での貸付けは、懲役または罰金のいずれか、あるいは両方の処罰の対象となります(高金利の処罰第五条)。

ファクタリングには、出資法で定められた上限金利は適用されません。

ただし、貸金業登録のない会社がファクタリングを謳って実際には貸付けに該当するとされた場合は、出資法の規制を受けることになります。

3.ファクタリングの取り立てにも法規制は適用されない?

2者間ファクタリングを利用した場合には、売掛先から代金を回収した後にファクタリング会社へ送金しなければいけません。

回収した代金を支払期日までに送金しなかった場合には、ファクタリング会社から取り立てを受けることになります。

悪質なファクタリング会社と契約してしまうと、厳しい取り立てが行われる可能性があるため注意しましょう。

ファクタリングは貸金業ではないため、利用者は貸金業に関する法規制による保護の対象外となります。

支払期日の延長は基本的に認められないため、売掛金が振り込まれ次第、速やかにファクタリング会社に支払う必要があります。

ここでは、ファクタリングの取り立てについて解説します。

3-1.ファクタリングは貸金業法の取り立て規制を受けない

ファクタリングは貸金業ではないため、貸金業法の取り立て規制を受けません。

貸金業法では、取り立てに関する規制があり、以下のような行為は禁止と定められています。

・正当な理由なく不当な時間帯(午後9時から午前8時)に取り立てをする

・勤務先などの居宅以外の場所に訪問、電話をする

・債務者、保証人以外の第三者に対してみだりに弁済の要求をする

(引用:ヤミ金融対策法のポイント | 金融庁)

このように、消費者金融などの貸金業者は不当な取り立てが禁止されていますが、ファクタリングはそもそも貸金業ではありません。

そのため、貸金業法の取り立て規制は適用外となります。

取り立てに対する規制がないため、ファクタリングの取り立て手段はファクタリング会社によって異なるのが現状です。

3-2.業者によっては取り立てが厳しいケースもある

優良なファクタリング会社であれば、貸金業法による取り立て規制が適用されていなくても、貸金業法によって禁止されているような厳しい取り立てをすることはありません。

しかし、ファクタリング会社の中には悪質な業者もいます。

悪質なファクタリング会社の場合は厳しい取り立てをするケースもあるため注意しましょう。

例えば、深夜や早朝などに取り立ての電話をする、深夜に訪問してくる、親族など契約当事者以外に何度も電話をするといった取り立てが行われる可能性があります。

4.優良なファクタリング会社が取り立てをする際の一般的な流れ

前述のように、ファクタリング会社の取り立ては貸金業に関する法規制を受けませんが、優良なファクタリング会社であれば、法的な手続きに則って売掛金回収に向けた手続きをすることが一般的です。

通常、強制執行が行われるのは、状況確認や支払いの催促が行われた後になります。

ここでは、取り立ての一般的な流れを解説します。

基本的な取り立ての流れを把握することで、悪質な業者かどうかを判断しやすくなるでしょう。

ファクタリングの支払いについて詳しくは「ファクタリングで売却した売掛金が払えない!弁護士に相談するべきケースとは?」の記事で解説しています。

4-1.支払状況の確認をする

支払期日を過ぎても送金がない場合には、以下の2つのパターンが考えられます。

・売掛金が売掛先から入金されていない

・売掛金が売掛先から入金されているにもかかわらず、利用会社が送金していない

どちらのケースに当てはまるのかはファクタリング会社では分からないため、まずは売掛金の支払状況を確認するための手続きをして、誰から回収すべきかを明らかにします。

手続き方法としては、ファクタリング会社から売掛先に対して「債権譲渡通知」をして、売掛先の支払状況を調査します。

調査結果を受けて、売掛先が売掛先の都合で代金を支払えていなかった場合には売掛先へ、売掛先は代金を支払っているのに利用会社が送金していない場合やそもそも支払うべき売掛金がない場合(架空債権を譲渡していた場合)などは利用会社へ取り立てを行うという流れです。

4-2.任意で売掛金の支払いを求める

ファクタリング会社による支払状況の調査を受けて、売掛先からは問題なく入金されているのに利用会社が送金していないなど、利用会社の契約違反が判明するケースがあります。

その場合、利用会社が契約上の義務を果たしていないということになります。

そのため、ファクタリング会社は電話やメールなどで利用会社に連絡をして、任意での支払いを求めるのが一般的です。

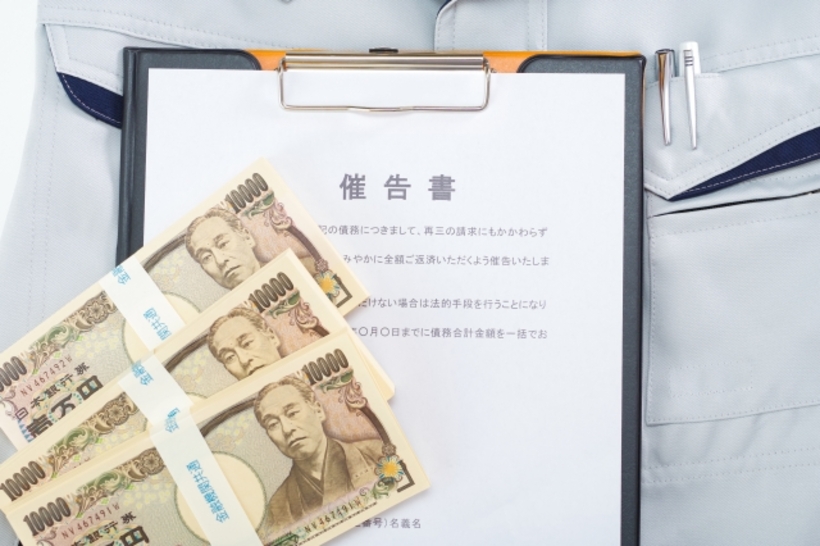

また、内容証明郵便を用いて取り立てを行うケースも珍しくありません。

内容証明郵便とは、「いつ・どのような文書を・誰が・誰に」送ったのかを郵便局が証明してくれるサービスです。

基本的には電話やメール、内容証明郵便での督促が多いようですが、連絡がつかない場合には事務所に直接訪問して支払いを求めるケースもあるでしょう。

4-3.支払催促や訴訟の手続きをする

電話やメールなどで支払いを求めても、利用会社が任意の支払いに応じない場合には、支払催促の手続きが行われます。

支払催促とは、利用会社に対して「支払催促申立書」を送付する手続きです。

書類の受け取り後2週間以内に、利用会社が異議申し立てをしなければ債権者は財産の差し押えを行うことができます。

支払催促で異議申し立てが行われた場合は、訴訟へ移行します。

訴訟とは裁判のことで、契約書や任意の支払いを求めた内容証明郵便などの証拠を示して訴訟が進められるでしょう。

裁判の結果、支払い命令の判決が下されれば、利用者の財産の差し押さえが可能です。

また、訴訟で判決が下される前に債務者の財産を仮に差し押さえる「仮差押」が行われるケースもあります。

4-4.強制執行が行われる

財産の差し押さえが可能な状況になっても、利用会社が支払いをしない場合には、財産の強制執行が行われます。

強制執行とは、強制的に財産を差し押さえたり競売を行ったりすることです。

強制執行が行われると、銀行口座や保険、不動産などが差し押さえられます。

具体的には銀行口座を差し押さえて預金残高から代金を回収する、保険を差し押さえて強制的に解約し解約返戻金を回収する、不動産を差し押さえて競売にかけ売却金を回収するなどです。

強制執行が実施されると利用会社では営業を継続することが難しくなります。

財産を失うのはもちろんのこと、社会的な信用も失ってしまうため、最悪の場合は倒産するリスクもあるでしょう。

そのため、強制執行前に売掛金を支払うことが重要です。

5.偽装ファクタリング業者に注意!

真正なファクタリングを行う業者なら違法性はないため安心して利用できますが、中には貸金業法に触れる悪質な業者が存在するので注意しなければなりません。

前の章でファクタリング業者は貸金業の登録を受ける必要がないことを述べてきましたが、それを利用して無登録の業者がファクタリングだと偽って貸付けを行うという偽装ファクタリングの手口が横行しています。

偽装ファクタリング業者

ファクタリングであると騙って実質貸付けを行ったり、または高額な手数料を要求したりする悪質業者

この章ではそのような悪質業者に関わってしまった場合のリスクや被害例を確認して、偽装ファクタリング業者は絶対に利用しないよう認識を高めましょう。

5-1.偽装ファクタリング業者を利用するリスク

偽装ファクタリングを行う悪質業者を利用してしまうと次のようなリスクに遭う恐れが高まります。

| ■偽装ファクタリング業者のリスク ◎高額な手数料を要求される ◎売掛先からの代金を入金する際に利息を要求される ◎売掛先から入金がなかった場合違約金を請求される ◎悪質な取り立てに遭う |

偽装ファクタリングがこのように非常にリスキーなのは、偽装ファクタリングは貸金業の登録を受けていないor受けられない悪質業者が法律を潜脱して貸付けで儲けるための手口だからです。

貸金業の登録を受けている業者は厳しい基準を満たして審査を通過し、金融庁監督下で法律を遵守して業務を行っているので、利用者からすれば安心して利用することができます。

一方、悪質業者は貸金業法に従わず自身の儲けを追求するために利用者を陥れる危険性が非常に高いです。

最悪な場合、利用者は多重債務に追い込まれてしまったり、社会的な信用を失ってしまったりする事態になりかねません。

5-2.偽装ファクタリング業者の被害例

偽装ファクタリングのリスクを理解したところで、実際に起こった被害例でその手口を確認していきましょう。

ケース①安い手数料で勧誘し、法外な金利を要求

1.他のファクタリング業者より安い手数料で利用客を勧誘

2.ファクタリング契約(売買)に見せかけて金銭消費貸借契約(貸付け)を結ばせ、代金を利用者に振り込む

3.利用者が売掛先企業から入金された代金を偽装ファクタリング業者に振り込む時、代金だけでなく利息も要求してきた

ファクタリングで発生するのは「利息」ではなく「手数料」です。

ファクタリングは売掛金を買い取ってもらうときに買取金額から手数料が差し引かれる仕組みになっています。

利息とは貸借した金銭に対して支払われる対価なので、利息を求めるのは貸金業に該当します。

ケース②売掛先から代金を回収できない場合、利用者に代わりに支払うよう要求

1.ファクタリング契約を締結して買取代金を利用者に振り込む

2.売掛先が倒産してしまい、売上代金が支払い不能になる

3.売掛先の代わりに利用者に代金を支払うよう要求、さらに違約金まで請求してきた

ファクタリングは売掛金(売掛債権)の売買であるため、売掛金を受け取る権利は買取代金と引き換えにファクタリング会社に移ります。

同時に、債権を売ったわけですから、売掛先から何らかの理由で回収できないリスクもファクタリング会社が請け負うはずです。

しかしこのケースではリスクの部分は利用者が請け負う形になっており、これでは公平な売買とは呼べません。

売掛先の肩代わりと同じような手口だと売掛金の買戻しを強要、または償還請求権(「8-3.償還請求権がある」で解説)を行使するケースもあります。

ケース①、②どちらの場合でも要求に応じないと悪質な取り立てを行ったり、「売掛先に知らせる」と言って脅してきたりと支払いに応じるまで手段を選びません。

このような悪質なトラブルに巻き込まれないためにも、偽装ファクタリング業者は絶対に利用しないようにしましょう。

悪徳業者によるファクタリングの事例やトラブルを避ける方法については「ファクタリングで詐欺になるケースとは?トラブルにならないための対策も解説」の記事をご覧ください。

6.悪質なファクタリング業者による取り立ての実態

悪質なファクタリング会社は取り立てが厳しく、中には違法行為による取り立てが行われるケースもあるようです。

例えば、以下のような例が挙げられます。

・深夜や早朝に取り立ての電話をかけてくる

・商品を引き上げようとする

・事務所や店舗などに押しかけてくる

・脅迫や嫌がらせをしてくる

・家族や親族に取り立てをする

ここでは、悪質なファクタリング会社による取り立ての実態を解説します。

6-1.深夜や早朝に取り立ての電話をかけてくる

貸金業法では、取り立ての電話をかける時間帯が制限されており、基本的に午後9時から午前8時までの時間帯は禁止されています。

しかし、悪質な業者の場合には深夜や早朝といった時間帯に関係なく取り立ての電話をかけてくるケースもあるようです。

また、1日に100件以上の電話を利用者の携帯電話や会社、自宅にしつこくかけてくるといったケースもあります。

深夜や早朝に電話がかかってきたり、1日に何度も電話がかかってきたりすることで、精神的にも肉体的にも苦痛を感じてしまうでしょう。

6-2.商品を引き上げようとする

債務を弁済するための手段として建物内に侵入して勝手に商品を引き上げようとするケースもあります。

たとえ債務を弁済するという理由があったとしても、商品を引き上げて弁済に充てる際は債務者の同意が必要とされています。

勝手に商品を引き上げる行為は違法行為になるため、基本的に従う必要はありません。

このような行為は窃盗罪に当たるので、警察に連絡しましょう。

6-3.事務所や店舗などに押しかけてくる

電話だけでなく、事務所や店舗などに何度も押しかけてきて取り立てを行うケースも少なくありません。

事務所や店舗に押しかけるだけでなく、建物内で騒いだり店頭に居座ったりするなどの迷惑行為を行って支払いの催促をするという手口です。

事務所内に居座られることで、業務に支障が出る可能性もあります。

また、周囲に聞こえるように大声で「金返せ!」などと騒ぐなどして周辺住民に迷惑がかかる恐れもあるでしょう。

6-4.脅迫や嫌がらせをしてくる

悪質な業者の中には、脅迫まがいの言動で利用者を脅して売掛金を支払わせようとするケースもあります。

例えば、事務所や店舗の前で周囲に聞こえるような大声で取り立てをする、チラシを作成してばらまく、看板を設置するなどさまざまな嫌がらせをしてくるケースも珍しくありません。

しかし、このような行為は違法行為に当たる可能性が高いといえます。

そのため、脅迫まがいの取り立てをされた、チラシや周囲にわかる形で取り立てをするなどの行為をされた場合は、警察に相談すると良いでしょう。

6-5.家族や親族に取り立てをする

家族や親族に支払いの義務がないにもかかわらず、支払うように要求する電話をかけたり自宅に押しかけたりするケースもあるようです。

家族や親族に迷惑をかけることになってしまうため、利用者は精神的に追い詰められてしまいます。

周囲への罪悪感を駆り立てるなど精神的に追い詰めることで催促しようという手口です。

本人以外への取り立ては違法行為となるため、家族や親族に取り立てが行われた場合は警察や弁護士に相談しましょう。

7.悪質な取り立てに対する対処法

悪質な取り立てがある場合には、躊躇わずに関係機関に相談すると良いでしょう。

悪質な取り立てが行われた場合に相談できる機関としては以下が挙げられます。

・警察

・消費者生活センター

・弁護士

・日本貸金業協会

・金融庁の金融サービス利用者相談室

ここからは、それぞれの機関について詳しく見ていきましょう。

7-1.警察に連絡する

嫌がらせや脅迫行為、事務所や店舗などへの居座り行為がある場合は警察に連絡しましょう。

「#9110」へ連絡することで、無料相談が可能です。

警察が介入することで、嫌がらせや脅迫などがなくなる可能性があります。

ただし、警察へ相談しても捜査には時間がかかります。

そのため、早期解決にはつながらない可能性も少なくありません。

また、被害届を提出する際には、加害者の情報や証拠の提出が求められるため、嫌がらせや脅迫などの証拠を残しておくこともポイントです。

7-2.消費者生活センターへ相談する

消費者生活センターは「188」にかけることで消費者ホットラインにつながります。

商品やサービスに関する苦情や相談を受け付けている機関で、専門の相談員がアドバイスをしてくれます。

契約前でも不審な点があれば相談できるため、悪質なファクタリング会社かもしれないと思った時点で相談してみましょう。

ただし、消費者生活センターには捜査権限はありません。

悪質な取り立てを取り締まることはできないため、問題の根本的な解決は難しいケースもあります。

7-3.弁護士に相談する

弁護士に相談する方法もあります。

悪質な業者と直接交渉してもらえるため、違法な取り立てや執拗な取り立てなどにも対処してもらうことができます。

弁護士が介入することで、違法な取り立てをやめさせることにつながる可能性も少なくありません。

ただし、弁護士に相談する場合は多額の費用がかかるのが一般的です。

相談する弁護士によってかかる費用は異なりますが、ある程度の資金を用意しておく必要があります。

7-4.日本貸金業協会へ相談する

日本貸金業協会では、貸金業法に関連するトラブルがあった際の相談や苦情を受け付けています。

相談は無料となっているため、気軽に相談できることがメリットです。

貸金業に関する知識を豊富に持ったプロが相談に乗ってくれるので、困ったことがあったら相談してみましょう。

また、問題を解決するために裁判外紛争解決手続き(ADR)の申立てをすることも可能です。

申立て方法や必要書類については、日本貸金業協会の「貸金業相談・紛争解決センター」で確認してください。

7-5.金融庁の金融サービス利用者相談室へ相談する

金融庁では金融サービスの利用者に対して、金融サービス利用者相談室を設けています。

電話やメールなどの方法で相談が可能です。

公式サイトから匿名での相談を受け付けている窓口もあります。

個人情報を知られずに相談したい場合に利用すると良いでしょう。

金融サービス利用者相談室では問題を解決するための機関や情報の整理、アドバイスなどを行っているため、どのように解決すれば良いか分からない場合でも相談しやすくなっています。

8.偽装ファクタリング業者を見抜く5つのポイント

偽装ファクタリングは、貸金業の登録を受けていない悪質なファクタリング業者が違法に金銭を貸し付けて儲けるための手口です。

トラブルに巻き込まれる恐れが高いため、利用を避けなくてはいけません。

ではどうすれば偽装ファクタリング業者を見抜くことができるのでしょうか。

この章では偽装ファクタリング業者である可能性が高いポイントを3つ紹介していきます。

| あてはまると偽装ファクタリング業者の可能性が高い ・契約書が債権譲渡契約(売買契約)ではない ・手数料が高すぎる ・償還請求権がある ・分割払いが可能になっている ・買戻特約付きの契約になっている |

これらの項目の危険性や見抜き方をひとつずつ見ていきましょう。

8-1.契約書が債権譲渡契約(売買契約)ではない

繰り返し述べますが、ファクタリングは売掛金の売買なので契約書の内容は「債権譲渡契約」でなければいけません。

タイトルが「債権譲渡契約」となっていても、内容が貸金になってないか隈なくチェックしましょう。

金銭消費貸借契約になっていると後から利息を要求される可能性が高まります。

「5-2.偽装ファクタリング業者の被害例」のトラブル事例①でも紹介したように、ファクタリングは売掛金買取時の1回のみ手数料を支払う(差し引く)仕組みなので、本来なら利息が発生するはずがありません。

契約書はこのような後々のトラブルを防ぐために大事な書類なので、

下記の項目にも注意しながら慎重に進めてくださいね。

| ■契約書の注意点 ・必ずしっかり目を通してから記入 ・分からない点は納得いくまで担当者に説明してもらう ・契約書の控えは大切に保管する ・口約束は絶対にしない |

8-2.手数料が高すぎる

手数料を高く設定するのも偽装ファクタリング業者が行う手口のひとつです。

手数料はファクタリング業者や売掛先の信用度によって大きく異なりますが、一般的には下記の金額が相場となっています。

| 2者間ファクタリング | 8%~18% |

| 3者間ファクタリング | 2%~9% |

上記よりもはるかに高い手数料を提示された場合は不当な金額ではないか疑ったほうがいいでしょう。

手数料は振込手数料や事務的経費なども込みで提示されるのが一般的ですが、それらの項目が別請求になっていないか、不透明な項目はないかどうかも確認すべきです。

不審点に気づくためには複数の会社に見積りを依頼するのが有効です。

特に初めてファクタリングを利用する場合は何社か見積りを出してもらって相場を把握しましょう。

8-3.償還請求権がある

償還請求権とは聞き慣れない言葉だと思いますが、ファクタリング契約において非常に重要な項目なので是非覚えてくださいね。

償還請求権

売掛先の倒産など売掛先の都合により回収できなかった売掛金をファクタリング業者が利用者に請求できる権利。遡求権。

償還請求権がある場合をウィズリコース、償還請求権がない場合をノンリコースと呼ぶ。

「5-2.偽装ファクタリング業者の被害例」のトラブル事例②でも触れましたが、ファクタリングは売掛金(売掛債権)を売買する取引なので、債権に付随するリスクごとファクタリング業者に引き渡すのが筋でしょう。

売掛金を回収する権利だけをファクタリング業者が保有し、回収できなかった場合のリスクは利用者が負うのは利用者側の負担が重すぎます。

償還請求権がある場合は、債権譲渡契約であっても実質売掛金を担保として貸付けを行っているのと同じではという見方が強まっています。

償還請求権の有無についても、契約前に必ず確認するようにしましょう。

償還請求権について詳しくは「償還請求権とは?ファクタリングにおける重要性や注意点をわかりやすく解説」の記事をご覧ください。

8-4.分割払いが可能になっている

2者間ファクタリングの場合、売掛先から入金された売掛金は、支払期日までにファクタリング会社に支払う義務があります。

売掛金は、基本的に分割払いが認められません。

分割払いが可能な場合、貸付けとみなされ、ファクタリングでも貸金業法が適用される可能性があります。

貸金業の登録がないにもかかわらず、売掛金を分割払いできる場合は、偽装ファクタリングの可能性があります。

回収した売掛金を分割で支払えると聞くと、1回あたりの負担が減って良いと考える人もいるかもしれません。

しかし、偽装ファクタリング会社と契約してしまうと、高額な利息を支払うリスクや悪質な取り立てに遭う可能性があるため、注意が必要です。

8-5.買戻特約付きの契約になっている

契約に買戻特約が付いている場合、偽装ファクタリング業者の可能性があります。

買戻特約とは、第三債務者から売掛金を回収できない場合に、利用者(利用会社)がファクタリング会社から債権を買い戻すとする特約です。

前述のとおり、ファクタリングには一般的に償還請求権はありません。

万一売掛金を回収できなくても費用を請求されず未回収リスクを軽減できることは、ファクタリングを利用するメリットの一つです。

一方、ファクタリング契約に買戻特約が付いている場合、売掛金の未回収リスクを利用者が負担することになります。

利用者が責任を負う契約は、売掛金を担保にした融資とみなされる可能性があります。

契約が金銭消費貸借とみなされると、ファクタリングにおいても利息制限法や出資法が適用されます。

9.おすすめの優良なファクタリング業者5選

それではどのようなファクタリング会社が信頼できる優良企業なのでしょうか。

ここではおすすめのファクタリング業者を5社紹介していくので、業者選びの参考にしてくださいね。

◎日本中小企業金融サポート機構

◎みんなのファクタリング

◎ベストファクター

◎OLTA

◎ビートレーディング

9-1.【スピーディーな資金調達】ビートレーディング

| 2者間 | 〇 |

| 3者間 | 〇 |

| 手数料 | 2者間4%~12% 3者間2%~9% |

| 入金スピード | 最短2時間 |

| 買取金額 | 上限・下限なし |

| 個人事業主 | 〇 |

| オンライン完結 | 〇 |

ビートレーディングは2012年設立で創業10年を迎えたファクタリング会社で、2者間・3者間ファクタリングの他に診療報酬、介護報酬ファクタリングなど多様なサービスを取り扱っています。

2者間ファクタリングだと最短2時間で資金調達できるのは業界トップレベルです。

ビートレーディングのメリット・デメリット・利用がおすすめな人を下記にまとめました。

| メリット |

|---|

| ・最短2時間で素早く資金調達が可能 ・注文書ファクタリングで仕事着手前に資金化(現金化)できる ・代表者や社員など自社の情報を積極的に公開していて安心感がある |

| デメリット |

|---|

| ・特になし |

| おすすめな人 |

|---|

| ・一刻も早く資金調達を実現したい人 |

9-2.【手数料が安い】日本中小企業金融サポート機構

| 2者間 | 〇 |

| 3者間 | 〇 |

| 手数料 | 1.5%~ |

| 入金スピード | 最短3時間 |

| 買取金額 | 上限・下限なし |

| 個人事業主 | 〇 |

| オンライン完結 | 〇 |

日本中小企業金融サポート機構はその名の通り、中小企業を支援するための機構で、中小企業サポートのための専門知識や実務経験の基準を満たしているとして国から経営革新等支援機関の認定を受けています。

営利を目的としない一般社団法人のため安心して利用でき、手数料も他の営利法人に比べかなり低く設定されているのがありがたいですね。

日本中小企業金融サポート機構のメリット・デメリット・利用がおすすめな人を下記にまとめました。

| メリット |

|---|

| ・一般社団法人だから安心して利用できる ・利益を目的としていないため手数料が格段に安い ・非対面契約可能 ・必要書類が少ない |

| デメリット |

|---|

| ・金額などによっては対面での契約が必要になる場合がある |

| おすすめな人 |

|---|

| ・中小企業経営者・個人事業主 ・銀行などの融資に落ちた人 |

9-3.【土日祝も対応可能】みんなのファクタリング

| 2者間 | 〇 |

| 3者間 | × |

| 手数料 | ― |

| 入金スピード | 最短60分 |

| 買取金額 | 最大50万円 |

| 個人事業主 | 〇 |

| オンライン完結 | 〇 |

みんなのファクタリングはファクタリング会社の中でも数少ない土日祝でも営業しているファクタリング会社です。

完全オンライン型のファクタリングサービスで、審査にはAI審査を導入しているため、最短60分での資金調達を可能にしています。

みんなのファクタリングのメリット・デメリット・利用がおすすめな人を下記にまとめました。

| メリット |

|---|

| ・土日祝でも資金調達可能 ・電話や面談なしの完全非対面で利用できる ・資金化(現金化)まで最短60分 |

| デメリット |

|---|

| ・手数料がHPに記載されていないので、問い合わせをしないと分からない |

| おすすめな人 |

|---|

| ・すぐに資金が必要な人 ・平日は忙しく、土日に申し込みや資金化(現金化)したい人 |

9-4.【2者間ファクタリングに強い】ベストファクター

| 2者間 | 〇 |

| 3者間 | 〇 |

| 手数料 | 5%~ |

| 入金スピード | 最短即日 |

| 買取金額 | 30万円~1億円 |

| 個人事業主 | 〇 |

| オンライン完結 | × |

ベストファクターはコンサルティング事業を手掛ける株式会社アレシアが運営するファクタリングサービスです。

2者間・3者間双方のファクタリングに対応しており、特に2者間の実績が豊富です。また、買取金額が30万円から対応しているので個人事業主でも利用しやすいでしょう。

ベストファクターのメリット・デメリット・利用がおすすめな人を下記にまとめました。

| メリット |

|---|

| ・2者間ファクタリングの実績が豊富 ・手数料が2%~と安い ・買取金額30万円から利用可能 ・受注書・契約書でも買い取ってもらえる注文書買い取りサービスなら仕事開始前に資金化(現金化)可能 |

| デメリット |

|---|

| ・契約は訪問または出張面談が必要 ・買取額に上限がある |

| おすすめな人 |

|---|

| ・営業所(東京・大阪)に近い人 ・少額から利用したい人 |

9-5.【オンラインで完結】OLTA

| 2者間 | 〇 |

| 3者間 | × |

| 手数料 | 2%~9% |

| 入金スピード | 最短即日 |

| 買取金額 | 上限・下限なし |

| 個人事業主 | 〇 |

| オンライン完結 | 〇 |

OLTAは日本初のオンライン完結型ファクタリング業者であり、オンラインでのスピーディな手続きと審査に定評があります。

2017年設立ながら巨額資本金を元に急速に成長し、業界で大手に昇り詰めつつある勢いのある業者です。

OLTAのメリット・デメリット・利用がおすすめな人を下記にまとめました。

| メリット |

|---|

| ・資本金が約23億5000万円と巨額で安定感あり ・三菱UFJ銀行、三井住友銀行をはじめとするメガバンクと取引あり安心できる ・オンラインでスピーディに完結 ・手数料が2%~と安い |

| デメリット |

|---|

| ・3者間ファクタリングは対応していない |

| おすすめな人 |

|---|

| ・オンラインで素早く手続きを完結させたい人 ・経営基盤が安定しているファクタリング業者を利用したい人 |

10.まとめ

ファクタリングは貸金業ではないため、ファクタリング会社は貸金業の登録を受ける必要がありません。

貸金業者に適用される貸金業法や利息制限法、出資法の法規制も受けないため、なかには高額な手数料や厳しい取り立てをする業者も存在します。

また、貸金業の登録を受けない業者が、ファクタリングを装って実質貸付けを行っているケースもあるため注意が必要です。

安心安全にファクタリングを利用するためには優良なファクタリング会社を選定が重要です。

複数社見積りをとり手数料を比較したり、実績豊富なファクタリング会社を選びましょう。

ビートレーディングは累計取引者数7.1万社以上、累計買取金額1,550億円(2025年3月時点)の実績を誇るファクタリング会社です。

買取実績は1万円~7億円と、幅広いニーズに対応しています。Webフォーム、電話、メール、LINEで無料見積りを実施していますので、ぜひご利用ください。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

関連記事▼

・ファクタリングのメリット・デメリットとは?適したケースや注意点も解説

・他社利用中でもファクタリング会社の乗り換えは可能!メリットと注意点・選び方を解説

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者