「ファクタリングは違法なのでは?」

という疑問に結論からお伝えすると、ファクタリングは違法ではなく合法です。しかし、違法な取引を行った一部のファクタリング業者や事例が有名になったことで、「ファクタリング=違法」と勘違いしている方も少なくないようです。

あらゆるビジネス取引がそうであるように、法律にそぐわないやり方をすれば、違法となります。

そこで本記事では、ファクタリング自体が違法な取引ではないことをわかりやすく解説するとともに、どんな違法の事例があるのか判例もご紹介します。

| 本記事のポイント |

|---|

| ・ファクタリングがなぜ違法ではないのか解説 ・ファクタリングにまつわる裁判や判決を紹介 ・違法業者にだまされないための注意点をお伝え ・違法性のない安全なファクタリング会社5選を紹介 |

「ファクタリングに違法性はないのか知りたい」

「利用してみたいが合法なのか不安」

…という方におすすめの内容となっています。

この解説を最後までお読みいただければ、「ファクタリングは違法ではない」ことがわかって不安が払拭されると同時に、違法業者から身を守るための術も身につきます。

安心してファクタリングを利用するために必要な知識を身につけていきましょう。

ファクタリングが違法ではなく合法であることを理解するために、ファクタリングの基礎知識について詳しくまとめている「ファクタリングとは?仕組みや注意点などを図解で簡単に解説!」の記事も併せてご覧ください。

資金調達をお急ぎの方へ

ファクタリングは融資とは異なり、必要な書類が少ないため最短即日での資金調達が可能です。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 利用相談・調達可能額診断・LINEからのご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

1.ファクタリングは違法ではない!そもそもファクタリングとは?

ファクタリングは違法ではなく、合法的に利用できる資金調達手段です。

ファクタリングとは、売掛金(売掛債権)をファクタリング会社に買い取ってもらい、支払期日よりも前に現金化(資金化)するサービスを指します。

支払いサイトを短縮でき、売掛金が未回収になるリスクを軽減するメリットもあります。

資金繰りの効率化を図りたい場合や、急な支払いが発生し資金が不足している場合などに最適なサービスです。

2.ファクタリングが違法ではない3つの根拠

ファクタリングには、法律的な問題はありません。

ここでは、ファクタリングに違法性がないといえる具体的な法的根拠を3つ解説します。

2-1.売掛債権は譲渡できる(債権法/民法第466条)

ファクタリングを行うときには、ファクタリング会社との間で、「ファクタリング契約」を締結します。

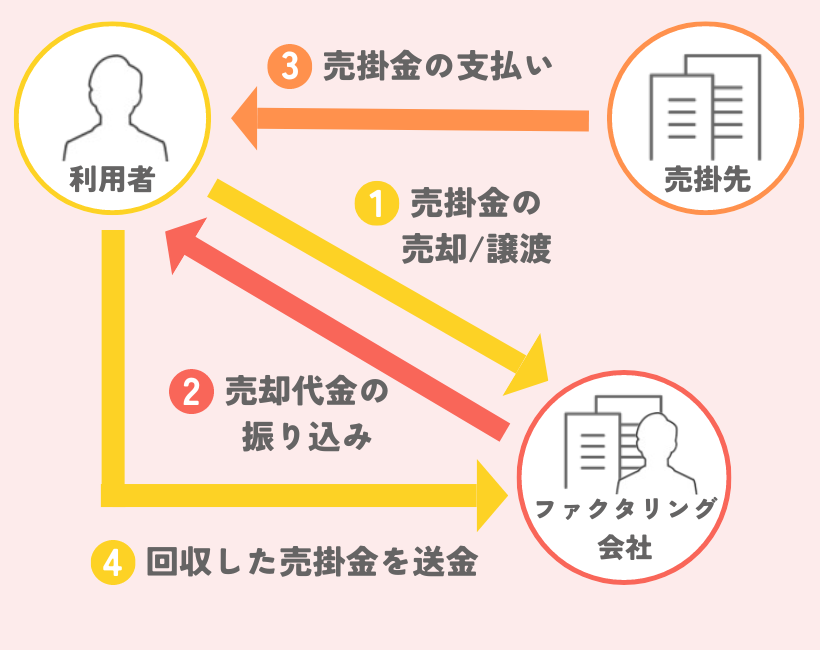

▼ ファクタリングの仕組み

※2者間ファクタリングの仕組み

“ファクタリング契約”と呼ばれる契約の中身は、売掛債権(売掛金)を譲渡(売却)する「債権譲渡契約」です。

ここでまず疑問となるのが、「売掛金を第三者へ譲渡することに、法律的な問題はないのか?」という点です。

結論からいえば、問題ありません。

売掛債権を含む債権は、債権法(民法の契約などに関する部分)の民法第466条に、

「債権は、譲り渡すことができる」

と明記されています。

| 第四節 債権の譲渡(債権の譲渡性) 第四百六十六条 債権は、譲り渡すことができる。 ただし、その性質がこれを許さないときは、この限りでない。 |

ファクタリング会社に売掛債権を譲渡することは、合法です。

2-1-1.権利譲渡禁止の特約がついていても譲渡できる(2020年4月改正)

次に論点となりやすいのが、「売掛先との契約書に『権利譲渡禁止の特約』がついていても、売掛金を譲渡(売却)できるのか?」という点です。

たとえば、売掛先との契約書に、以下のような条項が記載されているケースがあります。

▼ 譲渡禁止特約の文例

| 第○条(権利義務の譲渡禁止) 甲及び乙は、相手方の事前の書面による同意なくして、本契約から生じた権利義務の全部または一部を第三者に譲渡し、もしくは担保に供し、または引き受けさせてはならない。 |

このような譲渡禁止の特約がついていても、売掛先の同意がなくても売掛金を譲渡することはできます。

2-1-2.2020年4月施行の債権法改正で変わった

じつは、譲渡禁止の特約があっても同意なしに売掛金を譲渡(売却)できるようになったのは、2020年4月に債権法が改正されてからです。

改正前には「当事者が反対の意思を表示した場合には、適用しない」という一文がありました。

▼ 改正前の条文

| 第四百六十六条 債権は、譲り渡すことができる。 ただし、その性質がこれを許さないときは、この限りでない。 2 前項の規定は、当事者が反対の意思を表示した場合には、適用しない。 ただし、その意思表示は、善意の第三者に対抗することができない。 |

2020年4月施行の条文では「債権譲渡の禁止や制限の意思表示をしても、債権譲渡の効力を妨げられない」という内容に変更されています。

▼ 改正後の条文(2017年5月成立・2020年4月施行)

| 第四百六十六条 債権は、譲り渡すことができる。 ただし、その性質がこれを許さないときは、この限りでない。 2 当事者が債権の譲渡を禁止し、又は制限する旨の意思表示(以下「譲渡制限の意思表示」という。)をしたときであっても、債権の譲渡は、その効力を妨げられない。 |

2-1-3-.二重譲渡は違法になる

売掛債権(売掛金)をファクタリング会社に譲渡し、資金調達することは違法ではありませんが、1つの売掛債権を複数社に譲渡する「二重譲渡」は違法です。

2者間ファクタリングで二重譲渡をした場合、どちらかのファクタリング会社への売掛金の支払いができず、売掛先に対して債権譲渡通知が行われます。

さらに詐欺罪や横領罪に問われる可能性も高いため、二重譲渡しないように注意しましょう。

ファクタリングでの詐欺について詳しくは「ファクタリングで詐欺になるケースとは?トラブルにならないための対策も解説」の記事をご覧ください。

2-2.円滑な資金調達を実現するための法改正

前述の法改正の背景を、経済産業省の資料からご紹介しましょう。

以下をお読みいただくと、ファクタリングは違法どころか、中小企業がファクタリングを活用しやすくするために法改正した面もあることが、おわかりいただけるかと思います。

▼ 法改正の背景

| 「債権譲渡」は、弁済期前に債権を売り渡して代金を得ることや、債権を担保に供し融資を受けることなどを目的とし、中小企業の資金調達のために行われることがあります。 しかし、改正前の民法の下では、債権者と債務者との間の契約に「譲渡制限特約」を付すことで債権譲渡を無効とすることができたため、債権者(中小企業等)の円滑な資金調達を妨げているという声がありました。 今回の改正は、このような実情に対応したものとなっております。 この改正により、企業の皆様にとっては、債権を活用した資金調達が行いやすくなるというメリットがあります。 出典:経済産業省 |

出だしの“「債権譲渡」は、弁済期前に債権を売り渡して代金を得ることや…”が、まさにファクタリングを指しています。

この改正により、企業の皆様にとっては、債権を活用した資金調達が行いやすくなるというメリットがあります。

と経済産業省の資料に書かれていることからも、ファクタリングが安心して利用できる手法であることがわかります。

2-3.無償ではなく有償で譲渡(売却)できる

「“売掛債権(売掛金)の譲渡(売却)”が合法なことはわかったけれど、有料で売っていいの?」

という疑問を抱いた方もいるかもしれません。

これも問題ありません。

「譲渡」とは、有償無償を問わずに権利を他者に移転させることです。

よって、有償で売掛債権を譲渡する(=売却する)ことに何ら違法性はありません。

ただし、無償で譲渡する場合には税務上の問題が生じる可能性がありますのでご注意ください。

3.ファクタリング契約の種類別メリット・デメリット

ここでは、ファクタリング契約の種類や、それぞれのメリット・デメリットについて解説します。

3-1.ファクタリング契約の種類

ファクタリングには、2者間ファクタリングと3者間ファクタリングの2種類の契約形態があります。

2者間ファクタリングは、ファクタリングの利用者(利用会社)とファクタリング会社との2者間で結ばれるファクタリング契約です。

対して3者間ファクタリングは、利用者、ファクタリング会社、売掛先の3者間で契約が結ばれます。

売掛先が契約に関与するかどうかで仕組みやメリット・デメリットも異なります。

3-2.2者間ファクタリングのメリット・デメリット

2者間ファクタリングのメリットは、最短即日で資金調達ができることです。

売掛先の承諾を得る必要がないため、契約まで時間がかからず急ぎの資金調達に適しています。また、売掛先との今後の取引に影響することがない点も2者間ファクタリングのメリットとして挙げられます。

ただし、2者間ファクタリングは3者間ファクタリングと比べて手数料が高くなりがちであることがデメリットです。

3-3.3者間ファクタリングのメリット・デメリット

3者間ファクタリングには、比較的手数料が安く抑えられるというメリットがあります。

ファクタリング会社が売掛先に直接売掛金(売掛債権)の存在を確かめることができるため、未回収リスクが軽減され、低手数料で利用できます。

一方、売掛先も契約に関わるため、資金調達まで時間がかかる場合があることが3者間ファクタリングのデメリットです。

なお、ファクタリングの種類について、詳しくは「ファクタリングの種類は6種類|2つの契約方法や仕組みも解説」の記事を、ファクタリングのメリット・デメリットについては「ファクタリングのメリット・デメリットとは?適したケースや注意点も解説」をご覧ください。

4.ファクタリングが違法となるケース

売掛金(売掛債権)を売却するファクタリングは合法ですが、給与ファクタリングや偽装ファクタリングと呼ばれる取引は違法です。

ここでは、ファクタリングが違法となるケースについて解説します。

4-1.給与ファクタリング

給与ファクタリングとは、企業から労働者に支払われる予定の給与を債権としてみなして買い取りを行い、給料日前に現金化(資金化)することです。

給与ファクタリングは通常のファクタリングとは異なり、貸金業に該当するという見解が示されています。

そのため、貸金業登録なしの業者が給与ファクタリングを提供することは違法です。

4-2.貸金業の登録を受けていない業者による貸し付け(偽装ファクタリング)

貸金業の登録を受けていない業者が、ファクタリングを装って違法な貸し付けをすることも違法です。

高額な手数料を差し引いて売掛金(売掛債権)の買い取りを行うものの、買主(業者)は債権回収リスクを負わず、売掛金を回収できない場合は買い戻しを強いられます。

このようなファクタリングはヤミ金融による貸し付けで、正規のファクタリングではありません。

参考:日本貸金業協会

この手法は偽装ファクタリングとも呼ばれ、法外な金利を設定されたり、厳しい取り立てをされたりするケースもあるのが実情です。

悪徳なファクタリング会社による取り立てについて詳しくは「ファクタリングの取り立ては厳しい?法規制が適用されないケースとは」の記事をご覧ください。

5.ファクタリングで違法となった主な判例

ここまでお読みいただくと、ファクタリング自体は政府に推進の姿勢が見られるほど法的に問題はなく、まったく違法性がないことがおわかりいただけたかと思います。

「それならば、なぜ違法のイメージがあるのか?」といえば、ファクタリングの名前を使って貸金業を無登録で行っている違法業者の影響と考えられます。

5-1.給与所得者向けの「給与ファクタリング」は貸金業とみなされる

すでに述べていますが、給与ファクタリングは近年問題となっており、「給与債権の譲渡」と称していても実態は貸金業であるという見解が、以下のように金融庁から出ています。

| 給与ファクタリングについて、これを業として行うものは貸金業に該当する旨を2020年3月に公表し、広く一般への注意喚起を行うとともに、無登録業者の広告等について、SNS事業者やプラットフォーマーに対し削除を要請した。 出典:金融庁 |

合法の売掛債権(売掛金)のファクタリングは「債権譲渡契約」を締結して行う債権譲渡であり、「金銭消費貸借契約」を締結して行う金銭貸借ではありません。

ここが重要なポイントで、金銭消費貸借契約であれば、貸金業を登録がない業者が行うと貸金業法違反となります。

給与ファクタリングは、債権譲渡契約(ファクタリング契約)のように見せかけていても実態は貸金であるとみなされます。

よって、貸金業の登録がない業者が行うと違法になります。

※給与ファクタリングを貸金業とみなす金融庁の法律的根拠を詳しく知りたい方は、2020年3月に公表された「金融庁における一般的な法令解釈に係る書面照会手続(回答書)」をご覧いただくと、具体的に記載されています。

5-1-1.給与ファクタリングの判例(七福神)

実際に給与ファクタリングの違法性を認めた判例を見てみましょう。

2021年2月9日、「七福神」の名称で給与ファクタリングを展開していた株式会社ZERUTAに対し、5都道府県の男女9人が総額約430万円の返還を求めた訴訟で、東京地裁は違法と認め、全額返還するように命じました。

この判決では、前述の金融庁の見解と同じく、

・「契約の実質は、金銭消費貸借契約である」

・「給与ファクタリングの手法は貸金業にあたる」

と認定しています。

貸金業に必要な登録を受けずに無許可で貸金業を営んだことや、年利にして少なくとも260%を超える違法な利息を受け取ったことから「契約は無効」と判断されました。

ファクタリングに違法のイメージがある理由について詳しくは「ファクタリングがやばいと言われる理由は?悪徳業者の見分け方と安全な業者8選」でも解説しています。

5-2.中小企業の経営者や個人事業主を狙った悪徳な違法業者も出ている

では、給与所得者ではなく、事業者向けのファクタリングサービスならすべて合法なのか?というと、そうとは断言できません。

中小企業の経営者や個人事業主を狙った悪徳な違法業者が出ているからです。

実際に確認されているのは、「ファクタリングを装って、貸金登録のない業者が、債権を担保とした違法な貸し付けを行っている」という偽装ファクタリングの事案です。

偽装ファクタリングの可能性が高いケースは以下の通りです。

▼ 偽装ファクタリングの可能性が高いケース

| • 償還請求権がついている(売掛先倒産などの場合、利用者に費用を支払う義務がある) • 申込人の通帳・銀行印・キャッシュカードを預かる • 金銭消費貸借契約を締結し、代表者や家族に保証人になることを求める • 売買代金の受け取りが、銀行などからの送金ではなく手渡しでされる • 契約書の写し・領収書などの書類が渡されない 参考:日本貸金業協会 |

事業者向けの売掛債権(売掛金)をめぐる契約の場合、ファクタリング(債権譲渡)か、違法な貸し付け(金銭貸借)の線引きが見極めにくい分、注意が必要です。

ファクタリング会社と誤解して悪質業者と取引すれば、違法な高金利で弁済する金額が雪だるま式に膨れあがり、脅迫まがいの厳しい取り立てに遭うリスクがあります。

偽装ファクタリング会社の事例について詳しくは「【事例あり】ファクタリング会社は闇金?違法なサービスを見極めるコツとは」の記事をご覧ください。

では、違法業者をどう見極めればよいのでしょうか。

次章で違法業者の見分け方について解説します。

6.ファクタリングを装った違法業者を見極める8つのポイント

ファクタリング業者を装った違法業者を回避するために、8つの見極めポイントをご紹介します。

ファクタリング契約であれば以下を満たしている必要があり、満たしていなければ違法業者の可能性が高くなります。

| ◎ 償還請求権がない(ノンリコース)→OK ◎ 手数料の金額が暴利ではない →OK ◎ 契約書に債権譲渡契約であることが明確に書かれている →OK |

また、次のようなポイントを確認したうえでファクタリング会社を見極めることも大切です。

| ◎ 実績・信頼性を確認する ◎ コンプライアンスへの対応をチェックする ◎ 利用者の評価を確認する ◎ 分割払いが可能な契約になっていないか確認する ◎ 公式サイトが存在せず、所在地を調べても該当する住所がない |

それぞれ具体的な内容を確認していきましょう。

6-1.償還請求権がない(ノンリコース)

1つ目のポイントは「償還請求権がない(ノンリコース)」かどうかです。

償還請求権がないことを別の言い方では「ノンリコース」といいます。

ファクタリングは、基本的に償還請求権なしの契約になります。償還請求権がある場合は、実質貸し付けとみなされる可能性が高いでしょう。

ノンリコースについて詳しくは「ファクタリングのノンリコースを解説!ウィズリコースとの違いやメリット・デメリットを解説」の記事をご覧ください。

6-2.手数料の金額が暴利ではない

2つ目のポイントは「手数料の金額が暴利ではないか」です。

手数料が高額だからといって、すなわち違法とはなりませんが、「良心的な会社か、違法業者の可能性がある会社か」を判断するひとつの目安にはなります。

参考までに、ビートレーディングであれば手数料の目安は【2%〜12%】程度です。

違法業者の場合、【手数料30%以上】のように暴利ともいえる高額の手数料を要求することがあります。

実際に、先にもご紹介した大阪地方裁判所平成29年3月3日判決には、

「60万円を受領する代わり,所定の期限には100万円を支払わなければならないと知って一旦は断ったが…」

との文言があり、最初から手数料として【40%】が提示されていたことがわかります。

| 平成25年9月初旬頃,資金繰りに窮し,ファクタリングという金策手段があると聞いて,被告の開設したインターネット上のホームページを見た上,被告本店で説明を受けたところ,60万円を受領する代わり,所定の期限には100万円を支払わなければならないと知って一旦は断ったが,再考した結果,被告との取引を開始したこと,…(略) 出典:大阪地方裁判所平成29年3月3日判決 |

このように手数料が高額すぎる業者は、違法性があるかもしれないと考え、契約しないことが自分の身を守ることにつながります。

6-3.契約書に債権譲渡契約であることが明確に書かれている

3つ目のポイントは「契約書に債権譲渡契約であることが明確に書かれているか」です。

「債権譲渡契約を締結しているが、実態は貸金とみなされる」というケースのほかに、ファクタリング契約といいながら、「金銭消費貸借契約」を締結させるケースもあります。

たとえば、暴力団などの反社会勢力とは知らずに金銭消費貸借契約を結んでしまうと、非常に危険です。違法な高金利で支払うお金が雪だるま式に膨れあがり、暴力的な取り立てにさらされ、やがて破産に追い込まれる事例もあります。

契約書の中身が債権譲渡契約になっているか、きちんと確認することが大切です。

6-4.実績・信頼性を確認する

ファクタリング会社の実績や信頼性についても、慎重に判断しましょう。

まずはホームページを確認し、企業情報や実績などを把握する必要があります。

会社としての実態があり、過去の取引件数が豊富であれば、安心してファクタリングを利用できる可能性が高いです。

6-5.コンプライアンスへの対応をチェックする

違法な業者を避けるには、コンプライアンスへの対応も確認する必要があります。

コンプライアンス体制が整備されており、反社会勢力の排除や債権譲渡に関する法務研修にもしっかり取り組んでいるファクタリング会社を選びましょう。

また、売掛先や金融機関にファクタリングを利用している事実を知られたくないというケースも多いでしょう。

情報を漏らさないためには、個人情報を慎重に取り扱っているファクタリング会社を選ぶことが大切です。

6-6.利用者の評価を確認する

ファクタリング会社の信頼性を見極めるには、利用者による評価も参考になります。

ファクタリング会社を実際に利用した人の口コミをチェックし、問題がないか確認しましょう。

個人の口コミだけでなく、リサーチ会社の調査結果も把握すれば、より客観的な評価がわかります。

6-7.分割払いが可能な契約になっていないか確認する

分割払いが可能な契約になっている場合、違法業者によるファクタリングを装った貸し付けに該当する可能性があります。

2者間ファクタリングを利用した場合、支払期日に売掛先から売掛金が入金されたら、利用者(利用会社)はファクタリング会社へ資金を送金する必要があります。売掛金はすでにファクタリング会社へ売却されているため、入金された資金は本来ファクタリング会社が受け取るべきものです。

したがってファクタリングでは、一括で売掛金の金額を送金する必要があり、分割払いはできないことが前提となっています。

ファクタリング会社は貸金業者ではないため、貸金業者の登録を受けていない業者が分割払いを認めることは違法です。

こうした業者は違法業者の可能性が高く、またファクタリング契約自体も、ファクタリングを装った貸し付けであると考えられます。

ファクタリングの送金や分割払いができない理由について詳しくは「ファクタリングで売却した売掛金が払えない!弁護士に相談するべきケースとは?」の記事をご覧ください。

6-8.公式サイトが存在せず、所在地を調べても該当する住所がない

検索エンジンで企業名を調べても公式サイトが見つからないファクタリング会社は、違法業者の可能性があります。

また、公式サイトがあっても、記載されている所在地を調べた時に該当する住所が存在しないといったケースも、違法業者であるリスクが高いです。

公式サイトの有無や所在地について調べた上で、信頼できるファクタリング会社かどうかを確認しましょう。

7.違法ではない安全なファクタリング会社を選ぶ5つの条件

違法業者を見極めるために最低限知っておきたい8つのポイントは、前述したとおりです。

さらに、より安全なファクタリング会社を選ぶためには、以下の5つの条件を満たしているかチェックしてみてください。

▼ より安全なファクタリング会社を選ぶ5つの条件

| ・条件1:契約数の実績が月間100件以上 ・条件2:手数料が最大で20%以下 ・条件3:顧問弁護士が公開されている ・条件4:社内のコンプライアンス体制が整備されている ・条件5:契約書に不審な点がない |

以下でそれぞれ解説します。

7-1.条件1:契約数の実績が月間100件以上

1つ目の条件は「契約数の実績が月間100件以上」です。

実績数が多いファクタリング会社は、それだけ利用者の支持率が高いと判断できます。

目安として、月間100件以上(年間1,000〜1,500件以上)の実績があれば、良質なファクタリング会社の可能性が高いといえます。

参考までに弊社ビートレーディングの場合、月間契約数は【1,000件以上】となっています。

7-2.条件2:手数料が最大で20%以下

2つ目の条件は「手数料が最大で20%以下」です。

前述のとおり、30%〜40%以上の暴利を取るファクタリング会社は違法業者の可能性があるので避けるのが賢明です。

妥当な手数料の金額は売掛債権(売掛金)の内容によって変わりますが、【最大20%以下】がひとつの目安になります。

※弊社ビートレーディングの手数料は【2%〜12%】程度です。

また、ファクタリングは貸金業ではないため、貸金業法の法規制を受けず、ファクタリング会社が独自に手数料等を設定できます。

高額な手数料を設定している悪徳なファクタリング会社は利用しないように見積りを取り、相場と比較して判断できるようにしましょう。

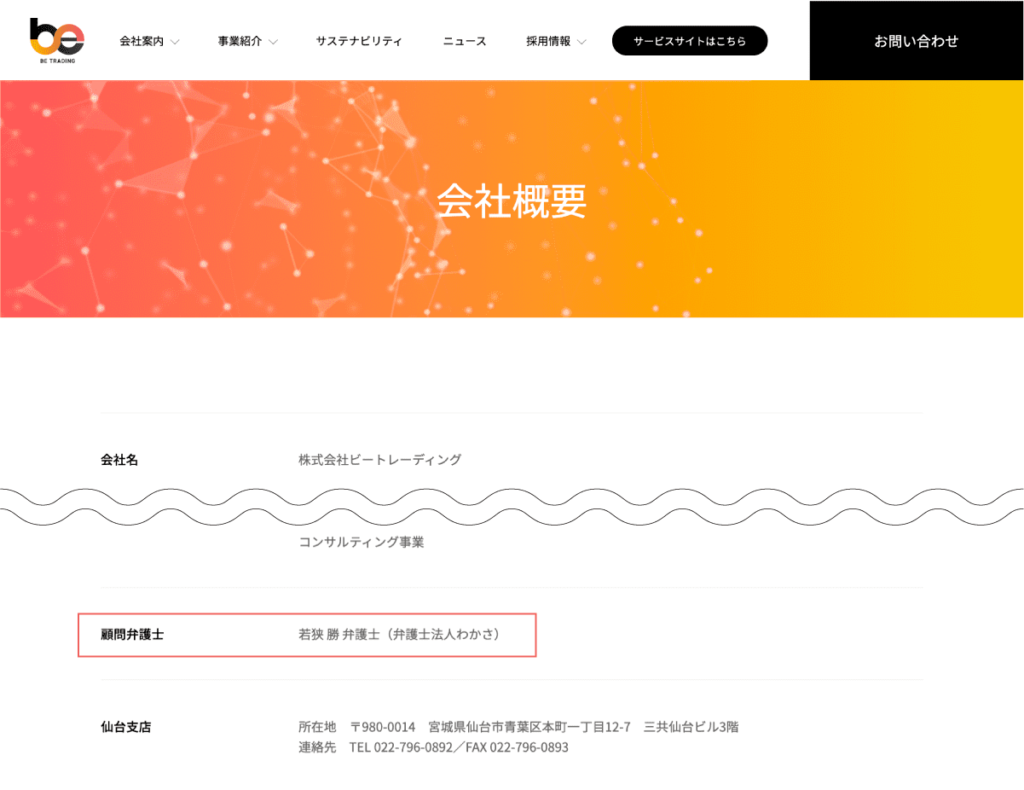

7-3.条件3:顧問弁護士が公開されている

3つ目の条件は「顧問弁護士が公開されている」です。

ファクタリングでは、必ず債権譲渡契約を締結することや、法律的な知識がないと貸金業の範疇に踏み込む可能性があることから、法の専門家のサポートが不可欠です。

ファクタリング会社を探すときには、コーポレートサイトの会社概要のページなどに、顧問弁護士が公開されているか確認してください。

▼ 顧問弁護士が公開されている例

出典:ビートレーディング

顧問弁護士のことも調べてみて、豊富な実務経験があり信頼性の高い弁護士かどうかを確認しておきましょう。

7-4.条件4:社内のコンプライアンス体制が整備されている

4つ目の条件は「社内のコンプライアンス体制が整備されている」です。

良い顧問弁護士がついているだけでなく、コンプライアンスへの取り組みをしっかり行っている会社かどうかについても、コーポレートサイトで確認しましょう。

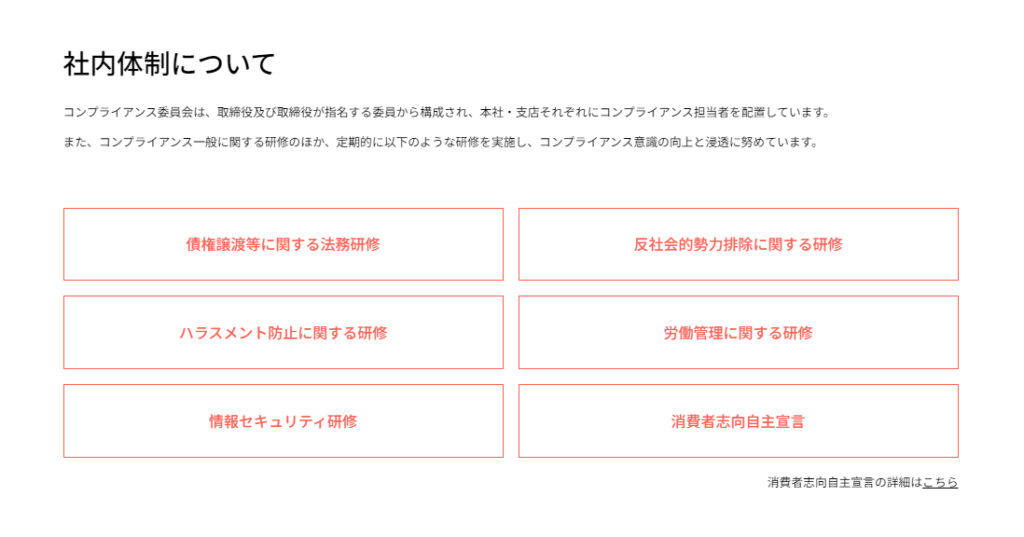

▼ コンプライアンス体制の例

出典:ビートレーディング

特に、「債権譲渡に関する法務」や「反社会勢力排除」の教育をきちんと行っていることが、優良なファクタリング会社の特徴です。

7-5.条件5:契約書に不審な点がない

5つ目の条件は「契約書に不審な点がない」です。

契約書は、ファクタリングのトラブルから身を守るための重要ツールです。

契約を締結する前に、契約書に不審な点がないか、必ず全文を確認することが大切です。

具体的には、以下の点をチェックしてください。

| ・口頭で受けた説明や見積書など認識している契約内容と契約書の内容が合っているか ・貸し付け(金銭消費貸借契約)ではなく債権譲渡契約(売買契約)と明記されているか ・償還請求権がない(ノンリコース)と明記されているか ・自社にとって不利となる項目がないか ・意味が理解できない項目がないか |

ファクタリングを利用するときには、資金繰りが悪化していて、焦りのなかで慌てて申し込みの手続きをする経営者も少なくありません。

そこにつけこんで、契約書に不利な項目を混ぜ込む不誠実な業者も存在しますので、くれぐれもご注意ください。

できれば緊急時に初めてファクタリングを利用するのは避けたいところです。

余裕のあるときに、数万円程度の少額の売掛金で試しに利用してみて、じっくりと契約書に目を通しておくことをおすすめします。

実際に担当者とやり取りすることでも、良心的なファクタリング会社かどうか見極めやすくなります。

8.違法性のない安全なファクタリング会社5選

実際には、どのファクタリング会社を選べば安全なのでしょうか。

ここでは、違法性がない優良なファクタリング会社を5つ紹介します。

なお、各社のデータは2025年3月時点の情報です。

8-1.ビートレーディング

| 手数料 | ・2者間ファクタリング:4%~ ・3者間ファクタリング:2%~ |

| 入金までの日数 | 最短2時間 |

| 利用可能額 | 下限上限なし ※買取実績1万円~7億円 |

| URL | https://betrading.jp/ |

ビートレーディングは、累計買取額1,550億円以上(2025年3月時点)の実績があるファクタリング会社です。

安心して利用できるよう、さまざまな取り組みを展開しています。

たとえば、法令や社内規則の遵守とともに、反社会的勢力との関係を持たないことをホームページ上で宣言しています。

また、個人情報の管理も徹底しており、信頼性の高い顧客管理システムや電子契約サービスなどを導入しました。

社内にコンプランス委員会を設け、社員への教育や研修にも力を入れています。

申し込みから入金までにかかる時間は最短2時間となっており、安全かつスピーディーな資金調達を実現できます。

契約はオンライン契約はもちろん来社や訪問での契約も可能です。

オンラインだけでは不安だという方や、ファクタリングの利用に慣れていないという方は、直接対面での契約にしたほうが安心できるかもしれません。

都合に合わせて契約の形式を選べるのがメリットの1つです。

8-2.日本中小企業金融サポート機構

| 手数料 | 1.5%〜 |

| 入金までの日数 | 最短3時間 |

| 利用可能額 | 下限上限なし |

| URL | https://chushokigyo-support.or.jp/ |

日本中小企業金融サポート機構は、ファクタリングに対応している一般社団法人です。

経営革新等支援機関として、関東財務局長及び関東経済産業局長から認定されています。

オンラインで契約まで完結するため、全国各地のどこからでも利用できます。

クラウド契約システムを導入しており、安全な環境で個人情報のやり取りが可能です。

情報漏洩や改ざんなどに対しても最新の注意を払って運営されています。

また、売掛先が法人であれば、個人事業主でも利用できます。

業種に関する制限は特になく、建設業、製造業、運送業などの幅広い業種で利用されています。

創業1年未満でも利用可能です。

8-3.メンターキャピタル

| 手数料 | 2%~ |

| 入金までの日数 | 最短即日 |

| 利用可能額 | 下限なし~1億円 |

| URL | https://mentor-capital.jp/ |

メンターキャピタルは、東京を中心に全国対応しているファクタリング会社です。

都内での取引件数は、年間3000件以上を誇ります。

専任のスタッフがついて手続きを進めるため、ファクタリングについてあまり知識がなくても安心です。

それぞれの利用者にとって最適な提案をしており、柔軟な取引が可能です。

他のファクタリング会社で断られた場合も、メンターキャピタルならファクタリングを利用できる可能性があります。

8-4.ベストファクター

| 手数料 | 2%~20% |

| 入金までの日数 | 最短即日 |

| 利用可能額 | 30万円~1億円 ※場合によりそれ以上の金額も取り扱いは可能 |

| URL | https://bestfactor.jp/ |

ベストファクターは、平均買取率92.2%のファクタリング会社です。

業界最高水準のセキュリティ対策を実施しており、顧客情報をあらゆる脅威から保護しています。

また、ファクタリングを利用している事実が取引先や金融機関に知られないよう、秘密主義が徹底されている点もポイントです。

さらに、ホームページ上では、暴力団等反社会的勢力排除宣言が公開されています。

7つの項目に答えるだけで手数料がわかる簡易診断シミュレーターもあるため、ファクタリングに興味をもった時点で気軽に見積りを行えます。

診断結果が判明するまでの時間は、約30秒です。

電話で申し込んだ場合も、最短5分で結果がわかります。

8-5.OLTA

| 手数料 | 2%~9% |

| 入金までの日数 | 最短即日 |

| 利用可能額 | 上限下限なし |

| URL | https://www.olta.co.jp/ |

OLTAは、提携銀行数No.1を誇るファクタリング会社です。

手続きはすべてオンラインで完結するため、対面による面談は必要ありません。

ホームページ上では、法令・社内規則を遵守するとともに、反社会的勢力との関わりをもたないことを記載しています。

また、細心の注意を払って情報管理を行い、利用者が安心できるサービスを提供するための社員教育や研修を実施するとしています。

売掛金の回収についても威迫的な行為は行わないと明示しており、最後まで安心してやり取りできる可能性が高いです。

9.ファクタリングをスムーズに利用するポイント

ファクタリングを利用してスムーズに資金調達をするためには、必要書類の準備や利用可能額の確認などをしておくことが重要です。

ここでは、ファクタリングをスムーズに利用するポイントについて解説します。

9-1.ファクタリングの審査に影響する要素を押さえる

ファクタリングを利用する際は、ファクタリング会社による審査が行われます。

審査に影響する要素を押さえた上で、審査に通りやすい売掛金(売掛債権)を売却することがポイントです。

審査時の主な項目には次のようなものがあります。

- 売掛先の信用力

- 売掛金の支払期日までの長さ

- 売掛先との取引実績

上場企業や従業員数の多い企業など、社会的な信用力のある企業への売掛金は、ファクタリングの審査に比較的通りやすいです。

また、支払期日までの期間が短い売掛金や、これまでに多くの取引実績のある企業への売掛金なども、ファクタリングに適しています。

9-2.ファクタリングに必要な書類を事前に準備する

ファクタリングに必要な書類を事前に準備しておくと、スムーズな資金調達が可能です。

ファクタリング会社によって提出を求められる書類は異なりますが、主に以下のようなものが挙げられます。

- 身分証明書

- 預金通帳のコピー

- 売掛先との契約書や発注書

- 決算書

- 商業登記簿謄本

- 印鑑証明書

発行までに時間がかかる書類もあるため、早めに用意しておきましょう。

9-3.ファクタリング会社の利用可能額を確認しておく

ファクタリングで調達可能な金額は、ファクタリング会社によって異なります。

ファクタリング会社によっては、一定の金額以上の売掛金(売掛債権)でなければ買い取ってもらえないケースもあるため、事前の確認が必要です。

公式サイトの記載をチェックしたり、問い合わせしたりすることで利用可能額を確認しておきましょう。

9-4.資金調達までにかかる時間を確認しておく

申し込みから審査、入金までにかかる時間を確認しておくことも、ファクタリングをスムーズに利用するためのポイントです。

ファクタリング会社によって、資金調達までにかかる時間は異なります。

特に、3者間ファクタリングの場合は2者間ファクタリングと比べて時間がかかるケースが多いため、急いで資金調達したい場合には注意が必要です。

10.ファクタリングを利用する流れ

最後に、ファクタリングを利用する流れについて、2者間ファクタリングと3者間ファクタリングに分けて解説します。

10-1.2者間ファクタリングの場合

2者間ファクタリングを利用する際の流れは以下の通りです。

10-1-1.ステップ1:ファクタリングの申し込み

まずはファクタリング会社を選び、申し込みを行いましょう。

申込方法はWebサイトのフォームや電話など、ファクタリング会社によって異なります。

申込後審査に進む場合は、売掛金(売掛債権)に関する書類などの必要書類を提出します。

10-1-2.ステップ2:審査

提出した書類をもとに、ファクタリングの審査が行われます。

ファクタリング会社からの審査結果の連絡を待ちましょう。

10-1-3.ステップ3:ファクタリングの契約・入金

審査に通り、手数料などの条件に合意できたら、ファクタリングの契約手続きを行います。

ファクタリング契約の完了後、早い場合は即日で入金されます。

10-1-4.ステップ4:売掛金をファクタリング会社に一括払い

売掛先から売掛金(売掛債権)が入金されたら、ファクタリング会社に一括で支払いを行います。

以上が、2者間ファクタリングを利用する際の流れです。

10-2.3者間ファクタリングの場合

3者間ファクタリングを利用する流れは、基本的に2者間ファクタリングと同様です。

ただし、ステップ2の審査に通ったあとに、利用者が売掛先に対して債権譲渡通知をして利用の承諾を得る必要がある点と売掛先が直接ファクタリング会社へ支払いをする点が大きな違いです。

売掛先からファクタリング利用の承諾が得られた上で、ステップ3のファクタリングの契約・入金へと進みます。

ステップ4の売掛金の支払いは、売掛先からファクタリング会社へ直接行われるため、売掛金回収後にファクタリング会社へ支払う手間がありません。

11.まとめ

ファクタリング自体には違法性はありませんが、ファクタリングを装って違法な貸し付けを行う業者には注意が必要です。特に、償還請求権がある契約や分割払いが可能としているケースは貸し付けの可能性が高いでしょう。

また、公式サイトや存在しなかったり、所在地が実在しなかったりする場合も違法業者のリスクがあります。

ファクタリングを資金調達方法として安全に活用するためには、優良なファクタリング会社を選ぶことが大切です。

ビートレーディングは、2025年3月時点での累計買取額1,550億円以上、累計取引社数7.1万社以上のファクタリング会社です。

オンライン契約の他、来社・訪問での契約も可能なので、ファクタリングの利用を検討している場合はぜひご相談ください。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

関連記事▼

・他社利用中でもファクタリング会社の乗り換えは可能!メリットと注意点・選び方を解説

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者