「資金繰りが苦しくて、次回の源泉徴収税が支払えない」

「税金の支払いを忘れて、納税期限を過ぎてしまったのだけど、この後どうなるの?」

と思ったことはありませんか。

故意であれ意図的であれ、税金を期日までに支払わないと滞納と見なされます。

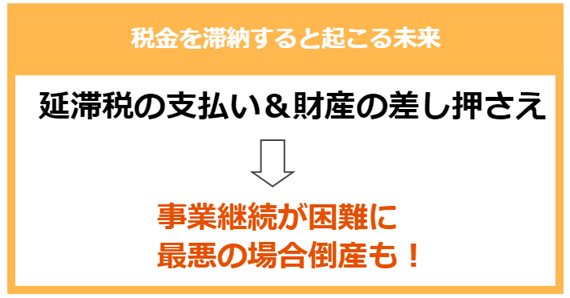

そして、滞納したまま放置しておくと、延滞税が課されるだけではなく最終的には財産が差し押さえられ、事業の継続も難しくなるかもしれません。

国税庁が発表した「令和2年度租税滞納状況」によると、法人税では805億円、消費税では3,456億円の滞納が新規に発生するなど、法人の税金滞納は決して珍しいことではありません。

この記事では、以下についてお伝えしていきます。

・税金を滞納した後に起こること

・税金の納付期限と延滞税

・差し押さえによって法人が受けるデメリット

・差し押さえを回避するために行うべきこと

また、本記事後半では、売掛金がある場合に納税資金を調達できる「ファクタリング」という方法についてもお伝えしていきます。

やむを得ず税金を滞納せざるを得ない状況だとしても、事業を継続していけるように対応していきましょう。

目次

1. 税金を滞納した後に起こること

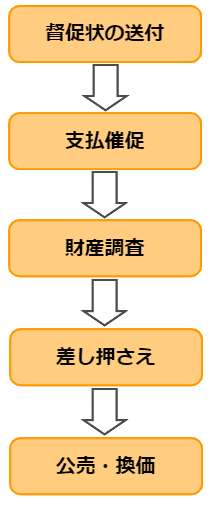

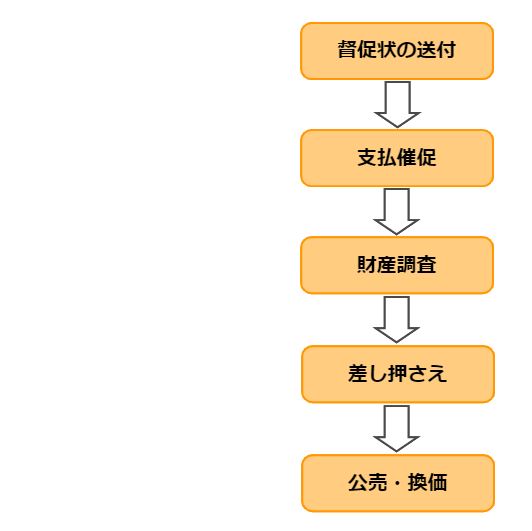

税金を期日までに支払えず滞納してしまうと、以下のような出来事が起こっていきます。

督促状の送付からはじまり、その後も税金の納付がなければ支払いの催促や財産調査が行われます。

それでも未納が続く場合は、財産が差し押さえられて公売にかけられてしまうため、注意が必要です。

以下で、流れについてひとつずつ解説していきます。

1-1. 督促状の送付

自治体によって発送される時期は異なりますが、だいたい税金の納付期限から1か月前後で、ハガキか封書で督促状が届きます。

開封してもらえるように、ハガキや封筒に赤字や大きな文字で「重要」「督促状」などと印刷されている場合もあるので、必ず確認してください。

法律上では、地方税法第331条などにより、

「督促状を発行した日から10日経過しても税金が未納の場合、財産の差し押さえをしなくてはならない」

とされています。

現状では、10日を過ぎたからといって、すぐに差し押さえが実行されることはまずありません。

しかし放置しておくと、差し押さえに繋がることは忘れずにおきましょう。

1-2. 電話・書面・訪問での支払催促

督促状が届いた後も税金が納付されない場合、税務署や自治体から電話や書面で連絡があり、速やかに支払うよう催促されます。

電話や書面の連絡では支払いがされないと税務署や自治体が判断した場合、直接担当者が法人の事務所に訪問し、納付するように通告する場合もあります。

1-3. 納税者自身や財産の調査

税務署や自治体では、電話や書面などで支払いを催促しても滞納が続く場合、納税者自身の情報や財産について調査を開始します。

たとえば、法人の場合は代表者の家族構成や戸籍、取引先の情報、売掛金があるのかなどについて調査されます。

また、預貯金や不動産といった財産や、加入している保険などについてもチェックされるため、いよいよ差し押さえの日が近づいてきたと考えられるでしょう。

1-4. 差し押さえ

税務署や自治体からの度重なる支払い催促にも応じない場合、納税者の情報や財産の調査完了後、差し押さえが実行されます。

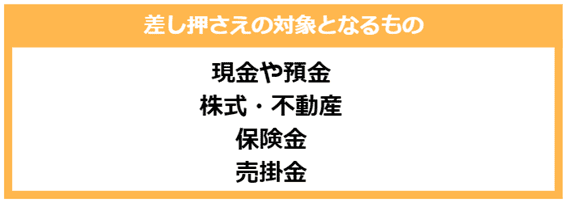

差し押さえの対象となるのは以下のようなものです。

現金や預金、株式や不動産、保険金、売掛金などあらゆる財産が差し押さえになりますが、生きていくために必要な食料や衣服、そのほか事業に欠かせないと判断されたものに関しては、「差押禁止財産」として対象外です。

差押禁止財産の対象となるのは以下のようなものです。

日常生活で必要な衣服や家具や寝具、3か月分の食料と燃料、業務上必要な器具や実印、その他生活上で必要な最低限の財産については、差し押さえの対象とはなりません。

ここでのポイントは、あくまでも「生活に欠くことができない、必要なもの」であるということです。

たとえば、不要と判断された高級家具があれば差し押さえの対象となるかもしれません。

車についても、公共交通機関が発達している地域なのかどうかや、業務上車の使用が必須なのかによっても、差し押さえの対象となるかどうか変わってくるでしょう。

いずれにしても、税務署の判断になることを覚えておいてください。

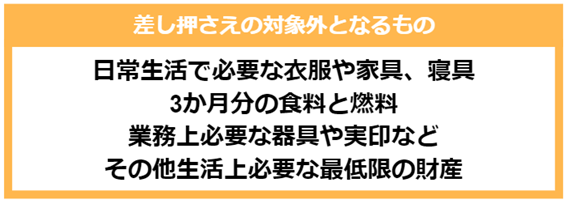

1-5. 差し押さえた財産の公売・換価

差し押さえられた財産は納税者が売買することはできなくなり、インターネット公売や入札などで売却されます。

公売の対象となる主な財産は以下の通りです。

不動産や自動車、絵画や宝飾品、ゴルフ会員権などが公売の対象です。

公売後に得られた金額は滞納している税金に充当され、もし余りが出た場合は納税者に支払われます。

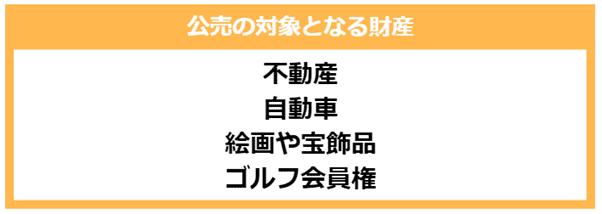

2. 差し押さえによって法人が受ける3つのデメリット

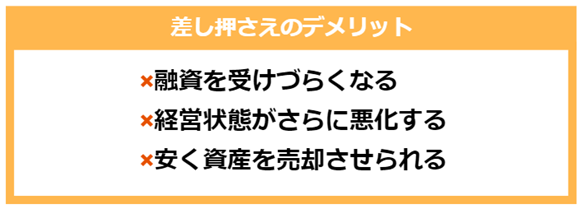

財産の差し押さえは、金銭的にも精神的にも大きなデメリットがあります。

しかし、デメリットはこれだけではありません。

ほかにも以下のような不都合が生じる可能性があり、最悪の場合は事業が継続できなくなってしまうかもしれません。

融資に影響が出たり、経営状態が悪くなったりするのは大きなデメリットと言えるでしょう。

以下で、ひとつずつ解説していきます。

2-1. 融資を受けづらくなる

税金を滞納すると以降は融資を受けづらくなるだけでなく、融資を受けている銀行の預金を差し押さえられたら最悪の場合は期限前弁済を迫られます。

運転資金の用意のために融資を受けたくても、金融機関からお金が借りられない事態に陥る可能性が高くなるのです。

多くの法人は、融資を利用して事業を拡大しています。

融資を受けづらくなることで、事業に多大なるマイナス影響を及ぼす可能性があることを理解しておいてください。

2-2. 経営状態がさらに悪化する

差し押さえが行われると、会社の経営状態はさらに悪化するでしょう。

税金を滞納してしまう状況を考えると、資金に余裕はないはずです。

売掛金の入金を待って運転資金にしていた場合も、売掛金が差し押さえられてしまうため、入金のあてがなくなります。

また、差し押さえの際には税務署や自治体から売掛先の会社に連絡が行くため、滞納の事実が明るみに出てしまいます。

「税金を滞納するような会社とは取引をしたくない」と信用を失ってしまうかもしれません。

資金繰りが急激に悪化し、取引先企業との関係も断たれ、経営状態がこれ以上はないというところまで悪化する可能性があるのです。

2-3. 通常よりも低い金額で資産を売却させられる

差し押さえの際に不動産があると、インターネット公売や入札などで売却されますが、相場よりも安く70%~80%程度の金額で売られてしまいます。

税金を滞納していなければ、時期を見て相場よりも高く売ることもできたかもしれません。

しかし、差し押さえられた不動産は必ず相場よりも安く売却され、異議を申し立てることもできないのです。

3. 法人が支払う税金の納付期限と延滞税

法人が支払う税金は、大きく分けて以下の2種類があります。

・国に対して支払う

・都道府県や市町村に対して支払う

国に対して支払う主な税金は以下のとおりです。

・法人税などの所得課税

・消費税などの消費課税

・印紙税などの資産課税

都道府県や市町村に対して払う主な税金は以下のとおりです。

・法人住民税などの所得課税

・地方消費税などの消費課税

・固定資産税などの資産課税

支払う税金の種類が多いため、納付期限を確認しておくことが重要です。

以下で、それぞれの税金の納付期限と、期日までに支払わず滞納してしまった場合に発生する延滞税について解説していきます。

3-1. 法人が支払うべき税金の納付期限

法人が税金を支払う際には、「事業年度の終了日翌日から2か月以内」という設定が多くなっています。

以下で表にまとめましたので、確認してください。

3-1-1. 国に支払う税金

| 納税期限 | 対象となる法人 | |

| 法人税 | 事業年度の終了日の翌日から 2か月以内 | 利益(納付が必要な税額)が出ている |

| 消費税 | 事業年度の終了日の翌日から 2か月以内 | 課税資産を取り扱う課税事業者 |

| 源泉徴収税 | 給与支給月の翌月10日 (=毎月10日) | 給与を支払っている |

| 印紙税 | 課税文書の作成時 | 課税文書作成者 |

| 自動車重量税 | 車検時 | 社用車を保有している |

3-1-2. 都道府県や市町村に支払う税金

| 納税期限 | 対象となる法人 | |

| 法人住民税 | 事業年度の終了日の翌日から 2か月以内 | 法人税を納付済 |

| 法人事業税 | 事業年度の終了日の翌日から 2か月以内 | 法人税を納付済 |

| 地方法人特別税 | 事業年度の終了日の翌日から 2か月以内 | 法人税を納付済 |

| 固定資産税 | 1期:4月末日、2期:7月末日 3期:12月末日、4期:12月末日 | 1月1日に固定資産を保有してる |

| 自動車税 | 5月末日 | 社用車を保有している |

上記のように、固有資産や自動車の有無によって、支払う税金の種類が変わってきます。

自社ではどの税金を支払う必要があるのか、きちんと確認しておきましょう。

3-2. 法人が税金を滞納した場合にかかる延滞税

期日までに税金を支払わなかった場合、滞納となり、翌日から納税完了までの期間に応じて、延滞税が発生します。

延滞税の利率は以下の通りです。

・納付期限の翌日から2か月間は「年7.3%」と「特例基準割合+1%」のいずれか低い割合

・納付期限の翌日から2か月以上経過すると「年14.6%」と「特例基準割合+7.3%」のいずれか低い割合

理解が難しいと感じるかもしれませんが、滞納をして2か月以上経過すると、延滞税の利率がグンと高くなるということを覚えておいてください。

実際の計算方法は複雑なため、国税庁のウェブサイトに必要事項を入力して、延滞税額を確認することをおすすめします。

4. 差し押さえを回避するために行う3つのポイント

税金を滞納してしまった場合、すぐに全額支払うことはできないとしても、なんとか差し押さえだけは避けたいものです。

そのためには、以下で述べる3つのポイントに注意してください。

・消費税と源泉徴収税は最優先で支払う

・税務署に納税意志があることを伝えて相談する

・顧問税理士などの専門家に相談する

差し押さえ回避のために、きちんと行動していきましょう。

以下で、ひとつずつ解説していきます。

4-1. 消費税と源泉徴収税は最優先で支払う

法人が支払うべき税金は法人税や固定資産税、事業税など多くありますが、やむを得ず税金を滞納してしまう場合でも、消費税と源泉徴収税は最優先で支払いを行ってください。

法人が一時的に消費者や社員から預かり、後からまとめて納付する消費税と源泉徴収税は、滞納すると差し押さえに繋がりやすい税金と言われているからです。

4-2. 税務署に納税意志があることを伝えて相談する

差し押さえを回避するためには、まずはきちんと「納税するつもりである」ことを税務署に伝え、対応策を相談しましょう。

現状では税金を支払えない状態だとしても、支払うつもりであると意思表示があり、相談を受けていれば、税務署側も一方的に差し押さえを実行するとは考えにくいからです。

「相談したとしても、結局払えないから意味がない」

と思わずに、困った時こそ担当者とコミュニケーションを取ることを強くおすすめします。

納税は国民の義務であるため避けて通ることはできませんが、担当者も人間です。

誠実に対応することで、差し押さえを回避できるよう、分割払いの交渉などに応じてくれるかもしれません。

長期にわたる分割払いを認めてもらう場合には、納付計画書や資金繰り表などの提出を求められることもありますが、税務署と相談しつつ進めていきましょう。

4-3. 顧問税理士などの専門家に相談する

顧問税理士がいる場合は、必ずどう対応したらよいか相談してください。

専門家の目線で現在の財務状況を見て、どうするのがベストなのかアドバイスをしてくれるでしょう。

また、顧問税理士がいない場合には、商工会議所などの無料相談を利用するのもおすすめです。

たとえば東京商工会議所では、無料で税理士や弁護士、社労士などに困りごとの相談ができます。

5. 税金の滞納を解消するにはファクタリングという手もある

「融資を受けて、早く滞納している税金を返したい!」

そう思っても、税金を滞納している事実が信用情報に記載されてしまうため、銀行や日本政策金融公庫からお金を借りることは非常に難しいのが現状です。

このような場合、法人が保有している売掛金をファクタリング会社へ売却することで資金化する、ファクタリングを検討してみてはいかがでしょうか。

ファクタリングには、以下のような特徴があります。

| ・借金ではないので信用記録情報に残らない ・申し込みから入金までは最短即日 |

5-1. 借金ではないので信用記録情報に残らない

「手続きをしてお金を借りる」

と考えてしまいがちですが、ファクタリングは借金ではありません。

法人が保有している売掛金(債権)をファクタリング会社へ売却することで資金化するシステムのため、借金という扱いにはならず、信用記録情報にも残らないのです。

税金を滞納していると金融機関から新たに借り入れをすることが難しくなります。

しかし、ファクタリングは借金ではないため、金融機関から融資を受けずに納税資金を調達できるのです。

5-2. 申し込みから入金までは最短即日

ファクタリングは、申し込みから入金までが最短即日。

「できるだけ早く納税したい」

など、急いでいる場合におすすめできる方法です。

上記のようなファクタリングサービスを行っている会社は多くありますが、実績が豊富なところに依頼すると安心して利用できるでしょう。

税金の滞納解消の方法を知りたい方は「ファクタリングとはなにか?」の記事もあわせてご覧ください。

資金調達でお困りならビートレーディングに一度ご相談ください

■特徴

・最短2時間で審査、即日入金も可能

・資料提出から最短30分以内に買取金額を提示

・パソコンもしくはスマホからオンライン契約

・用意する書類は通帳のコピーと売掛債権に関する資料(契約書・発注書・請求書など)のみ

ビートレーディングは、建築業、食品業、アパレル小売業などで月間1,000件の豊富なファクタリング実績があります。

納税資金や仕入資金など、法人が抱える資金調達の問題解決が必要でしたら、ぜひお問い合わせください。

6. まとめ

本記事では、法人が税金を滞納した場合にどのような影響があるのかについてお伝えしてきました。

まず、税金を滞納すると以下のような流れで進んでいきます。

◎財産の差し押さえは大きなデメリットがあり、具体的には以下のような不都合が生じる可能性があります。

最悪の場合は事業が継続できなくなってしまうかもしれません。

◎法人が支払う税金は、大きく分けて以下の2種類があります。

・国に対して支払う

・都道府県や市町村に対して支払う

◎国に対して支払う主な税金は以下のとおりです。

・法人税などの所得課税

・消費税などの消費課税

・印紙税などの資産課税

◎都道府県や市町村に対して払う主な税金は以下のとおりです。

・法人住民税などの所得課税

・地方消費税などの消費課税

・固定資産税などの資産課税

支払う税金の種類が多いため、納付期限を確認しておくことが重要です。

◎期日までに税金を支払わなかった場合、滞納となり、翌日から納税完了までの期間に応じて、延滞税が発生します。

延滞税の利率は以下の通りです。

・納付期限の翌日から2か月間は「年7.3%」と「特例基準割合+1%」のいずれか低い割合

・納付期限の翌日から2か月以上経過すると「年14.6%」と「特例基準割合+7.3%」のいずれか低い割合

滞納をして2か月以上経過すると、延滞税の利率がグンと高くなるということを覚えておいてください。

◎なんとしても差し押さえは回避したいところですが、そのためには以下の3点を必ず行ってください。

・消費税と源泉徴収税は最優先で支払う

・税務署に納税意志があることを伝えて相談する

・顧問税理士などの専門家に相談する

また、税金の滞納を解消するにはファクタリングという方法もあり、以下のような特徴があります。

・借金ではないので信用記録情報に残らない

・申し込みから入金までは最短即日

そして最後に、月間1,000件のファクタリング実績があるビートレーディングについてお伝えしました。

この記事を参考に事業を上手く継続していただけることを願っております。

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者