「赤字経営でも大丈夫だろうか?」

「赤字のまま経営するのはどうなのだろうか?」

この記事を読んでいる方は、経営している会社の業績が赤字となり、このまま経営を続けるとどうなるのだろうかと不安に思っているのではないでしょうか。

結論からいうと、赤字になっても経営は続けられます。

会社が潰れるのは、経営するための資金が手元に全く残らなくなったときであり、主に次の4つのケースの場合はすぐに倒産はしません。

| 赤字経営でも倒産しないケース4つ |

| 1. 前期までは黒字で現預金に余裕がある 2. 本業以外から収入がある 3. 担保になる価値の高い資産を保有している 4. 金融機関から融資を受け始めたばかりである |

さらに、赤字経営には税金の負担を軽減する次のようなメリットがあるため、資金繰りのための節税対策としては有効になることがあります。

| 赤字経営で得られるメリット3つ |

| 1. 法人税の負担が軽減される 2. 損失の繰り延べができる 3. 中小企業であれば法人税の還付金を受け取れる |

ただし、赤字経営を続けていると次のような会社の存続危機に関わるデメリットが生じることは忘れてはなりません。

| 赤字経営のデメリット2つ |

| 1. 金融機関から融資を受けにくくなる 2. 毎年赤字経営だと倒産に追い込まれる |

税金の負担を抑えるためにわざと赤字経営を続けるのは好ましくなく、事業を継続するためにも立て直しを図ることが重要です。

この記事では、以下の内容をまとめて説明しています。

- そもそも赤字経営とは

- 赤字経営でも潰れないケース

- 赤字経営で得られるメリット

- 赤字経営が起こすデメリット

- 赤字経営の注意点

- 赤字経営に陥りやすい原因

- 赤字経営を脱却して立て直す方法

読んでいただくことで、以下をお分かりいただけます。

◎赤字経営とは、どのような経営状態なのか

◎赤字経営でも倒産しないのは、どのようなケースなのか

◎赤字経営でも得られるメリットは、会社にとってどのような効果があるのか

◎赤字経営が起こすデメリットは、会社にどのような悪影響をもたらすのか

◎赤字経営になったら、何を気を付けるべきか

◎なぜ赤字経営に陥ってしまうのか

◎赤字経営から脱却して立て直すには、何をすべきか

赤字経営に不安を感じている経営者の方が、不安を解消して会社を良い方向へ導けるような内容を載せていますので、ぜひ最後までご覧ください。

赤字経営でもファクタリングなら資金調達が可能!

ファクタリングは売掛先の信用力を重要視しているため

赤字経営や税金を滞納している方でも利用することができます。

ファクタリングについては「7-4.ファクタリング」で詳しくご紹介しています。

資金調達をお急ぎの方へ

ファクタリングは融資とは異なり、必要な書類が少ないため最短即日での資金調達が可能です。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 利用相談・調達可能額診断・LINEからのご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

1. そもそも赤字経営とは

赤字経営とは「利益が生まれていないまま会社を経営すること」です。

利益には主に「営業利益」、「経常利益」、「純利益」の3つがあります。

どれか1つでも利益が生まれていないと赤字といわれ、その状態で経営していると「赤字経営」といわれます。

ここでは、赤字経営となる以下3つの利益の赤字について見ていきましょう。

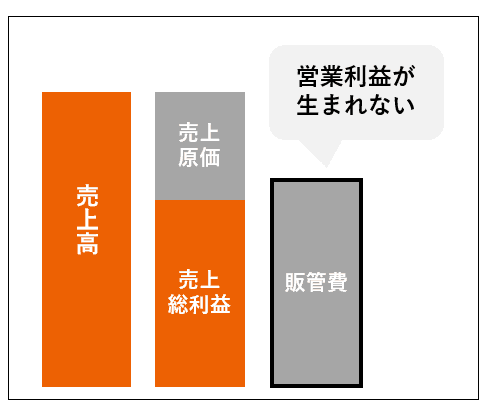

1-1. 営業利益の赤字

1つ目は、営業利益の赤字です。

営業利益の赤字は、会社の本業における利益(=営業利益)を得られていないということを意味します。

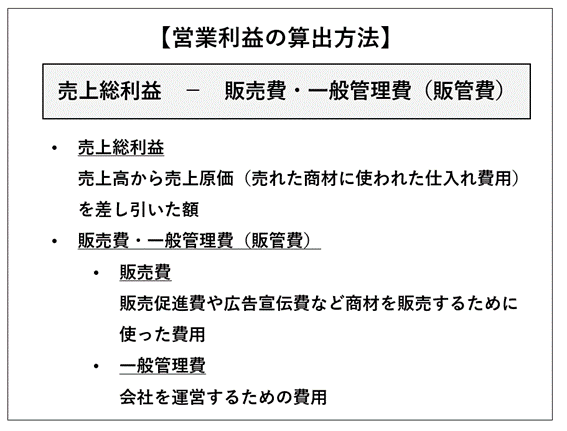

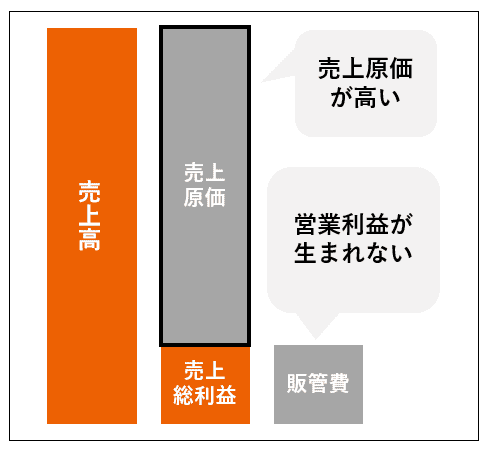

営業利益は、売上総利益から販売費・一般管理費(販管費)を差し引いて算出されます。

【営業利益のイメージ図】

では具体的にどのような状況になると営業利益が赤字になるのか解説していきます。

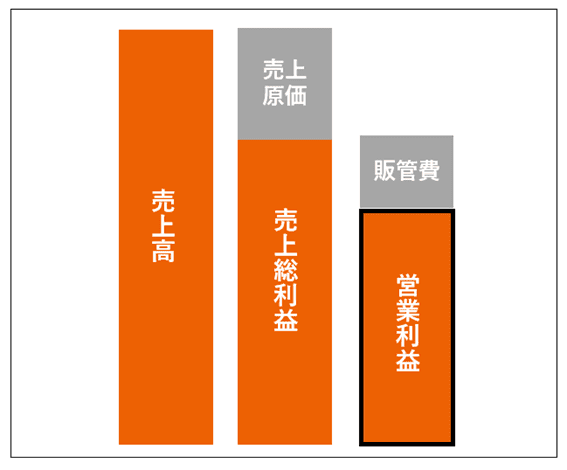

1-1-1. 売上高が少ない

適正な売上原価と販売費・一般管理費(販管費)であっても、売上高が少ないと売上総利益が減るため、営業利益は赤字となります。

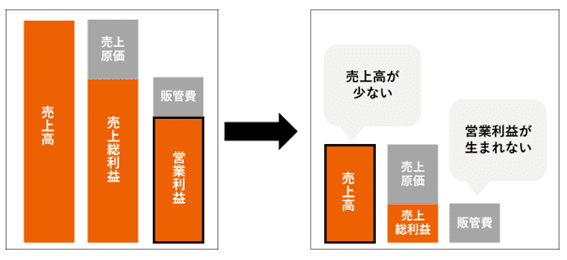

1-1-2. 売上原価が高い

売上高が大きくても、売上原価が高いと売上総利益は思ったように出ず、販売費・一般管理費(販管費)を引くと営業利益は赤字となります。

1-1-3. 販売費・一般管理費が多い

販売費・一般管理費(販管費)が売上総利益と比べて多いと営業利益は生まれません。

事業を立ち上げたばかりの頃であると見られることが多いといえます。

営業利益が赤字で経営しているということは、本業において利益が生まれていないまま経営していることを意味します。

早期に立て直しを行わないと倒産につながる恐れがある状態が、営業利益の赤字です。

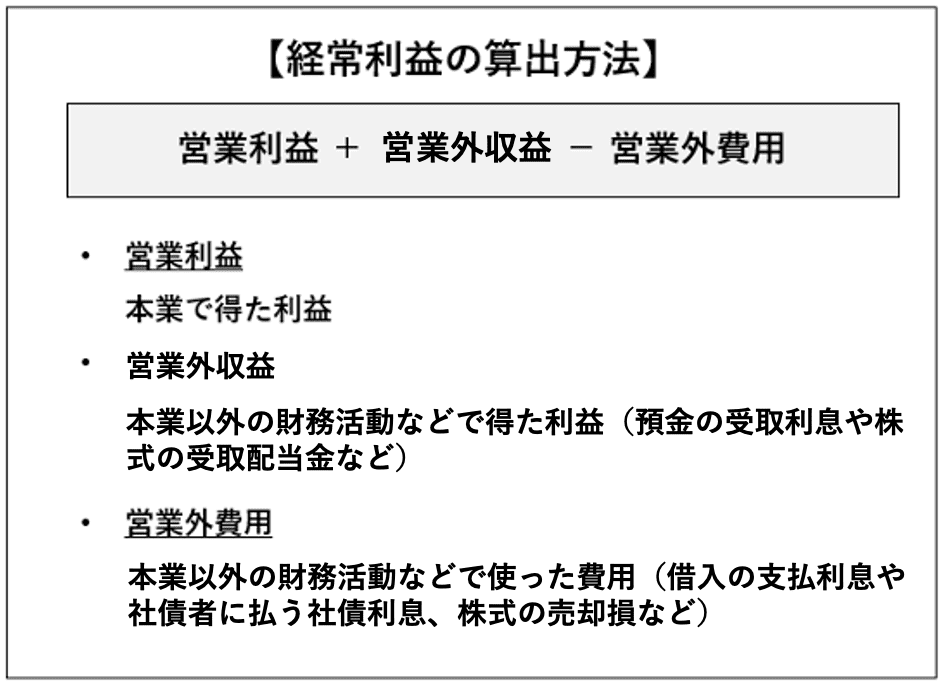

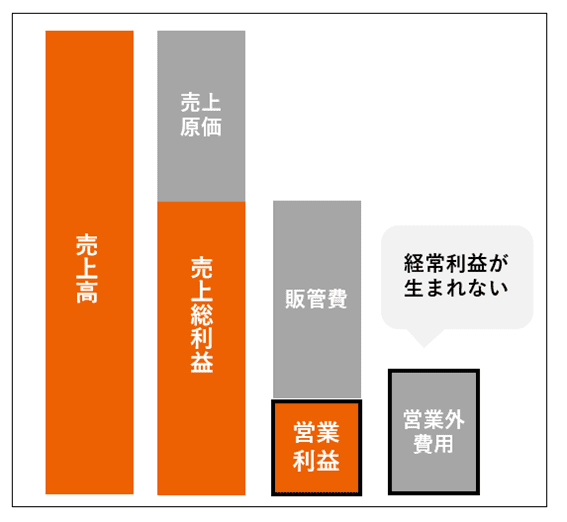

1-2. 経常利益の赤字

2つ目は、経常利益の赤字です。

経常利益の赤字は、本業の利益である営業利益に、本業以外の収益(受取利息など)と費用(支払利息など)を加味した経常的な利益(=経常利益)が生まれていないということを意味します。

経常利益は、前述した営業利益と営業外収益を足し、その合計から営業外費用を差し引いて算出されます。

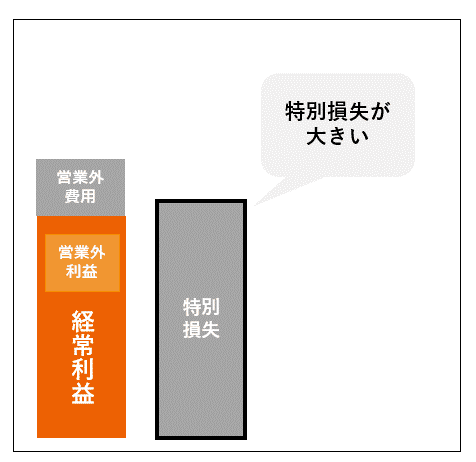

【経常利益のイメージ図】

営業利益は黒字でも、営業外費用をカバーできるほど営業収益を出せていないと経常利益は赤字になることがあります。

経常利益が赤字ということは、本業で十分な利益を出せていなかったり、資金調達における借入金額が多く支払利息の負担が大きくなっていたりする状態で経営していることを意味します。

本業において利益を出せるような立て直しと、資金調達の方法の見直しが必要な状態が、経常利益の赤字です。

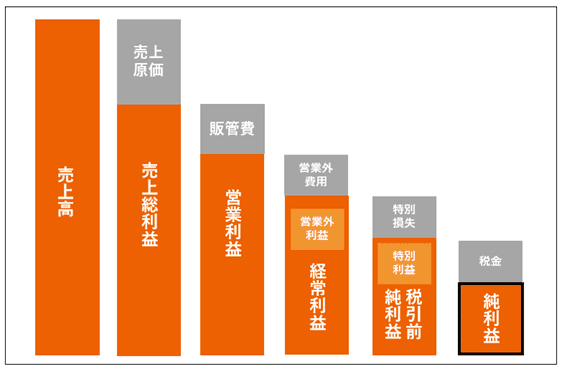

1-3. 純利益の赤字

3つ目は、純利益の赤字です。

純利益の赤字は、年度内に得た全ての収益から、発生した全ての費用を引いたときに利益(=純利益)が生まれていないことを意味します。

純利益は、税引前純利益から税金を差し引いて算出されます。

【純利益のイメージ図】

しかし以下の状況になると、純利益はマイナスとなり、純利益の赤字となります。

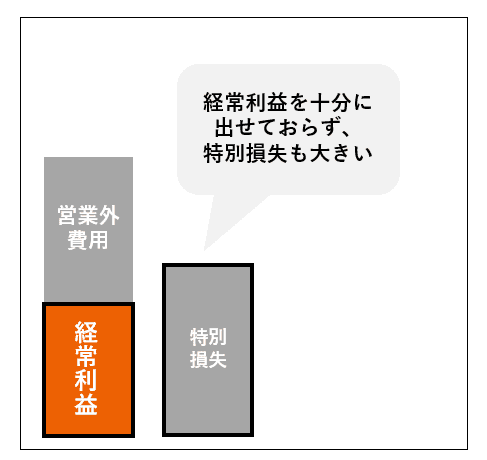

1-3-1. 特別損失が大きい

経常利益が黒字でも、大きな特別損失が発生した場合は税引前純利益が出ないため、純利益が生まれないことがあります。

1-3-2. 経常利益を十分に出せておらず、特別損失も大きい

営業外費用の負担が大きいことで経常利益を十分に出せておらず、特別損失も大きい場合は純利益は生まれません。

純利益が赤字の場合、「立て直せる可能性がある赤字」と「倒産寸前である赤字」の2つがあります。

立て直せる可能性が高い純利益の赤字は、「特別損失が大きい」場合です。特別損失は自然災害など例外的に起こる損失のため、赤字経営となるのは一時的といえます。

倒産寸前である純利益の赤字は、「経常利益を十分に出せておらず、特別損失も大きい」場合です。

事業活動で利益を出せていないことを意味するため、本業の利益が出ていないことや借入が多く支払利息の負担が大きいことが考えられます。

特別損失も大きいため、この状況から利益を生み出すまでに立て直すことは極めて困難といえるのです。

2. 赤字経営でもなぜ潰れない?倒産しないケース4つ

ここまで、赤字経営とは利益を生み出さない状態で経営していくことを説明してきましたが、そうなったからといって会社はすぐに倒産するわけではありません。

なぜなら、倒産は経営するための資金が手元に全く残らなくなったときに起こるからです。

つまり、手元に資金があれば赤字経営でも事業は続けられます。

では、赤字経営でも事業を続けられる、手元に資金がある状態というのはどのようなケースで発生するのでしょうか。

それが、以下4つのケースです。

| 赤字経営でも倒産しないケース4つ |

| 1. 前期までは黒字で現預金に余裕がある 2. 本業以外から収入がある 3. 担保になる価値の高い資産を保有している 4. 金融機関から融資を受け始めたばかりである |

1つずつ見ていきましょう。

2-1. 前期までは黒字で現預金に余裕がある

前期までは黒字で現預金に余裕がある場合は、今赤字経営でも会社は潰れません。

赤字をカバーできるくらいの儲けを前期までに出せていれば、事業を継続できる資金はあるといえるからです。

たとえば、前期は1,000万円の黒字であり、今期は300万円の赤字であった場合、前年度から通算すれば700万円の黒字です。

この額が資金として会社に蓄えられるため、すぐに倒産することはありません。

このため、前期までの利益が黒字で現預金に余裕があれば潰れないのです。

2-2. 本業以外から収入がある

本業以外から収入があれば、すぐに会社が潰れることはありません。

たとえば、製造小売業が本業でも保有している不動産を賃貸に出していたら、その家賃収入を得られることになります。

その収入を本業の経営資金に回せば、赤字経営であっても会社を存続させることは可能です。

事業を継続していくためには本業で利益を得ることが重要にはなりますが、本業以外から収入があれば、すぐに会社が倒産してしまうような状態にはならないのです。

2-3. 担保になる価値の高い資産を保有している

会社が潰れないケースには、担保になる価値の高い資産を保有していることもあげられます。

このような資産は、売却すれば資金化でき、赤字経営の会社を運営していくのに必要な額を調達できる可能性が高いからです。

「担保になる価値の高い資産」というのは、主に資産として価値のある土地や建物といった不動産が該当します。

どのような土地や建物の価値が高いかというのは、土地の場合は公示価格(国が定めている土地の標準価格)や基準地価(都道府県が定めている土地の標準価格)、建物の場合は築年数などによって決まりますが、評価額が事業を継続できるほどであればすぐに倒産することはありません。

2-4. 金融機関から融資を受け始めたばかりである

金融機関から融資を受け始めたばかりであれば、赤字経営でも会社はすぐに潰れません。

会社を運営できるだけの資金が手元に残っている可能性が高いからです。

金融機関によっては、将来利益を生んで返済する能力を見込んでしばらく融資をしてくれることも考えられます。

「赤字経営になると融資を受けにくくなるのでは?」と思われるかもしれませんが、それは赤字経営が何年も続いた場合です。何年か続けて赤字経営であれば、金融機関も融資を回収できないと判断し、融資を停止することがあります。

金融機関から融資を受け始めたばかりであり、将来融資を回収できると金融機関に判断されれば、前述した通りすぐに融資が止められることは少なく、赤字経営でも会社を潰さないようにできるのです。

3. 赤字経営になると税金の負担が軽減されるメリットがある

実は、赤字経営になると税金の負担が軽減されるメリットがあります。

具体的な内容は次の3つです。

| 赤字経営で得られるメリット3つ |

| 1. 法人税の負担が軽減される 2. 損失の繰り延べができる 3. 中小企業であれば法人税の還付金を受け取れる |

詳しく見ていきましょう。

3-1. 法人税の負担が軽減される

赤字経営になると法人税の負担が軽減されます。

その分、節税となり手元資金を残しやすくなります。

法人税というのは、年に一度ある決算日までに生じた利益に対して、既定の法人税率を乗じて算出される税金です。

法人税における利益というのは「法人税法の規定によって調整された利益」です。

会計上では利益がなくても法人税法で認められない損失があれば、法人税法では利益が発生することになり法人税を払う必要があるのですが、その税額は最低の7万円までに抑えられることがあるのです。

もし、法人税法の規定によって調整されても利益がないと判断されれば、法人税は発生しません。

このため、赤字経営になると法人税の負担が減るのです。

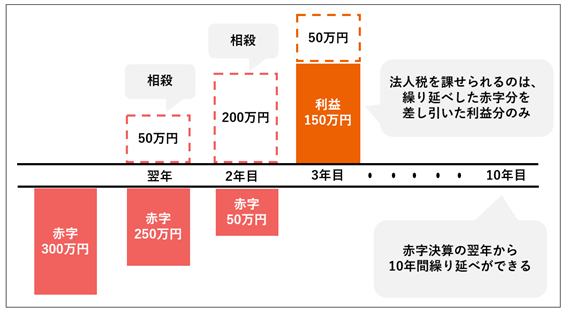

3-2. 損失の繰り延べができる

赤字経営になると、その赤字で生じた損失の繰り延べができます。

将来、黒字となったときに支払う法人税の負担を軽減することが可能です。

損失の繰り延べができるのは、「欠損金の繰越控除」という制度があるからです。

赤字分を翌年以降に最大で10年間繰り越して、その翌年以降に生じた黒字と相殺できます。

翌年以降に繰り越された赤字分は黒字で生じた利益から控除されるため、将来に負担する法人税が軽減されるのです。

【欠損金の繰越控除を3年にわたって繰り越した場合のイメージ図】

たとえば、300万円赤字が生じたら、その300万円の赤字を翌年以降に生じた黒字と相殺できます。

資本金が1億円以上ある法人は控除できる金額に制限はあるものの、利用することによって本来の法人税額と比べるとその税額を減らせます。

| 欠損金の繰戻控除の詳細はこちら |

|---|

| No.5762 青色申告書を提出した事業年度の欠損金の繰越控除|国税庁 |

3-3. 中小企業であれば法人税の還付金を受け取れる

中小企業(資本金が1億円以下の会社)であれば法人税の還付金を受け取れます。

支払った法人税の一部が戻ってくるため、手元にお金を残すことが可能です。

「欠損金の繰戻しによる還付」という制度が、中小企業の還付金請求を可能にします。

前期に支払った法人税を上限として、還付される制度です。

還付される金額は、次の計算式で決まります。

【還付金の算出方法】

| 還付所得事業年度の法人税額 × 欠損事業年度の欠損金額 還付所得事業年度の所得金額 |

経営している会社が中小企業に該当すれば、赤字経営になったら還付金の申請をすれば手元にお金を戻すことができるようになります。

| 欠損金の繰戻しによる還付の詳細はこちら |

|---|

| No.5763 欠損金の繰戻しによる還付|国税庁 |

4. 【要注意!】赤字経営には会社の存続危機に関わるデメリットも

赤字経営になると税金の負担が軽減されるメリットがあるものの、会社の存続に関わるデメリットがあることは忘れてはなりません。

具体的な内容は、次の2つです。

| 赤字経営のデメリット2つ |

| 1. 金融機関から融資を受けにくくなる 2. 毎年赤字経営だと倒産に追い込まれる |

順番に見ていきましょう。

4-1. 金融機関から融資を受けにくくなる

赤字経営になると金融機関から融資を受けにくくなります。

融資を受けにくくなれば、運転資金や設備資金など事業活動に必要な資金を調達することが難しくなります。

赤字経営になると金融機関は会社に対し「返済能力がない」と判断し、会社の信用に対する評価を下げるため、融資を受けにくくなります。

金融機関は、融資した会社がその融資を活用して利益を出し、業績を伸ばすことで融資が回収できることを期待します。

利益を生んでいない赤字経営となれば融資の回収が見込めないため、融資することを避けるのです。

全ての金融機関が赤字経営の会社に融資をしないわけではありませんが、赤字経営になると金融機関の信用度が低くなり、融資を受けられなくなる可能性が高くなることは念頭に置く必要があります。

4-2. 毎年赤字経営だと倒産に追い込まれる

赤字経営が毎年続いていると倒産に追い込まれます。

倒産に追い込まれてしまうと事業活動が極めて困難になります。

毎年赤字経営であれば、その分累積赤字が増えて債務超過となり、手元に資金がなくなります。企業が倒産するのは手元に資金がなくなるときのため、赤字経営が続くと倒産に追い込まれるのです。

赤字経営が一時的であれば、累積赤字が増えないため倒産を免れますが、何年も続いていると会社を存続できなくなるリスクが高まることは抑えておきたいところです。

5. 赤字経営は資金繰り目的の節税対策になるがわざと続けるのは好ましくない

ここまで説明してきた通り、赤字経営には税金の負担を軽減するメリットがあります。

節税につながって資金を手元に残せるようになるため、会社を潰さないようにするために重要な資金繰りの一手段として有効になることがあります。

現に、資金繰りのために赤字決算をして赤字経営をする会社が存在することも事実です。しかし、節税対策ができるからといってわざと赤字経営を続けるのは好ましくありません。

故意に赤字決算をして赤字経営を続けていると、次の2つが起こるリスクが高まるからです。

5-1. 金融機関からの信用を得られない

「4. 【要注意!】赤字経営には会社の存続危機に関わるデメリットも」で説明した通り、金融機関からの信用が得られません。

信用が低下すれば融資を受けにくくなり、資金を調達したいときにできなくなります。 そうなると、会社を存続させることは極めて難しくなります。

5-2. 脱税の容疑をかけられる

節税のために虚偽や不正な申告をすると、税務署による調査が実施され脱税の容疑をかけられます。

申告内容が悪質と判断されると、次の処分を受けるリスクがあります。

【受けるリスクの高い処分】

| 処分名 | 処分の内容 |

|---|---|

| 行政処分 | 付帯税を課せられる 【付帯税の例】 加算税 ・過少申告加算税(本来払うべき税額と比べて申告額が少ないときに課せられる税金) ・無申告加算税(申告期限までに申告しなかったときに課せられる税金) ・重加算税(納税額をわざと偽装し、申告しなかったり、申告額を少なくしたりした場合に課せられる税金) 延滞税 納付期限までに税金を納めなかった場合に課税される |

| 刑事罰 | 10年以下の懲役もしくは1,000万円以下の罰金、その両方が課せられる |

赤字経営は会社を存続させるための一時的な措置として有効となるものの、赤字経営を脱却して利益を出す会社へと立て直すことが最も重要になることを忘れてはなりません。

6. 赤字経営に陥りやすい主な原因4つ

なるべく早く赤字経営から脱却して会社を立て直すことが重要です。

そのためには、赤字経営に陥りやすい原因を知ることが大切になります。

赤字経営になった原因は必ずあり、その原因の解消こそが会社を立て直すことにつながるからです。

赤字経営に陥りやすい原因というのは、主に次の4つがあります。

| 赤字経営に陥りやすい主な原因4つ |

| 1. 無駄なコストがかかっている 2. 余剰在庫を抱えている 3. 仕入れ原価が高い 4. 資金運用に失敗している |

順に見ていきましょう。

6-1. 無駄なコストがかかっている

1つ目の原因は、無駄なコストがかかっていることです。

利益は売上からコストを引いた金額です。

売上があっても無駄なコストが多ければ利益は生まれません。

売上がそのコストを下回れば赤字になります。

事業活動をする上でコストはかかるものですが、中には赤字につながる無駄になりやすいコストがあります。

以下がその例です。

【無駄になりやすいコストの例】

| コスト名 | 無駄になりやすい理由 |

|---|---|

| オフィス賃料 | テレワークの普及で出社する従業員が減少する |

| 人件費 | 業務効率化できるシステムが導入されておらず、残業が多く発生する |

| 広告宣伝費 | 売上に結びつかない宣伝を続けている |

| インフラ費用 (通信費や水道費、光熱費) | <光熱費の場合> 人がいないのに点灯しっぱなしの照明があったり、消費電力の多い電球が使われていたりする |

| 外注費 | 社内で対応できる業務まで依頼している |

| 消耗品費 | 従業員が自由に持ち出せるルールであると、無駄な発注を招く |

こうした無駄になりやすいコストをそのままにしていると、そのコストばかりが多く出ていき利益が生まれにくくなります。

赤字経営が続くことにもなるため、利益に悪影響を及ぼしていそうなコストを見直すことが大切です。

6-2. 余剰在庫を抱えている

2つ目の原因は、余剰在庫を抱えていることです。

倉庫などにある、売れずに残っている商品を余剰在庫といいます。余剰在庫が赤字経営の原因につながるのは、利益が生まれないからです。

利益が生まれない理由は、次の2つにあります。

6-2-1. 仕入資金を回収できない

売れない商品を倉庫に残したままにするということは、仕入資金を回収できないことを意味します。

利益は仕入資金以上の価格で売ることで発生するため、余剰在庫を抱えていると利益は生まれません。

6-2-2. 仕入資金を回収できないコストがかかる

商品を保管している倉庫には、次のような費用が発生します。

- 倉庫の賃料

- 保管費用

- 人件費

- 税金

売れない商品を倉庫に残したままにしていると、上記の費用だけが出ていくばかりなので利益が生まれないのです。

増えすぎると利益が圧迫されて赤字経営が続くことになります。

もし、売れない商品を倉庫などに残している状態が続いているのであれば、対処する必要があります。

6-3. 仕入原価が高い

3つ目の原因は、仕入原価が高いことです。

商材を作ったり提供したりするために購入したものの価格を仕入原価といいます。商材が売れても売れなくても、仕入れたものの全額が仕入原価です。仕入原価が高い商材は販売価格が高くなります。

その商材が高品質で消費者の満足度を高めており、売上を伸ばせていれば良いですが、そうでないと利益を圧迫することになります。

仕入原価が高いと販売価格は下げにくいため、なおさら利益を生み出しにくくなります。

仕入原価が高いかどうかは、原価率(掛け率)で分かります。

原価率の目安は業種によって異なり、経済産業省が公表している「2021年経済産業省企業活動基本調査(2020年度実績)」で業種別のおおよその原価率を理解できます。

赤字にならないようにするには、商材の品質を下げない程度に仕入原価を見直すことが大切です。

6-4. 資金運用に失敗している

4つ目の原因は、資金運用に失敗していることです。

「1-2. 経常利益の赤字」で説明した営業外費用には社債や株式などの売却損が計上されるため、資金運用で損失すると収益が生まれず赤字になることがあります。

損失をカバーできるくらい売上を伸ばしたり、資金の調達に伴って生まれるコストを上回る収益を出せる運用方法を検討したりしなければ、損失は大きくなり会社が傾いてしまう恐れがあります。

【事業にとってプラスになる原因で赤字経営になることもある】

事業にとってプラスになる原因で赤字経営になることもあります。

たとえば、以下のような原因です。

| ①商材を広く認知してもらうために投じたコスト(広告宣伝費など) |

| 商材を広く認知してもらうために広告宣伝費などにコストをかけると赤字になることがありますが、結果として認知度が高まって売上につながったのでプラスになります。 |

| ②質の高い商材を作るために投じたコスト(外注費など) |

| 質の高い商材を作るため、専門技術を持つ業者に外注するコストをかけると赤字になることもありますが、結果として消費者の満足度が高まって売上が伸びたのであればプラスといえます。 |

| ③事業を拡大したり、継続させたりするための設備に投じたコスト(設備投資) |

| 事業を拡大したり、継続させたりするための設備にコストをかけると赤字になることがありますが、将来的に事業が成長して発展するのであればプラスです。 |

つまり、コストがかかっても、かけたコスト分を回収できるくらい売上を伸ばして利益を得る見込みがあれば、今赤字経営であっても悪いことではありません。

将来どのくらい利益を得られるのかを予測しながら、どのくらいコストをかけていくのかを考えることが重要になります。

7. 赤字経営から脱却する立て直し方法4つ

赤字経営に陥りやすい原因を理解したら、その原因を踏まえて立て直しをしましょう。

赤字経営から脱却して立て直す方法としては、次の4つがあります。

| 赤字経営から脱却する立て直し方法4つ |

| 1. 多くかかっているコストを見直す 2. 余剰在庫を売って減らす 3. 仕入原価を抑える |

順に見ていきましょう。

7-1. 多くかかっているコストを見直す

1つ目は、多くかかっているコストを見直すことです。

将来、コストを回収できるくらいの売上を伸ばせれば良いですが、売上と比べて支出が多く続いてしまうと利益は生まれず、手元に資金がない限りは会社は潰れてしまいます。

コストには売上に関わらず一定に発生する「固定費」と受注件数や販売量などによって変わる「変動費」の2つがあります。

【コストの種類】

| 固定費 |

|---|

| ・オフィス賃料 ・人件費 ・広告宣伝費 ・インフラ費用(通信費や水道費、光熱費) ・減価償却費 など |

| 変動費 |

|---|

| ・外注費 ・原材料費 ・消耗品費 ・輸送費 ・研究開発費 など |

このうち優先的に見直すと良いのが固定費です。

売上に関わらず一定の金額が発生するため、抑えることで利益が生まれやすくなります。

固定費全てを見直す必要はありませんが、たとえば次のような費用は見直す余地があります。

【見直しが可能な固定費(例)】

| 項目 | 見直し方法(例) |

|---|---|

| オフィス賃料 | 現場でなければ対応できない業務以外はテレワークを進めて、規模の縮小を計画する |

| 人件費 | ・労働環境を見直す(労働時間の短縮など) ・業務効率化を実現するシステムの導入を検討する |

| 広告宣伝費 | ・現在の広告効果を見直す ・自社で宣伝できるようであれば、広告代理店に依頼しない |

| インフラ費用 (通信費や水道費、光熱費) | <通信費の場合> ・利用状況に合う料金プランに変更する <光熱費の場合> ・消費電力の低いLEDを導入する ・人の動きを感知して電源ON/OFFが切り替わるセンサーを導入する |

変動費に関しては、削減すると商材の品質低下につながることもあるため難しいところはありますが、次の項目に関しては見直しが可能です。

【見直しが可能な変動費(例)】

| 項目 | 見直し方法(例) |

|---|---|

| 外注費 | 社内で何をどこまで対応できるのかを明確にし、自社で対応できることは外注しない |

| 消耗品費 | 社内で共有化を進める |

会社の費用を把握し、赤字経営から脱却するためにはどの費用を削減できそうか検討することをおすすめします。

7-2. 余剰在庫を売って減らす

2つ目は、余剰在庫を売って減らすことです。

倉庫などに売れない商材を保管したままにしていると、仕入資金を回収できませんし、倉庫を管理するための費用が出ていくだけで利益は生まれません。

では、倉庫などに保管している売れない商材はどうすれば良いかというと、次の2つを検討すれば利益を生み出せる可能性があります。

7-2-1. 値下げして売る

値下げすれば売れる可能性があります。

多く売れれば赤字とならずに済むこともありますし、全て売れれば在庫を一掃することも可能です。

ただし、消費者にニーズのある商材を値下げすることがポイントです。

ニーズのない商材を値下げしても売れる可能性は低いため、どの商材を値下げすべきかどうかを検討する必要があります。

7-2-2. アウトレットショップで売る

アウトレットショップで売ることも有効です。

アウトレットショップには、シーズン中に売れなかったり、品質が劣化していたりすることで通常価格では売れなくなった商品が並んでいます。

こうした商品でも欲しいと思う消費者もいるため、倉庫などにある売れない商材もアウトレットショップで販売すれば売れる可能性があります。

倉庫などに残っている商材に合わせて、赤字経営から脱却するにはどの方法で売れば利益を生み出せそうかを考えることをおすすめします。

7-3. 仕入原価を抑える

3つ目は、仕入原価を抑えることです。

売上が仕入原価と比べて低い場合は、利益を生むことができません。

将来、売上を伸ばして仕入原価を回収できれば良いですが、赤字経営から脱却するにはなるべく仕入原価を抑えることも大切になります。

仕入原価を見直す方法としては、次の2つがあります。

7-3-1. 売上目標から仕入原価を決める

売上目標から仕入原価を決めて見直す方法です。

売上目標から仕入原価を決めれば、その範囲内で仕入れることで売上目標を達成でき、利益が生まれやすくなります。

具体的な方法は、以下の通りです。

①今年度の売上目標を立てる

②今年度の利益率目標を立てる

③①と②から利益額を出す

④売上目標から利益額を差し引く

④で算出した値は、仕入原価の目安になります。

この金額に抑えれば、利益を生み出すことが可能です。

たとえば、売上目標が100万円、利益率目標を20%に設定したとすると、仕入原価の目安は以下になります。

| 売上目標:100万円 × 利益率目標:20% = 利益額:20万円 → 仕入原価の目安は80万円(売上目標:100万円 - 利益額:20万円) |

7-3-2. 仕入方法を見直す

仕入原価を抑える必要がある場合は、仕入方法を見直すことで実現できる可能性が高まります。

具体的な方法としては、以下の通りです。

- 仕入れる量を増やす

- 仕入業者を見直して変更する

- 直接仕入れる

消費者の満足度を下げず、できる範囲で仕入価格を見直す方法を検討してみましょう。

7-4. 赤字経営でも利用できる資金調達で措置を取る

4つ目は、赤字経営でも利用できる資金調達で措置を取ることです。

ここまで説明してきたのは利益を生み出して立て直す方法ですが、事業を継続して潰さないようにすることも重要になります。

それを実現するのが、資金調達です。

資金調達すれば事業を継続できる資金を手元に置けるため、赤字経営でも利益を生み出すまでのつなぎ資金として活用できます。

ここで「赤字経営だと資金調達は難しいのでは?」と思われた方もいるかもしれません。融資を受けたばかりであれば、赤字経営でも手元資金があるため事業は継続できる可能性がありますが、既に赤字経営であれば不安に思うでしょう。

実は、赤字でも資金調達できる可能性のある手段はあります。

その主な手段は、次の3つです。

【赤字でも資金調達できる可能性のある手段】

| 資金調達手段 | 提供機関 | 概要 | 商品・サービス例 |

| ①公的機関の融資 | 日本政策金融公庫 | 変化等外的要因(社会情勢など)によって一時的に業績が悪化しているものの、中長期的に回復が見込まれる方への融資 | 経営環境変化対応資金(セーフティネット貸付) |

| ②ビジネスローン | 消費者金融業者 | 運営資金など事業活動に関する資金を調達できる融資 | アイフルビジネスファイナンス「事業者向けビジネスローン」 |

| ビジネスローン専門業者 | ビジネスパートナー「スモールビジネスローン」 | ||

| ③ファクタリング | ファクタリング専門業者 | 売掛金を専門業者に売却し、その売掛金を早期に資金化すること | ビートレーディング「2者間ファクタリング」/「3者間ファクタリング」 |

①②は融資、③は融資以外での資金調達方法になりますが、赤字経営の状態であれば③ファクタリングの利用がおすすめです。

その理由としては、次の3つがあります。

7-4-1. 所有する売掛金を資金化できる

売掛金を所有していれば、ファクタリングを利用するとその売掛金の範囲内で資金化できます。

売掛金を手にするまで日がある場合でも、事業運営のための資金を手元に置くことが可能です。

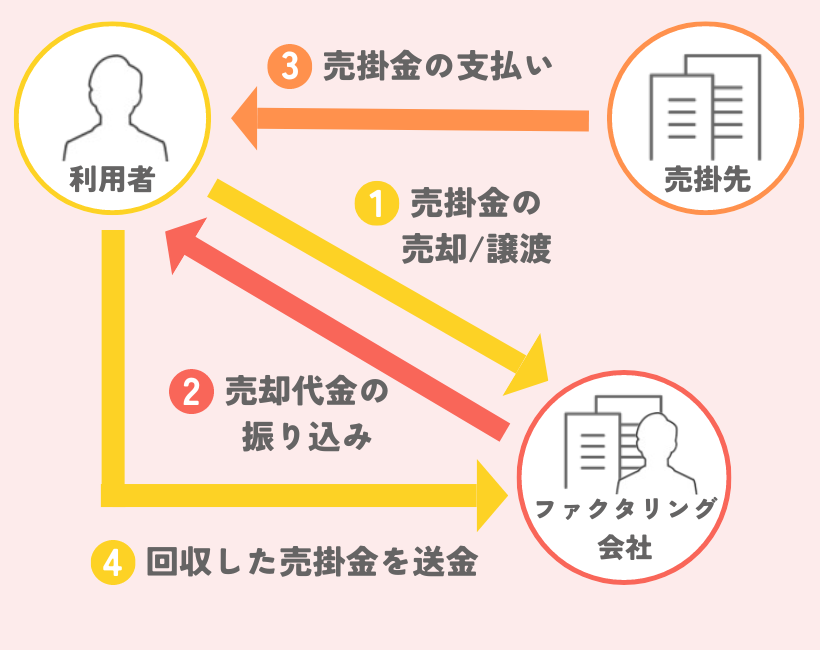

以下はファクタリングのイメージ図です。

売掛金が発生したら専門業者がその売掛金を利用者に支払うのがファクタリングのため、資金を手元に置けるのです。

【ファクタリングのイメージ図(2者間ファクタリングの場合】

7-4-2. 赤字であっても利用できる可能性が高い

ファクタリングは融資ではなく売掛金の売買契約であるため、赤字経営であっても利用できる可能性が高いです。

ファクタリング専門業者と契約し、場合によっては債権譲渡登記(債権を譲渡した旨を法務局に申請すること)を求められることもありますが、赤字であると信用度が下がる融資と比べると資金を調達できる確率は高まります。

7-4-3. 最短即日~3日ほどで資金調達できる

ファクタリングを利用すると、最短で即日~3日ほどで資金を調達できます。

手元の資金がわずかであっても早急に資金調達できるため、事業の運営を継続することが可能です。

赤字経営でも資金調達可能な「ファクタリング」の基礎知識についてはこちらをご覧ください。

まとめ

赤字経営とは「利益が生まれていないまま会社を経営すること」で、以下の利益でどれか1つでも利益が生まれていないと赤字経営になります。

1. 営業利益

2. 経常利益

3. 純利益

しかし、赤字経営でも手元に資金があれば倒産はしません。

手元に資金があるケースというのは、次の4つです。

| 赤字経営でも倒産しないケース4つ |

| 1. 前期までは黒字で現預金に余裕がある 2. 本業以外から収入がある 3. 担保になる価値の高い資産を保有している 4. 金融機関から融資を受け始めたばかりである |

さらに、赤字経営になると税金の負担が軽減されるメリットがあります。

その具体的な内容は、次の3つです。

| 赤字経営で得られるメリット3つ |

| 1. 法人税の負担が軽減される 2. 損失の繰り延べができる 3. 中小企業であれば法人税の還付金を受け取れる |

しかし、赤字経営は会社の存続に関わる以下のデメリットがあることは注意しなければなりません。

| 赤字経営のデメリット2つ |

| 1. 金融機関から融資を受けにくくなる 2. 毎年赤字経営だと倒産に追い込まれる |

赤字経営は節税対策ができるため、会社を潰さないようにするための資金繰りの一手段としては有効ですがわざと続けるのは好ましくありません。

赤字経営から脱却して会社を立て直すことが重要です。

赤字経営となる原因には、良い原因と良くない原因を含めて主に次の4つがあります。

赤字経営に陥りやすい原因というのは、主に次の4つがあります。

| 赤字経営に陥りやすい主な原因4つ |

| 1. 無駄なコストがかかっている 2. 余剰在庫を抱えている 3. 仕入れ原価が高い 4. 資金運用に失敗している |

赤字経営から脱却するには、以下4つの方法で立て直すのが良いです。

| 赤字経営から脱却する立て直し方法4つ |

| 1. 多くかかっているコストを見直す 2. 余剰在庫を売って減らす 3. 仕入原価を抑える |

この記事が、赤字経営となった事業者の方の不安を解消する手助けとなれば幸いです。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者