「運転資金を調達したいけど、自分にファクタリングは向いているのだろうか?」

「運転資金を調達するためにファクタリングはいいのかな?」

そうお考えではありませんか?

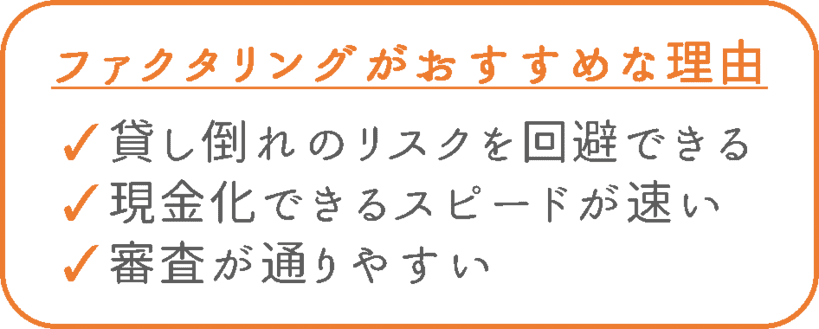

以下の理由から、運転資金の確保としてファクタリングはおすすめです。

しかし、運転資金の調達方法は他にもたくさんあります。

どの資金調達方法にもメリット・デメリットがあり、利用する方の状況やニーズによっては何を選べばベストかは変わってきます。

この記事では、

◉運転資金の調達にはファクタリングがおすすめな理由

◉ファクタリングとは

◉ファクタリングと他の資金調達方法の違い

◉ファクタリングを運転資金にするデメリット

◉運転資金の確保にファクタリングがおすすめな人

◉ファクタリングには大きく5つある

◉ファクタリングを利用する手順

◉ファクタリング会社の選び方

について解説していきます。

この記事を最後までお読みいただくと、運転資金の調達方法としてファクタリングが適しているのか判断でき、ファクタリングを利用できる手順まで分かります。

運転資金の調達方法を検討している方はぜひ参考にしてみてくださいね。

運転資金の調達におすすめな「ファクタリング」の基礎知識はこちらの記事で詳しく解説しています。

資金調達をお急ぎの方へ

ファクタリングは融資とは異なり、必要な書類が少ないため最短即日での資金調達が可能です。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 無料の見積依頼・調達可能額診断・ご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

1.運転資金の確保にはファクタリングがおすすめな3つの理由

運転資金の確保としてファクタリングがおすすめな理由は以下の3つです。

それぞれ解説していきますね。

1-1.貸し倒れのリスクがない

まずは、貸し倒れのリスクがないということです。

貸し倒れとは、貸したお金や売掛金が回収できず損害を被ることを言います。

ファクタリングは償還請求権がない(ノンリコース)ため、売掛先の倒産などにより万が一売掛金を回収できなくなった場合でも、ファクタリング会社から費用を請求されることはありません。

しかし、ABLや手形割引を含めた融資は償還請求権があるため、債権者が予定どおり回収ができなくなった場合(手形割引だと、振出人が債務不履行になった場合など)であっても、費用(返済)を請求されてしまいます。

つまり、融資は売掛先が貸し倒れた場合のリスクは借入人が負担し、ファクタリングは貸し倒れのリスクを回避することができる(貸し倒れリスクをファクタリング会社が負担する)のです。

売掛先からの貸し倒れを防ぐことができるというのは、ファクタリングがおすすめな大きな理由です。

1-2.現金化するスピードが早い

次に現金化するスピードが早いという点でもファクタリングはおすすめです。

ファクタリングは最短即日に資金調達することができ、現金化できるスピードが早いです。

融資など他の資金調達方法では、資金調達できるまでに1週間〜1か月ほどかかってしまうものが多いです。

急ぎで現金化できるという点でもファクタリングはおすすめです。

1-3.審査が通りやすい

次に審査が通りやすいというメリットもあります。

一般的な融資は依頼人の信用力を重視するので、個人事業主や創業間もない企業、赤字が続いている企業などは審査が通りにくい傾向にあります。

しかしファクタリングは、売掛先の信用力を重視するので、融資が受けられない方でも審査が通りやすく、資金調達しやすいのです。

個人事業主や創業間もない企業、赤字が続いている企業でも審査が通りやすいという点でもファクタリングはおすすめです。

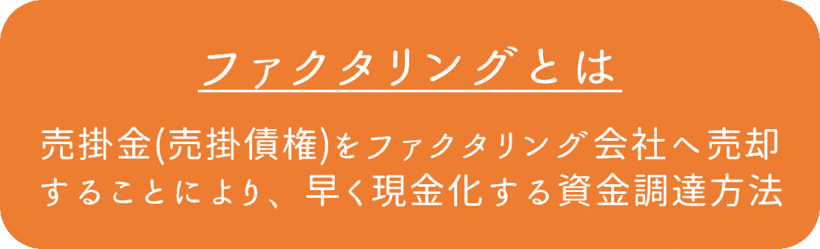

2.ファクタリングとは

ここで改めて、ファクタリングとはどういうものか解説していきますね。

2-1.ファクタリングとは

ファクタリングとは、企業(債権者)が保有している売掛金(売掛債権)をファクタリング会社へ売却することにより、本来1~2か月ほどかかる入金サイクルよりも早く売掛金を資金化する金融サービスです。

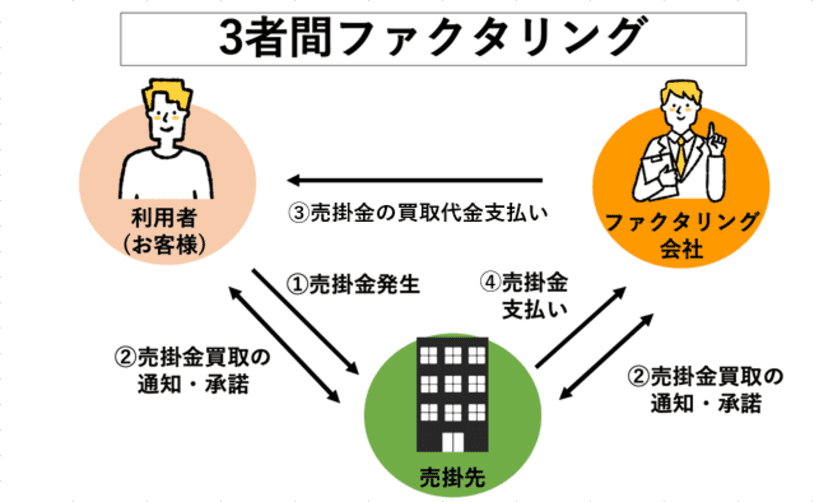

ファクタリング利用者(お客様)が持っている売掛債権をファクタリング会社へ売ることで資金を調達し、売掛先から支払われたら、その売掛金をファクタリング会社へ支払うという流れになります。

ファクタリングは、売掛金が支払われるまでの運転資金に困っている人の利用に適したサービスです。

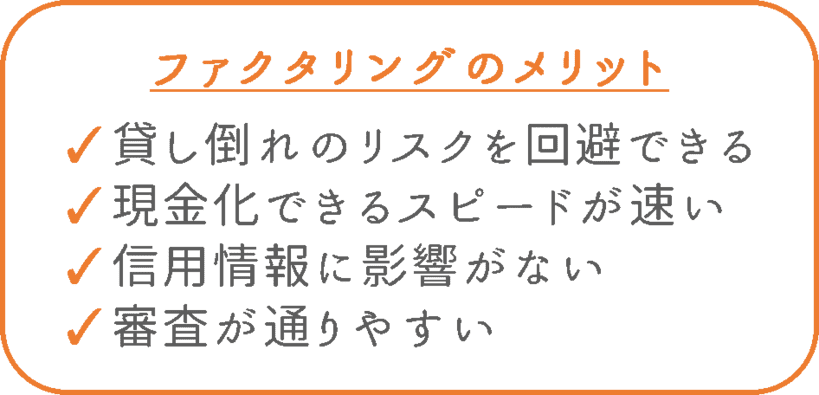

2-2.ファクタリングのメリットとは

ファクタリングのメリットは4つあります。

それぞれ簡単に解説していきますね。

2-2-1.貸し倒れのリスクを回避できる

まずは貸し倒れのリスクを回避できるというメリットがあります。

貸し倒れとは、貸したお金が返ってこないこと、売掛金などの債権が倒産などで回収できなくなり損失になることをいいます。

ファクタリングは売掛債権を償還請求権がない契約で譲渡することで、貸し倒れのリスクを回避することができるのです。

償還請求権とは、売却した売掛金の売掛先(取引先)が倒産してしまい売掛金を回収できなかった場合に、利用者に代金の支払いを請求できる権利のことを言います。

ファクタリングは償還請求権がないので、もし売掛先の倒産などでファクタリング会社が売掛先から債権の回収ができなくなった場合でも、あなた(当初の債権者)に支払いの請求が来ることはありません。

しかし、融資など償還請求権がある場合、担保に提供している資産から回収ができなくなった場合であっても、債務者が債務を全額支払う義務があるのです。

このように、償還請求権のないファクタリングの場合は、万が一債権が回収できなくなったら、ファクタリング会社が責任を負ってくれるので、貸し倒れのリスクを回避できるというメリットがあります。

2-2-2.現金化できるスピードが早い

次に現金化できるスピードが早いというメリットがあります。

他の融資などは審査にかかる時間が長くかかるため、資金を調達できるまでに1〜2か月ほどかかってしまいます。しかしファクタリングの場合は、最短即日に資金の調達ができます。

そのため一刻でも早く資金調達したいという場合にも対応することができます。

2-2-3.信用情報に影響がない

次に、信用情報に影響がないというメリットがあります。

ファクタリングは、売掛金の売買で負債ではないので、信用情報に影響がありません。例えば、将来融資などをする際には、過去の信用情報などを確認し審査します。その際に借り入れの履歴が多かったり、負債があると審査に影響する可能性があります。

しかし、ファクタリングを利用すると信用情報に履歴が残らないため、将来融資などを受けたい時にも影響がありません。このように信用情報に影響がないというメリットがあります。

2-2-4.審査に通りやすい

次に審査に通りやすいというメリットがあります。

融資の場合は、利用者の信用情報を重視するので、個人事業主や創業して間もない企業、赤字経営の企業などは審査に通らない可能性が高いです。

一方でファクタリングは、ファクタリングを利用する企業ではなく、売掛先の信用力を重視しています。そのため、ファクタリングを利用する会社に赤字や税金滞納などがあっても利用できる可能性が高いです。

そのため、審査のハードルが低く審査に通りやすいというメリットがあります。

2-3.ファクタリングのデメリットとは

次にファクタリングのデメリットについて解説していきます。

ファクタリングのデメリットは以下の3つです。

それぞれ解説していきますね。

2-3-1.手数料が高め

まずは手数料が高めというデメリットがあります。

ファクタリングを利用する際の手数料は、2者間ファクタリングで8%~18%程度、3者間ファクタリングで2%~9%程度となっています。

その理由は、ファクタリングは償還請求権(ノンリコース)がないからです。売掛先が倒産してしまって売掛金を払えなくなった場合は、ファクタリング会社がその負債を負うことになるので、手数料が高めに設定されています。

また融資などは、賃金業法により金利の上限が20%までと決められていますが、ファクタリングは融資ではなく売買であるため貸金業法は適用されず、手数料には上限がないので、手数料が高い業者もいるのです。

このように、ファクタリングは手数料が高めなので、自社の状況に応じて他の資金調達方法と比較しながら利用を検討しましょう。

2-3-2.売掛金の範囲内の金額しか資金化できない

次に、売掛金の範囲内の金額しか現金化できないというデメリットがあります。

その理由は、ファクタリングは売掛金を現金化するという仕組みなので、売掛金の範囲内でしか資金化できないからです。

したがって売掛金が少ない場合や、もっと高額の資金が必要な場合は、資金調達としてファクタリングを利用することは不向きでしょう。

2-3-3.売掛先にファクタリングの事実が知られる(3者間ファクタリングの場合)

次に、売掛先にファクタリングの事実が知られるというデメリットがあります。

これは、3者間ファクタリングの場合になり、2者間ファクタリングでは売掛先に知られることはありません。ファクタリングをしていることが売掛先に知られてしまうと、「そんなに資金に困っているのか」とマイナスイメージを持たれてしまう可能性があります。

売掛先との関係性が築けていれば問題ないかもしれませんが、売掛先との関係性があまり築けていない場合はファクタリングの事実が知られることがマイナスイメージになる可能性があるということを考えましょう。

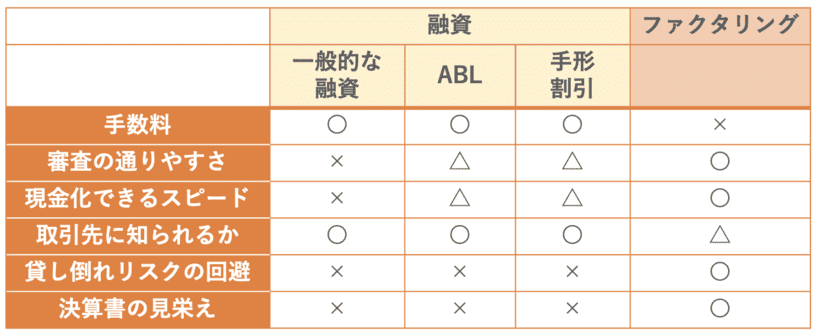

3. 運転資金を調達するなら検討したい融資とファクタリング

運転資金を確保する方法としてまず考えるのは、融資とファクタリングでしょう。

ここでは、融資とファクタリングにはどのような違いがあるのか解説していきます。

運転資金を確保する手段として、ご自身には融資とファクタリングどちらがいいか見てみてくださいね。

融資とファクタリングには、このような違いがあります。

なお、融資は一般的に金融機関で借りる融資と、ABL、手形割引の3種類に分けています。

こちらの違いをそれぞれ解説していきますね。

3-1.手数料

次に調達コスト(ここでは融資にかかる利息も手数料と表現します)の違いです。

| 融資 … 低い 年利約1%~10% ABL … 低い 年利約1%~15% 手形割引 …低い 年利約1%~20% ファクタリング …高い 手数料約2%~18% |

一般的に、融資よりファクタリングの方が手数料は高くなる傾向があります。

ファクタリングの場合は手数料、融資は年利で計算します。したがって、同じように手数料が10%と書かれていても、計算方法が全く変わってきます。

例えば、500万円を資金調達(融資の場合、期間は1カ月)した場合で考えてみます。(手数料10%・年利10%計算)

▼ファクタリングの場合

500万円の10%で50万円が手数料。

ファクタリングの手数料は50万円

▼融資の場合

500万円 × 10% × 31日/365日 = 42465円

融資の手数料は 4万2465円

このように、一見手数料の割合が同じなのであまり手数料は変わらないように思いますが、計算してみると差があることが分かります。

ただし、これは1ヶ月で返済した場合の手数料額なので

1年かけて返済した場合は

500 ×10% ×365 ÷ 365 = 50万円

とファクタリングも融資も手数料はさほど変わらなくなります。

このように、短いスパンで返済する場合は融資の方が手数料は低く抑えられますが、1年かけて返済など長くかかる場合はファクタリングと手数料はさほど変わりません。

3-2.審査の通りやすさ

次に審査の通りやすさの違いです。

| 融資 …通りにくい ABL …業者による 手形割引 …業者による ファクタリング …通りやすい |

一般的な融資は依頼人の信用力を重視するため、審査が厳しいです。

したがって個人事業主や、創業して間もない企業、赤字経営が続いている企業などは審査に通りにくく、融資を受けられる可能性が低いです。

ABLや手形割引は、利用先が銀行の場合は審査が厳しいですが、専門業者に依頼する場合は、銀行よりも審査が通りやすい傾向にあります。

ファクタリングが審査は一番通りやすいです。

これはどこを重視して審査するかという違いになりますが、ファクタリングの場合、依頼人ではなく、売掛先の信用力を重視するため審査に通りやすいという傾向にあります。

したがって、個人事業主や赤字経営の続いている企業など融資の通らなかった方も、ファクタリングは利用できる可能性があります。

3-3.現金化のスピード

次に現金化できるスピードの違いです。

| 融資 …遅い ABL …業者による 手形割引…業者による ファクタリング…早い |

現金化できるスピードが一番早いのはファクタリングで、一般的な融資が遅い傾向にあります。

一般的な融資は、審査を慎重に行うため、融資されるまで数週間~1か月以上という時間がかかってしまいます。

ABLや手形割引は、利用先によって融資されるまでのスピードが変わってきます。

銀行を利用する場合は、審査に時間を要するため、数週間〜かかってしまいますが、専門業者に依頼した場合は、最短即日と早く資金調達できます。

ファクタリングも最短即日から現金化が可能です。

このように現金化できるスピードは大きく変わってきますので、一刻も早く現金化したい場合はファクタリングかABLや手形割引の専門業者がおすすめです。

3-4.取引先に知られるか

次に取引先に知られるかどうかの違いがあります。

| 融資 …知られない ABL …知られない 手形割引 …知られない ファクタリング …知られる(3者間ファクタリング) |

ファクタリングは、売掛先にファクタリングのことを知られてしまう・知られるリスクがあるというデメリットがあります。

一方で、ABLや手形割引を含めた融資は、取引先に知られることはありません。

ファクタリングをしていることが取引先(売掛先)に知られてしまう理由は、契約の仕方にあります。

ファクタリングのうち、3者間ファクタリングは売掛先も含めた契約になるので、必然的に売掛先にファクタリングをしていることが知られてしまいます。

2者間ファクタリングは、債権者とファクタリング会社の契約になるため、基本的に売掛先にファクタリングのことを知られることはありません。

しかしファクタリング会社から債権譲渡登記を求められる場合も多く、登記をした場合はその情報を誰でも見ることができるため、売掛先にファクタリングしていることを見られる可能性もあります。

売掛先にファクタリングしていることが知られてしまうと、「そんなに資金に困っていたんだ」とマイナスなイメージを与えてしまう可能性もあるので、できれば知られたくないですよね。

売掛先に、資金繰りに困っていることを絶対に知られたくない場合は、2者間ファクタリングで債権譲渡登記不要にしている会社に依頼するか、融資を検討しましょう。

3-5.貸し倒れリスクの回避

次に貸し倒れのリスク回避ができるかどうかの違いです。

| 融資 …できない ABL …できない 手形割引 …できない ファクタリング …できる |

▼貸し倒れとは

貸し倒れとは、貸したお金が返ってこないこと、売掛金などの債権が倒産などで回収できなくなり損失になることです。

貸し倒れのリスク回避ができるかどうかは、償還請求権があるかないかの違いになります。

▼償還請求権とは

償還請求権とは、売却した売掛金の売掛先(取引先)が倒産してしまい売掛金を回収できなかった場合に、当初の債権者に代金の支払いを請求できる権利のことを言います。

「ファクタリング」は償還請求権がないことが多いため、もし売掛先の倒産などで債権の回収ができなくなってしまっても、ファクタリング会社から当初の債権者(利用者)に代金の請求をされることはありません。

しかし、ABLや手形割引を含めた融資は償還請求権があるため、債権者が予定どおり回収ができなくなった場合(手形割引だと、振出人が債務不履行になった場合など)であっても、費用(返済)を請求されてしまいます。

つまり、融資は貸し倒れた場合のリスクは借入人が負担し、ファクタリングは貸し倒れのリスクを回避することができる(貸し倒れリスクをファクタリング会社が負担する)のです。

売掛先の倒産など債権が回収できなくなるか心配・リスクを避けたいという方は、償還請求権のないファクタリングにすることをおすすめします。

3-6.決算書の見栄え

次に決算書の見栄えについてです。

| 融資 …悪い ABL …悪い 手形割引 …悪い ファクタリング …良い |

ファクタリングは売掛債権という資産を売却することなので、負債ではありません。

一方で、融資は負債という扱いになります。この負債かどうかの違いにより、決算書の見栄えは大きく変わってきます。

▼決算書とは

決算書とは、その企業の1年間の業績を現した書類のことで、会社の利益や損失がどれくらいあったか、会社が今どのような経営状況にあるのかを現したものです。

負債がある場合、決算書にどれくらいの負債があるのかを記載しなければなりません。負債があればもちろん決算書の見栄えも悪くなってしまいますよね。

したがって、

・ファクタリングは負債ではないので決算書の見栄えに影響しない(負債が増えない)

・ABLや手形割引を含めた融資は、負債なので決算書の見栄えに影響する(負債が増える)

という違いがあります。

また、ファクタリングは売掛債権を現金化できるため、決算書の現金比率が高くなるという効果もあります。

決算書は、今後金融機関から資金調達をする場合などにも、決算書を使うので、できるだけ見栄えをよくしておいた方がいいです。

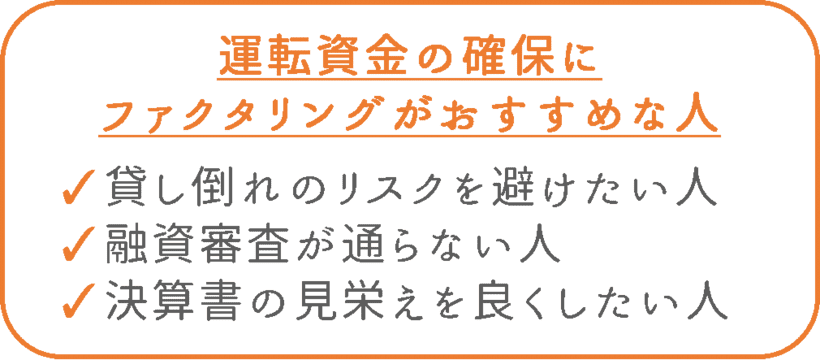

5.運転資金の確保にファクタリングがおすすめな人

次に、運転資金の確保としてファクタリングがおすすめな人はどんな人なのか解説していきます。

このような人には、運転資金の確保としてファクタリングがおすすめです。

それぞれ解説していきますね。

5-1.貸倒れのリスクを避けたい人

まずは貸し倒れのリスクを回避したいという人にはファクタリングがおすすめです。これが融資と比べたファクタリングの大きな違いと言えます。

貸し倒れとは、貸したお金が返ってこないこと、売掛金などの債権が倒産などで回収できなくなり損失になることをいいます。これは償還請求権があるかないかの違いになります。

償還請求権とは、売却した売掛金の売掛先(取引先)が倒産してしまい売掛金を回収できなかった場合に、利用者(当初の債権者)に費用を請求できる権利のことを言います。

ファクタリングは償還請求権がないので、もし売掛先の倒産などでファクタリング会社が売掛先から債権の回収ができなくなった場合でも、利用者(当初の債権者)に支払いの請求が来ることはありません。

しかし、ABLや手形割引は償還請求権があるので、債権者が予定どおり回収ができなくなった場合(手形割引だと、振出人が債務不履行になった場合など)であっても、利用者が支払う義務があるのです。

また、一般的な融資は金融機関にお金を借りて返すだけなので、取引先からの売掛金の回収は自分で責任持ってやらなければなりません。

このように、償還請求権のないファクタリングの場合は、万が一債権が回収できなくなったら、ファクタリング会社が責任を負うことになり、利用者(当初の債権者)は支払いをしなくて済むのです。

売掛先が倒産するか心配、貸し倒れのリスクを回避したいという方はファクタリングがおすすめです。

償還請求権のあるファクタリング会社もあるので注意しよう!

ファクタリング会社は償還請求権のない会社が多いですが、中には償還請求権のある会社もあります。

ファクタリングを利用する際は、必ず償還請求権の有無を確認しましょう。

5-2.融資審査が通らない人

次に、融資審査が通らない人にもファクタリングはおすすめです。

ファクタリングは融資に比べて審査がやさしいため、融資の審査に通らなかった人でもファクタリングは利用できる可能性があります。

その理由は、審査を重視するポイントに違いがあるからです。融資は依頼者の信用情報を重視しますが、ファクタリングは売掛先の信用情報を重視します。

特に赤字決算だった企業や、創業して間もない企業、個人事業主などは、融資の審査が受かりにくいですよね。

そういった融資の審査が通らなかった方でも、ファクタリングの審査は通る可能性があります。

ファクタリングは、審査がやさしく融資を受けやすいという特徴があるため、他の融資を受けられないという方にもおすすめです。

5-3.決算書の見栄えを良くしたい人

次に、決算書の見栄えを良くしたい人にもファクタリングはおすすめです。

先ほどもお話ししましたが、ファクタリングは負債ではないので決算書に影響しません(負債は増えません)。しかし融資は負債になるので、決算書に負債として記録されてしまい決算書の見栄えが悪くなってしまいます。

決算書は将来融資を借りる際などにも使われるので、負債があると審査に影響する可能性があるのです。

また、ファクタリングは売掛債権を現金化できるため、決算書の現金比率が高くなるという効果もあります。

したがって、将来事業を大きくするために融資を借りたい・もしもの時は融資を借りたいなどと考えている方は、決算書の見栄えをできるだけ良くするために、融資よりファクタリングをおすすめします。

6.ファクタリングには大きく5つある

ファクタリングの良さが分かってきたのではないでしょうか?

ここでは、ファクタリングとはどういうものかもっと詳しく解説していきます。

6-1.ファクタリングの種類

実はファクタリングは大きく5つの種類に分かれてます。

| ・買取ファクタリング ・保証ファクタリング ・一括ファクタリング ・国際ファクタリング ・医療ファクタリング |

それぞれ解説していきますね。

▼買取ファクタリング

買取ファクタリングは、企業(債権者)が保有している売掛金(売掛債権)をファクタリング会社へ売却して現金化することです。

運転資金を調達したい方には、こちらの買取ファクタリングを一般的に利用します。

▼保証ファクタリング

保証ファクタリングは、取引先が倒産した場合など、売掛金が回収できなくなった場合に、保証会社が保証金を支払ってくれる仕組みです。

買取ファクタリングは資金の調達を目的としていますが、保証ファクタリングは貸し倒れのリスクを回避する保証となります。

▼一括ファクタリング

一括ファクタリングとは、売掛債権を金融機関がまとめて買取り、債権者の口座に代金を振り込むことで決済事務の合理化を図ることです。

仕組みとしてはファクタリングと一緒ですが、金融機関がファクタリング会社の役割を果たしています。

債権者の信頼性が高くないと利用できませんが、手数料を安く抑えることができます。

▼国際ファクタリング

国際ファクタリングとは、海外の企業と輸出を伴う取引を行った際に利用できます。

取引先の調査を含み対応してくれるのは、海外のファクタリング会社になるので、手数料は割高になる傾向にあります。

▼医療ファクタリング

医療ファクタリングとは、診療報酬債権(医療費のうち国保や社保から支払われているお金)に対して利用できるファクタリングです。

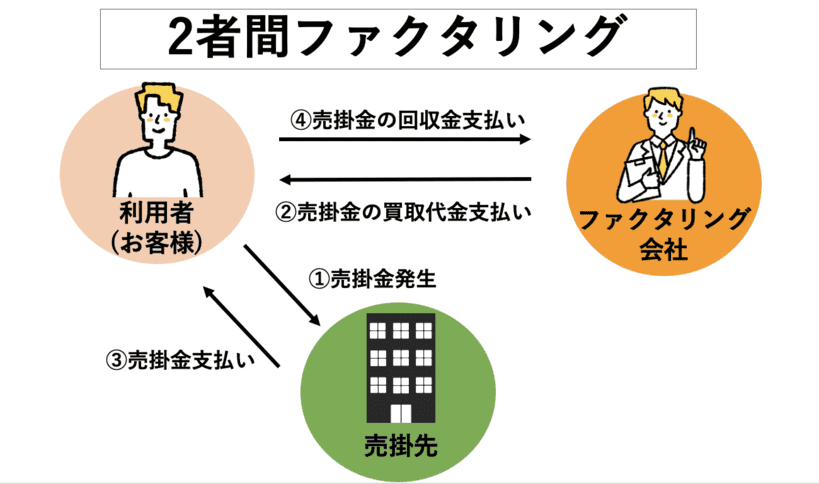

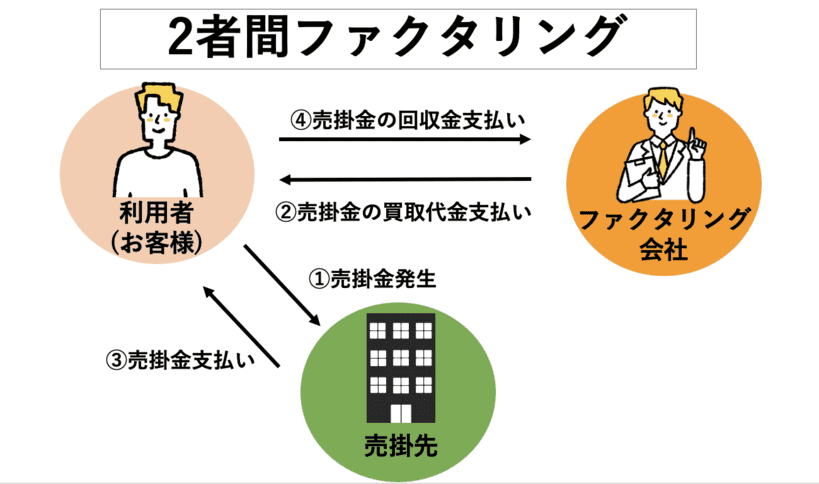

6-2.2者間ファクタリングと3者間ファクタリングって何?

次に2者間ファクタリングと3者間ファクタリングについて解説していきます。

▼2者間ファクタリングとは

2者間ファクタリングとは、利用者(お客様)とファクタリング会社の2者間で行われる資金調達方法です。

売掛先への通知は一切通知されずに取引が行われるため、売掛先の企業に知られることはありません。

売掛先に知られずに資金を調達できるというメリットがありますが、3者間ファクタリングに比べて手数料が割高になるというデメリットがあります。

▼3者間ファクタリングとは

3者間ファクタリングとは、利用者(お客様)と売掛先とファクタリング会社の3者で行う方法です。

利用者(お客様)が売掛債権をファクタリング会社に売却し、売掛先がファクタリング会社に売掛金を支払うという仕組みになっています。

6-3.運転資金としてファクタリングを利用するならどれがいいの?

ファクタリングといってもたくさんの種類があるので、どれを利用すればよいか悩みますよね。2者間ファクタリングと3者間ファクタリングどちらがおすすめか解説していきますね。

6-3-1.2者間ファクタリングがおすすめな人

2者間ファクタリングがおすすめな人は、以下のような人です。

・売掛先にファクタリングのことを知られたくない人

・1日も早く運転資金を調達したい人

3者間ファクタリングは、仕組み上、売掛先にファクタリングの事実が必然的に知られてしまいます。

一方で、2者間ファクタリングは、依頼人とファクタリング会社の2者間で取引ができるので、ファクタリングのことを知られる可能性は低いです。

したがって、売掛先にファクタリングの事実を知られたくない人は2者間ファクタリングがおすすめです。

また、2者間ファクタリングは最短即日に現金化ができ、3者間ファクタリングより現金化できるスピードが早いので、一刻も早く資金調達したいという方におすすめです。

6-3-2.3者間ファクタリングがおすすめな人

3者間ファクタリングがおすすめな人は、以下のような人です。

・売掛先に知られてもいい人

・手数料を少しでも抑えたい人

・現金化まで1週間ほど待てる人

売掛先にファクタリングのことを知られても大丈夫で、現金化まで1週間ほど待てる人は、3者間ファクタリングの方が2者間ファクタリングより手数料を抑えられるのでおすすめです。

売掛先との信頼関係が築けている、知られても問題ないという方は3者間ファクタリングにすると良いでしょう。

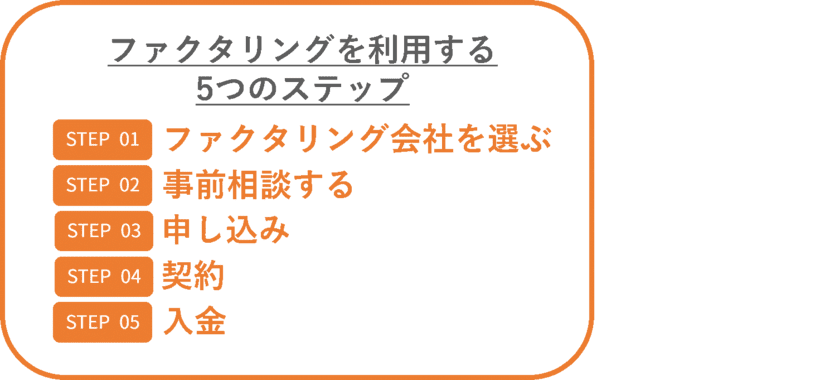

7.ファクタリングを利用する手順 5ステップ

次にファクタリングを実際に利用する場合は、どういった手順をふめばよいのか解説していきます。 ファクタリングを利用する手順は、このようになっています。

それぞれ解説していきますね。

7-1.事前相談する

まずはファクタリング会社を選ぶため、事前相談をします。

自分が持っている売掛債権は買取に応じてもらえるかなどの相談や、詳細を確認していきます。

基本的に無料ででき、断ることもできるので、複数の業者に相談をして自分に合った業者を選びましょう。

ファクタリング会社の中には、手数料が高額な悪徳業者もいるので業者選びは慎重に行う必要があります。優良業者の選び方は次章で詳しく解説していきますね。

7-2.申し込み

ファクタリング会社が決まったら、ファクタリングの申し込みをします。

申し込み方法としては一般的にこのようなものが多いです。

| ・窓口 ・FAX ・ネット申し込み ・郵送 ・電話申し込み |

業者によっても申し込み方法は異なるので、どういった申し込み方法があるか確認しましょう。

また、申し込みをした後は、必要書類の提出を請求されるので、必要な書類を用意します。

7-3.審査

申し込み後は、ファクタリング会社が審査を行います。

提出された書類の確認のほかに、簡単なヒアリング調査が行われることもあります。ヒアリング調査の内容としては、

・ファクタリングを利用する理由

・会社の概要

・売掛先の事業内容

などがあります。

ファクタリング会社から質問されたことに関しては、正直に答えるようにしましょう。

7-4.契約

内容に問題がなく審査に通れば、ファクタリング会社と契約をします。

契約する際には、以下のことを必ず確認しましょう。

・手数料は問題ないか

・償還請求権がないか(ノンリコースになっているか)

この点をしっかり確認し、全体に目を通して問題がなければ契約を締結します。

7-5.入金

契約を締結した後、売掛金の売却代金が入金されます。

8.ファクタリング会社を選ぶ際の注意点

次にファクタリング会社を選ぶ際の注意点を解説していきます。

先ほども述べたように、ファクタリング会社の中には悪徳な業者もいるので、ファクタリングを利用する際は慎重に選ばないといけません。

ファクタリング会社を選ぶ際の注意点は以下の3つです。

それぞれ解説していきます。

8-1.手数料は妥当な金額か

まずは手数料が妥当な金額か確認しましょう。

ファクタリングは融資などとは違い、手数料の上限額がありません。

そのため、ファクタリング会社の中には手数料をかなり高額に設定している業者もあります。

ファクタリングの手数料の相場は

・2者間ファクタリング…8%~18%

・3者間ファクタリング…2%~9%

となっています。

手数料が高額に設定されている場合は、悪徳業者の可能性もあるので注意しましょう。

8-2.償還請求権がないか

次に償還請求権の有無を確認し、償還請求権がない(ノンリコース)の契約になっているか確認しましょう。

償還請求権があると、万が一売掛先から債権を回収できなくなった場合、ファクタリング会社から利用者に費用の請求が来ます。

償還請求権がない契約の場合は、売掛先から債権の回収ができない場合はファクタリング会社が責任を負ってくれるのです。

したがって、必ず償還請求権のないノンリコースのファクタリング会社にしましょう。

8-3.契約書の内容に漏れがある、契約書の作成がない

契約書の内容に漏れがある・契約書の作成がない会社も注意しましょう。

そもそも契約書の作成がないというのは論外ですので、絶対に契約してはいけません。

また、契約書の内容にもしっかりと目を通して漏れがないか確認しましょう。契約書の内容項目としてはこのようなものがあります。

| ▼契約書に必要な項目 ・償還請求権の有無 ・債権譲渡登記、通知 ・ファクタリングの手数料 ・ファクタリングの担保 ・報告義務について ・ファクタリングの解約や解除について ・ファクタリングの契約期間 ・損害賠償や違約金について |

契約書は非常に大事なものであり、例え口約束したとしても契約書にかかれていないことは意味がありません。自分を守るためにも契約書の内容にはしっかり目を通しましょう。

これらのことをしっかりと確認をして、優良なファクタリング会社を選びましょう。

9.まとめ

いかがでしたか?

ファクタリングと他の運転資金の違いについて理解し、運転資金の確保としてファクタリングが適しているかどうか判断できましたでしょうか?

運転資金の調達方法は、どれもそれぞれにメリット・デメリットがありますので、それぞれの特徴を知ったうえで、ご自身の希望に合った方法を選ぶ必要があります。

ファクタリングは、融資などに比べて手数料が高くなる傾向がありますが、貸し倒れのリスクを避けたい人・融資の審査に通らない人・決算書の見栄えを良くしたい人におすすめの資金調達方法です。

また、資金化までのスピードも早いのでお急ぎの方にも最適です。

この記事を元に、あなたにベストな方法で資金調達できることを願っています。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者