「経営を立て直したいのに銀行から融資を断られてしまった。この先どうすればいいのだろう。」

融資を断られてしまったら、資金調達の目途がなく途方にくれてしまいますよね。

しかし一度や二度融資を断られても、まだ融資を受けられる希望はあります。

融資を断られた理由を知り、その問題点を改善できれば次の融資審査は通る可能性が高まるでしょう。

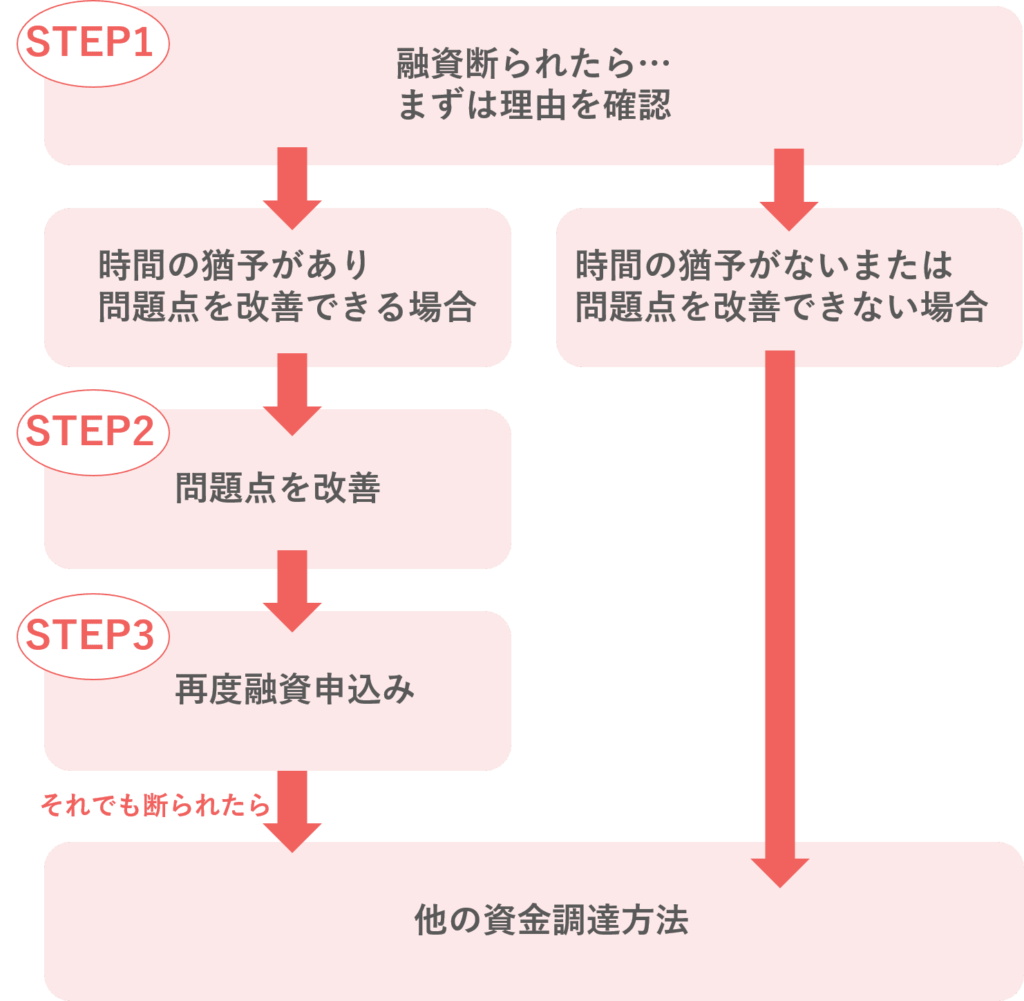

再度融資に挑戦するには次の手順で進めていきます。

日本政策金融公庫の業務統計年報によると、2008年の全貸付件数は486,941件であったのに対し、2018年には393,284件までに減少しました。

融資の門は年々狭くなり、融資の申し込みは入念に準備しないと審査に通りにくくなってきているのです。

そこでこの記事では次のポイントをお伝えしていきます。

| この記事の内容 |

|---|

| ◎融資を断られたらすべきこと3ステップ ◎融資を断られた理由を確認する方法 ◎融資を断られた理由一覧と改善方法 ◎次の融資申し込み先の選び方 ◎もし次の融資も断られた場合の資金調達方法 |

本記事を読めば、融資を断られた際にとるべき行動が分かり、資金調達に向けて行動に移すことができます。

ぜひ最後まで読んでいってくださいね。

資金調達をお急ぎの方へ

ファクタリングは融資とは異なり、必要な書類が少ないため最短即日での資金調達が可能です。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 利用相談・調達可能額診断・LINEからのご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

1.融資を断られたらすべきこと3ステップ

融資を断られた場合、再度融資を申し込むか、それ以外の資金調達手段をとるか、どちらかの方法を試みることになりますが、どちらを選ぶべきか次の手順で判断していきます。

■STEP1 → 2章 融資を断られた理由を聞き出す方法へ (既に知っている場合はSTEP2にスキップ)

再度融資を受けられるかどうかを判断するためには、まず断られた理由を知る必要があります。

断られた理由によって再度融資を申し込めるか、それ以外の資金調達方法を検討すべきか対応が異なってくるからです。

また、再度融資を申し込むと決めた場合、今回断られた問題点を改善してからでないと、結局次の審査でもまた落ちてしまいます。

■STEP2 → 3章 融資を断られた理由一覧と改善方法へ

断られた原因別に改善策をお伝えしますので、再度融資を申し込む場合は問題点の改善に向けて取り組んでいきましょう。

■STEP3 → 4章 次の融資申し込み先の選び方へ

再度融資を申し込む場合、どこに申し込めば審査が通りやすいかをケース別に紹介していきます。

融資先には様々な金融機関があり、それぞれ審査基準が異なるので向き不向きがあります。

今回断られたところにもう一度申し込める場合もありますが、事業の状態や目的によっては別の融資先に変えた方がいい場合もあります。

■それでも断られたら…別の資金調達方法を → 5章 もし次の融資も断られた場合の資金調達方法へ

次の融資も断られてしまった場合、あるいはSTEP1で今回断られた理由を改善できない場合は、他の資金調達方法を検討しましょう。

融資以外にどんな方法があるか、どのような人に向いているかをお伝えしていきます。

2.STEP1:融資を断られた理由を聞き出す方法

融資を断られたら、今後改善していくためにも必ずその理由を聞き出しましょう。

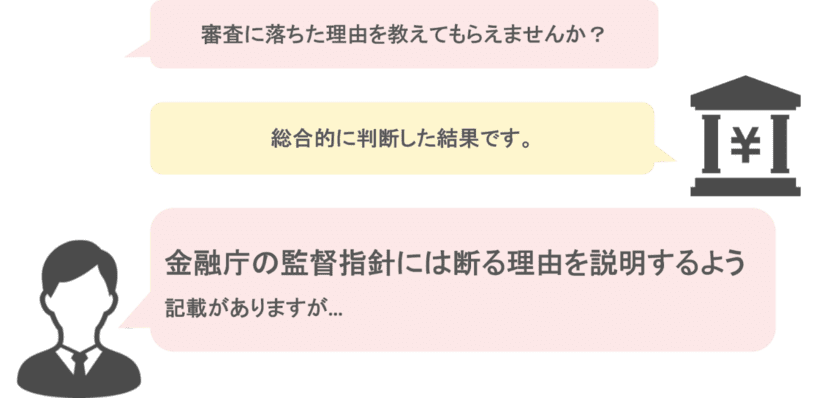

しかし、融資担当員に尋ねても

「総合的に勘案して今回は見送らせていただくことになりました」

と曖昧な回答しか返ってこないことがあります。

その場合は次のように言ってみてください。

金融機関は、金融庁が定めた「中小・地域金融機関向けの総合的な指針」に従って業務運営する必要があり、この指針の中には次のような文言があります。

| ”(5)-②顧客の要望を謝絶し貸付契約に至らない場合 これまでの取引関係や、顧客の知識、経験、財産の状況及び取引を行う目的に応じ、可能な範囲で、謝絶の理由等についても説明する態勢が整備されているか。” (II -3-2-1-2 主な着眼点ー金融庁HP) |

よって融資担当員にこの指針のことを知っている旨を伝えると、理由を説明してもらえる可能性が高まります。

そもそも、なぜ融資を断る理由を教えてくれないのかというと、特に銀行に多いケースですが、これは審査基準が外部に漏れるのを防ぐためです。

しかし申し込む側からすると、理由を知らないと次に進めないので、上記の方法で聞き出すようにしましょう。

3.STEP2:融資を断られた理由一覧と改善方法

融資を断られて今後どのように資金を調達するかを決めるためには、今回断られた原因が改善可能かどうかを確認しましょう。

融資を断られる主な理由としては次のような原因が挙げられますが、共通していることは「返済できるかどうか」ということです。

■融資を断られた理由一覧

| ◎事業計画が雑・不明瞭 ◎決算書の数字が悪い ◎自己資金が足りない ◎税金・保険料・公共料金を滞納している ◎個人信用情報に傷がついている ◎前回融資を受けてからの間隔が短い ◎借入金の返済が遅れている ◎書類などに虚偽がある |

それぞれ改善策がある場合はその方法も紹介しているので、資金調達の時間の猶予があるのであれば、問題解消に向けて取り組んでいってくださいね。

改善の見込みがない、または次の融資まで待てないという場合は、5章で紹介する別の資金調達方法に切り替えましょう。

3-1.理由①:事業計画書が雑・不明瞭

創業融資を申し込む場合や赤字経営を立て直したい場合は、審査で事業計画書の提出を求められます。

この事業計画書の内容が非常に重要で、大雑把に書いてあったり実現性が低かったりすると審査に落ちてしまいます。

例えば、次のようなNG例では融資担当者を納得させることはできません。

| NG | 自社商品は他社に比べて性能が良い →客観性に欠ける |

| OK | 自社商品は連続稼働時間が10時間と競合3社の製品に比べて一番長い |

| NG | 来期は売上を10%アップできる →根拠がなく実現性が乏しい |

| OK | SNS集客とオンライン注文を始めることで受注を20%増やす |

【改善方法】

では、どのように書き直せば審査に通りやすくなるのでしょうか。

ただ記入欄を埋めていくだけでは融資担当者の心を掴めないので、次のポイントを頭に入れて進めていきましょう。

■審査に通るための事業計画書の書き方ポイント4つ

| ◎熱意を伝える ◎根拠を示す ◎具体的に数値化する ◎端的に、分かりやすい言葉で書く |

3-1-1.◎熱意を伝える

会社概要の項目では事業主の略歴も書きます。

事業主の人柄は意外に重視されるので、事業にふさわしい経歴を厳選して、具体的に有している知識や技術を書きましょう。

経営理念の欄も、事業への熱意をアピールできる項目です。

事業を通して実現させたいことを情熱が伝わるよう書いてください。

3-1-2.◎根拠を示す

例えば、売上予測の金額だけを書いても信憑性がありません。

市場調査や客観的なデータ、取引先との関係をもとに、どうしてそのような予測が立てられるのか根拠を示して融資担当員に納得してもらう必要があります。

3-1-3.◎具体的に数値化する

あいまいな表現は避け、なるべく数値化しましょう。

例えば「大幅に増加する」ではなく「10%増加する」と記載し、その数値を算出する具体的な根拠と計算式も併せて載せます。

3-1-4.◎端的に、分かりやすい言葉で書く

熱意を伝えたいからといって長々と書くのはよくありません。

端的に要点をまとめて伝える能力も事業主に必要な素質です。

また、分かりやすい言葉で書くことも重要です。

審査に通るためには、融資担当者が事業内容を具体的にイメージできるかが鍵を握ります。

いくら素晴らしい事業でも、融資担当者が理解できなければその先に進めないので、「伝わること」を第一に書いていきましょう。

【書き方の相談先】

しかし、上記4つのポイントを抑えておいても、実際のところほとんどの経営者は融資担当者がうなるような完璧な事業計画書を書けません。

そこで事業計画書を作成できたなら一度、専門家にアドバイスをもらうといいでしょう。

事業計画についての相談先はこちらをご参考ください。

■事業計画の相談先

| 商工会議所 商工会 | 無料で経営相談に乗ってくれる 検索方法:「市・区+商工会議所」で検索 |

| 税理士 | 主に金額の面でサポート 検索方法:日本税理士連合会に登録している税理士を検索→税理士情報検索サイト |

| 中小企業診断士 | 創業を包括的にサポート 検索方法:「都道府県名+中小企業診断協会」で検索 |

3-2.理由②:決算書の数字が悪い

決算書の数字が悪いほど返済できる見込みが低いと判断され、融資を受けられる可能性は低くなります。

では、決算書の数字が悪いとは具体的にどの点を指すのでしょうか。

金融機関は決算書の次の項目を重点的に見ています。

■決算書の主なチェックポイント

| 売上 | 事業の規模を判断 |

| 利益 | 赤字かどうか 売上総利益が赤字だと門前払い 経常利益、営業利益が黒字ならプラス評価 |

| 借入金 | 売上や利益に対してどれぐらい借り入れているか 借入残高が月商3か月分までなら適正範囲、6か月を超えるとマイナス評価 |

| 固定資産 | 土地・建物の有無 担保にできるものや資金化できるものがあるとプラス評価 |

| 純資産 | 債務超過かどうか |

融資担当員はこういった項目を総合的に判断して、融資しても確実に返してもらえる財務体質かどうかを見極めます。

しかし、経常利益・営業利益が赤字の場合や債務超過の場合でも、黒字化できる見通しが立っていれば融資を受けられる可能性はあります。

そのためには、事業計画書や資金繰り表などに経営を立て直せる説得性を持たせましょう。

事業計画書の作成ポイントは前節3-1.事業計画が雑・不明瞭で紹介しています。

3-3.理由③:自己資金が足りない

創業融資の場合、自己資金が不足しているのも融資を断られる要因になります。

理由は、資金管理能力や計画性が低いと見なされてしまうことと、借入金の割合が高いと経営が不安定になることです。

では、自己資金はいくらぐらい必要なのでしょうか。

申込先の金融機関や創業予定の業種にもよりますが、創業資金の3割程度は用意しておきたいところです。

日本政策金融公庫の新創業融資制度では、自己資金が創業資金の10分の1以上あることを申し込み要件としていますが、あくまでそれは申し込みの最低基準です。

自己資金がゼロ、またはあまりに少ない場合は審査に通る可能性が低いと心得ておきましょう。

自己資金が少ないことを理由に融資を断られた場合、対策としては次の3通りの方法があります。

■融資に再チャレンジするには…

| 【1】自己資金を増やす 【2】自己資金が不要でも申し込める制度を利用する 【3】事業計画を変更する |

3-3-1.【1】自己資金を増やす

自分で貯めてきた貯金だけが自己資金ではないので、下記の中で調達できそうな項目がないか洗い出してみてください。

| 【OK】自己資金として認められるもの | 【NG】自己資金として認められないもの |

|---|---|

| ・現金預金(自身または配偶者) ・退職金 ・保険などの解約返戻金 ・株式・投資信託・有価証券 ・親族からの贈与金 ・みなし自己資金 | ・知人・親族からの借入金 ・経路不明のお金 |

補足が必要な項目について細かく解説していきます。

◎【OK】親族からの贈与金

金融機関によっては認められない場合があるので、事前に問い合わせた方がいいでしょう。

贈与を受ける場合は贈与契約書を締結し、本人名義の口座から振り込んでもらう必要があります。

◎【OK】みなし自己預金

すでに事業に着手している場合、設備投資や店舗の家賃など既に投じている資金も自己資金として判断してもらえる場合があります。

該当するものがある場合は、領収書など支払いの事実が分かる書類を用意しましょう。

◎【NG】知人・親族からの借入金

返済する必要があるお金は自己資金として認められません。

特に、審査のためだけに一時的に通帳に振り込んでもらう行為を「見せ金」と呼びますが、これは悪質な行為として詐欺罪に問われることもあるので絶対にやめましょう。

◎【NG】経路不明のお金

審査には通帳原本(6か月分の入出金が記帳)の提出が必要なので、出所が不明なお金が入金されていると不審に思われます。

どのようなお金か説明できない場合は自己資金として認められません。

3-3-2.【2】自己資金が不要でも申し込める制度を利用する

自己資金がない場合でも融資を申し込める制度があるので、条件に該当する場合は利用を検討してみてください。

| 機関 | 制度名 | 主な条件 |

| 日本政策金融公庫 | 創業融資制度 | ・新たに事業を始める方 ・事業開始後税務申告を2期終えていない方 出典と詳細:創業融資|日本政策金融公庫 |

| 中小企業経営力強化資金 | “中小企業等経営強化法に定める認定経営革新等支援機関による 指導および助言を受けている、他” 出典と詳細:新規開業資金(中小企業経営力強化関連)|日本政策金融公庫 | |

| 挑戦支援資本強化特例制度 | “地域経済活性化にかかる事業を行うこと” 出典と詳細:挑戦支援資本強化特例制度(資本性ローン)|日本政策金融公庫 | |

| 自治体 | 制度融資 | 創業の具体的な計画を有するもの 詳細:「各自治体+制度融資」で検索 |

3-3-3.【3】事業計画を変更する

現在の自己資金額でも融資を受けられるよう、事業計画の方を変更・縮小するという方法もあります。

その場合どのように変更すれば融資が通るのか、専門家に助言をもらうのも効果的でしょう。

事業計画の相談先については3-1.事業計画が雑・不明瞭で紹介しています。

3-4.理由④:税金・保険料・公共料金を滞納している

国や地方自治体に納めるべきお金を滞納している場合も融資を断られます。

理由は、当然払うべきものが未納である会社は信用できないからですが、それに加えて会社が万が一倒産してしまった場合は税金などの債権が優先されてしまうため、融資金を回収できなくなるリスクが大きいからです。

融資はこれらの料金を払い終えてから申し込みましょう。

ただし、滞納や遅延が過去のことであっても断られる場合もあります。

3-5.理由⑤:個人信用情報に傷がついている

信用情報に傷がついている場合、金融機関がその事実を知れば返済能力がないと見なして融資を断るケースが多いです。

信用情報とは、クレジットカードやローンの利用に関する個人情報のことで、指定信用情報機関が一人一人の情報を管理しています。

そして下記の事実を記録されることを「信用情報に傷がつく」と言います。

■信用情報に傷がつく事由

| ◎クレジットカードの支払遅延、強制解約 ◎カードローンや住宅・車のローンなどの支払遅延、代位弁済 ◎携帯電話端末の分割払いの支払遅延、強制解約 ◎奨学金の支払遅延 ◎自己破産 ◎債務整理 など |

※支払遅延は返済期日から61日または3か月経過してから

上記に加え、ノンバンクや消費者金融の利用歴が多かったり、カードやローンの申し込みを頻繁にしているのも審査のマイナスポイントです。

信用情報に傷がある場合、融資の再チャレンジは不可能なのでしょうか。

可能性は高くありませんが、下記方法ならチャンスはあります。

■融資に再チャレンジするには…

| ◎信用情報の傷が消えるのを待つ ◎自ら信用情報の傷を弁明する |

信用情報に傷がある場合、その情報の登録期間は5年(破産・民意再生などは10年)です。

近いうちに登録期間が明けるならそれを待って再度融資を申し込めば、審査に通る可能性は高まるでしょう。

信用情報の傷がやむをえない事情など弁明するに足る理由ならば、申し込む時に自ら伝えてみるのも手です。

ただし、金融機関は必ずしも申込者の信用情報を調べるわけではないので、調査されていなかった場合は裏目に出るかもしれません。

3-6.理由⑥:前回融資を受けてからの間隔が短い

前回融資を受けてからまだ日が浅い場合も、時期尚早と見なされて断られることがあります。

金融機関側からすれば、先日貸したばかりなのにもう足りないとは計画性がなさすぎると、マイナスイメージを持たれてしまいます。

では、前回から次の融資までどのくらいの期間を空けるべきでしょうか。

金融機関によって異なりますが、6か月以前の場合は断られるケースが多いので、目安としては最低6か月できれば1年以上空けた方が良いでしょう。

ただし、例えば次の場合では6か月以前の場合でも審査に通る場合があります。

| ◎融資の目的が異なる(前回は運転資金で今回は設備投資のため、など) ◎売上が急増した |

いずれにせよ6か月経過する前に次の融資を申し込みたいのなら、金融機関を納得させられるだけの根拠が必要です。

3-7.理由⑦:借入金の返済が遅れている

融資を申し込んだ先で返済に遅れがある場合、またはリスケをしている場合、新規融資は当然見込めません。

■リスケとは

| 融資の返済条件を変更すること。 月額返済額をしばらく減額してもらうか、返済期限を延長してもらう |

この場合、新しく借り入れる前に今借りている分の返済が先です。

返済が完了したとしても金融機関からの心証が悪いので、しばらく時間を置いた方がいいでしょう。

3-8.理由⑧:書類などに虚偽がある

提出書類や面談で虚偽の内容があれば融資は間違いなく断られます。

仮に審査を通過しても、虚偽が判明すれば即座に融資を打ち切られるでしょう。

それほど融資は「信用」を第一としているので、融資を受けたくても次のような行為は絶対にやめましょう。

■虚偽の例

| ◎決算書を粉飾する ◎契約件数や売上見込み額を偽る ◎他社からの借入を申告しない ◎申請した使用用途とは違う目的にお金を使う (例:設備資金のために申し込んだのに運転資金に充てる) |

銀行をはじめ金融機関はお金のプロです。

書類などに違和感や、つじつまの合わない点が少しでも見つかれば即座に明るみになるでしょう。

このような行為が発覚した場合、信用を回復するのは至難の業です。

4.STEP3:【再度融資を申し込む】金融機関の選び方

問題点を改善して再度融資を申し込むことを決めた場合、次はどこに申し込むか決めましょう。

前回と同じところか別のところか、別のところならどんな金融機関に申し込むべきかをお伝えしていきます。

4-1.前回と同じところか、別のところか

長く取引を続けてきた金融機関があるなら、そこを利用し続けたいところですが、断られた理由によっては別の金融機関を探した方が良いケースもあります。

2章で紹介した理由一覧の中で、次に該当する場合は申し込み先を新たに探した方がいいでしょう。

■融資申し込み先を変えた方がいいケース

| 前回融資を断られた理由が下記である場合 ◎税金・保険料・公共料金を滞納している ◎個人信用情報に傷がついている ◎前回融資を受けてからの間隔が短い ◎借入金の返済が遅れている ◎書類などに虚偽がある |

金融機関は融資を受けた際、その申し込み内容や断った理由を記録しています。

そのため、上記の理由はマイナスイメージが残ってしまうので、問題が解消したとしても今後も融資は通りにくいでしょう。

4-2.【申し込み先を変える場合】ケース別おすすめ金融機関

申し込み先を変える場合、あらためて自分に合った金融機関を選び直しましょう。

金融機関にはそれぞれ向き不向きがあり、融資に関しても審査基準が異なってきます。

ここでは下記金融機関の特徴をそれぞれお伝えしていきます。

■融資申込先の選択肢

| ◎銀行 ◎制度融資 ◎信用金庫 ◎日本政策金融公庫 ◎マル経融資(商工会議所) |

4-2-1.銀行

審査が厳しい分、融資を獲得できればその会社の社会的信用度がアップします。

会社の規模が大きく、創業融資以外の目的の場合におすすめです。

| 銀行のメリット |

|---|

| • 金利が低い • 対外的な信頼を得られる |

| 銀行のデメリット |

|---|

| • 審査が厳しい • 審査期間が長い • 中小企業や個人事業主は審査が通りにくい • 創業融資は審査が通りにくい |

| 銀行がおすすめなケース |

|---|

| • 事業規模が大きい場合 • 創業融資以外 |

4-2-2.制度融資

銀行等の間に行政が斡旋する信用保証協会の保証がつく制度です。

中小企業を対象としており、比較的審査が通りやすく、創業前の申請も受け付けています。

| 制度融資のメリット |

|---|

| • 審査が優しい • 行政が経営の相談を受けてくれる |

| 制度融資のデメリット |

|---|

| • 手続きが煩雑 • 審査期間が長い • 信用保証協会への保証料が発生する |

| 制度融資がおすすめなケース |

|---|

| • 中小企業 • 創業融資 |

4-2-3.信用金庫

地域に密着しているため、地域での事業展開を視野に入れている人に向いています。

| 信用金庫のメリット |

|---|

| • 金利が低い • 顧客やビジネスパートナーを紹介してくれることも |

| 信用金庫のデメリット |

|---|

| • 地域が限定される • 出資して会員になる必要がある |

| 信用金庫がおすすめなケース |

|---|

| • 中小企業・個人企業主 • 地域活性につながる事業 |

4-2-4.日本政策金融公庫

政府系金融機関で中小企業の経営支援を目的としています。

自己資金なしでも利用できる制度がいくつかあるため(3-3.自己資金が足りない参照)、創業予定の人や事業開始して間もない人におすすめです。

| 日本政策金融公庫のメリット |

|---|

| • 金利が低い • 自己資金なしでも利用できる制度がある |

| 日本政策金融公庫のデメリット |

|---|

| • 審査項目や提出書類が多い • 審査期間が長い |

| 日本政策金融公庫がおすすめなケース |

|---|

| • 中小企業 • 創業融資 |

4-2-5.マル経融資(商工会議所)

日本政策金融公庫に商工会議所経由で申し込む融資制度です。

金利が1.21%と低いので、従業員20人以下・創業1年以上という条件に該当するならお得に利用できます。

| マル経(商工会議所)のメリット |

|---|

| • 金利が低い(1.21%) |

| マル経(商工会議所)のデメリット |

|---|

| • 審査期間が長い • 商工会議所への参加が必須 • 経営指導を半年以上受ける必要がある |

| マル経(商工会議所)がおすすめなケース |

|---|

| • 従業員20人以下の小規模事業者 • 創業1年以上 |

5.もし次の融資もだめだった場合、融資以外の方法を検討しよう

「再度の融資を受けるまで待てない」

「融資で断られた理由を改善できない」

「再度の融資も断られた」

このような場合は融資以外の方法を検討しましょう。

■融資以外でおすすめの資金調達方法3つ

ここでは融資以外でスピーディーに資金調達する方法を3つお伝えしていきます。

| ◎ファクタリング ◎手形割引 ◎ビジネスローン |

5-1.ファクタリング

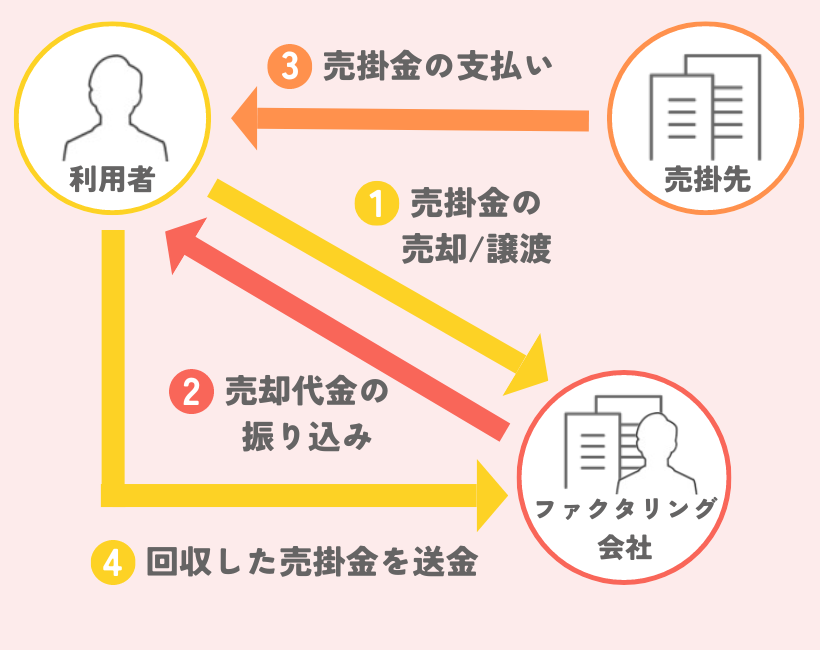

ファクタリングとは次のような仕組みの金融サービスです。

ファクタリング

利用者が保有する売掛金をファクタリング会社に売却することにより、本来より早く売掛金を資金化でき、売掛金の未回収リスクを軽減できる。

ファクタリングは売掛金の売買であるため、審査対象はファクタリング利用者ではなく売掛先となります。

そのため、利用者自身は融資を断られていても関係なく、売掛金さえあれば赤字経営や税金・保険料の滞納があっても利用することができます。

| ファクタリングのメリット |

|---|

| • 最短即日で入金可能 • 自社の業績が悪くても利用できる |

| ファクタリングのデメリット |

|---|

| • 手数料が高い • 売掛金の範囲内でしか資金化できない |

| ファクタリングがおすすめなケース |

|---|

| • 売掛金を有している場合 • 資金調達を急ぐ場合 |

融資を断られても利用できる「ファクタリング」について詳しくは基礎知識の記事をご覧ください。

5-2.手形割引

商取引で売り先から手形を振り出された場合は、手形割引によって資金化することができます。

手形割引とは次のような仕組みです。

手形割引

売り先から振り出された手形を期日前に銀行等に持って行って資金化してもらうこと。

手形は本来満期日になるまで支払いを受けられませんが、割引手数料を支払えば期日前に資金調達できます。

手形割引は銀行・信用金庫・信用組合・手形割引業者で取扱いがありますが、ここでポイントなのが申込先は手形割引業者を選ぶことです。

手形割引業者だと審査対象が手形の振り出し先=売り先だけなので、申込者は審査対象になりません。

一方、他の金融機関だと申込者も審査対象に含まれるため、与信状況が悪ければ断られる確率が高くなるでしょう。

正確には手形割引も融資の一種ではあるのですが、申込者は審査対象から外れるという点で銀行等の融資に断られた人におすすめの資金調達方法です。

| 手形割引のメリット |

|---|

| • 自社の業績が悪くても利用できる(手形割引業者に申し込む場合) |

| 手形割引のデメリット |

|---|

| • 手数料が高い • 手形の範囲内でしか資金化できない • 手形が万が一不渡りになった場合は買戻しの義務が発生する |

| 手形割引がおすすめなケース |

|---|

| • 手形を保有している場合 |

5-3.ビジネスローン

売掛金や手形を保有していない場合、消費者金融等が提供するビジネスローンを利用するという方法もあります。

ビジネスローンは銀行や信販会社でも提供していますが、消費者金融が最も審査がゆるく、申込者が赤字経営や債務超過の場合でも対応してもらえるケースが多いです。

ただし消費者金融の利用歴があると、今後また銀行等の金融機関に融資を申し込むときにマイナスイメージを持たれてしまうことは心得ておきましょう。

| ビジネスローンのメリット |

|---|

| • 審査がゆるい • 総量規制の対象にならない |

| ビジネスローンのデメリット |

|---|

| • 金利が高い • 借入限度額が低い(約300~500万円) • 銀行等の金融機関の心証が悪くなる |

| ビジネスローンがおすすめなケース |

|---|

| • 他に資金調達の手段がない場合 |

6.まとめ

本記事を読んで融資を断られた場合にとるべき行動をおわかりいただけたでしょうか。

あらためて、もう一度本文を振り返りましょう。

融資を断られた場合、次の3つの手順に従って行動していきます。

| STEP1 断られた理由を知る STEP2 問題点を改善する |

|---|

| ◎事業計画が雑・不明瞭 ◎決算書の数字が悪い ◎自己資金が足りない ◎税金・保険料・公共料金を滞納している ◎個人信用情報に傷がついている ◎前回融資を受けてからの間隔が短い ◎借入金の返済が遅れている ◎書類などに虚偽がある |

断られた理由を確認し、問題点を解決する時間がある場合は改善に取り組んでいきましょう。

問題点を解決できそうにない、あるいは資金調達を急ぐ場合は別の資金調達方法に切り替えます。

再び融資に申し込める準備が整ったなら、次はどこに申し込むかを決めましょう。

| STEP3 再度融資を申し込む/金融機関の選び方 |

|---|

| ◎銀行 ◎制度融資 ◎信用金庫 ◎日本政策金融公庫 ◎マル経融資(商工会議所) |

もし次の融資も断られてしまった場合、または次の融資申し込みを諦めた場合は下記の方法でも資金調達が可能です。

| 融資以外の資金調達方法 |

|---|

| ◎ファクタリング ◎手形割引 ◎ビジネスローン |

この記事を基に、融資を断られた場合にすべきことが分かり、次の融資または別の資金調達方法に向けて動き出せることを願っております。

ビートレーディングのファクタリングは申し込みから資金調達まで最短2時間です。

必要書類も2点のみで融資に比べ手軽でスピーディーに資金調達が可能です。

無料でお見積り・ご相談を承っておりますので、お気軽にお問い合わせください。

お急ぎの方は「今すぐ審査に進む」からお問い合わせください。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者