不渡りとは、振り出した約束手形や小切手を支払期日に決済できない状況を指します。

不渡りには種類があり、不渡りの原因によって「0号」「1号」「2号」の3種類に分けられます。

なかでも当座預金の残高不足などが原因の1号不渡りを初めて出すと、「不渡報告」に掲載されて、不渡りを出した事実を多くの銀行に知られてしまうため注意が必要です。

銀行や取引先からの信用を大きく低下させることを避けるためにも、不渡りを絶対に出さないように対策を講じましょう。

この記事では、不渡りに関する基礎知識や、不渡りを回避する方法、不渡りを出してしまった後の流れについて解説します。

資金調達をお急ぎの方へ

ファクタリングは融資とは異なり、必要な書類が少ないため最短即日での資金調達が可能です。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 利用相談・調達可能額診断・LINEからのご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

1.不渡りの基礎知識

初めに、不渡りに関する基礎知識を解説します。

不渡りとはどのような状態を指すのか、当座預金とは何かなど、基本的な情報を確認してみましょう。

1-1.不渡りとは?

不渡りとは、振り出した手形や小切手を支払期日に決済できない状況をいいます。

手形と小切手はどちらも取引の決済に用いられる有価証券です。

振出人が所定の用紙に金額や日付などを記入して相手に渡し、受け取った相手(受取人)はその用紙を銀行に持って行くと現金化(資金化)できます。

| 手形 | 記載された支払期日に現金化できる |

| 小切手 | 受け取った直後から現金化できる |

しかし、受取人が現金化しようとした時に、何らかの理由で決済できない(現金化できない)ことがあります。

このことを「不渡り」といい、不渡りになった手形は「不渡手形」と呼ばれます。

不渡りが起こってしまう場合はさまざまな原因が考えられますが、その中でも代表的なのが振出人の当座預金残高が不足していることが原因となる「1号不渡り」です。

なお、1号不渡りについて詳しくは後の見出しで解説します。

1-2.当座預金とは?

先ほど、1号不渡りは振出人の「当座預金」の残高不足が原因で起こるとお伝えしました。

当座預金とは、預金口座の種類の1つです。

法人・個人事業主の決済目的で利用する預金口座の一種、利息が付かないという特徴があります。

1-3.不渡りが減少している背景

近年は、不渡りが減少する傾向が見られます。

その背景として挙げられるのは、手形の発行自体の減少や、決済手段の電子化などです。

通常、手形の管理では「現物管理」「押印」「印紙の貼付」「手交・郵送」「金融機関受け渡し」といった手間とコストがかかります。

さらには、盗難や紛失のリスクがあることも難点だといえるでしょう。

こうした背景から、債権を電子化する「でんさい(電子記録債権)」や、振り込みへの切り替えが注目されています。

手続きの電子化やペーパーレス化により、手形を管理する負担やリスクを低減するほか、印紙代や郵送費などの経費を削減することが可能です。

それだけでなく、でんさいは分割して必要な金額だけ譲渡・割引できるため、資金繰りの改善も期待できます。

ただし、たとえでんさいを導入したとしても、従来の手形と同様に支払不能による不渡りは起こり得ることを押さえておきましょう。

2.不渡りを出すことで起こる影響

ここまで、不渡りとはどのような状態を指すのかを説明してきました。

続いて不渡りを出すことで起こる影響を解説します。

2-1.振出人に起こる影響

不渡りとなった手形を発行した振出人に起こる影響は大きく2つあります。

2-1-1.「不渡届」「不渡報告」により銀行からの信用が低下してしまう

不渡りが起こると、銀行はどの会社が不渡りを起こしたのかを記載した「不渡届」を手形交換所に提出します。

1回目の不渡りがあった企業は、その情報がまとめられ、「不渡報告」として加盟銀行に通知されます。

不渡報告を受け取った全国の銀行に「この企業は不渡りを出している」という事実を知られてしまうため、信用力が低下し、新たな融資を受けることがかなり厳しくなります。

2-1-2.2回目の不渡り(6か月以内)で銀行取引停止処分になる

1回目の不渡りから6か月以内に2回目の不渡りを出してしまうと、銀行の取引停止処分となります。

この処分を受けると、その後2年間、借り入れはもちろん当座預金を使った取引が一切できなくなります。

銀行からの融資はもちろん、手形や小切手の使用もできません。

そのような状態ではとても事業を継続できませんので、2回目の不渡りは「事実上の倒産」とみなされます。

2-2.受取人に起こる影響

不渡りが起こると、債権の回収ができなくなるため手形や小切手の受取人に金銭的な被害を与えてしまいます。

不渡りが起こった場合、受取人には手形金額を回収する請求権があります。

しかし、振出人に支払能力がなければ、訴訟をしたところで満足する金銭を受け取ることが難しいでしょう。

手形を現金化(資金化)できなければ、共倒れになる可能性もゼロではありません。

3.不渡りには「0号・1号・2号」の3種類がある

不渡りの原因の多くは、振出人の当座預金口座の残高不足によるものです。

しかし、それ以外にも不渡りになる場合があります。

不渡りには、その原因によって「0号不渡り」「1号不渡り」「2号不渡り」の3種類があります。

| 0号不渡り | 【振出人の信用に関係ない原因で換金できない不渡り】 手形や小切手を受け取れる「呈示(ていじ)期間」を 過ぎてしまった、手形や小切手の形式に不備があった場合など |

| 1号不渡り | 【振出人の信用に関わる原因で換金できない不渡り】 振出人の当座預金の残高不足や口座解約が原因で現金化できない不渡りのこと |

| 2号不渡り | 0号不渡りにも1号不渡りにも該当しない不渡りのこと |

それぞれについて、さらに詳しく以下で解説していきます。

3-1. ミスや不備が原因で換金できない「0号不渡り」

0号不渡りは、振出人の信用問題とは関係のない原因による不渡りのことです。

例えば、手形や小切手を受け取れる「呈示(ていじ)期間」を過ぎてしまった、手形や小切手の形式に不備があった場合など、ミスや不備が原因の場合です。

振出人の信用状況が原因ではないため、銀行は「不渡届」を作成しませんし、取引停止処分などを受けることも一切ありません。

ただし受取人が現金化(資金化)できずに困らないよう、形式に不備が無いように心がけましょう。

※不渡届とは、手形や小切手が不渡りとなった場合に、銀行が手形交換所に提出する書類のこと

3-2. 信用を大きく低下させる「1号不渡り」

1号不渡りは、いわゆる「不渡りを出してしまった」時に使われる一般的な不渡りのことです。

振出人の当座預金の残高不足や口座解約など、振出人の信用に関することが原因で、受取人が手形や小切手を現金化(資金化)できないことをいいます。

1号不渡りを出してしまうと「不渡届」が提出された後「不渡報告」に掲載され、加盟銀行に通知されるため、信用状況を大きく低下させることとなります。

さらに、6か月以内に2回目の1号不渡りを出してしまうと、銀行の取引停止処分が下されます。

3-3. 契約不履行や盗難などの「2号不渡り」

2号不渡りとは、0号不渡りにも1号不渡りにも該当しないその他の不渡りのことです。

盗まれたり偽造されたりした手形や小切手を現金化(資金化)できない場合や、契約不履行となった手形(購入した商品が納品されていないなど)も含まれます。

2号不渡りを出すと1号不渡り同様に「不渡届」が作成されますが、振出人の信用状況が原因ではないため、異議申し立てを行うことで処分を回避することができます。

4.信用が大きく下がる「1号不渡り」の流れ

自社の信用を大きく低下させる「1号不渡り」は、経営者や企業にとって避けたいものです。

1号不渡りを出さないためには、どのような流れで1号不渡りになるかを知ることが大切です。

ここでは、1号不渡りになるまでの流れをどこよりもわかりやすく解説します。

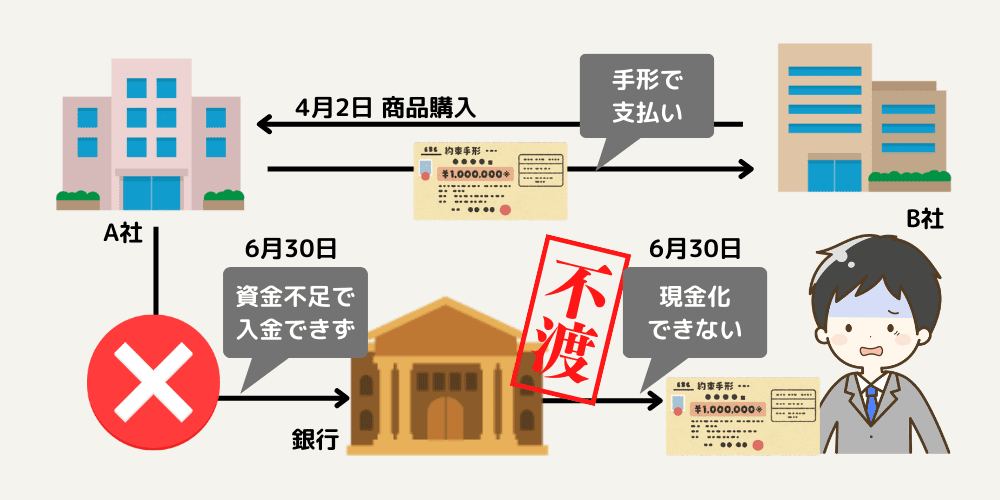

なお、ここでは振出人をA社、受取人をB社として説明していきます。

4-1.Step1.A社がB社に手形を振り出す

A社(あなたの会社)はB社から商品を仕入れるために、4月2日にB社に50万円分の約束手形の振り出しをしました。

約束手形には、支払期日や金額などの必要事項を記入します。

この例では、支払期日を2か月後の末日である6月30日に設定したとします。

手形の呈示期間は支払期日を含めて3日間なので、B社は6月30日から3日間のあいだに、銀行で手形を現金化(資金化)できる約束となっています。

4-2.Step2.A社の当座預金残高が不足

A社は、手形を振り出した時点では50万円を持っていなくても問題ありません。

しかし、B社が手形を現金化(資金化)しに銀行に持参する(「呈示する」といいます)までに、当座預金に50万円を用意しなければなりません。

A社は、別の会社から振り出された手形を現金化して、当座預金に移しました。

しかし結局49万円しか用意することができず、B社の支払期日の預金残高は49万円となりました。

4-3.Step3.支払期日にB社が呈示するも「不渡り」となる

6月30日を迎えたので、B社はA社から受け取った約束手形を銀行に持って行きました。

ところが、銀行から「不渡付箋」が貼られた手形が戻されてしまいました。

預金残高が1円でも不足していると、その手形の支払いはできません。

この手形は本日呈示されましたが、資金不足につきお支払いいたしかねます。

令和○年○月○日

株式会社○○銀行○○支店

B社は、A社からの50万円の支払いを受け取ることができず、手形は「不渡手形」となってしまいました。

5. 不渡りを絶対に回避すべき理由

ここまで解説した通り、不渡りは「出したからといって即倒産」というものではありません。

しかし、不渡りを出してしまうと銀行にその事実が周知されてしまいます。

つまり、1回でも不渡りを出してしまうと、その後の資金調達が厳しくなると考えておいた方が良いです。不渡りは必ず出さないようにしましょう。

そうならないためには、キャッシュフローを改善させたりファクタリングを活用したりといった対策を日頃から行っておくことが大切です。

6. 不渡りを回避する方法

ここでは、不渡りを回避する方法についてお伝えします。

不渡りになりそうで不安を感じたときは、以下の対処法を検討すると良いでしょう。

6-1. 過振り(かぶり)

過振り(かぶり)とは、銀行が当座預金の残高以上の手形や小切手に対して、一時的に立て替えて支払ってくれることをいいます。

あくまで臨時的な措置であり、不足金額が少なく信用力が高い企業のみに適用される措置です。

銀行としても回収が難しい企業には過振りを認めるわけにはいかないので、一般的には担保として手形や小切手などの金銭債権を預ける必要があります。

しかも、過振りを依頼すること自体が企業の信用を低下させる原因にもなりますので注意が必要です。

過振りを認めてもらえるかは銀行の判断となりますので、今後の見通しがわかる書類を添えて、取引先の銀行に相談してみましょう。

6-2. 手形のジャンプ

手形のジャンプとは、手形の受取人に依頼して、支払期日を延ばしてもらうことをいいます。

交渉は一般には公表されないため、銀行に知られることはありません。

ただし、受取人には資金繰りが厳しいことが悟られてしまう可能性があり、今後の取引に影響があることも考えられます。

手形のジャンプを行いたい場合は、まず振り出した手形の受取人に相談してみましょう。

合意が得られたら、期日を後ろ倒しした新しい手形を振り出すか、既に振り出した手形の支払期日を訂正することで、支払期日を伸ばしてもらうことができます。

ただし、手形をジャンプすると受取人の回収不能リスクも高くなるため、断られる可能性もあります。

特に、資金繰り悪化や赤字が原因となる場合は、断られることが多いでしょう。

相談する際は、「あくまで一時的に資金がなくなった」など理由や根拠を伝えるようにしましょう。

6-3. ファクタリングを利用して売掛金を現金化

不渡りを回避する方法3つ目は、ファクタリングで資金調達する方法です。

ファクタリングとは売掛金(売掛債権)を売却して現金化(資金化)する方法です。

回収する前の売掛金を前倒しして回収できるため、現金化したキャッシュで不渡りを回避できます。

経営上は黒字であるもののキャッシュフローが一時的に悪化して不渡りを出しそう…という時に有効です。

また、手形と異なり、売掛金はファクタリング会社に売却されるため、売掛先の倒産リスクを負う必要がなくなります。

ただし、ファクタリングを利用する場合には一定の手数料(2%~18%程度)がかかり、手数料を差し引いた金額を手にすることになります。

ファクタリングについて詳しくは「ファクタリングとは?仕組みや注意点などを図解で簡単に解説!」の記事をご覧ください。

6-4.資金に余裕を持たせておく

不渡りを回避するためには、将来的な収支を適切に把握するとともに、常に資金に余裕を持たせておくことが重要です。

ビジネスでは予期せぬ事態に対応しなければならないケースが多く、思わぬトラブルで急な支出が発生する可能性があります。

そのためにも、前述したファクタリングの活用をはじめとした資金調達を検討するなど、資金不足が起こる前に対処しましょう。

6-5.取引先に対してリスク評価を行う

ある企業と継続的に取引する場合は、事前にリスク評価を実施することで、取引の信頼性をチェックすることが可能です。

取引先に対するリスク評価は、自社で直接行う方法のほかに、外部の専門企業に詳細な調査を依頼する方法もあります。

リスク評価によって取引先の支払能力に懸念が見つかった場合は、契約の見直しも含めてリスクヘッジを検討すると良いでしょう。

6-6.決済手段をデジタル化して資金繰りを改善する

でんさいの活用など決済手段をデジタル化すると、手続きの効率化によって支払いの遅延を避けやすくなり、資金繰りの改善につながる可能性があります。

ただし、たとえ決済手段をデジタル化したとしても、不渡りのリスクを完全になくせるわけではありません。

この対処法はあくまでも資金繰り改善の一環であることに留意しておきましょう。

7.不渡りを出してしまった後の対応

もしも支払いが困難となって不渡りを出してしまったら、その後はどのように対応すれば良いのでしょうか。

ここでは、事業存続または法人破産の方向性で、それぞれの対応を解説します。

7-1.事業存続を図る

1度目の不渡りであれば、まだ事業を継続できる可能性がある段階だといえます。

この時点で事業存続を図るためにも、ファクタリングをはじめとした適切な手段で資金調達を行うと良いでしょう。

ただし、一時的な資金調達のみでは資金繰りの問題を根本的に解決したことにはなりません。

経営の専門家に相談しながら、事業を継続するために必要な改善策を講じる必要があります。

7-2.法人の破産を検討する

2回目の不渡りに至ってしまった場合は、事業の継続が困難となり、法人の破産を検討せざるを得ません。

法人の破産とは、会社が支払不能や債務超過に陥った際に、会社の財産を法律に基づいて清算し、法人格を消滅させる手続きのことです。

これにより会社名義の財産はすべて失われ、債権者に分配されることとなります。

8.法人の破産手続の流れ

最後に、法人の破産手続の流れを解説します。

事業の継続が困難となってしまった場合は、以下の流れで手続きを行うことになります。

8-1.Step1.破産手続の申し立て

会社の所在地を管轄する裁判所へ、破産手続の申し立てを行います。

その際は、弁護士など法律の専門家に依頼して手続きを進めることが一般的です。

また、基本的には破産が決まった時点で従業員の解雇が行われます。

8-2.Step2.破産管財人の選任

裁判所によって破産管財人の選任が行われます。

破産管財人は財産調査や換価業務を実施し、会社の財産を現金に換えて債権者に対する配当とします。

8-3.Step3.債権者集会・債権者への配当

債権者集会が開催され、破産管財人によって進捗の報告が行われます。

また、換価業務によって現金化(資金化)された財産があれば、債権者に対して配当の支払いが行われます。

8-4.Step4.破産手続の終結

配当が終了した後、破産手続が終結すると、法人格が消滅することとなります。

一般的に、破産手続が完了するまでには半年~2年程度の期間がかかり、多くの時間を要します。

9.まとめ

ここまで、不渡りに関する基礎知識、不渡りを回避する方法、不渡りを出してしまった後の流れを初心者でもわかるように丁寧に解説しました。

特に「1号不渡り」は一度でも出してしまうと銀行や取引先からの信用を大きく傷つけるものです。

繰り返し起こしてしまえば事実上の倒産に追い込まれてしまいます。

そうならないためにも、「どうしたら不渡りになってしまうか」を正しく理解し、キャッシュフローを改善するための対策を講じることが大切です。

必要に応じてファクタリングを活用し、手元資金が不足しないよう日頃から管理を徹底しましょう。

ビートレーディングは、累計取引者数7.1万社以上、累計買取額1,550億円以上(※2025年3月時点)のファクタリングサービスです。

多くの法人や個人事業主の方に資金調達手段としてご利用いただいています。

お問い合わせから振り込みまで最短2時間でスピーディーに資金調達を実現できます。

資金不足でお困りの際は、どうぞお気軽にビートレーディングへご相談ください。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者