「自分は銀行融資を受けられる?」

「そもそも銀行融資ってどんな仕組み?」

事業を行っている方なら、銀行融資についてさまざまな疑問や関心があるのではないでしょうか。

銀行融資は最も一般的な資金調達手段であり、ときに事業の明暗を分けることもある重要な要素といえます。

しかし、いざ自分が銀行融資を受ける立場に立ってみると、わからないことが多いものです。

本記事では、「そもそも銀行融資って何?」という“基本のキ”からわかりやすく解説します。

本記事のポイント

- 銀行融資の基礎知識から把握できる

- 審査に通らないケースを紹介

- 申し込みの流れや注意点まで解説

「銀行融資を検討中」

「融資を受けるために勉強しておきたい」

…という方におすすめの内容となっています。

この解説を最後までお読みいただければ、銀行融資の概要はもちろん、メリット・デメリットも含めて全体像を把握できます。融資を活用した上手な資金調達で、安定した経営を実現していきましょう。

銀行融資以外の資金調達方法はファクタリングがおすすめ!

「銀行融資を受けたいが時間がない」

「審査におちてしまった」

という方にはファクタリングがおすすめです!

銀行融資に比べ審査に必要な書類が少なく、オンラインで最短即日で資金調達をすることができます。

銀行融資とは異なる資金調達方法「ファクタリング」について詳しくはファクタリングの基礎知識の記事をご覧ください。

資金調達をお急ぎの方へ

ファクタリングは融資とは異なり、必要な書類が少ないため最短即日での資金調達が可能です。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 利用相談・調達可能額診断・LINEからのご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

1. 銀行融資とは?基本の知識

最初に銀行融資とは何か、基本の知識からご紹介します。

1-1. 銀行融資とは

銀行融資とは、簡単にいえば「銀行からお金を借りること」です。

そもそも融資とは、資金を必要としている者に資金を融通することで、貸出とほぼ同じ意味で使われます。

“銀行から融資を受けること=銀行融資”ですが、融資を行うのは銀行だけではありません。融資を行う金融機関は、大きく分けて「民間金融機関」と「政府系金融機関」の2つに分けられます。

1-2. 民間金融機関と政府系金融機関の違い

民間金融機関とは、おもに以下の金融機関のことです。

- 銀行(メガバンク、地方銀行)

- 信用金庫

- 信用組合

民間金融機関から受ける融資を「民間融資」といいます。銀行融資は、民間融資のひとつです。

一方、政府系金融機関とは、以下の金融機関のことです。

・日本政策金融公庫

国の政策に基づいて個人・中小企業などへの融資などの業務を行う機関。政府が全額出資する特殊会社。

・商工組合中央金庫

おもに中小企業によって組織された団体に対する金融の円滑化を目的として設立された機関。政府と中小企業団体などが共同出資する。

これらの政府系金融機関から受ける融資は「公的融資」と呼ばれます。

詳しくは「2. 銀行融資の審査が通らないケースと対策」にて後述しますが、個人事業主では銀行融資は受けにくいので、公的融資を検討したほうが現実的です。

1-3. 保証付融資とプロパー融資の違い

もうひとつ、銀行融資で知っておきたい用語を押さえておきましょう。

「保証付融資」と「プロパー融資」です。

1-3-1.保証付融資

銀行融資を受けようとするとき、信用力や担保力が不足している中小企業や小規模事業者では「信用保証協会の保証」を求められることがあります。

「保証付融資」とは、信用保証協会の保証が付いている融資のことです。信用保証協会は、中小企業の円滑な資金調達のために設立された機関で、信用保証制度を運営しています。万が一借主の返済が滞った場合には、借主に代わって信用保証協会が金融機関に立替払いを行います。

保証付融資を受けるためには、事業者は信用保証協会に対して所定の信用保証料を支払う必要があります。

1-3-2.プロパー融資

「プロパー融資」は信用保証協会の保証なしの融資を指す言葉です。信用力や担保力がないと受けられず、保証付融資よりも審査が厳しくなります。同じ銀行でも、保証付融資なのかプロパー融資なのかによって審査の通りやすさが変わるのです。

ここまでの話を踏まえつつ、次章では銀行融資の審査に通らないケースについて解説しましょう。

2.銀行融資の審査が通らないケースと対策

銀行融資において最大の関心事は、

「自分は、銀行融資の審査が通るのか?通らないのか?」ではないでしょうか。そこで、具体的なケースと対策から見ていきましょう。

2-1. ケース1:そもそも個人事業主は銀行融資を受けにくい

「個人でも銀行融資を受けられるのか」という質問は多いのですが、そもそも個人事業主が銀行から融資を受けることは難しいと認識しておきましょう。

高い事業利益をあげていて担保力もある個人事業主なら可能性はゼロではありませんが、一般的な個人事業主にとっては、銀行融資はハードルが高くなります。

2-1-1.対策1:公的融資を活用する

では、個人事業主が融資を受けるにはどうすればよいのかといえば、第一の選択肢は「公的融資」を活用することです。

公的融資は、日本政策金融公庫と商工組合中央金庫が行っていますが、個人事業主の場合は「日本政策金融公庫」が選択肢となります。

商工組合中央金庫は、おもに中小企業を融資対象としているため、一般的な個人事業主向けではありません。

日本政策金融公庫を利用する個人事業主の融資について詳しくは「個人事業主が融資を受ける現実的な2つの選択肢と融資以外の資金調達法」の記事で解説していますので、あわせてご覧ください。

2-1-2.対策2:信用金庫・信用組合から融資を受ける

2つ目の対策として、銀行ではなく「信用金庫」「信用組合」へ相談しましょう。

以下の「会員(組合員)資格」の項目を見ると分かる通り、信用金庫・信用組合はその地区内で事業を行う中小企業・小規模事業者向けの金融機関です。

▼ 参考:信用金庫・信用組合・銀行の相違点

| 区分 | 信用金庫 | 信用組合 | 銀行 |

|---|---|---|---|

| 根拠法 | 信用金庫法 | 中小企業等協同組合法 協同組合による金融事業に関する法律(協金法) | 銀行法 |

| 設立目的 | 国民大衆のために金融の円滑を図り、その貯蓄の増強に資する | 組合員の相互扶助を目的とし、組合員の経済的地位の向上を図る | 国民経済の健全な発展に資する |

| 組織 | 会員の出資による協同組織の非営利法人 | 組合員の出資による協同組織の非営利法人 | 株式会社組織の営利法人 |

| 会員(組合員)資格 | 地区内に住所または居所を有する者 地区内に事業所を有する者 地区内において勤労に従事する者 地区内に事業所を有する者の役員 地区内に転居することが確実と見込まれる者 <事業者の場合> 従業員300人以下または資本金9億円以下の事業者 | 地区内に住所または居所を有する者 地区内において事業を行う小規模の事業者 地区内において勤労に従事する者 地区内において事業を行う小規模の事業者の役員 <事業者の場合> 従業員300人以下または資本金3億円以下の事業者(卸売業は100人または1億円、小売業は50人または5千万円、サービス業は100人または5千万円) | なし |

| 業務範囲 (預金・貸出金) | 預金は制限なし 融資は原則として会員を対象とするが、制限つきで会員外貸出もできる(卒業生金融あり) | 預金は原則として組合員を対象とするが、総預金額の20%まで員外預金が認められる 融資は原則として組合員を対象とするが、制限つきで組合員でないものに貸出ができる(卒業生金融なし) | 制限なし |

銀行と比較すると、小口融資にも対応してくれ、個人事業主でも審査のハードルが下がります。

2-1-3.対策3:信用保証協会の保証付融資を受ける

3つ目の対策としては、「銀行で信用保証協会の保証付融資を受ける」という選択肢があります。

しかし、保証料などのコスト負担を考えると、個人事業主にはおすすめしにくい選択肢です。信用保証協会の保証には「限度枠」があるため、保証を付けずに融資を受けられる選択肢があればそちらを優先します。

信用保証協会の保証は、いざというときのために取っておく、という考え方です。

2-2. ケース2:中小企業はメガバンクのプロパー融資を受けにくい

次に中小企業のケースですが「メガバンクのプロパー融資」は難易度が高いことを知っておきましょう。

・プロパー融資:信用保証協会の保証なしの直接融資。

メガバンクとは、預金残高や資産規模がきわめて大きい銀行のことです。

具体的には「三菱UFJ銀行」「みずほ銀行」「三井住友銀行」の3つ、またはこれに「りそな銀行」を含めた4つを指します。これらのメガバンクは、ある程度の事業利益の規模がある企業でないと、プロパー融資は通りません。目安としては、年商10億円以上です。

2-2-1.対策1:年商10億円以下なら地方銀行・信用金庫・信用組合が選択肢

年商10億円以下の中小企業であれば、選択肢となるのはメガバンク以外の地方銀行・信用金庫・信用組合です。

信用金庫・信用組合は「対策2:信用金庫・信用組合から融資を受ける」にて述べた内容と同じです。その地区内の中小企業・小規模事業者向けで、地域に根差しているのが特徴です。

くわえて、中小企業であれば地方銀行からの融資も受けやすくなります。

地方銀行とは各都道府県に本店を置き、地域に営業基盤を持つ銀行のことです。信用金庫・信用組合と同じく地域に根差しており、「地域産業を金融面から支えて地域経済の活性化に貢献する」という使命を持っています。

「メガバンクでは相手にもしてもらえなかった」という場合でも、地方銀行・信用金庫・信用組合なら親身に相談に乗ってもらえることが多いことを知っておきましょう。

2-2-2.対策2:創業融資は日本政策金融公庫の公的融資を利用する

そもそもまだ年商がない(これから創業する、あるいは創業したて)という場合の融資、地方銀行・信用金庫・信用組合で審査を通すのは難易度が上がります。

創業融資は、日本政策金融公庫の公的融資を利用するのが一般的です。日本政策金融公庫が行っている国民生活事業では、創業する人向けの融資を行っています。

▼ 日本政策金融公庫の創業融資の例

| 名称 | 利用できる方(概要) |

|---|---|

| 新規開業資金 | 新たに事業を始める方または事業開始後おおむね7年以内の方 |

| 新規開業資金(女性、若者/シニア起業家支援関連) | 新たに事業を始める方または事業開始後おおむね7年以内の方のうち、女性または35歳未満か55歳以上の方 |

新規開業資金(再挑戦支援関連) | 新たに事業を始める方または事業開始後おおむね7年以内の方のうち、次のすべてに該当する方 1. 廃業歴等を有する個人または廃業歴等を有する経営者が営む法人であること 2. 廃業時の負債が新たな事業に影響を与えない程度に整理される見込み等であること 3. 廃業の理由・事情がやむを得ないもの等であること |

2-2-3.信用保証協会の保証枠には上限があることに注意

なお、補足として個人事業主の項目でも触れましたが、信用保証協会の保証枠には上限があることにご注意ください。

「メガバンクの保証付融資」「地方銀行のプロパー融資」のどちらも受けられるなら、保証付融資は使わずにプロパー融資を選んだほうが賢明です。

▼ 参考:保証限度額

中小企業・小規模事業者1人に係る保証限度額は、中小企業信用保険における普通保険の限度額2億円(組合4億円)と無担保保険の限度額8,000万円(組合も同額)を合わせた2億8,000万円(組合4億8,000万円)となっています。

出典:全国信用保証協会連合会

上記のとおり2億8,000万円という限度額が設けられていますが、これは全企業に共通する条件であり、この上限まで借りられるという意味ではありません。実際の上限は年商や債務状態によって変わる点にご注意ください。

保証付融資は、将来プロパー融資の審査が通らない状況(業績悪化など)に陥ったときのために確保しておき、できるだけプロパー融資を優先させましょう。

2-3. 審査落ちしやすくなるチェック項目

最後に「これがあると審査に通らない」という項目を6つご紹介します。

- 過去に自己破産している

- 過去に借入返済やクレジット返済を延滞している

- 現在、借入返済を延滞中または債務整理している

- 税金の未納・滞納がある

- 借入が多数あり多額の返済を抱えている

- ノンバンク(消費者金融など)から借入れしている

銀行融資を受けたい意向があるなら、あらかじめ上記のような状況を回避するよう行動することが大切です。「すでにいくつも当てはまっている」という方は、融資を受けるのは難しいと覚悟しておきましょう。

本記事の最後(7. 銀行融資以外にもある資金調達方法)で、融資以外の資金調達手段もご紹介していますので、参考にご覧ください。

3. 銀行融資の4つの方法とその仕組み

ここまで銀行融資を大枠から捉えてきました。続いて銀行融資の詳細を見ていきましょう。

銀行融資には4つの方法があり、借入期間や運用によって使い分けます。

それぞれ解説します。

3-1. 証書貸付

まず1つ目は「証書貸付」です。「返済期間1年を超える長期融資」では、証書貸付の形をとるのが一般的です。

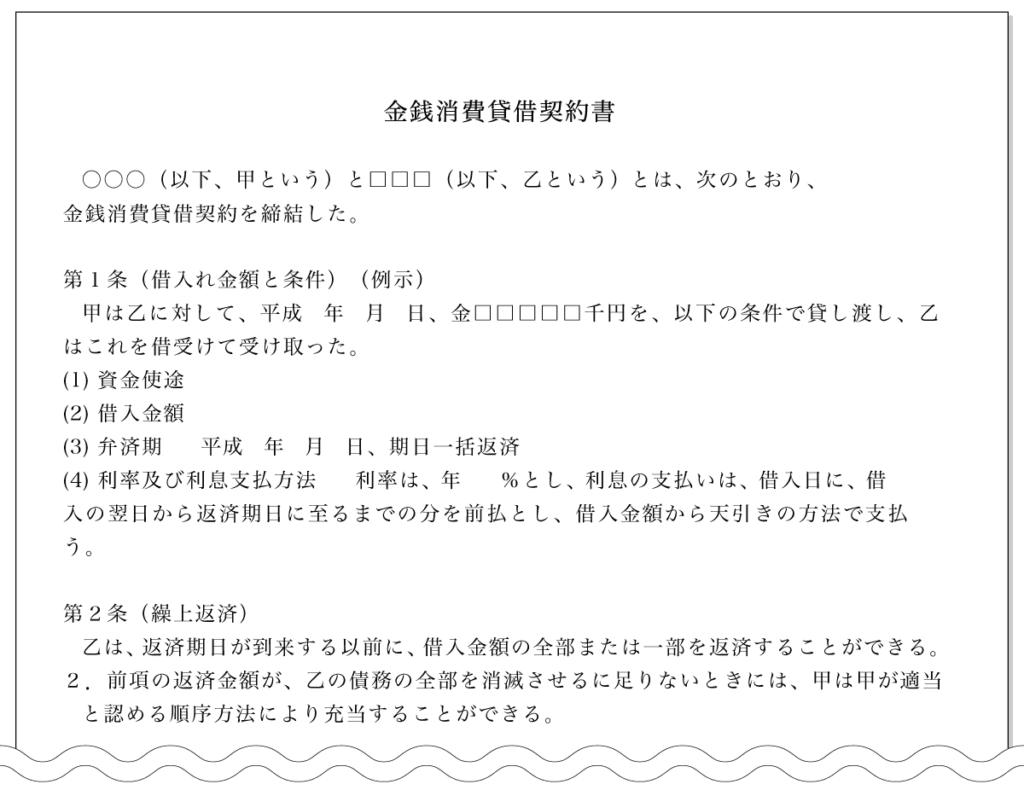

証書貸付とは「借用証書を差し入れさせて行う貸付け」という意味で、借用証書とは「金銭消費貸借契約書」のことです。金銭消費貸借契約は金銭を借り入れる契約を指します。金銭消費貸借契約書には、借入金額・金利・返済期限・返済方法などが記されます。

▼ 金銭消費貸借契約書のイメージ

「金融機関からお金を借りる」といったときに一般的にイメージされるのが証書貸付といえます。

銀行と借入れの契約書を交わしてお金を借りる、ということです。

3-2. 手形貸付

2つ目は「手形貸付」です。「返済期間が1年以内の短期融資」で多くとられるのが手形貸付になります。

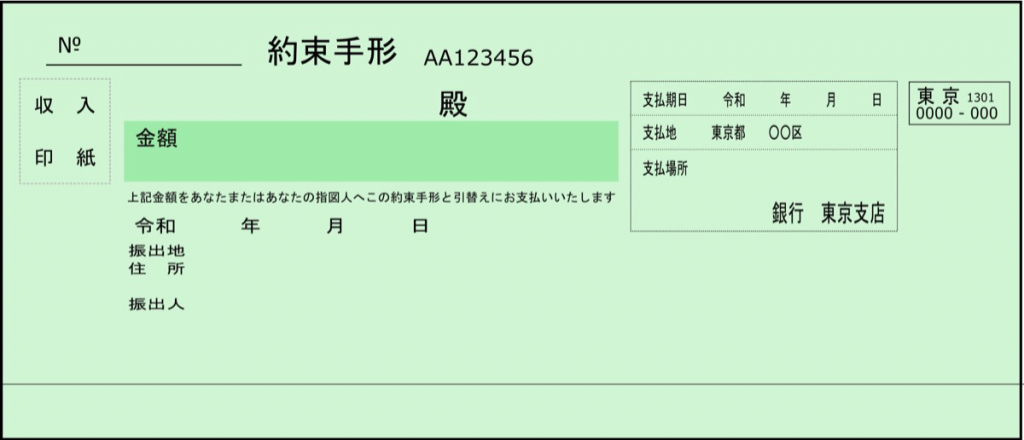

借用証書(金銭消費貸借契約書)の代わりに、借り手が銀行を受取人として約束手形を振り出します。

3-2-1.約束手形とは?

約束手形とは一定の金額を一定の時期に一定の場所で支払うことを記載した有価証券のことで、簡単にいえば「期日までに代金を支払う約束を記した紙(証書)」です。

▼ 約束手形のイメージ

手形貸付は、法的には前述の証書貸付と同じ金銭消費貸借契約なのですが、契約書は作成しないため手続きが簡素化できます。

手形貸付は、証書貸付よりも審査が早く、金利の低さや印紙税のコスト減などのメリットがあります。その分、返済期限が1年以内・高額融資は受けられない・信用力の低い企業は審査が通らないなどの制限があります。

一般的な企業が銀行融資を受ける際には、ここまでにご紹介した2つ(証書貸付または手形貸付)の形をとることが多いはずです。

続けて残り2つをご紹介しますが、参考情報としてご覧ください。

3-3. 当座貸越

3つ目は「当座貸越」です。当座貸越は「短期運転資金の調達」に活用される銀行融資です。

当座貸越は預金残高を超えて、現金の引き出しや振込、小切手・手形の振り出しなどができるようになる仕組みです。事前に銀行との間で「当座貸越契約」を締結し、「極度額」と呼ばれる融資の上限額を設定します。すると、極度額を上限として、期間に関係なくいつでも資金を利用できるようになります。

利用者にとっては大変便利な仕組みですが、銀行の視点から見ると資金負担や管理の難しさがあります。

よって銀行は当座貸越に対して慎重な姿勢です。業績や財務状況が優秀で、銀行との良好な取引実績がある企業でなければ、審査は通らないといえます。

3-4. 手形割引

4つ目は「手形割引」です。手形割引は、法的には“貸借である”という解釈と“売買である”という解釈があるのですが、ここでは融資の手法のひとつとしてご紹介します。

手形割引は、取引先から受け取った手形を、期日前に利息および費用(割引料)を差し引いた金額で銀行から受け取ることです。

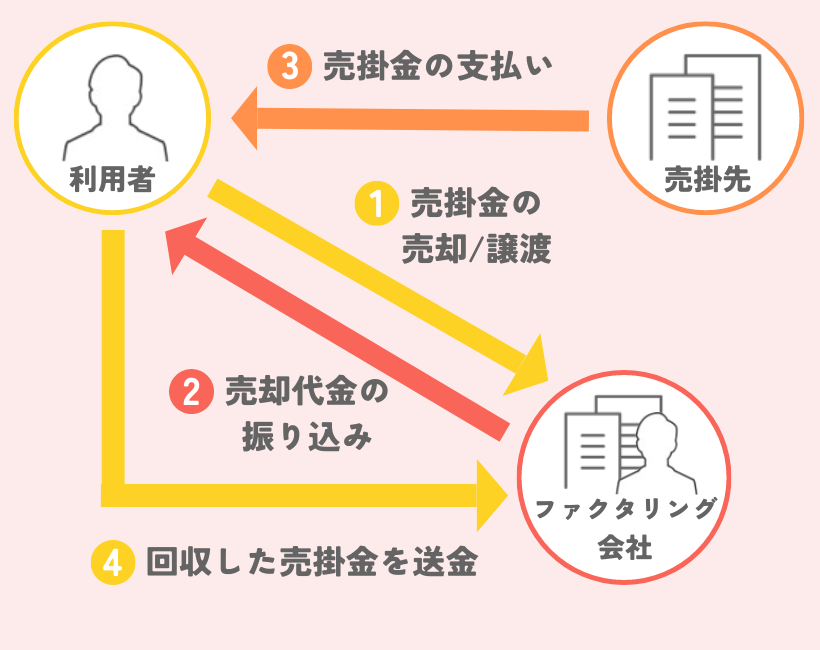

ファクタリングをご存じの方であれば、「ファクタリングの手形版」といえばわかりやすいかもしれません。

3-4-1.ファクタリングとは?

ファクタリングとは売掛金(売掛債権)を売却して現金化(資金化)する資金調達方法です。手形割引同様、売掛金を現金化しますが、金銭消費貸借契約ではなく、売掛債権譲渡契約を結ぶため融資とは異なる方法です。

そのため、売掛金の未回収リスクを軽減することや負債を増やすことなくスピーディーに資金調達ができます。

ファクタリングと手形割引の違いについて詳しくは「ファクタリングと手形割引の違いとは?それぞれのメリット・デメリット」の記事をご覧ください。

4. 銀行融資のメリットとデメリット

「銀行融資を受けたほうがよいか、受けないほうがよいか」と迷っている方向けに、銀行融資のメリットとデメリットを整理しておきましょう。

4-1. メリット

銀行融資のメリットは以下の3つです。

4-1-1.◎ 比較的低コストで資金調達できる

銀行融資は、ノンバンク(消費者金融など)の融資などと比較すると、低コストで資金調達できる手段です。銀行融資の金利はケースバイケースのため一概にはいえませんが、目安は【1%〜3%】です。

4-1-2.◎ 借入限度額が大きくまとまった金額を確保できる

コストが低い資金調達法としては、助成金や補助金などがありますが、基本的に小口資金にしか対応していません。

ある程度、まとまった金額の融資を希望するなら、銀行融資に利があります。

4-1-3.◎ 全国に数多くの金融機関があり選択肢が多い

銀行は全国に数多くありますので、選択肢の多さは魅力です。

ひとつの銀行で融資が通らなくても、ほかの銀行に相談する余地があります。信用組合や信用金庫も含めれば、数百以上の選択肢があります。

▼ 金融機関の数

参考:財務省

4-2. 銀行融資のデメリット

銀行融資のメリットは以下の5つです。

4-2-1.✕ 利息がかかる

まず利息がかかる点です。たとえば、100万円を金利2%で借り入れ、毎月5年で返済した場合のシミュレーションは以下のとおりです。

| 借入金額 | 1,000,000円 |

| 返済方法 | 元金均等 |

| 1年間の返済回数 | 12 回 |

| 返済期間 | 5年 |

| 金利 | 2.0% |

| 返済総額 | 1,050,834 円 |

| そのうち利息 | 50,834 円 |

融資金を元手に、利息を上回る経営メリットを得られるか否かによって、利息のデメリットの捉え方は変わってきます。

4-2-2.✕ 返済の負担がある

返済の負担についても、慎重に考えねばなりません。

融資を受けた資金を元手に利益を上げ、利益によって返済を行っていくことになりますが、想定したとおりの収益を上げられなかった場合、返済の負担だけが重くのしかかります。

4-2-3.✕ 融資実行まで手間と時間がかかる

銀行融資は、申し込みから融資実行まで1週間〜1か月の期間がかかります。

特に、新規取引先の場合は、長期間かかることが多いでしょう。

くわえて、銀行融資を引き出すためには、銀行にアピールするための資料づくりや受け答えの練習など、さまざまな準備が必要です。

単に審査期間がかかるだけでなく、準備の手間・時間も考慮しなければなりません。

4-2-4.✕ 基本的に連帯保証人や担保が必要となる

無保証人・無担保で銀行融資を受けるのは難しく、多くのケースでは連帯保証人や担保が必要となります。

たとえば中小企業への融資の場合、社長が連帯保証人にならなければなりません。万が一、事業がうまくいかず会社が返済できなくなったら、社長個人の資産を使って返済することになります。

4-2-5.✕ 決算書の見え方が悪くなる

銀行融資を受けると、負債が増加しますので、決算書の見え方が悪くなります。貸借対照表(B/S)における負債の部が増え、自己資本比率が低くなりますので、一般的には財務健全性の評価が下がります。

融資を受けた資金を元手に収益をあげれば問題ありませんが、そうでない場合には、新たな資金調達も難しくなるリスクがあります。

以上、ここまでの話をまとめておきましょう。

| メリット | デメリット |

|---|---|

| ◎ 比較的低コストで資金調達できる ◎ 借入限度額が大きくまとまった金額を確保できる ◎ 全国に数多くの金融機関があり選択肢が多い | ✕ 利息がかかる ✕ 返済の負担がある ✕ 融資実行まで手間と時間がかかる ✕ 基本的に連帯保証人や担保が必要となる ✕ 決算書の見え方が悪くなる |

5. 銀行融資の流れ

メリット・デメリットを踏まえつつ、「銀行融資を受けたい」という場合、どんな流れになるのでしょうか。3つのステップで簡単にご紹介します。

5-1. ステップ1:申し込み

1つ目のステップは「申し込み」です。申し込みの具体的な方法として、以下の2つがあります。

- 銀行に訪問して窓口で申し込む

- 自社のオフィスに来社した銀行の融資担当者に相談する

融資の審査が通りやすいのは、もちろん後者です。

たとえば、銀行の融資担当者から「融資を受けませんか」と営業されるようなケースでは、審査に通りやすいといえるでしょう。日頃から銀行担当者とは懇意にして定期的にコミュニケーションをとり、関係づくりしておくことも大切です。

5-2. ステップ2:審査

2つ目のステップは「審査」です。申込時に提出を求められる書類があるので、それらを漏れなく提出したうえで、銀行の審査を待ちます。

必要書類は銀行や企業の状況によって異なりますが、基本的に必要になるものは以下です。

- 決算書一式

- 資金使途のわかる資料

- 資金繰り表

銀行が審査で見るポイントは次のとおりです。

5-2-1.企業・経営者・役員・株主のチェック

まず企業や経営者、役員、株主の性質をチェックします。企業に反社会勢力との関わり、過去の貸倒れ、税金・社会保険料の滞納などがあると、審査は通りにくくなります。

経営者(代表者)だけでなく役員・株主の犯罪歴や、反社会勢力との関わりも、審査落ちの原因となります。

5-2-2.資金使途

資金使途は「融資で得た資金を何に使うか」です。資金使途が不明瞭では、融資がおりません。赤字補填のために資金が使われるとみなされた場合にも、審査落ちとなります。

資金使途は大きく分けると「運転資金」「設備資金」の2つに分けられますが、具体的に何にどう使うのか、明確な説明をする必要があります。

5-2-3.決算書・その他提出資料

決算書や資金繰り表、その他の提出資料を通して銀行が見ているのは、「貸したお金を、きちんと約束どおり返済する力を持っているか?」です。

財務内容や業績が優良で、今後の経営計画の見通しもよければ、審査に通りやすくなります。

5-3. ステップ3:融資実行

3つ目のステップは「融資実行」です。無事に審査を通れば、必要な契約や手形の振り出しなどを経て、融資実行となります。

6. 銀行融資に関する注意点

銀行融資を受けるうえでは、注意したいポイントがあります。

- 資金繰りが悪化しないよう管理する

- 銀行や担当者によって対応に差がある

- 融資以外の資金調達も視野に入れて検討する

以下で詳しく見ていきましょう。

6-1. 資金繰りが悪化しないよう管理する

1つ目の注意点は「資金繰りが悪化しないよう管理する」です。

銀行融資を受けて返済が始まると資金繰りが複雑化し、管理が難しくなります。

ですが、銀行融資の返済期間中は、資金繰りのミスが倒産に直結することもあるので注意が必要です。返済遅延や不渡り(手形の決済ができないこと)を繰り返すと、銀行取引の停止処分という痛手を追うためです。

6-2. 銀行や担当者によって対応に差がある

2つ目の注意点は「銀行や担当者によって対応に差がある」です。

複数の銀行と長く取引すればわかってくるのですが、融資の審査の通りやすさは、銀行や担当者によって変わります。たとえば、同じ条件の融資でも「A銀行は通らずB銀行は通った」ということは、よく起こります。

くわえて注意したいのが、「担当者の変更」によっても変動することです。同じ銀行でも、担当者が代わったことによって、審査が通りにくくなる(またはその逆)ことがあります。

ひとつの銀行だけに依存するのではなく、日頃から複数の銀行・複数の担当者と関係づくりを行っておくことがリスクヘッジになります。銀行融資も、複数の銀行に分散して受け、取引実績を作っておくとよいでしょう。

6-3. 融資以外の資金調達も視野に入れて検討する

3つ目の注意点は「融資以外の資金調達も視野に入れて検討する」です。

資金調達法を銀行融資だけに偏らせないことも大切です。銀行融資以外の資金調達法も含めて、広い視野で適切な手段を講じることが、安定的な経営につながります。

続けてほかの資金調達法を、ご紹介しましょう。

7. 銀行融資以外にもある資金調達方法

銀行融資以外の資金調達として、3つの方法をご紹介します。

- ファクタリング

- 助成金・補助金・給付金

- クラウドファンディング

7-1. ファクタリング

1つ目の方法は「ファクタリング」です。

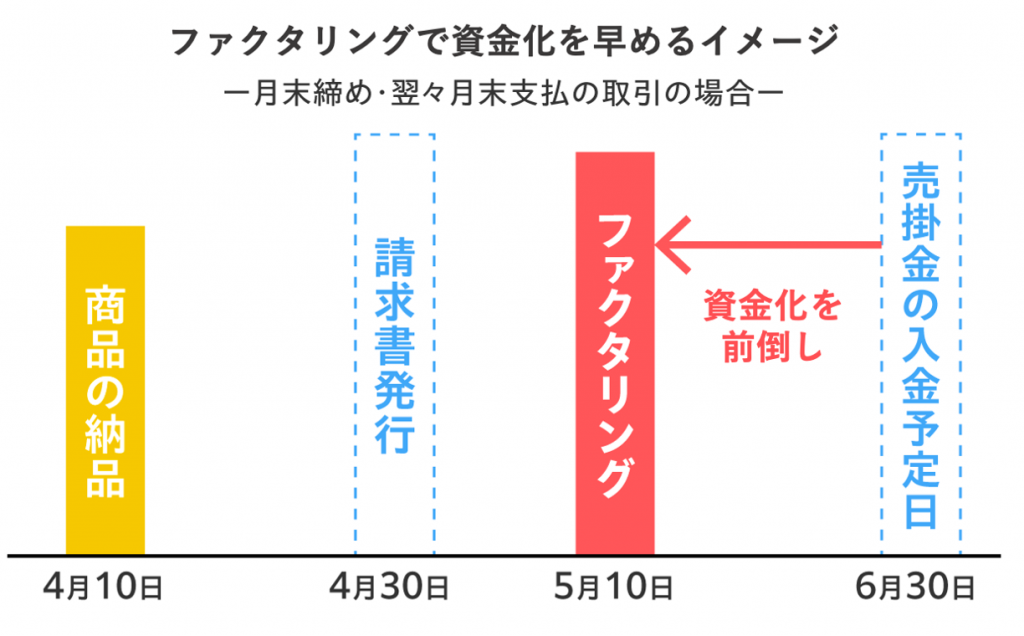

手形貸付の項でも少し触れたファクタリングは、売掛金(売掛債権)をファクタリング会社に売却することで、早期に現金化(資金化)する資金調達方法です。

▼2者間ファクタリングの仕組み

融資ではないので、ファクタリングを利用しても負債は増えず、決算書に悪影響はありません。また返済がない安心感や、最短即日入金の利便性が評価され、近年、中小企業や個人事業主の資金調達の手段として、利用者が増えています。

ファクタリングで売掛金の現金化(資金化)を早めれば資金繰りがよくなり、事業のスピードアップが可能です。

ファクタリングについて詳しくは「ファクタリングとは?仕組みや注意点などを図解で簡単に解説!」の記事で詳しく解説しています。

7-2. 助成金・補助金

2つ目の方法は「助成金・補助金」です。国や自治体の政策目標にあわせて、さまざまな分野で助成金・補助金が募集されています。

融資と異なり、お金を返済する必要がないので、自社で利用できるものがあれば積極的に利用したいところです。

国が行っている支援制度については経済産業省の「検索結果 - 制度を探す(制度ナビ)」にて検索できます。公募期間は1か月程度と短いので、小まめにチェックして逃さないようにしましょう。

地方自治体が行っている支援制度は中小機構の「支援情報ヘッドライン」にて確認できます。自社の地域の自治体をチェックしましょう。

7-3. クラウドファンディング

3つ目の方法は「クラウドファンディング」です。

クラウドファンディングとは、インターネットを通じて不特定多数の人から資金を集めることですが、近年では中小企業・小規模事業者の資金調達としても活性化しています。

たとえば、新商品・新サービスに特化したプラットフォームとして「Makuake(マクアケ)」があります。

▼ Makuakeで資金調達した会社のリリース例

- Makuakeで1694万円を達成した能作の錫酒器とペルチェ素子を組み合わせた日本酒冷温機が進化!

- クラウドファンディングで「1200万円」を集めた「釣り特化型パンツ」がユーザーの声により進化

- 低糖質ご褒美アイスクリーム「MALOU」、Makuake初日で目標金額200%達成

- 応援購入総額650万円超、Makuakeで完売したぬか床専用木箱「醸箱」

クラウドファンディングで多額の資金を調達できれば、その事実自体にも認知度アップの広告効果があり、好循環が期待できます。新商品や新サービスの資金調達を検討中であれば、クラウドファンディングは相性のよい資金調達法です。

8. まとめ

本記事では「銀行融資」をテーマに解説しました。

要点を簡単にまとめます。

銀行融資は、民間金融機関である銀行が行う民間融資です。民間融資のほかに、公的融資があります。

| 民間融資 | 銀行・信用金庫・信用組合などの民間金融機関が行う |

| 公的融資 | 日本政策金融公庫・商工組合中央金庫の政府系金融機関が行う |

銀行融資には、保証付融資とプロパー融資があります。

| 保証付融資 | 銀行・信用金庫・信用組合などの民間金融機関が行う |

| プロパー融資 | 日本政策金融公庫・商工組合中央金庫の政府系金融機関が行う |

銀行融資の審査が通らない2つのケースと対策をご紹介しました。

▼ ケース1:そもそも個人事業主は銀行融資を受けにくい

- 対策1:公的融資を活用する

- 対策2:信用金庫・信用組合から融資を受ける

- 対策3:信用保証協会の保証付融資を受ける

▼ ケース2:中小企業はメガバンクのプロパー融資を受けにくい

- 対策1:年商10億円以下なら地方銀行・信用金庫・信用組合が選択肢

- 対策2:創業融資は日本政策金融公庫の公的融資を利用する

銀行融資の4つの方法として以下があります。

- 証書貸付

- 手形貸付

- 当座貸越

- 手形割引

銀行融資のメリットとデメリットは次のとおりです。

| メリット | デメリット |

|---|---|

| ◎ 比較的低コストで資金調達できる ◎ 借入限度額が大きくまとまった金額を確保できる ◎ 全国に数多くの金融機関があり選択肢が多い | ✕ 利息がかかる ✕ 返済の負担がある ✕ 融資実行まで手間と時間がかかる ✕ 基本的に連帯保証人や担保が必要となる ✕ 決算書の見え方が悪くなる |

銀行融資の流れは以下のとおりです。

- ステップ1:申し込み

- ステップ2:審査(企業・経営者・役員・株主のチェック、資金使途、決算書・その他提出資料)

- ステップ3:融資実行

銀行融資の際は次のポイントにご注意ください。

- 資金繰りが悪化しないよう管理する

- 銀行や担当者によって対応に差がある

- 融資以外の資金調達も視野に入れて検討する

銀行融資以外の資金調達方法として以下をご紹介しました。

- ファクタリング

- 助成金・補助金

- クラウドファンディング

銀行融資をはじめ、スムーズな資金調達は、事業の重要な支えとなります。

さまざまな手法を吟味しながら、その時々のベストを選択していきましょう。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者