債権回収代行とは、取引先から売上代金が支払われないなど、債権回収ができない場合に、契約の当事者ではない第三者に依頼して、債権の回収を委託することをいいます。

「複数の取引先から未回収の債権があり、会社を存続させるためにも、どうしてもスピーディーに回収したい」

「取引先とトラブルが発生して回収できていない大きな金額の債権について、断固とした態度で支払いを催促したい」

「回収が遅延している債権について、資金繰りの観点で早期に資金化したい」

以上のように、どうしても回収したい債権がある場合、外部の専門家や企業に債権回収代行を依頼するのは有効です。

債権回収を行う上では、法律上の知識が必要ですし、取引先に督促する必要から精神的な負担も大きいため、自社で執り行うのにはハードルが高いからです。

そして、債権回収代行を依頼できる先には、

・弁護士

・認定司法書士

・債権回収業者(サービサー)

の3つがありますが、それぞれに依頼できるケースや、依頼した場合の代行内容が大きく異なります。

そのため、3つの依頼先の違いを理解した上で、債権回収代行を依頼することが重要です。

今回の記事では、まず、

◎債権回収代行とは何か

◎そもそもどのような企業や個人が債権回収代行を担うことができるのか

◎依頼できる先3つの違いは何か

を解説した上で、

◎そもそも外部に債権回収代行を依頼すべきケースはどういう場合か

◎外部に依頼する場合、どこに依頼するべきか

以上をフローチャート付きで解説していきます。

この記事を読むことで、債権回収代行について基礎的な知識を理解できるとともに、自社が債権回収代行を依頼すべきか、依頼すべきだとしたらどこに依頼するのが良いかが判断できます。

自社の状況と照らし合わせながら、最後までご確認ください。

資金調達をお急ぎの方へ

ファクタリングは融資とは異なり、必要な書類が少ないため最短即日での資金調達が可能です。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 「利用を相談する」・調達可能額診断・LINEからご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

1. 債権回収代行とは

冒頭でも触れましたが、債権回収代行とは、契約の当事者ではない第三者に、自身が有する債権の回収を委託することをいいます。

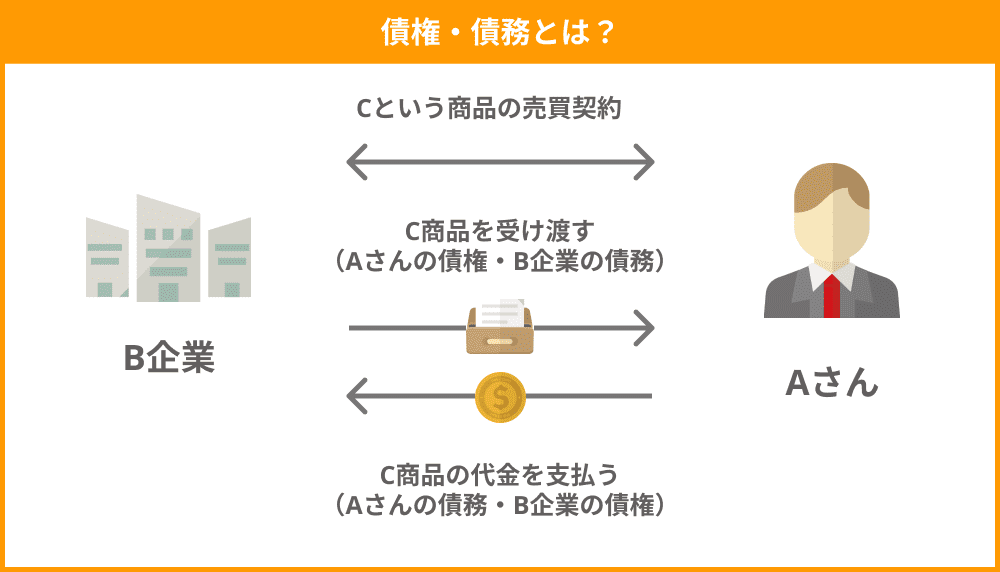

そもそも「債権」および「債務」とは、売上代金の支払いを受ける権利(債権)や売上代金の支払いをしないといけない義務(債務)が代表的な例ですが、売上代金の支払いに限らず、厳密には以下のような広い意味をもちます。

| 債権 | 特定の人に対して、給付や行為を提供することを要求できる権利のこと |

| 債務 | 特定の人に対して、給付や行為を提供する義務のこと |

例えばAさんが、B企業にてCという商品を購入することを申し込み、承諾を受けたとします。

この時、B企業はAさんに対して、Cという商品を提供する債務を負い、同時にAさんに対して料金を請求できる債権を持ちます。

一方で、Aさんは、B企業に対して料金を支払う債務を負い、同時にB企業に対して、Cという商品を提供することを請求できる債権を有します。

そして、基本的に債権を有するものは、相手方に対して、債権の履行(給付や行為を提供すること)を要求でき、要求しても履行しない場合は、自ら法的な手続きを踏むことで強制的な債権回収を試みることは可能です。

しかしながら、債権回収のための法的な手続きは複雑かつ手間がかかるものであるため、知識や経験が豊富な専門家に委託することが有効であり、そのことを「債権回収代行」と言います。

2. 債権回収代行ができるのは一部の個人・企業のみ

債権回収代行は、誰でも、どのような企業でも執り行えるものではありません。

債権回収代行(法律上は、「債権管理回収業」)は、債権者・債務者間の交渉だけでなく、最終的には訴訟や強制執行などの法的な手続きが必要になるケースもあるため、弁護士法第72条で規定されている「法律事務」に該当し、基本的に弁護士や認定司法書士が執り行うのが原則です。

しかしながら、社会からの要請を受け、債権管理回収業に関する特別措置法(通称:サービサー法)が制定され、例外的に、法務大臣から許可を受けた民間企業も携わることが認められています。

その民間企業というのは、俗にサービサーと呼ばれる、債権回収会社になります。

「3. 債権回収代行を依頼できる先3つ」でも解説しますが、債権回収代行会社は、弁護士と同様の債権回収代行が行えるわけでなく、提供できる相手方や、取り扱える業務範囲に制限がある点に注意が必要です。

| 許可を受けていない債権回収業者に注意! |

|---|

| 法務大臣から許可を受けていないにも関わらず、債権回収代行のサービスを提供している悪質な詐欺業者に注意が必要です。 債権回収代行は、資格を持った弁護士や司法書士、あるいは法務大臣から許可を受けた一部の民間企業しか携わることができません。 許可を受けていない違法の債権回収業者に債権回収代行を依頼してしまうと、大金を騙し取られてしまう可能性がある上に、依頼者自身も違法行為への共犯として罪に問われてしまう可能性も出てきます。 債権回収業者に依頼する場合には、必ず、許可を受けているかどうか、以下の法務省のページで確認するようにしてください。 法務大臣から許可を受けた民間企業 |

3. 債権回収代行を依頼できる先3つ

| 債権回収代行を依頼できる先3つ | |||

| 依頼先 | 依頼できる人・企業 | 依頼できる内容 | 債権回収代行の方法 |

| 弁護士 | 対象者の制限なし | 債権回収代行業務全般 | 期日が到来しても、債務を履行しない 債務者に対して、催告や、訴訟の提起・強制執行などの法的な手続きを通じて債権回収を代行 |

| 認定司法書士 | 対象者の制限なし | 債権総額140万円以下の債権回収代 行業務・簡易裁判所での訴訟提起(地方裁判所、高等裁判所を除く) | 同上 |

| 債権回収業者 | 金融機関等 | 特定金銭債権についての債権回収 | 金融機関等から委託を受けまたは債権を譲り受けて、特定金銭債権の管理回収を行う |

債権回収代行を依頼できる先は、弁護士・認定司法書士・債権回収業者の3つの選択肢があります。

それぞれ、依頼できる対象から、依頼できる内容、依頼した場合の債権回収代行の方法まで、異なるため、違いを頭に入れておきましょう。

3-1. 弁護士に債権回収を依頼する場合

まず、最も代表的な、弁護士に債権回収を依頼する場合について、依頼できる内容や依頼する場合の流れについて見ていきましょう。

弁護士には、業務内容や債権額に限らず、どのような企業であっても、幅広く債権回収代行業務を依頼することができます。

依頼すると、具体的には、期日が到来しても債務を履行しない債務者に対して、催告や訴訟の定期、強制執行などの法的な手続きを通じて、債権の履行を求めます。

豊富な専門知識や業務経験をもつため、自社で行うよりも債権回収の可能性が高くなるとともに、自社にとってベストな債権回収方法を提案してくれるなど、高額な債権の回収に困った場合は心強い存在になります。

一方で、弁護士はあくまで法的な手続きを通じて債権の履行を迫るものの、債権を買い取ってもらえるわけではないので、弁護士報酬を支払ったものの、債権が回収できないリスクがあります。

弁護士に依頼する場合の弁護士報酬は高額であるため、実際に債権が回収できなかった場合に費用倒れとなってしまうリスクがある点に注意が必要です。

実際にかかる弁護士報酬は、依頼する弁護士事務所や案件内容によっても異なりますが、着手金が数十万円、成功報酬として債権金額の数十%が相場と言われています。

以上の内容をメリット・デメリットという形でまとめると以下の通りです。

| メリット | デメリット |

| •どのような企業・ケース・債権額であっても、依頼が可能 •豊富な専門知識や業務経験があるため、債権回収の可能性が高まる •債権回収を淡々と行うだけでなく、自社を総合的に見た上で、ベストな方法を提案してくれる •精神的にも心強い存在になりうる | •弁護士報酬が高い |

実際に、弁護士に依頼する場合は、以下のような流れになります。

| <弁護士に債権回収代行を依頼する場合の流れ> ①内容証明郵便での催告書の通知 弁護士から、債務者に対して、内容証明郵便にて催告書を送付し、債務者に対して債務の履行を促します。 ②任意交渉や民事調停 催告書通知後、債務者が支払いに応じる姿勢を見せた場合は、 弁護士が依頼者の意向を聞きながら、債務者との間で支払いについて交渉します。(任意交渉) 債務者からの反応がない場合、民事調停手続きを行い、裁判所を通じて債務者へ出頭を要求し、 裁判所にて交渉を行う手段もあります。 以上の手続きを経ても、債務者と意思疎通ができなかったり、支払う意思を示さない場合、 支払督促あるいは訴訟の提起を行います。 ③支払督促の申立 弁護士が裁判所に簡易的な申請手続きを行うことで、裁判所から債務者に対して、 債務の支払命令を通告します。 債務者からの異議申し立てがない場合は、強制執行の手続きに進むことができます。 ④訴訟の提起 訴訟を提起し、債権の存在について主張し、立証します。 立証に成功し、判決がおりれば、強制執行の手続きに進むことができます。 ⑤強制執行(差押) 弁護士によって債務者の財産調査を行った上で、債務者の財産を差し押さえます。 差し押さえることに成功したら、財産を処分し、換金し、債務に充当します。 |

3-2. 認定司法書士に依頼する場合

司法書士のうち、「簡裁訴訟代理関係業務」を行うことが認められた「認定司法書士」も債権回収代行業務を行うことができます。

認定司法書士とは、司法書士の資格をもち、特別な研修を受けた上で試験に合格した者のことを言います。

基本的に、認定司法書士は弁護士と同様の債権回収代行業務を取り扱うことができますが、弁護士と違って、債権総額が140万円以下の案件のみに限られる点に注意が必要です。

また、訴訟を提起する場合、認定司法書士は簡易裁判所の訴訟であれば代理人になることができますが、地方裁判所や高等裁判所の訴訟の代理人にはなることができません。

したがって、債権総額が140万円以下の比較的小規模な債権回収であり、トラブルが想定されるような複雑な案件でないような場合は、認定司法書士でも取り扱えると言えるでしょう。

メリット・デメリットや、依頼した場合の具体的な流れは、弁護士の場合と基本的に同様になります。

3-3. 債権回収業者に依頼する場合

「2. 債権回収代行ができるのは、弁護士と法務大臣より許可を受けた企業のみ」で記載の通り、法務大臣から許可を受けた民間の債権回収業者(サービサー)に対しても債権回収代行を依頼することができます。

しかしながら、弁護士に依頼する場合と、以下の3点で異なる点に注意が必要です。

| ①対象の債権が「特定金銭債権」である場合しか依頼できない ②債権回収代行だけでなく、債権の買い取りも行っている |

まず、債権の中でも、①対象の債権が「特定金銭債権」に関するものに限られる点に注意が必要です。

「特定金銭債権」とは、具体的に以下のことを指します。

| <1> 金融機関等(金融機関の連合会,政府系機関,保険会社,貸金業者,政令で定めるものを含む。)の有する貸付債権 <2> 金融機関等の有していた貸付債権 <3> 金融機関等の貸付債権の担保権の目的となっている金銭債権 <4> リース契約に基づいて生じる金銭債権 <5> 証票等を利用する割賦購入あっせん契約に基づいて生じる金銭債権 <6> 証票等を利用しない割賦購入あっせん契約(いわゆる個品方式)に基づいて生じる金銭債権 <7> 証票等を利用する自社販売契約に基づいて生じる金銭債権 <7の2> 証票等を利用しない,支払期間・回数が6月以上かつ3回以上の機械類販売契約又は支払期間・回数が2月以上かつ3回以上の割賦販売法指定商品の販売契約に基づいて生じる金銭債権 <8> 資産の流動化に関する法律(SPC法)に規定する特定資産(流動化対象資産)である金銭債権 <9> 削除 <10> 金銭債権の信託受益権がSPC法上の特定資産となっている場合の当該金銭債権 <11> SPC法上の特定資産又は旧SPC法上のSPCに係る流動化特定資産の管理・処分により生じる金銭債権 <12> 会社法上の株式会社又は外国会社であって,SPC法上のSPCと同じように,流動化業務(一連の行為として,社債・コマーシャルペーパーの発行,資金の借入れ,株式の発行,商法に規定する匿名組合契約に基づく出資の受入れの各方法により資金を調達し,当該調達資金をもって債権や不動産等の資産を取得し,当該資産の管理・処分により得られる金銭をもって,発行した社債・コマーシャルペーパー・株式等の償還,借入資金の返済等を行う業務)を専ら行うことを目的とする会社(以下,SPC法上のSPCと区別して,「SPV」という。)が有する当該流動化対象資産である金銭債権 <13> 金銭債権の信託受益権がSPVの流動化対象資産となっている場合の当該金銭債権 <14> SPVの流動化対象資産の管理・処分により生じる金銭債権 <15> いわゆるファクタリング業者が有する金銭債権(その業務として買い取ったものに限る。) <16> 法的倒産手続中の者が有する金銭債権 <17> 法的倒産手続中の者が第三者に譲渡した金銭債権 <18> 特定調停を申し立てた特定債務者が,特定調停成立日又は裁判所の調停に代わる決定の確定日に有していた金銭債権 <19> 手形交換所による取引停止処分を受けた者が,その処分を受けた日に有していた金銭債権 <20> <1>から<19>までに掲げる金銭債権を担保する保証契約に基づく債権 <21> 信用保証協会その他政令で定める者が<20>の保証債務を履行した場合に取得する求償権 <22> これらに類し又は密接に関連するものとして政令で定めるもの 引用:債権管理回収業に関する特別措置法 |

わかりやすく整理すると、「特定金銭債権」とは、主に以下の6つになります。

| ・銀行等の金融機関・貸金業者が有する(有していた)貸付債権等 ・リース・クレジット債権等 ・特定目的会社(SPC)が流動化対象資産として有する金銭債権等 ・法的倒産手続中の者が有する金銭債権等 ・保証会社・金融機関等が有する求償債権等 ・その他、政令で定める特定金銭債権 |

次に、②債権回収業者は、債権回収代行ではなく、債権を依頼者から買い取るケースが多いという点で違いがあります。

弁護士は、催告書の送付や訴訟の提起、強制執行などの法的な手続きを通じて、債務者から直接回収することを試み、実際に回収できた場合にのみ、依頼者は債権金額から弁護士報酬を差し引いた金額を受け取ることができます。

一方で、債権回収業者は、契約形態によっても異なりますが、まず依頼者から、回収できるであろう金額で債権を買い取ります。

その後、債権回収業者は、債務者に対して債権を回収し、回収できないリスクは債権回収業者が負うことが一般的です。

そのため、依頼者にとっては、債権額が全額返ってこないものの、確実に債権を資金化できるという意味でメリットが大きいです。

以上をメリット・デメリットという形にまとめると以下のようになります。

| メリット | デメリット |

| •債権を確実に資金化できる •債権回収を待たずに、資金をスピーディーに手に入れることができる | •リスクに応じた金額で売却するため、債権全額を回収することはできない •弁護士や認定司法書士と違い、債権が存在しているかどうかを争うなど、法的なトラブルに対処することが難しい |

債権回収業者が依頼者から債権を買い取った後に、債務者から債権を回収する流れは、基本的に弁護士の場合と同じ法的手続き・流れになります。

4. 債権回収代行を依頼すべきケース

そもそも、債権回収を自身や自社で執り行うのではなく、外部に代行を依頼すべきであるのはどのような場合でしょうか。

債権回収代行を利用する場合、以下のメリット・デメリットがあります。

| メリット | デメリット |

| •債権回収の手間や心理的負担を軽減できる •専門家に任せることで、債権回収ができる可能性が高まる •スピーディーに債権回収が可能になる | •手数料がかかる •手数料を支払った上で、債権回収代行を委託しても、債権が回収できない可能性がある |

手数料がかかるというデメリットがある一方で、専門家に頼ることで、債権回収をスピーディーに行うことができる可能性が高まり、また時間的・精神的負担を軽減できるメリットがあります。

そのため、以下のようなケースの場合、債権回収代行を外部に依頼するのがおすすめです。

| ・代行を依頼する場合の手数料よりも、回収したい債権額が大きい場合 ・債権回収代行の知識やノウハウがほとんどなく、債権を回収できる見込みがない場合 ・債権を回収する相手方の取引先と人付き合いがあるなど、直接の回収には精神的負荷が大きい場合 |

5. 【ケース別】おすすめ債権回収代行依頼先

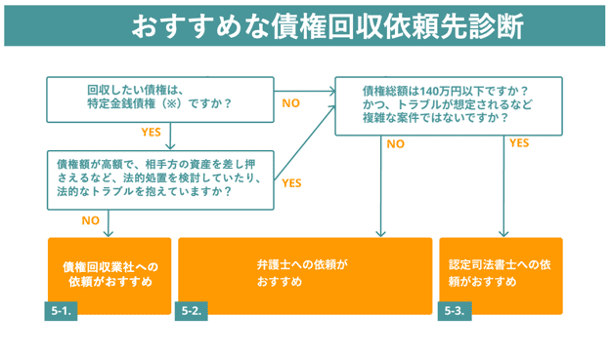

債権回収代行を依頼できる先には、弁護士・司法書士・債権回収会社の3つがありますが、それぞれに依頼できるケースやメリット・デメリットを踏まえると、おすすめの依頼先は以上のフローチャートのように整理できます。

フローチャート上で(※)をつけている、「特定金銭債権」については、「3-3. 債権回収業者に依頼する場合」で解説していますので、該当箇所をご確認ください。

それでは詳細を解説していきます。

5-1. 債権回収業者への依頼がおすすめなケース

大前提として、債権回収業者への依頼が可能なのは対象の債権が「特定金銭債権」である場合です。

その上で、債権回収業者への依頼がおすすめなのは、債権額が比較的に少額で、法的なトラブルが生じていない場合です。

債権が存在するかどうかで、債務者と争っているなど、法的なトラブルが生じている場合は、債権回収業者の場合柔軟な対応が難しいため、弁護士への依頼がおすすめです。

また、債権額が弁護士報酬と比べても大きい場合は、債権回収の可能性を高めることが重要であるため、より専門知識を持った弁護士への依頼がおすすめになります。

一方で、法的なトラブルが生じていなかったり、債権額が比較的少額である場合は、確実に債権を資金化できる債権回収業者への依頼がおすすめになります。

5-2. 弁護士への依頼がおすすめなケース

債権回収に際して、何らかの法的トラブルが生じており、かつ債権金額が140万円以上で、比較的高額である場合は、弁護士への依頼がおすすめです。

弁護士であれば、民事調停から支払督促、訴訟の提起、強制執行など債権回収にかかる法的措置も含めて一気通貫で任せることができますし、依頼者の状況に応じた柔軟な対応が可能です。

その一方で、弁護士報酬が発生するため、弁護士報酬以上の高額な債権を回収する場合に限って活用するのが良いでしょう。

5-3. 認定司法書士への依頼がおすすめなケース

債権回収に際して、複雑ではない法的トラブルが生じており、かつ債権金額が140万円未満の場合は、認定司法書士への依頼がおすすめです。

認定司法書士も、弁護士同様、債権回収代行業務を取り扱うことができるため、債権金額が140万円未満であれば認定司法書士に依頼するのが経済的です。

しかしながら、認定司法書士は、簡易裁判所の訴訟であれば代理人になることができますが、地方裁判所や高等裁判所の訴訟の代理人にはなることができません。

そのため、裁判の判決に不服を持った債務者から上訴される可能性があるような、複雑な法的トラブルを抱えている場合は、弁護士へ依頼するのが良いでしょう。

6. 期日未到来の売掛債権の資金化であればファクタリングがおすすめ

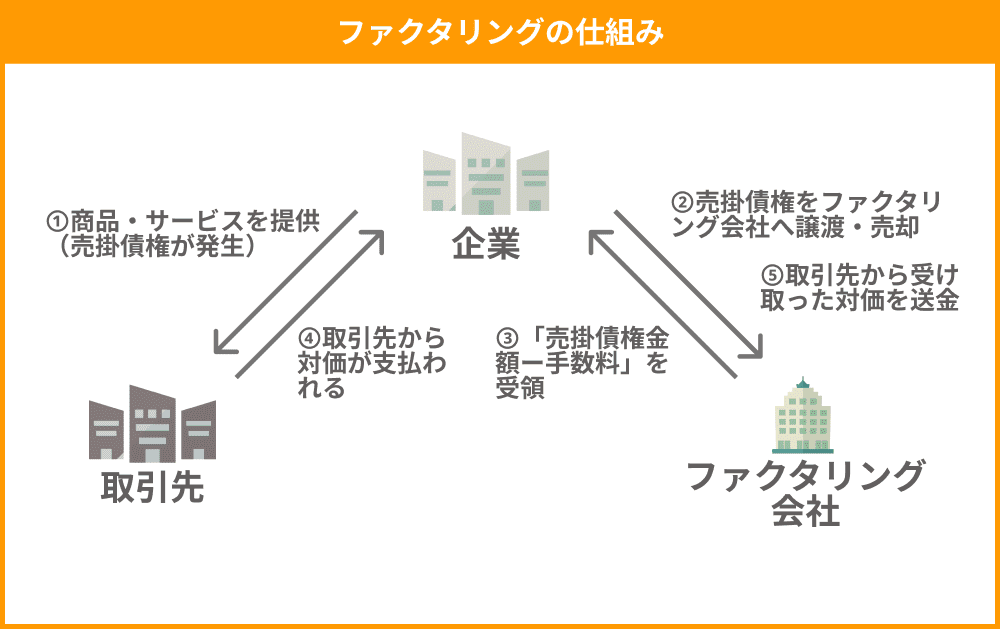

ここまでは期日が到来しており、債権回収に懸念がある場合の代行依頼先についてお伝えしていきましたが、期日が到来していない売掛債権を早期に資金化したいというニーズであれば、ファクタリングがおすすめです。

ファクタリングとは、売掛金をファクタリング会社に買い取ってもらうことで、入金日が先である売掛金を早期に資金化できる金融サービスのことをいいます。

債権を買い取ってもらう点では、債権回収業者への依頼と同様ですが、

・ファクタリングは売掛金に限定される

・ファクタリングは期日未到来の売掛金を買い取ってもらうのに対して、債権回収業者は期日到来の債権を取り扱う

という違いがあります。

ファクタリングは、手数料はかかるものの、金融機関からの借入と比べるとスピーディーに資金化できるため、一時的な支出が発生し、資金繰りに余裕を持たせたい企業におすすめです。

支払期日前の売掛金を買い取る「ファクタリング」について詳しくはこちらをご覧ください。

7. まとめ

今回の記事では、債権回収代行とは何か?という説明から、債権回収代行依頼先について、具体的に比較してきました。

債権回収代行について概要を掴めただけでなく、自社が債権回収代行を依頼するべきか、依頼する場合どこに依頼するのが良いかを判断できる材料になったのではないでしょうか?

今回の記事をまとめると、以下の通りになります。

◎債権回収代行とは

債権回収代行とは、契約の当事者ではない第三者に、自身が有する債権の回収を委託すること

◎債権回収代行を依頼すべきケース

・代行を依頼する場合の手数料よりも、回収したい債権金額が大きい場合

・債権回収代行の知識やノウハウがほとんどなく、債権を回収できる見込みがない場合

・債権を回収する相手方の取引先と、人付き合いがあり、直接の回収には精神的負荷が大きい場合

◎債権回収代行を依頼できる先3つ

1)弁護士

2)認定司法書士

3)債権回収会社

ケース別で、おすすめの依頼先をご紹介しましたが、基本的には弁護士に依頼するのがおすすめであり、債権回収会社へ依頼が可能なのは、一部のケースに限られます。

債権回収会社への依頼を検討する場合は、悪質な詐欺業者に注意するようにしましょう。

▼関連記事

・「ファクタリング後に売掛先が倒産しても請求されない!対策をご紹介」

・「売掛金回収の具体的な実務から回収できないときの法的手段まで解説」

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者