「輸出業で利用できるファクタリングって何があるのか知りたい」

「輸出業で利用するファクタリングってどのような仕組みなの?」

と疑問に感じていませんか?

輸出業のファクタリングサービスには「国際ファクタリング」というサービスがあります。

国際ファクタリングとは、輸出品の代金の支払いを、日本国内のファクタリング会社に保証してもらえるサービスのことです。

国際ファクタリングには、万が一海外の輸入企業が倒産したり、未払いを起こしたりしても、国内のファクタリング会社が輸出品代金を支払ってくれ、安心して輸出ができるという大きなメリットがあります。

その一方で、

「手数料が高い」

「輸入企業の承諾を得られなければ利用できない」

というデメリットもあるため、自社にとって国際ファクタリングの利用が最適なのかどうか、慎重に考える必要があります。

この記事では、国際ファクタリングの基礎知識だけでなく、自社で利用するべきか判断できるよう、以下の内容をお伝えします。

| • 国際ファクタリングを利用するメリット、デメリットを詳しく解説 • 国際ファクタリングを利用が向いている企業の特徴を解説 • 国際ファクタリングの導入事例 |

また、本記事の内容は以下のとおりです。

| ▼本記事の内容 • 輸出業のファクタリングサービス「国際ファクタリング」とは • 輸出業で利用できる国際ファクタリングのメリット • 輸出業で利用できる国際ファクタリングのデメリット • 国際ファクタリングの利用に向いている企業 • 国際ファクタリングの導入事例 • 国際ファクタリングサービスを提供している3つの企業 |

この記事を読むことで、輸出業のファクタリングサービス「国際ファクタリング」についての理解が深まるだけでなく、自社が輸出を行う際に利用するべきかどうか判断できるようになるでしょう。

通常の「ファクタリング」の仕組みや流れなど基礎知識については「ファクタリングとは」の記事をご覧ください。

資金調達をお急ぎの方へ

資金調達をご希望の方は請求書を現金化する買取ファクタリングがおすすめです。

必要書類も少なく最短即日での資金調達が可能です。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 利用相談・調達可能額診断・LINEからのご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

1.輸出業のファクタリングサービス「国際ファクタリング」とは

まずは輸出業のファクタリングサービスである「国際ファクタリング」について、その基礎知識を以下の通り解説します。

| ・国際ファクタリングとは、輸出した商品の売掛金を日本国内の業者が保証するサービスのこと ・国際ファクタリングの仕組み ・国際ファクタリングの目的 ・国際ファクタリングとL/C(信用状)との違い |

1-1.国際ファクタリングは保証型ファクタリングの1つ

ファクタリングには買取型と保証型の2種類あり目的が異なります。

売掛金(売掛債権)をファクタリング会社に売却し、資金調達を目的とした買取型ファクタリングとファクタリング会社に保証料を支払うことで売掛金の回収を保証してもらう保証型ファクタリングの2種類があります。

国際ファクタリングは保証型ファクタリングの一種で、日本の企業が商品を輸出した際に、輸出した商品の売掛金(売掛債権)を日本国内のファクタリング会社に保証してもらえるサービスです。

たとえば商社Aが海外企業へ輸出を行う際、国際ファクタリングを利用する場合を考えてみましょう。

A社が国際ファクタリングを利用して輸出した場合、A社は輸出品を出荷した時点で出荷した証明書をファクタリング会社に提出し、代金を請求、ファクタリング会社から輸出品の代金を保証・支払ってもらいます。

万が一、海外の輸入企業が倒産したり、未払いを起こしたとしても、ファクタリング会社はA社に対して輸出品の代金を支払います。

このように国際ファクタリングは、輸入企業が倒産、未払いになったとしても、輸出した商品の売掛金の支払いを保証してもらえるサービスのため、利用することで安心して取引を行うことができます。

買取型ファクタリングと保証型ファクタリングについては下記の記事で解説しています。

「買取ファクタリングとは?保証ファクタリングとの違いやメリットを解説」

「保証ファクタリングとは?買取型との違いやメリット・デメリットを解説」

1-2.国際ファクタリングの仕組み

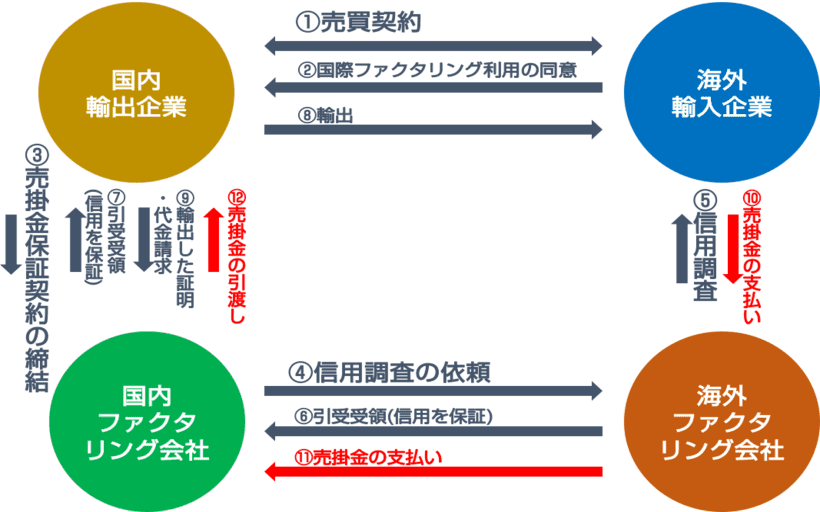

国際ファクタリングは、「国内の輸出企業」「海外の輸入企業」「国内ファクタリング会社」「海外ファクタリング会社」の4者で取引を行います。

その仕組みは以下のとおりです。

| ▼国際ファクタリングの仕組み ①国内の輸出企業と海外の輸入企業が売買契約を成立させる ②輸出企業が輸入企業から国際ファクタリングの利用に同意をもらう ③輸出企業が国内のファクタリング会社に国際ファクタリングを依頼する ④国内のファクタリング会社が輸入企業の信用調査を海外のファクタリング会社へ依頼する ⑤海外のファクタリング会社が輸入企業の信用調査を実施する ⑥輸入企業の信用度をクリアしたら、海外のファクタリング会社が信用を保証する引受受領をする ⑦海外のファクタリング会社から輸出企業へ信用保証の引受受領を伝える ⑧輸出企業は契約通りに商品を輸出する ⑨輸出企業は輸出をした証明(インボイス書類、もしくはB/L)を国内のファクタリング会社に提出し、国内のファクタリング会社に代金の支払いを依頼する ⑩輸入企業が海外のファクタリング会社へ商品の代金(売掛金)を支払う ⑪海外のファクタリング会社が国内のファクタリング会社へ売掛金を支払う ⑫国内のファクタリング会社が輸出企業へ売掛金の引き渡しを行う |

国際ファクタリングが4者間ファクタリングである理由は、国内ファクタリング会社が単独で海外企業の調査、審査をすることは難しく、海外の現地のファクタリング会社と連携して行う必要があるからです。

海外企業の信用調査は、国内の信用調査とは異なり、言語の壁があります。

また、その国独自の商習慣や情報開示のルールを考慮して、信用調査を行わないと正確な情報が手に入りません。

そのため、国内のファクタリング会社は、輸出先企業の信用調査を行うことは難しく、現地で信用調査のできる、ファクタリング事業を営む海外ファクタリング会社と連携してファクタリングを行うのです。

4者間取引だけあって、国際ファクタリングの取引が完了するまでに多くのステップがあり、これらのステップを踏むことで、輸出企業は売掛金(売掛債権)の回収を確実なものにしているのです。

1-2-1.国際ファクタリング以外のファクタリングの仕組み

通常の保証型ファクタリングは利用者とファクタリング会社の2者間で取引が行われます。

ファクタリングの利用の承諾を得る必要がないため、今後の売掛先との取引に影響する心配はありません。

一方、買取型ファクタリングでは2者間で取引する2者間ファクタリングと売掛先も加えた3者間ファクタリングの2種類の取引方法があります。

スピーディーに資金調達したい場合は2者間ファクタリング、手数料を押さえて利用したい場合は3者間ファクタリングがおすすめです。

2者間ファクタリング・3者間ファクタリングの仕組みについて詳しくは下記記事をご覧ください。

「2者間ファクタリングとは?メリット・デメリットとやり方・注意点を解説」

「3者間ファクタリングとは?メリット・デメリットやおすすめの相談先、利用手順を解説」

1-3.国際ファクタリングの目的

国際ファクタリングの目的は、貿易における輸出の「リスクヘッジ」です。

海外企業へ輸出を行う際には、以下のようなリスクがあり、国内企業との取引よりも「売掛金(売掛債権)を回収できない可能性」が高くなります。

そのため、そうしたリスクは少しでも減らしておく必要があります。

こうした中、国際ファクタリングを利用することで、以下のような事態が生じて売掛金が回収できなかったとしても、ファクタリング会社から売掛金を支払ってもらえるため、リスクヘッジになるのです。

| ▼海外企業へ輸出を行う際のリスク ・輸送トラブルが生じる ・債務不履行が発生する ・支払いが滞っても催促する方法がわからない |

また、国際ファクタリングサービスではあらかじめ

「輸出先の海外企業に支払い能力があるのか」

「ほかの取引で債務不履行がないかどうか」

といった信用調査を行うため、

「信用度の低い海外企業との取引をやめる」

といった判断ができ、リスクヘッジにつながります。

このように国際ファクタリングは、輸出業において発生しうる「売掛金未回収のリスクヘッジ」を目的として利用するのです。

1-4.国際ファクタリングとL/C(信用状)との違い

国際ファクタリングよりも古くから貿易で利用され、国際ファクタリングの比較対象となるものに「信用状(L/C)」があります。

L/C(信用状)との違いを知ることで、より深く国際ファクタリングについての理解を深めましょう。

1-4-1.L/C(信用状)とは

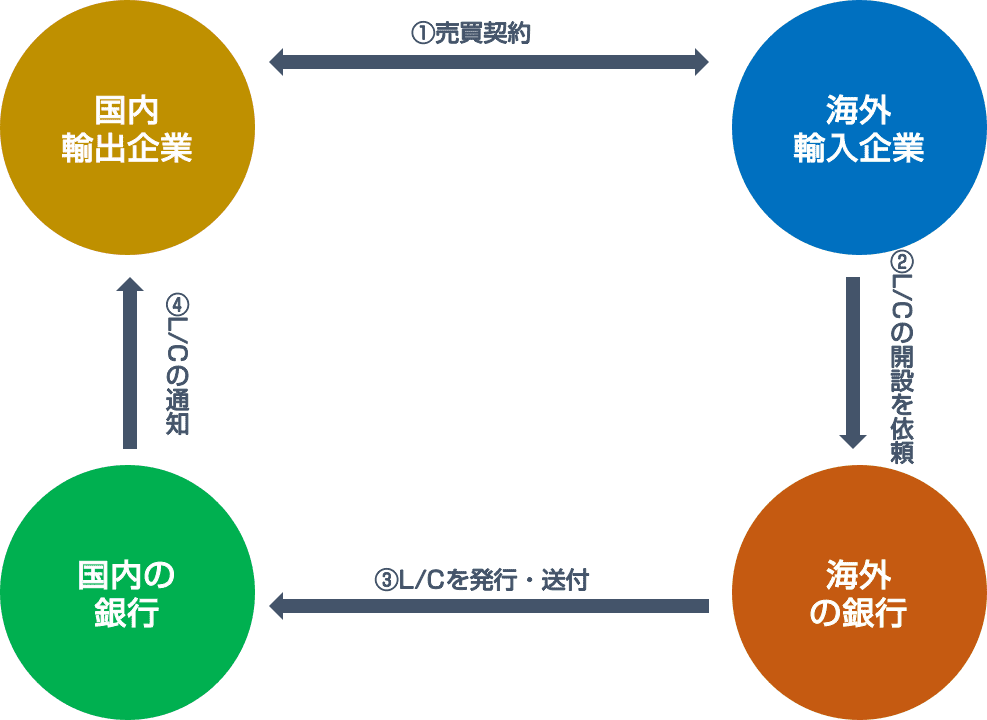

L/C(信用状)とは、「海外の輸入企業の取引銀行」が輸出企業に対して、輸出した商品代金の支払いを確約する証書のことです。

輸入企業の取引銀行が、L/C(信用状)の提出と引き換えに、輸出企業に対して輸入代金を支払うことが確約されます。

貿易取引での売買契約は、国が違う企業同士の契約となります。

そのため、輸出企業は「商品代金を支払ってもらえるのか」、輸入企業は「前払いをしても間違いなく商品が送られてくるのか」といった不安があり、そうした不安材料を払拭するために、L/C(信用状)を発行して取引の円滑化を図り、輸出企業、輸入企業双方の不安を解消するのです。

具体的には、以下のような流れでL/C(信用状)を発行して取引を行います。

| ▼L/C(信用状)を発行して輸出を行う場合の流れ① ①輸出者と輸入者の間で売買契約を結ぶことからスタート ②その契約においてL/C取引で合意した場合、輸入者は信用状開設依頼書を作成し、国内銀行に輸出者宛てのL/C発行(開設)を依頼 ③海外銀行は依頼された内容のL/Cを発行 ④海外銀行が発行したL/Cは、国内の開設銀行から輸出企業へ通知される |

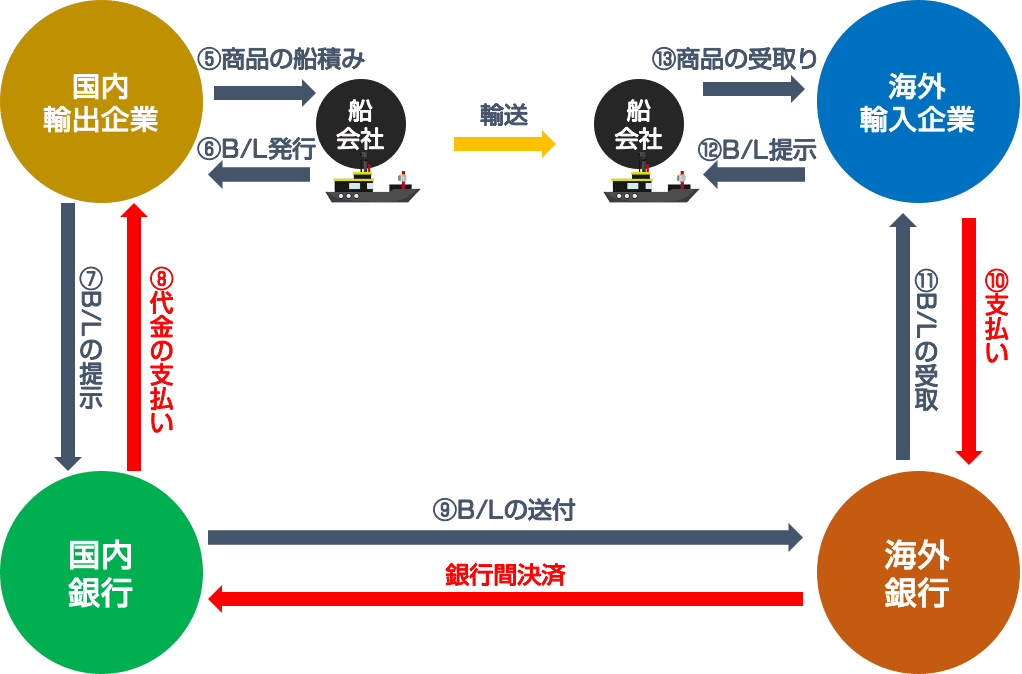

| ▼L/C(信用状)を発行して輸出を行う場合の流れ② ⑤輸出企業はL/Cの内容に従った商品を船積みする ⑥船会社にB/L(船積証明書)を発行してもらう ⑦国内銀行にB/Lを提示し、L/Cに記載された契約条件を満たしていることを銀行に対して証明する ⑧商品代金を受け取る ⑨B/Lが国内銀行から海外銀行へと送られる ⑩輸入企業は海外銀行へ商品代金の支払いをする ⑪輸入企業はB/Lを入手する ⑫船会社にB/Lを提示する ⑬商品を受け取る |

1-4-2.国際ファクタリングとL/C(信用状)の大きな違い

国際ファクタリングとL/C(信用状)の大きな違いは、仲介するのが「ファクタリング会社」であるか「銀行」であるかという点です。

国際ファクタリングではファクタリング会社が仲介する一方で、L/C(信用状)の取引では銀行が仲介を行います。

L/C(信用状)を活用した取引となると、銀行が仲介することになるため、その分利用するための審査が厳しく、審査に落ちてしまうことも少なくありません。

また、銀行経由でL/C(信用状)に関する書類のやり取りを行うため、

・「L/C(信用状)が来ないから輸出できない」

・「B/L(輸出を証明する書類)が来ないので商品の引き取りができない」

といった事態が発生し、貿易に時間的なロスが発生してしまいます。

一方で、国際ファクタリングでは銀行を通さない分、審査の厳しさが緩和されるため、利用を断られる可能性が低くなります。

また、L/C(信用状)のように書類のやり取りを行わないため、輸出入に時間的ロスが発生しません。

そのほかにも、国際ファクタリングとL/Cには以下のような違いがあります。

▼国際ファクタリングとL/C(信用状)の違い

| ◆L/C(信用状)のほうが手数料が安い 国際ファクタリングの手数料は、 ・信用調査費用:1万円程度 ・輸出企業が輸出する商品の価格に対して0.7%〜2.0%(月々) となっていますが、一方でL/C(信用状)の手数料は、 ・0.5%〜1.0%(年間) となり、L/C(信用状)のほうが手数料は低くなる傾向にあります。 ◆国際ファクタリングはL/C(信用状)と違って書類の不備リスクがない L/C(信用状)では、銀行を経由して書類のやり取りを行い、不備が一つでもあれば銀行が輸出品の代金支払を拒否するケースもあります。 一方で、国際ファクタリングでは書類でのやり取りがないため、輸出品の代金支払を拒否されるリスクが少なく、L/C(信用状)よりも確実に代金を受け取ることができます。 ◆国際ファクタリングは輸出企業発で利用できる L/C(信用状)は輸入企業が取引銀行に対して、L/C(信用状)の開設を依頼しなければ取引をスタートできませんが、国際ファクタリングでは、輸出企業発でファクタリング会社へ輸出品代金回収の保証を依頼できます。 |

2.輸出業で利用できる国際ファクタリングの3つのメリット

国際ファクタリングには以下3つのメリットがあります。

| 国際ファクタリングの3つのメリット |

|---|

| ①輸出企業は支払いが保証されるため安心できる ②スピーディーに輸出品の代金を回収できる ③信用度の低い企業との取引を避けられる |

2-1.輸出企業は支払いが保証されるため安心できる

1つ目は「輸出企業は支払いが保証されるため安心できる」という点です。

国際ファクタリングを利用すれば、もし輸出先の海外企業が倒産して支払いができなくなってしまったり、正当な理由なく支払いを拒否したりするといった事態が発生しても、輸出品の代金をファクタリング会社が支払います。

そのため、国際ファクタリングを利用すれば、輸出品の代金は保証してもらうことができ、安心して輸出を行うことができるのです。

国際ファクタリングを利用し、出荷した証明(B/L)を提出すれば、確実に支払いを保証してもらえるので、安心して輸出を行うことができるのは大きなメリットといえるでしょう。

2-2.スピーディーに輸出品の代金を回収できる

2つ目は「スピーディーに輸出品の代金を回収できる」という点です。

輸出企業は、商品の出荷を国内のファクタリング会社に証明できれば、輸出品の代金を請求して回収できます。

輸出品を出荷してから輸入企業に商品が届くまでに、ファクタリング会社から代金を支払ってもらい、資金化することが可能なのです。

国際ファクタリングを利用しなければ、輸入企業に商品が届いて検収が完了し、輸入企業の支払サイト(※)に合わせて支払われるのを待つ期間があります。

そのため、国際ファクタリングを利用したほうが、スピーディーに現金化(資金化)ができるのです。

したがって、輸出品の代金をスピーディーに回収する必要がある場合には、国際ファクタリングの利用がおすすめです。

※「支払サイト」:取引代金の締日からその代金を実際に支払うまでに設けられる期間のこと。

たとえば、月末締め翌月払の場合、約30日後の支払いとなるため、支払サイトは30日です。

2-3.信用度の低い企業との取引を避けられる

3つ目は「信用度の低い企業との取引を避けられる」という点です。

国際ファクタリングを利用すれば、国内ファクタリング会社が海外の現地ファクタリング会社を通して、輸入企業の信用情報を調べます。

そのため、輸出を行う前に輸入企業の支払い能力を明らかにでき、代金未回収リスクを避けることができるのです。

国際ファクタリングを利用して輸出を行わない場合、自社で輸入企業の信用情報を入手する必要があります。

しかし、言語の壁や情報開示のルールの違いなどがあり、海外企業の信用情報を手に入れるのは簡単ではありません。

そこで国際ファクタリングサービスを利用すれば、海外企業の正しい信用情報を入手できるプロに任せることができ、信用度の低い企業を取引前に避けられるのです。

海外企業との取引をする上で、あらかじめ信用度の低い企業との取引を避け、代金未回収リスクを下げられるというのは大きなメリットといえるでしょう。

3.輸出業で利用できる国際ファクタリングの3つのデメリット

国際ファクタリングには、以下3つのデメリットがあります。

| 国際ファクタリングの3つのデメリット |

|---|

| ①手数料が高い ②輸入企業の承諾を得られなければ利用ができない ③輸出品の代金の保証を受けられないケースがある |

3-1.手数料が高い

1つ目は「手数料が高い」という点です。

国際ファクタリングはL/C(信用状)よりも手数料が高くなる傾向にあるのです。

具体的な手数料の違いは以下のとおりです。

| 国際ファクタリングによる取引 | L/C(信用状)による取引 | ||

| 信用調査費 | 1〜3万円程度 | 電信料 | 1万円程度 |

| 保証料 | 輸出する商品の代金に対して 1か月あたり0.7%〜2.0% | 保証料 | 輸出する商品の代金に対して 1か月あたり0.5%〜1.0% |

| その他 | ファクタリング会社ごとに定める通信費などの個別費用 | その他 | 為替手数料など |

このように比較してみると、国際ファクタリングのほうがL/Cよりも手数料が高くなる傾向にあります。

とくに保証料において、L/C(信用状)では月々0.5%〜1.0%であるのに対して、国際ファクタリングは月々0.7%〜2.0%となっており、国際ファクタリングのほうが高くなるケースが多いのです。

手数料にそれほど費用を割けないと考えている場合は、国際ファクタリングよりもL/C(信用状)を利用したほうが良いでしょう。

3-2.輸入企業の承諾を得られなければ利用ができない

2つ目は「輸入企業の承諾を得られなければ利用ができない」という点です。

国際ファクタリングを利用するには、必ず輸入企業の承諾を得るルールになっています。

もし輸入企業が国際ファクタリングの利用を拒否した場合は、国際ファクタリングの利用ができなくなってしまうのです。

国際ファクタリングを輸出企業側が利用したくても、輸入企業が許可をしないと取引ができないという点はデメリットといえるでしょう。

3-3.輸出品の代金の保証を受けられないケースがある

3つ目は「輸出品の代金の保証を受けられないケースがある」ということです。

以下のケースにおいては、国際ファクタリングでは輸出品の代金保証を受けられません。

・国際問題や戦争などのカントリーリスク

・輸出企業の商品に問題がある

国際ファクタリングでカバーされるのは基本的に、輸入会社の「未払い」「倒産」「カントリーリスク以外の輸送トラブル」といったケースのみ、と決まっているのです。

そのため、「何があっても必ず輸出品の代金を保証してもらえる」というわけではないということを知っておきましょう。

4.国際ファクタリングの利用に向いている企業

国際ファクタリングの利用に向いている企業の特徴は、以下の2つです。

| 国際ファクタリングの利用が向いている企業 |

|---|

| ①L/Cの開設ができない企業 ②自社で輸入企業の信用調査を行うのが難しい企業 |

4-1.L/C(信用状)開設ができない企業

1つ目の特徴は「L/C(信用状)を開設できない企業」です。

L/C(信用状)を開設するためには、輸出企業側が信用度の審査をされることになります。

L/C(信用状)における取引では、銀行が仲介することになるため、その分利用するための審査が厳しく、審査に落ちてしまうことも少なくありません。

一方で、国際ファクタリングはL/C(信用状)の審査基準よりは利用条件のハードルが低いといわれているため、L/C(信用状)が開設できない場合は、国際ファクタリングの利用に向いているのです。

L/C(信用状)の審査に通らなかった場合は、国際ファクタリングの利用を検討すると良いでしょう。

4-2.自社で輸入企業の信用調査を行うのが難しい企業

2つ目は「自社で輸入企業の信用調査を行うのが難しい企業」です。

というのも、国際ファクタリングでは輸入企業の正しい信用調査を行えるからです。

自社で輸入企業の信用調査を行うのは、言語の壁や情報開示のルールの違い、商習慣の違いなどによって簡単ではありません。

信用調査が思うように進まず、信用度を判断するに足る情報が手に入れられない可能性が高くなります。

そこで国際ファクタリングを利用すれば、国内の国際ファクタリングサービスを提供している企業が、現地のファクタリング会社に依頼して輸入企業を調査してくれます。

そのため、現地の習慣や情報開示ルールに則って信用調査を行ってもらうことができ、結果的に正しい信用情報を手に入れられるのです。

自社で輸入企業の信用調査を行うハードルが高い場合は、国際ファクタリングを利用すると良いでしょう。

5.国際ファクタリングの導入事例

国際ファクタリングを自社に導入する場合のイメージが持てるよう、国際ファクタリングの導入事例をご紹介します。

5-1.商社が国際ファクタリングを導入した事例

まず1つ目は「商社であるA社が、国際ファクタリングを利用することで新規取引先の開拓ができるようになった事例」をご紹介します。

商社であるA社は、海外の新規取引先と貿易をする際、社内の都合で前金・L/C(信用状)での決済が必須条件となっていました。

しかし、この条件では海外の新規取引先との交渉が難しく、何度も競合他社に案件を取られてしまい、ビジネスチャンスを活かすことができませんでした。

そこで国際ファクタリングを導入したところ、輸出品代金の回収を保証してもらえるようになったため、社内でも後払いの了解が取れるようになり、新規取引先の開拓がしやすくなりました。

5-2.非鉄金属卸売企業が国際ファクタリングを導入した事例

2つ目は「非鉄金属卸売企業であるK社が、国際ファクタリングを利用することで、取引先の希望する取引条件へ変更できた事例」です。

K社に対して、取引前に、海外の取引先から支払サイトの延長要請がありましたが、社内で支払サイトの延長が認められず困ってしまいました。

そこで国際ファクタリングを利用し、商品を出荷したことを証明したら代金の回収を保証してもらえるようにした結果、社内で許容される取引条件をクリアし、取引先からの延長要請に応じられました。

「せっかくの取引を、支払サイトの延長ができないために、競合他社に案件を取られてしまう状況」を回避できる点は、国際ファクタリングの大きな魅力です。

6.国際ファクタリングサービスを提供している3つの企業

国際ファクタリングにおいて、国内でサービスを展開している企業は、以下の大手3社のみです。

| 国際ファクタリングサービスを提供している3つ企業 |

|---|

| ①三菱UFJファクター株式会社 ②みずほファクター株式会社 ③SMBCファイナンスサービス |

なぜなら、貿易の取引によっては金額が数千万円・数億円となることもあり、資金力のある大手企業しかサービスの提供ができないからです。

また、現地のファクタリング会社と業務提携、もしくは支社進出を行う必要があるため、事業規模の大きい会社しか取り扱えません。

そのため、国内で国際ファクタリングを取り扱っている企業は少ないのです。

6章では、国際ファクタリングを提供している3社をご紹介します。

6-1.三菱UFJファクター株式会社

1社目は三菱UFJファクター株式会社です。

三菱UFJフィナンシャル・グループのファクタリング会社であり、三大メガバンクの中で三菱UFJフィナンシャル・グループは最大の時価総額で、安定した資金力を持っています。

三菱UFJファクターの手数料は、以下のとおりです。

| 信用調査費 | 取引先1社につき一律で1万円 |

| 保証料率 | 輸出品の代金に対する所定料率(非公開、最低料金は1万円) |

6-2.みずほファクター株式会社

出典:みずほファクター株式会社

2社目はみずほファクター株式会社です。

みずほファクター株式会社はみずほフィナンシャルグループのファクタリング会社です。

みずほファクターでは、輸入企業の支払いが90日以上遅延した場合、輸出品の代金の支払いを保証しています。

手数料は以下のとおりです。

| 信用調査費 | 取引先1社につき最大3万円(ただし国によって変動する) |

| 保証料率 | 輸出品の代金に対する所定料率(非公開、最低料金は1万円) |

6-3.SMBCファイナンスサービス株式会社

3社目はSMBCファイナンスサービス株式会社です。

SMBCファイナンスサービス株式会社は、三井住友フィナンシャルグループのファクタリング会社となっています。

三菱UFJファクター、みずほファクターとの大きな違いは、カントリーリスクをカバーしていることです。

「3-3.輸出品の代金の保証を受けられないケースがある」で解説したとおり、基本的に国際ファクタリングでは、輸入企業の未払いや倒産などが生じた際に代金の回収を保証するサービスで、戦争や国際トラブルなどのカントリーリスクは含まれていません。

一方で、SMBCファイナンスサービスでは、カントリーリスクをカバーしているので、もしものときには安心です。

手数料は公開されていないため、企業に問い合わせて確認するようにしましょう。

7.まとめ

この記事では、輸出業のファクタリングについて、その仕組みやメリット・デメリット、向いているケースなどを解説しました。

ここで改めて本記事の内容をおさらいしましょう。

◆輸出業のファクタリングサービス「国際ファクタリング」とは輸出した商品の売掛金(売掛債権)を日本国内の業者が保証するサービスのこと

◆輸出業で利用できる国際ファクタリングの3つのメリット

| • 輸出企業は支払いが保証されるため安心できる • スピーディーに輸出品の代金を回収できる • 信用度の低い企業との取引を避けられる |

◆輸出業で利用できる国際ファクタリングの3つのデメリット

| • 手数料が高い • 輸入企業の承諾を得られなければ利用ができない • 輸出品の代金の保証を受けられないケースがある |

◆国際ファクタリングの利用に向いている企業

| • L/C(信用状)開設ができない企業 • 自社で輸入企業の信用調査を行うのが難しい企業 |

この記事を参考に、国際ファクタリングでの資金調達が上手くいくことを願っております。

ビートレーディングは買取型ファクタリングのサービスを提供しているファクタリング会社です。

2者間ファクタリング・3者間ファクタリングをはじめ、介護報酬ファクタリング・診療報酬ファクタリングや注文書ファクタリングにも対応しており、様々な業種の方にご利用いただいております。

申し込み~資金調達までオンライン完結でご利用いただくことができ、最短2時間で完了します。

ポータルサイトから審査申請いただくと最短50分での資金調達も可能です。

資金調達をご希望の方はビートレーディングまでお気軽にご相談ください。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者

▼関連記事

・一括ファクタリングとは?仕組みとメリットを分かりやすく解説