「会社の資金が足りず、従業員の給料が遅配しそう・・・」

「給料を遅配してしまうとどうなる?」

このように会社を経営する上で、資金繰りが上手くいかず従業員の給料が遅配しそうという場合、遅配しても良いのか、遅配を避ける方法はないのか知りたいですよね。

そもそも給料の遅配は、労働基準法の違反になります。

さらに、会社の信用や存続に関わる大きなリスクをも背負わなければなりません。

そのため、本当に給料を遅配しなければならない状況なのか、避ける方法がないか確認する必要があります。

給料の遅配を避ける方法として、以下の3つの方法があります。

| 遅配を避ける方法 |

|---|

| ①支払いの優先順位を整理する ②役員報酬を減らす ③資金調達する |

まずは、これらの方法を1つずつ検討してみましょう。

これらのことを行わず、安易に従業員の給料を遅配してしまうと、会社の信用がなくなったり、離職する人も出てくるでしょう。

そうならないためにも適切に対応していくことが大切です。

この記事では、

・給料を遅配する場合のリスク

・給料の遅配を避ける方法

・遅配が起こってしまった場合の正しい対応方法

をご紹介していきます。

この記事を読めば、給料の遅配を避ける方法が分かり適切に対応することができるでしょう。

会社の資金繰りが難しく、従業員の給料を遅配しなければならず困っているという方はぜひ参考にしてください。

ファクタリングについては4. 売掛金がある場合や審査に通るか不安な場合はファクタリングを検討しよう!で詳しく解説しています。

資金調達をお急ぎの方へ

ファクタリングは融資とは異なり、必要資料が少なく最短即日での資金調達が可能です。

また利用者の信用情報や経営状況にかかわらず、売掛金(請求書・注文書)があればお申込みいただけます。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 無料の見積依頼・調達可能額診断・ご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

1. 給料の遅配は労働基準法違反になる

まず給料の遅配は労働基準法違反になるということを知っておきましょう。

給料を遅配すると、労働基準法第24条で定められている賃金支払いの5原則に違反するため法的罰則を受けることがあります。

賃金支払いの5原則は、以下の5つです。

| 賃金支払いの5原則 |

|---|

| 1.必ず通貨で支払うこと 2.労働者本人に支払うこと 3.全額一括で支払うこと 4.毎月1回以上は支払うこと 5.一定期日に支払うこと |

このような賃金支払いの5原則があり、給料の遅配が発生してしまうと、全額一括・毎月1回以上・一定期日払いに違反することになります。

違反した場合、30万円以下の罰金が科せられることもあるため、労働基準法の違反となることをしっかりと理解しておきましょう。

2. 給料を遅配する場合の3つのリスク

給料を遅配すると法律違反になるだけではなく、会社存続に関わるリスクをも背負うことになります。

給料を遅配する場合のリスクは、以下の3つです。

| 給料遅配のリスク |

|---|

| ①会社の信頼が失われる ②従業員が離職する ③罰金や遅延損害金が発生する |

それぞれ詳しくみていきましょう。

2-1. 会社の信頼が失われる

給料を遅配する場合の1つ目のリスクは、会社の信頼が失われることです。

従業員もボランティアで仕事をしているわけではないので、給料日に給料が支払われないというのは大問題です。

預金がない方にとっては、給料未払い・遅配は生活に影響を及ぼし生活の質までも変えてしまいます。

一度でも給料の遅配が起こると、この会社は信頼して良いのだろうか?と誰しも思ってしまうのも当然です。

従業員本人はもちろん、お金を借りるために話をすれば親族・友人等にも会社の信用は無くなります。

ですから、「少し遅れるくらい…」と安易に考えるべきではないのです。

2-2. 従業員が離職する

会社の信頼が失われれば、従業員の離職も十分に考えられます。

給料の未払い・遅配が起きれば、業績が思わしくないことは明らかです。

「この会社にいても先はないのかも…」

「これからも給料の遅配が起こるのでは…」

と考えてしまいますよね。

会社を支えてくれていた大切な従業員がいなくなってしまえば、また新規採用で人を雇わなければなりませんし、一から仕事を教える手間がかかります。

従業員が離職することを回避するためにも、給料の遅配は避けたいところです。

2-3. 罰金や遅延損害金が発生する

給料を遅配すると、法律に違反したことによる罰金と遅延損害金が発生します。

先ほどもご説明しましたが、労働基準法に違反すると30万円以下の罰金が科せられます。

それに加えて、遅延損害金も発生するのです。

遅延損害金とは、期限までに履行されない債務に発生する損害賠償金のことです。

つまり、給料を期限(給料日)までに支払うことができないと、給料だけでなく遅延損害金も支払わなければならないということになります。

遅延損害金は、本来給料を支払うべき日の翌日から年利3%が上乗せされます。

実際に支払いが行われるまでの日数が長ければ長いほど高額になっていきます。

具体的な計算式は、以下の通りです。

| 遅延損害金=未払いの金額×遅延損害金の利率(3%)÷365×遅延日数 |

短期間であれば、遅延損害金の支払いは数百円で済むこともありますが、遅延損害金にプラスして労働基準法違反の罰金が科せられることもあるので、大きなお金となってしまいます。

ここまで給料を遅配することのリスクを紹介しましたが、リスクは会社の存続にも大きく関わってきます。

なんとしてでも給料の遅配は避けるべきですが、どうしたら良いのかわからないという方も多いですよね。

次の章では給料の遅配を避ける方法をご紹介していくので、ぜひ参考にしてください。

3. 給料の遅配を避ける3つの方法

給料の遅配を避ける方法として、以下の3つの方法があります。

| 遅配を避ける方法 |

|---|

| ①支払いの優先順位を整理する ②役員報酬を減らす ③資金調達する |

どの方法なら実行できそうか、それを行うことでどの程度のお金をキープできるのか検討してみましょう。

3-1. 支払いの優先順位を整理する

給料の遅配を避けるためにまずは、支払いの優先順位を整理しましょう。

会社を経営する中での支払いは6つに分類され、以下のように優先順位をつけることができます。

| 1.手形の支払い 2.給料 3.買掛金 4.諸経費 5.税金や社会保険料 6.銀行への返済 |

なぜこのような順位になるのか詳しく説明していきます。

3-1-1. 【優先順位1位】手形の支払い

まず、最も最優先しなければならないのは、手形の支払いです。

手形の支払期日までに銀行口座に入金をしていないと「不渡り」となり、半年以内に2回不渡りを起こしてしまうと銀行から取引停止処分を受けてしまいます。

これは、事実上の倒産です。

倒産は絶対に防ぎたいので、手形がある場合は支払期日を確認し、必ず支払うようにしましょう。

3-1-2. 【優先順位2位】給料

後ほどご説明しますが、買掛金や諸経費、税金などは理由を説明すれば支払いを遅らせることもできるので、従業員の生活がかかっている給料の優先順位は高めです。

とにかく従業員あっての会社なので、従業員の給料を優先し、今ある資金を振り分けてみましょう。

3-1-3. 【優先順位3位】買掛金

仕入れ先に支払う買掛金は、仕入れ先に事情を話せば待ってくれる可能性もあります。

しかし毎回、支払いが遅れてしまうと仕入れ先も不信感を募らせ取引を行ってくれなくなることも考えられます。

信頼関係を継続させるためにもしっかりと理由を説明し、今後の改善策まで話をするようにしましょう。

3-1-4. 【優先順位4位】諸経費

諸経費としてかかる電気・ガス・水道の光熱費は1~3か月ほど支払いが遅れても、すぐに止まってしまうことはありません。

また、消耗品費など削減できるところがないか探してみましょう。

3-1-5. 【優先順位5位】税金や社会保険料

税金や社会保険料も経済状況により納税を待ってくれる場合があります。

消費税や源泉所得税などは、1,000万円までであれば滞納の交渉をすることが可能です。

しかし滞納しても大丈夫だからといって放っておくと、差し押さえとなることもあるので必ず事前に税務署や県税事務所、年金事務所等にお願いにいきましょう。

3-1-6. 【優先順位6位】銀行への返済

銀行への返済は絶対に滞らせてはいけない!と優先させてしまう方も多いのですが、銀行への返済は最も優先順位が低いといえます。

経済的な合理性があれば、返済額の減額や元本据え置きの対処をしてくれることもあるので、一度銀行に相談してみると良いでしょう。

3-2. 役員報酬を減らす

役員報酬を減らすのも効率的な方法です。

本来であれば事業年度の途中で役員報酬を変更することはできません。

しかし従業員への給料が払えないとなれば、役員報酬の変更も正当な理由になります。

まずは役員に経営状況をしっかりと把握してもらい、役員報酬の減額が妥当と理解してもらいましょう。

3-3. 資金調達する

ここまで説明した2つの方法をとっても資金繰りが難しいようであれば、資金調達をするのも1つの方法です。

資金調達としては、4つの方法がありそれぞれの特徴は以下の通りです。

| 資金調達方法 | 調達までのスピード | 審査の基準 | 資金額 | 金利・手数料 |

|---|---|---|---|---|

| 日本政策金融公庫の融資 | 遅い | 高い | 多い | 低い(0.8%〜3%) |

| 銀行・信用金庫の融資 | 遅い | 高い | 多い | 低い(1%〜3%) |

| ビジネスローン | 早い | 低い | 少なめ | 高い(2%~14%) |

| ファクタリング | 早い | 低い | 売掛金額分 | 高い(5%〜15%) |

それぞれメリット・デメリットがあるため、状況に応じて調達先を決めると良いです。

例えば、決算が赤字や税金の滞納がある会社であれば、日本政策金融公庫や銀行などの融資を受けることは難しくなります。

そのため、ビジネスローンかファクタリングが選択肢となってくるでしょう。

ビジネスローンであれば、銀行や信用金庫よりも審査基準が緩く、無担保で借入ができるので、給料日が迫り急いで現金を用意しなければならない状況の際はとても便利です。

ただし金利が高く、今後の借入に影響する可能性があるというデメリットもあるため注意が必要です。

また、ファクタリングも手数料が高いといったデメリットがありますが、会社の信用情報に傷がつかず素早く資金調達することができます。

それぞれの資金調達方法を利用するべき状況の目安としては、以下のようになります。

| 日本政策金融公庫の融資がおすすめなケース |

|---|

| ・創業して間もない ・数週間ほどは資金繰りに余裕がある ・できるだけ低金利で借入したい ・大きな額の融資が必要 |

| 銀行・信用金庫の融資がおすすめなケース |

|---|

| ・数週間ほどは資金繰りに余裕がある ・できるだけ低金利で借入したい ・大きな額の融資が必要 |

| ビジネスローンがおすすめなケース |

|---|

| ・すぐに借入したい ・反復継続して利用したい |

| ファクタリングがおすすめなケース |

|---|

| ・すぐに資金調達したい ・赤字決算などの理由で融資が難しい ・負債を増やしたくない ・将来的に銀行などから融資を受けたい |

このように資金調達方法によっておすすめなケースが異なるので、会社の状況によって調達先を選ぶようにしましょう。

日本政策金融公庫や銀行・信用金庫の融資、ビジネスローンでは、過去の実績や資本金など経営状況もチェックされるため、経営に不安がある方はファクタリングがおすすめです。

ファクタリングについては次の章で詳しくご紹介していきます。

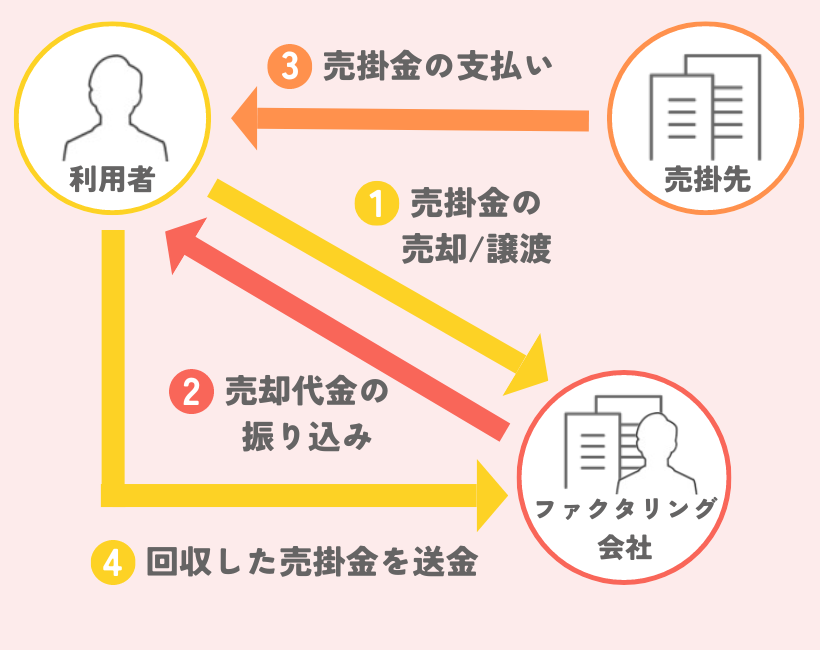

4. 売掛金がある場合や審査に通るか不安な場合はファクタリングを検討しよう!

売掛金がある場合は、ファクタリングを利用することで簡単に早く資金化(現金化)することができるのでおすすめです。

また、ファクタリングは売掛先を審査するため、赤字決算や税金の滞納があっても審査に影響を及ぼすことはありません。

ファクタリングとはどのようなことで、メリット・デメリットにはどんなものがあるのかご説明していきます。

4-1. ファクタリングとは

ファクタリングとは、自社が保有する売掛金をファクタリング会社へ売却することで早期に資金を手にすることができる資金調達手段の一つです。

※2者間ファクタリングの仕組み

例えば商品を取引先に販売し、2か月後に販売代金100万円を受け取れるとします。

まだ支払期限までは日にちがありますが、100万円の収入があることは確実です。

この売掛金をファクタリング会社に売却することで、事前に手数料を差し引かれた金額金を受け取れるという仕組みです。

手数料が差し引かれるため、100万円満額は手にすることができませんが、早期に資金化(現金化)したい場合にはとても便利です。

ファクタリングを利用する際には、しっかりメリット・デメリットも理解してから利用するようにしましょう。

売掛金を最短即日で資金化できる「ファクタリング」の仕組み・メリット・デメリットについてはこちらの記事をご覧ください。

4-2. ファクタリングのメリット

ファクタリングのメリットは、以下の5つがあります。

| ファクタリングのメリット |

|---|

| ・資金調達までの日数が短い ・信用情報に影響がない ・売掛先への連絡なしで資金調達ができる ・赤字・税金滞納などがあっても利用できる ・売掛先が倒産しても支払い義務は発生しない ・売掛金が未回収になるリスクを軽減できる |

ファクタリングのメリットは、何と言っても資金調達までの日数が短いことです。

審査のハードルも低く、給料の遅配を避けるために早期資金化(現金化)したいという希望をかなえてくれます。

また、赤字や税金滞納などがあっても利用ができますし、信用情報に影響も及ぼしません。

さらに2者間ファクタリングといって、自社とファクタリング会社の間で契約を交わす場合には、売掛先への連絡なしでも資金調達ができます。

手数料は高くなってしまう方法ですが、スピーディーに進めることが可能です。

そして売掛先が倒産しても支払い義務は発生しないのが特徴であり大きなメリットとなります。

売掛先が倒産し売掛金が入金されないなどという場合にも、自社が支払わなければならないという事態にはならないので安心してください。

4-3. ファクタリングのデメリット

一方でファクタリングのデメリットもあります。

| ファクタリングのデメリット |

|---|

| ・手数料が発生する ・契約方法によっては売掛先の承諾が必要 ・売掛金の範囲内でしか資金調達ができない ・分割支払いができない |

まず先ほどもお話したように、ファクタリングを利用して資金化(現金化)する際には手数料が発生します。

さらに2者間ではなく、売掛先を含めた3者間で契約をする場合には、売掛先にファクタリングの利用をお願いすることになります。

資金不足ということが売掛先にも知られてしまい、今後の取引にも影響する可能性もあるでしょう。

そしてファクタリング会社は貸金業ではないため、売掛金の範囲内でしか資金調達はできません。

100万円の売り上げ予定しかないのに、150万円を資金化して欲しいというのは無理な話です。

また入金された売掛金を他の支払いにまわしたいという場合でも分割支払いはできず、売掛金が支払われたら都度精算することになります。

ファクタリングのメリット・デメリットについては「ファクタリングのメリット・デメリットとは?適したケースや注意点も解説」で詳しく解説しているのでファクタリングを利用しようとお考えの方はぜひご覧ください。

| ファクタリングをするならビートレーディングがおすすめ! |

|---|

| 政府も推奨するファクタリングですが、ファクタリング会社も数多くありどの会社を利用するべきなのか迷ってしまいますよね。 相場以上に高額な手数料を要求されるといった悪徳業者もいるので、しっかりと信頼できる会社を選ぶことが大切です。 ビートレーディングは、月間1,000件もの豊富な取引実績があり、安心して利用することができます。 さらに他社と比較しても入金スピード・買取可能金額が優れているのが特徴です。 ビートレーディングでは、Webフォーム・電話・メールにて無料で見積りを行っているので、お気軽にご相談ください。 ビートレーディングのお問い合せはこちらから |

5.給料の遅配が起こってしまった場合の正しい対応

ここまで紹介した方法でも資金調達が難しく給料の遅配を避けられない場合、従業員に何も言わずに給料を遅らせるわけにはいきませんよね。

会社への不信感や、離職を防ぐためには誠心誠意を持って正しい対応をする必要があります。

給料を遅配する場合には、以下の対応をしましょう。

| 正しい対応 |

|---|

| ①経営者が謝罪し事情を詳しく説明する ②いつまでに支払いできるか説明する ③支払い可能な場合は給料の一部を支払う |

それでは、詳しくみていきましょう。

5-1. 経営者が謝罪し事情を詳しく説明する

まず遅配が避けられない状況になってしまったら、経営者が謝罪をし、事情を詳しく説明することが大切です。

経営者自らが謝罪をし、説明をするというところがポイントになります。

もしも直属の上司など身近な人に遅配を伝えられたら、どのような気持ちになるでしょうか。

きっと納得がいかないでしょうし、生活を左右する大切なことなのに経営者からなんの説明もないとなると不信感が募ってしまいます。

経営者自らが誠心誠意謝罪し、なぜ遅配に至ってしまったのか詳しく説明する必要があるでしょう。

5-2. いつまでに支払いできるか説明する

次に、いつまでに支払いできるか説明しましょう。

遅配になってしまう事実が変えられないのであれば、知っておきたいのはいつまでに支払ってもらえるのかという点です。

具体的に何日後と分かっていれば、それまでの見通しを立てやすくなります。

ここで大切なのは、確実に支払いできる日を伝えることです。

例えば1週間後に支払うと言っていたのに、やはりあと1週間後などとなれば、不信感が倍になってしまいます。

遅配になってしまい申し訳なく、早めに支払いたい気持ちは分かりますが、確実に支払いができる日を伝えるようにしましょう。

5-3. 支払いが可能な場合は給料の一部を支払う

また少しでも支払いが可能な場合は、給料の一部を支払うようにしましょう。

例えば本来の支給額が30万円だった場合、30万円用意できなかったからといって全額支給しないよりは、支払えるだけでも支払った方が良いでしょう。

従業員にとっては、本来受け取るはずの半分でも3分の1でも0よりは助かります。

半分でも支給してもらえれば、優先順位を決め遅配を受け取るまで生活をやりくりできるかもしれません。

遅配による影響は避けられませんが、少なくとも誠意は伝わりますので、可能な範囲で支払いを行ってください。

6.まとめ

会社の資金繰りが上手くいかず、給料を遅配してしまうと以下のようなリスクがあります。

| 給料遅配のリスク |

|---|

| ①会社の信頼が失われる ②従業員が離職する ③罰金や遅延損害金が発生する |

会社への不信感や離職などのリスクを考えると、遅配はできるだけ避けることがベストです。

遅配を避ける方法としては、以下の3つの方法があります。

| 遅配を避ける方法 |

|---|

| ①支払いの優先順位を整理する ②役員報酬を減らす ③資金調達する |

支払いの優先順位を見直したり、役員報酬を減らすなど、できることから試してみましょう。

この方法以外にもファクタリングの利用も1つの手ですので、メリット・デメリットを考慮した上で検討してみてください。

| ファクタリングのメリット |

|---|

| ・資金調達までの日数が短い ・信用情報に影響がない ・売掛先への連絡なしで資金調達ができる ・赤字・税金滞納などがあっても利用できる ・売掛先が倒産しても支払い義務は発生しない ・売掛金が未回収になるリスクを軽減できる |

| ファクタリングのデメリット |

|---|

| ・手数料が発生する ・契約方法によっては売掛先の承諾が必要 ・売掛金の範囲内でしか資金調達できない ・分割支払いができない |

ビートレーディングは7.1万社以上の取引実績があるファクタリング会社です。

無料のお見積り・ご相談可能ですので、ぜひお問い合わせください。

お急ぎの方は「今すぐ審査に進む」からお申し込みください。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者