「投資資金の調達方法に悩んでいるが、ファクタリングの活用は実際どうなの?」

「投資資金の調達方法としてファクタリングがあると聞いたけれど、怪しくないの?」

このようなお悩みや疑問はありませんか?

実は、多くの人が存在を知りませんが、投資資金の調達方法として、銀行借入や出資、自己資金以外に、「ファクタリング」という選択肢があります。

手数料が高いなどのデメリットがあるものの、スピーディーに資金調達を行いたい企業などにとってはファクタリングの利用がおすすめです。

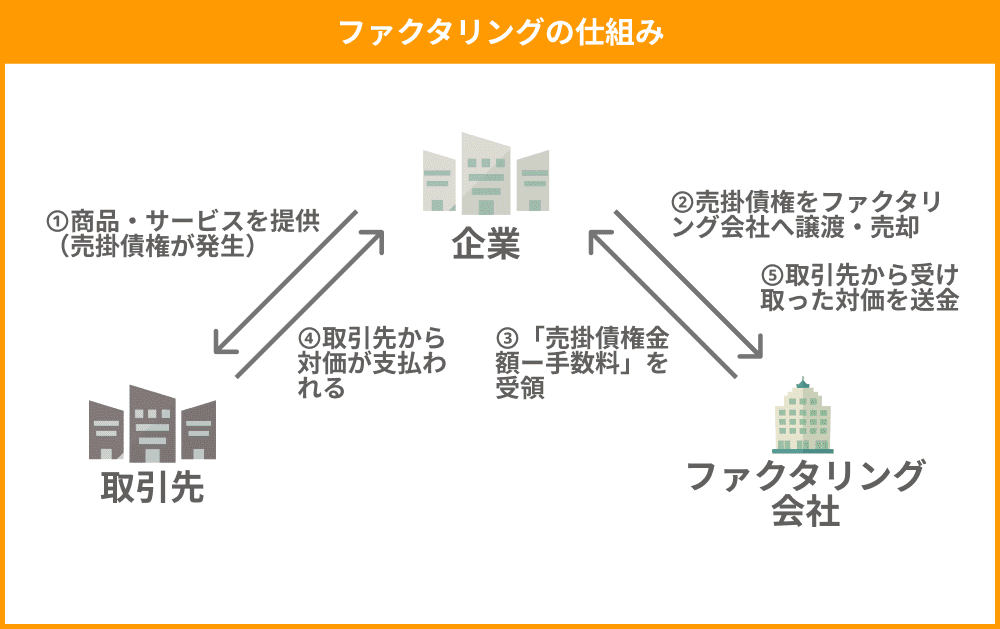

そもそも、ファクタリングとは、企業や個人が保有する売掛債権(売掛金)をファクタリング会社へ売却・譲渡することによって、早期に資金化する金融サービスのことを指します。

ファクタリングは、売掛債権(売掛金)の入金を早期化することで、通常資金繰りを改善したり、運転資金の確保を目的として主に利用されますが、資金使途に制限はないため、設備投資などの投資資金の調達方法としても活用ができるのです。

しかしながら、ファクタリングとは何かや銀行借入や自己資金、出資による投資資金調達と比べ、メリットがあるのかよくわからずファクタリングの活用を嫌煙されるご担当者もいらっしゃるのではないでしょうか。

そこで、今回の記事では、

| ◎ファクタリングとは何か? ◎投資目的でファクタリングを利用可能か? ◎投資目的でのファクタリングのメリット・デメリット【資金調達方法ごとの比較付き】 ◎ファクタリングによる投資資金調達がおすすめなケース ◎ファクタリング契約先の選び方 ◎ファクタリングのステップ ◎ファクタリング利用の注意点 ◎悪徳業者の見極め方 |

を解説していきます。

この記事を読むことで、投資資金の調達方法として、自社がファクタリングを活用するべきか、活用する場合どのように契約先を選ぶのがいいかが判断できます。

また、ファクタリングの利用によって詐欺に遭わないか?という漠然とした不安を、健全な警戒心に変えられます。

ぜひ最後までご確認いただき、社内の議論にお役立てください。

資金調達をお急ぎの方へ

ファクタリングは融資とは異なり、必要な書類が少ないため最短即日での資金調達が可能です。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 利用相談・調達可能額診断・LINEからのご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

1.投資目的でのファクタリングとは?

冒頭でも触れましたが、ファクタリングとは、売掛債権をファクタリング会社へ売却・譲渡することにより、資金を早期に手に入れることのできる金融サービスをいいます。

投資の資金調達にも役立つ「ファクタリング」についてはこちらの記事でも解説しています。

具体的な仕組みはこちらです。

以上の表のように、企業が保有する売掛債権をファクタリング会社へ売却することで、売掛債権金額から手数料を差し引いた金額を早期に手に入れることが可能になります。

そして、ファクタリングは多くの場合、資金繰り改善や運転資金の調達を目的として活用されることが多いですが、銀行借入とは違って資金使途の制限がないため、設備資金など投資資金の確保を目的として活用することも可能です。

もちろん、安易に活用するのは注意が必要です。

基本的に投資というのは、多少減ってしまっても事業の存続に影響が出ないような「余剰資金」を使って行われるのが大前提であり、キャッシュフローに余裕がない企業がファクタリングで得た資金を投資に回し、利益の回収ができなくなってしまった場合、事業の存続に大きな影響を及ぼすからです。

そのため、手元の余剰資金がないものの、その投資が長期的に利益を生み出す可能性が高く、かつスピーディーに機を逃さず資金を投下する必要がある場合など、必要性をしっかりと見極めた上でファクタリングを活用することが重要になってきます。

2.投資目的でのファクタリングのメリット・デメリット

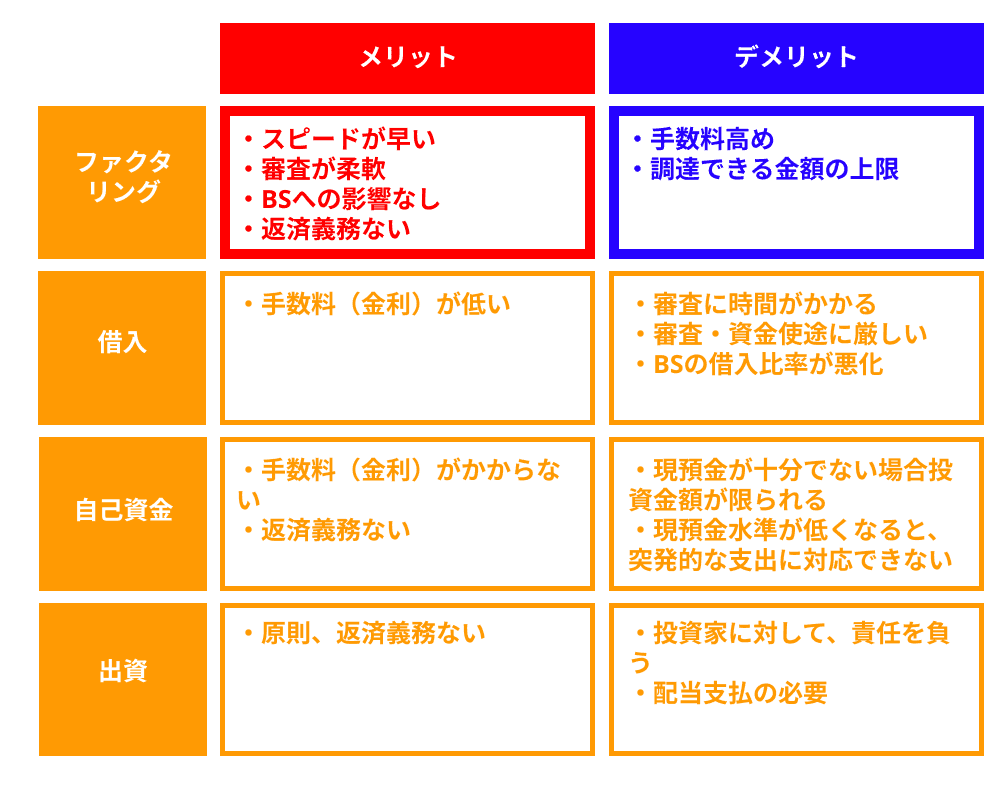

投資資金の調達方法としては、自己資金や借入、出資など様々ですが、その中でファクタリングは以上のようなメリット・デメリットがあります。

具体的にどのようなメリット・デメリットなのか、ファクタリング以外の投資資金調達方法と比較しながら解説していきます。

2-1. 【メリット①】スピードが早い

まず、スピーディーに資金を調達できる点が、ファクタリングの最大の特徴です。

例えば、銀行借入によって投資資金を調達する場合、銀行による審査に時間がかかるため、借入を申し込んでから1週間以内に現金を手に入れることは難しいです。

一方でファクタリングを利用すれば、契約先によっても異なりますが、最短即日、長くても1週間程度で資金を調達できるのです。

2-2. 【メリット②】審査が柔軟

次に、銀行借入と異なり、審査が柔軟である点も特徴です。

銀行借入では、銀行員が決算書等を確認し、借入企業の業績や資金繰り等を踏まえて、融資可否が判断されます。

一方でファクタリングは、利用会社の信頼性ではなく、基本的には売却する売掛債権の取引先の信頼性によってファクタリングの可否が判断されます。

そして、その取引先の信頼性が明らかに高い場合、審査が通る可能性が高いです。

そのため、銀行借入の審査が通らなかった企業であっても、ファクタリングにより資金を調達できる可能性が高いです。

2-3. 【メリット③】BSへの影響なし

加えて、ファクタリングによる資金調達では、バランスシート(BS)への影響がない点も大きな特徴です。

銀行借入をする場合、借入金額が増額し、負債比率が高くなってしまいます。

すでに借入金が積み上がっている場合、金融機関や投資家からの経営に対する目が厳しくなってしまいます。

一方で、ファクタリングは多くの場合、ファクタリング会社からの入金分を「現預金」、手数料分を「売上債権売却損」として仕分けをすることが多いです。

そのため、資金調達した場合であっても、バランスシート上の借入比率が悪化せず、経営者や投資家の評価を維持することが可能になります。

2-4. 【メリット④】返済義務がない

当たり前のようですが、ファクタリングには返済義務がないところもメリットの1つです。

ファクタリングは、資金を借りるのではなく、数か月後に入金予定の売掛金を前倒しで資金化するサービスであるため、返済義務はありません。

2-5. 【デメリット①】手数料が高い

このように、ファクタリングには様々なメリットがありますが、もちろんのこと、活用のデメリットもあります。

まず、手数料が高い点がデメリットの1つです。

銀行借入であれば、低金利にて資金を調達できますし、自己資金であればそもそも手数料がかかりませんが、それらに比べるとファクタリングの手数料は高いです。

契約先や売却する売掛債権の信頼性によっても異なりますが、2者間ファクタリングの場合8%~18%、3者間ファクタリングの場合2%~9%程度が相場です。

銀行借入の金利は1%未満から3%程度におさまることがほとんどであるため、それに比べるとファクタリングの手数料が高いことは明らかでしょう。

手数料が高額すぎる場合、一時的な利用であっても、長期的に見ると資金繰り悪化を招く危険性があります。その点も踏まえてメリットが十分かどうか判断するようにしましょう。

2-6. 【デメリット②】調達可能金額の上限がある

ファクタリングは、売掛債権金額によって入金額が決まるため、調達可能金額に上限が生じてしまいます。

そのため、設備投資に多額の費用が必要であるけれども、売掛債権金額がその金額に満たない場合、必要な資金が調達できない可能性がある点がデメリットになります。

3.投資目的でのファクタリングがおすすめなケース

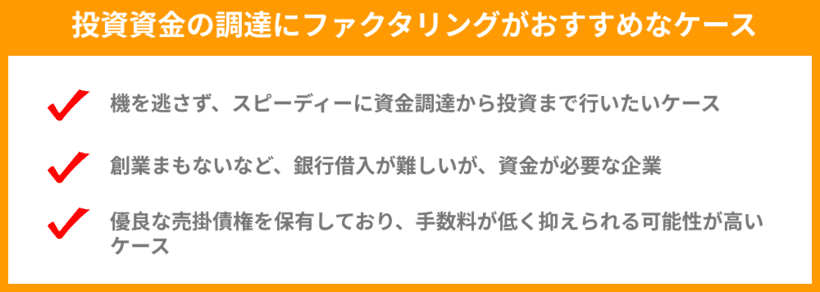

ファクタリング活用のメリット・デメリットを踏まえると、投資資金の調達を目的としたファクタリング活用がおすすめなケースは、以下の3つの場合といえます。

・機を逃さず、スピーディーに資金調達から投資まで行いたいケース

・創業まもないなど、銀行借入が難しいが、資金が必要な企業

・優良な売掛債権を保有しており、手数料が低く抑えられる可能性が高いケース

具体的にどのようなことなのか、詳しく解説していきます。

3-1. 機を逃さず、スピーディーに資金調達から投資まで行いたいケース

「来たる繁忙期に備え、急ぎで工場の設備投資を行いたい」

「業界動向を踏まえ、シェア拡大及び業績拡大のため、他社に先んじて迅速に設備投資を行いたい」

このように、設備投資を迅速に行いたい場合にファクタリングはおすすめです。

契約先や売掛債権によっては、手数料が高くなってしまうデメリットはありますが、投資による利益増が十分に見込まれるのであれば、比較的高い手数料を許容して、スピードを重視する判断もありえるでしょう。

3-2. 創業まもないなど、銀行借入が難しいが、資金が必要な企業

創業まもないなどの理由で、銀行からの借入は難しいが、優良企業との取引を獲得し、さらなる拡大のために資金調達したい場合などに、ファクタリングはおすすめです。

メリットでもお伝えしていますが、ファクタリングという金融サービスの審査では、利用会社そのものの信頼性ではなく、売却・譲渡される売掛債権の取引先の信頼性によって取引可否が審査されます。

そのため、創業まもないなど、自社の信頼性を示すには十分でない場合でも、取引先の信頼性によって資金を調達することが可能になるのです。

3-3. 優良な売掛債権を保有しており、手数料が低く抑えられる可能性が高いケース

大企業や、優良な経営を行っている企業の売掛債権を保有しており、売掛債権がある程度高額な場合、ファクタリングの活用がおすすめです。

なぜなら、優良企業の売掛債権をファクタリングする場合、ファクタリング会社から売掛金が回収不能となるリスクが低いと判断され、手数料が低く抑えられる可能性が高いからです。

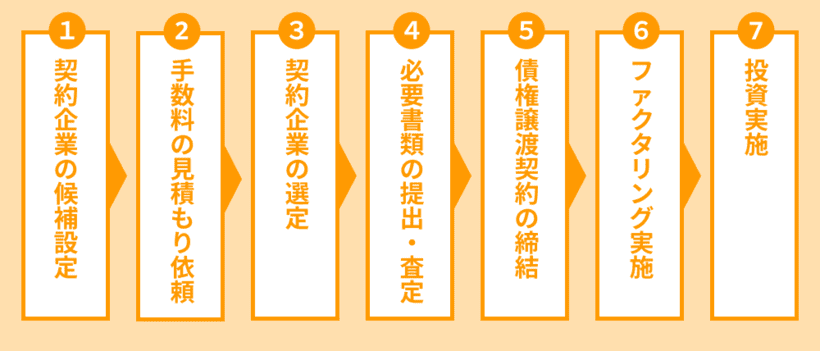

4.ファクタリングによる投資のステップ

ここまでで、投資目的でのファクタリングの概要や、メリット・デメリット、おすすめなケースを解説していきました。

これらを踏まえて、実際にファクタリングを活用する場合、上記の表の6つのステップを経て、利用を始めます。

4-1. ステップ①:契約企業の候補選定

まず、契約するファクタリング会社の候補を何社かピックアップしましょう。普段やりとりしている金融機関の担当者からの紹介を依頼したり、Google検索でファクタリング会社を探すことができます。

「5. ファクタリング契約先を選ぶ上での4つのポイント」を抑えた上で候補をピックアップしてみてください。

4-2. ステップ②:手数料の見積もり依頼

ファクタリング会社の候補が複数社挙がったら、各社に対して、サイトのお問合せフォームや面談を実施するなどして、手数料の見積もり依頼をかけましょう。

4-3. ステップ③:契約企業の選定

各社の見積もりが完了したタイミングで、企業・組織内で確認しながら、契約するファクタリング会社を選定していきます。

選定する上では、「5. ファクタリング契約先を選ぶ上での4つのポイント」を参考にしましょう。

4-4. ステップ④:必要書類の提出・審査

契約するファクタリング会社によって必要書類が異なるため、ファクタリング会社からの指示に従い、必要書類を準備します。

多くの場合、以下の書類が必要になります。

| ◆商業登記簿謄本 ◆印鑑証明書 ◆預金通帳(過去3か月分程度) ◆売掛先企業との基本契約書 ◆請求書・発注書・納品書・取引の契約書など ◆身分証明書 など |

以上の書類を提出すると、ファクタリング会社による審査が開始されます。

必要書類について詳しくは「ファクタリングに必要な書類一覧|最短利用の流れまで徹底解説」の記事をご覧ください。

4-5. ステップ⑤:債権譲渡契約の締結

ファクタリング会社の審査が通った場合、ファクタリング会社との間で債権の譲渡契約を締結します。

サービス説明時には聞いていないような不利な条件等がないか、契約書を丁寧に確認するようにしましょう。

この段階で、少しでも怪しいと感じたり、そもそも契約書を交わさないような場合は、詐欺業者である可能性があるため、注意が必要です。

4-6. ステップ⑥:ファクタリング実施

契約書通りに、ファクタリングを実施します。具体的には、ファクタリング会社に売掛債権を譲渡・売却し、「売掛債権金額ー手数料」に値する金額を受領します。

4-7. ステップ⑦:投資実施

ファクタリングによって調達した資金をもとに、設備資金など、必要な投資に対して資金を投下します。

なお、2者間ファクタリングの場合はこの後に、譲渡した売掛債権を回収したらファクタリング会社に支払う、という作業が発生します。

5.ファクタリング契約先を選ぶ上での4つのポイント

実際にファクタリングの活用を決めたものの、数多くのファクタリング会社の中でどの会社を選ぶべきか、判断が難しいですよね。

今回は、ファクタリング会社を選ぶ上で意識していただきたい以下の4つのポイントを具体的に解説していきます。

①信頼性

②手数料

③手間・スピード

④契約形態

5-1. 信頼性

ファクタリングの契約先を選ぶ上で、何よりも重要なのが、「信頼できる会社であること」です。

金融庁が注意喚起しているように、闇金業者がファクタリングを装って悪質な貸付を行う事例が確認されています。

誤って闇金業者と契約してしまうと、高額な手数料を要求されたり、脅迫に近いような悪質な取り立てを受けるなど、業務に悪影響を及ぼします。

そのため、詐欺業者でないことを確認した上で契約先を選ぶ必要があります。

悪徳業者を見分けるためには、以下を必ず確認するようにしましょう。

| ◎「企業名+評判」「企業名+詐欺」「企業名+口コミ」などで検索し、悪い評判がないかどうか ◎企業の住所をgoogle mapなどで確認し、営業実態があるかどうか ◎手数料が異常に低すぎないか、高すぎないか ◎契約の際に契約書を交わすか(写しをもらえるか)どうか ◎HPの取引先金融機関の欄に信頼できる金融機関の名前があるかどうか ◎担当者が高圧的でないか |

5-2. 手数料

信頼できるファクタリング会社であることを確認した上で、次に確認するべきは手数料です。

実際の手数料率は、売掛債権の信頼性によって変わるため、複数の契約候補先に見積もりを出して確認するようにしましょう。

手数料が高いと、そもそもファクタリングを活用するメリットが薄れてしまうため、手数料水準が低いファクタリング会社を選ぶのが良いでしょう。

一方で、繰り返しにはなりますが、手数料はファクタリング会社へ売却する売掛債権の回収可能性が高いかどうかという客観的なリスクに応じて決定されます。

そのため、複数のファクタリング会社に見積もりを出す中で、会社によって手数料に差は出るものの、大きく手数料水準が異なってくることはないはずです。

異常に手数料が低すぎたり、高すぎる場合は、ファクタリング会社が信頼できる会社かどうか一度立ち止まって確認する必要があります。

5-3. 手間・スピード

ファクタリングを活用するメリットは、資金調達のスピードにありますが、実際に申し込みから入金までのスピードや、手続きにかかる手間は契約先によってまちまちです。

企業によっては、手続き方法として、対面や郵送だけでなく、オンラインで完結できるところもあります。その場合、見積もり依頼・契約・入金までが1日で完結する可能性もあります。

急ぎの場合は、オンラインで手続きが可能な契約先がおすすめです。

もちろん、その場合であっても、契約書の内容などを丁寧に確認することは怠らないようにしましょう。

5-4. 契約形態

ファクタリングの中にも様々な契約形態があります。

まず、2者間ファクタリングおよび3者間ファクタリングという違いがあります。

2者間ファクタリング | ファクタリング会社とファクタリング利用企業の2者間で契約。 取引先に売掛債権をファクタリング会社へ 売却・譲渡する旨は通知されない。 ⇨3者間ファクタリングよりも手数料が高い。 |

3者間ファクタリング | ファクタリング利用企業からファクタリング会社へ売掛債権が 譲渡された後に、ファクタリング会社から売掛先企業へ債権譲渡の旨を通知し、 売掛先企業からファクタリング会社へ直接売掛債権金額が入金される 仕組みをとるファクタリング契約。 ⇨2者間ファクタリングよりも手数料は安いが、 取引先に債権譲渡の事実が伝わり、取引先との関係に影響が出る可能性あり。 |

手数料が低いことを優先するのか、取引先との関係性を重視するかによって、どちらの契約形態にするかを選ぶようにしましょう。

またファクタリングには、リコース・ノンリコースの2つの契約形態があります。

リコース(償還請求権あり) | 倒産などで、売掛先企業による売掛金の支払いが滞った場合に、 ファクタリング会社がファクタリング利用企業に代金の支払いを請求できる。 つまり、売掛金が回収できないリスクをファクタリング利用会社が負う契約形態。 |

ノンリコース(償還請求権なし) | 倒産などで、売掛先企業による売掛金の支払いが滞った場合に、 ファクタリング会社がファクタリング利用企業に代金の支払いを請求できない。 つまり、売掛金が回収できないリスクをファクタリング会社が負う契約形態。 |

売掛金を回収できないリスクを踏まえると、ノンリコースであることが望ましいですが、もちろんその分手数料も高くなってきます。

ファクタリング会社へ売却する債権の回収の可能性を検討した上で、回収できない場合のリスクを0にするのか、手数料を抑えるのかどちらのメリットが大きいか天秤にかけた上で、契約形態を決めるのが良いでしょう。

本章では、ファクタリングの契約先を選ぶ上での4つのポイントをお伝えしてきましたが、実際に複数のファクタリング会社を比較検討する際には、「ファクタリングおすすめ企業16選!人気の会社を比較してランキング形式で紹介」の記事をご覧ください。

6.まとめ

今回の記事では、投資目的でのファクタリングの活用について、メリット・デメリット、利用がおすすめなケース、利用のステップ、契約先の選び方に至るまで具体的に解説しました。

投資目的でファクタリングを活用することとはどのようなことかを理解でき、自社が活用するべきか、活用する場合に取るべき行動について、具体的にイメージできたのではないでしょうか?

今回の記事をまとめると、

◎投資目的でのファクタリングとは

投資資金を確保するために、売掛債権をファクタリング会社へ売却・譲渡し、現金を早期に手に入れること

◎ファクタリングのメリット

・スピードが早い

・審査が柔軟

・BSへの影響なし

・返済義務なし

◎ファクタリングのデメリット

・手数料が高め

・調達できる金額に上限がある

◎投資目的でのファクタリングがおすすめなケース

・機を逃さず、スピーディーに資金調達から投資まで行いたいケース

・創業まもないなど、銀行借入が難しいが、資金が必要な企業

・優良な売掛債権を保有しており、手数料が低く抑えられる可能性が高いケース

◎ファクタリング利用のステップ

1)契約企業の候補選定

2)手数料の見積もり依頼

3)契約企業の選定

4)必要書類の提出・査定

5)債権譲渡契約の締結

6)ファクタリング利用開始

◎ファクタリング契約企業を選ぶ上でのポイント

①信頼性

②手数料

③手間・スピード

④契約形態

本記事がファクタリングで投資資金を調達する際の参考になりますと幸いです。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者