「資金難で借り入れをしたいけど、借入金利の知識がなくて不安……」

このようにお悩みではないですか?

「借入金利」とは、借りた金額に対して必要になる利息のことです。

住宅ローンやビジネスローンなど、ほとんどの金融商品において借り入れには金利が発生します。

ただし、一言に借入金利と言っても、その割合は一律ではありません。

以下のような要素で借入金利は変わるため、同じ金融商品であってもタイミングや借主の状況によりパーセンテージは変動します。

借入金利を左右する4つのポイント

• 借入額(利用限度額)

•リスクの大きさ

•審査の条件

•景気

そこでこの記事では、以下についてまとめて解説します。

本記事でわかること

•借入金利の意味

•借入金利の決定方法

•借入金利の相場

•借入金利に基づく利息の算出方法

•借入金利や利息の節約法

•借入以外で事業資金を調達する方法

読めば、借入金利について理解が深まり、自分に適した資金調達方法がわかるはずです。

事業資金を集めるにあたり、借り入れ以外の方法もご紹介するので、最後までチェックしてくださいね。

目次

1.「借入金利」とは

冒頭でお伝えした通り、「借入金利」とは、お金を借りるのに必要な利息のことです。

「金利」や「ローン金利」とも呼ばれます。

例えば、10万円を借りる場合の金利が年単位で15%だとすると、

10万円 × 15% × 1年 = 15,000円

という計算により、1年間で15,000円の利息が発生します。

借り入れをした側は、1年間に元本の10万円にプラスして15,000円を支払いするイメージです。

その他にも、借入金利には以下のようなポイントがあります。

- 「年利」と「月利」がある

- 借入金利の上限は年15%~20%

適切な借り入れのために、しっかり理解しておきましょう。

1-1. 「年利」と「月利」がある

借入金利には以下の2種類があり、ほとんどの金融商品には「年利」が採用されています。

- 金利を1か月単位で定める「月利」

- 金利を1年単位で定める「年利」

例えば、10万円を1%の金利で借りる場合、1年間に支払う利息には以下のような違いがあります。

【月利】10万円 × 1% × 12か月 = 12万円

⇒1年間で12万円の利息を払う

【年利】10万円 × 1% × 1年 = 1万円

⇒1年間で1万円の利息を払う

表面的には同じ割合に見えますが、月利と年利では支払う利息に大きな差があるのが分かります。

もし借入金利が「月利」で表示されている場合には、12倍して年利に換算した上で検討するようにしましょう。

1-2. 借入金利の上限は年15%~20%

「利息制限法」という法律により、借入金利の上限は、借入金額に応じて年15%〜20%と定められています。詳細は以下の通りです。

| 借入金額(= 元本) | 借入金利の上限 |

|---|---|

| 10万円未満 | 年利20% |

| 10万円以上、100万円未満 | 年利18% |

| 100万円以上 | 年利15% |

貸金業者が上限金利を超える借入金利で貸し付けていた場合は、超過分は無効となり、行政処分や刑事罰の対象になります。

法律事務所のCMなどで「過払い金が戻ってくるかもしれません」という言葉を耳にしたことはないでしょうか?

この過払い金とは、利息制限法が定める上限金利を超過し、金利を払い過ぎてしまったケースを指しているのです。

金融商品の借入金利が上限を上回っている場合は、利息制限法を守らない違法業者なので、契約しないようにしましょう。

2. 借入金利を左右する4つのポイント

では、お金を借りる際に発生する借入金利は、どうやって決まるのでしょうか?

利息制限法で定められた上限を超えなければ、借入金利は金融機関が自由に設定することができます。

しかし、各社に共通して借入金利の高低を左右する要素があるので、借り入れの前に知っておきましょう。

借入金利を左右する要素は、主に以下4点です。

借入金利を左右する4つのポイント

• 借入額(利用限度額)

•リスクの大きさ

•審査の条件

•景気

以下で詳しくご説明します。

2-1. 借入額(利用限度額)

基本的に借入金利は、借入額、あるいは利用限度額と反比例の関係性にあります。

つまり、「借りる金額が大きくなるほど、低金利が設定される」ということです。

なぜなら、借入額が大きくなると、借入金利が低くても利息額は大きくなるからです。

例えば、みずほ銀行のカードローンでは最大800万円を借りることができますが、利用限度額によって年利は以下の通り変わります。

| 利用限度額 | 金利 |

|---|---|

| 10万円以上100万円未満 | 年14.0% |

| 100万円以上200万円未満 | 年12.0% |

| 200万円以上300万円未満 | 年9.0% |

| 300万円以上400万円未満 | 年7.0% |

| 400万円以上500万円未満 | 年6.0% |

| 500万円以上600万円未満 | 年5.0% |

| 600万円以上800万円未満 | 年4.5% |

| 800万円 | 年2.0% |

参考:ローン金利 | みずほ銀行(2022年6月6日時点)

利用限度額「10万円以上100万円未満」で10万円を借り入れた場合、1年間の利息は10万円 × 14% × 1年 = 14,000円。

利用限度額「800万円」で800万円を借りた場合は、800万円 × 2.0% × 1年 = 16万円です。

一見、借入金額が2.0%の方が安く感じますが、借入額が大きい分、支払う利息額も膨らむことがお分かりいただけるでしょう。

カードローンに対し、住宅ローンの金利が0.5%未満といった非常に低い割合なのも、数千万単位という大きな借入額だからです。

2-2. リスクの大きさ

借入金が支払いされないリスクが大きいほど、借入金利は高くなります。

この理由は、お金を貸す側の気持ちを想像すると分かるでしょう。

例えば、不動産を担保にしてお金を借りる「有担保ローン」のように、万が一支払いが滞っても代わりになる資産があればリスクヘッジになり、無担保よりも低い金利で貸すことができます。

ここで言う「リスク」とは、以下のような要素にもとづいて判断されます。

- 貸出期間の長さ

- 担保の有無

- 資金の使い道

- 借主の信用度

各要素と金利との関係性は、下表を参考にしてください。

| 借入金利が高い | 借入金利が低い | |

|---|---|---|

| 貸出期間の長さ | 長い | 短い |

| 担保の有無 | 無し | 有り |

| 資金の使い道 | 自由 | 限定されている |

| 借主の信用度 | 低い | 高い |

借主の信用度は、借入前の審査によって判断されます。

2-3. 審査の条件

借入前の審査のハードルが低いほど、借入金利は高くなります。

借主に求められる条件が少ない分、信用度が低く、支払いが滞るリスクが高いと考えられるからです。

審査で見られるのは、以下のようなポイントです。

- 年齢

- 職業

- 年収

- 勤務年数

- 借入履歴

- 過去の犯罪歴

各要素の審査基準は、公表されていません。

しかし、銀行と消費者金融を比較すると、銀行の方が厳格な審査を実施する分、低金利な傾向が見られます。

例えば、三井住友銀行と消費者金融のアコムのカードローンを比較すると、借入金利は以下の通りでした。

| 三井住友銀行 | アコム |

|---|---|

| 年1.5%~14.5% | 年3.0%~18.0% |

参考:三井住友銀行 カードローン、カードローン|アコム(いずれも2022年6月6日時点)

アコムは即日借入というスピーディーさをウリにしており、審査の通過率も低くありません。

審査の条件が少ない分、三井住友銀行より高い借入金利が設定されているのが分かります。

【注意点】個人事業主は審査に通りづらい

法人、会社員、個人事業主で比較した場合、個人事業主が最も審査に通りづらく、通っても金利が高くなる傾向にあります。

個人事業主は法人や会社員と比べて、収入が不安定だと捉えられるためです。

個人事業主は小規模の経営が一般的で、病気や怪我などの突発的な出来事の影響で、収入が途絶えてしまう可能性があるため、融資が難しいと判断されてしまいます。

また、安定して収入を得ている場合でも、収入証明書(確定申告書)上では収入から経費や各種控除を差し引いた額が記載されるので、実際よりも収入が低く見えてしまうという理由もあります。

しかし、個人事業主が低金利で融資を受けることが不可能というわけではありません。

少額借入のビジネスローンなら、個人事業主も法人も同水準の借入金利が適用されたり、個人事業主専用のローン商品もあります。

個人事業主の審査が厳しくなるのは理解した上で、状況に合った金融商品を選ぶようにしましょう。

2-4. 景気

借入金利と景気には、密接な関係があります。

なぜなら、借入金利もモノの値段と同じく、需要と供給のバランスによって決まるからです。

景気が良い時は、モノがよく売れ、企業は積極的に設備投資をするためにお金を借りる傾向があり、需要(借りたい人)が増えるため、金利も上がります。

逆に、景気が悪くなると企業は投資をしなくなるのでお金を借りなくなり、需要(借りたい人)が減るため、金利も下がるのです。

景気の悪化を受け、中央銀行がデフレ対策として金利を引き下げるケースもあります。

そのため、住宅ローンのように長期間にわたって支払いするローンでは、支払いしている間に景気が移り変わり、世の中の金利水準が変わることがありえます。

次章では、金利水準の変化を考慮した、金利の決定方法について詳しく解説します。

3. 借入金利の決定方式は「固定金利型」「変動金利型」「固定期間選択型」

借入金利の決定方式には、以下の3通りがあります。

借入金利の決定方式

•全期間固定金利型

•変動金利型

•固定期間選択型(当初固定金利)

この3つの決定方式は、「市場金利の変動を反映するか否か」という点で違いがあります。

市場金利とは、金融市場において、金融機関同士の取引などに適用される金利のことで、期間は1年以内です。

借入金利の決定方式は、金融商品、特に住宅ローンを利用する際に非常に重要なポイントなので、しっかり理解しておきましょう。

3-1. 全期間固定金利型

出典:変動で返す?固定で返す?住宅ローンの金利タイプ | 一般社団法人 全国銀行協会

「全期間固定金利型」では、借入時点に決定した金利が支払開始から終了まで変わりません。

例えば、金融商品を契約する際の年利が1%だった場合、その後市場金利が上がって3%になったとしても、完済までずっと1%の金利が適用されます。

このように、全期間固定金利型で借り入れすれば、金利上昇による損失を回避することができます。

金利上昇によるリスクを避けられる分、借入時の金利は「変動金利型」や「固定期間選択型」より高い傾向にあります。

ただし、借入後に世の中の金利水準が下がった場合、借入時の高い金利が継続して適用されるので、損をしてしまいます。

そのため借入前には、慎重に検討することが必要です。

全期間固定金利型がおすすめのケース

•これから市場金利の上昇が予想される

•借入時の段階で、借入期間全体の支払額を確定させたい

•金利が変動しない安心感を得たい

3-2. 変動金利型

出典:変動で返す?固定で返す?住宅ローンの金利タイプ | 一般社団法人 全国銀行協会

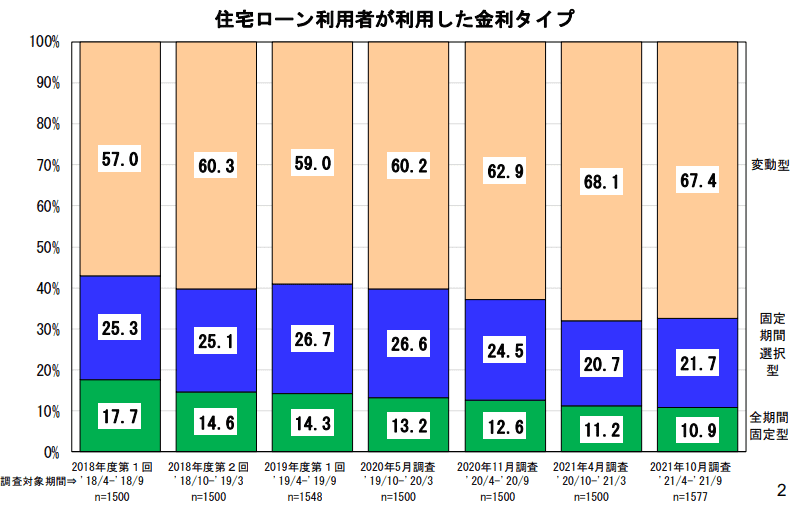

「変動金利型」では、借入期間中の一定期間ごとに、市場金利の変化に合わせて金利が変動します。

変動金利型は、以下3つのルールを押さえて行われることが一般的です。

- 半年ごとに適用金利を見直し

- 月々の支払額は、5年間変わらない(5年ルール)

- 支払額の変更幅は、直前の支払額の最大1.25倍まで(125%ルール)

見直しのタイミングは金融機関によって異なりますが、比較的多くの銀行で4月と10月の年2回、適用金利の見直しが行われます。

ただし、金利の急上昇が借主に与える影響を考慮して、月々の支払額は5年間固定。

支払額が変わる際にも、変化の幅は直前の支払額の最大1.25倍まで、というルールが定められている場合が多いです。

支払額の変更については、金融機関が発行する「支払予定表」にて確認できます。

注意が必要なのは、支払額は5年間変わらなくても、支払額の内訳(元金と利息の割合)が変わる可能性はあるということ。

5年の間に市場金利が急上昇を続ければ、利息の割合もどんどん上がり、ついには利息金額が支払額を上回って「未払い利息」が発生する可能性があります。

つまり、「5年ルール」や「125%ルール」をもってしても、金利上昇によるリスクはあることを理解しておきましょう。

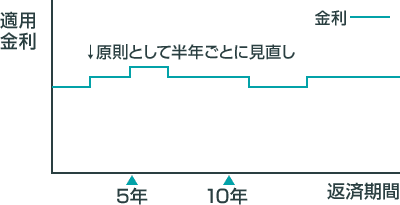

低金利政策が続いている現在の経済情勢では、変動金利は他の決定方式より金利が低い傾向にあるため、住宅ローンでも変動金利を選択する人が多いです。

住宅金融支援機構の「住宅ローン利用者調査」によると、2021年10月時点で変動金利を利用した人は、住宅ローン利用者のうち64.7%でした。

インターネットで「変動金利 推移」というキーワードで検索すると、主要な金融機関の過去の金利の推移が見られるので、事前にチェックすることをおすすめします。

変動金利型がおすすめのケース

•これから市場金利が下降すると予想される

•借入期間が短く、金利水準が変わる前に返済できる

•将来の支払額増加に耐えられるだけの資金力がある

3-3. 固定期間選択型(当初固定金利)

出典:変動で返す?固定で返す?住宅ローンの金利タイプ | 一般社団法人 全国銀行協会

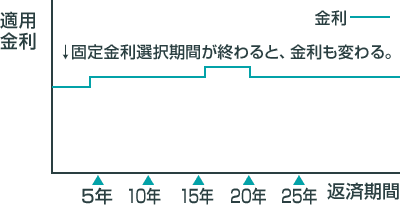

固定期間選択型(当初固定金利)では、借入当初の2年、3年、5年、10年、15年、20年など、一定期間は金利が変わりません。

ベースは変動金利型で、特約を付けることで固定金利期間を設定しています。

そのため、固定金利期間の終了後に何も手続きをしなければ、変動金利型に戻ります。

固定金利期間終了後にまた特約を付ける場合は、手数料を支払って再度固定金利期間を設定でき、その時点の金利が適用されます。

注意が必要なのは、固定期間選択型には「5年ルール」や「125%ルール」がないこと。

固定金利期間終了時の金利水準によっては、大幅に支払額が増える可能性があります。

そのため、借入当初は金利が低くても、今後上昇に向かうと予測する場合は、全期間固定型か固定金利期間選択型の10年以上など長めのものを選ぶのが定石です。

固定期間選択型(当初固定金利)がおすすめのケース

•固定金利期間が終わるころに金利が下降すると予想される

•返済がだいぶ進んだ後の借り換えで、固定金利期間の間に完済できる

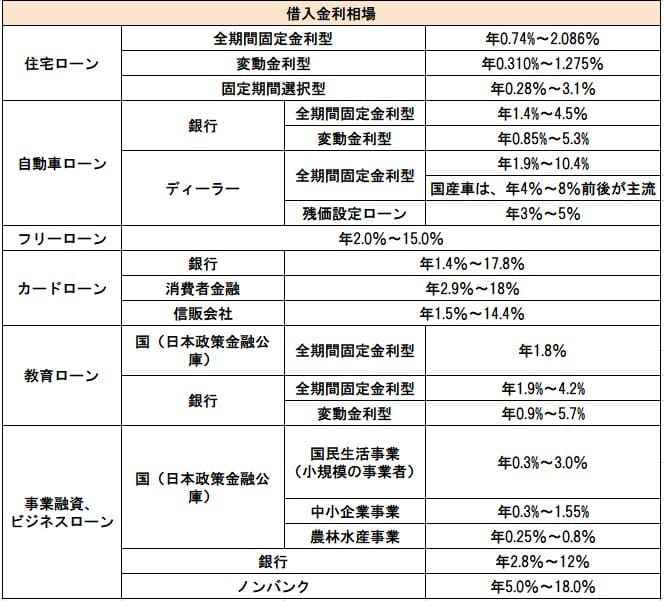

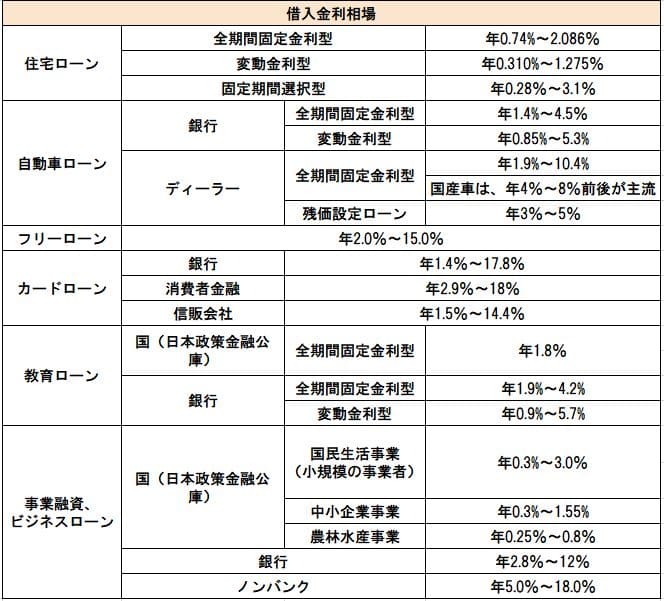

4.【金融商品別】借入金利の相場

ここまで借入金利の概要をご説明してきましたが、実際に借り入れをするかどうかを決める際に大きな判断材料となるのは、金利の相場でしょう。

そこで、主な金融商品の金利相場を下表にまとめました。

(2022年5月調べ)

以下で詳しくご説明します。

4-1. 住宅ローン

住宅ローンの借入金利相場(2022年5月時点)は下記の通りです。

| 住宅ローンの借入金利相場 | 前月(2022年4月)比 | |

|---|---|---|

| 全期間固定金利型 | 年0.74%~2.086% | ほぼ上昇 |

| 変動金利型 | 年0.310%~1.275% | 変化なし |

| 固定期間選択型 | 年0.28%~3.1% | 全面的に上昇 |

参考:住宅ローン 約25社から比較・シミュレーション |価格.com

固定期間選択型は固定金利期間を長くするほど金利が上がります。

例えば、10年固定の場合であれば、借入金利の相場は0.70%〜です。

低金利政策の影響で、長らく日本の住宅ローンは低い水準にありましたが、2022年に入り固定金利の上昇が始まっています。

これは、新型コロナウイルスやロシアのウクライナ侵攻を受け、世界的にサプライチェーンが逼迫し、物価の上昇が起きた影響です。

特に異常に物価が上がったアメリカが、金利を上昇させることで物価を抑えようとして、世界的な金利上昇が発生しているのです。

低金利時代の終焉を予測する声が多いので、住宅ローンを検討している場合は早めに行動することをおすすめします。

4-2. 自動車ローン

住宅ローンの借入金利相場(2022年5月時点)は下記の通りです。

【条件】

利用目的:新車 希望借入金額:280万円 希望返済回数:60か月(5年)

| 自動車ローンの借入金利相場 | ||

| 銀行 | 全期間固定金利型 | 年1.4%~4.5% |

| 変動金利型 | 年0.85%~5.3% | |

| 自動車ディーラー | 全期間固定金利型 | 年1.9%~10.4% 国産車は、年4%~8%前後が主流 |

| 残価設定ローン | 年3%~5% | |

TOYOTA、NISSANなど新車を販売する自動車ディーラーによる「ディーラーローン」は、販売会社と提携した信販会社などが提供する自動車の販売促進を目的としたローンです。

銀行と比較すると審査に通りやすいメリットがありますが、その分金利は高く設定されています。

利用する場合は、ディーラーが新車購入キャンペーンを行っている時期を狙うと良いでしょう。

また、自動車ディーラーには、「残価設定ローン」という仕組みがあります。

これは、返済期間に応じて設定した「残価」をローン最終回の返済に据え置き、残価を除いた残りの金額を契約月数で分割して支払うローンです。

返済期間満了後も残価があるため、自動車はユーザーの所有物になりません。

ほぼリースと同じような仕組みですが、通常のディーラーローンより月々の支払額を抑えることができます。

4-3. フリーローン

フリーローンの借入金利相場は下記の通りです。

| フリーローンの借入金利相場 |

|---|

| 年2.0%~15.0% |

参考:フリーローン比較|使いみち自由な多目的ローンを紹介 - 価格.com(2022年5月調べ)

フリーローンとは、借りたお金の用途が限定されていないローンのことです。

「多目的ローン」とも呼ばれます。

住宅ローンや自動車ローンなど、用途が限定されている「目的ローン」と比較すると、借入金利は高いです。

しかし、同じく用途が自由な「カードローン」と比較すると、以下のような制限が設けられているフリーローンの方が金利は低め。

- 借入回数は1回まで

- 毎月決まった額を返済

- 基本的に、事業性資金や投機性資金にするのはNG

そのため、引っ越し代や自費診療代など、まとまったお金が必要な時にはフリーローンを利用した方が支払金額を抑えられます。

4-4. カードローン、キャッシング

カードローンやキャッシングの借入金利相場は下記の通りです。

| カードローンの借入金利相場 | |

|---|---|

| 銀行 | 年1.4%~17.8% |

| 消費者金融 | 年2.9%~18% |

| 信販会社 | 年1.5%~14.4% |

参考:カードローン比較|約30社の金利・審査のクチコミを掲載 - 価格.com(2022年5月調べ)

金融機関によって定義に違いはありますが、基本的にローン専用カードを使用してお金を借りるサービスを「カードローン」、買い物ができるクレジットカードでローンも利用できるサービスを「キャッシング」と呼びます。

いずれも借りたお金の用途は自由ですが、その分用途が限定された「目的ローン」より金利が高く設定されています。

また先述の通り、同じく多目的の「フリーローン」よりも金利が高い傾向にありますが、カードローンの特徴は「即日融資」といった借り入れまでのスピードの早さ。

早急にお金が必要な場合には、カードローンが適しています。

4-5. 教育ローン

教育ローンの借入金利相場(2022年5月時点)は下記の通りです。

| 教育ローンの借入金利相場 | ||

| 国(日本政策金融公庫) | 全期間固定金利型 | 年1.8% |

| 銀行 | 全期間固定金利型 | 年1.9%~4.2% |

| 変動金利型 | 年0.9%~5.7% | |

教育ローンは、高校や大学等の入学資金や授業料、各種専門学校にかかる費用などに利用できる目的ローンです。

中でも低金利なのは、政策金融機関が扱う「国の教育ローン」です。

進学に関する家庭の経済的負担の軽減と教育の機会均等を図るため、融資の条件として以下の通り世帯年収の上限額が定められています。

詳細は、「ご利用条件|日本政策金融公庫」のページをご参照ください。

| 子どもの人数 | 世帯年収(所得)の上限額 |

|---|---|

| 1人 | 790万円(所得:600万円) |

| 2人 | 890万円(所得:690万円) |

| 3人 | 990万円(所得:790万円) |

| 4人 | 1,090万円(890万円) |

| 5人 | 1,190万円(990万円) |

一方、銀行をはじめとした金融機関の教育ローンは、国より金利は上がるものの、多目的なフリーローンやカードローンと比較すると低い水準で借りることができます。

また、以下のようなメリットもあるので、教育費に困った際には検討する価値があるでしょう。

- 国の教育ローンより限度額が大きい

- 固定金利と変動金利を選べる

- 融資スピードが早い

- 学校に関わるもの以外にも、塾や習い事、海外留学などにも使える

4-6. 事業融資、ビジネスローン

ビジネスローンの借入金利相場(2022年5月時点)は下記の通りです。

| 事業融資、ビジネスローンの借入金利相場 | ||

国(日本政策金融公庫) | (小規模の事業者) | 年0.3%~3.0% |

| 中小企業事業 | 年0.3%~1.55% | |

| 農林水産事業 | 年0.25%~0.8% | |

| 銀行 | 年2.8%~12% | |

| ノンバンク | 年5.0%~18.0% | |

ご覧の通り、国(日本政策金融公庫)、銀行、ノンバンクの順に金利が高くなっていきます。

日本政策金融公庫は低金利な分だけ審査が厳しい傾向にありますが、通過した実績があると「政府系金融機関に信用性を認められた」と判断され、将来的に民間の金融機関からも融資を受けやすくなります。

可能であれば、最初の融資申込先は、日本政策金融公庫にしましょう。

一方、最も金利の高いノンバンクのビジネスローンは、審査の難易度が低く、スピーディーに借り入れできるのがメリットです。

高金利なので必要な金額が少額の場合に向いていますが、もし1,000万円を超える借り入れが必要な場合は、担保を入れることで金利を下げられるかもしれません。

5. 借入金利に基づく「利息」の計算方法

お金を借りるのに発生する手数料のことを「利息」と呼びます。

借入金利が低いほど利息は小さくなりますが、パーセンテージで示す借入金利だけでは、実際いくらの利息額を支払うのかピンとこないのではないでしょうか?

そこで本章では、借入金利を元に利息がいくらになるかを計算する方法をご説明します。

利息の計算方法は以下の2通りです。

- 単利

- 複利

順にご説明していきましょう。

5-1. 「単利」の計算方法

「単利」とは、利息の計算方法のひとつです。

単利は元本に対してのみ金利がかかる仕組みなので、以下の式で算出された利息が継続します。

利息 = 借入金額(元本) × 借入金利 × 借入期間

例えば、10万円を金利10%で3年間借りた場合の利息は、以下の通りです。

10万円(元本) × 10%(借入金利) × 3年(借入期間)=3万円

1年ごとに見ると、

1年目:10万円 × 10% × 1年 = 1万円

2年目:10万円 × 10% × 1年 = 1万円

3年目:10万円 × 10% × 1年 = 1万円

となり、1年あたりの利息は毎年1万円。支払総額は、13万円です。

発生した利息に対して、金利がかかることはありません。

現在、銀行や大手消費者金融のカードローンなど、多くの金融商品では単利が採用されています。

しかし、次に説明する「複利」が禁じられているわけではないので、借入時には必ず契約書の「利息計算方法」を確認しましょう。

5-2. 「複利」の計算方法

もうひとつの利息計算方法である「複利」では、元本とそれまでに発生した利息に対して金利がかかります。

例えば、先ほどと同様に10万円を金利10%で借りた場合、

1年目:10万円 × 10% × 1年 = 1万円

2年目:(10万円 + 1万円) × 10% × 1年 = 1万1,000円

3年目:(10万円 +1万円 + 1万1,000円) × 10% × 1年 = 1万2,100円

となり、年々利息額が増加。支払総額は、13万3,100円です。

このように、単利と複利を比較した場合に、利息が膨らみやすいのは複利の商品です。

そのため、可能な限り複利での借り入れは避けた方がよいでしょう。

どうしても複利で借り入れする必要がある場合は、借入期間が長くなるほど利息が増えることを理解の上、事前のシミュレーションで無理なく返せるかどうかを確認しましょう。

住宅ローンの利息計算は単利?複利?

住宅ローンの利息計算は単利なのか複利なのかについて、インターネット上にはどちらの意見も掲載されているので、混乱する方もいるでしょう。

そこで理解しておくべきなのが、住宅ローンは、毎月の支払いにより元本が減ることを前提とした「残債方式」だということ。

残債方式では、月々の利息額は以下の式で算出され、発生した利息に対して、金利がかかることはありません。

利息 = 借入残高(元本残高) × 利率 × 借入期間

これに対し、単利や複利は当初の元本が減らない前提の計算方法です。

つまり、残債方式と単利・複利では前提条件が異なるため、別物と理解しておくのが良いでしょう。

6. 返済シミュレーションサイトなら簡単に計算可能

利息の計算、特に「複利」を計算するのは煩雑ですが、返済シミュレーションサイトを利用すると簡単です。

次の2つのポイントを押さえて利用しましょう。

- 返済シミュレーションサイトの見つけ方

- シミュレーションで選択する「返済方法」

以下で詳しくご説明します。

6-1. 返済シミュレーションサイトの見つけ方

インターネットで「金融商品(例:事業資金、住宅ローンなど) 返済シミュレーション」と検索すると、以下のようなシミュレーションサイトが見つかります。

借入希望金額や返済方法、返済期間、借入金利などを入力して「試算する」をクリックすると、自動計算された利息額が表示されます。

手軽に返済の見通しが立てられるので、積極的に活用しましょう。

6-2. シミュレーションで選択する「返済方法」

住宅ローンや事業資金のシミュレーションサイトでは、「返済方法」を以下のいずれかから選択する必要があります。

- 元利均等返済

- 元金均等返済

返済方法によって返済期間や返済総額に違いが出るため、内容を理解しておきましょう。

6-2-1. 元利均等返済

出典:住宅ローンの仕組みと返済方法 | 一般社団法人 全国銀行協会

「元利均等返済」とは、返済額(元金+利息の合計額)が均等となる返済方法。

2回目以降の返済からは元金の返済額を差し引き、元金残高に応じた利息額が計算されます。

元利均等返済は返済額が一定のため、返済払計画が立てやすいのがメリットです。

ただし、返済当初は利息の割合が高く、元金の減りが遅くなる点には注意が必要。

返済期間の長期化に伴い、返済総額も膨らむ傾向にあります。

6-2-2. 元金均等返済

出典:住宅ローンの仕組みと返済方法 | 一般社団法人 全国銀行協会

「元金均等返済」とは、元金分の返済額は均等とし、これに元金残高に応じた利息分を上乗せする返済方法です。

元金均等返済には、借入当初の返済額は大きいものの、元金残高の減りに比例して利息分が減り、返済額が減少していくという特徴があります。

また、元金の減りが早く、返済総額を抑えられるというメリットもあります。

返済シミュレーションサイトを活用し、元利均等返済と元金均等返済では、どれ位返済総額の差がでるかを確認して検討材料としましょう。

7. 知っておきたい!金利や利息の節約方法

お金を借りるにあたって、借入金利や利息はできるだけ低く抑えたいものです。

そこで、以下4つの節約方法をご紹介します。

- 借入目的に合った融資商品を選ぶ

- できるだけ大きい利用限度額を確保する

- 繰り上げ返済

- 借り換え

順番にご説明します。

7-1. 借入目的に合った融資商品を選ぶ

お金を借りる場合には、借り入れする目的に合った金融商品を選ぶようにしましょう。

なぜなら、使途が限定されている「目的ローン」の方が、多目的なフリーローンやカードローンと比較して金利が低いからです。

「使い道は決まっているけれど、どの商品が適しているか分からない」という方は、下表を参考にしてください。

| 資金使途の例 | 金融商品 |

|---|---|

| ・住宅購入費用(仲介手数料、保証料、火災保険料など) ・住宅購入に伴う家具、電化製品、インテリア用品などの購入 ・リフォーム費用 | 住宅ローン |

| ・新車・中古車の購入 ・ナビやETC車載器などオプションの費用 | 自動車ローン |

| ・入学金や学費、諸経費など、学校に支払う費用 ・自宅外通学の場合のアパートや下宿の敷金・礼金 ・受験費用 ・塾や習い事の費用 ・海外留学費用 | 教育ローン |

| ・新規事業の立ち上げ費用 ・設備投資 ・運転資金 ・取引先への支払い | 事業融資、ビジネスローン |

上記に当てはまる資金使途がない場合は、以下のいずれかで対応しましょう。

| 資金使途の例 | 金融商品 |

|---|---|

| 決まっている (事業性資金、投機性資金以外) | フリーローン |

| 決まっていない (生活費などの自由用途) | カードローン、キャッシング |

フリーローンは、審査の際に借りたお金の使い道を申告することがあるため、使途が決まっている場合に利用します。

審査が厳しい分、カードローンやキャッシングより金利を抑えられます。

7-2. できるだけ大きい利用限度額を確保する

カードローンやキャッシングでは、審査の際にできるだけ大きい利用限度額に申し込み、借入金額の枠を確保するようにしましょう。

「2-1. 借入額(利用限度額)」でご説明した通り、利用限度額が大きいほど、金利は低くなるからです。

理解しておくべきポイントは、借入額と利用限度額は必ずしもイコールである必要はないということ。

例えば、「100万円以上200万円未満」の利用限度額を確保した場合、実際の借入額は100万円未満、つまり10万円といった金額でもOKなのです。

「100万円以上200万円未満」の利用限度額を確保すれば、「10万円以上100万円未満」の利用限度額で10万円を借りるより金利を低く抑えられます。

各社、利用限度額を決める審査のロジックは非公開ですが、一般的に年収の3分の1までの金額で設定できると言われています。

借りたい金額が少額だとしても、金利の節約のため、できるだけ大きい利用限度額で申告することをおすすめします。

7-3. 繰り上げ返済

利息を削減するには、繰り上げ返済が有効です。

「繰り上げ返済」とは、毎月の返済額に加えて、まとまった金額を返済する手続きのことをいいます。

まとまった額を前倒しで返済するため、返済期間、あるいは、返済額を軽減し、結果的に利息を減らすことができます。

繰り上げ返済の種類とその概要は、以下の通りです。

| 期間短縮型 | 返済額軽減型 |

|---|---|

| 月々の返済金額は変えずに、返済期間を短縮する | 返済期間は変えずに、月々の返済金額を軽減する |

どちらも利息を減らすことができますが、「期間短縮型」の方が元金の減りが早く、利息の削減効果が高いです。

例えば、以下条件で繰り上げ返済を行った場合、期間短縮型の方が返済額軽減型より約48万円も多く総利息額を削減することができます。

【条件】

借入額:3千万円、返済期間:35年、金利:年1.2%、毎月の返済額:8万7,510円、

繰り上げ:10年後に約300万円繰り上げ返済

| 返済期間 | 月々の返済額 | 総利息額 | |

| 期間短縮型 | 3年9か月の短縮 | 変わらない | 約95万円の節約 |

| 返済額軽減型 | 変わらない | 1万1580円の減少 | 約47万円の節約 |

参考:住宅ローン繰り上げ返済などおトクな見直し術| お金・制度編マニュアル | SUUMO

また、どちらの方法で繰り上げ返済をするとしても、返済期間のより早い段階で、元金がより多く残っている方が、節約効果は大きくなります。

インターネットで「繰り上げ返済 シミュレーション」と検索すると、条件を入力すれば利息の減少額を計算してくれるシミュレーションサイトがヒットします。

少しでも利息を節約したい方は、ぜひチェックしてみてください。

7-4. 借り換え

利息を減らすには、より条件が良い金融商品への「借り換え」も有効です。

借り換えとは、現在契約している商品から、別の会社の商品へ乗り換えることを意味します。

手順は、A社の金融商品に新たに契約してお金を借り、そのお金で現在契約しているB社の借り入れを完済するという流れです。

借り換えには、手数料や保証料、印紙代などの諸費用が発生しますが、一般的に、以下条件を満たしていれば利息の削減額が借り換えの諸費用を上回り、メリットが発生すると言われています。

- ローン残高1,000万円以上

- 残り返済期間10年以上

- 金利差1%以上

ご自身のケースで諸費用を上回る利息の削減ができるかどうかは、インターネットで「借り換え シミュレーション」で検索し、試算してみましょう。

利息を節約するためには、「一度借り入れたら終わり」ではなく、一定期間ごとにより好条件の商品がないかチェックする必要があります。

8. 事業資金なら借入以外の調達方法も検討しよう

ここまで借入金利を伴うお金の借り入れについて解説してきましたが、事業資金の調達においては、借入以外にも様々な方法があります。

借入以外の事業資金の調達方法として、代表的なものは以下の4つです。

- ベンチャーキャピタルの出資

- 補助金・助成金

- クラウドファンディング

- ファクタリング

個人事業主や会社の経営者は、創業や急な環境変化など様々なシーンで資金調達が求められるため、借入以外の選択肢も知っておきましょう。

なお、資金調達方法は上記以外にも多様な方法があります。

事業資金の調達方法については、「【2023年最新】事業資金の融資主要5つ|失敗しない借り方も解説」でも詳しくご説明しているので、漏れなく資金調達方法を知りたい方はチェックしましょう。

8-1. ベンチャーキャピタルの出資

創業資金が足りない場合には、「ベンチャーキャピタル」から出資を受ける方法があります。

ベンチャーキャピタルとは、将来成長が期待できるベンチャー企業やスタートアップ企業に投資をする組織のことです。

三菱UFJキャピタルのような銀行系のベンチャーキャピタルから、大和企業投資のような証券会社系、日本アジア投資のような独立系など、様々なジャンルのベンチャーキャピタルが存在します。

起業して間もない企業の株式に出資し、該当企業が成長した時に株式を第三者や市場で売却することで利益を得るビジネスモデルをとっています。

つまり、出資を受けるには、株式公開を目指している企業であることが必須条件です。

ベンチャーキャピタルから出資を得るには、以下の4通りのアプローチ方法があります。

ベンチャーキャピタルへのアプローチ方法

• 知人の紹介

•ベンチャー系イベントに参加

•有料のマッチングサービスを利用

•直接コンタクトをとる

事業に将来性がなければ出資は受けられないので、いずれの方法も容易ではありません。

また、実際に出資を受けた場合は、ベンチャーキャピタルから経営について干渉を受ける可能性もあります。

しかし、ベンチャーキャピタルから投資を受けることで、財務状況の改善や、世間での信頼性を得ることができるので、資金調達の選択肢のひとつとして検討することをおすすめします。

8-2. 補助金・助成金

国や地方公共団体などの補助金や助成金でも事業資金を調達することができます。

近年では、新型コロナウイルスの感染拡大の影響を受けた中小企業や個人事業主に対する、事業復活支援金がイメージしやすいでしょう。

補助金や助成金は基本的に返済の必要がなく、条件に合致している事業者に対して事業の継続や回復を支援します。

受給するには、以下5つのステップを踏みましょう。

補助金受給までの5つのステップ

1.以下のようなサイトで、自分に合った補助金を探す

・ミラサポPlus 中小企業向け補助金・総合支援サイト|経済産業省

・補助金ポータル

2.合致する公募があれば、必要書類を揃えて申請する

3.審査の後、採択される

4.交付決定された内容で事業を実施

5.実施した事業の内容や経費を報告し、補助金を受給する

•直接コンタクトをとる

補助金と助成金の違いは、審査の有無です。

補助金の場合は上記の通り審査を行うため、応募要件を満たしていても選ばれない可能性があります。

対する助成金は、申請要件を満たしていれさえすれば、予算が尽きない限りほぼ確実に受けることができます。

原則後払いなので、資金を得るまでに時間はかかりますが、リスクの少ない調達方法なので、積極的に情報を仕入れるようにしましょう。

8-3. クラウドファンディング

近年では、プロジェクトの内容や理念に共感した人々からの協賛を募るクラウドファンディングも資金調達方法として定着してきました。

消費者の生活に身近な事業や、人々から共感を得やすい社会的なビジネスの場合は賛同を得やすいため、クラウドファンディングに向いています。

クラウドファンディングの大まかな流れは以下の通りです。

クラウドファンディングで支援を得る流れ

1.プロジェクトを掲載するサイトを選ぶ

2.サイトにプロジェクトの内容を登録する

3.プロジェクトの審査を受ける

4.審査を通過したら、プロジェクトの掲載が開始(資金調達開始)

5.支援金募集期間中はPRをして情報を拡散

6.プロジェクトが終了したら支援者にお礼をする

5.実施した事業の内容や経費を報告し、補助金を受給する

•直接コンタクトをとる

最後の「支援者へのお礼」がなく、全額寄付として受け取るだけの「寄付型」のプロジェクトもありますが、現在の主流はお返しとして物品やサービスを提供する「購入型」です。

クラウドファンディングを行うことで、資金を得ながら自社商品のPRにもなります。

ただし、クラウドファンディングを行ったからといって、必ずしも目標の資金額が集まる訳ではありません。

大手クラウドファンディングサイトによると、目標達成率は26%〜30%程度。

魅力的なプロジェクトを作ることはもちろんですが、あくまで補助的な資金と捉え、過度な期待はしない方が良いでしょう。

8-4. ファクタリング

早急な資金調達が必要な場合には、ファクタリングが有効です。

ファクタリングとは、企業が保有している売掛金をファクタリング会社へ売却し、早期資金化する金融サービス。

例えば、「売掛先から1か月後に入金予定の売上金」をファクタリング会社に売却すると、入金前の請求書(売掛債権)を最短即日で現金化してもらえます。

また、売掛先からの回収まで行ってくれるため、売掛金の管理や貸倒れリスクもありません。

その他にも、ファクタリングには以下のような魅力があります。

- 最短即日で資金調達ができる

- 信用情報に影響しない

- 売掛先の承諾なしで資金調達できる

- 赤字・税金滞納などがあっても利用できる

- 売掛先が倒産しても支払義務は発生しない

借入以外の手法の一つ「ファクタリング」について詳しくは「ファクタリングとは」をご覧ください。

ビートレーディングは取引実績7.1万社以上

ファクタリングのパイオニアであるビートレーディングには、資金調達のお取引先7.1万社以上、累計買取額1,550億円(2025年3月時点)という豊富な実績があります。

ビートレーディングが選ばれる理由は、以下の通りです。

- スピード審査で、即日の資金調達も可能

- クラウドサインの導入でオンライン契約

- 審査資料は2点のみ

- 角度の高い資金調達で最大買取率98%

お客様のニーズに寄り添いサービス向上に努め、担保に依存しない新しい資金調達方法としてファクタリングを確立させることがビートレーディングの使命です。ファクタリングの利用を考えている場合は、一度お問い合わせください。

9. まとめ

最後に、この記事の内容をまとめましょう。

◎「借入金利」とは、お金を借りるのに必要な手数料(=利息)の割合

◎ほとんどの金融商品には、金利を1年単位で定める「年利」が採用されている

◎借入金利の上限は年15~20%

◎借入金利を左右する4つのポイント

・借入額(利用限度額)

・リスクの大きさ

・審査の条件

・景気

◎借入金利の3つの決定方式

・全期間固定金利型

・変動金利型

・固定期間選択型(当初固定金利)

◎主な金融商品の金利相場

(2022年5月調べ)

◎利息の計算方法は「単利」と「複利」。住宅ローンは「残債方式」

◎利息計算には、返済シミュレーションサイトを活用する

◎返済方法には、「元利均等返済」と「元金均等返済」がある

◎金利や利息の4つの節約方法

・借入目的に合った融資商品を選ぶ

・できるだけ大きい利用限度額を確保する

・繰り上げ返済

・借り換え

◎借入以外の主な事業資金調達方法

・ベンチャーキャピタルの出資

・補助金・助成金

・クラウドファンディング

・ファクタリング

借入金利について理解が深まり、自分に合った金融商品の目星がついたのではないでしょうか?

この記事をきっかけに、あなたの資金繰りが良い方向に向かうことを願っています。

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者