「資金繰りを改善したいけど、どうやって資金繰りを改善すればいいのかわからない」

「資金繰り改善のために動いてはいるものの、上手くいかない」

キャッシュフローがうまくいかない経営者や個人事業主の方は、資金繰りを改善するために試行錯誤していても、苦労している方も多いと思います。

結論からいうと、自社の資金繰りの「悪化の原因」をしっかりと確認し、それに見合う対策を打つことが改善に繋がるコツです。

例えば、売掛金の回収の遅れが根本的な原因のときに、買掛金の支払いを先延ばしにできるか交渉しても意味がありません。

たとえ支払いを先延ばしにできたとしても、売掛金の回収を急がないと、仕入費用を支払うことができず、信用が落ちるうえ、いつまでたっても運転資金を手に入れることができないからです。

間違った対策を投じている間にも資金不足は進んでしまい、取引先への支払いや給料の支払いができなくなり倒産のリスクも抱えてしまいます。

悪化の原因に見合う改善策を打つことで、倒産の危機も免れます。

この記事では、資金繰りを改善するために悪化の原因を分析し、それに合う資金繰りの解決方法を解説します。

ここでご紹介する対策を行っても資金繰り改善できない場合や、今すぐ資金繰り改善したいときの資金調達手段もご紹介します。

最後まで読むことで、資金繰り改善の方法がわかり、キャッシュフローを良くすることができる段階になっているはずです。

じっくりと読み進めてみてくださいね。

目次

1.資金繰りとは

まずは資金繰りについておさらいしましょう。

資金繰りとは会社の収入と支出を適切に管理し、収支の過不足を調整することを指します。

資金として数えられるのは現金、各種預金、公社債投資信託などすぐに支払えるもののみです。

つまり売掛金や不動産といったすぐに資金化出来ないものはあくまで資産であり、資金には数えられません。

資金繰りに失敗し、手元に資金がなくなってしまうと従業員の給料や取引先への支払いが遅れてしまい会社の信用を失ってしまいます。

そのため、より企業を長く存続させていくには資金繰りは非常に重要な項目と言えるのです。

2. 資金繰りの改善には「悪化の原因」の確認が必須!|よくある原因6つ

冒頭でも述べましたが、資金繰りを改善するためには、まず「悪化の原因」を明確にすることが必要です。

なぜなら、間違った改善策を投じてしまうと、当然ですが資金繰りは改善しません。

改善しない状態が続くと、資金はますます減ってしまいキャッシュフローが回らなくなってしまいます。

悪化の原因を明確にすることで、自社に合う資金繰りの改善方法が分かり、具体的にどんな対策を取ればいいのかが分かります。

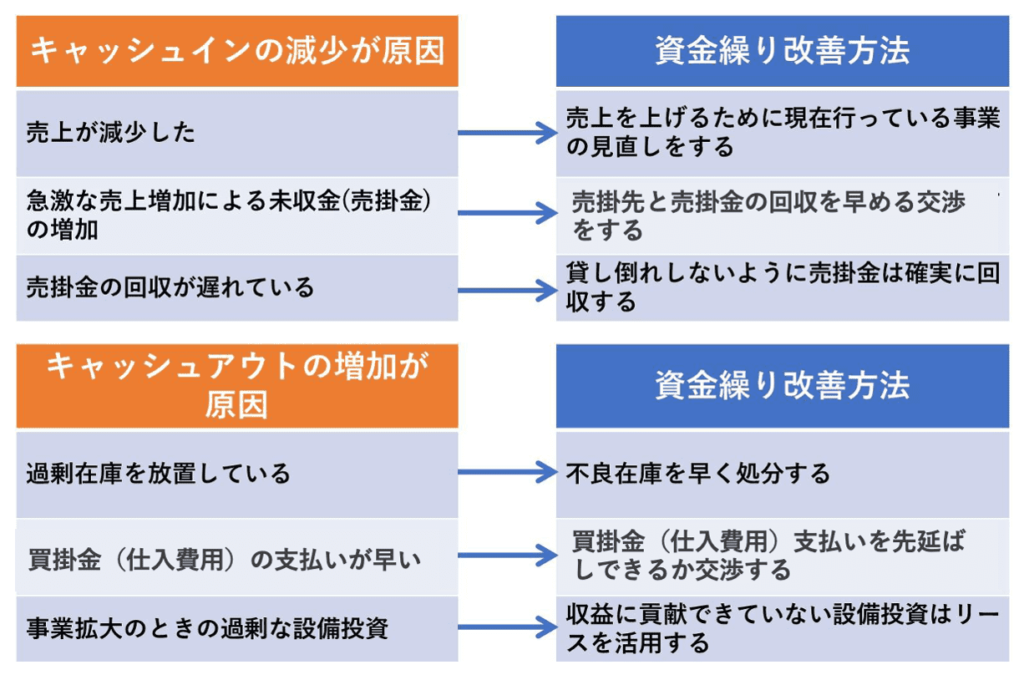

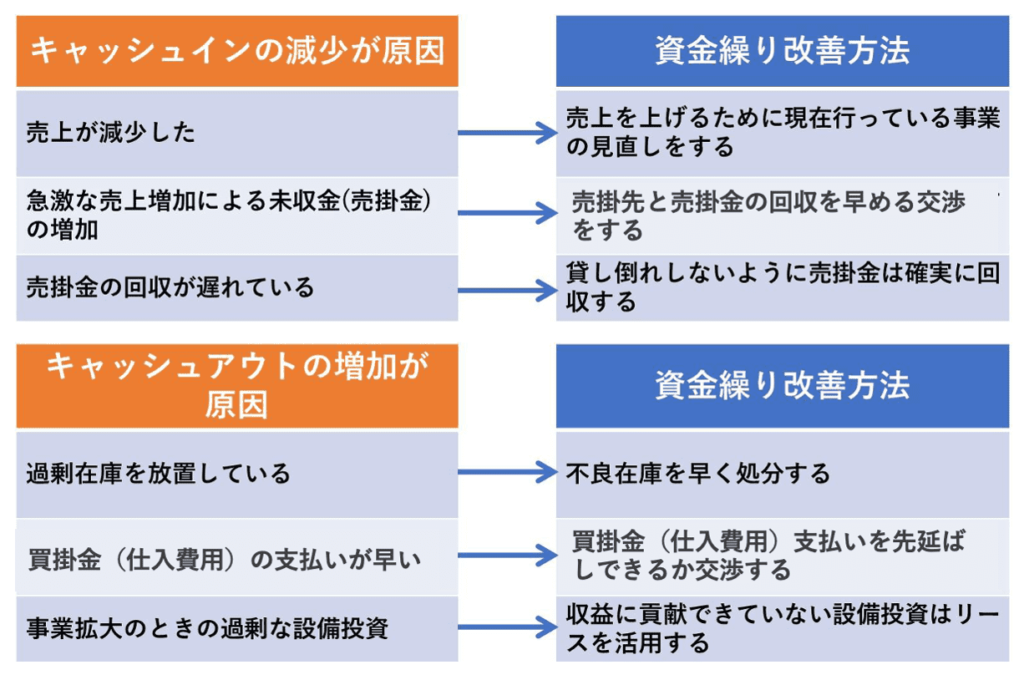

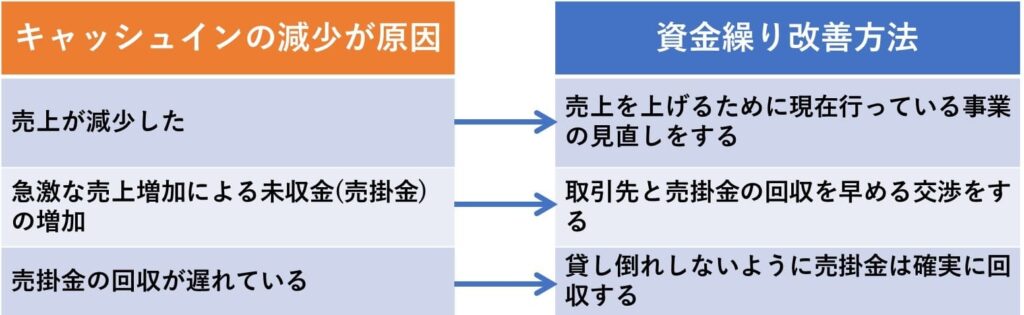

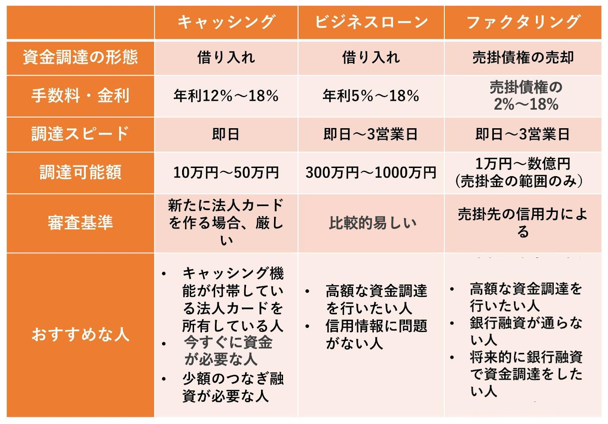

この章では、原因を分かりやすくするために、キャッシュインとキャッシュアウトに分けて解説していきます。

まずは、考えられる悪化の原因を確認し、対策方法を考えていきましょう。

2-1. キャッシュインの減少

まずは、キャッシュインの減少から見ていきましょう。

具体的には、以下の原因が挙げられます。

どういった点で資金繰り悪化につながるのか、順番に解説していきますね。

①売上が減少したら、事業の見直しをする

当たり前のことかもしれませんが、売上が減少した場合は資金繰りが悪化している原因の1つです。

目に見えてわかりやすいためイメージはしやすいかと思いますが、売上が減少すると次の事業や仕入れに回す資金が減るため、資金繰りが悪くなります。

- 商品の品質が低下

- サービスや接客の対応が落ちる

- 競合店の商品やサービスに顧客が奪われる

などの売上の原因を特定し、改善していく必要があります。

【改善策】

商品の質の低下や接客の対応が良くないなどのケースでは、仕入れのチェックや社員教育を徹底しましょう。

競合店ができて顧客が奪われる場合は、すぐに対応することは難しいです。

業界の流れや自社・競合店の強みや弱みなど調査を行い対応していく必要があります。

詳しくは「3-1. 売上を上げるために現在行っている事業の見直しをする」から実践方法を試してみてくださいね。

②急激な売上増加による未収金(売掛金)の増加が原因なら、取引先と売掛金の回収を早める交渉をする

急激な売り上げ増加により、未収金(売掛金)が増加すると、資金繰りが厳しくなってしまいます。

徐々に業績がアップするのであれば、適切に人員の確保や仕入れの見直しを行うことができます。

しかし、急激に売上が増加することで、事業を回すための仕入コストや新規雇用の人件費など、運営費用がたくさん必要になります。

売上があったとしてもすぐに手元に売上の代金が入ってくるわけではないため、手元資金がショートしてしまう可能性があります。

運転資金が回らなくなってしまうと、黒字倒産のリスクもあります。

【改善策】

急激な売上増加のときに資金繰り改善をするためには、売掛金の回収時期を早めてもらう交渉を行う必要があります。

詳しくは「3-2. 取引先と売掛金の回収を早める交渉をする」から実践方法を試してみてくださいね。

③売掛金の回収が遅れているのなら、貸し倒れしないように確実に回収する

売掛金の回収が遅くなると、資金繰りが悪化してしまいます。

特に業績が好調な場合に注意が必要です。

営業担当者の中には、売上を上げることに注力しすぎて、回収のことまで頭が回っていないケースがあります。

たとえ業績アップしていたとしても、売掛金を回収するタイミングが遅くキャッシュが手元にない場合は、黒字倒産の危険性があります。

売掛金の貸し倒れのリスクを避けるためにも、取引をする前に与信審査をきちんと行うことや、取引条件や回収方法について検討する必要があります。

また、売掛金には時効があり、時効が成立すると回収ができなくなるため、早急に対処しなければなりません。

『民法166条』により2020年4月以降に発生した売上金の時効は、「売掛金支払期限から数えて5年」と設定されています。

【改善策】

資金繰り改善のために、未収金(売掛金)はできる限り早く回収し、売上から実際に入金されるまでのタイムラグが少なくなるようにしましょう。

詳しくは「3-3. 貸し倒れしないように売掛金は確実に回収する」から実践方法を試してみてくださいね。

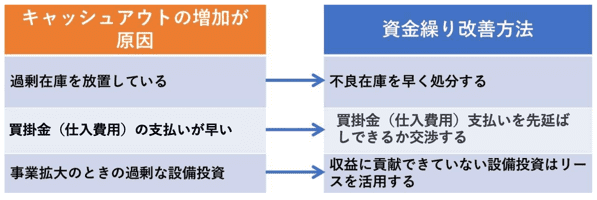

2-2. キャッシュアウトの増加

次に、キャッシュアウトの増加を見ていきましょう。

①過剰在庫を放置しているのならば、不良在庫を早く処分しよう

過剰在庫を放置していることも資金繰り悪化の原因です。

「いつか売れるかも」と思う気持ちもあると思います。

しかし売れない在庫をいつまでも抱えていることは、キャッシュフローが悪くなるということにつながってしまいます。

簡単にいうと「在庫=お金」ではありません。

具体的に説明すると、在庫は売れて初めて仕入れた商品のコストや利益が回収できます。

何年も売れていない大量の商品は、仕入コストが回収できないだけでなく、商品が劣化するため、ますます売れない状態に。

さらに、在庫商品を保管するための倉庫代など支出の増加も加わり、資金繰りが悪くなる一方です。

【改善策】

適正な在庫量にするために、思い切って不要在庫を処分するといった対策を行いましょう。

詳しくは「4-1. 不良在庫を早く処分する」から実践方法を試してみてくださいね。

②買掛金(仕入費用)の支払いが早い場合は、支払いを先延ばしできるか交渉する

売上に対して買掛金(仕入費用)の支払いサイト(取引代金の締め切り日から実際に代金を支払うまでの期間)が早くなっている場合も資金繰りが厳しくなってしまいます。

売上の入金よりも仕入資金の支払いが早い状態になると、当然ですが、手元から運転資金がなくなり、経営できない状態になってしまいます。

例えば、取引先との関係を気にして要望のまま買掛金の支払いを早く行ってはいませんか?中には、支払いの取り決めを明確に行っていない場合もあります。

売上の入金よりも買掛金の支払いが早くなっている場合、銀行融資などに頼らないと事業を回すことができません。

売上の入金日よりも買掛金の支払いが1日でも遅ければ、資金繰りを上手く回すことが可能になります。

【改善策】

資金繰り改善を成功させるためには、売上の入金よりも支払いが後になるよう(少なくとも同じになるよう)に、取引先に仕入費用の支払日の先延ばしを交渉しましょう。

詳しくは「4-2. 買掛金(仕入費用)支払いを先延ばしできるか交渉する」から実践方法を試してみてくださいね。

③事業拡大のときの過剰な設備投資が原因なら、収益に貢献できていない設備はリースにする

事業拡大のときに、過剰な設備投資を行ってしまうことも、資金繰り悪化の原因の1つです。

必要に応じて新しい設備の導入をすることは大切ですが、「果たして本当にその設備投資は必要だったのか」と、いったん冷静になって考えてみましょう。

設備投資する前は、資金繰りに余裕があったとしても、

- 借入期間が短くて毎月の返済負担額が大きい

- 想定していたよりも収益が上がらない

といった原因が重なると資金繰りが苦しくなり、最悪の場合黒字倒産ということも起こりえます。

【改善策】

設備投資で資金繰りを圧迫しているのであれば、リースを検討したり売却したりして現金化を検討しましょう。

詳しくは「4-3. 収益に貢献できていない設備投資はリースにする」から実践方法を試してみてくださいね。

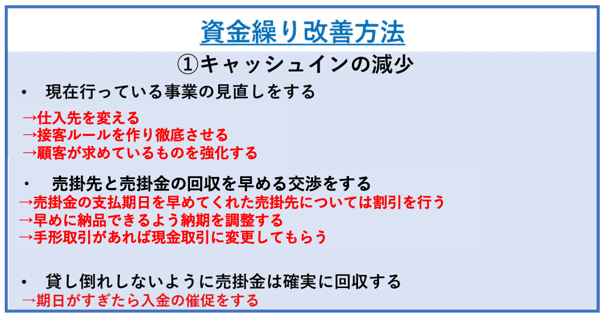

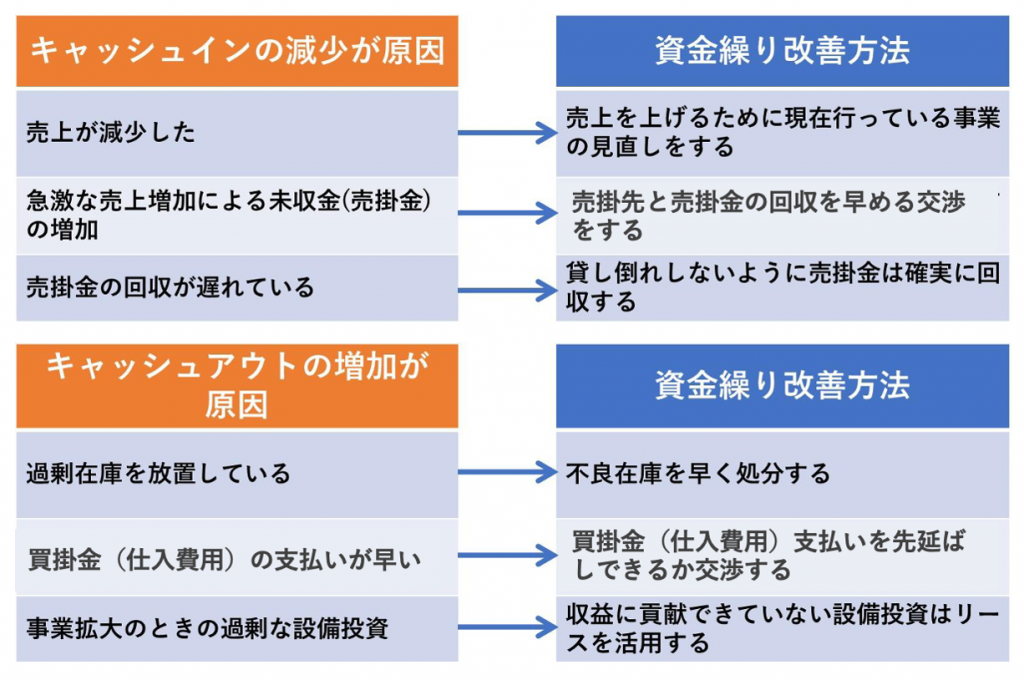

3. 実践編【資金繰り改善の3つの方法①】原因がキャッシュインの減少にある場合

原因がキャッシュインの減少にある場合、具体的にどんな対策を行えばいいのか解説します。

順番に見ていきましょう。

3-1. 売上を上げるために現在行っている事業の見直しをする

売上が減少している場合、現在行っている事業の見直しをしましょう。

「①売上が減少したら、事業の見直しをする」と同じ例で考えてみてください。

| ①社内に原因がある場合 • 商品の品質が低下 • サービスや接客の対応が落ちる | ①改善方法 • 仕入先を変える • 接客ルールを作り、そのルールを徹底させる |

| ②社外に原因がある場合 • 競合店の商品やサービスに顧客が奪われる | ②改善方法 • 顧客から見て自社の強みやコンセプト、顧客が求めているものを強化する |

【①社内に原因がある場合】

「①社内に原因がある場合」であれば、すぐに事業改善を行い売上アップを目指すことが可能です。

商品の品質が低下した場合、仕入先の商品の品質に問題があるため、品質チェックを行い取引先や仕入先を変えるなどして対策を行います。

例えば、サービスや接客の対応が落ちたケースであれば、

「いらっしゃいませと必ず言う」

「ノベルティの配り忘れをしない」

など接客やサービスのルールを作り、社内全体にそのルールを徹底させましょう。

【②社外に原因がある場合】

「②社外に原因がある場合」は、業界の流行や流れもあるため、改善に時間が掛かります。

例えば、競合店は安売りが強みで顧客を奪われたとします。

だからといって、安売り合戦に乗っかってはいけません。

同じ土俵に乗ることで、売上は回復するかもしれませんが、利益が落ちてしまい資金繰り改善に繋がらない恐れがあるからです。

顧客は、単に安い商品が欲しい、価格の安さだけを求めているわけではありません。

顧客から見て、

「自社の強みやコンセプトは何か?」

「顧客は何を求めているのか?」

と考えて対策していきましょう。

「あなたの所でしか買えない品質のいい商品・製品が欲しい」

「距離が近くて話しやすい、相談しやすい」

などの強みがあると思います。

例えば、「距離が近くて話しやすい、相談しやすい」のであれば、話しやすい雰囲気づくりや接客時間を多く取ることを社員全体に徹底させることで強みを強化することができます。

何で勝負するのか、自社の強みやコンセプトを強化しブランディングをしていくことで売上に繋がり、資金繰り改善ができるようになりますよ。

3-2. 取引先と売掛金の回収を早める交渉をする

急激な売上増加による未収金(売掛金)の増加が原因の場合は、売掛金の回収を早めるために取引先と売掛金の条件を交渉し資金繰り改善をしましょう。

簡単にすべての取引先について交渉できるとは限りませんが、数社であっても回収期日を早めることができれば資金繰りを改善することが可能です。

とはいえ、こちらの支払期日を早めるということは、取引先の資金繰り悪化にもつながります。

ただ一方的に回収期日を早める提案をしても、条件は良くなりません。

例えば、以下のように交渉してみましょう。

| ▼売掛金の回収を早める交渉の例 • 売掛金の支払期日を早めてくれた取引先については割引を行う • 早めに納品できるよう納期を調整する • 手形取引があれば現金取引に変更してもらう |

交渉を上手く進めるコツは、割引や納期変更など取引先にも支払いを早めるメリットを与えられるようにするのがポイントです。

割引や価格変更を行うことで利益が落ちそうと感じますが、資金不足により今行っている事業が回らなくなると黒字倒産のリスクもあるため、回収を早める方が会社存続につながりメリットが大きいです。

また、手形取引があれば、現金取引に切り替えることも資金繰り改善につながります。

売掛金を手形で受け取ることは、手形の支払期日までの間、自社がその金額を無利息で立て替えていることと変わりません。

手形から現金に変更する交渉がうまくいかない場合は、一部前受金を現金払いにしてもらったり、半分現金で受け取ったりとまだまだ交渉の余地があります。

少しでも現金で受け取る交渉をして資金繰り改善をしていきましょう。

それでも、売掛金の早期回収が難しい場合は「ファクタリング」をする方法もあります。

後ほど「6-3. ファクタリングを利用して資金調達をする」で詳しく解説していますのでこちらをご覧ください。

3-3. 貸し倒れしないように売掛金は確実に回収する

売掛金の回収が遅れないように確実に売掛金を回収するようにしましょう。

売掛金には5年の時効があり、時効が成立すると回収できなくなります。

また、取引先が資金繰りに困っている場合は、会社が倒産して回収できなくなるリスクもあるため、早急に回収しなければなりません。

大事なのは、回収期日に入金がなかった場合、必ず入金の催促を行うことです。

催促をしない会社だと思われると、売掛金の支払いを後回しにされてしまうことがあるからです。

確実に未回収の売上金を確実に回収するためには、売掛金の発生日をリストアップした表を作成し、一日でも入金が遅れたら、電話やメールで催促をするようにしましょう。

▼テンプレートはこちら

| 件名:代金お支払いのお願い 宛名:○○株式会社 営業部○○様 いつもお世話になっております。○○会社の○○でございます。 〇月にご請求いたしました○○の代金のお支払期日が、本日となっておりました。 (請求書番号○○、お支払期日:20○○年〇月〇日) 弊社で確認しましたところ、いまだにご入金いただけていないようでございます。 大変失礼だと存じますが、帳簿整理の都合もございますので、ご確認くださいますようお願いいたします。 念のため上記の請求書をメール添付にてお送りいたしますので、あわせてご確認いただければ幸いでございます。 なお、本メールと行き違いにご入金いただいておりましたら、悪しからずご容赦願います。 |

相手に非があるとしても、丁寧な文面を心がけて催促の連絡をしましょう。

それでも入金されないのであれば、内容証明郵便を送るのも有効です。

内容証明郵便とは、「いつ・だれが・だれに・どのような内容を」差し出したか証明する制度です。

会社代表者が差出人名義でも問題ないですが、弁護士に相談し弁護士の名前で送ることで、法的な対応を取る直前であることを警告できるため、スムーズに回収に進む可能性が高くなります。

回収できなくなるリスクを避けるためにも、早めに対策を打ちましょう。

| ※取引前ならば、信用調査をするのがおすすめです。 貸し倒れは、自社の倒産のリスクに直結します。 取引をする前ならば、目先の利益に捕らわれず事前に「信用調査」を行いましょう。 信用調査の手続きは、上場している会社であれば、上場の際に必要なものなので、必ず行われています。 しかし取引先が、中小企業の場合、信用調査は実施されていないことが多いです。 面倒な手続きですが、確実に回収し資金繰りをラクにするためにも、取引前には信用調査を実施しましょう。 |

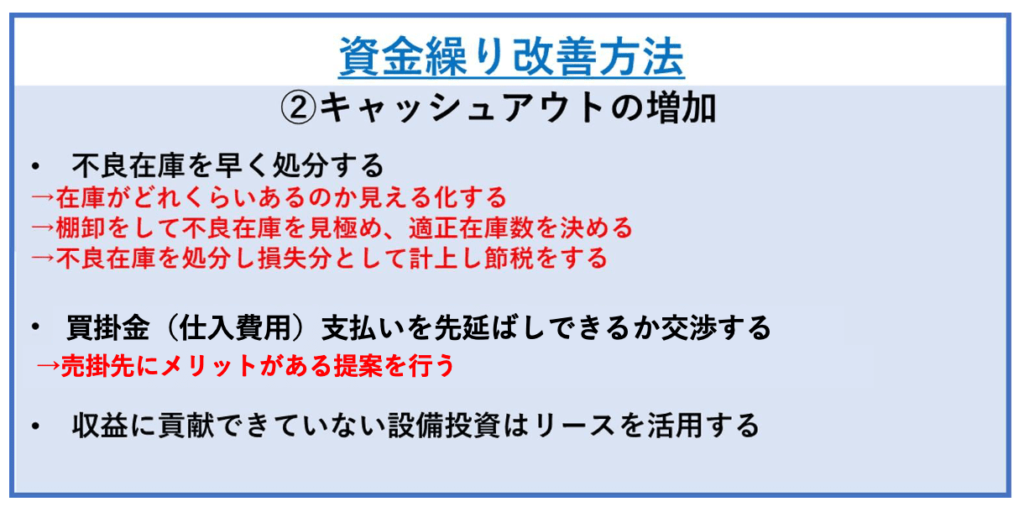

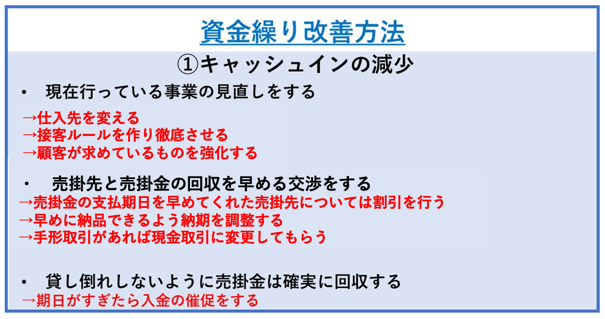

4. 実践編【資金繰り改善の3つの方法②】原因がキャッシュアウトの増加にある場合

原因がキャッシュアウトの増加にある場合は、資金繰り改善のためにどんな対策をとるべきか見ていきましょう。

4-1. 不良在庫を早く処分する

不良在庫を処分することで、資金繰り改善につながります。

在庫はお金と一緒です。簡単にいえば、不良在庫を売って資金化しなければ、仕入れた金額分だけ資金が減ってしまうということです。

さらに、在庫を処分することで、節税にもつながります。

在庫が多くうまく回っていない場合、どのように処分すればいいのか分からないと思います。具体的には、以下のような改善方法を取ってみましょう。

| ▼不良在庫を処分する改善策 • 在庫がどれくらいあるのか見える化する • 1か月~半期おきなど時期を決めて棚卸をして不良在庫を見極め、適正在庫数を決める • 不良在庫を処分し損失分(廃棄損)として計上し節税をする |

不良在庫がたくさん眠っているということは、在庫管理ができていないということです。

まずは、今の在庫を確認し、どのくらいの期間売れ残っているのか確認し見える化をしましょう。

在庫管理システムの導入や販売の工夫を行っていても不良在庫は生まれてしまいます。

自社で1か月~半期おきなど棚卸する時期を決めて棚卸をし、売れない製品や商品を確認します。

例えば棚卸をした結果、上半期に3個しか売れていない商品なのに、在庫が20個もある商品は不良在庫(売れない商品)だということが分かります。

適正な在庫数を決めて、行き当たりばったりの発注をしないようにしてみてくださいね。

不良在庫は、思い切って処分しましょう。

在庫を多く抱えていることは、その金額にも税金が掛かるということです。

例えば、100万円の商品や部品を廃棄すれば、廃棄損(100万円の損金)として計上できます。

所得を圧縮できるため、節税対策となり資金繰り改善にもつながります。

自社の在庫を確認し、不良在庫になっているものは、処分をして資金繰り改善をしていきましょう。

4-2. 買掛金(仕入れ費用)支払いを先延ばしできるか交渉する

仕入費用など買掛金の支払いサイトが早くなっている場合は、支払いを先延ばしにできるかどうか交渉しましょう。

例えば、仕入先に支払期日を翌月払いから翌々月払いになど変更してもらえるか交渉します。

資金繰りに困っていない取引先の場合には、応じてくれる場合もあります。

ただし「3-2. 取引先と売掛金の回収を早める交渉をする」と同じようにこちらの都合を一方的に押し付けるだけでは、交渉は成功しません。

買掛金の支払いを先延ばしにする交渉を行うときにも、取引先にメリットがあるような提案をしたり、確実に支払いできると納得のいく説明をしましょう。

例えば、このように説明するといいでしょう。

| ▼買掛金支払いを先延ばしにする交渉の例 • 上場している○○会社で受注しているため売上金の回収の心配はないが、回収時期が商品納入後であるため支払猶予が欲しいと説明する • 支払日を変更してもらう代わりに取引量を増やして確実に入金する |

取引先も貸し倒れのリスクを恐れています。

「信頼できる取引先からの入金予定があること」という説明に加えて、

「今後とも取引を行いたいこと」

「さらに事業を成長させるために資金繰りでつまずかないような状況を作りたい」

と理解してもらえるように説明しましょう。

4-3. 収益に貢献できていない設備投資はリースにする

社内設備を見直し、収益に貢献していない設備投資は、リースを検討しましょう。

具体的には、「投資額+追加費用(固定資産税や保守費用、動産保険など)」が、収益よりも多くなっている場合は、資金繰りの負担になっているため、リースを活用することをおすすめします。

購入とリースの費用の違いが分かるように、比較表を確認してみましょう。

| リース | 購入 | |

| 資金面 | 毎月一律支払い | 購入時全額負担 (初期費用のコスト大) |

| 固定資産税 | 負担なし (リース会社が負担) | 負担あり |

| 動産保険 | 負担なし (リース会社が負担) | 負担あり |

| 契約期間 | 法定耐用年数の70%以上 | なし |

| 保守・修理費用 | 負担なし (リース会社が負担) | 負担あり |

| 会計処理・法人税 | 支払額は全額経費 | 減価償却費 オンバランス |

| コスト | 購入と比較すると割高 | リースと比べると割安 |

リースを活用することで、購入するよりも負担額が割高になるデメリットがありますが、初期投資に必要な費用を他の運転資金に回すことができるため、資金繰り改善に大きなメリットを与えてくれます。

リースの場合だと、固定資産税や動産保険はリース会社が負担してくれます。

契約内容にもよりますが、保守費用や修理費用もリース会社が負担してくれることが多いです。

収益に貢献していない設備を売却することによって、売却代金を得られるだけでなく、維持するための税金やコストを削減することでキャッシュアウトを抑えることができ、資金繰り改善につながります。

設備投資が生み出している収益よりも固定資産税や動産保険などの金額が多くなっている場合は、リースに切り替えて今使っている設備を現金化して資金繰り改善をしましょう。

5. 今すぐ改善したい、改善が上手くいかない場合は「資金調達」を考えよう

今すぐに改善したい、上記の改善策が上手くいかなかった場合は「資金調達」を考えるべきです。

これまで、資金繰り改善の方法を解説しました。しかし、会社運営は単純なものではありません。

キャッシュアウトを抑えるために、無駄な設備を売却しようとしてもすぐに売れないこともありますし、取引先と支払いの交渉を行っても簡単に理想どおり支払いサイトを短くすることができない場合もあるのも現実です。

資金繰り改善のために経営改善を行ったとしても、今使う現金がなければ仕入費用の支払いや従業員の給与の支払いなどができなくなり運営が回りません。

資金繰り改善の目途が経ったとしても、その間の運営資金が無くなってしまうと、改善するまでに会社存続自体が危うくなってしまいます。

会社存続の危機から脱却するためにも「今すぐに改善したい」場合や「なかなか上手く改善できそうにない」場合、まず会社を運営できるだけの資金調達を行いましょう。

資金繰り改善のための資金調達の方法は、次の章でお伝えします。

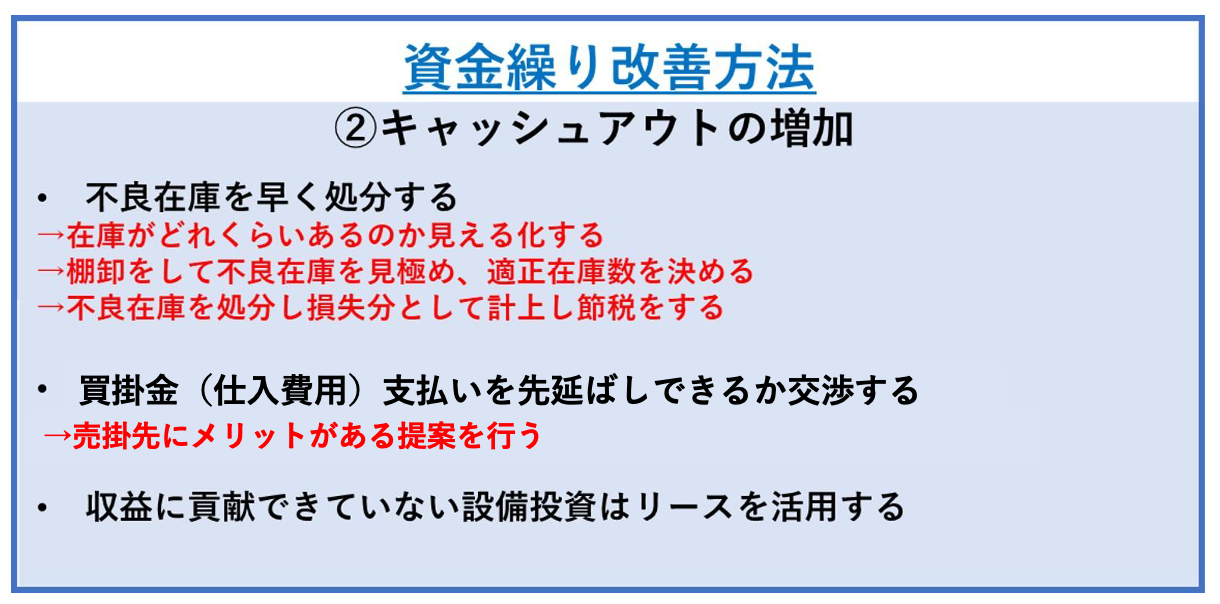

6. 資金繰り改善のための資金調達をする3つの手段

資金繰りが苦しく改善をするためには、会社の運営に使える資金を用意する場面も必要です。

先ほども述べましたが、会社運営に使える資金がなければ、仕入れの支払いや従業員の給与の支払いなどが行えず、倒産してしまう危険があります。

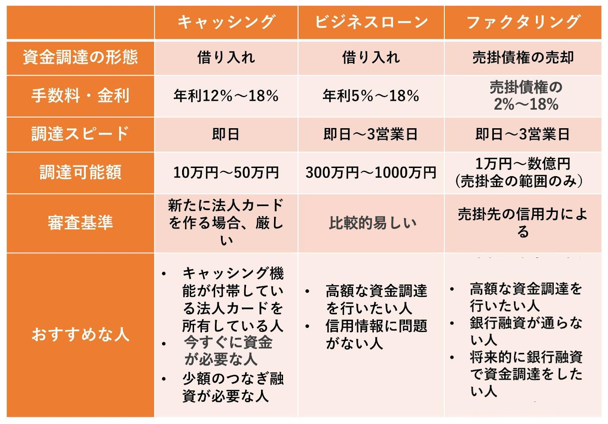

資金繰りをなんとか改善したいときに実行できる資金調達の方法は以下の3つです。

詳しく解説していきますので、どの方法が自社の運営に合っているのか検討してみてくださいね。

6-1. 日本政策金融公庫から融資を受けて資金調達をする

日本政策金融公庫といった公的な金融機関の制度を利用すれば、資金繰りが厳しい場合でも融資を受けられる可能性があります。

日本政策金融公庫について、以下の3つについて詳しく解説します。

- 特徴

- 利用方法

- 利用する際の注意点

あなたに合う方法かどうか確認してみましょう。

①日本政策金融公庫の特徴

| 日本政策金融公庫の特徴 | |

| 年利 | 1%~3% |

| 調達可能額 | 個人事業や小規模企業:平均1,000万円 中小企業:平均1.3億円 |

| 資金調達のスピード | 審査に1か月以上かかる |

| 審査基準 | 銀行融資に比べて審査が通りやすい |

日本政策金融公庫は、日本政府が100%出資する政府系金融機関です。

銀行や信用金庫など民間の金融機関に比べて金利が低く設定されていることが大きなメリットです。

日本政策金融公庫は、中小企業や個人事業主など事業者の支援を目的としているため、民間よりも融資審査のハードルが低いです。

創業初期などが理由で銀行や信用保証協会の審査に落ちてしまった場合でも、日本政策金融公庫の融資審査には通ることがあります。

また、融資後に返済ができない状態に陥ってしまった場合であったとしても、その後の対策をしっかりと伝えることができれば、返済期間の見直しに応じてもらえます。

融資で資金調達を考えているのであれば、まずは日本政策金融公庫の審査を申し込んでみましょう。

ただし、資金調達までのスピードは遅く、審査に1か月以上かかることがあります。

早期での資金調達を考えているのならば、年利が高くなりますがビジネスローンを検討しましょう。

売掛債権を持っている場合は、ファクタリングを利用する手もあります。

| メリット | •年利が低い •民間よりも審査のハードルが低い •返済期間の見直しができる |

| デメリット | •借入までのスピードが遅い |

| こんな人におすすめ | •融資に1か月以上かかっても資金繰りが改善できる人 •金利を抑えたい人 |

②日本政策金融公庫の利用方法

個人事業や中小企業など事業者によって流れは変わりますが、一般的に以下のような融資の流れとなります。

- 電話や来店で融資を申し込む

- 資金の使い道や事業状況(計画)などについての面談を行う

- 審査が行われる

- 審査に通過すると契約に必要な書類が送られる

- 契約手続きが完了次第、銀行口座へ振り込まれる

面談の際に、営業状況(計画)や資産・負債の分かる書類の持参が求められます。公庫から求められた書類は必ず準備しておきましょう。

③日本政策金融公庫を利用する際の注意点

資金繰りを改善したい人にとって、すぐに融資が通らない点が注意すべきポイントですが、民間の金融機関からの借り換えはできないことも覚えておきましょう。

日本政策金融公庫は低金利なため、借り換えができればこちら側としては、資金繰り改善にもつながります。

日本政策金融公庫は、民間の金融機関が行う金融を補完することを目的として設立された側面もあります。

借り換えを行うことは、民間の融資額を減らし圧迫することにつながり理念と反するため、借り換えはできません。

ただし、借り換えではなく、追加融資を受けることはできます。

存続の返済を遅延なく返済していることが前提にはなりますが、資金繰りを改善したい場合は日本政策金融公庫で追加融資を受ける方法がおすすめです。

6-2. ビジネスローンを利用して資金調達をする

ビジネスローンは、事業資金に特化した金融商品です。

クレジットカードやローンなどを取り扱っている信販会社や消費者金融が行っている融資です。

ビジネスローンについて、以下の3つについて解説します。

- 特徴

- 利用方法

- 利用する際の注意点

あなたに合う方法かどうか確認してみてくださいね。

①ビジネスローンの特徴

| ビジネスローンの特徴 | |

| 年利 | 信販会社:5%~18% 消費者金融:6%~18% |

| 調達可能額 | 300万円~1000万円 |

| 資金調達のスピード | 信販会社:最短3営業日 消費者金融:最短で即日 |

| 審査基準 | 信販会社:比較的通りやすい 消費者金融:通りやすい |

ビジネスローンは、事業資金に特化した金融商品のことです。

ビジネスローンを扱っている金融機関は、信販会社や消費者金融などがあり、開業資金やつなぎ資金、設備投資など利用目的を事業資金として使うものに絞った借入方法です。

銀行融資が受けられない中小企業や個人事業主に向けた金融商品なので、銀行融資に比べて審査が通りやすいですが、

「すでに銀行融資を受けていて返済を延滞している」

「税金の未納や滞納がある」

などの問題があれば審査が不利になってしまいます。

資金調達可能額は300万円から1000万円で、資金調達のスピードも最短3営業日と短い特徴があります。

原則として、無担保、無保証人で申込ができるため、利息の上限が高いです。

資金繰り改善のために早く資金調達をする必要がある場合や、売上金の入金までのつなぎ融資に利用したい場合におすすめします。

| メリット | •現金化が必要なときに比較的早く借り入れできる •300万円~1,000万円と高額な資金調達も可能 •銀行融資と比べると審査が通りやすい •無担保・無保証で申込ができる |

| デメリット | •年利が高い •信用情報に問題がある場合は審査が不利になる |

| こんな人におすすめ | •早く資金調達を行いたい人 •信用情報に問題がない人 •すぐに返済できる目途がある人 |

②ビジネスローンの利用方法

業者によって違いはありますが、ビジネスローンの利用手順は以下のようになります。

- 申込を行う

- 必要書類を提出する

- 審査を行う

- 問題がなければ契約をし、融資を実行

こちらも業者によって違いはありますが、以下の書類が必要です。

- 履歴事項証明書

- 印鑑証明書

- 納税証明書

- 事業計画書

- 本人確認書類(個人事業主の場合)

- 確定申告書(個人事業主の場合)

- 決算書

審査を滞りなく行うためにも、申込内容と準備した書類の内容に相違がないか確認しておきましょう。

③ビジネスローンを利用する際の注意点

ビジネスローンは金利が高い点にも注意が必要ですが、将来銀行融資を受ける際に審査に影響する可能性がある点に注意が必要です。

急いで資金調達を行う必要性がなければ、まずは最初にご紹介した金融機関での借り入れの審査を受けてみることをおすすめします。

法人の場合、ビジネスローンで借り入れを行うと、決算書に借入先を記載しなければなりません。

銀行融資や公的機関から審査が受けられなくて、事業状況があまりよくないと判断されてしまいます。

現在、銀行融資などの審査が通らなかったとしても、業績が回復したのち銀行や公的機関からの融資を希望している場合であれば、この後紹介するファクタリングの利用がおすすめです。

6-3. ファクタリングを利用して資金調達をする

ファクタリングは、融資ではなく、自社が持っている売掛債権を買い取ってもらい資金調達をする方法です。

手元に売掛金がある場合に、ファクタリング会社に買い取ってもらいます。

ファクタリングについて、以下の3つについて解説します。

- 特徴

- 利用方法

- 利用する際の注意点

①ファクタリングの特徴

| ファクタリングの特徴 | |

| 手数料 | 2%~18% |

| 調達可能額 | 1万円~数億円(売掛金の範囲内のみ) |

| 資金調達のスピード | 最短即日~3営業日 |

| 審査基準 | 売掛先の信用力による |

先ほども述べましたが、ファクタリングは融資ではなく手元にある売掛債権をファクタリング会社に買い取ってもらい資金調達をする方法です。

売掛金の金額から、手数料を差し引いた金額が入金されます。

例えば、「来月に売掛金が400万円入金されるけど、今すぐに仕入資金が必要。

早急に200万円を用意しなければならない」といった際に、10%の手数料で売却したとすると、この400万円の売掛債権を買い取ってもらい、360万円を受け取るという方法です。

今持っている売掛債権の範囲内でしか資金調達はできませんが、自社の信用情報に影響はありません。

銀行融資やビジネスローンが通らない方や、すでに銀行融資をしていて資金調達がしたい場合におすすめの方法です。

資金調達のスピードも早く、即日対応できる会社もあり、早急に仕入資金等を準備しなければならない場合にも向いています。

手数料が2%~18%と高くなりますが、基本的に債権者とファクタリング会社の2者間で行うことができます。

その場合、取引先から売掛金が振り込まれたら、ファクタリング会社へ送金するため、自社の資金繰りにマイナスイメージをもたれることなく資金を得ることができます。

債権者とファクタリング会社、売掛先の3者間でファクタリングを行う場合は、売掛先に売掛債権の存在等をファクタリング会社が直接確認できるため手数料も低く(2%~9%前後)設定されています。

しかし売掛先から、資金繰りに困っていると判断されて信頼関係が崩れたりと悪影響を及ぼす可能性もあります。

手数料をできるだけ抑えたい場合で、

「売掛先との強い信頼関係が築けている」

「大型設備投資のために資金調達が必要」

など納得して貰える理由がある場合に利用しましょう。

| メリット | •早く資金調達ができる •信用情報に影響がでない •赤字や税金の滞納などがあっても利用できる |

| デメリット | •手数料が発生する •手数料を抑えたい場合は売掛先の承諾が必要 •売掛金の範囲内での資金化しかできない |

| こんな人におすすめ | •早く資金調達をしたい人 •高額な資金調達を行いたい人 •売掛債権を持っている人 •銀行融資が通らない人 |

②ファクタリングの利用方法

ファクタリング会社によって異なりますが、WEBフォームや電話、メールにて申込をして利用します。

最近は、オンライン完結で利用できるファクタリングサービスも多く、即日で入金し資金化することが可能です。

ファクタリング会社によって利用方法が異なりますが、以下の流れで申込を行います。

- WEBフォームやメール等にて売却したい売掛債権の金額や会社名、名前、電話番号、振込先口座など必要事項を入力する

- 必要書類を提出する

- 書類を提出し契約内容に問題がなければ契約をする

- 入金してもらう

こちらも業者によって違いはありますが、以下の書類が必要です。

- 身分証明書

- 通帳のコピー(過去の取引状況が分かるもの)

- 売掛債権に関する資料(請求書や契約書など)

必要書類が準備できていないと、審査を進めることができません。

スムーズに資金繰り改善を目指すためにも、漏れなく準備しておきましょう。

③ファクタリングを利用する際の注意点

ファクタリングを利用する際は、頻繁に利用しすぎないように注意しましょう。

ファクタリングは手数料が掛かります。

本来得られるはずだった金額から手数料が引かれ、売上金が少なくなってしまいます。

頻繁に利用しすぎることで、その額は大きくなってしまいます。

安い手数料を選んだり、継続利用を行うことで手数料を抑えたりすることは可能ですが、ゼロにすることはできません。

考えなく頻繁に利用しすぎてしまうと、本来受け取れるはずの利益との差が開いてしまい、大きな金額を失ってしまいます。

ファクタリングは、支払いサイトが短くなり資金繰りにおいて非常に有効ですが、ファクタリングの手数料は、売上金額から差し引かれた経費です。

手数料の影響を考慮して、「急いで資金調達をする必要がない場合」や「急な仕入資金が必要」など本当に資金調達が必要な場面でのみ利用するようにしましょう。

資金繰り改善の一助となるファクタリングについては「ファクタリングの基礎知識」のコラムをご覧ください。

| 今すぐに資金繰り改善したいのならビートレーディングがおすすめ |

「繁忙期と重なって急な仕事が入ってきたけど、運転資金がない!」

「できるだけ早く資金調達を行って資金繰り改善をしたい」

とお悩みではありませんか?

特に早急につなぎ融資や運転資金が必要な場合の資金繰りに困る経営者は多いです。

今すぐに資金調達をして、資金繰り改善をしたい方は、ビートレーディングがおすすめです。

ビートレーディングのファクタリングは、審査から入金にかかる時間が最短2時間で、

オンライン契約を導入しているため、他社と比べても早く資金調達に対応することができます。

| ビートレーディング | A社 | B社 | |

| 調達スピード | 最短2時間 | 最短即日 | 最短2営業日 |

| 手数料 | 2%~12% | 5%~ | 1%~12% |

| 調達可能額 | 下限上限なし | 30万円~3000万円 | 100万円~1億円 |

| 個人事業主 | 〇 | 〇 | 〇 |

| オンライン契約 | 〇 | × | 〇 |

銀行融資だけでなく、キャッシングやビジネスローンの審査に落ちてしまった方や、税金の滞納や赤字がある場合でも、契約していただいた方も多いです。

手数料が掛かりますが、ビートレーディングのファクタリングは2%~となっており、平均の相場(2%~18%)よりも手数料を抑えてご利用いただけます。

できるだけ早く資金繰り改善を考えている方は、以下のリンクから詳細をチェックしてみてくださいね。

ファクタリングサービスのご紹介はこちら

7. まとめ

資金繰り改善には、悪化の原因をしっかりと確認し、それに見合う対策を行うことで、改善に繋がります。

最後にこの記事の内容についてまとめておくので、確認しておきましょう。

まずは、資金繰り悪化の原因と改善策を見ていきましょう。

原因がキャッシュインの減少にある場合、以下のように資金繰り改善の方法を行いましょう。

原因がキャッシュアウトの増加にある場合、以下のように資金繰り改善の方法を行いましょう。

会社存続の危機から脱却するためにも「今すぐに改善したい」場合や「なかなか上手く改善できそうにない」場合、まず会社を運営できるだけの資金調達を行いましょう。

資金繰りが苦しく改善をするための、資金調達の手段は以下の3つです。

上記の中からあなたに合う資金調達の方法を選んでみてくださいね。

この記事を参考に、資金繰りが改善し、事業が上手くいくことを願っております。

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者