「法人や個人事業主が運転資金の融資を受けるにはどんな方法がある?」

「利用しやすい融資の種類は?」

「融資以外にもおすすめの資金調達方法があれば知りたい」

このように、事業の運転資金を確保するために資金調達の手段を検討している方もいるでしょう。

自社に合った方法を見つけるために、融資を受ける際のポイントを事前に把握しておくと安心です。

そこでこの記事では、運転資金に関する基礎知識や、運転資金の計算方法、運転資金の融資を受ける方法などを解説します。

なお、融資以外でおすすめの資金調達方法として「ファクタリング」が挙げられます。

ファクタリングは融資とは異なる資金調達の方法であり、最短即日で資金調達できることから近年利用者が多くなっています。

本記事ではファクタリングについても解説するので、ぜひご覧ください。

売掛金の入金待ちでお困りの方 l 今すぐ売掛金を現金化!

「売掛先の支払いサイトが長すぎて資金繰りが厳しい…」

そんなお悩みはファクタリングで即解決!

銀行融資とは違い、信用情報への影響なし&資金調達まで圧倒的に速いため、最短即日で資金を確保できます!

ビートレーディングなら資金調達まで最短2時間

取引実績7.1万社 × 専任オペレーター制度で初めての方も安心。

契約まですべてオンライン完結!

「利用を相談する」から無料のご相談も承っております。 お急ぎの方は「今すぐ審査に進む」をクリック!

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

1.運転資金の基礎知識

初めに、ビジネスにおける運転資金の基礎知識を解説します。

運転資金とはどのような資金なのか、どのような種類があるのかを改めて確認してみましょう。

1-1.運転資金とは

運転資金とは、企業活動において日々必要となる費用をまかなうための資金のことです。

費用とは通常の事業運営の維持にかかるコストを指します。

具体的には、「原材料費」「商品の仕入れ費用」「人件費」「オフィスの賃料」「光熱費」「通信費」などが挙げられるでしょう。

運転資金は「固定費」と「変動費」に大きく分けられ、なかでも変動費は売上に連動する性質があります。

| 固定費の例 | 変動費の例 |

|---|---|

| 人件費、オフィスの賃料 など | 原材料費、仕入費 など |

そのため、運転資金が適切に管理されていないと資金繰りの悪化や事業運営の停滞につながる場合があるため注意が必要です。

1-2.運転資金の主な種類

運転資金は、主に以下の4つの種類に分けられます。

1-2-1.経常運転資金(正味営業運転資金)

経常運転資金とは、事業を日常的に運営するために必要な資金のことです。

例えば「仕入費」「人件費「「家賃」「光熱費」のように、事業活動を継続するうえで定常的にかかる費用が該当します。

1-2-2.増加運転資金

増加運転資金とは、事業を拡大するために必要な資金のことです。

具体的には売上増加へ向けた「追加の仕入費」や「増員のための人件費」などが該当します。

売上の増加に先行して資金が必要となる点を押さえておきましょう。

1-2-3.減少運転資金

減少運転資金とは、売上が減少しているときに、必要な費用をまかなって事業を継続するための資金のことです。

たとえ事業の売上が減少した場合であっても、固定費は発生し続けることになります。

資金不足に陥らないよう、速やかに売上回復や経費削減の対策を講じて、事業を継続することが重要です。

1-2-4.季節性運転資金

季節性運転資金とは、特定の時期に必要となる資金のことです。

代表例としては、夏季・冬季に従業員へ支給するボーナス(賞与)のような、一時的な人件費の増加が挙げられるでしょう。

また、事業の性質によっては季節によって売上が大きく変動することから、特定の時期に運転資金が必要となるケースも少なくありません。

2.運転資金の計算方法

続いて、運転資金の計算方法について解説します。

以下でご紹介する計算式に基づいて、自社の現状を見直してみましょう。

2-1.在高方式

在高方式とは、企業が現在保有している資産や負債の残高から運転資金を算出する方法です。

以下の計算式で運転資金を計算できます。

| 運転資金=売上債権(売掛金+受取手形)+棚卸資産-買入債務(買掛金+支払手形) |

*売上債権:商品やサービスを提供したものの、まだ入金されていない代金

*棚卸資産:販売予定の在庫や原材料、仕掛品など

*買入債務:仕入れや外注費など、未払いの支出

在高方式を用いると、手元にある資産の総量と支払うべき負債を考慮して、必要な資金をざっくりと把握することが可能です。

2-2.回転期間方式

回転期間方式とは、入金や支払いのタイミングに着目して、より正確に運転資金を算出する方法です。

以下の計算式で運転資金を計算できます。

| 運転資金=平均月商×(売上債権回転期間+棚卸資産回転期間-買入債務回転期間) |

*売上債権回転期間:売掛金や受取手形が回収されるまでの日数

*棚卸資産回転期間:在庫が売り切れるまでの日数

*買入債務回転期間:仕入れや外注費の支払いまでの日数

回転期間方式では、売上・在庫・仕入れが何日間で現金化(資金化)されるか、また支払いがいつ行われるかを基に計算を行うという特徴があります。

3.融資を受ける際の運転資金の目安

運転資金が必要となって融資を受ける場合は、どれくらいの金額を借り入れできるのでしょうか。

ここでは、企業の場合と個人事業主の場合に分けて、それぞれの融資を受ける際の運転資金の目安をご紹介します。

3-1.企業の場合

企業が融資を受ける場合は、月商の3か月~6か月分程度が融資限度額となるケースが多いです。

ただし、企業が必要とする運転資金は業種・事業規模・売上の回転速度などの条件によって異なるため、上記はあくまでも目安の一つとなります。

例えば、飲食業のように売上回収期間が短い業種であれば、月商2か月〜3か月分の融資でも十分なケースがあります。

その一方で、不動産開発や建設業のように回収期間が長い業種では、月商6か月分以上の運転資金を見込んで借入を検討することもあります。

その場合、事業規模や運転資金の必要性、返済の見通しを明確に示すことが大切です。

状況によっては他の資金調達方法とも組み合わせて利用することを検討しましょう。

3-2.個人事業主の場合

個人事業主が融資を受ける場合は、一般的に自己資金の約3倍までが融資限度額の一つの目安となります。

ただし、開業時のようにまだ事業の信用力が限定的な段階で融資を利用する際は、通常よりも借入可能額が低くなる可能性があることや利用できない可能性があることもあります。

金融機関に事業計画書や資金使途を明確に示すことが重要です。

それでも難しい場合は開業時でも利用しやすい「ファクタリング」など別の資金調達も検討しましょう。

4.運転資金の融資を受ける方法

法人や個人事業主が運転資金の融資を受ける方法には、主に以下の5つがあります。

・ビジネスローン

・カードローン

・公的融資

・信用金庫・信用組合

・銀行融資

この中から自分がどの方法で融資を受ければ良いかを判断するには、それぞれどんな特徴があるのかを知っておく必要があります。

融資を受ける方法ごとに、特徴を確認していきましょう。

なお、融資を含めた資金調達方法について詳しくは「知っておくべき15の資金調達方法|あなたが選ぶべき方法が分かる」の記事をご覧ください。

4-1.ビジネスローン

ビジネスローンとは、銀行や信販・クレジットカード会社、消費者金融などさまざまな金融機関で提供する事業用資金専用のローン商品です。

事業用資金専用なので事業用以外の用途には利用できないほか、利用対象者も法人経営者か個人事業主に限定されています。

使い道や利用者が限定されているので審査のハードルは低く、担保や保証人が不要な場合が多いです。

銀行が提供するビジネスローンは、一部担保や保証人が必要な場合があるので確認しておきましょう。

ただ、ビジネスローンは借りやすい反面、全体的に金利が高い傾向にあり、銀行で上限が15%程度、ノンバンク系で上限18%程度です。

さらに融資可能額が他の融資方法よりも少額で、300万円〜500万円程度のところが多いです。

ビジネスローンについて詳しくは「よく分からないビジネスローンを簡単解説!他のローンと何が違うの?」の記事をご覧ください。

4-2.カードローン

カードローンとは、クレジットカード会社や消費者金融、金融機関などが提供する融資サービスのことです。

金利は上限が18%程度と高めですが、ローンの利用目的は問われず審査もシンプルなので気軽に資金調達をすることが可能です。

担保や保証人は不要で、審査は簡単な年収の申告程度です。

最短即日で利用開始が可能なので、運転資金の融資を受ける方法の中でハードルが低い方法だと言えます。

カードローンは、申し込みをした際に利用者の限度額が設定され、限度額内であれば何度でも借り入れることが可能ですが、カードローンで借り入れできる限度額は、基本的には年収の3分の1までです。

金利は高いですが、インターネットやコンビニのATMでいつでも利用できる気軽さが大きな特徴です。

ただし、カードローンの中でも銀行系が提供するサービスは「事業性資金への使用は不可」としているケースが多いです。

利用する際は初めに申し込み要件をよく読むようにしましょう。

4-3.公的融資

先ほどお話したビジネスローンやカードローンは、借りやすいものの金利の高さや借入額の上限などがネックでした。

そこで次にご紹介したいのは、公的融資を利用するという方法です。

公的融資とは、国や自治体から融資を受けることです。

営利目的ではないので金利が低いことや、母体が倒産することもないので安心して利用できます。

個人事業主が運転資金の融資を受けたい際に利用できる公的融資は、次の3点です。

①日本政策金融公庫

②商工会議所

③信用保証協会

それぞれの特徴を具体的にお話しますね。

4-3-1.日本政策金融公庫

日本政策金融公庫とは国が100%出資する金融機関で、すべての株式を国が常時保有するという公的な組織です。

1%〜3%程度の金利で融資を受けることができます。

日本政策金融公庫の事業は営利目的ではなく、経済の発展や生活の安定などを目的に必要な事業を取り扱っています。

事業融資は、開業支援から通常支援、新型コロナ感染症支援など臨時的なものまで幅広く、平均融資額が1,000万円程度です。

ほとんどが無担保・無保証人で融資を受けられます。

また、日本政策金融公庫では、融資だけでなく経営サポートを行っている点も特徴です。

4-3-2.商工会議所

商工会議所は地域の事業者をサポートする公的機関です。

商工会議所は金融機関ではないので、商工会議所が直接融資を行うことはありませんが、利用者と金融機関の窓口になり融資を受けるための相談やサポートを行ってくれます。

商工会議所が窓口になってくれる融資は主に次の3つです。

①マル経融資(小規模事業者経営改善資金)

日本政策金融金庫による融資です。

必要条件を満たせば商工会議所が推薦してくれます。

②メンバーズビジネスローン

商工会議所の会員限定のビジネスローンです。

加入する商工会議所が提携する金融機関から、低金利で融資を受けることができます。

③創業支援融資保証制度

商工会議所が次に説明する信用保証協会と提携して行っている融資制度です。

創業5年未満の法人、または個人であれば申込資格に該当します。

また、商工会議所が融資に必要な書類作成をサポートしてくれます。

4-3-3.信用保証協会

信用保証協会とは、信用保証協会法に基づき、中小企業や小規模事業者の円滑な資金調達を支援することを目的に設立された公的機関です。

一般社団法人「全国信用保証協会連合会」が運営していて、全国47都道府県と4市(横浜市、川崎市、名古屋市、岐阜市) に設置されています。

信用保証協会を利用する目的としては、融資を直接受けるのではなく「融資を受けやすくする」ためです。

分かりやすく言うと、融資を受けたい人の保証人になってくれる機関です。

具体的には、利用者が信用保証協会に一定の信用保証料を支払うことで、万が一返済できない事態に陥った場合に信用保証協会が弁済してくれる仕組みです。

大企業と比べて対外的な信用が低い個人事業主が信用保証協会を利用することで、金融機関にとっては貸倒れリスクがなくなるので融資を受けやすくなるという訳です。

4-4.信用金庫・信用組合

信用金庫とは、地域の繁栄を図ることを目的とした金融機関です。

地域に住む個人や地域内で事業を行う中小企業などが主な利用者で、大企業や地域外の人は原則利用できません。

信用金庫の融資は、基本的に信用金庫に出資をしている会員向けですが、700万円以下の小口融資であれば会員でなくても利用できます。

金利は銀行と同じくらいで2%〜4%程度と低めです。

信用金庫は地域の発展を優先するため、利益第一主義ではなく、預金は地域の事業発展や創業支援に活用されます。

そのため、中小企業や個人事業主向けの創業融資や運転資金の相談窓口も充実しており、地域の小規模事業の発展を積極的に支援しています。

4-5.銀行融資

最後にご紹介するのは、銀行からの融資です。

銀行融資は他の融資方法よりも金利が低く平均1%〜4%ですが、審査のハードルが高いのが難点です。

審査が長引く分、融資が実行されるまで1か月程度かかることもあります。

審査のハードルの高さについて具体的に説明すると、

・提出書類が多く、作成に時間がかかる

・担保や保証人が必要

・自己資金や他の借入状況の調査

などがあります。

ただし、もし銀行から借り入れできれば、他の融資方法よりも大きな額を調達できるでしょう。

銀行借入は金利が低いのが特徴ですが、さらに詳しく金利の相場を知りたい人は「銀行借入金利の相場は1%〜15%!計算方法と低金利で借り入れるコツ」の記事を参考にしてみてくださいね。

5.運転資金の融資を受ける際の審査ポイント

融資を受けるためには審査が必要で、誰でも審査に通るわけではありません。

事前に審査のポイントを抑えておき、しっかり準備をしておくことが大切です。

ここでは運転資金の融資を受ける際の審査ポイントをご紹介していきます。

気になる融資方法の審査ポイントをしっかり読んでいただき、審査の際の参考にしてください。

5-1.ビジネスローンで融資を受ける際の審査ポイント

ビジネスローンで融資を受ける際のポイントは次の2点です。

・提出書類に不備はないか

・事業計画書は明確に分かりやすく書かれているか

それぞれについてもう少し詳しく説明していきます。

5-1-1.提出書類に不備はないか

必要書類に不備がないかをしっかり確認しておきましょう。

審査で提出する書類は融資を受ける金融機関ごとに異なりますが、一般的には以下のような書類を提出するケースが多いです。

・本人確認書類(運転免許証やマイナンバーカードなど)

・収入証明書(確定申告書)

・事業計画書

あらかじめ手続きに必要な書類を確認して、リスト化しておくと良いでしょう。

5-1-2.事業計画書は明確に分かりやすく書かれているか

ビジネスローンは事業用途に限定した融資ですので、それを証明するために事業内容や企業の戦略、収益見込みなどを説明する「事業計画書」の提出が必要です。

事業計画書には特に用紙やテンプレートに決まりはありません。

Web上で「事業計画書 テンプレート」と検索すると、ダウンロードして利用できるテンプレートがたくさん掲載されているので参考にしてみると良いでしょう。

事業計画書に記載する内容は主に次の通りです。

・事業主のプロフィール

・経営理念

・事業内容

・サービスの特徴や魅力

・経営戦略

・売上と利益に関する計画

・資金計画

これらの内容をふまえて、「自分が提供しているサービスにはどのような魅力があるのか」

「現在の利益はどれくらいで、今後はどのくらい上がる見込みがあるのか」

「今後の事業拡大のためにはどのくらいの資金が不足している」

できるだけ相手に分かりやすく具体的に、熱意を込めて伝えることが必要です。

5-2.カードローンで融資を受ける際の審査ポイント

カードローンの審査は5つの融資方法の中でも最もハードルが低く比較的利用しやすいサービスです。

カードローンの審査ポイントは次の2点です。

・確実に毎月返済できるか

・総量規制に該当していないか

それぞれについて詳しく説明していきましょう。

5-2-1.確実に毎月返済できるか

カードローンに限らずどの融資でも、「確実に返済してもらえるか」という点は貸主にとって外せないポイントです。

カードローンでは所定の申し込み用紙に必要事項を入力しますが、審査では特に以下の項目が重要視されます。

・本人年収

・家族構成

・職業

本人の年収が高ければ返済能力の評価は高くなります。

しかし、開業したばかりで収入が低い場合でも家族構成によっては融資が認められる場合があります。

具体的には、結婚している場合や生計が同じ同居家族がいる場合です。

収入が安定している場合であれば「毎月返済できる」とみなされる可能性が高いです。

5-2-2.総量規制に該当していないか

本人年収や家族構成の他に、もう一つポイントになるのは他社からの借り入れの有無や金額です。

これは、貸金業法の「総量規制」に該当していないかを確認するためです。

総量規制とは「個人の借入総額が年収の3分の1を超えてはならない」というルールで、過剰な借り入れを防ぐことが目的です。

そのため、融資を行う際は必ず他社からの借り入れがチェックされ、他社からの借入も含めて年収の3分の1以上に該当する場合は融資を受けられません。

5-3.日本政策金融公庫で融資を受ける際の審査ポイント

日本政策金融公庫は営利目的ではない公的機関であることや、間口が広いことから「審査に通りやすいのでは」と軽く考えてしまう人も少なくありません。

しかし、実際には約4割〜5割が審査に通らないという実態があります。

その理由は、「審査が緩いから」と審査ポイントを事前に把握せず準備不足で申し込む人が多いからです。

だからこそ、しっかり準備をすることが大切です。

審査のポイントは以下3点です。

・金融事故や税金の滞納はないか

・事業計画書に矛盾がないか

・面談への対策ができているか

それぞれについて詳しく説明していきましょう。

5-3-1.金融事故や税金の滞納はないか

融資審査において、金融事故や税金の滞納の有無は非常に重要です。

金融事故とは、銀行や消費者金融への返済やクレジットカードの支払いが遅れたり、滞納したことがある場合を指します。

この場合は信用情報機関に載ることになるので、他の融資方法でも利用は難しいでしょう。

税金の滞納がある場合も要注意です。

繰り返し滞納している場合や滞納額が増えている場合は、金融機関から「融資しても返済が滞るだろう」と判断されることがあります。

5-3-2.事業計画書に矛盾がないか

融資を受ける際は「事業計画書」が非常に重要です。

内容に矛盾があれば不信感を抱かれてしまいます。

提出前に、記載内容に矛盾や誤りがないかをしっかり確認しましょう。

5-3-3.面談への対策ができているか

日本政策金融公庫では、カードローンやビジネスローンとは違い、融資の申し込みをした後に融資担当者との面談があります。

面談で聞かれる項目は、創業計画書または事業計画書にある内容です。

具体的には

・創業の動機

・取扱商品やサービス

・事業の見通し

・必要な資金

質問に対しては、具体的な根拠を添えて説明できるように準備しておくことが重要です。

商品の実物がある場合は、面談時に持参して実際に担当者に見てもらいながら説明するのもおすすめです。

面談の際にしどろもどろになったり、書類と異なる内容を話してしまわないよう、しっかり対策して面談に臨みましょう。

5-4.信用金庫で融資を受ける際の審査ポイント

信用金庫で融資を受ける際の審査ポイントは、次の2点です。

・地域密着型を最大限にアピール

・信用金庫の会員になる

もちろん他の融資方法と同じように資金使途や事業計画を明確にしておくことは重要ですが、信用金庫で融資を受ける場合は、「信用金庫と親しくなり意向に沿える立場である」ということをアピールする必要があります。

それぞれのポイントについて、さらに詳しく説明していきますね。

5-4-1.地域密着型を最大限にアピール

信用金庫の目的は、地域に密着し地域の経済発展をサポートすることです。

そのため、事業が地域に密着したものであることをアピールできれば、前向きに融資を検討してくれるでしょう。

例えばフリーランスのカメラマンが地域の観光パンフレットを作成するための運転資金が必要になったとしましょう。

この場合、事業が成功して多くの人の目に留まれば、地域の発展と活性化につながる可能性があります。

「地域の風景や店舗を撮影し、観光パンフレットとして地域外にも発信することで、多くの人を呼び込み地域活性化に貢献する」と示すと効果的です。

5-4-2.信用金庫の会員になる

信用金庫の融資は、原則会員向けです。

会員からの出資で財源を賄っているという特性があるため、会員になることで信用金庫のサポートをしていることになり、融資の際に金利面で優遇される特典があります。

会員になれば必ず審査に通るというわけではありませんが、地域の人々の暮らしと事業を活性化させたいという目的が信用金庫にある以上、会員でないよりは会員になっておいた方が良いでしょう。

会員になるためには

・信用金庫のある住所内に事業所または住所を有するもの

・信用金庫のある住所内で勤労をしているもの

・信用金庫のある住所内に事業所を有するものの役員

・従業員300人以下または資本金9億円以下の事業者

・暴力団や反社会的勢力と関わりがないこと

・一定額以上の出資をすること

という要件が必要です。

詳細は各信用金庫によって異なるので、住所がある信用金庫のHPなどをチェックしてください。

5-5.銀行で融資を受ける際の審査ポイント

法人や個人事業主が銀行で融資を受けるのは、簡単ではありません。

なぜなら、銀行の融資は他の融資方法よりも財務状況や事業計画、返済計画などを厳しくチェックされるからです。

そのため、もし銀行から融資を受けたいのなら事前に審査ポイントをしっかり把握しておくことが必要です。

銀行で融資を受ける際の審査ポイントは次の3点です。

・自己資金が一定額あること

・税金の滞納がないこと

・事業計画、返済計画を明確にすること

それぞれについてさらに詳しく説明していきましょう。

5-5-1.自己資金が一定額あること

銀行から融資を受けるためには自己資金が必要です。

明確な決まりはありませんが、一般的には融資希望額の3分の1以上の自己資金があった方が良いでしょう。

自己資金とは必ずしも「今手元にある資金か貯金」というわけではありません。

例えば生命保険の解約金や学資保険の返戻金、退職金なども、受け取れる時期や金額が明確であれば自己資金としてみなされます。

一方、もし他社から借り入れがあり、その残額が通帳に残っていたとしても、それは返済が必要な資金なので自己資金とはみなされませんので注意しましょう。

5-5-2.税金の滞納がないこと

銀行融資でも税金の滞納があれば審査がかなり厳しくなります。

「支払わなければならない税金を延滞するのであれば、ローンの返済も滞るだろう」という印象を与えてしまうからです。

ただ、滞納後すぐに支払っている場合や、滞納している理由が納得できるものであった場合は、面談で担当者に説明すれば理解を得られることもあります。

5-5-3.事業計画、返済計画を明確にすること

銀行の融資では、事業計画と返済計画の提出が必須です。

そのため十分な準備が必要です。

ただ、熱意を伝えようとするばかりに自分本位になってしまうのは逆効果です。

事業計画書は客観的な視点を基本に作成することが大切です。

ポイントは下記3点です。

・経営理念が明確に記載されているか

・正確な数値、具体的で説得力がある目標が記載されているか

・実行可能であるか

事業計画書の提出前には矛盾や不備がないか確認し、面談で内容について尋ねられた際は、しっかりと根拠ある説明ができるようにしておきましょう。

6.運転資金の融資を受ける際の注意点

事業の運転資金の融資を受ける際にはいくつかの注意点があります。

後悔しないように融資を受けるために、事前に注意点をしっかり把握して融資に申し込むことが大切です。

具体的に、運転資金の融資を受ける際の注意点は以下の通りとなります。

・融資限度額が高くても必要な分だけ借りる

・現実的な返済計画を立てる

・融資される資金の用途を明らかにする

それぞれについてもう少し具体的に説明していきます。

6-1.融資限度額が高くても必要な分だけに抑えて借りる

運転資金の融資を受ける際の注意点の1つ目は、融資を受ける際は限度額が高くても必要な分だけ借りるという点です。

融資を受けたお金には利子が付き、利子と元金の合計を返済していかなければなりません。

そのため、必要以上に借りすぎると今後の資金繰りを圧迫してしまうことになるので注意しましょう。

6-2.現実的な返済計画を立てる

返済計画は必ず現実的で実現可能な計画を立てるようにしましょう。

無計画に融資を受けるとかえって資金繰りに困ってしまう可能性があります。

特に仕事量が一定ではない法人や個人事業主の場合、時期によって収入の増減があるため、仕事量が少なく収益が低い時期でも確実に返済できる計画を立てることが重要です。

6-3.融資される資金の用途を明らかにする

運転資金を調達する際は、融資を受ける資金の用途をできるだけ明らかにして、金融機関からの信頼を勝ち取れるように努めましょう。

例えば「売上増加へ向けて新規の受注を獲得するための設備資金」「商品の仕入れに対応するための一時的かつ突発的な出費」といった形で内訳を説明することで、資金の用途が明確になり、担当者から理解を得られる可能性があります。

ただし、融資を受けた後は、金融機関に説明した通りの用途で資金を利用することが重要です。

7.融資以外の運転資金の調達方法

運転資金の資金調達をするには、融資だけが方法ではありません。

もし、まだ事業が安定していなく、「融資を受けても滞りなく返済できるか不安」という場合は、融資以外の資金調達方法も視野に入れて検討してみることもおすすめです。

融資以外の資金調達方法は次の通りです。

・補助金や給付金を活用する

・クラウドファンディングを利用する

・ファクタリングで資金調達する

それぞれについて、さらに詳しく説明していきますのでぜひ参考にしてみてください。

7-1.補助金・助成金

国や自治体、商工会などではさまざまな補助金や給付金で法人や個人事業主をサポートしています。

補助金や給付金は融資よりも少額になることが多いですが、給付された金額は返済する必要がないので、融資以外で検討したい資金調達方法の一つです。

例えば、全国商工会連合会で実施している「小規模事業者持続化補助金(一般型)」は、小規模事業者や個人事業主の販路開拓や事業効率化の仕組みを支援するために設けられた補助金です。

審査に通れば上限50万円(通常枠)まで補助されます。

そのほか、新型コロナウイルス症関連の補助金や特別貸付なども多く提供されています。

詳しく知りたい人は、経済産業省が運営する「ミラサポ plus」というwebサイトで補助金や支援制度を検索できますのでぜひ活用してみてください。

7-2.クラウドファンディング

融資以外の方法で運転資金の資金調達をお考えなら、クラウドファンディングも候補の一つに挙げると良いでしょう。

クラウドファンディングについて簡単に説明すると、インターネット上で事業を支援してくれる不特定多数の人から資金を調達する方法です。

クラウドファンディングは商品やサービスを提供する前に資金を調達することができるので、事業に失敗するリスクを抑えることができます。

クラウドファンディングには6つの形式があり、「寄付型」、「購入型」、「融資型」、「株式投資型」、「ファンド型」、「ふるさと納税型」です。

中小企業や個人事業主が利用するなら、「寄付型」や「購入型」が一般的でしょう。

クラウドファンディングを行うためには、掲載したいクラウドファンディングサイトを探し、商品(サービス)の特徴や事業の将来性などを記載したプロジェクトページを作成して資金を調達します。

購入型の場合は、リターン品についても考案し準備する必要があります。

クラウドファンディングについて詳しくは「クラウドファンディングとは?仕組みやファクタリングとの違いを解説!」の記事をご覧ください。

7-3.ファクタリング

運転資金に困っている法人や個人事業主の中には、売掛金(売掛債権)が多く、使える資金が手元にないことで資金繰りに困っている方も多いのではないでしょうか。

そんな時はファクタリングを利用して運転資金を調達する方法もおすすめです。

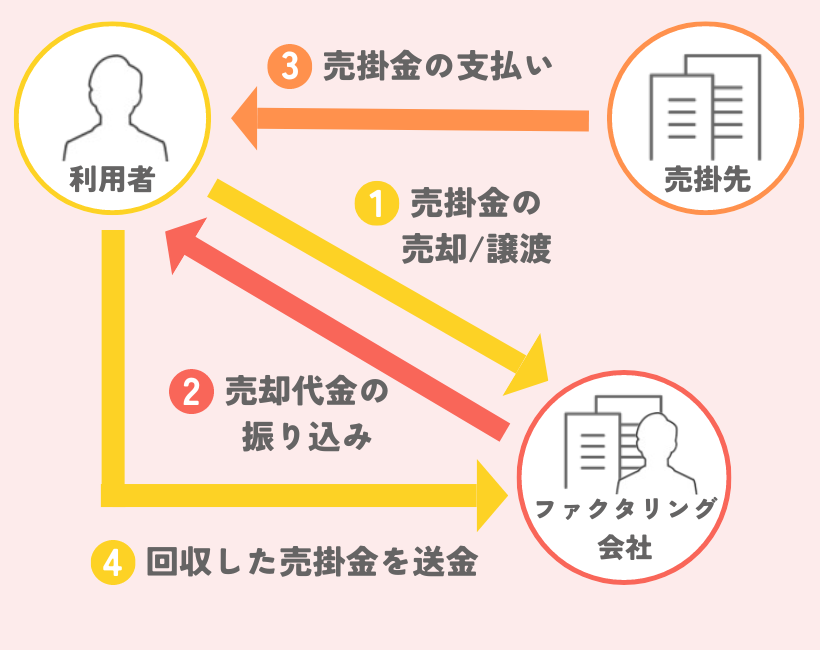

ファクタリングとは、売掛金をファクタリング会社に売却して、本来の売掛金の入金よりも早く現金化(資金化)するサービスです。

※2者間ファクタリングの仕組み

ファクタリングには2種類の契約方法があり、2者間ファクタリングの場合は最短即日で現金化できるケースもあります。

・利用者とファクタリング会社の2者でやり取りをする「2者間ファクタリング」

・利用者とファクタリング会社、売掛先の3者でやり取りをする「3者間ファクタリング」

ファクタリングを利用するメリットとしては次の通りです。

・融資ではないので負債にならず、支払い義務がない

・補助金の申請やクラウドファンディングのように準備や手続きに時間がかからない

・売掛金が未回収になるリスクを軽減できる

一方、デメリットとしては、手数料がかかることです。

ファクタリング会社やファクタリングの種類によって異なりますが、一般的には次の通りです。

・2者間ファクタリングで8%〜18%

・3者間ファクタリングで2%〜9%

手数料がかかるため、無計画な利用はおすすめできませんが、売掛金を現金化して運転資金をすぐに準備したい場合は、ファクタリングがおすすめです。

ファクタリングについて詳しくは「ファクタリングとは?仕組みや注意点などを図解で簡単に解説!」の記事をご覧ください。

【ファクタリングならビートレーディングがおすすめ】

「安心して利用できるファクタリング会社を選びたい」

「初めてでも利用しやすいファクタリング会社と契約したい」

そんな方には取引先実績が7.1万社以上、累計買取額は1,550億円以上(2025年3月時点)のビートレーディングがおすすめです。

ビートレーディングの特徴は次の4つです。

① 最短2時間で資金調達が可能

② 必要書類は2点~

③ 法人・個人事業主どちらも対応

④ オンライン完結でいつでもどこでも利用可能

請求書と口座の入出金明細(直近2か月)の2点から申し込みができ、申し込みから資金調達までは最短2時間と他の資金調達方法に比べ早く資金調達ができます。

申し込みや契約はオンラインでできるため来社は不要です。

また、ビートレーディングのポータルサイトを活用すればマイページで書類の提出や審査結果の確認などもできるため、より手軽に利用したい方におすすめです。

地方に住んでいる場合や、業務に忙しい時期、出張や外出先からでも気軽に申し込むことができます。

お気軽にお問い合わせください。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

8.運転資金に関するよくある質問

最後に、運転資金に関するよくある質問とその回答をご紹介します。

適切な運転資金を確保して、リスクを避けるための対策を講じましょう。

8-1.Q1.個人事業主におすすめの運転資金の融資方法は?

個人事業主の方におすすめの融資方法は、「ビジネスローン」「カードローン」「公的融資」などです。

年収の3分の1以上の額を借りたいなら「ビジネスローン」、融資スピードと手軽さを重視するなら「カードローン」をおすすめします。

また、事業を始めて間もないときは「公的融資」を活用するのも一つの方法です。

8-2.Q2.運転資金が減少する原因は?

運転資金が減少する主な原因として、「売上が減少している」「売上の回収期間が長い」などが挙げられます。

特に、売上の回収期間が長い場合は、利益が出ているにもかかわらず資金不足に陥る「黒字倒産」のリスクが懸念されます。

8-3.Q3.運転資金がマイナスの意味は?

運転資金がマイナスである状態とは、流動負債(1年以内に支払うべき負債)が流動資産(1年以内に現金化できる資産)を上回っている状態のことを指します。

手元にある資産よりも短期的に支払うべき負債のほうが大きくなっているため、資金ショートに陥るリスクがあります。

8-4.Q4.運転資金の返済期間の目安は?

金融機関から運転資金の融資を受ける場合、返済期間は一般的に1年~3年程度が目安とされています。

基本的に運転資金の返済期間は短期に設定されるケースが多く、最長でも5年~10年以内には返済する必要があります。

9.まとめ

ここまで、運転資金に関する基礎知識や、運転資金の計算方法、運転資金の融資を受ける方法などをお伝えしました。

法人や個人事業主が運転資金の融資を受けるときは以下のような選択肢があり、それぞれ特徴やメリットが異なります。

・ビジネスローン

・カードローン

・公的融資

・信用金庫・信用組合

・銀行融資

また、融資以外の資金調達方法として「ファクタリング」という選択肢もあります。

ファクタリングは融資とはまったく異なる資金調達方法であるため、負債が増えず売掛金の未回収リスクも軽減しながら、最短即日で現金化(資金化)できることが魅力です。

例えばビートレーディングのファクタリングサービスでは、申し込みから入金まで最短2時間で、17時までに契約完了できれば即日入金可能となっています。

また累計取引者数7.1万社以上、累計買取額1,550億円以上(※2025年3月時点)と実績が豊富なため、柔軟な対応が可能です。

「利用を相談する」からお気軽にお問い合わせください。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者