「受取手形と売掛金の違いは?」

「売掛金の代わりに受取手形を渡されたがどう処理したら良いの?」

このように、今までは売掛金として代金を回収していたが、初めて受取手形を受け取った場合、どう処理したら良いのか困ってしまう方も多いのではないでしょうか。

受取手形も売掛金も売上債権として扱われ、売上代金の未回収分のことを指します。

大きな違いとしては、手形という物があるかどうかです。簡単に言ってしまえば、売掛金は口約束、受取手形は約束の紙ということになります。

受取手形を受け取った場合、「受取手形」の勘定科目で仕訳を行えば良いのですが、受取手形の決済方法によってその後の仕訳方法は異なります。

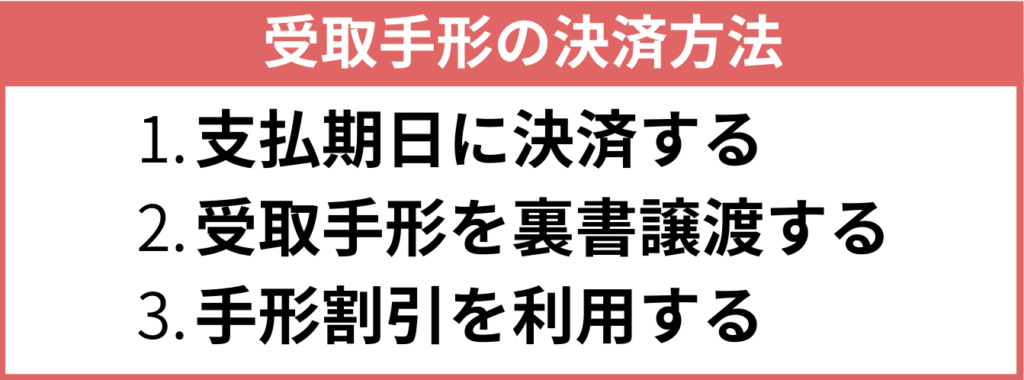

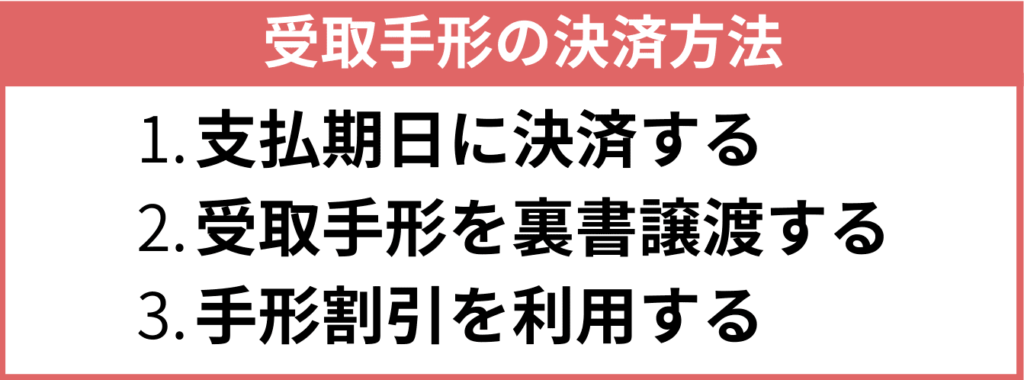

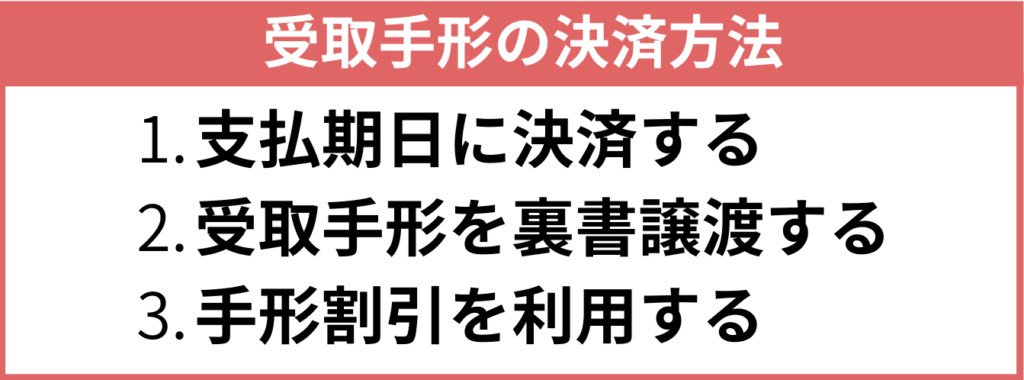

受取手形の決済方法には以下の3つがあります。

これらの決済方法ごとに仕訳の仕方は異なるので、必ず知っておく必要があります。

そこで、この記事では、下記のことを詳しくご紹介していきます。

- 受取手形と売掛金の違い

- 受取手形の仕訳方法

- 決算時に受取手形や売掛金がある場合の貸倒引当金の設定について

- 受取手形や売掛金を資金化する方法

この記事を読めば、受取手形と売掛金の違いが分かり、受取手形を正しく処理することができるでしょう。

売掛金として受取手形を受け取ったが、どのように処理すれば良いのかわからないという方は、ぜひ最後までお読みください。

目次

1. 受取手形と売掛金の違い

冒頭でもお話しましたが受取手形と売掛金は、どちらも売上債権といい売上代金の未回収分のことを指します。

商品が売れた時点で商品と引き換えに現金を受け取るのではなく、後日支払う約束をした場合に売上債権として計上します。

ここでは、売掛金と受取手形の具体的な違いを見ていきましょう。

1-1. 売掛金とは

売掛金とは、販売した商品の代金を後で支払ってもらう権利のことをいいます。

ひと月の間に複数取引がある場合や継続して取引を行う場合に、まとめて支払いを行った方が手間が省けたり、手数料を軽減できたりするなどのメリットがあります。

例えば、建築業を行っている会社は工事の完成引き渡し後に代金が入金されるため、工事に必要な材料は手持ちの資金で支払うことになります。

しかし、膨大な資金が必要になると支払えず、工事もできなくなってしまうでしょう。

そのようなことを防ぐために、後で支払うことを約束し材料を購入するのです。

このような売掛金は、受取手形のように証書が発行されるわけではないので、お互いの信用の元で行われる取引です。

そのため未回収になるリスクもあり、初めて売掛金取引をする場合は取引先の信頼性を調査しておくことをおすすめします。

1-2. 受取手形とは

受取手形は、売掛金を手形という形で受け取り、約束の日に支払うと約束してもらうものになります。

受取手形はどの会社も振り出すことができるわけではなく、あらかじめ銀行と契約を締結し、手形帳の交付を受けることになります。

この契約も銀行ごとに条件があり、経営状況や支払能力を審査され、審査に通った会社のみ契約ができるのです。

取引の仲介として銀行が関わってくるため、受取手形を発行できる会社は信用力が高く、支払期日に代金を支払ってもらえる確率も高いと言えるでしょう。

また受取手形には2種類あり、それぞれの違いは以下のようになります。

| 受取手形の種類 | 特徴 |

|---|---|

| 約束手形 | 振出人と受取人の2者間での取引 |

| 為替手形 | 振出人と支払人と受取人の3者間の取引 |

これらの手形のことを受取手形と言い、約束手形がほとんどです。仕訳を行う際には、約束手形でも為替手形でも勘定科目には「受取手形」で仕訳します。

また受取手形は、決済日が予め記載されており、決済日に銀行に取り立て依頼ができます。

もし銀行を通して取り立てを行っても支払いがない場合は不渡りになります。

不渡りを起こしてしまうと取引先や銀行からの信頼を失い、さらに2度不渡りを出すと銀行から取引を停止され事実上の倒産となります。

このような大きなリスクもあるため、受取手形を発行する会社は信用度の高い会社であり、売掛金に比べ、受取手形の方が確実に支払いを期待できるでしょう。

1-3. 売掛金と受取手形の違い一覧

売掛金と受取手形について解説しましたが、分かりやすく違いを一覧にしてみました。

| 売掛金 | 受取手形 | |

|---|---|---|

| 証書の有無 | 無し | 有り |

| 支払いの強制力 | 弱い | 強い |

| 関与する人 | 取引相手 | 取引相手、銀行 |

| 支払期日 | 主に60日以内 | 主に120日以内 |

| 回収不能となった場合の扱い | 貸倒れ | 不渡り |

このように売掛金と受取手形には信用力や銀行が関与するかどうかの違いがあります。

また、支払期日も受取手形の方が長めになる傾向があります。

どちらも貸倒れや不渡りというように回収できない可能性もあるので、売掛金や受取手形の割合は大きくなりすぎないようにしましょう。

2. 売掛金を受取手形で回収した場合の仕訳方法

ここからは具体的な仕訳方法をみていきます。

まずは、売掛金を受取手形で回収した場合の仕訳方法をみていきましょう。

例えば、売掛金100万円を受取手形で受け取った場合、以下のように仕訳を行います。

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 受取手形 | 1,000,000円 | 売掛金 | 1,000,000円 |

このように借方の勘定科目には「受取手形」を貸方の勘定科目には「売掛金」を入れます。

また、売掛金100万円のうち50万円は現金、50万円は受取手形で受け取った場合は、以下のようになります。

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 現金 | 500,000円 | 売掛金 | 1,000,000円 |

| 受取手形 | 500,000円 |

借方の勘定科目には「現金」と「受取手形」を貸方の勘定科目には「売掛金」を入れます。

3. 【ケース別】受取手形の処理方法

次に、受取手形を処理する場合です。受取手形を決済する方法は3つあります。

これらのケースに加え、受取手形が不渡りになった場合の処理方法を詳しくご説明します。

3-1. 受取手形を支払期日に決済した場合の処理方法

受取手形には、支払期日・支払地・支払場所が記載されており、原則として支払期日に指定された支払場所(銀行)で支払いを受けます。

例えば、100万円の約束手形を支払場所の銀行で現金で受け取った場合は、以下のように仕訳を行います。

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 現金 | 1,000,000円 | 受取手形 | 1,000,000円 |

支払場所に行くのが難しい場合には、支払期日の1週間前までに普段取引する銀行に取立依頼を行うことができます。

その場合、銀行が手形代金を取り立て銀行口座に入金をされたときに以下のような仕訳処理を行います。

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 当座預金 | 1,000,000円 | 受取手形 | 1,000,000円 |

3-2. 受取手形を割引した場合の処理方法

資金繰りのために、支払期日を待たず手持ちの受取手形を資金化したい場合もあるでしょう。

その場合は取立銀行や手形割引業者に手数料を支払うことで、受取手形を早期に現金化することが可能となります。

このことを手形割引と言います。

手形割引については、「5-2. 受取手形は手形割引を利用する」で詳しくご紹介しますので、ここでは手形割引を利用した際の処理方法を解説していきます。

例えば、100万円の約束手形について手形割引を行い、割引料2万円がかかり、銀行口座に入金された場合です。

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 当座預金 | 980,000円 | 受取手形 | 1,000,000円 |

| 手形売却損 | 20,000円 |

手形割引にかかった割引料は、手形売却損として勘定科目に記入します。

そして、割引料を引いた金額が銀行口座に入金されるため当座預金98万円を記入することになります。

3-3. 受取手形を裏書譲渡した場合の処理方法

受取手形を持っている人は、支払期日前に手形を他社に渡すことができます。

これを裏書譲渡といいます。

例えばA社から100万円の受取手形を受け取ったとしましょう。

B社から100万円分の商品を買い取る際、手持ちの現金がないためA社から受け取った受取手形を譲渡します。

これでA社から受け取るはずだった100万円の債権はB社へと移り、滞りなく支払うことができました。

仕訳の仕方としては下記のようになります。

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 買掛金 | 1,000,000円 | 受取手形 | 1,000,000円 |

商品を買ったので買掛金として、借方に記入します。

そして受取手形を裏書譲渡するので貸方に受取手形の勘定科目を記入することになります。

この裏書譲渡した手形のことを「回し手形」とも言い、受取手形を回し手形として利用する場合にはメリットやデメリットもあります。

詳しくは、下記の記事で解説しているので、回し手形を利用しようと思っている方はご一読ください。

「【基礎知識】回し手形|便利な回し手形に潜む4つのデメリットとは」

3-4. 手形が不渡りになった場合の処理方法

手形を持っていても、手形が不渡りになってしまうこともあり得ます。

不渡りとは、支払人が決済日になっても支払ってくれないことです。

例えば、100万円の受取手形が不渡りになった場合の仕訳は下記のようになります。

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 不渡手形 | 1,000,000円 | 受取手形 | 1,000,000円 |

基本的に不渡りとなった場合にはこのように計上しますが、この後不渡りになった受取手形を無事回収できる場合と、回収不能になってしまう場合があります。

それぞれの場合の仕訳方法をご紹介していきます。

3-4-1.不渡手形を回収した場合

不渡手形を無事回収できた場合の仕訳方法についてご説明していきます。

例えば、100万円の受取手形が不渡りになったが、その後支払いが行われた場合です。

このとき支払期日が過ぎたため、法定利息の6,000円を含めて回収しました。この場合の仕訳方法は、下記の通りです。

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 現金 | 1,006,000円 | 不渡手形 | 1,000,000円 |

| 受取利息 | 6,000円 |

3-4-2.不渡手形が回収不能となった場合

受取手形を振り出した会社が倒産した場合など不渡手形の回収ができなくなってしまうこともあります。

例えば、100万円の受取手形が不渡りになり、貸倒引当金が30万円あった場合についてです。

受取手形が回収不能になってしまった場合の仕訳は、下記の通りです。

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 貸倒引当金 | 300,000円 | 不渡手形 | 1,000,000円 |

| 貸倒損失 | 700,000円 |

貸倒引当金については次の章で詳しく解説しますが、不渡りになることに備えて準備しておくお金のことです。

貸倒引当金があれば、不渡手形の金額から貸倒引当金を引いた金額が貸倒損失になります。

4. 決算時に受取手形や売掛金がある場合は貸倒引当金を設定しておくと良い

決算時に受取手形や売掛金がある場合は、貸倒引当金(かしだおれひきあてきん)を設定しておくと良いです。

貸倒引当金とはどのようなものなのか、設定しておいた方が良い理由を詳しくご説明していきます。

4-1. 貸倒引当金とは

貸倒引当金は、取引先の倒産などにより受取手形や売掛金が回収不能になる場合に備えて計上する引当金のことです。

貸倒引当金の対象となるのは、以下のような債権です。

• 売掛金

• 受取手形

• 未収金

• 貸付金

一方で貸倒引当金の対象にならないのは、以下のようなものがあります。

• 売掛金

• 敷金

• 手付金

• 前払金

• 預け金

• 仮払金

また、貸倒引当金が認められるのは、原則として資本金1億円以下の中小企業、銀行や保険会社と定められています。

4-2. 決算時に貸倒れの可能性が高い場合に設定しておく

売掛金や受取手形の回収ができない可能性が高い場合には、貸倒引当金を設定しておくことをおすすめします。

なぜなら、年度末の決算時に受取手形や売掛金があり、翌事業年度以降に貸倒れが起きると貸倒損失として計上されるため収益と費用が異なってしまうからです。

基本的に企業の会計原則として、収益に費用を対応させる「費用収益対応の原則」というものがあり、これによって企業の利害関係者が正しく判断できるようにしています。

そのため、事業年度をまたいで損失が発生してしまうと、正確な期間損益の算定が難しくなってしまうのです。

このようなことを防ぐために貸倒引当金を設定しておくと良いでしょう。

【貸倒引当金はいくらでも設定できるわけではない!】

貸倒引当金は好きな金額を設定できるわけではなく、繰入限度額が定められています。

「個別評価金銭債権」と「一括評価金銭債権」といった債権の種類によって、異なる計算方法で繰入限度額を算出することになります。

個別評価金銭債権は、債権を回収できない可能性がとても高い場合に、個別に債権の状態を評価して繰入限度額を計算します。

この「債権を回収できない可能性がとても高い場合」については、会社更生法の規定による更生手続き開始の申し立てや破産手続き開始の申し立てがなされた者に対する債権など、条件が定められています。

詳しい計算方法や条件については、国税庁の公式サイトをご覧ください。

一方で一括評価金銭債権は、個別評価金銭債権以外の債権のことで、年度末の売掛金・受取手形等の合計額に業種ごとの法定繰入率をかけて計算します。

この業種ごとの法定繰入率や詳しい計算方法については、国税庁の公式サイトを参考にしてください。

4-3. 貸倒引当金繰入の仕訳方法

貸倒引当金を設定する場合には、貸倒見積額を「貸倒引当金繰入」という勘定科目として計上します。

例えば、100万円の受取手形があり、貸倒引当金を10万円見積もった場合をみていきましょう。

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 貸倒引当金繰入 | 100,000円 | 貸倒引当金 | 100,000円 |

借方に貸倒引当金繰入を入れ、貸方には貸倒引当金と入れます。

4-4. 貸倒損失が発生した場合の仕訳方法

取引先の倒産などにより受取手形や売掛金の回収が不能となる場合も考えられます。

例えば、貸倒引当金を10万円に設定、売掛金のうち50万円が回収不能となった場合をみていきます。

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 貸倒引当金 | 100,000円 | 売掛金 | 500,000円 |

| 貸倒損失 | 400,000円 |

このように貸方に売掛金を入れ、借方には貸倒引当金と貸倒損失を入れます。

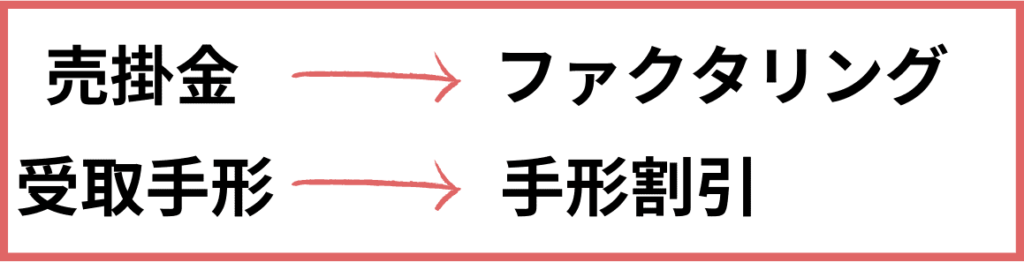

5. 受取手形や売掛金を素早く資金化したいときにするべきこと

最後に受取手形や売掛金を素早く現金化したいときにするべきことをお話します。

受取手形は、支払期日が長めで30日〜120日に設定されているため、支払期日前に資金繰りに困ってしまう人も多いでしょう。

そんな時に素早く現金化できれば助かりますよね。

受取手形や売掛金を素早く現金化する方法として、それぞれ下記の方法があります。

いざという時のために覚えておくと便利です。

5-1. 売掛金はファクタリングを利用する

まず売掛金がある場合は、ファクタリングを利用することができます。

ファクタリングとは、ファクタリング会社に売掛債権を買い取ってもらうことです。ファクタリングには以下のようなメリットがあります。

ファクタリングのメリット

• 資金調達までの日数が短い

• 信用情報に影響がない

• 売掛先の承諾なしで資金調達ができる

• 赤字・税金滞納などがあっても利用できる

• 売掛先が倒産しても支払い義務は発生しない

このように、ファクタリングは、赤字や税金の滞納があっても利用できたり、信用情報に影響がないことがメリットです。

さらに、取引先が倒産などによりファクタリング会社に売掛金を支払えなくても、支払い義務がありません。デメリットとしては、以下の4つがあります。

ファクタリングのデメリット

• 手数料が発生する

• 契約方法によっては売掛先の承諾が必要

• 売掛金の範囲内でしか資金調達ができない

• 分割支払いができない

ファクタリングには手数料がかかるため、売掛金満額は手元に入りません。

手数料の相場は、2者間ファクタリングで8~18%、3者間ファクタリングで2~9%となっています。

また、取引先を含める3者間でのファクタリングになると、売掛先の承諾が必要です。

これらのメリットやデメリットを含め、売掛金をファクタリングして資金化した方が良いのか判断しましょう。

売掛金がある方におすすめのファクタリングについては「ファクタリングとは?」の記事をご覧ください。

5-2. 受取手形は手形割引を利用する

受取手形は手形割引を利用し、早期に資金化する方法があります。受取手形を銀行や手形割引事業者に割引手数料を支払い、素早やく現金化することが可能です。手形割引を利用するメリットは、下記の通りです。

手形割引のメリット

• 早期の資金調達を可能にする

• 他の資金調達方法と比べて手数料が比較的安い

• 銀行からの融資と比べて審査が通りやすい

資金化できること以外にも手形割引は、手数料が比較的安いといったメリットがあります。手形割引業者の中には上限15%に設定しているところもありますが、銀行等の金融機関は1.5〜4%が相場です。

しかし、受取手形で手形割引を利用することは大きなデメリットも伴います。

手形割引のデメリット

• 不渡りになった場合、手形を買い戻さなければならない

• 手数料が発生する

もしも取引先が倒産などにより不渡りをだした場合、銀行から手形を買い戻さなければなりません。

また、ファクタリングと同じように、手数料が必要となるので、手形金額の全額を現金化することはできないのです。

これらのデメリットや取引先の経営状況を考慮した上で利用すると良いでしょう。

手形割引についてさらに詳しく下記で解説しているので、受取手形の手形割引を利用したいと考えている方は、ご一読ください。

「ファクタリングと手形割引の違いとは?それぞれのメリット・デメリット」

まとめ

受取手形も売掛金もどちらも売上債権という売上代金の未回収分のことを指します。

大きな違いは、信用度です。受取手形は銀行も関与してくるため信用度が高い債権です。

しかし、どちらも売上金を回収できるといった保証はないため、売掛金や受取手形の割合は大きくなりすぎないようにしましょう。

また、受取手形には約束手形と為替手形の2種類がありますが、仕訳の際にはどちらも受取手形の勘定科目で計上します。

受取手形の決済方法は、以下の3つがありそれぞれ仕訳の仕方が異なるためしっかり理解しておく必要があります。

さらに、受取手形や売掛金を素早く資金化したい場合には以下のような方法を検討しましょう。

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者