「どの機関から運転資金の融資を受ければよいのか?」

「融資にもいろいろな制度やメニューがあるが、運転資金を融資してほしい場合にどれを選べばよいの?」

このような悩みを抱く人も多いでしょう。

結論から言うと、運転資金の融資を受けられる主な借入先は、3つあります。

| 借入先 | ①政府系金融機関 | ②民間系金融機関 | ③ノンバンク | |

| 銀行 | 信用金庫・信用組合 | |||

| 向いている人 | ・起業後すぐの人 ・融資コストを抑えたい人 ・無理のない返済をしたい人 | ・起業から2年以上経過している人 ・公的機関よりも早く資金調達をしたい人 ・付き合いのある銀行などがある人 | ・政府系・民間系のいずれでも借 りられない人 ・すぐにでも資金が必要な人 | |

| 主な融資対象者 | 法人・個人 | 法人 | 組合員(会員) | 法人・個人 |

金利 | 1.0%~3.0%前後 | 2.0%~15.0%前後 | 5.0%~18.0%前後 | |

| 主な申込の形式 | 対面 | 対面 | 非対面 | |

| 融資スピード | 3週間~1か月程度 | 1週間~1か月程度 | 即日~ | |

| 担保・保証人 | 無担保・無保証 ※融資内容による | 担保・保証人が必要 ※融資内容による | 無担保・無保証 ※融資内容による | |

そもそも運転資金とは、設備資金(土地や建物、機械やソフトウェアなどの固定資産に使う資金)に該当しない「仕入費」「材料費」「外注費」「人件費」「家賃」といった企業が事業を行う際に必要になる資金です。

運転資金の資金繰りを解決するひとつの方法であるため、

| 運転資金の融資が必要になるケース ・一時的に資金繰りが苦しくなったとき(経常運転資金) ・事業を拡大しているとき(増加運転資金) ・社会情勢や景気の影響で売上が減少しているとき(減少運転資金) ・季節的な要因で売上が減少するとき(季節運転資金) |

上のようなケースで運転資金の融資が必要になることが多いですが、借入先によっては、融資と言ってもさまざまな金融機関・制度があり、業歴や資金の使い道などによって向き不向きがあります。

そこで本記事では、運転資金の融資を受けられる借入先を掘り下げ、おすすめの金融機関や融資制度などについて詳しく紹介します。

また、運転資金の融資でよくある失敗とその対策や、借入金額の目安と求め方についても紹介しているので、確実に必要な運転資金の融資を受けたいと考える人は必見です。

記事の最後では融資後に実践したい「融資に頼らず、資金繰りを楽な状態にするための方法」も紹介しているので、最後まで読めば、運転資金の融資を受ける借入先を選べ、資金繰りも改善できるようになるでしょう。

\本記事の見どころ/

•運転資金の融資を受けられる借入先が分かる

•借入先ごとのおすすめの融資制度が分かる

•運転資金の融資におけるよくある失敗とその対策の仕方が分かり、融資の成功確率を高めることができる

•無理のない借入金額の目安と求め方が分かる

•運転資金の融資後にやるべき、資金繰りの改善ポイントを理解できる

まずは、どこで運転資金の融資を受けられるのか、借入先について見ていきましょう。

融資以外では「ファクタリング」で運転資金の調達をすることも可能です。

ファクタリングは融資とは異なり、信用情報に影響がなく赤字や税金滞納があっても利用することができます。

融資とは異なる「ファクタリング」の仕組みや特徴については「ファクタリングの基礎知識」のコラムをご覧ください。

目次

1.運転資金の融資を受けられる借入先は3種類ある

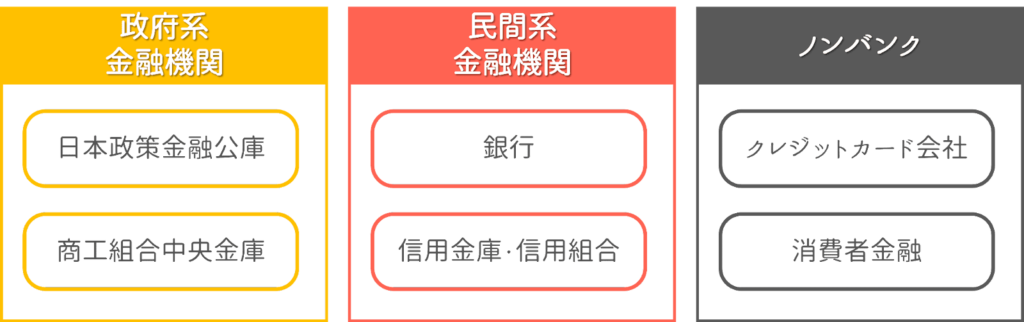

冒頭でも触れた通り、運転資金を受けられる借入先は、大きく分けると「政府系金融機関」「民間系金融機関」「ノンバンク」の3種類あります。

| 借入先 | ①政府系金融機関 | ②民間系金融機関 | ③ノンバンク |

| 金融機関例 | 日本政策金融公庫 商工組合中央金庫など | 銀行 信用金庫 信用組合など | クレジットカード会社 消費者金融など |

| 主な特徴 | 条件面のメリットが多い 融資メニューが豊富 審査に時間がかかる | 金融機関で融資内容が異なる 政府系金融機関よりも金利がやや高い 審査が厳しい | 即日調達が可能なケースが多い 審査が緩い 金利が高い |

| おすすめな人 | ・運転資金の融資を考えている人のほとんど ・良い条件で融資を受けたい人 | ・政府系金融機関の融資が受けられない人 ・付き合いのある金融機関がある人 | ・政府系 ・民間系金融機関での融資が難しい人 ・今すぐ資金が必要な人 |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る |

| 運転資金の融資を受けたい人は、まず政府系金融機関を検討しましょう。 条件面でのメリットが多く、融資メニューも豊富にそろっているからです。 ただし審査には慎重で、やや時間がかかりやすく、融資を急ぐようなケースには向いていません。 日ごろから付き合いのある銀行がある人は、民間系金融機関での融資も向いています。 公的機関よりも早く資金調達しやすいという点もおすすめする理由です。 ただし、審査が厳しく、融資メニューによっては金利も高くなるため、注意しましょう。 ノンバンクは、「政府系金融機関」「民間系金融機関」のいずれも利用できない場合の最終手段です。 すぐに資金を得られるケースが多いですがその分金利も高くなっているため、慎重な判断が求められます。 |

詳しくは、次章以降をご確認ください。

2.【種類①】政府系金融機関

| 借入先 | ①政府系金融機関 |

| 向いている人 | ・起業後すぐの人 ・融資コストを抑えたい人 ・無理のない返済をしたい人 |

| 主な融資対象者 | 法人・個人 |

| 金利 (利率相場) | 2.0%前後 |

| 主な申込の形式 | 対面 |

| 融資スピード | 3週間~1か月程度 |

| 担保・保証人 | 無担保・無保証 ※融資内容による |

政府系金融機関は、政府の出資によって設立された公的金融機関です。

主に民間の金融機関では対応が困難な融資や金融機関のサービスが届かない部分を補い、日本国内の経済や産業の発展、中小企業の活動支援などをサポートすることを目的としています。

そのため、低金利で担保や保証人不要といった好条件での融資が可能です。

融資の対象者も幅広く、民間系金融機関では断られるようなケースや起業したばかりの企業でも利用可能な融資もあるので、「融資を受けたい」と思う人は、まず政府系金融機関からの融資を検討しましょう。

2-1. 政府系金融機関には役割の異なる5つの機関がある

政府系金融機関と言っても、種類は1つではありません。

令和3年3月末時点で、次の5つの機関があります。

| 機関名称 | 主な利用対象者 | 主な業務内容 | 公式サイト |

|---|---|---|---|

| 株式会社日本政策金融公庫 | 法人・個人 | 「中小企業事業」「国民生活事業」「農林水産事業」の3つの事業を軸に、政府の政策に沿った支援や融資を行う | 確認する |

| 株式会社商工組合中央金庫 | 中小企業 | 組合員や構成員に対し、金融の円滑化を図るための融資を行う | 確認する |

| 株式会社日本政策投資銀行 | 大企業・中堅企業 | スムーズな資金供給や収益力を高める取り組みなどに対する出資と融資を行う | 確認する |

| 株式会社国際協力銀行 | 国際関連の事業を行う企業 | 国際金融に特化し、国産業の維持や向上などに必要な出資と融資を行う | 確認する |

| 沖縄振興開発金融公庫 | 沖縄に関係した事業を行う企業 | 沖縄限定(地域密着型)の政策金融機関で、沖縄の歴史や文化、自然などの特殊事情に即した出資と融資を行う | 確認する |

実際に運転資金の融資を受けるのであれば、日本国内における事業に対しての数多くの融資を取り扱う「株式会社日本政策金融公庫」がおすすめです。

今後、国外でのビジネスも検討している場合は、海外にも拠点がある「株式会社商工組合中央金庫」からの融資を検討しましょう。

2-2. <小規模事業者・個人事業主向け>おすすめの融資制度2選

小規模事業者や個人事業主は、株式会社日本政策金融公庫の「国民生活事業」から融資を受けられます。

融資制度はいろいろありますが、その中でも運転資金の融資としておすすめなのが、次の2つです。

| 融資制度 | 株式会社日本政策金融公庫 「一般貸付」 | 株式会社日本政策金融公庫 「経営環境変化対応資金 (セーフティネット貸付)」 |

| 利用できる人 | 事業を営む人 (ほとんどの業種に対応) | 売上の減少など 一時的に業績が悪化している人 |

| 運転資金の融資限度額 | 4,800万円 | 4,800万円 |

| 返済期間 | 5年以内 (うち据置期間:1年以内) | 8年以内 (うち据置期間:3年以内) |

| 利率の相場 | 1.06%~2.80%程度 (担保・保証人の有無などにより異なる) ※最新の利率はこちら | 1.06%~2.80%程度 (担保・保証人の有無などにより異なる) ※最新の利率はこちら |

| 担保・保証人 | 応相談 (無担保・無保証人での利用も可能) | 応相談 (無担保・無保証人での利用も可能) |

| 別の融資の併用 | 可能 | 可能 |

| 公式サイトのリンク | 確認する | 確認する |

参照:株式会社日本政策金融公庫「一般貸付」

参照:株式会社日本政策金融公庫「経営環境変化対応資金(セーフティネット貸付)」

資金の使い道や返済期間、担保の有無などによって利率が異なりますが、いずれの融資制度も担保不要の融資で基準利率2.0%~2.8%となっており、低金利で融資を受けることができます。

融資の平均金額は約1,000万円で、短期の運転資金についても対応しているので、季節的な事情で一時的に業績が下がっている場合に利用することも可能です。

また、据置期間(借入元金の返済が発生しない期間)の設定もあり、まだ事業を立ち上げたばかりの人も無理なく返済していける点もおすすめのポイントです。

2-3. <中小企業以上向け>おすすめ融資制度2選

中小企業以上は、株式会社日本政策金融公庫の「中小企業事業」の融資制度が利用できます。

中小企業以上の経営者におすすめの融資制度は、次の2つです。

| 融資制度 | 株式会社日本政策金融公庫 「中小企業経営力強化資金」 | 株式会社日本政策金融公庫 「経営環境変化対応資金 (セーフティネット貸付)」 |

| 利用できる人 | 中小会計に関する基本要領や 指針に沿った会計処理を行う人 | 売上の減少など 一時的に業績が悪化している人 |

| 運転資金の融資限度額 | 2億5,000万円 | 7億2,000万円 |

| 返済期間 | 7年以内 (うち据置期間:2年以内) | 8年以内 (うち据置期間:3年以内) |

| 利率の相場 | 1.06%~1.11%程度 (担保・保証人の有無などにより異なる) ※最新の利率はこちら | 1.06%~1.25%程度 (担保・保証人の有無などにより異なる) ※長期運転資金に限り、上限3% ※最新の利率はこちら |

| 担保・保証人 | 要相談 ※一定の要件に該当する場合、 経営責任者の個人保証が必要 | 要相談 ※一定の要件に該当する場合、 経営責任者の個人保証が必要 |

| 公式サイトのリンク | 確認する | 確認する |

参照:株式会社日本政策金融公庫「中小企業経営力強化資金」

参照:株式会社日本政策金融公庫「経営環境変化対応資金(セーフティネット貸付)」

事業計画の実施や、中長期的に見たときに業績が回復し、発展が見込める企業に対して支援してくれる融資制度が向いています。

短期の運転資金の取り扱いはありませんが、平均融資額は約1億3,000万円となっており、運転資金として使える融資の限度額も大きく、企業の経営を維持するのに必要な資金を調達し、経営基盤の強化を図ることが可能です。

3.【種類②】民間系金融機関(銀行)

| 借入先 | 民間系金融機関 銀行 |

| 向いている人 | ・起業から2年以上経過している人 ・公的機関よりも早く資金調達をしたい人 ・付き合いのある銀行などがある人 |

| 主な融資対象者 | 法人 |

| 金利 (利率相場) | 2.0%~15.0%前後 |

| 主な申込の形式 | 対面 |

| 融資スピード | 1週間~1か月程度 |

| 担保・保証人 | 担保・保証人が必要 ※融資内容による |

融資を受けられる民間系金融機関で代表的なのが、都市銀行(メガバンク、都銀)や地方銀行(地銀)、ネット銀行などの金融機関です。

株主の利益を優先した経営を行うため、融資の審査には慎重で、借入先の中で群を抜いて審査が厳しいとされている融資方法です。

融資限度額も企業の経営状況に左右されやすく、融資自体を断られたり、希望金額の融資を受けられなかったりするケースもあります。

以下では、銀行の中でも比較的金利の低い融資制度について紹介するので、銀行での融資を検討している人は参考にしてください。

3-1. <大企業・中堅企業におすすめ>都市銀行の「プロパー融資」

「より条件の良い金融機関で融資を受けたい」と考える大企業や中堅企業には、銀行の中でも金利が低く、資金力もある三菱東京UFJ銀行・三井住友銀行・みずほ銀行といった都市銀行の「プロパー融資」がおすすめです。

| 融資制度 | プロパー融資 |

| 向いている企業 | 多額の融資を考えている企業 良い条件で融資を受けたい企業 業歴がしっかりとしている企業 |

| 利用できる人 | 金融機関独自の基準・審査をクリアした人 実績のある企業や大企業 |

| 融資手続きのやり取り | 借主と銀行の2者間 |

| 運転資金の融資限度額 | 上限なし (金融機関次第) |

| 融資期間 | 比較的短い (3~5年程度) |

| 利率の相場 | 1.0%~3.0%程度 (担保・保証人の有無などにより異なる) |

| 担保・保証人 | 無担保・保証人なしでも可能 (ただし、利用ケースによる) |

「プロパー融資」は、好条件で融資を受けられるだけでなく、今後の事業においてもプラスに働く可能性があるため、企業価値を高めたいという企業にも向いています。

3-1-1. プロパー融資のメリット

| プロパー融資のメリット ・余計なコストがかからない ・銀行融資の中でも比較的金利が低い ・融資金額に上限がない ・会社の信用度が高まり、今後の取り引きにプラスになる可能性がある |

プロパー融資のメリットは、直接銀行と取り引きするため、次に紹介する「信用保証協会の保証付き融資」の利用時にかかる保証料が不要で、銀行融資の中でも比較的金利が低く、余計なコストをかけずに資金調達ができることです。

金融機関の裁量で融資の上限が変わるので、制限なく融資を受けられるのも大きなメリットと言えます。

少し古いですが、東京商工会議所が平成24(2012)年に行ったアンケートによると、企業規模が大きいほどプロパー融資の割合が高く、従業員数が301人以上の企業における資金調達方法ではプロパー融資が100%という状況です。

審査が厳しいプロパー融資を受けることは、企業の将来的な収益性や成長性などを見込まれた証にもなります。

会社の信用度が高まり、今後の融資や事業展開においてプラスに働く可能性もあるでしょう。

3-1-2. プロパー融資のデメリット

| プロパー融資のデメリット • 審査が厳しい • 融資を受けられない可能性がある |

借入先の中でも特に審査が厳しい融資方法です。

銀行が直接融資を行う「プロパー融資」は、信用保証協会などの保証を付けずに融資を行うため、万が一、債務者(借りる人)が支払えない状況になった場合、銀行がその損失をかぶることになるからです。

プロパー融資を受けられる経営状況であれば、融資手段としておすすめですが、

「経営状況に不安がある」

「融資を急ぐ状況下で、確実に融資を受けたい」

という場合には、融資を受けられない可能性があります。

経営状況や確実な融資を望む人は、次に紹介する「信用保証協会の保証付き融資」を検討しましょう。

3-2. <小規模事業者・個人事業主におすすめ>地方銀行の「信用保証協会付き融資」

プロパー融資が難しい小規模事業者・個人事業主には、大きめの資金需要にも対応している地方銀行の「信用保証協会付き融資」を検討しましょう。

| 融資制度 | 信用保証協会の保証付き融資 |

| 向いている企業 | 長期の借入を想定している企業 創業や事業を開始して間もない企業 |

| 利用できる人 | 小規模事業者や個人事業主など |

| 融資手続きのやり取り | 借主と信用保証協会と銀行の3者間 |

| 運転資金の融資限度額 | 2億8,000万円 (うち無担保保証8,000万円) |

| 融資期間 | 7~10年程度 (20年の超長期保証もある) |

| 利率の相場 | 1.6%~2.5%前後 |

| 信用保証料の相場 | 0.11%~1.90%前後 |

| 担保・保証人 | 無担保・保証人なしでも可能 (ただし、利用ケースによる) |

「信用保証協会の保証付き融資」は、万が一、借主が返済不能となっても、借主に代わって信用保証協会が金融機関への支払いを立て替えてくれる仕組みの融資制度です。

信用保証協会は、中小企業や小規模事業者などがスムーズに資金調達できるよう支援することを目的とした公的機関なので、その信用保証協会の保証を受けることで、金融機関からの融資が受けやすくなります。

3-2-1. 信用保証協会の保証付き融資のメリット

| 信用保証協会の保証付き融資のメリット • 銀行からの直接融資よりも長期借入をしやすい • 各地方自治体の融資制度なら有利な条件で融資を受けられる |

信用保証協会付き融資のメリットは、プロパー融資よりも長期間の借入ができることです。

これにより、長期にわたり、安定した資金繰りが可能となります。

また、各自治体が実施している信用保証協会の保証付き融資では、通常より低い金利が設定されており、保証料も安く抑えることができるため、より有利な条件で融資を受けられる可能性があります。

3-2-2. 信用保証協会付き融資のデメリット

| 信用保証協会の保証付き融資のデメリット • 信用保証料(借入金額の約0.1%~1.2%程度)がかかる • 融資スピードが遅い |

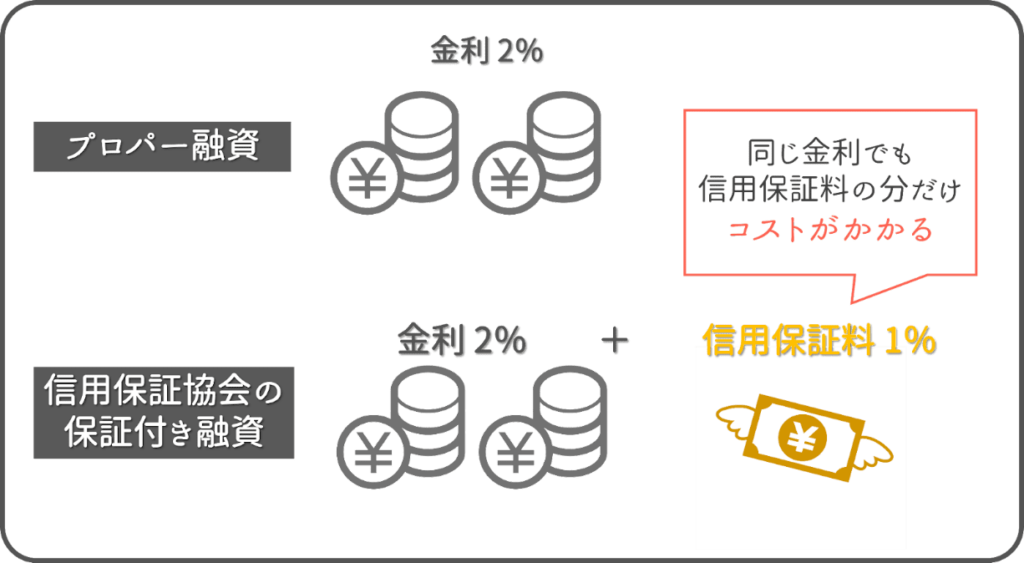

信用保証協会の保証付き融資の大きなデメリットは、信用保証料がかかることです。

金利だけを見ると、プロパー融資とほとんど変わりませんが、金利とは別に約0.1%~1.2%程度の信用保証料がかかります。

仮にプロパー融資と同じ金利でも、信用保証料分だけコストがかかるため、複数の銀行に融資相談をして、少しでも金利や信用保証料が安いところを選ぶようにしましょう。

また、信用保証協会の保証付き融資を受ける場合、信用保証協会と銀行の2つの審査をクリアしなければなりません。

通常の融資よりも審査に時間がかかりやすく、1~2か月程度かかることもあります。

時間的な猶予がない状況で信用保証協会の保証付き融資を考えている企業は、審査にかかる時間分を逆算して早めの行動を心がけましょう。

4. 【種類②】民間系金融機関(信用金庫・信用組合)

| 借入先 | 民間系金融機関 信用金庫・信用組合 |

| 向いている人 | ・小規模事業者や個人事業主 ・地域に根差した事業を行う(行いたい)人 |

| 主な融資対象者 | ・原則、地区内の各会員・組合員の人(居住・就労・事業所があること) ・従業員300人以下で資本金が9億円(信用組合の場合は3億円)以下の企業 |

| 金利 (利率相場) | 3.5%~10.0% |

| 融資スピード | 1週間~1か月程度 |

| 担保・保証人 | 無担保・保証人不要が多い ※必要なケースもあり |

信用金庫も信用組合は、地域社会への貢献が目的で設立された金融機関です。

銀行と同じような業務を行う金融機関ですが、主に地区内の会員・組合員に対して経済的な支援を行うことを目的としており、利用するには信用金庫や信用組合と同じ地域に居住や就労、事業所などを持つ必要があります。

融資サービスは、各種銀行と同じ「預金業務」「貸出業務」「為替業務」の3大業務を軸に展開しており、「プロパー融資」や「信用保証協会の保証付き融資」などの融資が利用可能です。

ただ、信用金庫と信用組合のどちらから融資を受ければよいのか判断できないという人もいると思うので、以下ではそれぞれに向いている企業を紹介します。

4-1. <中小企業以上>地方銀行とほぼ同様の金融サービスがそろう「信用金庫」がおすすめ

大手や中堅企業などの中小企業以上は、地方銀行とほぼ同じ金融サービスを受けられる「信用金庫」からの融資がおすすめです。

大手信用金庫の中には、中堅の地方銀行と肩を並べる信用金庫もあり、信用組合と比べると、融資限度額もやや高めに設定されています。

そのため、多額の融資を必要とする中小企業以上には、規模が大きめの信用金庫からの融資がおすすめです。

4-2. <小規模事業者や個人事業主>地縁的な要素が強い「信用組合」がおすすめ

小規模事業者や個人事業主には、信用金庫よりも営業地域が限定的で、地域性が強い「信用組合」が向いています。

信用金庫よりさらに小規模な企業を対象としており、顧客との密接なつながりを大切にした営業スタイルのところが多く、法人化したばかりの企業や経営方針がまだ定まっていない規模の小さい会社でも相談に乗ってもらいやすいからです。

銀行から融資してもらえなくても、信用金庫や信用組合であれば融資可能となるケースも多いため、諦めずにまずはお近くの信用金庫や信用組合へ相談しましょう。

5. 【種類③】ノンバンク(消費者金融などの貸金業者)

| 借入先 | ノンバンク |

| 向いている人 | ・政府系・民間系のいずれでも借りられない人 ・すぐにでも資金が必要な人 |

| 主な融資対象者 | 法人・個人 |

| 金利 (利率相場) | 5.0%~18.0%前後 |

| 主な申込の形式 | 非対面 |

| 融資スピード | 即日~ |

| 担保・保証人 | 無担保・無保証 ※融資内容による |

ノンバンクとは、銀行や信用金庫といった金融機関ではない事業者のことです。

代表的な事業者としては、「クレジットカード会社」「消費者金融」などの融資を専門とする事業者があげられます。

金利が高く、借入金額に制限がありますが、審査が緩く、即日の資金調達もできるという点はメリットです。

ただし、資金繰りが上手くいっている企業は、政府系金融機関や民間系金融機関で融資を受けるのが一般的です。

そのため、ノンバンクは、資金繰りの苦しい経営者様が最後に選ぶ融資手段というイメージが強く、銀行等の金融機関は、ノンバンクの利用実績がある企業に対してネガティブな印象を持つ傾向があります。

ノンバンクの利用があると融資を受けられなくなるわけではありませんが、ノンバンクの利用履歴が今後の金融機関から融資を受ける際の審査に悪い影響を与える可能性があるため、利用の際は慎重に検討し、

「金融機関から融資を受けられない」

「銀行からの融資手続きを進めるほどの時間的な猶予がない」

このような特殊な事情がない限りは、これまで紹介した金融機関からの融資を優先しましょう。

6. 運転資金の融資でよくある3つの失敗と対策

運転資金の融資を受けられる借入先について見てきましたが、融資の借入には審査がつきものです。

審査に通らなければ運転資金を借りられないため、運転資金の融資を確実にするためには、できる限り失敗を防ぐことが重要となります。

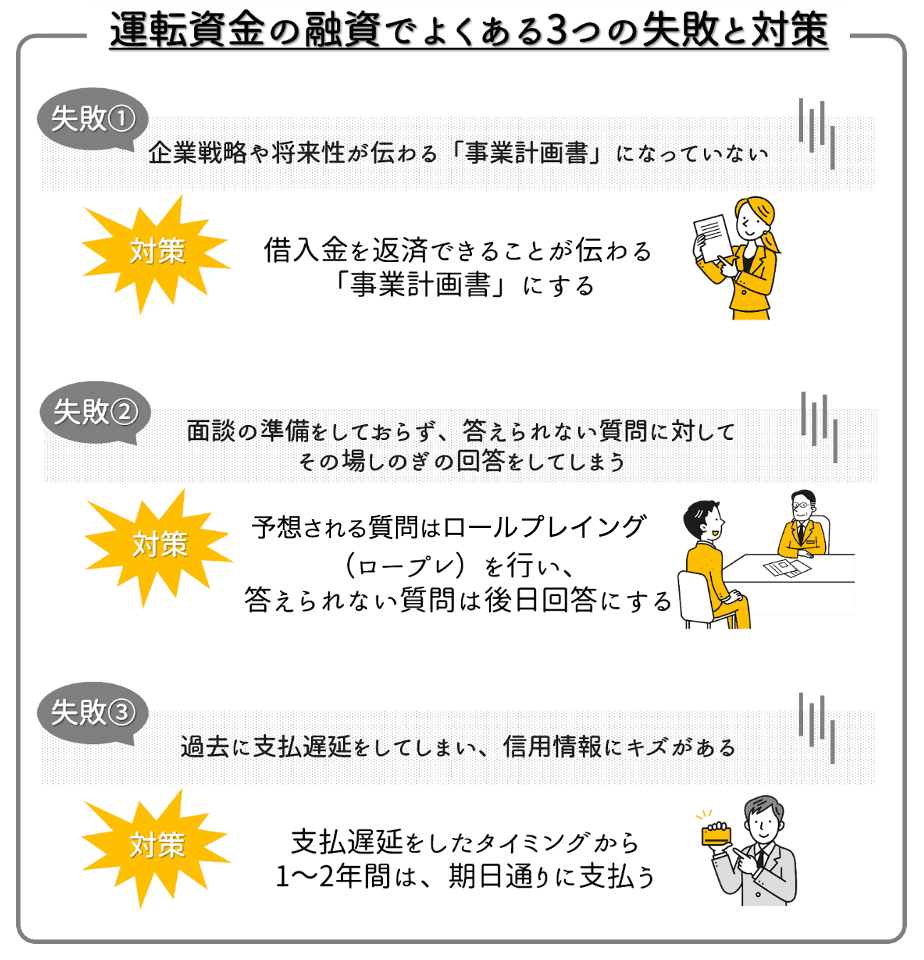

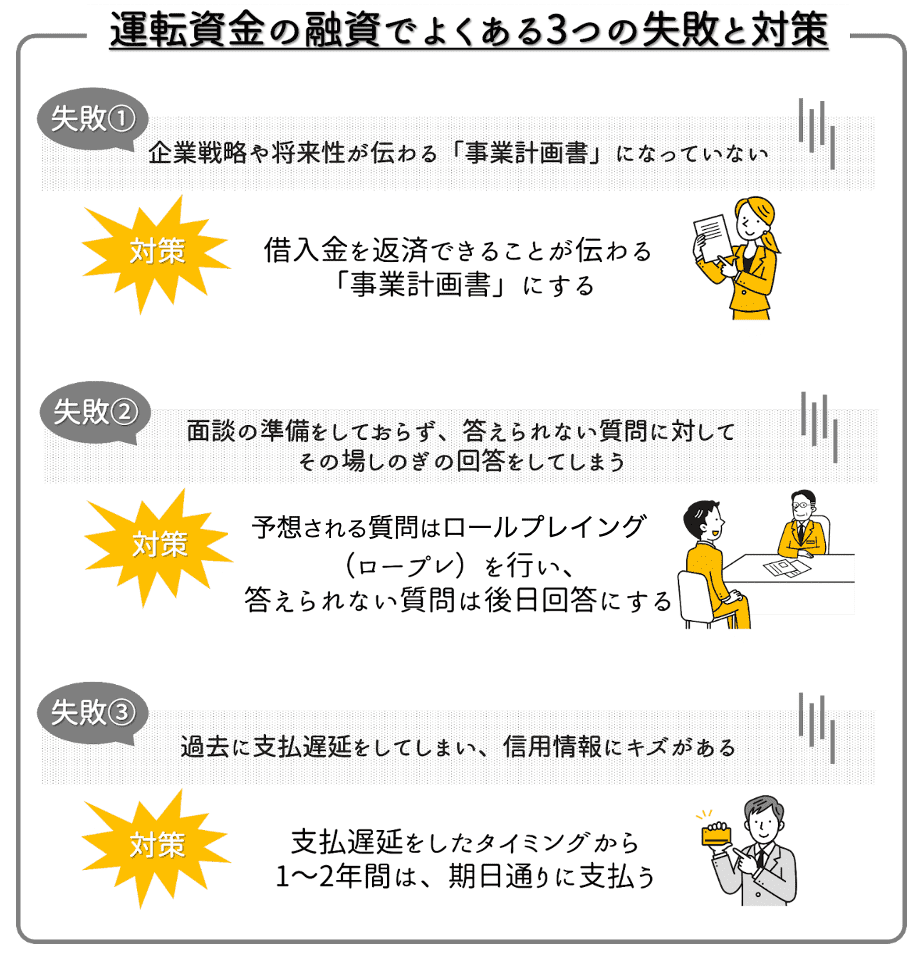

そこでこの章では、運転資金の融資でありがちな失敗例として、次の3つを取り上げ、それぞれの対策方法についても紹介します。

審査に通るためのポイントを把握し、運転資金の融資を確実に得られるよう準備しましょう。

6-1. 【失敗①】企業戦略や将来性が伝わる「事業計画書」になっていない

| 【対策】借入金を返済できることが伝わる「事業計画書」にする |

運転資金の融資審査の際に「事業計画書」の提出を求められることがあります。

事業計画書とは、企業が今後どのような事業を運営するのか、その内容や戦略、収益の見込みなどを伝えるための書類です。

融資(借入)は返済義務が生じるため、お金を貸す側の金融機関は事業計画書を見て、現在や将来の返済能力について期待できるかどうかを判断します。

売上が上がることをイメージできなければ、たとえ融資をしてもらえても融資金額を減額される原因にもなるため、事業計画書で今後の事業展開や持続的な収益性の見込みがあることを示し、金融機関を納得させましょう。

▼事業計画書の作成における3つのポイント

| 具体的な売上の根拠を示す | すでに見積りや確定した売上がある場合は、その見積書や請求書といった客観性のあるデータや根拠を添付する (グラフや図解、数値を入れるとより伝わりやすい) |

| 市場・競合調査を踏まえて説明する | 市場調査や競合の現状を調べた上で、自社の強みや狙うターゲット層、収益の見込みを伝える (市場・競合調査は、企業の戦略を考える時にも役立つ情報) |

| 過剰な売上計画にしない | 借入金額の返済ができることが伝わる程度で問題ないため、自信があるからといって高額な売上のアピールをしないことも大事 |

客観的な根拠を示すことは簡単ではありませんが、手堅い事業計画書を作成すれば、融資の成功確率を高められます。

初めてで書き方が分からないという場合には、独立行政法人 中小企業基盤整備機構の「事業計画書の作成例」を参考にしましょう。

参考例は「小売業」「飲食業」「サービス業」の3つですが、ほかの業種でも書き方の参考になるはずです。

6-2. 【失敗②】面談の準備をしておらず、答えられない質問に対してその場しのぎの回答をしてしまう

| 【対策】予想される質問はロールプレイ(ロープレ)を行い、 答えられない質問は後日回答にする |

金融機関によっては、申込後に面談・面接が行われます。

事業計画書に問題がなくても、面談・面接で悪い印象を与えてしまったり、対策が不十分だったりすると、融資を否決されるケースもあるため、注意が必要です。

特に、日本政策金融公庫からの融資は、審査落ちすると1年ほどは融資を受けづらくなるため、一発勝負と言われています。

面談では、経営者としての資質も見られるため、融資担当者からの質問に対して的確に回答できるよう、面談・面接前に一度ロールプレイイングをしておきましょう。

▼面談・面接時における3つのポイント

| 見た目に配慮する | 服装や髪形は、あなたの印象を決める重要な要素のひとつ (ビジネスカラーのスーツ、長い髪は束ねるなど、TPOに即した格好を心がける) |

| 予想される質問は的確に答えられるように練習する | 「融資が必要な理由(使い道など)」「返済できることの説明」「自社の強み」の3つは、面談・面接時によく聞かれる質問であるため、説明できるよう準備し、練習しておく |

| 答えられない質問は後日回答にする | 想定外の質問をされた際は、適当に答えず「一度持ち帰り、後日回答させていただきます」などと回答し、その場しのぎの回答を避ける |

融資をお願いしに行くのにふさわしくない装いや、質問に対する回答が適当だと、それが仇となり、融資の成功確率を下げてしまう可能性があります。

失敗しないためにも、見た目に配慮し、面談・面接対策をして、融資の成功確率を高めましょう。

6-3. 【失敗③】過去に支払遅延をしてしまい、信用情報にキズをつけてしまった

| 【対策】支払遅延をしたタイミングから最低1年間は、期日通りに支払う |

過去にクレジットや光熱費の支払遅延などを繰り返してしまった場合でも、その状況が改善され、直近に支払遅延がなければ、金融機関から融資を受けられる可能性があります。

各金融機関の判断になるので、どれだけの期間、信用情報に問題がなければ大丈夫とは言い切れませんが、信用情報にキズがある場合、「直近1~2年以内の状況が改善されているか」がひとつの評価ラインといえるでしょう。

ただし、自己破産や任意整理といった債務整理を行った人は、「返済能力に問題がある」「重大な遅延、延滞、踏み倒しがある」という情報が信用情報に記録されます。

そのため、融資を受けることは難しいでしょう。現在の信用情報は、指定信用情報機関である「株式会社日本信用情報機構」の信用情報開示制度(クレジットやローンなどの利用状況を確認できる制度)を活用することで調べられます。

スマートフォンや郵送で簡単に開示手続きを行えるので、信用情報に不安がある場合は一度お試しください。

7. 無理のない借入を実現するために必要な「借入金額の目安」と「求め方」

運転資金の融資でよくある失敗例から、金融機関から確実に融資を受けるための対策を紹介しましたが、融資は返済の義務が生じるため、無理のない範囲の借入金額を計算する必要があります。

結論から言うと、借入金額の目安は次の通りです。

| 借入金額は、最低3か月分の固定費と買掛金の支払いができる金額があると安心 |

具体的な金額を求める計算についても紹介するので、自社に必要な運転資金がいくらなのかを具体的に決定しましょう。

7-1. 借入金額の目安は「最低3か月分の固定費・買掛金の支払いができる金額」

必要な運転資金の目安は、業種や使い道によって異なりますが、一般的には「最低3か月分の固定費・買掛金の支払いができる金額」とされています。

固定費とは、継続的な事業を行う際に必要な「仕入費」「材料費」「外注費」「人件費」「家賃」などです。

必要な運転資金の1か月程度では資金繰りが改善できず、逆に多すぎても不要な資金の借入により金利がかさんでしまいます。

前期や前年同時期(季節によって収益が変わる場合)の確定申告の数字をベースに、トラブルや不測の事態が起こった際にも事業を継続していける必要最低限の借入金額を設定しましょう。

7-2. 運転資金の借入金額の計算式

「具体的な金額を知りたい」という人は、次の計算式に当てはめることで大まかな借入金額を求められます。

▼運転資金を求める計算式

| 運転資金=売掛債権(売掛金)+棚卸資産(在庫)-仕入債権(買掛金) |

| 売掛債権(売掛金) | 取引先との取り引きで発生した未回収の代金 (まだ入ってこないが将来入ってくるお金) |

| 棚卸資産(在庫) | 仕入れをしたものの、まだ売れていない商品や材料 (まだお金になっていないが将来お金になるもの) |

| 仕入債権(買掛金) | 取引先から仕入れた、未払い状態にある商品や材料の代金 (待ってもらっているお金) |

| 運転資金 | 商品やサービスの代金(売上入金)を立て替えている資金 (用意しなければならないお金) |

例えば、売掛金残高500万円、在庫残高300万円、買掛金残高250万円の場合、商品を販売して手元にお金が入ってくるまでのつなぎに必要な運転資金は550万円ということです。

自社のケースに当てはめて必要な運転資金を算出し、借入先の見極めや借入金額の設定に活用しましょう。

8. 運転資金の融資後、資金繰りを正常化するための2つの改善方法

ここまで運転資金の融資を受けるにあたっての借入先や、融資の成功率を高めるポイント、借入金額の目安などを紹介してきましたが、融資は、必要に応じて活用できる一時的な支援にすぎません。

融資に頼らなくても良い状態にすることが一番の理想であるため、運転資金の融資後は、「なぜ運転資金が不足したのか」をよく分析し、改善できるところは改善していくことが大事です。

そこで最後に、運転資金の融資後に実践したい資金繰りを正常化するための改善方法として、次の2つを紹介します。

▼運転資金の融資後に実践したい資金繰りを正常化するための2つの改善方法

| 売上債権・仕入債務の期間を見直す 適切な在庫管理を徹底する |

運転資金が不足する事態を改善したいという人は、ぜひ最後まで読んで、今からできることに取り組みましょう。

8-1. 売掛債権・仕入債務の期間を見直す

資金繰りは、手元に残る資金が多いほど楽になるため、まずは売掛債権と仕入債権の期間を見直しましょう。

手元に資金が残りやすい状況を叶えるには、以下の状態にすることがポイントです。

| 売掛債権(売掛金) | 仕入債権(買掛金) |

| 回収漏れを防ぐ 売掛金の回収を早める | 支払いを先延ばしする |

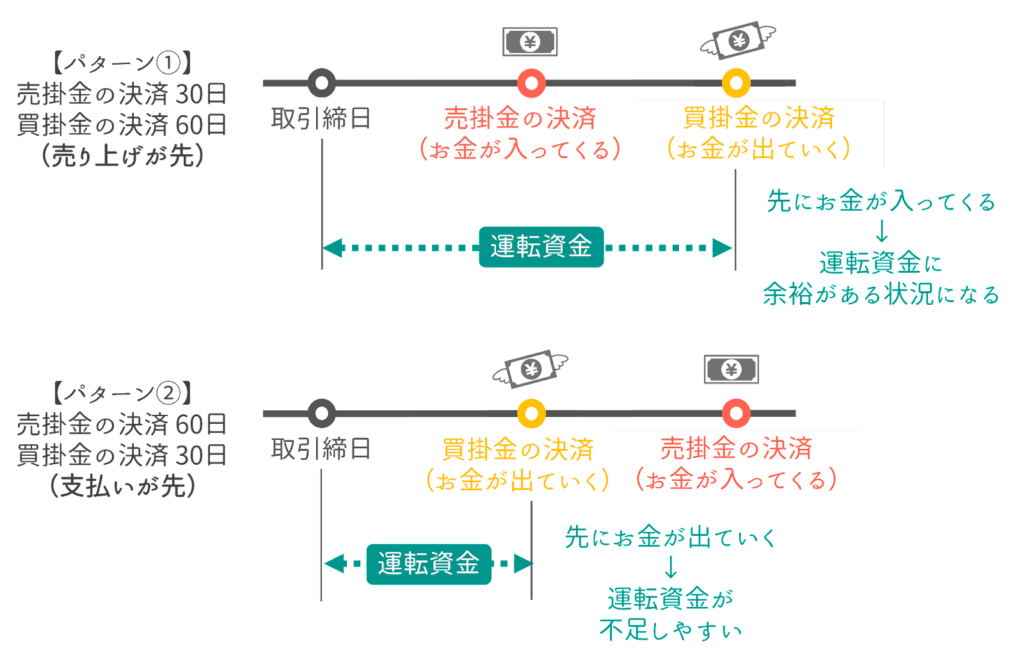

具体的なお金の流れ(支払サイト)で説明すると、次のようになります。

ご覧いただくと分かる通り、売掛金をできるだけ早く回収し、買掛金の支払を遅らせると手元の資金に余裕ができます。

逆に、売掛金を回収するまでの期間が長く、買掛金の支払い期間が短いと手元に資金が残りません。

そのため、まずは、【パターン①】の売上が先、支払いが後という状況にし、できる限り支払を先延ばしできるよう取引先と交渉しましょう。

ただし、取引先に対して無理な要求をすると関係が悪化してしまいます。

双方にとってバランスの良い支払サイトを決定し、運用資金の確保を目指しましょう。

また、ファクタリングを利用すれば売掛金の回収を早めることも可能です。

ファクタリングは売掛金の資金化を1~2か月程度早めることができ、ファクタリング会社によっては最短即日で資金化することも可能です。

売掛金が未回収になるリスクも軽減できるので資金繰りの改善に効果的です。

入金サイトが長く、資金繰りが厳しい場合は利用を検討しましょう。

8-2. 適切な在庫管理を徹底する

在庫の管理が企業経営に大きな影響を与えるため、在庫管理を徹底し、圧縮することも大事です。

商品や材料を仕入れ、その在庫を保管して販売した後に売上代金を回収する場合、先に仕入代金を支払うことになります。

この際に必要になるのが「運転資金」です。

過剰在庫により在庫の保管期間(滞留期間)が長くなると、それを保管するためのコストがかかります。

お金の流れ自体も滞るため、当然、資金繰りも悪化します。

滞留期間を短くするには、定期的に棚卸を行い、理想の在庫状況と現実の在庫状況を比べて、差異の原因を分析することが重要です。

徹底した在庫管理で仕入水準を適正化するようにしましょう。

まとめ

運転資金の融資を受けられる借入先や、融資の成功率を高めるための対策などを見てきました。

もう一度重要なポイントをおさらいしながら、運転資金の融資について振り返りましょう。

◎運転資金の融資は、次の3つから借入できます。

それぞれメリット・デメリットがありますが、運転資金の融資を受けたいと思ったら、まずは好条件で、幅広い人が負担なく融資を受けられる「政府系金融機関」を優先しましょう。

ノンバンクについては、高金利で、将来の融資における審査に影響を与える可能性があるため、政府系・民間系金融機関での融資が受けられないといった特殊な事情がない限りは避けるのがベストです。

◎運転資金の融資は、審査に通過しなければ受けることができません。

運転資金の融資でよくある失敗から学び、融資の成功確率を高め、必要な運転資金を確実に受けられるよう、準備しましょう。

運転資金の資金調達や資金繰りの改善にはファクタリングもおすすめです。

ファクタリングは融資ではないため信用情報に影響がなく、最短即日で資金調達が可能です。

ビートレーディングはお申し込みに必要な資料はたったの2点なので、お申し込みから入金まで最短2時間で資金調達が可能です。

資金調達にお困りの方は是非お問い合わせください。

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者