「運転資金回転期間について知りたい」

「運転資金回転期間で運転資金を計算したい」

このように、運転資金について悩んでいるときに「運転資金回転期間」という言葉を聞いても、意味がわからず悩んでしまいますよね。

運転資金回転期間とは

のことです。

運転資金回転期間の計算方法や目安は以下の通りです。

| 計算方法① | 運転資金回転期間=(売上債権+棚卸資産-仕入債務)÷1か月あたりの売上高 |

| 計算方法② | 運転資金回転期間=売上債権回転期間+棚卸資産回転期間-仕入債務回転期間 |

| 目安 | 業種によって大きく異なる 全業種の中央値は約2.0か月 |

| 長さ | 短いほうが良い |

| 短縮する方法 | 売上債権を減らす 棚卸資産を減らす 仕入債務を増やす |

運転資金回転期間がわかると、企業に必要な運転資金を算出することができます。

運転資金の算出方法には、

| 精度 | 計算式 | |

|---|---|---|

| 回転期間方式 | 高い | 1か月あたりの売上×運転資金回転期間(1か月) |

| 在高方式 | おおまか | 売上債権+棚卸資産-仕入債務 |

の2種類があります。

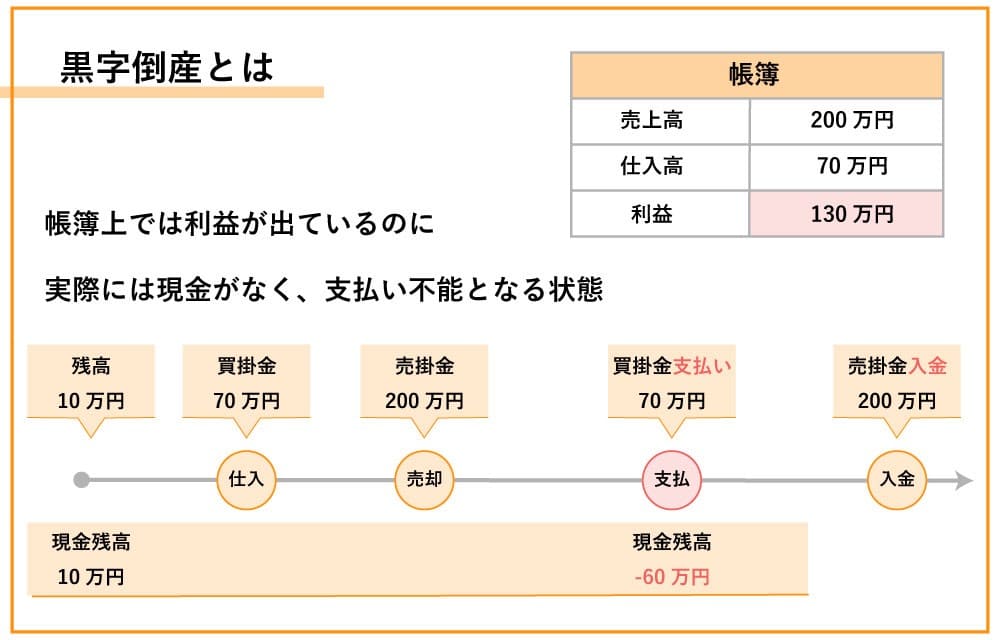

企業が安定して経営をするためには、常に必要な運転資金を認識し、確保しておく必要があります。運転資金回転期間が長くなり必要な運転資金が多額になると、帳簿上では売上と利益があっても仕入代金を支払うときに現金がない、というトラブルになるケースもあります。

最悪の場合、黒字倒産となってしまうことも考えられます。

上記のようなトラブルを避けるために、この記事では以下の内容を解説します。

この記事を読むとわかること

•運転資金回転期間の基礎知識/計算方法

•運転資金の計算方法

•運転資金が不足する理由と対策

•おすすめの運転資金の調達方法

この記事を最後まで読むと、運転資金回転期間や運転資金について理解し、さらに運転資金が不足したときに最適な資金調達方法が分かります。

運転資金を管理して安定した経営をしたい人は、ぜひチェックしてくださいね。

資金調達をお急ぎの方へ

ファクタリングは融資とは異なり、必要な書類が少ないため最短即日での資金調達が可能です。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 利用相談・調達可能額診断・LINEからのご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

1. 運転資金回転期間の基礎知識

この章では、下記の通り運転資金回転期間の基礎知識について解説します。

運転資金回転期間の基礎知識

•運転資金回転期間の定義

•計算方法

•長さの目安

•読み解き方

•運転資金回転期間を短縮する方法

ここからは、それぞれについて細かく解説していきます。

運転資金の算出方法については、次章「2. 確保するべき運転資金の計算方法」で紹介します。

1-1. 運転資金回転期間とは:確保するべき運転資金の目安が分かる経営指針

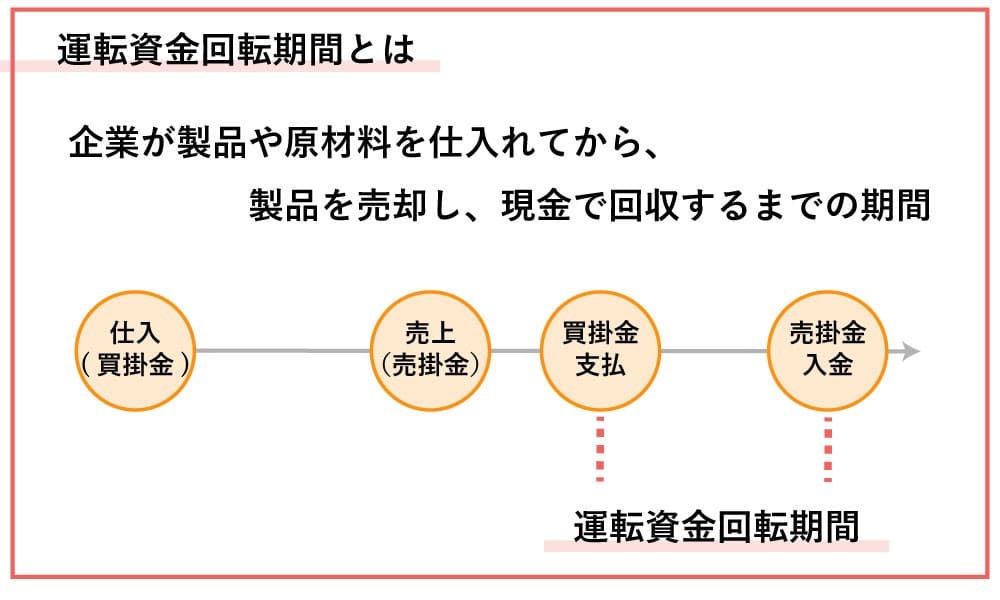

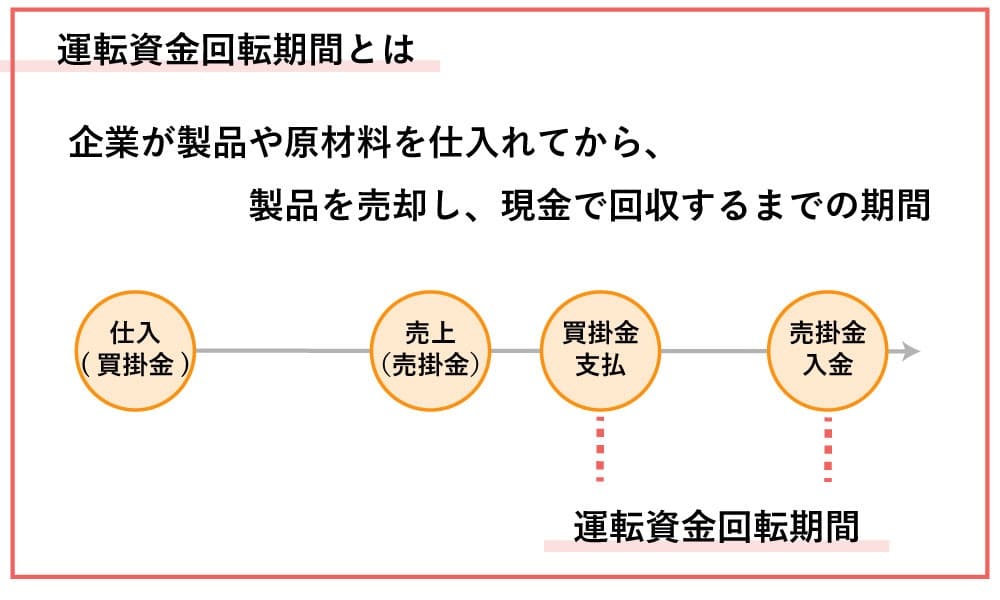

冒頭でふれたとおり、運転資金回転期間とは企業が製品や原材料の仕入代金を支払ってから、売上を現金で回収するまでの期間のことです。

企業の資金効率を表す指数のひとつで、「CCC(キャッシュ・コンバージョン・サイクル)」と呼ばれることもあります。

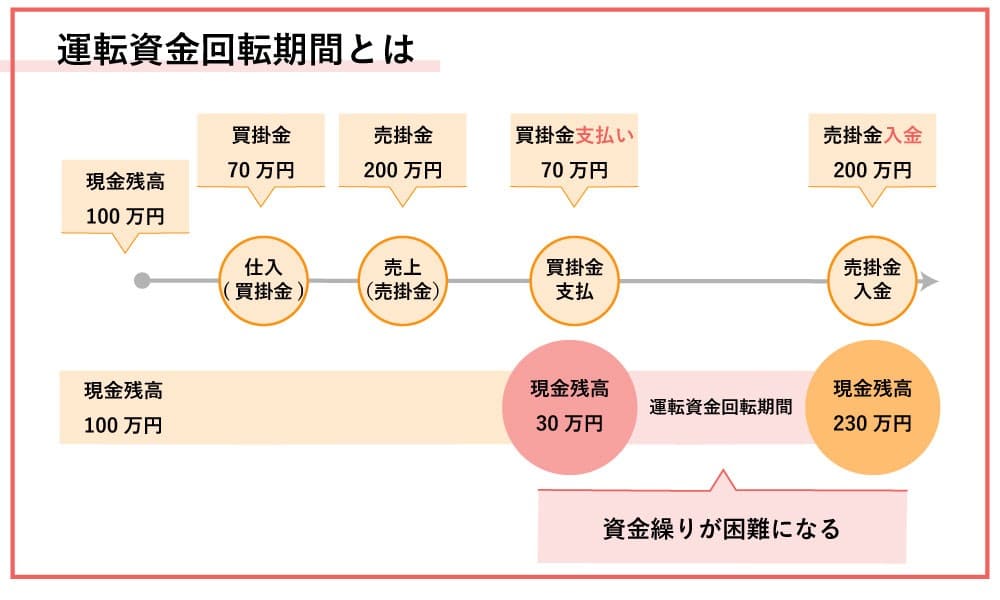

商品や原材料の仕入代金を支払ってから、売上金の入金までの間(運転資金回転期間)は、手元の現金が減っている状態になるため、一時的に資金繰りが難しくなります。

運転資金回転期間がわかると、その期間内に安定した資金繰りを行うために必要な資金額(運転資金)が算出できます。

1-1-1.運転資金との違い

運転資金回転期間と混同しやすい言葉に「運転資金」があります。運転資金との違いは以下の通りです。

| 運転資金とは | 運転資金回転期間とは |

|---|---|

| 企業が事業活動の継続に必要な資金額のこと。金額で表す。 | 仕入代金の支払から売上金の入金までの期間のこと。日数や月数で表す。 |

それぞれ異なる言葉ですので、計算時などには注意してください。

1-2. 運転資金回転期間の計算方法

運転資金回転期間の計算方法には、以下の2種類があります。

| シンプルな計算方法 | 決算書の情報だけで計算が可能 |

| (売上債権+棚卸資産-仕入債務)÷1か月あたりの売上高 | |

| 精密な計算方法 | 決算書の情報から各回転期間を算出し、運転資金回転期間を計算する |

| 売上債権回転期間+棚卸資産回転期間-仕入債務回転期間 |

ここではそれぞれの計算方法について、具体的な例を用いて解説していきます。

1-2-1. 【かんたんに計算したい企業向け】シンプルな計算方法

ここでは、決算書の情報だけで運転資金回転期間が計算できる方法を解説します。この方法では、運転資金回転期間は、以下の計算式で計算します。

| 運転資金回転期間=(売上債権+棚卸資産-仕入債務)÷1か月あたりの売上高 |

1か月あたりの売上高を1日あたりの売上高に変えると、運転資金回転期間を日単位で求めることも可能です。

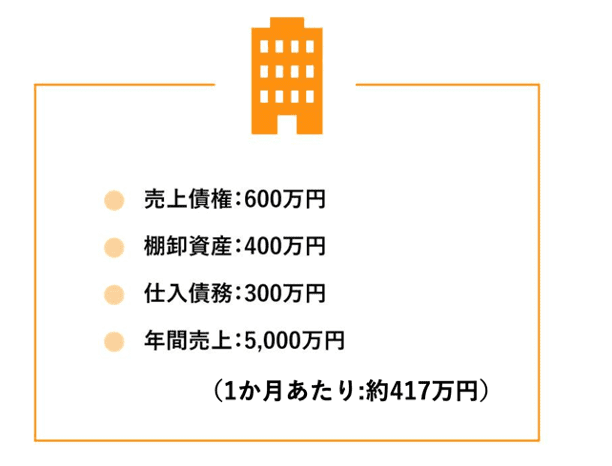

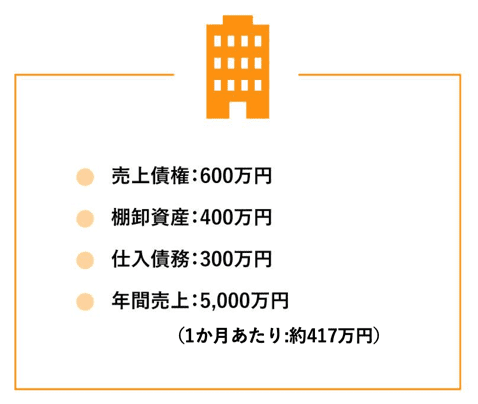

例えば、下記のような企業の場合、

運転資金回転期間は、

| 運転資金回転期間=(600万円+400万円-300万円)/417万円=1.67 |

つまり、運転資金回転期間は約1.7か月となります。

各項目の概要と記載場所

運転資金回転期間の計算に必要な項目は、それぞれ決算書の以下の場所に記載されています。

| 概要 | 記載場所 | 代表的な勘定科目 | |

|---|---|---|---|

| 売上債権 | 売上高のうち未回収分の総額 | 貸借対照表 | 売掛金 受取手形 |

| 棚卸資産 | 販売目的で保有している商品や原材料の総額 | 貸借対照表 | 商品/製品 原材料 貯蔵品 |

| 仕入債務 | 仕入高のうち未払い分の総額 | 貸借対照表 | 買掛金 支払手形 |

| 売上高 | 売上金の総額 | 損益計算書 | 売上高 |

1-2-2. 【掛取引の健全性も確認したい企業向け】精密な計算方法

精密な計算方法では、運転資金回転期間を計算する前に各項目の回転期間を算出することで、企業が健全な取引が行えているかの確認もできます。

運転資金回転期間をこの方法で計算する場合、以下の計算式で計算します。

| 運転資金回転期間=売上債権回転期間+棚卸資産回転期間-仕入債務回転期間 |

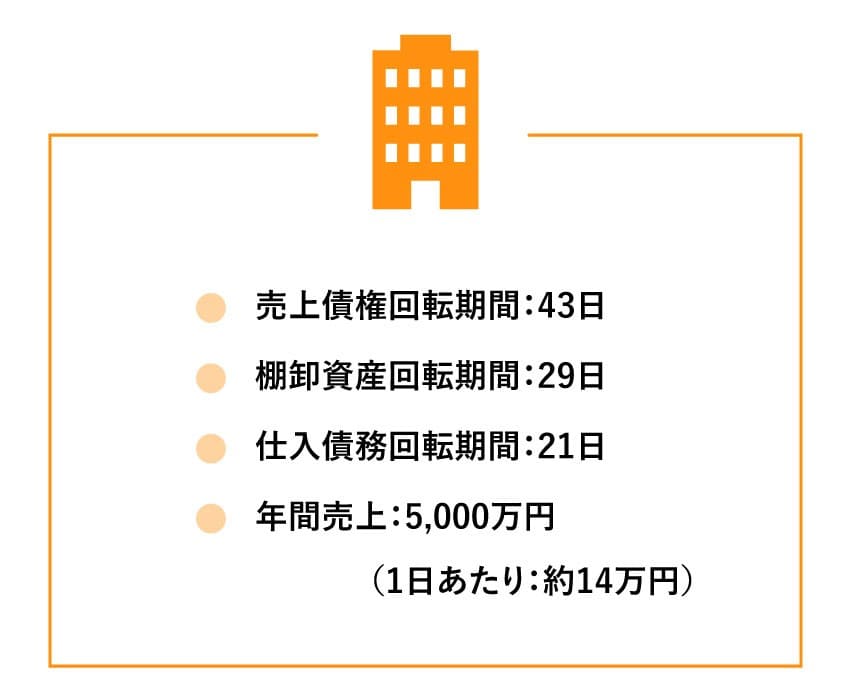

下記のような企業の場合、

運転資金回転期間は、

| 運転資金回転期間=(43日+29日-21日)=51日 |

つまり、運転資金回転期間は51日(約1.7か月)となります。

それぞれの回転期間は以下の計算式で計算します。

①売上債権回転期間

売上債権回転期間とは、売上が発生してから実際に代金が現金で入金されるまでの日数です。売上債権回転期間が短いほど現金の回収速度が速く、健全な経営ができている状態といえます。

一般消費者向けの小売店や飲食店、サービス業など、現金取引が多い業種では、短くなる傾向があります。売上債権回転期間の計算方法は以下の通りです。

売上債権回転期間の計算方法

売上債権回転期間=売上債権÷1日あたりの売上高

以下のような企業の場合、

売上債権回転期間の計算は

| 売上債権回転期間=600万円÷14万円=42.85 |

となり、売上債権回転期間が約43日であることがわかります。

売上債権回転期間と資金繰りについては「売上債権回転期間とは?算出方法や資金繰り分析のステップを解説」の記事も参考にしてみてください。

②棚卸資産回転期間

商品や原材料を仕入れてから、売却するまでの日数のことです。企業の資産を現金ではなく在庫として保持している日数でもあります。

棚卸資産回転期間が短いほど、滞留在庫や過剰在庫が少なく、仕入れてから販売されるまでの期間が短くなります。

棚卸資産回転期間の計算方法は以下の通りです。

棚卸資産回転期間の計算方法

棚卸資産回転期間=棚卸資産÷1日あたりの売上高

以下のような企業の場合、

棚卸資産回転期間の計算は

| 棚卸資産回転期間=400万円÷14万円=28.57 |

となり、棚卸資産回転期間が約29日であることがわかります。

③仕入債務回転期間

仕入債務回転期間とは、商品や原材料を仕入れてから実際に仕入先に代金を支払うまでの日数のことをさします。

日数が長いほど手元に現金が残ることを表しており、資金繰りがしやすくなります。

ただし長くなりすぎると、帳簿上では「支払いが遅れている」「下請け企業に不利な取引をしている」と読み取られることがあるため注意が必要です。

仕入債務回転期間の計算方法は以下の通りです。

仕入債務回転期間の計算方法

仕入債務回転期間の計算方法=仕入債務÷1日あたりの売上高

以下のような企業の場合、

仕入債務回転期間の計算は

| 仕入債務回転期間=300万円/14万円=21.43 |

となり、仕入債務回転期間が約21日であることがわかります。

1-3. 【業種別中央値】運転資金回転期間の目安

運転資金回転期間は、業種によって目安が異なります。

例えば、

・BtoCの取引が多く、現金取引が多い飲食業や小売業では運転資金回転期間が短い

・掛取引が中心の業界や在庫を長期間抱える製造業は運転資金回転期間が長い

などの傾向があります。

以下は、業種ごとの運転資金回転期間の中央値を表した表です。参考にしてください。

| 2019年 | 2020年 | 2021年 | |

|---|---|---|---|

| 全業種 | 2.0か月 | 1.9か月 | 2.0か月 |

| 情報・通信業 | 1.6か月 | 1.6か月 | 1.5か月 |

| サービス業 | 1.0か月 | 1.0か月 | 1.1か月 |

| 小売業 | 0.5か月 | 0.6か月 | 0.7か月 |

| 卸売業 | 1.7か月 | 1.7か月 | 1.7か月 |

| 電気機器 | 3.7か月 | 3.8か月 | 3.9か月 |

| 食料品 | 1.9か月 | 1.8か月 | 1.8か月 |

| 医薬品 | 4.5か月 | 4.6か月 | 4.9か月 |

| 陸運業 | 0.5か月 | 0.5か月 | 0.5か月 |

| 精密機器 | 4.6か月 | 5.0か月 | 5.1か月 |

1-4. 【短いほうが良い】運転資金回転期間の読み解き方

「1-3. 【業種別】運転資金回転期間の目安」では、運転資金回転期間の目安について解説しました。

なかには、目安よりも自社の運転資金回転期間が長かったり短かったりして不安になってしまった人もいるかもしれません。

運転資金が長かったり短かったりする企業というのは、以下のような特徴があります。

| 運転資金回転期間が | |

|---|---|

| 目安よりも長い | 必要な運転資金が多く、資金繰りが苦しい |

| 目安よりも短い | 必要な運転資金が少なく、資金繰りが楽 |

| マイナスである | 資金繰りに余裕があり、運転資金が余っている状態 |

ここからは、運転資金回転期間の読み解き方について細かく解説します。

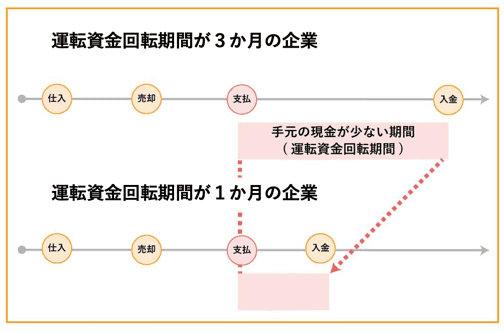

1-4-1. 運転資金回転期間が長いほど、資金繰りが苦しくなる

運転資金回転期間は、長くなるほど資金繰りが苦しくなるため、短いほうが望ましいといえます。

前述のとおり、運転資金回転期間とは仕入代金を支払ってから、売上金が入金されるまでの期間のことです。

この期間中は手元の現金が減り、一時的に資金繰りが苦しい状態となります。

運転資金回転期間が長くなるほど、その間の資金不足を補うための運転資金が必要となり、財務負担が増加します。

逆に、運転資金回転期間が短くなるほど補う必要のある運転資金が少ないことを示しており、資金繰りが楽に行えるといえます。

よって、運転資金回転期間が長い場合、できるだけ短縮する工夫が求められます。

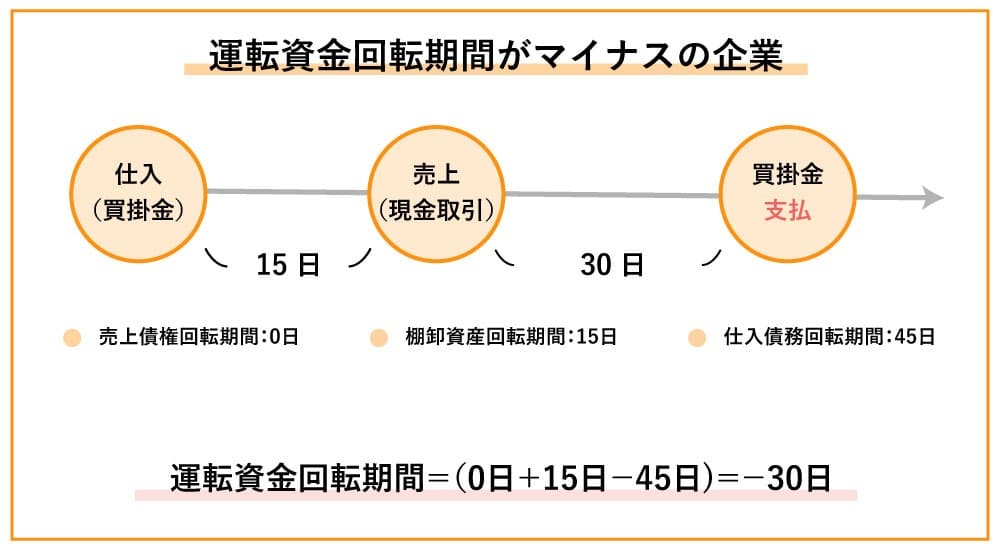

1-4-2. 運転資金回転期間がマイナスの企業は、資金繰りに余裕がある

運転資金回転期間がマイナスになる企業は、資金繰りに余裕がある企業です。

「1-2. 運転資金回転期間の計算方法」で解説した通り、運転資金回転期間は売上債権と棚卸資産の合計から仕入債務を差し引いた数値です。

そのため、現金取引の多い飲食業や小売業など一部の企業では、運転資金回転期間はマイナスになるケースがあります。

運転資金回転期間がマイナスの状態とは、仕入代金を支払うよりも早く現金を受け取っている状態です。

つまり、仕入代金を支払っても運転資金が減ることはなく、逆に一時的に自由に使える現金が増える状態となります。

その現金を事業の拡大資金や投資・商品開発資金として使うこともできるため、運転資金回転期間がマイナスな状態は、企業にとって理想的な状態といえます。

運転資金回転期間がマイナスの企業の例

以下のような大企業も、運転資金回転期間がマイナスの企業のひとつです。

•Amazon

•DELL

•Apple

•フェラーリ

上記のような企業は、ブランド力や販売力を活かして

•仕入先への支払期限を長くして、仕入債務を増加させたり

•受注生産品の割合を高めて、在庫リスクを減らし、棚卸資産を減らしたりして

運転資金回転期間を短縮させています。

1-5. 運転資金回転期間を短くする方法4選

「1-4. 【短いほうが良い】運転資金回転期間の読み解き方」で解説したように、安定した経営をするためには、運転資金回転期間を短縮する工夫が必要です。

運転資金回転期間は、

- 売上債権を減らす

- 棚卸資産を減らす

- 仕入債務を増やす

ことで短縮できます。

具体的には、以下の方法で短くすることが有効です。

運転資金回転期間を短縮する主な方法

•現金取引を増やして売上債権を減らす

•売掛金の回収期限を短くする

•仕入代金の支払期限を長くしてもらう

•販売方法を改善し在庫を減らす

ここからは、それぞれの施策について解説していきます。

①現金取引を増やして売上債権を減らす

現金取引は、売上がすぐに現金化されるため、売上債権になりません。

そのため、企業の売上債権を減らすことができ、運転資金回転期間の短縮につながります。

②売掛金の回収期限を短くする

売掛金の回収期限を短縮することで、売上債権を減らすことが可能です。

業種によっては、現金取引が難しいケースも珍しくありません。

そのようなケースでは、売掛金の回収期限を短くして現金の回収を早めましょう。

③仕入代金の支払期限を長くしてもらう

仕入代金の支払期限が長くなると、その分仕入債務が増加し運転資金回転期間が短縮します。

ただし、仕入代金の支払期限は自社の判断だけで変更できるものではありません。

仕入先にとっては「売掛金の回収が遅くなる」デメリットとなるため、場合によっては仕入先との関係が悪化する・取引がなくなるなどのリスクがあります。

④販売方法を改善し在庫を減らす

抱える在庫数を減らすことで棚卸資産が減少し、運転資金回転期間が短縮できます。

在庫数を減らすためには、

・販売促進に注力して商品を早期に販売する

・受注生産予約販売などで過剰在庫を持たない

などの施策が有効です。

2. 確保するべき運転資金の計算方法

この章では、運転資金回転期間から、企業が確保するべき運転資金を算出する方法について解説します。

運転資金の算出方法には、

| 精度 | 計算式 | |

|---|---|---|

| 回転期間方式 | 高い | 1か月あたりの売上×運転資金回転期間(か月) |

| 在高方式 | おおまか | 売上債権+棚卸資産-仕入債務 |

の2種類があります。

それでは、それぞれの計算方法について解説していきます。

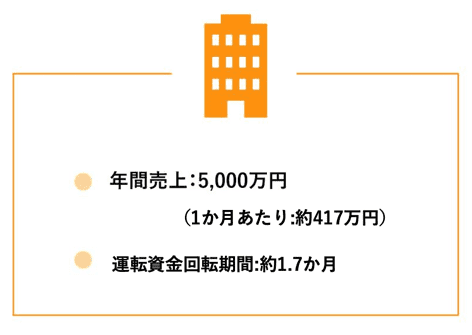

2-1. 回転期間方式

回転期間方式は、「1-2. 運転資金回転期間の計算方法」で求めた運転資金回転期間を使って運転資金額を求める方法です。

計算式は以下の通りです。

| 運転資金=1か月あたりの売上×運転資金回転期間(か月) |

たとえば、以下の企業の場合

運転資金は、

| 運転資金=417万円×1.7か月=708.9万円 |

つまり、約709万円となります。

2-2. 在高方式

回転期間方式よりも大まかですが、運転資金を簡単に計算できる方法が在高(ありだか)方式です。

在高方式の計算式は以下の通りです。

| 運転資金=売上債権+棚卸資産-仕入債務 |

以下の企業の場合

運転資金は、

| 運転資金=600万円+400万円-300万円=700万円 |

つまり、700万円となります。

3. 最適な運転資金を算出しても不足するケースがある理由とその予防策

前章では、運転資金の算出方法について解説しました。算出した運転資金を自己資金や融資で確保することで、今後の経営を安心して行えると思った人もいるでしょう。

しかし、残念ながら算出した運転資金を確保していればいつまでも経営が安定している、というわけではありません。

企業が以下のような状況の時、必要な運転資金額が増加し、運転資金が不足するケースがあります。

| • 売上の減少による経営悪化 • 売上増加による必要な運転資金の増加 • 季節的な運転資金の増加 |

この章では、上記のようなケースで企業の運転資金不足が発生する理由とその対策について解説していきます。

3-1. 売上の減少による経営悪化

運転資金が不足するもっとも多いパターンは、売上の減少による経営悪化です。

売上が減ると同時に利益も減りますが、以下のような固定費は変動しません。

| 固定費の例 |

|---|

| • 地代家賃 • 人件費 • 水道光熱費 • 広告宣伝費 など |

売上が減少すると固定費を支払うための利益が確保できず、運転資金が不足するケースがあります。

売上の減少による経営悪化で運転資金が足りないときの対応

売上の減少によって運転資金が不足しているケースでは、

•業績の回復

•資金の調達

を同時に進める必要があります。

まずは、販売方法を見直したり、固定費を削減したりして業績の回復を図りましょう。

融資を受ける際にはよく検討し、必要最低限の金額だけを借りましょう。

必要以上の融資を受けると金利負担が重くなり、経営の立て直しの障害となってしまいます。

3-2. 売上増加による必要な運転資金の増加

売上が増え、帳簿上で利益が出ている場合でも、運転資金が不足するケースがあります。

なぜなら、売上高が増えると、その分仕入高も増加するためです。

さらに事業の拡大に合わせて固定費などの支出も増大するため、必要な運転資金は増加していきます。

売上増加による必要な運転資金の増加で運転資金が足りないときの対応

売上増加による資金不足は、金融機関から融資を受けることがおすすめです。

返済義務が発生しますが、売上と同時に利益も増加するため資金繰りは難しくなりません。

また、ポジティブな理由での融資となるため、審査も比較的スムーズに進むでしょう。

3-3. 季節的な運転資金の増加

季節的な要因で運転資金が不足するケースも珍しくありません。

冬季・夏季の賞与や納税などにより一時的に運転資金が増加した結果、運転資金不足になってしまうケースがあります。

また一部の業種では、季節に応じて売上高や仕入高が大きく変動します。例えば、以下のような業界です。

| 業種 | 季節 |

|---|---|

| 製菓業界(洋菓子) | クリスマス バレンタインデー |

| 運送業 | お盆 年末年始 年度末 |

| 製造業(農薬) | 冬季 |

上記のような業種は、あらかじめ繁忙期に備えて早めに商品や原材料を仕入れて製造したり、在庫を蓄えたりしなければなりません。

しかし、

・商品や原材料を仕入れるのは繁忙期より前の売上が少ない季節であること

・実際に商品を販売して、現金が入金されるのは先の繁忙期であること

などの要因から、一時的に運転資金が不足することがあります。

季節的な運転資金の増加で運転資金が足りないときの対応

季節的な要因で運転資金が不足する企業は「季節融資」の利用がおすすめです。

一部の地方自治体や金融機関では「季節融資」と呼ばれる短期融資を行っています。 季節融資は、季節的な要因による運転資金の不足をカバーするための融資です。

融資を受けるには審査が必要ですが、一度季節融資を受けると翌年以降同じ時期の季節融資を受けやすくなったり、長期的な融資の審査に通りやすくなったりするメリットがあります。

4. 実際に運転資金が不足したときの対処法

ここからは、実際に運転資金が不足したときの対処法について解説します。

運転資金が不足すると、

・事業拡大のチャンスが来ても対応できなくなる

・毎月の家賃や人件費が払えなくなる

・仕入代金の支払いが遅れ、仕入先からの信用を損なう

などのトラブルが発生し、最悪の場合、倒産するリスクもあります。

運転資金が不足しそうな場合には、

| • 運転資金回転期間を短縮する • 固定費を見直す • 資金を調達する |

などの方法で、足りない運転資金をカバーしましょう。

ここからは、それぞれの対処法について詳しく説明します。

4-1. 【これまで運転資金回転期間を意識していない企業向け】運転資金回転期間を短縮する

運転資金回転期間を短縮して、現金が入金されるまでの時間を早めることで手元の現金を増やす方法です。

「1-5. 運転資金回転期間を短くする方法4選」で紹介した方法で運転資金回転期間を短くして売上債権を減らせば手元の現金が増加します。

また、仕入債務を増やすことで、現金が減るペースを緩やかにできます。

即効性はありませんが、経営の健全化にも繋がる効果的な方法です。

4-2. 【売上高が減っている企業向け】固定費を見直す

不要な固定費を削減することで支出を減らし、資金繰りの負担を減らすことで、必要な運転資金を減らします。

運転資金は、大きく分けて「変動費」と「固定費」があります。

| 変動費 | 固定費 | |

|---|---|---|

| 概要 | 売上高に連動して増減する費用 | 売上高に関係なく定額で発生する費用 |

| 勘定科目 | • 仕入 • 材料費 • 原材料費 • 販売手数料 など | • 地代家賃 • 給料 • 水道光熱費 • 広告宣伝費 など |

固定費は、売上高にかかわらず、毎月同じ金額が必要になります。

そのため「3-1. 売上の減少による経営悪化」でもふれたように、売上が少ない月の固定費は資金繰りの大きな負担となってしまいます。

以下のような方法で固定費を削減すれば、支出を削減することができます。

| • 賃料が安いオフィスへの移転による地代家賃の削減 • 業務効率化による人件費削減 • 社用車の運用を見直して、車両費を削減 |

4-3. 【即効性を求める企業向け】運転資金を調達する

運転資金の不足分を自己資金で補えない場合は、外部から必要な資金を調達しましょう。

前述の「運転資金回転期間の短縮」や「固定費の見直し」とは異なり、すぐに運転資金を補填できます。

運転資金を外部から調達する方法には、以下のような方法があります。

| • 日本政策金融公庫からの融資 • 銀行からの融資 • ビジネスローン • 手形割引 • ファクタリングサービス |

それぞれに特徴があるため、状況に合わせた方法を選んで利用しましょう。

運転資金の調達方法やその特徴に関しては、次章「5. 運転資金の調達方法4選」で詳しく解説します。

5. 運転資金の調達方法5選

前章の「4-3. 【即効性を求める企業向け】運転資金を調達する」でふれたように、不足した運転資金を外部から調達することで、いち早く運転資金を補填できます。

運転資金の調達方法には、主に以下の5種類があります。

| 即効性 | 金利/手数料 | おすすめの企業 | |

|---|---|---|---|

| 日本政策金融公庫からの融資 | △ | 1.06%〜1.55% | 低コストで資金調達したい企業 |

| 銀行からの融資 | △ | 1.8%~14.5% | 売上が増加している企業 |

| ビジネスローン | 〇 | 2.75%〜18.0% | 今すぐ資金調達したい企業 |

| 手形割引 | 〇 | 1.5%~15.0% | 手形取引がある企業 |

| ファクタリングサービス | ◎ | 2%~18% | 低リスクで今すぐ資金調達したい企業 |

ここからは、それぞれの調達方法について解説していきます。

5-1. 【低コストで資金調達したい企業向け】日本政策金融公庫からの融資

日本政策金融公庫は、低コストで利用できる金融機関です。

民間の金融期間よりも低い金利で利用できるため、金利負担が心配な企業には特におすすめの資金調達方法です。

メリット:金利が低く低コストで利用できる

政府が中小企業や小規模事業者の支援を目的としているため、金利が低く、融資を受けても金利負担が大きくなりません。

金利は、担保の有無などによって違いがありますが、1.06〜1.55%程度とほかの金融機関に比べて低くなっています。

参考:令和4年6月1日実施 中小企業事業(主要利率一覧表)|日本政策金融公庫

デメリット:資金調達まで時間がかかる

審査に1か月~3か月程度かかるうえ、資金調達する理由や返済能力を証明するために以下のような書類を用意する必要があるなど、融資まで時間がかかる傾向があります。

日本政策金融公庫での融資に必要な書類(一例)

•事業計画書

•事業計画進捗報告書

•経営改善計画書

•資金繰り表

5-2. 【売上が増加している企業向け】銀行からの融資

資金調達の一般的な方法のひとつが、銀行からの融資です。

銀行での融資は審査が厳しく、売上の減少による運転資金不足の場合、審査に通りにくくなるケースがあります。

逆に、事業が成長している企業は審査がスムーズに進みやすい傾向があります。

そのため、売上増加による運転資金不足で悩んでいる企業は、銀行からの融資がおすすめです。

メリット:比較的金利が低い

金利は日本政策金融公庫よりも高いもののビジネスローンよりは低く、比較的低コストで利用できます。

デメリット:資金調達まで時間がかかる

銀行での融資は審査期間に時間がかかり、通常1〜3か月程度かかります。

また、以下のような書類を用意する必要があり、審査申込までに準備期間が必要です。

銀行での融資に必要な書類(一例)

•決算書

•事業計画書

•資金繰り表

•会社案内

なお、銀行で提供しているビジネスローンのなかには最短で当日に資金調達できるケースもあります。

銀行からの融資については「銀行融資とは?仕組みや審査に通らないケース・申し込みの流れを解説」の記事も参考にしてみてください。

5-3. 【今すぐ資金調達したい企業向け】ビジネスローン

ビジネスローンには、ノンバンクが扱うローンもあります。

ノンバンクとは、銀行のように預金の受け入れを行わず貸金業に特化した金融機関のことで、消費者金融や信販会社が当てはまります。

メリット:即日~3日程度で資金調達できる

日本政策金融公庫や銀行での融資では現金が入金されるまでに1か月~3か月かかるのに対し、ノンバンクのビジネスローンでは、通常即日~3日で資金調達できます。

今すぐ資金調達しなければならない企業は、現金が入金されるまでのスピードが速いビジネスローンがおすすめです。

デメリット:金利負担が大きい

ノンバンクのビジネスローンを利用するデメリットは、金利が高く、返済時の金利負担が大きくなることです。

以下は、一部ノンバンクのビジネスローンの金利をあらわした表です。参考にしてください。

金利 | |

|---|---|

| (株)セゾンファンデックス 事業者向け不動産担保ローン | 2.75%~9.9% |

| VIPローンカードBUSINESS | 6.0%~17.8% |

| アイフルビジネスファイナンス 事業者向けビジネスローン | 3.1%〜18.0% |

完済までの日数が増えるほど金利負担が大きくなり経営に影響を与えます。

そのため、ノンバンクのビジネスローンを利用する場合には、短期間の一時的な借入れにしましょう。

ビジネスローンについては「審査が甘いビジネスローン4つの特徴|注意すべきビジネスローンとは?」の記事も参考にしてみてください。

5-4. 【手形取引がある企業向け】手形割引

約束手形は割引することで、本来の期日よりも早く現金化することができます。

一般的に約束手形が現金化されるのは、振出日から3か月後〜6か月後です。

しかし、銀行や手形割引業者を利用して換金することで、手続きから1~3日程度で現金化が可能です。

手形取引があり、資金調達に困っている企業は手形割引がおすすめです。

メリット:低コストで運転資金を調達できる

割引手形には、融資やローンの金利と比べて割引手数料が安いという特徴があります。

一般的な手形の割引手数料は以下の通りです。

| 手形割引人 | 割引手数料 |

|---|---|

| 銀行 | 1.5%~3.5% |

| 信用金庫 | 2.5%~4.5% |

| 手形割引業者 | 3.0%~15.0% |

上記の点から、融資やローンに比べて低コストで資金調達が可能です。

デメリット:手形が不渡りになると買戻しの義務が発生する

万が一換金した手形が不渡りとなった場合、買戻しの義務が発生するため、注意が必要です。

買戻しとなった場合は、約束手形の振出人や裏書人に対して請求し、代金の回収をしなければなりません。

なかには代金が回収できず訴訟に発展するケースもあります。

5-5. 【低リスクで今すぐ資金調達したい企業向け】ファクタリングサービス

ファクタリングサービスとは、売上債権をファクタリング会社に売却し、即日~3日程度で資金化できるサービスです。

約束手形だけではなく売掛金も資金化できるため、手形取引をしていない企業でも利用できます。

なお、ファクタリングサービスは借入れではありません。

そのため、今後の融資の際の審査にも影響がなく、安心して利用できます。

メリット:最短数時間で資金調達できる

ファクタリングサービスは金融機関での融資よりも審査期間が短く、最短で数時間後に資金調達が可能です。

以下は、一部ファクタリング会社の入金スピードです。参考にしてください。

| ファクタリング会社 | 入金スピード |

|---|---|

| OLTA | 契約後、即日~翌営業日 |

| トラストゲートウェイ | 申込後、最短即日 |

| ビートレーティング | 申込後、最短2時間 |

デメリット:売上債権以上の資金調達ができない

ファクタリングサービスは、売上債権を資金化するサービスです。

そのため、保有している売上債権以上の資金調達をすることはできません。

売上債権以上の資金調達が必要な場合は、前述の融資やローンなどの方法で、資金調達する必要があります。

ファクタリングサービスについて詳しく知りたい人は、こちらの記事も参考にしてください。

参考記事「【図解】ファクタリングとは?仕組みや種類・注意点を簡単に解説!」

6. まとめ

〇運転資金回転期間とは、

のことです。

〇計算方法は、以下の2種類があります。

| 計算方法① | 運転資金回転期間=(売上債権+棚卸資産-仕入債務)÷1か月あたりの売上高 |

| 計算方法② | 運転資金回転期間=売上債権回転期間+棚卸資産回転期間-仕入債務回転期間 |

運転資金回転期間がわかると、その期間内に安定した資金繰りを行うために必要な資金額(運転資金)が算出できます。

〇運転資金回転期間の目安は、業種によって幅が大きく、

・BtoCの取引が多く、現金取引が多い飲食業や小売業では運転資金回転期間が短い

・掛取引が中心の業界や在庫を長期間抱える製造業は運転資金回転期間が長い

などの傾向があります。

なお、全業種の中央値は約2.0か月です。

〇運転資金回転期間が長い企業・短い企業には以下の特徴があります。

| 運転資金回転期間が | |

|---|---|

| 目安よりも長い | 必要な運転資金が多く、資金繰りが苦しい |

| 目安よりも短い | 必要な運転資金が少なく、資金繰りが楽 |

| マイナスである | 資金繰りに余裕があり、運転資金が余っている状態 |

〇運転資金回転期間を短縮するためには、

・売上債権を減らす

・棚卸資産を減らす

・仕入債務を増やす

ことが必要です。

具体的には、以下の方法で短くすることができます。

| • 現金取引を増やして売上債権を減らす • 売掛金の回収期限を短くする • 仕入代金の支払期限を長くしてもらう • 販売方法を改善し在庫を減らす |

〇運転資金回転期間がわかると、企業に必要な運転資金を算出することができます。

運転資金の算出方法は、下記の2種類があります。

| 精度 | 計算式 | |

|---|---|---|

| 回転期間方式 | 高い | 1か月あたりの売上×運転資金回転期間(1か月) |

| 在高方式 | おおまか | 売上債権+棚卸資産-仕入債務 |

〇経営が安定している企業でも、以下のような状況のとき必要な運転資金額が増加し、運転資金が不足するケースがあります。

| • 売上の減少による経営悪化 • 売上増加による必要な運転資金の増加 • 季節的な運転資金の増加 |

〇運転資金が不足した場合には、

| • 運転資金回転期間を短縮する • 固定費を見直す • 資金を調達する |

などの対処法が有効です。

〇運転資金の調達方法には、主に以下の5種類があります。

| 即効性 | 金利/手数料 | おすすめの企業 | |

|---|---|---|---|

| 日本政策金融公庫からの融資 | △ | 1.06%〜1.55% | 低コストで資金調達したい企業 |

| 銀行からの融資 | △ | 1.8%~14.5% | 売上が増加している企業 |

| ビジネスローン | 〇 | 2.75%〜18.0% | 今すぐ資金調達したい企業 |

| 手形割引 | 〇 | 1.5%~15.0% | 手形取引がある企業 |

| ファクタリングサービス | ◎ | 2%~18% | 低リスクで今すぐ資金調達したい企業 |

この記事では、運転資金回転期間についての基礎知識や運転資金の計算方法について解説しました。

この記事で解説した情報が、御社の安定した経営につながると幸いです。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者