「ABLってなんですか?」

「ABLって普通の融資と何が違うのですか?」

結論から申し上げますと、

ABLとは、売掛債権や在庫など、「不動産以外を担保にできる」資金調達の方法です。

ABLなら、

◎土地や建物などの不動産がなくても融資が受けられる

◎売掛債権を使って資金調達ができる

のがメリットです。

しかし、ABLには借りられるお金の上限や、金利、お金を借りた後の定期報告など、通常の融資とは違う点が多くあります。

それを知らないままABLを利用してしまうと、十分な資金調達ができない、無駄に高い金利を支払うといったことになり、資金調達が失敗してしまうこともあるのです。

そこでこの記事では、ABLについて詳しく解説します。

【この記事を読めばわかること】

◎ABLとはなにか

◎ABLのメリット

◎ABLのデメリット

◎ABLがおすすめの企業、ファクタリングがおすすめの企業

◎ABLの活用事例

◎ABLを利用する方法

この記事を読み、ABLについて深く理解することで、ABLをうまく活用して資金調達ができるようになります。

ABLを活用することで、今まで以上に資金調達の幅を広げ、あなたの会社の仕事の幅を広げたり、設備投資を行うことで、より会社の利益を上げたりすることができるようになるのです。

この記事を読み、ABLをうまく活用して、会社の事業をより成功に導いて下さい。

資金調達をお急ぎの方へ

ファクタリングは融資とは異なり、必要な書類が少ないため最短即日での資金調達が可能です。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 利用相談・調達可能額診断・LINEからのご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

1.ABLとは

ABLとは売掛債権や在庫などを活用する新しい資金調達の方法です。

【ABLの特徴】

◎不動産以外の財産を担保に入れてお金を借りることができる

ABLについてさらに詳しく解説していきましょう。

1-1.ABLとは「不動産以外を担保にできる」融資制度

ABLとは、「不動産以外を担保にできる」融資制度のことです。

正式には、「アセットベースドレンディング」といい、日本語にすると「動産担保融資」です。

その名の通り、「動産(不動産以外の財産のこと)」を担保に入れてお金を借りる仕組みのことをいいます。

アメリカでは一般的に利用されている融資制度で、1970年~80年代に広がりはじめ、現在では約50億兆円規模の残高規模になるまで成長しました。

日本では日本経済立て直しの一環として、産業金融を多様化させるために2000年代からABLの導入が検討され、現在では経済産業省が資金調達のひとつの方法として推奨しています。

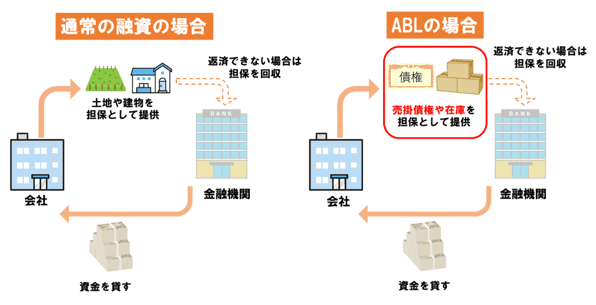

ABLの仕組みを理解するには、次の図を参考にしてください。

通常の融資(不動産担保融資)の場合、金融機関に土地・建物などの不動産を担保に入れてお金を借ります。

もし返済が不能になった場合は、担保に入れた不動産が金融機関のものになり、金融機関は不動産を売却することで貸し付けたお金を請求します。

ABLでは、担保として売掛債権や在庫などを使うことができます。

不動産以外のものを担保として活用できることで、今まで不動産がないため融資が受けられなかった企業も、資金調達をすることが可能になる制度なのです。

1-2.ABLの3つの特徴

ABLには、従来の不動産を担保に入れた融資や、売掛債権を使った資金調達法であるファクタリングとは違った様々な特徴があります。

ABLと不動産を担保にした従来の融資、ファクタリングとの違いは次の通りです。

| ABL | 不動産担保融資 | ファクタリング | |

|---|---|---|---|

| 資金調達先 | 銀行などの金融機関 | 銀行などの金融機関 | ファクタリング会社 |

| 契約内容 | 融資契約 | 融資契約 | 売買契約 |

| 資金調達に使える財産 | 売掛債権 在庫 設備機械 原料 農産物 | 土地 建物 | 売掛債権 |

| 審査で重視するもの | 企業の継続性 | 会社の信用力 不動産の価値 | 売掛先の信用力 売掛債権の有無 |

| 審査にかかる期間 | 長い(早くて2週間) | 長い(早くて2週間) | 短い(最短即日) |

| 資金調達後の報告義務 | 必要 | 原則不要 | 原則不要 |

通常の融資やファクタリングと比較したABLならではの特徴は次の3つです。

それぞれについて詳しくみていきましょう。

1-3.特徴① 売掛債権・在庫・設備機械を資金調達に活用できる

ABLの最も大きな特徴は、売掛債権や在庫などを資金調達のために活用できるという点です。

ABLでは、売掛債権、在庫、設備機械など様々な企業の財産を担保として活用し、資金調達をすることができます。

【ABLで担保として活用できるもの】

◎売掛債権

◎在庫

◎設備機械

◎原材料

◎農産物

従来の不動産担保融資では、土地や建物など不動産しか担保として使うことはできません。

また、ファクタリングで活用できるのは売掛債権のみです。

ABLは企業が持つ様々な財産を活用して資金調達ができるという特徴があるため、不動産を持たない企業、売掛債権を持たない企業でも資金調達を行うことが可能となります。

1-4.特徴② 企業の継続性を重視して審査を行う

ABLの特徴の2つ目は、ABLを利用する際の審査では、企業の継続性を重視するという点です。

ABLでは売掛債権や在庫を担保に入れてお金を借りられるということを紹介しましたが、ABLの審査で重視されるのは担保の価値ではなく企業がこれから続けて利益を出し、借りた金額を返済していくことができるか、という企業の継続性です。

従来の不動産担保融資では、融資を行うかどうかの審査を左右するのが担保です。

借りた企業が返済できない状態になっても担保を処分して貸付金を請求できれば良いとの考え方で、企業の行う事業の継続性などは重視されていません。

担保となる不動産があればお金を借りられる、担保となる不動産がないならお金は借りられない状態です。しかしこれでは、事業を拡大する力がある企業であっても不動産がなければ資金調達ができず、企業として成長することができなくなってしまうのです。

この状態を変えて成長の見込みがある企業に資金を回すための制度がABLです。

ABLの審査で重視されるのは、それぞれの企業が持つ技術力や将来性など事業を継続させ、より拡大することができる力があるかという点です。

担保となる売掛債権や在庫は、企業の信用力(借りたお金を返済できる力)を補うものでしかありません。

ファクタリングで審査されるのは、利用する企業ではなく売掛先の信用力です。

きちんと自社の価値を審査してもらった上で資金調達できるのは、ABLだけの特徴と言えるのです。

1-5.特徴③ 資金調達後の報告義務がある

ABLの特徴の3つ目は、融資を受けて資金調達できた後、金融機関に対して3か月に1度以上、担保に入れたものについての報告を行う義務があるという点です。

ABLで担保に入れることができる売掛債権や在庫は、その後入金されたり、在庫を販売したりなどの変化があります。

そのため、3か月に1度、定期的に借入先の金融機関に対して、売掛金の残高や在庫数の変動を報告しなくてはいけないのです。

定期的に担保について報告を入れることで、借入先の金融機関は「事業がこれまで通り滞りなく継続的に営まれているか」をチェックすることができます。

通常の不動産担保融資は、資金調達したあとに金融機関に担保物の状況について報告する必要はありません。

定期的な報告義務が必要となり、手間がかかる分、金融機関と密にコミュニケーションがとれるというのがABLならではの特徴といえます。

2.ABLの活用事例

ABLがどんなものなのか、特徴について知ったところで、よりABLについて具体的に理解するためにABLの活用事例を見ていきましょう。

経済産業省が作成したABLの資料から、活用事例を2つ紹介します。

2-1.ABLで新商品導入と販路拡大を成功させたベビー服・子供服卸業者A社の活用事例

| 業種 | アパレル |

| 事業内容 | ベビー服・子供服の卸売および小売業 |

| ABLを活用した理由 | 少子化による市場の縮小に対応する経営戦略を講じるため |

| 担保として活用したもの | 在庫 |

| 結果 | オーガニックコットン製の商品を導入し商品の幅を広げた インターネット販売の開始で販路を拡大できた |

ベビー服と子供服の卸売と小売を行うA社は、幅広い品ぞろえで地元の人気店としての地位を確立しており、健全で確実な経営状態を維持していました。

しかし少子化により市場の縮小が進む中、影響を緩和するための経営戦略を講じる必要があり、そのための資金調達として利用したのがABLです。

ABLで調達した資金を使い、「安心・安全」なベビー服・子供服としてオーガニックコットン製の商品を導入できました。

同時にインターネット販売を開始し、販路を広げたことで経営を改善することができました。

2-2.ABLで安定した仕入資金を確保できた水産加工会社B社の活用事例

| 業種 | 水産加工業 |

| 事業内容 | 高級魚の加工・販売 |

| ABLを活用した理由 | 売り上げの拡大により増えてしまった仕入資金を確保するため |

| 担保として活用したもの | 在庫 |

| 結果 | 安定した仕入資金を確保できたことで素早く仕入れに対応できるようになった 仕入れが安定したことでさらなる成長を遂げた |

高級魚の加工・販売を行うB社は、独自に開発した水産加工技術が高く評価され、売上が急速に拡大していました。

しかし、売上の増加に伴い、必要となる仕入資金も急激に増加してしまい、運転資金の確保が急務となっていました。

そこでABLを活用し、運転資金を調達したことで、漁獲高に応じて変わる仕入資金を確保し、素早く仕入れに対応することができるようになったのです。

仕入資金を確保し、安定した仕入れを行うことで、売上もさらに拡大し企業として大きく成長できました。

3.ABLのメリット

ABLは不動産担保融資やファクタリングとは違う、様々なメリットがあります。

ABLの利用を判断するために、まずはABLのメリットについてみていきましょう。ABLのメリットは次の通りです。

| ABLのメリット |

| · 不動産がなくても資金調達ができる · 担保に入れた資産を活用できる · 内部管理体制を整えて経営改善に役立てられる |

それぞれ詳しく見ていきましょう。

3-1.不動産がなくても資金調達ができる

ABLのメリットの1つ目は、不動産がなくても資金調達ができるという点です。

「1-3.特徴③ 企業の継続性を重視して審査を行う」でも紹介したように、従来の銀行の融資では担保に入れられる不動産があるかないかによって、資金調達ができるかどうかが決まってしまいます。

そのため担保に入れられる不動産がない企業や、すでに不動産を担保に入れて借り入れしている企業の場合、いくら事業に将来性があっても資金調達がなかなかできず、成長のチャンスを逃してしまうことがあったのです。

しかしABLであれば、担保に入れられる不動産がなくても資金調達することが可能です。

売掛債権や在庫など不動産以外の資産を担保に入れることで、まったく担保なしでお金を借りる無担保融資よりも低い金利で、お金を借りることができます。

ABLの審査で重視されるのは企業の継続性ですから、事業に将来性があることが認められれば、不動産がなくても資金調達が可能となり、企業として成長するチャンスを手に入れることができるのです。

3-2.担保に入れた資産を活用できる

ABLのメリットの2つ目は、担保に入れた資産を活用して事業を行うことができるという点です。

ABLでは、売上債権の他に、在庫や設備機械など事業に必要な資産を担保にすることができます。

担保に入れた在庫や設備機械は、金融機関に取られてしまうわけではありません。在庫を販売することや、設備機械を使って生産を行い、事業を継続していくことができるのです。

担保に入れた資産を活用しながら、事業をどんどんと行っていくことができるというのもABLのメリットです。

3-3.内部管理体制を整えて経営改善に役立てられる

ABLのメリットの3つめは、内部管理体制を整えて経営改善に役立てることができるという点です。

ABLを利用するには、担保となる売掛債権や在庫の明細を作成し、借入先の金融機関に提出する必要があります。

売掛債権や在庫の明細は審査の時だけでなく、3か月に1度の定期報告時にも最新のものが必要です。そのため、内部管理体制を整えて、売掛債権や在庫をきちんと管理していかなくてはなりません。

内部管理体制を整え、自社の持つ資産をきちんと把握することで、自社の経営状態をきちんと把握し、問題点をチェックすることができるのです。

さらに、借入先の金融機関に定期的に報告を入れることで、企業は必要に応じて金融機関から適切なアドバイスを貰うこともできます。

内部管理体制を整えること、そして金融機関との密なコミュニケーションで適切なアドバイスをもらうことは経営改善にも役立ちます。

ABLは資金を調達できるだけでなく、経営改善にも役立つというのは大きなメリットです。

4.ABLのデメリット

ABLにはメリットだけでなく、デメリットももちろんあります。

ABLのデメリットについてもきちんと理解しておかなくては、実際に利用するかどうかは決定できません。ABLのデメリットは次の通りです。

| ABLのデメリット |

| · 資金調達までに最低でも2週間は必要 · 赤字の企業や税金を滞納している企業は利用できない · 過剰担保になるリスクがある |

それぞれ詳しく見ていきましょう。

4-1.資金調達までに最低でも2週間は必要

ABLのデメリットは、融資であるため審査に時間がかかり、資金調達までに最低でも2週間はかかるという点です。

ABLでは、企業の信用力や担保に入れた売掛債権、在庫、設備機械などの価値の評価が必要です。信用力の審査や担保の価値の評価には時間がかかるため、ABLで資金調達する場合、最短でも2週間はかかります。

ABLを利用した場合に資金調達できるまでの期間は、申し込みから平均1か月程度です。

緊急で資金調達しなくてはならない場合、2週間から1か月かかってしまうと間に合わない場合があるというのがABLを利用するデメリットなのです。

4-2.赤字の企業や税金を滞納している企業は利用できない

ABLのデメリットの2つ目は、赤字の企業や税金を滞納している企業は利用することができないという点です。

「1-3.特徴③ 企業の継続性を重視して審査を行う」でも紹介したように、ABLの審査で重視されるのは、企業の継続性、将来性の高さです。

そのため、今現在赤字がある、税金を滞納しているなど経営上に不都合が生じている企業の場合、いくら売掛債権があってもABLの審査が通らず、資金調達ができない場合があります。

4-3.過剰担保になるリスクがある

ABLのデメリット3つ目は、過剰担保になるリスクがあるという点です。

ABLで担保にできるのは、売掛債権の他、在庫、設備機械、原料などです。

このうち売掛債権は金額が決まっているため担保としての価値の評価も明確です。しかし、在庫や設備機械、原料などの評価は金融機関が行うため、評価額は借り入れをする金融機関によって異なります。

そのため、借り入れする金融機関によっては、担保の価値を低く見積りすぎてしまい、実際に借り入れた金額に対して必要な額よりも多すぎる担保を入れた状態である過剰担保となってしまう場合があるのです。

売掛債権を資金化するファクタリングや、担保の価値の基準が国によって決められている不動産担保融資と違い、過剰担保となる可能性が高いのがABLのデメリットです。

5.ABLがおすすめの企業、ファクタリングがおすすめの企業

ABLのメリットとデメリットについて理解した上で、次に知りたいのが同じ売掛債権を使って資金調達ができるファクタリングとどちらを選べばいいのかという点です。

ABLがおすすめの企業とファクタリングがおすすめの企業は、それぞれ次のようになります。

| ABLがおすすめの企業 | ファクタリングがおすすめの企業 |

| ·大口の資金調達をしたい ·売掛債権以外の担保がある ·信用力や事業の継続性が認められている | ·なるべく素早く資金調達したい ·赤字や税金の滞納がある ·貸し倒れリスクを減らしたい |

ファクタリングの意味や仕組みがわかる「ファクタリングの基礎知識」の記事もあわせてご覧ください。

5-1.ABLがおすすめの企業

ABLがおすすめの企業は次の3つです。

| ABLがおすすめの企業 |

| · 大口の資金調達をしたい · 売掛債権以外の担保がある · 信用力や事業の継続性が認められている |

それぞれ詳しくみていきましょう。

5-1-1.大口の資金調達をしたい企業

ABLがおすすめなのは、設備投資や新規事業のために大口の資金調達をしたい企業です。

ファクタリングはあくまで売掛債権を売却し、資金調達する方法です。そのため、売掛債権の額よりも大きい金額を資金調達することはできず、資金調達できる額にも限りがあります。

その点、ABLでは事業の継続性や将来性などが認められれば、大口の資金調達を叶えることも可能です。

大口の資金調達をしたい場合はABLを選びましょう。

5-1-2.売掛債権以外の担保がある企業

ABLがおすすめの企業の2つ目は、在庫や機械設備など売掛債権以外に担保にできる資産をもっている企業です。

ファクタリングで活用できるのは売掛債権のみで、在庫や機械設備は対象ではなく、資金調達することはできません。その点ABLであれば、売掛債権以外の在庫や機械設備といった資産を活用して資金調達をすることができるのです。

売掛債権の額は少ないけれど、在庫や高額な設備機械を持っている場合は、ABLを利用するのがよいでしょう。

5-1-3.信用力や事業の継続性が認められる企業

信用力が高く、事業の継続性が金融機関に認められる企業も、ファクタリングよりABLがおすすめです。

ABLの金利やファクタリングの手数料は、借入先金融機関やファクタリング会社によって変わりますが、平均としてファクタリング手数料よりもABLで支払う金利の方が安くなります。

そのため、同じ売掛債権を活用し、同じ金額を資金調達するならファクタリングではなくABLで資金調達した方がお得です。

信用力が高く、事業の継続性が認められるABLが利用できる企業の場合は、ABLを選ぶのがおすすめなのです。

5-2.ファクタリングがおすすめの企業

ABLではなく、ファクタリングがおすすめなのは次のような企業です。

| ファクタリングがおすすめの企業 |

| · なるべく素早く資金調達したい · 赤字や税金の滞納がある · 貸し倒れリスクを減らしたい |

それぞれ詳しくみていきましょう。

5-2-1.なるべく素早く資金調達したい企業

ファクタリングがおすすめなのは、なるべく素早く資金調達したい企業です。

「4-1.資金調達までに最低でも2週間は必要」でも紹介したように、ABLでは資金調達できるまでに申し込みから最低でも2週間はかかります。

それに対してファクタリングなら、最短即日で売掛債権を資金化することができるのです。

とにかく早く資金を調達したい、緊急時の対応であれば、ABLではなくファクタリングを選びましょう。

5-2-2.赤字や税金の滞納がある企業

赤字や税金の滞納がある企業も、ABLではなくファクタリングがおすすめです。

現時点で赤字や税金の滞納がある場合、ABLでは審査が通らず利用ができない場合があります。

その点ファクタリングで審査するのは、

◎売掛債権が本当にあるか

◎売掛先の信用情報

の2つです。

ファクタリングを利用する会社の信用情報は審査しませんから、例え赤字や税金の滞納があってもファクタリングは利用できます。

自社の信用情報に問題がある場合はファクタリングを選びましょう。

5-2-3.貸し倒れリスクを減らしたい企業

売掛債権の貸し倒れリスクを減らしたい企業にも、ファクタリングがおすすめです。

売掛債権が入金される前に売掛先が倒産してしまった場合、売掛金を請求することができなくなってしまいます。

売掛金が請求できないと、納品したのに利益は出せず、経費の支払いだけをしなくてはならず赤字になってしまい、最悪の場合、連鎖倒産をしてしまう場合もあります。

そんなリスクを減らせるのが、ノンリコース契約のファクタリングの活用です。

ノンリコース契約とは、ファクタリングで資金調達した後、実際の売掛債権の入金前に売掛先が倒産した場合でもファクタリング会社から振り込まれた金額を返さなくてもいいという契約のことです。

売掛債権が請求できなかった場合のリスクは、ファクタリング会社が負ってくれるため、貸し倒れリスクを減らすことができます。

ABLの場合、売掛債権入金前に売掛先が倒産してしまうと、担保の価値がなくなってしまい、一括返済を迫られる場合があります。

手持ちの運転資金が足りず、一括返済できなければ、連鎖倒産をしてしまうため、ABLでは貸し倒れリスクを減らすことはできません。

売掛先に不安があり、貸し倒れリスクを減らしたい場合は、ノンリコース契約でファクタリングを活用するのがよいでしょう。

ファクタリングを活用するためにどのファクタリング会社を選べばいいのか迷った場合は、「請求書買取サービスとは?おすすめの会社5選とメリット・デメリットを解説」の記事をご覧ください。

ファクタリングとABLの違いについて詳しくは「ABLとファクタリングの違いとは?メリット・デメリットや選び方を紹介」の記事をご覧ください。

6.ABLを利用する方法

ここまでお読みいただき、ABLを利用することを決めた場合、次はどうすればいいのでしょうか?

ABLを利用したい場合は、次の方法で手続きを進めていきます。

| ABLを利用する方法 |

| · 金融機関にABLの利用について相談する · ABLの融資を申し込む · 担保の評価を受ける · 融資契約を結ぶ · 担保にする資産の登記を行う · 融資を受けて資金が入る |

それぞれ詳しくみていきましょう。

6-1. 金融機関にABLの利用について相談する

ABLを利用する場合、はじめに銀行などの金融機関に対してABLの利用を相談します。

相談する金融機関は、現在メインバンクとして利用している銀行・信用金庫がおすすめです。

ABL自体はほぼすべての金融機関で利用できますが、審査が通り、実際に融資が受けられるかどうかは企業の継続性や信用力によって変わります。

その点、すでにメインバンクとして利用している金融機関であれば、信用力についてもすでにある程度理解しており、その企業がABLを利用できるか、ABLが向いているかどうかが判断しやすいからです。

まずはメインバンクの担当者に、ABLによる資金調達を検討していることを相談してみてください。

6-2. ABLの融資を申し込む

ABLについて相談し、金融機関からABLについて説明を受け、自社の場合はABL利用にメリットがあると判断できたら、融資を申し込みます。

融資の申し込みを行うと、貸し手の金融機関から審査が行われます。審査には次のような資料が必要です。

◎会社の概要を説明する資料(組織図、店舗数、所在地などを示した資料など)

◎財務の状態がわかる資料(賃借対照表、損益計算書)

◎在庫や売掛金の状況を説明する資料(契約書、売掛金の明細、在庫の明細など)

資料を提出し、審査を受けましょう。

6-3. 担保の評価を受ける

ABLを利用する場合は、担保に入れる売掛債権や在庫などの評価を受ける必要があります。

担保の評価は、貸し手である金融機関と、場合に応じて外部の評価会社が行います。

売掛債権は金融機関が評価することが多く、在庫や設備機械などは専門知識が必要なため、外部の評価会社が行うことが多いようです。

外部の評価会社が評価を行う場合は、ABLを申し込みした企業が評価に係る費用を負担することになることがあります。

売掛債権以外を担保に入れる場合はあらかじめ金融機関に対して

◎担保評価は誰が行うのか

◎費用は誰が負担するのか

◎費用の負担が必要な場合はいくらぐらいかかるのか

を確認しておくと良いでしょう。

6-4. 融資契約を結ぶ

担保が評価され、審査が通ったら融資契約を結びます。

ABLを利用する場合、次の3つの契約を結ぶことが必要です。

| 融資契約 | 借り入れのための契約です。 個別契約:ひとつの契約で一度だけ借りる 極度額貸付:借り入れの限度額を決めておき、 上限額に達するまでは何度でも借りられる の2つの契約のどちらかを選びます。 |

| 資産を担保とする契約 | 資産を担保として譲渡する契約 |

| 貸し手への約束事項を取り決めた覚書 | 担保にした資産の状況や、財務の状況など 貸し手に対して約束することを覚書にします。 |

6-5. 担保にする資産の登記を行う

契約を結んだら、担保にした資産の譲渡登記を行います。

◎売掛債権の場合は債権譲渡登記

◎在庫の場合は動産譲渡登記

の手続きを行いましょう。

登記を行うことで、他の人に売掛債権や在庫など担保に入れたものが、金融機関のものになったことを証明することができます。

登記の手続き方法や必要なものに関しては、金融機関から指示されます。

登記費用は借手企業の負担となりますから、あらかじめ登記費用を用意しておきましょう。

6-6. 融資を受けて資金が入る

登記が終われば融資を受けることが可能になり、資金調達ができます。

調達できた資金をうまく活用し、企業の経営に役立てましょう。

また、資金調達後、返済期間中は担保の状況について3か月に1度貸し手である金融機関に報告しなくてはいけません。

きちんと報告し、必要であれば事業に対するアドバイスを貰って経営を改善していきましょう。

7.まとめ

ABLについて解説しました。

ABLとは売掛債権や在庫などを活用する新しい資金調達の方法です。

| ABL | 不動産担保融資 | ファクタリング | |

|---|---|---|---|

| 資金調達先 | 銀行などの金融機関 | 銀行などの金融機関 | ファクタリング会社 |

| 契約内容 | 融資契約 | 融資契約 | 売買契約 |

| 資金調達に使える財産 | 売掛債権 在庫 設備機械 原料 農産物 | 土地 建物 | 売掛債権 |

| 審査で重視するもの | 企業の継続性 | 会社の信用力 不動産の価値 | 売掛先の信用力 売掛債権の有無 |

| 審査にかかる期間 | 長い(早くて2週間) | 長い(早くて2週間) | 短い(最短即日) |

| 資金調達後の報告義務 | 必要 | 原則不要 | 原則不要 |

売掛債権、在庫、設備機械、原料などを担保に入れることで、資金調達をすることができます。

従来の不動産担保融資や、同じく売掛債権を使って資金調達できるファクタリングと比較しても、様々なメリットがある資金調達法です。

ABLとファクタリングをうまく使い分けて、自社に合った資金調達を行い、経営に役立ててください。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者