「デットファイナンスってなに?」

「デットファイナンスを利用するべきなの?」

このようにデットファイナンスという資金調達方法を聞いたことがあるけど、実際どういうものなのか、利用した方が良いのか詳しく知りたいですよね。

デットファイナンスとは、金融機関などの外部から資金の借り入れをして資金調達をする方法のことです。

資金調達方法には、他にもエクイティファイナンスと呼ばれるものがあります。

エクイティファイナンスとは、新株を発行することで資金調達を行う方法でデットファイナンスとの違いは以下の通りです。

| デットファイナンス | エクイティファイナンス | |

|---|---|---|

| 資金調達方法 | 借入 | 新株発行 |

| 返済義務 | あり | なし |

| 投資家の会社経営の権利 | なし | あり |

| 投資家へのリターン | 利息 | 配当・株式譲渡益 |

| 貸借対照表の取り扱い | 負債 | 純資産 |

比較してみるとデットファイナンスは返済義務があり、負債が増えると会社によくないのでは?と思われる方もいるかもしれません。

しかしエクイティファイナンスは、経営権を失ってしまったり利益が出たら配当を支払わなければならないといったデメリットもあります。

一方でデットファイナンスは、資金計画が立てやすかったり、信用力が高まり他の融資を受けやすくなるといったメリットがあり、一概にどちらが良いとは言い難いです。

デットファイナンスについて理解した上で、ご自身の会社に合った方法で資金調達をする必要があります。

そこでここでは、

- デットファイナンスとは

- デットファイナンスとエクイティファイナンスの違い

- デットファイナンスの種類

- デットファイナンスのメリット・デメリット

を詳しくご紹介していきます。

この記事を読めば、デットファイナンスについて理解でき、利用するべきなのか判断することができるでしょう。

会社の経営を始めたばかりでデットファイナンスを利用するべきか迷っている方や今後資金調達をして会社を大きくしたいとお考えの方は、ぜひ参考にしてください。

資金調達をお急ぎの方へ

ファクタリングは融資とは異なり、必要な書類が少ないため最短即日での資金調達が可能です。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 利用相談・調達可能額診断・LINEからのご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

1. デットファイナンスとは借り入れによる資金調達方法

デットファイナンスとは、金融機関などの外部からお金の借り入れをして資金調達をする方法のことです。

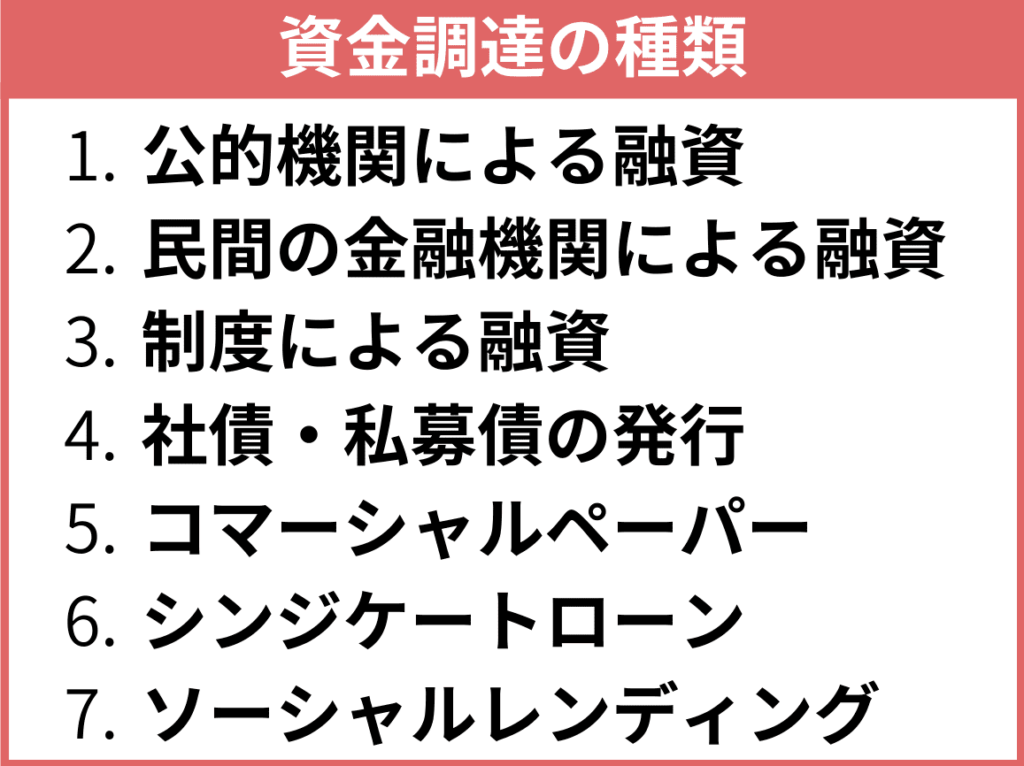

「3. デットファイナンスによる資金調達の7つの種類」でも詳しくご紹介しますが、デットファイナンスの種類は以下の7つがあります。

| 種類 | 特徴 |

|---|---|

| 公的機関による融資 | 法律で認められた機関による融資。民間の金融機関よりも低金利。 |

| 民間の金融機関による融資 | 主に銀行からの融資。 |

| 制度による融資 | 地方自治体・金融機関・信用保証協会が連携して提供している融資。銀行よりも低金利で返済期間も長期に設定できる。 |

| 社債・私募債の発行 | 発行金額や利息・期日などを決め債券を発行し、投資家に売り資金を得る。 |

| コマーシャルペーパー | 公開市場で割引形式で約束手形を発行し投資家に販売される。 |

| シンジケートローン | 複数の金融機関から融資を受けることができるローン。 |

| ソーシャルレンディング | 融資を受けたい企業と投資をして利息を得たい投資家を繋ぐマッチングサービス。 |

このようなものがデットファイナンスにあたりますが、簡単に言うと借金のことです。

デットファイナンスによる借り入れは有利子による負債となるため、利子を付けて返済する義務があります。

一方で株式を発行することで資金を調達する方法をエクイティファイナンスと呼びます。

エクイティファイナンスとの違いについては次の章で詳しく解説するので、参考にしてください。

エクイティファイナンスと比較すると、デットファイナンスは借り入れ=借金という負のイメージを持つ方もいるでしょうが、デットファインナンスで資金調達をするメリットもあります。

それぞれの借入先と併せて後ほど詳しくご説明しますので、まずはデットファイナンスとは有利子負債のある借り入れだと覚えておきましょう。

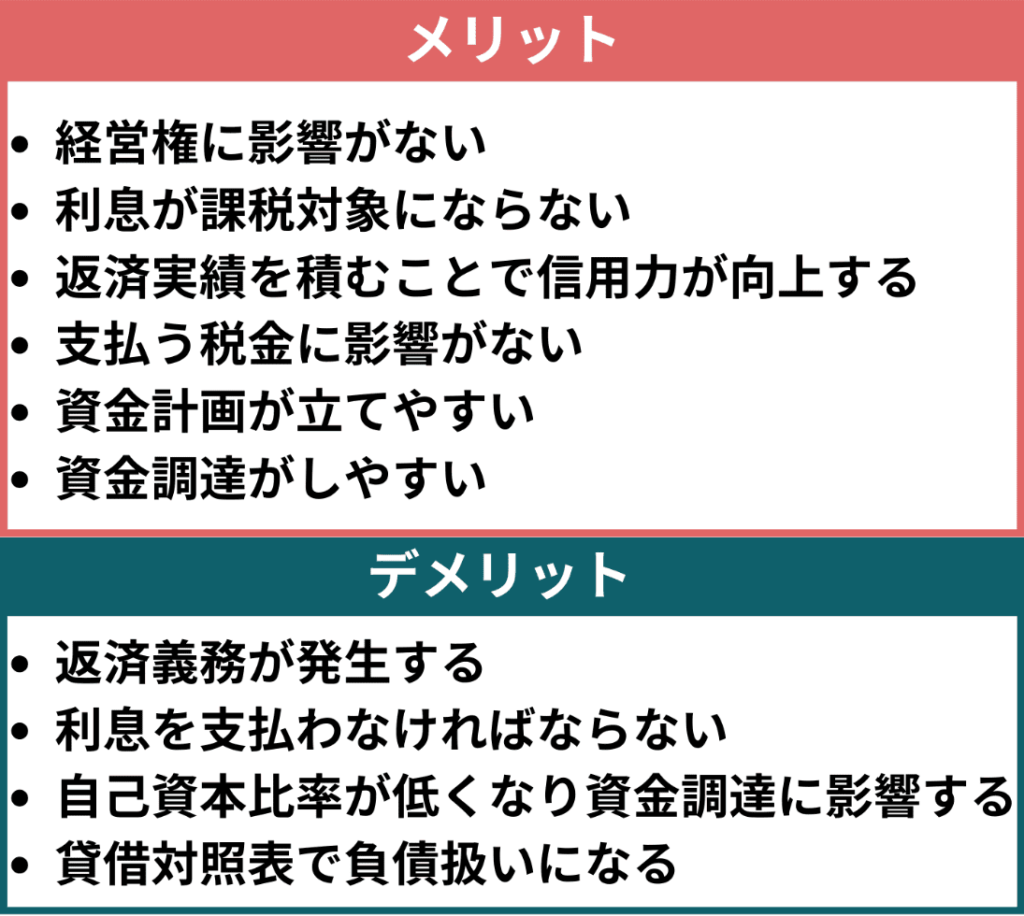

2. デットファイナンスとエクイティファイナンスの違い

デットファイナンスと対照的な資金調達の方法として、エクイティファイナンスがあります。

エクイティファイナンスとは、新株を発行することで資金調達を行う方法です。

主な違いは以下になります。

| デットファイナンス | エクイティファイナンス | |

|---|---|---|

| 返済義務 | あり | なし |

| 投資家の会社経営の権利 | なし | あり |

| 投資家へのリターン | 利息 | 配当・株式譲渡益 |

| 貸借対照表の取り扱い | 負債 | 純資産 |

必ず返済しなければならないデットファイナンスに対して、エクイティファイナンスの場合は株主に出資金を返還する義務はありません。

それならエクイティファイナンスを行い、資金調達をした方が良いのではないかと思われますが、エクイティファイナンスにもデメリットはあります。

新株を発行し議決権の過半数が他の人の手に渡ってしまったら、経営権を失うことがあるでしょう。

また、返済義務がないとはいえ、利益が発生した際には株主に配当金を支払う必要があります。

このようにどちらで資金調達をするべきなのかは一概に言い難く、メリット・デメリットを理解しそれぞれの会社に合った方法で資金調達することが大切です。

資金調達について様々な方法を知りたいという方は、こちらも参考にしてください。

「資金繰りが苦しいときの乗り越え方|緊急度別おすすめ資金調達方法」

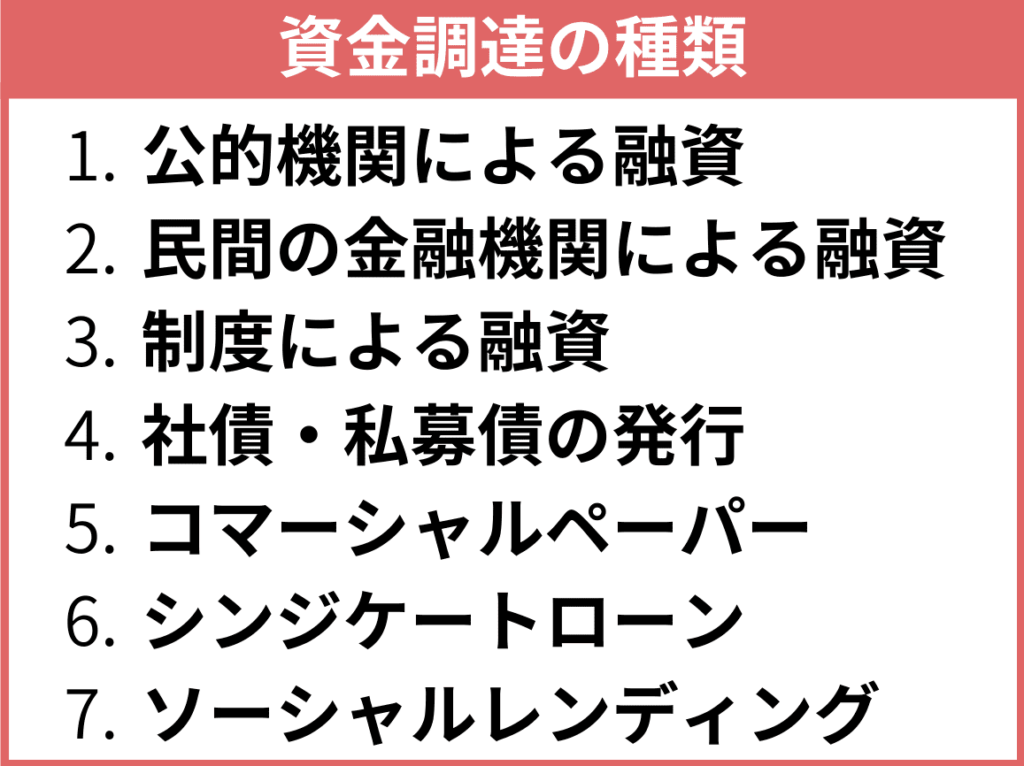

3. デットファイナンスによる資金調達の7つの種類

先ほどもお話しましたが、デットファイナンスによる資金調達には、主に7つの種類があります。

それぞれの方法の特徴を把握して、どの方法がご自身に合っているのか考えてみましょう。

3-1. 公的機関による融資

1つ目は、公的機関による融資です。

公的機関とは、法律で認められた機関で民間の金融機関よりも低金利で融資を受けることができます。

代表的な機関として以下の3つがあります。

| 1.日本政策金融公庫 2.日本商工会議所 3.全国信用保証協会連合会 |

これらの機関では、いくつかの融資制度があるので、利用を検討する場合は条件に当てはまるか確認してみましょう。

条件に当てはまり、利用できそうであれば公的機関による融資は借主に最も有効です。

金利も低く、きちんと返済することができれば信用度も高くなるため、今後他の金融機関から借り入れできる可能性が高まります。

ただし、審査は厳しく数か月かかることもあるので注意してください。

3-2. 民間の金融機関による融資

2つ目は、民間の金融機関による融資です。

民間の金融機関による融資とは主に銀行からの融資になります。

銀行の融資には以下のような種類があります。

| 種類 | 特徴 |

|---|---|

| 保証付融資 | • 信用保証協会が保証をしている融資 • 保証料が必要 • 返済が滞った場合、信用保証協会が金融機関に「立て替え払い」を行う |

| プロパー融資 | • 信用保証協会を通さず銀行と直接契約を結ぶ融資 • 審査が厳しい • 中小企業やベンチャー企業は難しい |

| 売掛債権担保融資 | • 商品在庫や売掛金を担保とする融資 • 審査が厳しい |

| 不動産担保融資 | • 不動産を担保とする融資 • カードローンやビジネスローンよりも低金利 |

| ビジネスローン | • 事業に関わる資金に利用が可能 • 融資のスピードが速い • 無担保・保証人なしで申し込みできる • 金利が高い |

このように銀行の融資にも種類があるので、ご自身の条件と照らし合わせて選ぶ必要があります。

3-3. 制度による融資

3つ目は、制度による融資です。

制度による融資とは、地方自治体・金融機関・信用保証協会が連携して提供している融資のことです。

中小企業や小規模事業者の資金調達をサポートするために作られた制度なので、創業間もない企業や経営状況が厳しい企業でも融資を受けられる可能性があります。

銀行からの融資に比べ、低金利で返済期間も長期に設定できることが多いです。

ただし公的機関からの融資は、申し込みから融資まで時間がかかってしまうのがデメリットです。

数か月ほどかかることもあるので、利用を検討する場合は早めに自治体等の窓口で相談を開始しましょう。

3-4. 社債・私募債の発行

4つ目は、社債や私募債の発行を行うことで資金調達する方法です。

社債は発行金額や利息・期日などを決め債券を発行し、投資家に売り資金を得ます。

投資家から資金を募り満期までに利子を支払い、満期には元本を返済する形になります。

社債の中でも私募債は、限られた投資家を対象にする社債です。

社債を発行する際に必要な公募の手続きが不要で、通常の社債よりも制約を受けることが少ないのが特徴です。

これは一定の財務基準を満たしている証拠であり、企業の信頼度アップやPRにもなります。

3-5. コマーシャルペーパー

5つ目のコマーシャルペーパーは、短期間に資金調達したい場合に検討すべき方法の1つです。

コマーシャルペーパーとは、公開市場で割引形式で約束手形を発行し投資家に販売されます。

無担保であるため、経営状況が良好で信用の高い企業しか発行できません。

社債とも似ていますが、償還期間は通常1年未満であり、金利は企業の信用度や優良性によって決まります。

3-6. シンジケートローン

6つ目は、シンジケートローンです。

シンジケートローンは、複数の金融機関から融資を受けることができるローンです。

基本的に全ての金融機関が同一の条件で契約し、融資を実施します。

幹事となる金融機関が融資を行う銀行を募り、借り入れを行っていきます。

返済スケジュールが柔軟に組めたり、事務負担が軽減されるといったメリットの反面、幹事金融機関に金利とは別に支払う手数料などがあるため、余計な出費があるのがデメリットと言えます。

3-7. ソーシャルレンディング

7つ目は、クラウドファンディングの一種であるソーシャルレンディングです。

ソーシャルレンディングは、融資を受けたい企業と投資をして利息を得たい投資家を繋ぐマッチングサービスのことです。

融資型クラウドファンディングともいいます。

ソーシャルレンディングサービスを行っている会社がインターネット上でファンドの募集を行い企業に貸付をします。

資金調達までがスピーディーなメリットがありますが、銀行などの融資よりも金利が高めに設定されているので注意しましょう。

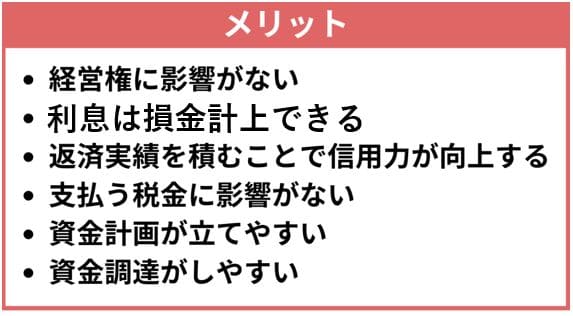

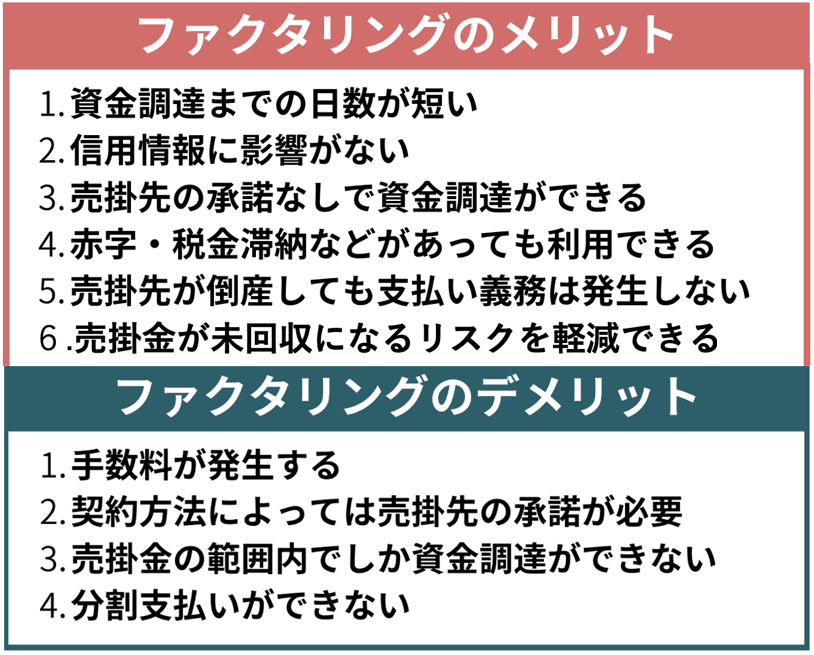

4. デットファイナンスの6つのメリット

ここからは、デットファイナンスのメリットについてお話していきます。

デットファイナンスのメリットは、以下の6つです。

先ほど出てきたエクイティファイナンスとの違いについても触れていきますので、理解を深めていきましょう。

4-1. 経営権に影響がない

デッドファイナンスの最大のメリットとしては、経営権に影響がないことです。

エクイティファイナンスの場合、株主が株主総会に出席し議決権を行使することができるので、株の保有数によって経営に影響を受けることがあります。

しかしデットファイナンスの場合は、投資者はあくまで債権者という立場なので経営権はありません。

ただし経営が危うい場合には、融資元からアドバイスを受けることがあるでしょう。

4-2. 利息は損金計上できる

デットファイナンスによって発生する利息は、損金計上できるのもメリットといえます。

デットファイナンスによって融資を受けた場合、元金には利息をつけて返済しなければいけません。

支払った利息分は、損金という扱いになります。

つまり所得から支払った利息を差し引いた分に課税されるため、利息が多い場合は所得も大幅に減り税金も軽減されるのです。

ちなみにエクイティファイナンスの場合、税引き後(税金を払った後)の利益から配当金を支払うため損金計上できません。

4-3. 返済実績を積むことで信用力が向上する

デットファイナンスによる融資の返済実績を積むことで信用力が向上するのもメリットの1つです。

返済期日までにしっかりと支払いを行うことができれば、この会社はきちんと約束を守れる会社だと認めてもらえます。

信用力が上がれば、その後融資先を検討する幅が広がり、経営がしやすくなることでしょう。

もちろん一度でも支払いが滞ると、資金繰りが安定していない会社として見られてしまうため、返済計画は無理のないよう練っていかなければなりません。

4-4. 支払う税金に影響がない

デットファイナンスは、一時的に融資を受け返済を行う方法です。

つまり資本金に変動はありません。

対してエクイティファイナンスは、新株を発行し資本金を増やすため資本金の増加が伴います。

資本金が増えるということは、法人税率や法人住民税の均等割、少額減価償却資産などにおいて影響があります。

税金の面からみるとエクイティファイナンスはマイナス面が目立ってしまうでしょう。

4-5. 資金計画が立てやすい

デットファイナンスは資金計画が立てやすいという点でも有利です。

エクイティファイナンスの場合、利益に応じた配当金を株主に分配しなければなりません。

将来的に配当金の金額を予測するのは難しく、株を持っている限り配当し続ける必要があります。

そのため分配が大きくなれば再び資金難に陥ってしまうこともあるでしょう。

その点デットファイナンスの場合は、融資を受けた元金と利息分だけを返済していくため計画が立てやすいといえます。

あらかじめいつまでにいくらの返済と終わりが分かっていれば、計画が立てやすいですよね。

4-6. 資金調達がしやすい

デットファイナンスは、資金調達の種類が多く利用しやすいのもメリットです。

先ほどもお話した通り、デットファイナンスの資金調達先は複数あり、ご自身に合った調達先を検討できます。

またエクイティファイナンスと比較すると、用意すべき書類等が少ない面からも資金調達までにかかる時間を短縮できるでしょう。

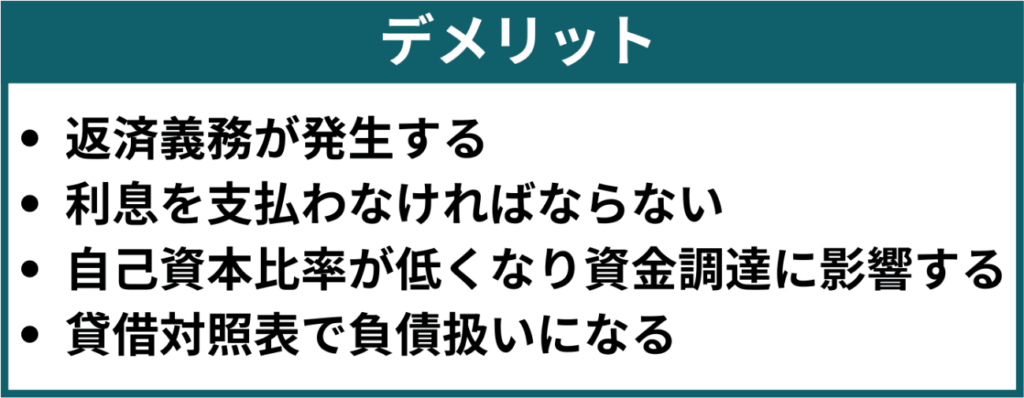

5. デットファイナンスの4つのデメリット

続いてデットファイナンスのデメリットを4つみていきましょう。

返済義務が発生することや、利息を支払わなければならないといった基本的なことから、1つ1つお話していきます。

5-1. 返済義務が発生する

デットファイナンスで資金調達をした場合は、返済義務が発生します。

毎月一定額の支払いをしていくことになるため、返済を含めた資金運用をしていかなければなりません。

月々の支払いに追われ、経営が厳しくなることもあるでしょう。

もし支払いが滞ってしまうと、返済実績がつかなくなり信用力にも影響があるため、融資を受ける段階でしっかりと返済ができるのか慎重に考える必要があります。

5-2. 利息を支払わなければならない

融資を受けるということは、元金プラス利息を支払わなければなりません。

デットファイナンスの種類によっても利息の利率(金利)が異なります。

先ほどご紹介したデットファイナンスの種類ごとの金利の相場は以下の通りです。

| 種類 | 金利の相場 |

|---|---|

| 公的機関による融資 | 0.5%〜1.5% |

| 民間の金融機関による融資 | 2%〜15% |

| 制度による融資 | 1.5%〜3% |

| 社債・私募債 | 1%前後 |

| コマーシャルペーパー | 0.1%前後 |

| シンジケートローン | 会社・金融機関による |

| ソーシャルレンディング | 1%〜10% |

このように金利は、デットファイナンスの種類によって様々です。

社債・私募債、シンジケートローンなどは、利息以上に手数料がかかってくる場合もあるので、注意する必要があります。

デットファイナンスを利用する場合には、どの資金調達方法でも利息がかかるということは理解しておいてください。

5-3. 自己資本比率が低くなり資金調達に影響する

デットファイナンスを利用すると自己資本比率が低くなり、今後の資金調達に影響を受けることがあります。

自己資本比率とは、会社の何%が自分の資本で成り立っているかということです。

たとえ100%自己資本で会社を立ち上げたとしても、デットファイナンスで融資を受けるとその何割かが他人資本となってしまいます。

自己資本比率が低くなることで金融機関から融資を受けにくくなったり、補助金や助成金を利用しにくくなります。

| 【自己資本・他人資本とは?】 自己資本:返済する必要のない資産 他人資本:金融機関などからの借入により調達した負債 |

5-4. 貸借対照表で負債扱いになる

デットファイナンスで調達した資金は、貸借対照表において負債として扱われます。

貸借対照表は、融資を受ける際に提出しなければならず、この表に負債があればもちろん融資の審査も厳しくなるのです。

負債の履歴があることで、この会社は財力がない・経済状況が良くないと判断されるでしょう。

また、大手企業など取引を始める際に、貸借対照表の提出を求めるところもあり、負債がある状態だと取引を断られることもあり得ます。

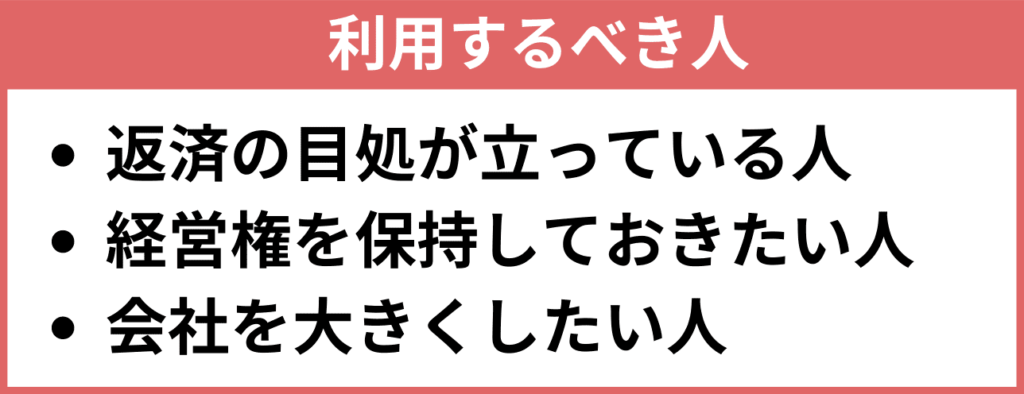

6. デットファイナンスを利用するべき人

デットファイナンスのメリット・デメリットを踏まえて、利用するべき人は以下のような人です。

デットファイナンスは返済義務があるため、支払いの目処が立っていないまま資金調達すると、返済が滞ってしまったり資金繰りが難しくなり倒産してしまうといった可能性もあります。

売上が上がる見込みがあったり、売掛金があり近々入金されるというような場合には、デットファイナンスを利用しても返済に苦しむことはないでしょう。

またエクイティファイナンスとは違い経営権に影響はないので、経営権を保持したまま資金調達をしたい人に向いています。

さらに、デットファイナンスをうまく活用することができれば、会社の信用度が高まりさらなる発展につながります。

将来、大きな融資を受けたいと考えている場合は、しっかりと支払いをすることを大前提とし、返済実績を積むことも可能です。

これまで融資を受けずに経営していた会社が資金繰りに困ったときすぐに融資を受けたいと思っても、審査に時間がかかったり、資金繰りが悪い中では審査が通らないということもあり得ます。

しかし、返済実績のある会社であれば、審査の時間も長くならず、審査が通りやすいと言われています。

融資先は、「支払能力があるかどうか」を審査するので、一度でも融資を受け返済実績がある場合にはプラスにみてもらえることが多いのです。

7. デットファイナンスやエクイティファイナンスに分類されないアセットファイナンス

ここまで、デットファイナンスについて詳しく解説してきましたが、実はデットファイナンスやエクイティファイナンスに分類されない資金調達方法として、アセットファイナンスという方法があります。

アセットファイナンスとは、会社が保有している不動産や債権などの資産を元手に資金を調達する方法です。

アセットファイナンスで元手になる資産は3つあり、それぞれの代表的な資産は以下の通りです。

| 有形資産 | •不動産 •商品の在庫 •機械設備 •車両 •船舶 •航空機 |

| 無形資産 | •商標 •特許権 •独占販売権 •営業権 •借地権 |

| 売掛債権 | •売掛債権 |

このような資産を売却することで資金を調達することができます。

アセットファイナンスは、返済の必要がない資金調達方法で、融資が受けにくい企業でも利用することができるといったメリットがあります。

さらにアセットファイナンスのメリット・デメリットやケース別のアセットファイナンスの資金調達方法について詳しくこちらの記事で解説しているので、参考にしてください。

「アセットファイナンスとは?導入ケースやメリットを分かりやすく解説」

売掛金がある場合はファクタリングがおすすめ!

アセットファイナンスの中でも売掛金がある場合は、ファクタリングがおすすめです。

ファクタリングとは、売掛金をファクタリング会社に売却し、売掛先からの入金を待たずに資金を得る方法です。

ファクタリングのメリット・デメリットは以下の通りです。

ファクタリングは、負債があっても素早く資金化することができたり、信用情報に影響がないという点でデットファイナンスとは異なります。

もしも売掛金がありすぐに資金化したいという場合は、リスクを最小限にできるファクタリングがおすすめです。

デットファイナンスとは異なる「ファクタリング」についてはファクタリングの基礎知識の記事をご覧ください。

8.まとめ

デットファイナンスとは、金融機関などの外部からお金の借り入れをして資金調達をする方法のことです。

デットファイナンスによる資金調達方法として、以下の7つの種類があります。

また新株の発行により資金を調達するエクイティファイナンスとの違いは、以下の通りです。

| デットファイナンス | エクイティファイナンス | |

|---|---|---|

| 返済義務 | あり | なし |

| 投資家の会社経営の権利 | なし | あり |

| 投資家へのリターン | 利息 | 配当・株式譲渡益 |

| 貸借対照表の取り扱い | 負債 | 純資産 |

このようにデットファイナンスとエクイティファイナンスには違いがあり、メリット・デメリットをよく理解してから決める必要があります。

デットファイナンスのメリット・デメリットは、以下の通りです。

これらのことを踏まえて、デットファイナンスを利用するべきなのかしっかり判断しましょう。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者