「アパレル業の資金調達にはファクタリングは有効?」

「アパレル業にとってファクタリングはどんなメリットやデメリットがあるの?」

結論からお伝えすると

アパレル業の資金調達には、ファクタリングは有効です。

なぜなら、ファクタリングは売上が現金として手元に入ってくるまでのサイクルが長いというアパレル業ならではの特徴をカバーし、キャッシュフローの改善に役立つからです。

しかし、アパレル業でファクタリングはどんな時も有効というわけではありません。

【ファクタリングを利用しない方が良いケース】

| ◎設備投資など大規模で長期目線な資金調達を行うケース ◎利益の見込みが立っていないケース |

これらのケースでファクタリングを利用してしまうと、必要以上に手数料を支払うことになり、損をしてしまいます。

設備投資などファクタリングが向いていないケースもあり、ファクタリングの特徴やメリット・デメリットを理解しないままファクタリングを利用してしまうと、かえってキャッシュフローを悪化させてしまうことになるのです。

そこでこの記事では、アパレル業の資金調達に役立てられるファクタリングについて詳しく解説いたします。

この記事を読めばわかることは次のとおりです。

◎アパレル業の資金調達にファクタリングが有効な理由

◎アパレル業でファクタリングを活用した成功事例

◎アパレル業でファクタリングを利用するメリット

◎アパレル業でファクタリングを利用するデメリット

◎アパレル業でファクタリングが向いているケースと向いていないケース

◎アパレル業でファクタリングを利用するステップ

◎アパレル業におすすめのファクタリング会社の選び方

この記事を読み、アパレル業のファクタリングについて深く理解することで、ファクタリングが有効な場面でうまく利用することができます。

ファクタリングを上手に活用することで、アパレル業のキャッシュフローを改善し、経営に役立てることができるのです。

この記事がアパレル業の資金調達のお役に立てば幸いです。

資金調達をお急ぎの方へ

ファクタリングは融資とは異なり、必要な書類が少ないため最短即日での資金調達が可能です。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 無料の見積依頼・調達可能額診断・ご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

1.アパレル業の資金調達にファクタリングは有効

ファクタリングは、アパレル業の資金調達に有効な手段です。

アパレル業が資金調達を行いたい場合には、

・日本政策金融公庫や銀行などの金融機関から融資を受ける

・投資家やベンチャーキャピタルから出資をしてもらう

・個人から資金を貸してもらう

といった方法が一般的ですが、もうひとつの資金調達方法として挙げられるのが「ファクタリング」です。

【ファクタリングとは】

| ファクタリングとは、売掛債権をファクタリング会社に売却して資金調達することです。 アパレル業の資金調達にもおすすめな「ファクタリング」の基礎知識についてはこちらの記事をご覧ください。 |

ファクタリングは支払サイトが長く資金ショートが起きやすいアパレル業ならではのキャッシュフローの改善に役立つ、有効な資金調達方法です。

第1章では、アパレル業の資金調達になぜファクタリングが有効なのかという理由と、アパレル業におけるファクタリングの主な活用シーンについて紹介していきます。

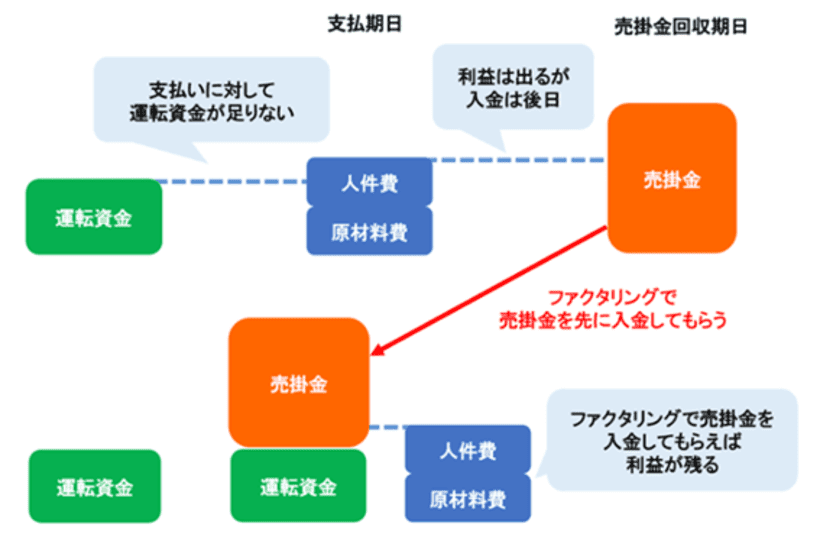

1-1.アパレル業の「資金ショート」を解消できる

アパレル業にファクタリングが有効なのは、アパレル業に起こりやすい「資金ショート」の解消に役立つからです。

そもそもアパレル業は、営業成績が良く帳簿上では利益が出ているのにも関わらず資金ショートを起こしてしまう、いわゆる黒字倒産を起こしやすい業種です。

【アパレル業が黒字倒産を起こしやすい理由】

| ◎商品の売買代金を売掛とすることがほとんどで、回収までに2か月から3か月かかる ◎原材料の仕入れや人件費は先払い ◎季節要因や商品サイクルの早さから不良在庫を抱える可能性がある |

アパレル業では、商品を納入した場合売掛とする場合がほとんどで、商品が売れたとしても売掛金として利益が回収できるのは2か月から3か月先です。

しかし、原材料の仕入れ資金や人件費は先払いとなるため、もともと資金ショートが起きやすい業態なのです。

通常の仕入れと納品を行っている場合はなんとかキャッシュフローをやり繰りできていても、困るのが大口の依頼が来た場合です。

大口の依頼が来た場合、売掛金として入金される費用は大きくなりますが、仕入れ資金や人件費などの支払いも増えてしまいます。

利益が出ることはわかっていても、仕入れ資金や人件費の支払いが現在の運転資金では足りず、資金ショートを起こしてしまうことがあるのです。

そんな時に有効なのがファクタリングです。

ファクタリングで売掛金を先に入金してもらい手元資金が増えれば、急に増えてしまった原材料費や人件費の支払いを行うことができ、売掛金が未回収になるリスクも軽減できるため利益を確定することが可能です。

ファクタリングは、アパレル業に多い資金ショートを解消し黒字倒産を防ぐことができることから、アパレル業に有効な資金調達方法なのです。

1-2.アパレル業におけるファクタリングの主な活用シーンと事例

ファクタリングは、アパレル業で資金調達が必要となる様々なシーンで活用できます。

ファクタリングが活用できる例は、次のようなものが挙げられます。

【アパレル業でファクタリングが活用できるシーン】

| ◎季節ごとの仕入れ額の増減に活用する ◎海外の生産工場でのトラブル対応に活用する |

それぞれ事例付きで詳しく紹介していきます。

1-2-1.【活用シーン1】季節ごとの仕入れ額の増減に対応する

アパレル業では季節ごとに仕入れ資金が変動するため資金繰りが安定しませんが、ファクタリングを活用することで解決できます。

春夏向けの服は素材も薄く、原価は安めで仕入れ資金の負担は少なくなりますが、秋冬は生地や素材が高くなり、仕入れ資金の負担が大きくなってしまいます。

ある程度仕入れ資金としてキャッシュを用意していても、材料費の高騰などがあると対応しきれない場合が出てきてしまうのです。

そんな時に役立つのがファクタリングです。

ファクタリングを利用し、売掛金を早期に資金化することで、原材料費の支払期日までに仕入れ資金を準備することが可能です。

ファクタリングは、アパレルならではの季節による仕入れ額の増減にも対応ができる資金調達方法なのです。

【季節による仕入れ額の変動にファクタリングで対応した事例】

| 業種 | アパレル小売業 |

| 調達金額 | 400万円 |

| 調達までの日数 | 2日 |

| ファクタリングを利用した理由 | 商品の仕入れとスタッフ増員が重なり 一時的に不足した運転資金をカバーするため |

アパレル小売業であるA社では、秋冬の商品の仕入れ時期と、夏のセールによる繁忙期に向けたスタッフ増員の時期が重なってしまい、一時的に入金よりも支払額が多くなってしまいました。

このままでは全ての支払いを行うことができないため、資金調達方法として利用したのがファクタリングです。

問い合わせから2日で売掛金を売却し、400万円の資金を調達することができました。

売掛金が入金されるよりも早く資金調達できたことで、仕入れやスタッフの人件費を支払うことができ、資金ショートを防ぐことができたのです。

1-2-2.【活用シーン2】海外の生産工場でのトラブルに対応する

ファクタリングは、アパレル業に多い海外の生産工場でのトラブル対応にも役立ちます。

アパレル業では、縫製などの工場を人件費の安い海外に置くことがほとんどですが、海外の生産工場ではストライキなどのトラブルが起こることがあります。

生産工場でのトラブルが起こると、納品サイクルに支障をきたすため早急な対応が必要です。

銀行からの融資には最短でも2週間はかかるため、対応が間に合わなくなってしまうことがあるのです。

そんな時、役立つのがファクタリングです。

ファクタリングであれば、契約から最短でその日のうちに資金調達することができます。

海外の生産工場のトラブルのような、急なトラブルを解決するための資金調達には最短即日で調達が可能なファクタリングが有効なのです。

【海外の生産工場トラブルにファクタリングで対応した事例】

| 業種 | 女性向けアパレル製造会社 |

| 調達金額 | 1,000万円 |

| 調達までの日数 | 1日 |

| ファクタリングを利用した理由 | 提携している海外の縫製工場がストライキで閉鎖。 要求された賃上げに対応して生産を再開するため |

女性向けのアパレルのOEM生産(大手アパレル会社から受注した服の製造を行うこと)を営むB社では、服の縫製を人件費の安い海外の提携工場に依頼しています。

しかし、提携先の縫製工場で大規模なストライキが起こり、賃上げが要求されました。

OEM生産のため、ストライキが長引いて生産が遅れてしまえば、決められた期日に納品ができず、取引先からの信頼を失うことになってしまいます。

しかし、要求された賃上げに対応できるだけの運転資金は手元にありません。

そこでファクタリングを利用して資金調達を行いました。

ファクタリングで売掛債権を資金化することで、賃上げによる不足した運転資金を補い、ストライキを終了させ、生産ラインを再開させることができました。

納期に間に合わせることができたことで、取引先の信用も保ち、次からの取引分については賃上げ分の価格アップを了承してもらうことでキャッシュフローも改善できたのです。

1-3.一部に利用しないほうがいいケースもあるので注意

ファクタリングは、アパレル業に有効な資金調達の手段ですが、状況によっては利用しない方がいいケースもあります。

ファクタリングを利用しない方がいいケースは次のようなケースです。

【ファクタリングを利用しない方が良いケース】

| ◎設備投資など大規模で長期目線な資金調達を行うケース ◎利益の見込みが立っていないケース |

これらのケースでは、ファクタリングを利用してしまうと必要以上に手数料を支払うことになり損をしてしまいます。

さらに、ファクタリングを利用したことで損失が広がり、経営が悪化する可能性があるのです。

ファクタリングを有効に利用するには、ファクタリングのメリット、デメリットをきちんと理解し、適したケースにだけ利用するのがおすすめです。

ファクタリングの利用がおすすめのケース、おすすめできないケースについては、「4.アパレル業でファクタリングが向いているケース、向いてないケース」で詳しく紹介しますので、こちらを参考にしてください。

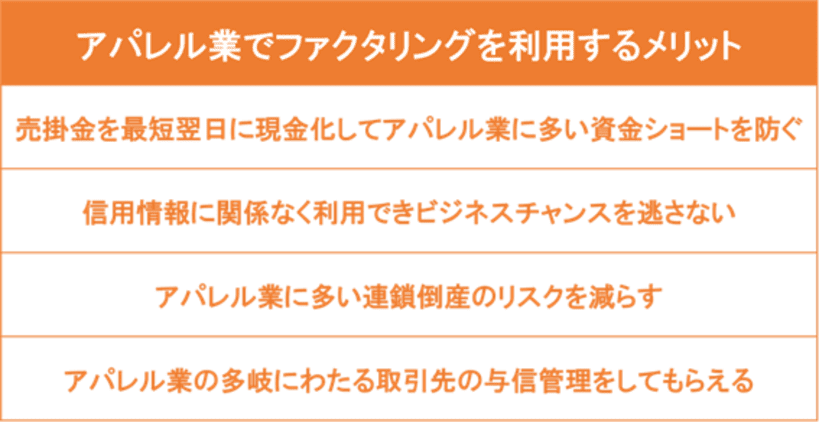

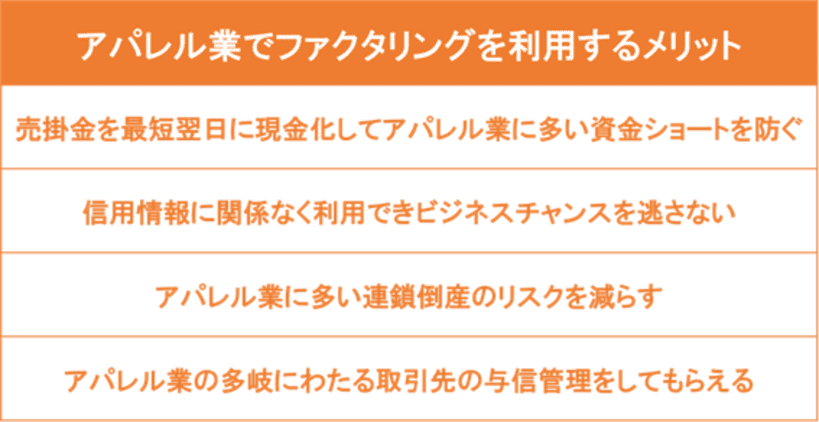

2.アパレル業でファクタリングを利用するメリット

ファクタリングを活用することが、アパレル業にとっても有効であることは先ほど紹介した事例でもわかったかと思います。

では、アパレル業でファクタリングを利用することで得られるメリットには、どのようなものがあるのでしょうか?

アパレル業でファクタリングを利用した場合に得られるメリットは次の4つです。

それぞれ詳しく見ていきましょう。

2-1.売掛金を最短翌日で資金化してアパレル業に多い資金ショートを防ぐ

アパレル業でファクタリングを利用するメリットの一つ目は、売掛金を最短翌日で資金化できることでキャッシュフローを改善し、アパレル業に多い資金ショートを防ぐことができることです。

アパレル業では、商品を納品した利益は売掛となり、手元にお金が入ってくるのは2か月から3か月先になることが当たり前です。

しかし、人件費や材料費などの経費は売掛金が回収できる前に支払わなくてはならず、業界の仕組みとして資金ショートが起きやすい状態となっています。

ある程度、運転資金として資金ショートに備えていても、仕入れの費用と繁忙期の人件費の支払いが重なってしまうなど一時的に支払い金額が運転資金を超えてしまい、利益は出ているのに資金ショートとなってしまうことがあるのです。

【資金ショートとなってしまう例】

| ◎海外の縫製工場でストライキが起こり急に人件費が高騰してしまい、準備していた運転資金では足りなくなってしまった ◎繁忙期の増員と仕入れの支払いが重なってしまい、運転資金が足りなくなってしまった |

このような時、ファクタリングを利用することでキャッシュフローを改善し、資金ショートを防ぐことができます。

売掛金を最短翌日で資金化できることで、経費の支払いを行えるだけでなく、きちんと利益を出すことも可能です。

2-2.信用情報に関係なく利用できビジネスチャンスを逃さない

アパレル業でファクタリングを利用するメリットの2つ目は、信用情報に関係なく利用できるからビジネスチャンスを逃さないということです。

いつもよりかなり大口の注文が入った場合、先払いとなる人件費や仕入れ費用などの経費も増え、現在手元にある資金では足りない場合、利益が出ることはわかっていても受けることができないことがあります。

特にアパレル業は販売する服や小物、材料などを先に仕入れる必要があるのに対して、売上は売掛となり手元にお金が入ってくるのは3か月先というのが当たり前のため、大口注文に対して経費支払の負担が大きく、断らざるを得ない状況が出やすい業種です。

このような場合、仕事を受けるために資金を増やそうと金融機関に融資を依頼することを考えますが、融資は審査に時間がかかる上、信用情報によっては融資が受けられない場合があります。

◎すでに設備投資のために融資を受けている

◎借入したい金額が企業規模に対して大きい

◎現在赤字を抱えており審査が下りない

といった場合は融資が受けられず、支払いができないため、せっかくの大口注文を受けられずビジネスチャンスを逃してしまうことがあるのです。

そんな時にファクタリングが役立ちます。

ファクタリングは信用情報に関係なく売掛金があれば利用でき、最短翌日に入金されるほど審査期間も短いのが特徴です。

ファクタリングを利用した場合と、利用しなかった場合で比較してみましょう。

| ファクタリングを利用した場合 | ファクタリングを利用しなかった場合 | |

| ファクタリング利用額 | 1,000万円 | 0円 |

| 仕入れ費用 | 1,000万円 | 0円 |

| 販売金額 | 1,300万円 | 0円 |

| ファクタリング手数料 | 100万円(10%の場合) | 0円 |

| 利益 | 200万円 | なし |

ファクタリングを利用しなかった場合、仕入れ費用が足りず受注できなかったため、利益はありません。

しかし、ファクタリングを利用すれば手数料を支払ったとしても利益が出るのです。

ファクタリングを利用すれば、大きなビジネスチャンスを逃さず利益を出すことができるというのがメリットです。

2-3.アパレル業に多い連鎖倒産のリスクを減らす

アパレル業でファクタリングを利用するメリットの3つ目は、連鎖倒産のリスクを減らすことができるという点です。

アパレル業は、糸や布地などの材料会社、縫製を行う会社、販売を行う会社と、ひとつの商品に様々な会社が関わります。

取り扱うアイテムそれぞれに対して多くの会社が複雑に関わり合う業種であるため、どこかひとつの取引先が不渡りを出してしまい、売掛金が回収できなくなれば、連鎖倒産が起こる可能性が高いのです。

しかし、ファクタリングを利用した場合、売掛金が早く手元に入ってくることで売掛金が未回収になるリスクが減らせます。

万が一、ファクタリング利用後に取引先が倒産したとしても、ファクタリングで入金された金額をファクタリング会社に弁済する必要もありません。

連鎖倒産が起こりやすいアパレル業にとって、ファクタリングで売掛金を確実に回収しておくことはリスク対策にもなるのです。

2-4.多岐にわたる取引先の与信管理をしてもらえる

ファクタリングを利用した場合、取引先の与信管理をしてもらえるというのもメリットです。

アパレル業は、ひとつの製品に対して布を織る会社、染色会社、縫製会社、小売店と様々な企業が関わり合い、取引先が多岐にわたるという特徴があります。

取引先がひとつでも不渡りを出してしまうと、その影響で連鎖倒産が起こりやすい業種であることを紹介しましたが、連鎖倒産を防ぐために必要となるのが取引先の与信管理です。

【与信管理とは】

| ◎この企業と取引しても大丈夫か ◎この企業とはいくらまで取引額を増やしていいか という判断を取引先ごとに定期的に見直すこと |

アパレル業でも大企業であれば自社で取引先の与信管理を行うことができますが、中小企業では多岐にわたる取引先すべての与信管理を行うことは簡単ではありません。

しかし、ファクタリングを活用するとファクタリング会社は売掛金を回収できるかどうか審査するため、取引先の与信管理や与信調査を行ってくれます。

ファクタリング会社に売掛金を売却できるということは、ファクタリング会社で与信管理を行ってくれたということになるのです。

中小企業にとって与信管理をファクタリング会社に依頼できるというのも利用するメリットとなります。

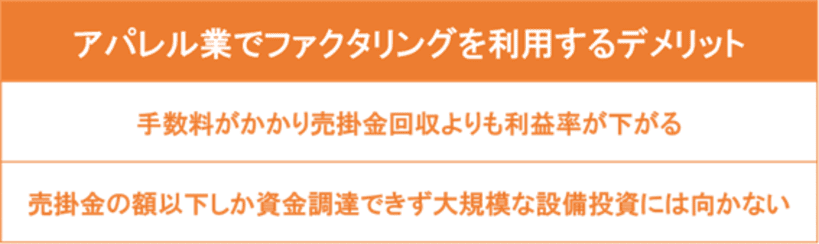

3.アパレル業でファクタリングを利用するデメリット

アパレル業でファクタリングを利用することは、メリットだけでなくデメリットもあります。

メリットだけでなくデメリットを知ったうえで利用を決めることで、より安心してファクタリングを利用することが可能です。

アパレル業でファクタリングを利用するデメリットは次の通りです。

それぞれ詳しく見ていきましょう。

3-1.手数料がかかり売掛金回収よりも利益率が下がる

アパレル業でファクタリングを利用するデメリットは、ファクタリングには手数料がかかってしまうため、売掛金を普通に回収するよりも利益率が下がってしまうことです。

もともとアパレル業は、利益率が高い業種ではありません。

一般的に営業利益率は10%程度が標準的な水準と言われていますが、アパレル最大手でもあるファーストリテイリングでさえ営業利益率は11.67%であり、薄利多売な業種といえます。

ファクタリングは売掛金を早く資金化することができますが、ファクタリング会社に手数料を支払わなくてはならず、通常通り売掛金の入金を待つよりも利益率が下がってしまうことは大きなデメリットです。

ファクタリングの手数料は、業者やファクタリングの方法によって異なります。

参考までにビートレーディングの手数料を記載しておきます。

【ビートレーディングの手数料】

| ◎2者間ファクタリングで4%~12%程度 ◎3者間ファクタリングで2%~9%程度 |

ファクタリングを利用する場合は、手数料を計算し利益が残るかどうかを考えた上で、ファクタリングを利用した方がメリットが大きい時だけに限るとよいでしょう。

また、ファクタリングの手数料が安いファクタリング会社を選ぶことでもデメリットをカバーすることができます。

3-2.売掛金の額以下しか資金調達できず大規模な設備投資には向かない

アパレル業でファクタリングを利用するデメリットの2つ目は、売掛金の額以下しか資金調達できないため、大規模な設備投資には使えないという点です。

ファクタリングは売掛債権を売却し、資金化して資金を調達する金融サービスです。

そのため、現在ある売掛債権の額以下しか資金調達することはできません。

アパレル業では、服の縫製のための専用機械など、高額な設備が必要です。

また、機械も一台だけあればよいというわけではなく、複数台が必要となります。

例えば、布地を作る工場の場合

◎エアジェット織機:1台約100万円を20台で合計2,000万円

◎布の裁断機:1台50万円を10台で500万円

などが必要です。

そのため、設備投資にかかる費用も大きくなってしまいます。

例えば、大規模な設備投資のための資金を調達しようとしても、売掛債権額が設備投資のための費用よりも低ければ、ファクタリングで資金を賄うことはできないのです。

大規模な設備投資のための資金調達をしたい場合は、ファクタリングよりも金融機関による融資の方が向いています。

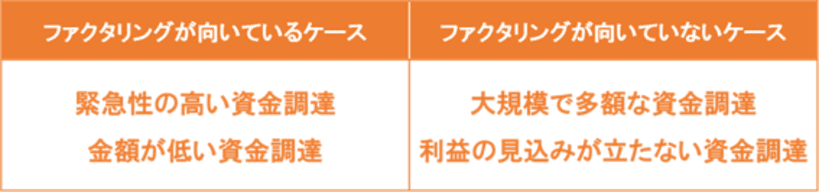

4.アパレル業でファクタリングが向いているケース、向いてないケース

アパレル業でファクタリングを利用することはメリットも多く、活用できることをご紹介してきました。

しかし、アパレル業で資金調達をしたいすべてのケースでファクタリングがおすすめという訳ではありません。

アパレル業での資金調達では、ファクタリングが向いているケースと向いていないケースがあります。

それぞれ詳しくみていきましょう。

4-1.アパレル業でファクタリングが向いているケース

アパレル業でファクタリングが向いているケースは、

◎緊急性の高い資金調達

◎金額が低い資金調達

です。

具体的には次のようなケースが向いています。

【緊急性が高く金額が低い資金調達】

| 繁忙期のために増やした人件費と仕入れ費用の支払いが重なり100万円程現金が足りなくなることがわかった。 3か月後に受注した仕事の売掛金500万円が入金されるが、その前に支払期日が来てしまう。 どうしても支払期日までに100万円の資金調達をしたい。 |

ファクタリングは借入ではなく、後日入金される予定の売掛金を期日より先に受け取る金融サービスです。

借入と違い、審査するのは売掛金が回収できるかという点になるため、融資など他の資金調達法と比べた場合、資金が調達できるまでの期間が最短翌日とかなり早くなっています。

ただし、ファクタリングで調達できる資金の上限は売掛金の金額以下です。

そのため、期日までに支払わなくてはならない仕入れ代金など、緊急性が高く金額が低い資金調達に向いているのです。

4-2.アパレル業でファクタリングが向いていないケース

アパレル業でファクタリングが向いていないケースは、

◎大規模で多額な資金調達

◎利益の見込みが立たない資金調達

です。

具体的には次のようなケースが当てはまります。

【大規模な設備投資のための資金調達】

| 男性向けのスーツを専門に取り扱っていたが、新しく大きな取引先と契約し製造数を増やすため、製造ラインを増やす必要が出てきた。 そのために工場に大規模な設備投資が必要になったため資金調達しなくてはならない。 |

【新規事業のための資金調達】

| 女性向けアパレルの卸を行っていたが、インターネットを使って自社で販売チャネルを持ち、直接顧客向けに販売事業を始めることになった。 インターネット新規事業を始めるための人件費やオフィス環境の整備、インターネットサイトの制作、倉庫の確保など新規事業のための資金調達をしたい。 |

【利益率が低い大型受注のための資金調達】

| 子供服の製造を受注しているが、新しい取引先から大型の受注が来た。 数量が多く受注額は高いが、1枚当たりの単価は低く、利益率が低い仕事となる。 数量が多く現在の人員数では対応できないため、増えた人件費のための資金調達が必要となる。 |

これらの場合は、数千万、数億と多額の資金が必要になります。

ファクタリングの場合、最大でも売掛債権の額までしか資金調達することができないため、多額の資金を調達するのには向いていません。

ファクタリングは金融機関による融資と比較して手数料が高くなります。

また、手数料は一括で支払わなくてはならないため、手数料の負担が大きいというのが特徴です。

【ファクタリングと融資の比較】

| ファクタリング | 融資 | |

| 調達できる資金の上限 | 売掛債権の額以下 | 信用情報や担保価値による |

| 手数料の目安 | 2者間の場合:8%~18% 3者間の場合:2%~9% | 日本政策金融公庫の場合 1.11%~1.30% 金融機関の場合 2.8%~15% ノンバンクの場合 3.1%~18% |

| 資金調達までの期間 | 最短翌日 | 審査に時間がかかる (日本政策金融公庫の場合1か月) |

| 手数料の払い方 | 一括で支払う | 毎回の返済時に分割で払う |

利益率がある程度高い売掛債権をファクタリングするのは良いのですが、注意したいのは利益率が低い売掛債権です。

売掛債権から手数料を差し引きすると、利益がほとんどなくなってしまう場合や、経費を引くとマイナスになってしまう場合は、ファクタリングを利用すると結果的に損をすることがあります。

長期目線で多額の資金を調達する必要がある大規模な設備投資や、新規事業のための資金調達については、ファクタリングではなく融資を選ぶのがよいでしょう。

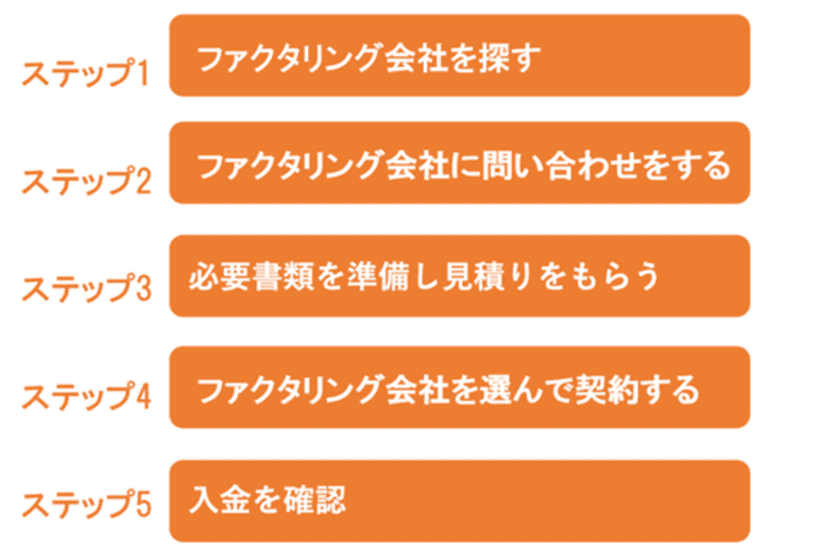

5.アパレル業でファクタリングを利用するステップ

アパレル業でファクタリングを活用できることがわかりました。

では、実際にどうしたらファクタリングを利用することができるのでしょうか?

アパレル業でファクタリングを利用するステップは次のようになります。

それぞれのステップについて詳しく紹介します。

5-1.ステップ1 ファクタリング会社を探す

アパレル業でファクタリングを利用する場合、まずは依頼するファクタリング会社を探します。

ファクタリング会社を初めて利用する場合は、インターネットで検索するのが一番早くておすすめです。

また、ファクタリング会社によって手数料や資金調達できる額が異なります。

一社に絞り込むのではなく、2~3社を選んで問い合わせを行い見積りをもらって比較するのが良いでしょう。

具体的にどんなファクタリング会社を選べばいいのかについては、

おすすめのファクタリング会社については

「7.【厳選】アパレル業におすすめのファクタリング会社3選」で

それぞれ紹介しますので、そちらも参考にしてください。

5-2.ステップ2 ファクタリング会社に問い合わせをする

自社に合ったファクタリング会社を2~3社ピックアップしたら、それぞれのファクタリング会社に問い合わせを行います。

問い合わせ方法はファクタリング会社によっても変わりますが、一般的にファクタリング会社のサイトの問い合わせフォーム、メール、電話で行うことが可能です。

【問い合わせで伝えるべき内容】

| ◎売掛債権の買取希望金額 ◎売掛債権の金額 ◎契約希望方法(2者間ファクタリングか3者間ファクタリングか) ◎法人か個人事業主か ◎会社名、氏名、会社の所在地 ◎連絡先(電話番号とメールアドレス) |

5-3.ステップ3 必要書類を準備し見積りをもらう

問い合わせを行うと、ファクタリング会社からファクタリングについての説明や、見積りに必要な書類が案内されます。

必要書類を提出し、売掛債権がいくらで買い取りしてもらえるのか、手数料は何パーセントになるのかを確認しましょう。

見積りに必要な書類はファクタリング会社によって少し異なります。

ビートレーディングの場合は次の書類が必要です。

【見積りに必要なもの】

| ◎売掛先からの入金が確認できる通帳のコピー(表紙付2か月分) ◎売掛債権に関する資料(契約書・発注書・請求書など) |

5-4.ステップ4 ファクタリング会社を選んで契約する

必要書類を提出すると、最短30分で見積りが提示されます。

見積りを比較し、今回ファクタリングを依頼する会社を選んで契約を結びましょう。

契約は、

◎オンラインで手続きする

◎ファクタリング会社に行って手続きする

◎ファクタリング会社の担当者に会社まで来てもらい手続きする

の3つの方法から選べます。

最短で資金調達したい場合はオンラインがおすすめです。

担当者と対面して契約する場合は、移動時間がかかりますが、実際に疑問点を会って説明してもらえるため安心感があります。

自社にあった方法を選んで契約しましょう。

5-5.ステップ5 現金が振り込まれる

契約を結んだら、ファクタリング会社によりますが最短でその日のうちに現金が指定口座に振り込まれます。

振込を確認したら資金調達が完了です。

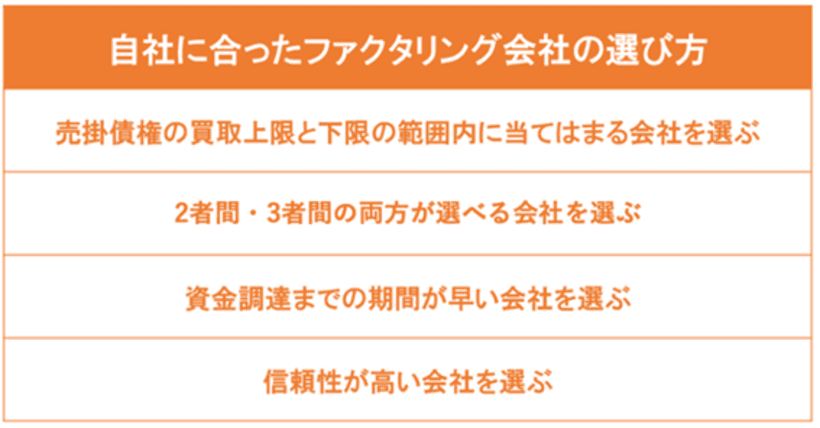

6.自社に合ったファクタリング会社の選び方

ファクタリングを行うには、ファクタリングを依頼するファクタリング会社の選び方が大切です。

なぜならファクタリング会社によってサービス内容や提供してもらえる資金の金額が変わってしまうからです。

サービスや条件が変わることで、満足できるファクタリングが受けられないこともあります。

自社に合ったファクタリング会社を選ぶ方法は、次の4点を確認することです。

それぞれについて詳しく見ていきましょう。

6-1.売掛債権の買取上限と下限の範囲内に当てはまる会社を選ぶ

自社に合ったファクタリング会社を選ぶには、まずは売掛債権の買取上限と下限を確認し、自社が買い取りを希望する売掛債権の金額が範囲内に入っているかを確認しましょう。

ファクタリングで買い取りしてもらえる売掛債権の上限額と下限額は、ファクタリング会社によって異なります。

その金額に当てはまっていなければ、ファクタリングを利用することはできません。

特に注意したいのが、買取上限額です。

なぜなら買い取りを希望する売掛債権が買取上限額を超えている場合、いくら売掛債権があっても希望する資金調達額を満たすことができないからです。

売掛債権の買取上限額と下限額は、ファクタリング会社のサイトに記載があります。

見つからない場合はサイトの問い合わせフォームやメールで問い合わせしてみるとよいでしょう。

6-2.2者間と3者間の両方が選べる会社を選ぶ

ファクタリング会社を選ぶ際は、2者間ファクタリングと3者間ファクタリング、両方の方法から選べるファクタリング会社を選ぶとよいでしょう。

2者間ファクタリングと3者間ファクタリングの違いは次の通りです。

| 2者間ファクタリング | 3者間ファクタリング | |

| 契約者 | ・売掛金の持ち主 ・ファクタリング会社 | ・売掛金の持ち主 ・ファクタリング会社 ・売掛先 |

| 手数料の相場 | 8%~18%程度 | 2%~9%程度 |

| 売掛先への連絡 | 必要ない | 必要 |

| 資金調達までの期間 | 早い | 時間がかかる |

2者間ファクタリングは売掛先にファクタリングを利用することを知らせる必要がありませんが、その分手数料が高くなります。

3者間ファクタリングは売掛先にファクタリングを受けることを知らせなくてはなりませんが、手数料が安くなります。

それぞれメリットとデメリットがありますから、場合によって選べるよう、どちらの方法も提供しているファクタリング会社を選ぶと良いでしょう。

◎2者間ファクタリングについて詳しくは「2者間ファクタリングとは?メリット・デメリットとやり方・注意点を解説」の記事をご覧ください。

◎3者間ファクタリングについて詳しくは「3者間ファクタリングとは?メリット・デメリットやおすすめの相談先、利用手順を解説」の記事をご覧ください。

6-3.資金調達までの期間が早い会社を選ぶ

ファクタリング会社を選ぶ場合は、問い合わせから資金調達までの期間が早いファクタリング会社を選ぶのがおすすめです。

「4.アパレル業でファクタリングが向いているケース、向いてないケース」でご紹介したように、ファクタリングを活用するのは「緊急性が高く金額が低い」資金調達が向いています。

緊急性が高い場合、資金調達まで時間がかかってしまうようではファクタリングを使う意味がなくなってしまうのです。

緊急性が高い資金調達に対応できるよう、資金調達までの期間が早いファクタリング会社を選びましょう。

資金調達までの期間は

◎必要書類を提出してから見積りが提示されるまでどれくらいかかるか

◎契約してから資金が振り込まれるまでどれくらいかかるか

の2つの期間を必ず確認しておきましょう。

6-4.信頼性が高い会社を選ぶ

ファクタリング会社を選ぶ際は、信頼性が高いファクタリング会社を選びましょう。

ファクタリング会社には優良な会社だけでなく、悪徳な会社もあります。

悪徳なファクタリング会社と契約してしまうと、相場よりも高い手数料を取られるといったトラブルが起こってしまいます。

信頼性が高いファクタリング会社を選ぶには、次のポイントを確認しておきましょう。

【信頼性が高いファクタリング会社を選ぶポイント】

| ◎サイトにファクタリング会社の法人名や代表者名が記載されている ◎法人用の口座がある ◎担当者の対応が丁寧 |

逆に、悪徳業者は次のような特徴があります。

【悪徳なファクタリング会社の特徴】

| ◎サイトにファクタリング会社の法人名や代表者名が記載されていない ◎手数料が相場よりも高い ◎振込ではなく現金でやり取りする ◎契約書の控えを渡してくれない ◎法人用の口座がなく個人口座を使っている ◎担当者の説明が曖昧でわかりにくい |

上記の特徴に一つでも当てはまる場合、悪徳業者の可能性があります。

当てはまる場合は契約をやめておきましょう。

7.【厳選】アパレル業におすすめのファクタリング会社3選

ファクタリングについて理解し、ファクタリングを受けようと思った場合、次に知りたいのがどのファクタリング会社がおすすめかということです。

そこで今回は、アパレル業におすすめのファクタリング会社を厳選して3社紹介します。

ファクタリング会社選びの参考にしてください。

7-1.ビートレーディング

出典:ビートレーディング

| 取り扱いサービス | 2者間ファクタリング 3者間ファクタリング |

| 手数料 | 2者間4%~12%程度 3者間2%~9%程度 |

| 取引対象 | 法人 個人事業主 |

| 契約方法 | オンライン 来社 訪問 |

| 資金調達までの期間 | 最短2時間 |

ビートレーティングは見積りから資金調達まで最短2時間で対応できるファクタリング会社です。

アパレル会社で緊急性の高い資金調達の必要がある場合も、短い期間で調達が可能なのはメリットとなります。

また、資金調達の額に制限がないのもビートレーディングをおすすめするポイントです。

ほとんどのファクタリング会社は、買い取りできる売掛債権の上限額と下限額が設定されています。

特に下限額は30万円以上などと決まっている場合が多く、売掛債権の額が少ないとファクタリングが利用できません。

しかし、ビートレーディングは買い取りする売掛債権の額に制限がないため、少額の売掛債権でも資金調達に利用できます。

契約方法がオンライン、来社、訪問の3つから選ぶことができるため、近くに支店がない地方のアパレル会社でも契約しやすく安心です。

ビートレーディングについてさらに詳しく知りたい方は公式サイトをご覧ください。

7-2.一般社団法人日本中小企業金融サポート機構

| 取り扱いサービス | 2者間ファクタリング 3者間ファクタリング |

| 手数料 | 1.5%~ |

| 取引対象 | 法人 個人事業主 |

| 契約方法 | オンライン 来社 訪問 |

| 資金調達までの期間 | 最短即日 |

一般社団法人日本中小企業金融サポート機構は、ファクタリング会社の中では珍しい非営利で事業を行う一般社団法人です。

一般社団法人日本中小企業金融サポート機構の大きな特徴は、手数料が安いことです。

契約内容や審査によって変わりますが、手数料が1.5%~というのはかなり低く、利益率が低いアパレル業が利用する場合にも負担が少なくおすすめです。

最短で即日の資金調達も可能です。

また、ファクタリング以外にも経営コンサルティング、各種コンサルティング事業を行っており、ファクタリング以外のサポートを依頼したいアパレル会社にもおすすめです。

一般社団法人日本中小企業金融サポート機構について詳しく知りたい方は公式サイトをご覧ください。

7-3.三共サービス

出典:三共サービス

| 取り扱いサービス | 2者間ファクタリング 3者間ファクタリング |

| 手数料 | 2者間5%~10% 3者間1.5%~8% |

| 取引対象 | 法人 個人事業主 |

| 契約方法 | 来社 訪問 郵送 |

| 資金調達までの期間 | 最短翌日 |

三共サービスは、経営コンサルティングとファクタリングを行うファクタリング会社です。

三共サービスの特徴は、業界最安値となる手数料の安さです。

3者間ファクタリングの場合、手数料は1.5%~とかなり低く抑えられており、利益率が低いアパレル業でも負担が少なく利用できます。

また元行員・ノンバンク社員といった金融業界をよく知る専門家が経営状況に応じたサポートを行ってくれるのもメリットです。

ただし、オンラインでの契約はできないため、遠方の場合は郵送での対応となります。

三共サービスについて詳しく知りたい方は公式サイトをご覧ください。

8.まとめ

アパレル業のファクタリング活用についてご紹介しました。

アパレル業は、ファクタリングを活用することがおすすめの業種です。

自社に合ったファクタリング会社を選び、資金調達の方法の一つとしてファクタリングを活用することで、ビジネスチャンスを逃さず、連鎖倒産などのリスクを減らすことができます。

ファクタリング会社の老舗であり、7.1万社の契約実績を持つ弊社ビートレーディングでは、アパレル業へのファクタリング実績も多数あります。

ファクタリングが初めての方にも、わかりやすくご説明させていただきます。

少しでもご興味やご不明点がございましたら、ぜひお気軽にお問い合わせください。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者