「一時的に会社の資金が足りなくなりさそうだけど、つなぎ資金を調達した方が良いの?」

「つなぎ資金を調達する方法は?」

このように会社を運営する上で一時的につなぎ資金を調達したいが、本当に利用するべきなのか、調達する場合はどのような方法で調達することができるのか知りたいですよね。

そもそもつなぎ資金とは、一時的に資金が不足したときに穴埋めをする資金のことです。

つなぎ資金を利用することで以下の2つのメリットがあります。

このようにつなぎ資金を利用することで会社の運営を円滑に行い、さらなる発展も期待できます。

つなぎ資金を調達する方法としては、以下の5つの方法があります。

つなぎ資金の調達方法の中からそれぞれのメリットやデメリットをよく理解し、どの方法が自分の会社に適しているのか考える必要があります。

例えば、金利だけを見て判断した場合、審査に時間がかかり必要なときに資金が調達できなかったということもあり得ます。

このようにならないためにも最適な調達方法を選ぶ必要があるのです。

そこでこの記事では、

- つなぎ資金の役割

- つなぎ資金のメリット

- つなぎ資金の調達方法

- つなぎ資金を調達する際のポイント

について詳しく解説していきます。

この記事を読めば、つなぎ資金について理解し、あなたの会社にぴったりのつなぎ資金の調達方法が分かるはずです。

会社の資金繰りにお悩みの方やつなぎ資金を調達したいと考えている方は、ぜひ参考にしてください。

資金調達をお急ぎの方へ

つなぎ資金の調達にはファクタリングがおすすめです。融資とは性質や審査基準も異なるため、負債を増やすことなく最短即日での資金調達が可能です。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 無料の見積依頼・調達可能額診断・ご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

1. つなぎ資金とは

明確な定義はありませんが、一時的な資金不足を穴埋めするための資金のことを一般的につなぎ資金と言います。

会社の資金がなくなってしまうと何もできなくなってしまいます。

そこで手元にお金が入るまでの間につなぎ資金を調達できれば、滞りなく会社を運営していくことが可能です。

あくまでもつなぎ資金は、売掛金など確実な入金予定があるときにつなぎとして利用できる一時的なものだということを頭に入れておきましょう。

ここでは、つなぎ資金の役割や調達するメリットについてさらに詳しく解説していきます。

1-1. つなぎ資金の役割

つなぎ資金の役割は、一時的なお金の補てんです。

つなぎ資金を利用することで、会社の経営悪化を防ぐと共に資金繰りを安定させることができます。

例えば、売掛金の入金が遅れてしまい、会社の資金繰りが難しくなり仕入れができない、業務がまわらないといったケースがあります。

後々、入金があるにも関わらず、会社の運営を止めてしまうのはとてももったいないですよね。

このときにつなぎ資金を調達することができれば、会社の運営を止めることなくさらなる利益を生むことが可能となります。

売掛金が入るなど確実に入金予定がある場合には、無理せずつなぎ資金を調達することを検討すると良いでしょう。

1-2. つなぎ資金を調達するメリット

つなぎ資金を利用するには2つのメリットがあります。

それぞれ詳しくみていきましょう。

1-2-1. 資金不足が解消する

まずは、一時的とはいえお金の補てんができることから、資金不足を解消することができます。

例えば、大きな取引を受注したが支払いは数か月後になってしまう場合、仕入れのお金や人件費が必要にも関わらず一時的に資金がショートしてしまうことがあります。

資金不足により、大きな取引もダメになってしまうのは会社の存続にも関わる大きな問題です。

このような場合にもつなぎ資金を調達することで、一時的な資金不足を解消することができます。

1-2-2. 事業の立て直しができる

つなぎ資金を利用して事業の立て直しをすることもできます。

つなぎ資金は、将来の入金予定の資金を使って調達する場合が多いため、申し込みから審査可決までのスピードが早いことや審査のハードルも一般的な融資に比べて低く、資金調達しやすいです。

そのため、つなぎ資金を上手く利用すれば資金的に余裕が生まれ、事業を立て直すこともできるでしょう。

つなぎ資金は、あくまでも短期的な資金調達になるので、そこでしっかりと事業を盛り返すためにどうしたら良いのか資金繰りを改善できる方法を見つけることが大切です。

このように資金が足りなくて困っている、さらに事業を展開していきたいというような方は、次に紹介する方法でつなぎ資金を調達すると良いでしょう。

2. つなぎ資金を調達する方法5つ

つなぎ資金を調達する方法は、5つあります。

| 資金調達方法 | 資金調達までのスピード | 審査の基準 | 資金額 | 金利・手数料 |

|---|---|---|---|---|

| 日本政策金融公庫の融資 | 遅い | 高い | 多い | 低い(0.8%〜3.1%) |

| ビジネスローン | 早い | 低い | 少なめ | 高い(2%~14%) |

| 不動産担保ローン | 遅い | 低い | 不動産の価格分 | 銀行:低い(1%〜9%) ノンバンク:高い(2%〜15%) |

| 手形割引 | 早い | 低い | 手形の金額分 | 銀行:低い(1.5%〜4.5%) ノンバンク:高い(2.5%〜15%) |

| ファクタリング | 早い | 低い | 売掛金額分 | 高い(2%〜18%) |

それぞれどのようなメリットやデメリットがあるのかも解説していきますので、どの方法がご自身に適しているのか考えてみましょう。

2-1. 日本政策金融公庫の融資

つなぎ資金の調達として考えられる1つ目の方法は、日本政策金融公庫の融資を受ける方法です。

日本政策金融公庫は、国が100%出資している政府系の金融機関で個人事業主やフリーランスなど小規模事業者の経営を支えることを目的としています。

新型コロナウイルスの影響によって経営に打撃を受けた会社や事業者に、無利子・無担保で融資を行ったりもしています。

信頼できる機関なので、まずはこちらを検討してみるのも良いでしょう。

2-1-1. 日本政策金融公庫の融資のメリット

日本政策金融公庫の融資を受けるメリットは、以下の通りです。

| 日本政策金融公庫の融資のメリット |

| •金利が低い •高額の融資が可能 |

低金利でかなり高額まで融資を受けられる点が魅力です。

日本政策金融公庫では、3つの事業分野の融資制度があり会社の規模などにより融資額や期間が決められています。

個人事業主やフリーランス・小規模事業者に向けの国民生活事業では、平均1,000万円ほど融資を受けることもできます。

中小企業向けでは、平均して約1.3億円、長期事業資金を融資しています。

また、融資制度の種類もいくつかあり、対象者も様々です。

ご自身がどれに当てはまるのか、どのくらい融資してもらえるのかは、日本政策金融公庫の公式サイトで確認してみてください。

このくらい融資をしてもらえれば、事業の立て直しも検討できるのではないでしょうか。

2-1-2. 日本政策金融公庫の融資のデメリット

日本政策金融公庫で融資を受けるデメリットは、以下の通りです。

| 日本政策金融公庫の融資のデメリット |

| •審査に時間がかかってしまうこともある •審査が厳しい |

デメリットとしては審査が厳しく通過しにくいことや、融資まで要する時間が他の方法に比べて時間がかかることです。

日本政策金融公庫で融資を申し込む場合、必ず使用目的が明確か、返済可能かどうかを審査されます。

「4. つなぎ資金を調達する際のポイント」でもお話しますが、目的や返済予定などもしっかりと考えて申し込むようにしましょう。

時間に余裕があり高額の融資が欲しい場合には、日本政策金融公庫からの融資がおすすめです。

2-2. ビジネスローン

2つ目の調達方法はビジネスローンです。

ビジネスローンとは、銀行などの貸金業者が行っている個人事業主や中小企業の経営者向けのローンになります。

手軽に借りることができますが、金利が高いなど利用する際には注意が必要です。

必ずビジネスローンのメリット・デメリットを知っておきましょう。

2-2-1. ビジネスローンのメリット

ビジネスローンのメリットは、以下の通りです。

| ビジネスローンのメリット |

| •資金調達までのスピードが早い •審査基準が低い •無担保 |

ビジネスローンは、審査基準が低く、資金調達までに時間がかかりません。

即日融資を受けられるビジネスローンもあります。

そして、基本的に無担保で第三者保証が不要なので気軽に利用することができるのも魅力です。

2-2-2. ビジネスローンのデメリット

ビジネスローンはメリットも大きいですが、デメリットもしっかり知っておきましょう。

| 日本政策金融公庫の融資のデメリット |

| •金利が高め •借入金額が少ない |

ビジネスローンの金利は、2%~14%と比較的高く、借り入れできる金額もあまり大きくありません。

このようなことから長期的に利用することはおすすめできませんが、一時的に利用するのであればビジネスローンは適しています。

近いうちに確実な入金があり、返済の目処が立つ場合には、ビジネスローンも検討していきましょう。

2-3. 不動産担保ローン

3つ目の方法は、不動産担保ローンという方法です。

所有している不動産を担保にしてつなぎ資金を得ることができます。

担保にする不動産によっては高額の融資が期待できる場合もあります。

不動産担保ローンのメリット・デメリットをみてみましょう。

2-3-1. 不動産担保ローンのメリット

不動産担保のメリットは、以下の通りです。

| 不動産担保のメリット |

| •ビジネスローンよりも審査に通りやすい •高額の融資が可能 |

貸し倒れするリスクが少ないため、ビジネスローンなどの無担保ローンよりも審査に通りやすいのがメリットです。

また、担保とする不動産によっては、数千万円から1億円を超える融資も可能となります。

2-3-2. 不動産担保ローンのデメリット

不動産担保ローンのデメリットは、以下の通りです。

| 不動産担保のデメリット |

| •必要な書類が多い •融資までに時間がかかる •返済できない場合は不動産を売却される |

不動産担保ローンは、必要書類が多い上に融資まで時間がかかります。

不動産担保ローンの申し込みをする際には、納税証明書や登記簿藤本などの書類を役所や法務局から取り寄せる必要があります。

さらに申し込みを行っても、不動産の審査などで融資までに時間がかかってしまうことが多いです。

また、返済が滞ってしまった場合には、担保となった不動産を売却されてしまうこともあります。

このようなデメリットも理解し、担保にする不動産をもっていたり、高額の融資を希望する場合には検討しても良いでしょう。

2-4. 手形割引

支払期日前の手形を持っている場合には、手形割引を使うことができます。

手形割引とは、持っている受取手形を支払期日前に金融機関で買い取ってもらい資金化する方法です。

手形を持っているという方は、こちらの方法を検討してみると良いでしょう。

2-4-1. 手形割引のメリット

手形割引のメリットは、以下の通りです。

| 手形割引のメリット |

| •素早く資金化できる •割引手数料が安い •審査に通りやすい |

即日融資が可能な金融機関もあるほど入金スピードが早いため、とにかく早く資金が必要という場合におすすめです。

また、ビジネスローンなどの融資と比べても手数料が安くなっています。

銀行や信用金庫では手数料が1.5%〜4.5%ほどです。

しかし手形割引業者になると、手数料が2.5%〜15%と高くなっているので、どこで利用するかはしっかりと選ぶ必要があります。

さらに、融資と比較して審査にも通りやすいのも特徴です。

手形は、大手企業が発行することが多く信用力も高いため、手形割引の審査も通りやすくなっています。

2-4-2. 手形割引のデメリット

手形割引のデメリットは、以下の通りです。

| 手形割引のデメリット |

| •不渡りになった場合、買い戻さなければならない •融資までに時間がかかる •手形の満額を資金化できない |

もしも手形が不渡りになってしまったら、買い戻しの義務があります。

手形を使って資金化できたとしても、不渡りになってしまったら全額金融機関に戻さなければならないのです。

また、支払期日まで手形を持っていれば、満額受け取ることができますが、手形割引を利用することで手数料をとられてしまい満額受け取ることはできなくなります。

手形割引を利用してでもすぐに資金が必要という方は、手形割引は有効な手段といえます。

2-5. ファクタリング

5つ目の方法は、売掛金を売却してつなぎ資金を確保するファクタリングという方法です。

売掛金(売掛債権)がある場合、売掛金をファクタリング会社に売却し、取引先からの入金を待たず資金化することができます。

ファクタリングは、メリットが大きくおすすめの方法です。

つなぎ資金におすすめの「ファクタリング」の概要については「ファクタリングとは」で詳しく解説しています。

それでは、メリット・デメリットをみていきましょう。

2-5-1. ファクタリングのメリット

ファクタリングのメリットは、以下の通りです。

| ファクタリングのメリット |

| •資金調達までの日数が短い •信用情報に影響がない •売掛先の承諾なしで資金調達ができる •赤字・税金滞納などがあっても利用できる •売掛先が倒産しても支払義務は発生しない •売掛金が未回収になるリスクを軽減できる |

ファクタリングは事前準備もほぼ無く、素早く資金化できるのが魅力です。

また、赤字決算や債務超過などの状態で融資の審査が通らない場合でも、ファクタリングであれば関係なく利用することができます。

何より、売掛先が倒産となった場合にも支払義務がないことが最大のメリットといえます。

手形割引との大きな差は、売掛先が倒産した場合の支払義務がないところです。

売掛先の会社が倒産し売掛金の回収ができなくなってしまったとしても、ファクタリング会社へ支払わなくて良いのは安心できますよね。

さらにファクタリングは、ビジネスローンや手形割引と異なり、売掛債権の売買にあたるため賃借対照表の負債項目が増えません。

そのため、将来的に銀行との取引を行う際にも有利にすすめることができるでしょう。

2-5-2. ファクタリングのデメリット

ファクタリングには、デメリットもあります。

| ファクタリングのデメリット |

| •手数料が高め •契約方法によっては売掛先の承諾が必要 •売掛金の範囲内でしか資金調達ができない •分割支払いができない |

デメリットとして考えられるのは、手数料が高めで約2%~18%ほどという点です。

例えば200万円の売掛金を売却し手数料が5%だった場合、資金化した際には10万円が手数料で引かれてしまうので、手元に残るのは190万円になります。

ファクタリングのメリット・デメリットについては「ファクタリングのメリット・デメリットとは?やる・やらないの判断基準」で詳しく解説しているのでファクタリングを検討している方は、参考にしてください。

3. 融資を待てない場合や、売掛金がある場合はファクタリングがおすすめ

ここまで5つのつなぎ資金の調達方法をご紹介しましたが、方法によっては資金調達まで時間がかかるものや、申し込みに手間がかかるものもあります。

また、銀行などで融資を受けることができれば良いのですが、審査も厳しく経営状況がよくない会社は断られてしまうことが多いです。

そこでおすすめしたいのは、ファクタリングです。

ビジネスローンや手形割引もファクタリングと同様に審査が通りやすく、資金調達までのスピードが早いといった特徴があります。

しかし、ビジネスローンでは赤字決算や税金の滞納がある場合には、審査にほとんど通りません。

さらに今後、銀行などで融資を受ける場合には、ビジネスローンの借入は審査にマイナスの影響を及ぼします。

また手形割引では、手形が不渡りになった場合に買い戻しの義務があるといったデメリットがあります。

一方でファクタリングには、このようなデメリットがないため一時的な資金を調達するには適しています。

このようなことからファクタリングをおすすめしますが、ファクタリングは他の資金調達方法と比べて手数料が高いため、必要なタイミングで一時的に利用するようにしましょう。

| ファクタリングをするならビートレーディングがおすすめ! |

|---|

| つなぎ資金の調達にファクタリングを利用するのであれば、ビートレーディングがおすすめです。 ビートレーディングは、7.1万社以上の資金繰りをサポートしています。 このような豊富な実績と信頼を誇るファクタリング会社なので、安心して利用することができます。 初めてファクタリングを利用する方でも相談しながら安心してつなぎ資金を調達することが可能です。 Webフォーム・電話・メールにて無料で見積りを行っているので、お気軽にご相談ください。 ビートレーディングのお問合せはこちらから |

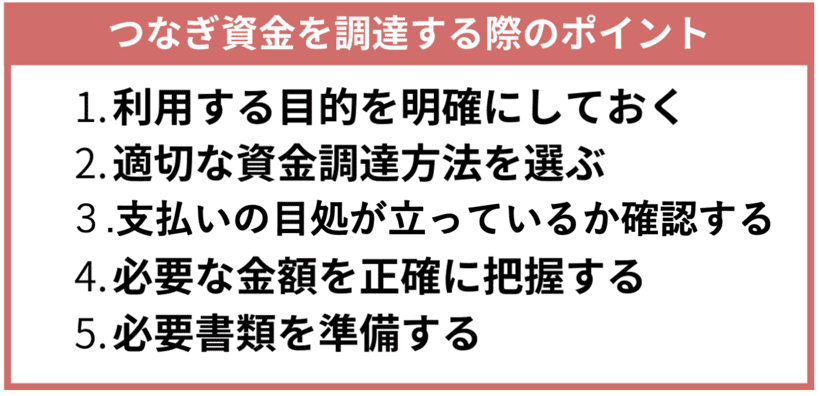

4.つなぎ資金を調達する際のポイント5つ

では、つなぎ資金を調達する際はどのようなポイントを抑えておくべきでしょうか。

先々を見据えて進めていかないと、せっかくつなぎ資金を調達したのにお金が回らないという状況になってしまうかもしれません。

そうならないためにも以下の5つのポイントを抑えておきましょう。

それでは詳しくご説明していきます。

4-1. 利用する目的を明確にしておく

まずは利用する目的を明確にしておくことが大切です。

つなぎ資金を調達する方法によっても異なりますが、使用目的も審査に影響することがあります。

何のためにつなぎ資金を調達するのか明確にしておかなければ、審査に時間がかかったり通らなかったりということもあり得るのです。

また、ファクタリングなどは利用目的まで聞かれないこともありますが、つなぎ資金を調達した後のこともしっかりと考えておく必要があります。

つなぎ資金を調達したら従業員の給料に充てようと思っていたにも関わらず、大金を元手に新しい商品の開発をしよう!と気が変わってしまうかもしれません。

そのような行き当たりばったりの経営では、立ちまわれなくなる日が来てしまいます。

事前に利用する目的を明確にし、資金調達ができた際には予定通りの使い方をしていきましょう。

またつなぎ資金を利用しなければならない状況をしっかりと受け止め、今後も同じことが起こらないよう対処していきましょう。

4-2. 適切な資金調達方法を選ぶ

5つの資金調達方法をご紹介しましたが、適切な方法を選ぶことも大切です。

それぞれメリット・デメリットがあり、自社にはどの方法が適しているのかを見極める必要があります。

大きな金額が必要・できるだけ早く資金化したい・手数料が高くてもリスクを最小限にしたいなど、それぞれ優先したいことがあるはずです。

どの方法を選べば、希望に合った資金調達ができるのかを考えていきましょう。

4-3. 支払いの目処が立っているか確認する

支払いの目処が立っているか確認することも忘れてはいけません。

つなぎ資金はあくまで一定期間・一時的な資金調達の方法です。

近いうちに入金があることが前提で利用するものだと頭に入れておきましょう。

支払いの目処が立っていないけれど、とにかくお金が必要だから…

と、つなぎ資金を利用してしまうと、結局支払いができずにまたどこかからお金を調達しなければならなくなります。

これでは経営が火の車状態になってしまい、手数料や利息で首が回らなくなってしまうでしょう。

4-4. 必要な金額を正確に把握する

つなぎ資金で調達したい金額は、正確に把握しておきましょう。

利用する目的をはっきりさせることで必要な金額がみえてきます。

例えば、従業員の給料の支払いが滞ってしまいそうなのであれば、いくら足りないのか計算しましょう。

経営の立て直しをしたいのであれば、具体的にどのようなことを実行して、いくらの経費をかけるのかシミュレーションを行います。

漠然と立て直すためにつなぎ資金を利用するのではなく、きちんと計画を練ることが大事です。

4-5. 必要書類を準備する

つなぎ資金の調達方法によっては、必要書類の準備も必要になります。

どの調達方法にするかによって必要書類も異なってくるため、事前にどのような書類が必要なのか調べておかなければいけません。

申請が簡単なファクタリングでも、以下のような書類が必要となります。

| 【ファクタリングを利用する際に必要になることが多い書類】 ・登記簿謄本 ・決算書または確定申告書 ・請求書・発注書・納品書・契約書など売掛債権を確認できるもの ・売掛先との基本契約書 |

こちらは提出を求められる書類ですが、利用するファクタリングサービスによって必要な書類も全く異なるので、利用する際には必ず確認してください。

必要書類に不備があると、調達までに時間がかかってしまうので注意が必要です。

見落としや用意漏れがないように準備していきましょう。

5. つなぎ資金の利用が不向きなケース

最後につなぎ資金の利用が不向きなケースをご紹介します。

| • 支払いができる見込みがない • 慢性的に資金が足りない状態が続いている |

何度も言うようにつなぎ資金の利用は一時的なものであり、長期的に借りるわけではありません。

近々入金があり支払いができる見込みがあれば、つなぎ資金を利用しても問題ありませんが、支払いができる見込みがなければ支払う時に困ってしまいます。

明確な支払計画がなければ審査にも通りづらいため、そもそも利用ができないこともあります。

また慢性的に資金が足りない状態が続いているのであれば、長期的な見直しを行う必要があるでしょう。

つなぎ資金を継続的に利用するより、銀行に追加融資をお願いするほうが賢明といえます。

まとめ

つなぎ資金とは、一時的に資金が不足したときに穴埋めとして利用する資金のことです。

売掛金の入金が遅れてしまうなど、一時的に資金が足りなくなってしまった場合につなぎ資金を利用することで、会社の経営悪化を防ぐと共に資金繰りを安定させることができます。

つなぎ資金の調達方法は5つあり、それぞれのメリット・デメリットは以下の通りです。

| 資金調達方法 | メリット | デメリット |

|---|---|---|

| 日本政策金融公庫の融資 | • 金利が低い • 高額の融資が可能 | • 審査に時間がかかってしまうこともある • 審査が厳しい |

| ビジネスローン | • 資金調達までのスピードが早い • 審査基準が低い • 無担保 | • 金利が高め • 借入金額が少ない |

| 不動産担保ローン | • ビジネスローンよりも審査に通りやすい • 高額の融資が可能 | • 必要な書類が多い • 融資までに時間がかかる • 返済できない場合は不動産を売却される |

| 手形割引 | • 素早く資金化できる • 割引手数料が安い • 審査に通りやすい | • 不渡りになった場合、買い戻さなければならない • 手形の満額を資金化できない |

| ファクタリング | • 資金調達までの日数が短い • 信用情報に影響がない • 売掛先の承諾なしで資金調達ができる • 赤字・税金滞納などがあっても利用できる • 売掛先が倒産しても支払義務は発生しない • 売掛金が未回収になるリスクを軽減できる | • 手数料が高め • 契約方法によっては売掛先の承諾が必要 • 売掛金の範囲内でしか資金調達ができない • 分割支払いができない |

これらの5つの方法がありますが、売掛金がある場合は売掛金を売却し資金化できるファクタリングがおすすめです。

また、つなぎ資金を調達する際には以下のポイントもしっかりおさえておきましょう。

つなぎ資金は、あくまでも一時的な資金不足を補うためのものであるため、しっかりと計画を立ててから利用することをおすすめします。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者