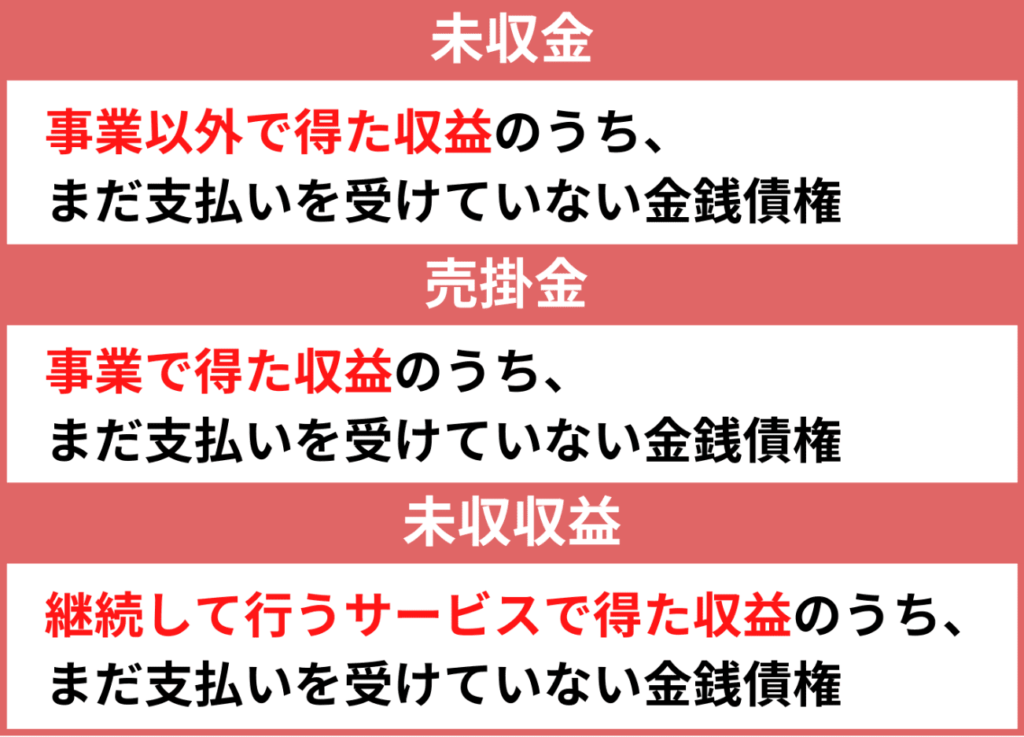

未収金とは、事業以外で得た収益のうち、まだ支払いを受けていない金銭債権のことです。

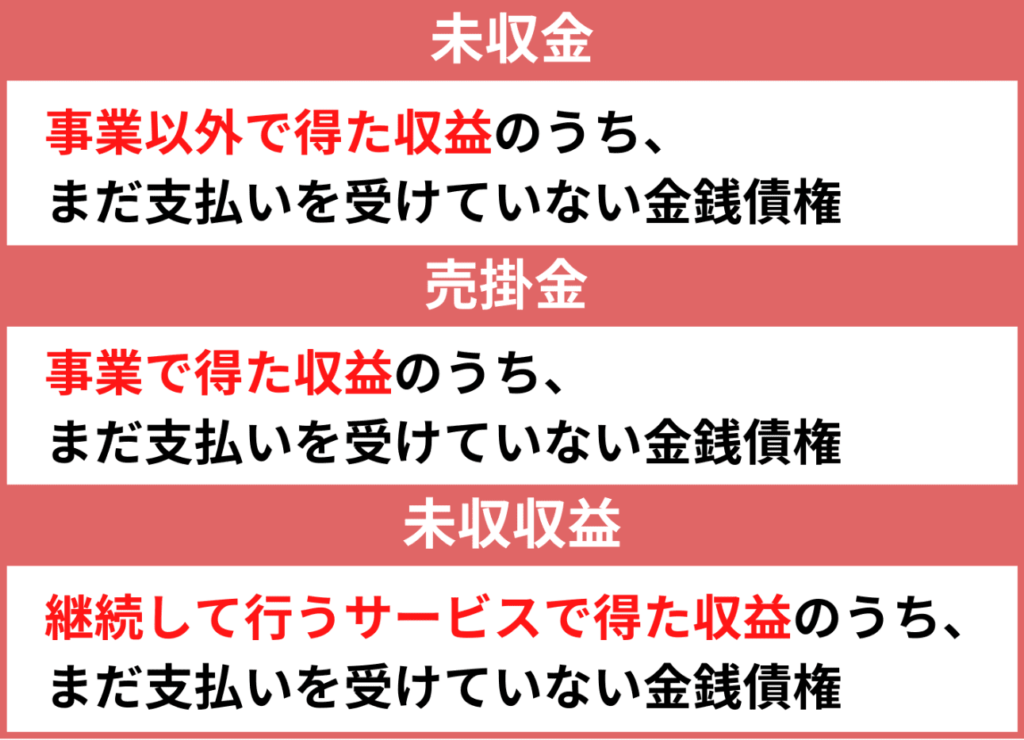

未収金と混同されがちな勘定科目として売掛金や未収収益がありますが、それぞれの違いは以下のようになります。

これらの勘定科目を区別せずに帳簿や貸借対照表を作成しても法人税額や所得税額は特に影響ありません。

しかし、決算書で未収金が多く計上されていると、銀行などの金融機関に融資を受ける場合には印象が悪くなります。

そうならないためにも未収金について正しく理解し、売掛金と未収金、未収収益を区別し正確に計上する必要があります。

そこでこの記事では、

・未収金とは何か

・未収金と売掛金・未収収益との違い

・未収金の仕訳方法

・未収金が発生した場合の対処法

について詳しく解説していきます。

この記事を読めば、未収金について理解し正しく仕訳を行うことができるでしょう。

未収金の仕訳方法を知りたい方や未収金が発生した場合どのように対処したら良いのか分からないという方は、ぜひ参考にしてください。

目次

1. 未収金とは事業以外で得た収益のうち未払いの金銭債権こと

まずは未収金とはどんなものかを理解しましょう。

その上で、未収金と混同しがちな「売掛金」「未収収益」の違いを解説していきます。

冒頭でもお話しましたが、これらの勘定科目を区別しなくても税務上は問題ありません。

しかし、決算書で未収金が多く計上されていると、融資の審査で悪影響をもたらすことになるため、正しく理解する必要があります。

それでは、未収金について詳しく解説していきます。

【未収金が融資の審査に悪影響をもたらす理由】

融資の審査は、決算書をもとに行います。

決算書の貸借対照表に未収金がある場合、決算書の評価が低くなってしまいます。

未収金があるのがダメということではありませんが、未収金の金額が大きすぎると資産として評価されなくなってしまうこともあるからです。

売掛金であれば、資産として評価されることがほとんどです。

しかし、2か月以上売掛金として残っていると回収の見込みがない売掛金なのではないかと疑われることもあり、評価を下げることもあります。

1-1. 未収金とは

未収金とは、事業以外で得た収益のうち、まだ支払いを受けていない金銭債権のことを指します。

正しくは、未収入金と表記される勘定科目の一つです。

例えば、社用車を買い替えようと思い、古い社用車を売却したとします。

売却した代金は、後日振り込みがあることになっています。

この時点で、帳簿を作成する際には未収金として扱われます。

次の売掛金や未収収益との違いでも詳しくご説明しますが、未収金は事業以外で得た収益という点がポイントです。

この場合、社用車を売却する事業を行っていないのであれば、未収金として計上します。

【事業以外で得た収益とは?】

事業以外で得た収益とは、企業の主たる事業以外での収益を指します。

明確な線引きはありませんが、会社設立の際に作成した定款に書かれている「事業目的」にあたるかどうかで判断しましょう。

事業目的に含まれていないものの収益であれば、未収金にあたります。

未収金に含まれるものとして、以下のものが多いです。

•有価証券の譲渡

•固定資産の譲渡・売却

1-2. 未収金と売掛金との違い

未収金と売掛金との違いは、事業に関わる売上なのかという点です。

売掛金は商品を提供したり、サービスを行うことで得られる金銭債権です。

商品と引き換えに代金を受け取っているのではなく、将来的に代金を受け取る予定がある場合に売掛金になります。

どちらも収益として後から受け取る予定のお金ですが、どこから得られるものなのか、というのが分類の違いになります。

1-3. 未収金と未収収益との違い

さらに未収収益という勘定科目もあります。

未収収益は、事業以外で継続して行うサービスから得られる収入であり、決算時に受け取れていない金銭のことです。

例えば、本業とは別に所有する物件を貸付し家賃収入を得ている場合、家賃の滞納があれば未収収益となります。

所有する土地の一部を貸付け、駐車場として収入を得ている人もこちらに該当します。

未収金は建物や車・有価証券の譲渡で得られるような単発的な収入であり、未収収益は継続的な収入といった点に違いがあります。

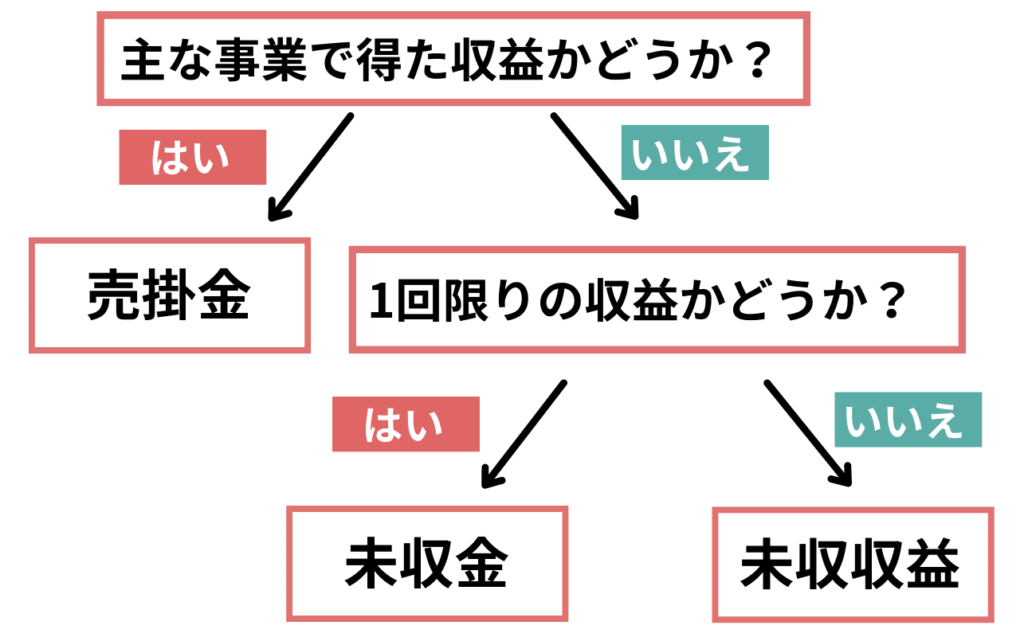

このように未収金・売掛金・未収収益は、異なっており以下を参考に仕訳すると良いでしょう。

まずは、主な事業で得た収益かどうかで判断します。

主な事業以外の収益の場合は、未収金・未収収益となり、さらに1回限りの単発の収益の場合は未収金に仕訳されます。

2. 未収金の仕訳方法

それでは、実際に未収金が発生した場合、どのように仕訳するのか具体的に解説していきます。

2-1. 未収金の基本的な仕訳方法

帳簿に記録する場合、未収金は「資産」へ振り分けます。

例えば、不要になった備品を10,000円で売却し、後日代金を受け取ることになった場合、以下のように仕訳します。

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 未収金 | 10,000 | 備品 | 10,000 |

このように後日代金を受け取る未収金は、資産が増加したと考えられるため借方に仕訳します。

また、後日代金を現金で受け取った場合には、以下のようになります。

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 現金 | 10,000 | 未収金 | 10,000 |

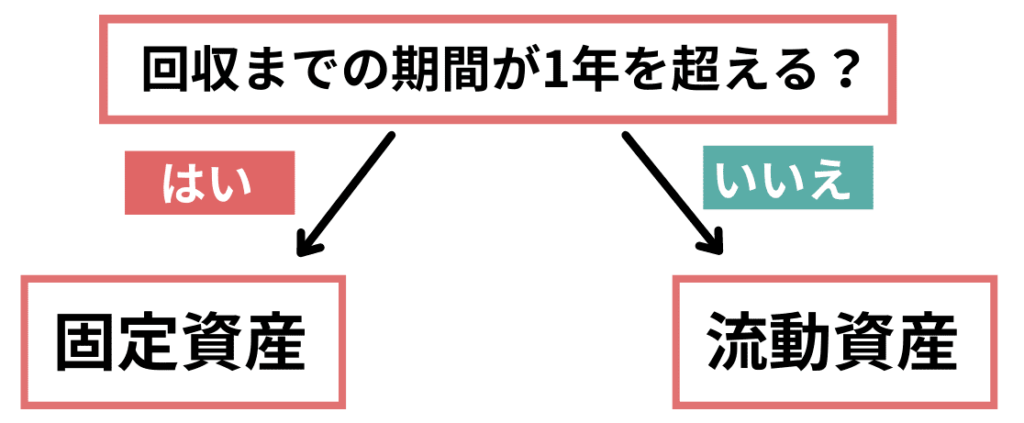

さらに貸借対照表を作成する際には、資産の中でも入金される予定の時期に応じて「流動資産」「固定資産」に区分します。

未収金の回収までに1年を超える場合には固定資産に分類され、1年以内に未収金を回収する予定であれば流動資産に分類されます。

尚、個人事業主が確定申告の際に青色申告をする場合は、青色申告決算書には流動資産と固定資産の区分は不要となるので「資産」としてまとめましょう。

2-2. 【ケース別】未収金の仕訳方法

未収金と言っても様々なケースが考えられます。

ここでは、2つのケースでの未収金の仕訳方法について詳しく解説していきます。

2-2-1. 社用車を売却した場合の仕訳方法

まずは、社用車を売却した場合の仕訳方法です。

例えば、300万円で購入した社用車が不要になったため、80万円で売却したとします。

取得価額300万円に対し、減価償却累計額が200万円だった場合、売却による損失が20万円発生します。

そして売却した車両の代金を後日回収することになった場合は、以下のように仕訳されます。

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 未収金 | 800,000 | 車両運搬具 | 3,000,000 |

| 減価償却累計額 | 2,000,000 | ||

| 固定資産売却損 | 200,000 |

借方に未収金である売却価額の80万円、減価償却累計額、固定資産売却損を計上します。

そして、貸方に車両運搬具として300万円を計上することになります。

【減価償却累計額とは?】

減価償却累計額とは、過去の減価償却費の累計額。 減価償却費とは、固定資産を取得する際にかかった費用を耐用年数に応じて配分し、その期に相当する金額を計上するときに使う勘定科目の一つ。

例えば、社用車を300万円で購入し、耐用年数を5年と考えた場合。 300万円全てを経費にするのではなく、分割し減価償却費として1年ごとに60万円ずつ計上することになる。

減価償却せずに300万円を全て計上した場合、これまで黒字だったのにその期だけ赤字になってしまい、銀行からの融資にも影響することもある。

そのようなことを防ぐために、減価償却で分割して購入代金を経費として計上し、利益を正しく表すようにする。

2-2-2. 土地を売却した場合の仕訳方法

次に、土地を売却した場合の仕訳方法をみていきましょう。

例えば、100万円の土地をB社に150万円で売却し、後日代金を回収する場合の仕訳は以下のようになります。

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 未収金 | 1,500,000 | 土地 | 1,000,000 |

| 売却益 | 500,000 |

この場合、借方に未収金150万円、貸方に土地100万円と売却益50万円を記録します。

どのようなケースでも未収金は、売却したものが事業以外のものであることが前提となります。

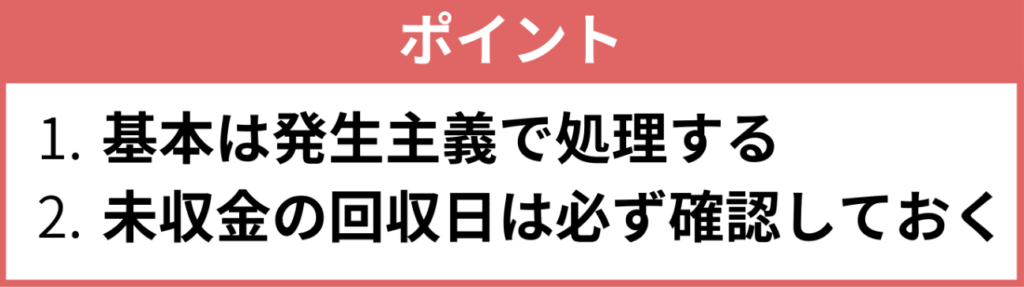

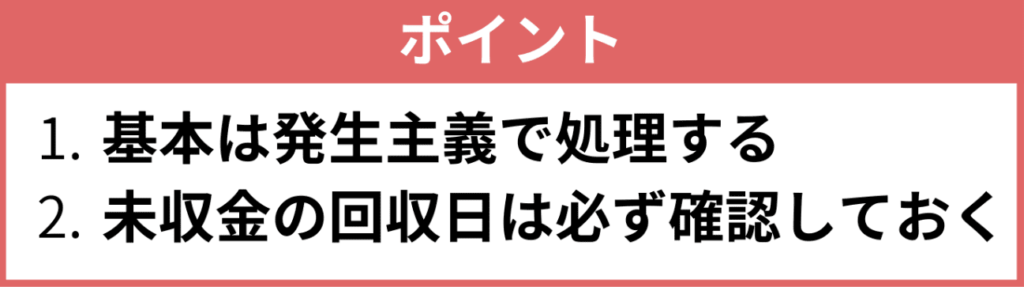

3. 未収金の仕訳で押さえておくべきポイント

未収金を仕訳する際には、押さえておくべきポイントがあります。

それは、以下の2つです。

それぞれ詳しくみていきましょう。

3-1. 基本は発生主義で処理する

未収金は、基本的に発生主義で処理を行います。

会計処理を行う際には、発生主義と現金主義のいずれかの方法があります。

発生主義とは、現金の流れに関係なく、取り引きが発生した時点で計上する会計処理のことです。

例えば、社用車を売却し後日代金を受け取る予定の場合、売却の契約を行った時点で会計仕訳を行います。

一方で現金主義とは、現金の支出・収入があったときに計上する会計処理のことを言います。

社用車を売却し、後日代金を受け取る予定の場合には、後日代金を受け取ったときに会計仕訳を行うのです。

正確な財務状況を把握するために基本的に帳簿は発生主義が採用されています。

現金主義で帳簿を作成している場合には、この未収金という勘定科目を使わず、現金で取り引きがあったときに計上します。

ですから、発生主義で処理する場合に未収金で計上するということを理解しておきましょう。

3-2. 未収金の回収日は必ず確認しておく

未収金を仕訳して終わりではなく、回収予定日を過ぎた未収金はないか必ず確認しておく必要があります。

先方の遅延なのか、連絡の行き違いなのか、なぜ未収金になっているのか原因を把握しておきましょう。

そして未収金の回収が遅延している場合には、回収ができるのかどうか相手先の信用状態を確認することが大切です。

次の章からは、未収金が発生した場合にどのように対処するべきなのか詳しくご説明していきます。

4. 未収金が発生した場合、一刻も早く回収するべき

では未収金が発生してしまったらどうしたら良いのでしょうか。

未収金となっているお金があれば、一刻も早く回収するべきです。

中には相手の状況を考慮し、もう少し…あと少し待ってあげようとする方もいらっしゃるかもしれませんが、その考えはとても危険です。

なぜなら未収金を放置してしまうと、黒字倒産の可能性がでてきてしまうからです。

黒字倒産とは、帳簿上は利益が出ているのにもかかわらず、資金がなく人件費や経費などの支払いができない状態で倒産してしまうことを言います。

未収金の状態であっても、会社は常に出費を求められます。

未収金が発生することで仕入代金や人件費・光熱費などの支払いができなくなってしまうと、黒字倒産に追い込まれてしまうのです。

さらに債権回収には時効があるため、未収金を早めに回収しておかないと回収不能になってしまうこともあります。

債権回収の時効は、債権者が権利を行使できることを知った時から5年または債権者が権利を行使できるときから10年です。

さすがに5年以内には回収できるだろうと思われるかもしれませんが、そもそも支払期限を守れない相手です。

時効を過ぎ泣き寝入りとならないために、回収できるように動いていきましょう。

また、売掛金にも未収金と同様に債権にあたるため回収の時効があります。

未収金だけでなく、売掛金の回収に不安がある方は、売掛金の時効についても知っておいた方が良いです。

売掛金の時効については、以下の記事で詳しく解説していますので参考にしてください。

「売掛金の時効|法改正前と後の時効の年数と時効成立を防ぐ方法」

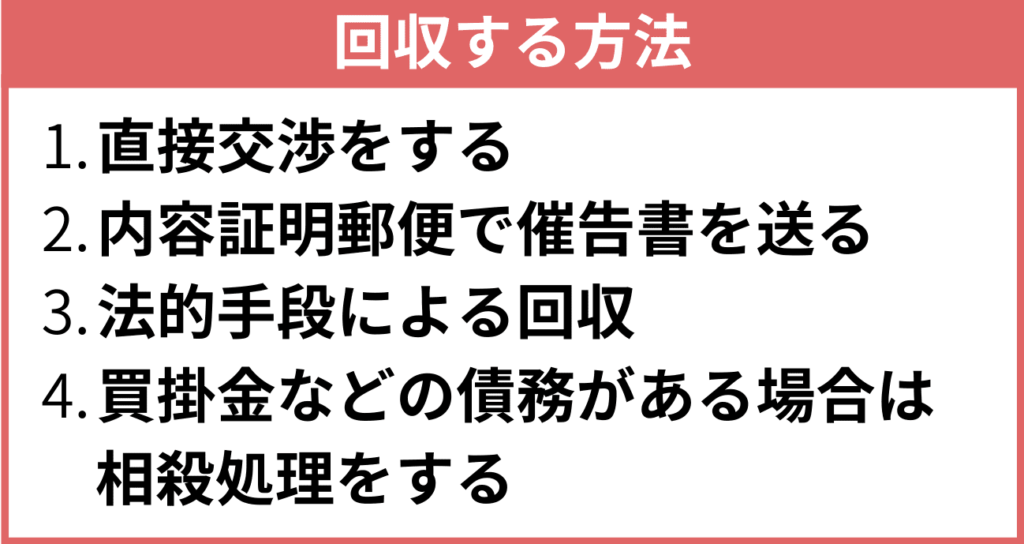

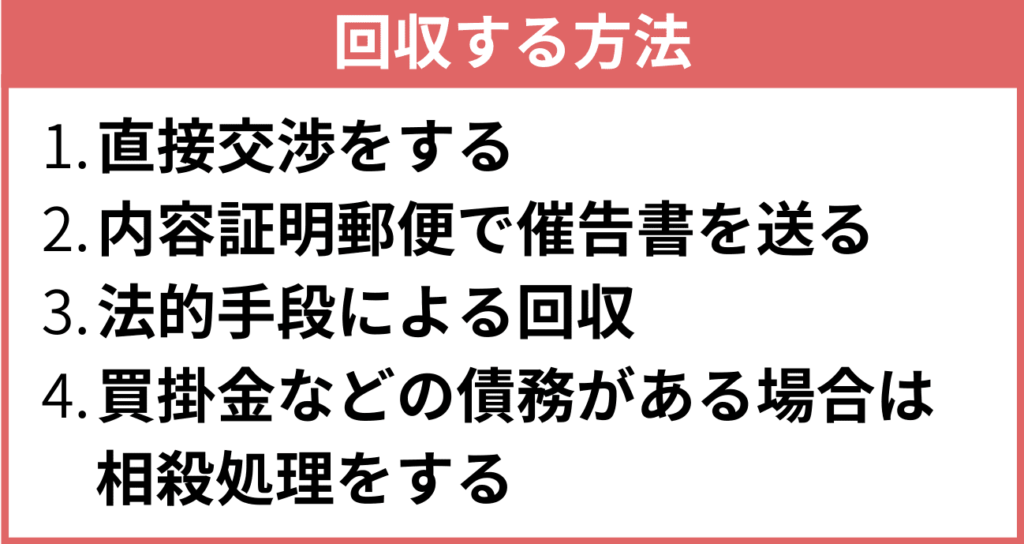

5.未収金を回収するための4つの方法

具体的に未収金を回収する方法をお話していきます。

未収金を回収する方法として、以下の4つの方法があります。

まずは、相手に直接交渉を行ってみましょう。

直接交渉したにも関わらず、合意を得られなかった場合や支払ってもらえない場合には内容証明郵便で催告書を送ると良いです。

さらにそれでも応じてもらえない場合には、法的手段による回収も考えなければなりません。

回収方法を1つ1つ行い、未収金を支払ってもらえるようにしましょう。

5-1. 直接交渉をする

まずは、早く支払って欲しいと直接交渉をするのが未収金を回収する第一歩です。

直接訪問できる距離の相手であれば、アポをとったうえで交渉しに行きましょう。

実際に足を運ぶのは時間も労力もかかりますが、面と向かって話をすれば相手は相当プレッシャーを感じるはずです。

アポをとらずに突然押しかけたり、連日の訪問になってしまうと営業妨害や脅迫と捉えられてしまうこともあります。

最悪訴えられるケースになりかねないので、訪問の際はアポをとり、節度ある態度で臨みましょう。

また距離等の理由で訪問が難しいのであれば、電話で交渉するのもありです。

その際は音声を録音しておくと、後々証拠となるため準備をしておきましょう。

5-2. 内容証明郵便で催告書を送る

未収金を回収する方法の1つに催告書を内容証明郵便で郵送する方法があります。

内容証明郵便とは、いつ・どのような内容で、誰から誰へ送られたものかを日本郵便が証明してくれる制度のことです。

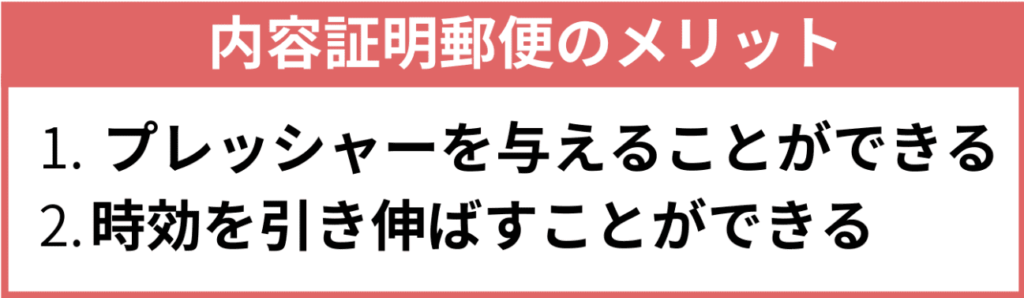

支払いを求める催告書を作成し内容証明郵便で郵送することは、以下の2つのメリットがあります。

まずは督促をすることで相手にプレッシャーを与えることができます。

特に弁護士の名義であれば、早く払わないとまずいと思わせることができるでしょう。

もう1つのメリットは、先ほど未収金には時効があるとお話しましたが、内容証明郵便を送ることで時効を引き延ばすことができます。

相手に郵便が届いてから6か月は時効を中断させることができるため、一向に払う意思が見られない場合に検討してみると良いでしょう。

【催告書の作成の仕方】

<内容証明の書き方のルール>

内容証明郵便は、郵送できる文書に以下のような規定があります。

•縦書きの場合は、1行20文字以内、1枚26行以内

•横書きの場合は、1行20文字以内、1枚26行以内もしくは、1行13文字以内、1枚40行

以内もしくは1行26文字以内、1枚20行以内

•句読点、記号は1つ1字、括弧は上下で1字として数える

また、相手に送るもの・郵便局で保管するもの・自分用と同じものを3通用意する必要があります。

<催告書の内容>

•返済期限と期限が過ぎているにも関わらず返済されていないことを記載する

•入金の期限を定め、もし従わなかった場合、法的手段に訴える旨を加える

<催告書の例>

催告書

当社は、貴社より○○年○月○日に○○の発注を受け、同年○月○日に貴社に納入しました。

しかし、上記の製品に係る代金○○円の支払期限は○○年○月○日とされていましたが、お支払い頂いておりません。

そこで、当社は、貴社に対し本書をもって代金の支払いを催告いたします。 つきましては、本書到着後○日以内に、下記の通りお支払い頂きますようお願い申し上げます。

記

○○代金 ○○円

遅延損害金 ○○円

期限内にお支払いいただけない場合には、遺憾ながら法的手続きをとらざるを得ませんので、あらかじめご了承ください。

5-3. 法的手段による回収

交渉に応じてもらえない場合には、法的手段による回収も考えなければなりません。

方法としては、

・民事調停

・支払督促

・通常訴訟

が考えられます。

それぞれの方法について詳しくみていきましょう。

5-3-1. 民事調停

民事調停とは、簡易裁判所で当事者同士が話し合いをすることです。

話し合いがまとまり、合意がとれれば調停調書が作られます。

調停調書は、確定判決と同じ効力があるため、相手が支払いに応じなかった場合は強制執行の手続きをとることができます。

しかし、民事調停は調停に参加する義務、合意する義務がないので、相手が交渉に応じてくれなければ、解決することは難しいです。

5-3-2. 支払督促

支払督促とは、裁判所から債務者に対して金銭の支払いを命じる督促状を送ってもらい支払督促をする方法です。

内容証明郵便より効力があるため有効な手段です。

債務者から2週間以内に異議の申し立てがあれば訴訟に移ります。

5-3-3. 通常訴訟

通常訴訟は裁判を行い、白黒はっきりさせることです。

裁判で支払いが認められれば、強制執行が可能となるため差し押さえを行うことができます。

債務者の財産を差し押さえることができれば、未収金を回収することができるでしょう。

通常訴訟は、法的手段の中でも時間と労力がかかるので、最終手段として考えましょう。

このように法的な手段と一言で言っても段階があります。

まずは支払督促や民事調停を行い、それでも支払う意思が見られないようであれば訴訟を検討していきましょう。

5-4. 買掛金などの債務がある場合は相殺処理をする

もしも相手に対して買掛金などの債務がある場合は、相殺処理を行うのも1つの方法です。

例えば100万円の未収金があり、こちらも未入金となっている100万円の買掛金がある場合、お互いに100万円を相殺して帳消しにすることができます。

相殺は、買掛金の額が限度となるので、未収金が買掛金よりも多い場合は、全てを相殺できず別途回収しなければなりません。

また相殺する場合、特別決まった方法はありませんが、相手に相殺する旨を伝え合意を得る必要があります。

債権回収については「売掛金回収の具体的な実務から回収できないときの法的手段まで解説」も参考にしてください。

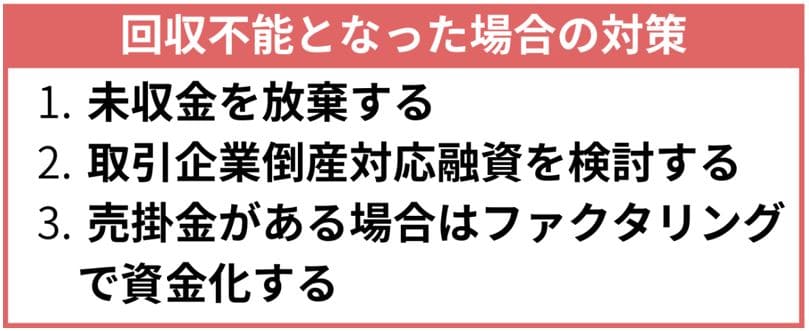

6.未収金が回収不能となった場合の対策3つ

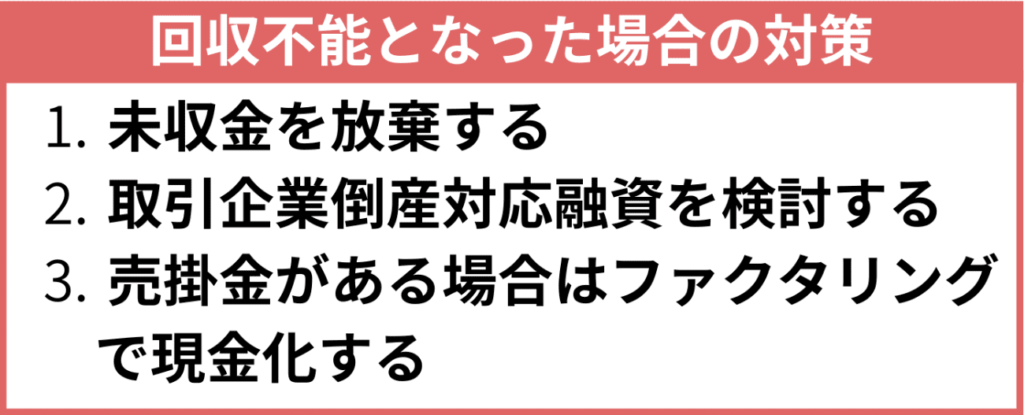

ここまで、回収方法をいくつかご紹介しましたが、これらの方法を行なっても未収金を回収できないこともあるかもしれません。

そのような場合には、以下の3つの対策を行いましょう。

それぞれのメリットも併せてお話していくので、もしもの場合に検討していきましょう。

6-1. 未収金を放棄する

未収金が回収不能となった場合にやるべきことは、未収金を放棄することです。

未収金の放棄は、貸し倒れとも言われます。

貸し倒れ処理をした場合、債務分は経費として計上することができるため節税になります。

もちろん未収金を放棄してしまうと金銭的に痛手を負うわけですが、回収の見込みがない債権として持っていても金銭的にメリットはないため、経費として計上した方が金銭的にはメリットがあります。

ただし債務者の債務状況をきちんと把握し、回収が不能と判断された場合のみ損金算入が可能となります。

債務者に支払能力があるにもかかわらず、支払いを拒否しているような状態であれば、債務分を経費として計上することはできません。

未収金を放棄するのが妥当な状況なのか、しっかり把握してから手続きをとるようにしましょう。

6-2. 取引企業倒産対応融資を検討する

未収金の回収が難しい場合には、取引企業倒産対応融資というものを利用するのも1つの方法です。

取引企業倒産対応融資というのは、言葉の通り取引先が倒産により収金が困難になった際に利用できる融資のことです。

日本政策金融公庫が行っており、セーフティネット貸付ともいいます。

取引企業倒産対応融資を利用するにはいくつかの条件があり、それらに該当していれば利用することが可能です。

融資限度額は直接貸付と代理貸付を合わせて1億5,000万円までの融資が受けられますが、8年以内に返済をしていかなければいけません。

利息も付きますが、銀行などの金融機関よりも低金利で借りることができます。

未収金が回収不能になったことで資金繰りが難しくなってしまうという場合には、利用すると良いでしょう。

6-3. 売掛金がある場合はファクタリングで資金化する

もしも売掛金がある場合は、ファクタリングを利用することで売掛金を資金化でき資金繰りを改善することができます。

ファクタリングとは、売掛金をファクタリング会社に売却し、早期に資金調達をする方法です。

売掛金をファクタリング会社に売却した場合、手数料を差し引いた金額が入金されます。

未収金が回収できずに資金不足に陥ってしまうという方は、ファクタリングで売掛金を資金化することを考えてみましょう。

ファクタリングを利用するメリットは、5つあります。

ファクタリングのメリット

•資金調達までの日数が短い

•信用情報に影響がない

•売掛先の承諾なしで資金調達ができる

•赤字・税金滞納などがあっても利用できる

•売掛先が倒産しても支払義務は発生しない

ファクタリングは、資金調達までの日数が短いということが大きなメリットです。

さらに、赤字や税金滞納があり銀行では融資を断られた場合でもファクタリングを利用できることがあります。

なぜならファクタリングは、売掛先の信用情報を審査するので、売掛先が信用できれば審査に通り資金調達が可能となります。

このようなメリットがあるので、売掛金がある場合はファクタリングも検討してみましょう。

売掛金があれば利用できるファクタリングの仕組み、メリットについて詳しくはこちらご覧ください。

まとめ

未収金とは、事業以外で得た収益のうち、まだ支払いを受けていない金銭債権のことです。

未収金と混同されがちな売掛金と未収収益との違いは以下の通りです。

もし未収金が発生した場合には、売掛金や未収収益と区別し正しく仕訳することが大切です。

未収金の仕訳を行う際のポイントは以下の通りです。

また、未収金の回収方法としては、以下の4つがあります。

これらの回収方法を行っても回収不能となった場合には、以下の対策を行いましょう。

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者