「資金ショートが発生すると具体的にどんなリスクがある?」

「資金ショートを予防するには、どの施策に取り組めばいい?」

このように自社の経営課題に直面し、改善策を考えている経営者の方もいるでしょう。

資金ショートとは手元の現金が足りず、会社の支払いに必要な運転資金が不足する状態です。

経営状況が赤字でも黒字でも起こりうる、会社経営における最大のリスクだといえます。最悪のケースでは倒産につながる可能性があることから注意が必要です。

資金ショートを避けるためにも、経営者の方は資金ショートの概要に加えて、発生要因、予防策、対処法を知っておくことが重要となります。

そこでこの記事では、以下のような内容について詳しく解説します。

| この記事でわかること |

| 資金ショートの定義 資金ショートと赤字・債務超過の違い 資金ショートが発生した場合の影響 資金ショートの主な発生要因 黒字倒産の原因 日頃からできる資金ショートの予防方法 資金ショートが発生しそうな場合の対応策 資金ショートしそうな時の融資相談先 |

資金ショートの定義から、赤字・債務超過との違い、発生しそうな場合の対応策や相談先まで紹介しますので、ぜひ現状と照らし合わせながら最後までご一読ください。

資金調達をお急ぎの方へ

ファクタリングは融資とは異なり、必要な書類が少ないため最短即日での資金調達が可能です。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 無料の利用相談・調達可能額診断・LINEからもご相談も受け付けております。

目次

1.資金ショートとは?

初めに、資金ショートについて理解するうえで大切な基礎知識を解説します。

資金ショートの定義や、他の用語との違いなどを明確に把握しておきましょう。

1-1.資金ショートの定義

資金ショートとは、手持ちの現金が不足し、会社の運転資金が足りなくなる状況のことです。

英語の「short(足りない)」が語源であり、資金が枯渇してしまうことを意味します。

1-2.資金ショートと赤字、債務超過の違い

資金ショートは「赤字」や「債務超過」とは異なり、会計上の利益とは関係なく発生します。

手元の現金が不足して直近の支払いができない状態のため、黒字でも発生する恐れがある点が大きな違いです。

なお、「赤字」とは会計上の利益がマイナスの状態であることを指します。赤字が続くと自己資本が減少し、債務超過になる可能性もあります。

「債務超過」とは、負債総額が資産総額を上回る状態のことです。

それぞれの違いは以下の通りです。

| 項目 | 資金ショート | 赤字(当期純損失) | 債務超過 |

| 問題の対象 | 資金繰り | 経営成績(利益) | 財政状態 |

| 本質的な問題 | 支払いの停止 | 費用超過 | 債務の超過 |

| 危険度 | 最も緊急 (即時倒産リスク) | 継続的な悪化は危険 | 赤字経営を積み重ねた状態のため、 赤字よりも危険 |

| 黒字との関係 | 黒字でも発生 | 黒字の対義語 | 黒字でも発生する 可能性あり |

1-3.資金ショートの発生状況

先ほどもお伝えした通り、資金ショートは黒字でも発生するおそれがあり、突発的な要因で発生するケースも少なくありません。

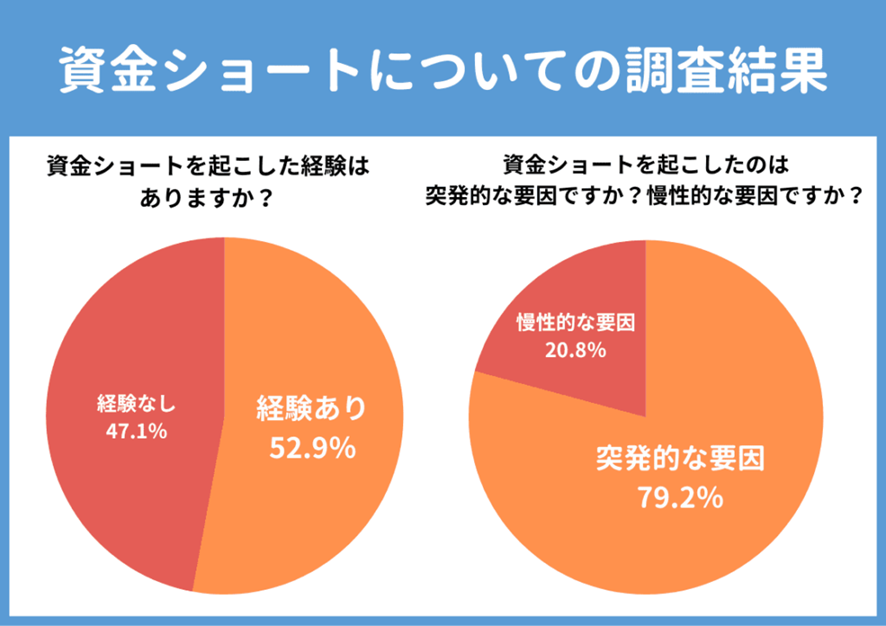

例えばピーエムジー株式会社が実施した「経営者を対象とした資金ショートに関する調査」では、52.9%もの人が「資金ショートを起こした経験がある」と回答しました。実に5割以上が資金ショートを経験していることからも、業種・規模を問わず、どの会社にも発生し得るリスクだといえるでしょう。

また、資金ショートの発生経験のある企業のうち79.2%の会社が「突発的な要因」によって発生したと回答しています。

つまり、多くの企業が想定外の資金ショートに陥ってしまったことがおわかりいただけるのではないでしょうか。

【出典】ピーエムジー株式会社「経営者を対象とした資金ショートに関する調査」

2.資金ショートが発生する5つの要因

ここまでお伝えした通り、資金ショートは会社の経営状況に関わらず、いつ発生してもおかしくありません。

こうした資金ショートを未然に避けるには、事前に主な要因を把握しておくことが重要です。

| <資金ショートの主な発生要因> ・売上の急激な減少 ・コストの増加 ・売掛金の入金遅延や売掛先の倒産 ・災害等の外的要因 ・資金繰りの管理不足 |

ここでは、資金ショートが発生する5つの要因を紹介します。

2-1.売上の急激な減少

売上が順調に発生していても、何らかの要因によって突然減少することで、資金ショートする可能性があります。

急激な売上減少は、いつ発生するかわかりません。

主に、以下のような理由で減少する可能性が高いです。

| <売上の減少理由> ・閑散期や繁忙期の変動 ・不祥事が発生した ・競合の会社の売上が急激に伸びた ・会社や商品のイメージが低下した |

売上の減少は、いつ発生するか予想することができません。

よって普段から備えて、資金を確保しておくことが重要です。

2-2.コストの増加

売上はあるものの、コストが増えて利益が圧迫され、現金がなくなるケースもあります。

コストの増加も売上の急激な増加と同様に、突発的に発生する可能性が高いです。

いきなりコストが増加する理由は様々ですが、具体的には以下のようなものが考えられるでしょう。

| <コストが増える理由> ・燃料費や材料費の増加(高騰) ・施設や機材等の修繕費が発生 ・損害賠償金の支払い ・車など高額な備品の購入 |

たとえば燃料費が突然増加すれば、支払額が増えることになるため、従来と同額の利益を出していた場合でも、急に利益が少なくなってしまいます。

毎月の売上が100万円・燃料費が10万円だとして、売上額が変わらないのに燃料費が急に20万円になったとすれば、利益が10万円分減少することなります。

上記はやや極端な例ではありますが、このようにコストは何らかの要因によって、急に増加する可能性があります。

そのため出ていくお金ばかりが増えて、結果として現金がなくなってしまうのです。

2-3.売掛金の入金遅延や売掛先の倒産

売掛金(売掛債権)の入金遅延や売掛先の倒産も、資金ショートの発生要因の1つです。

入金遅延が続くと手元に資金が入るタイミングが遅くなるため、会社の資金がどんどん少なくなっていって、結果として資金ショートが発生してしまいます。また売掛先が倒産した場合も、売掛金を回収できないため、資金ショートの可能性が高くなります。

入金遅延や売掛先の倒産も突発的に発生するものなので、気がついたときには資金ショートが発生してしまうのです。

2-4.災害等の外的要因

自然災害等の外的要因によって、資金ショートが発生するケースも多いです。

外的要因とは、たとえば以下のような台風や地震などのトラブルを指します。

| <外的要因の例> ・感染症の流行 ・台風 ・地震 ・火事 ・サイバー犯罪 |

特に近年は、サイバー犯罪によって営業ができなくなる事例が増えています。

急な生産の停止やシステム障害により営業が滞り、利益が急激に減少した結果、手元の現金が不足し、資金ショートが発生してしまうのです。

災害も発生するタイミングが掴めないため、黒字経営でも突然資金ショートを起こす可能性があります。

2-5.資金繰りの管理不足

その他にも内的要因として、資金繰りの管理不足が挙げられます。

資金繰りに関する管理が不十分だと、入金のタイミングや出金のタイミングを把握しきれていないため、資金ショートが発生する可能性があります。

入出金予定を正確に把握していれば、内的要因で資金ショートが発生する可能性は低いです。しかし管理がずさんだと「支払いをしようとしたらお金がなかった」といった状態になりかねません。

よって気がついた時には、現金がゼロになっており、資金ショートが発生してしまうのです。

3.黒字経営でも資金ショートになる2つの原因

きちんと利益を出している黒字経営の企業が、手元の現金がなくなって倒産してしまうことを「黒字倒産」と呼びます。

特に運転資金の負担が大きい業界や、成長途中の企業で起こりやすい現象であるため注意が必要です。

ここでは、一般的に黒字経営でも資金ショートになる2つの原因をご紹介します。

3-1.入金のタイムラグの発生

入金(キャッシュイン)が支払いのタイミングよりも後になる場合は、入金までの期間の資金が足りなくなって資金ショートにつながりやすくなります。

たとえ売上が増えたとしても、仕入れ(キャッシュアウト)が先になる場合のサイクルでは同様のリスクがあります。

こうしたケースは事業の成長による急激な売上拡大期に起こりやすいといえるでしょう。

なかでも以下の業界では、売上計上と現金の入金(回収)の間に多くの時間がかかるため、資金ショートが起こりやすい点に注意が必要です。

| <資金ショートが起こりやすい業界の例> ・建設業:工事完成後に売上金が入金されるまでの期間(支払いサイト)が長く、その間に人件費や材料費の支払いが先行するため資金ショートが起こりやすい。 ・小売・卸売業:在庫の過剰仕入れや売上増加に伴い、仕入れ代金が増え、在庫として現金が滞留しやすい傾向にあるため資金ショートが起こりやすい。 ・スタートアップ:事業拡大に伴い、初期投資や人件費が先行して発生するが、売上が安定するまでに時間がかかるため資金ショートが起こりやすい。 |

3-2.設備投資や借入金の返済

会計上は利益が出ていても、設備投資や借入金の返済を行ったために、現金の流出が一時的に急増する場合があります。

例えば、「多額の設備投資を行ったケース」や「既存の借入金の返済が重なったケース」などが挙げられるでしょう。

設備投資は長期的に見ると事業成長を実現するための大切な出費ですが、新たに高額な機械や不動産を購入すると先行投資によって短期的には現金を大きく失うことになります。

また、事業資金を確保するために銀行から借り入れをしている場合、元本返済は会計上では経費(費用)にはならないものの、手元の現金が減少することに注意が必要です。

ここまでご紹介したように、利益(損益計算書)と現金の流れ(キャッシュフロー)の不一致が、黒字倒産の主な原因となることを押さえておきましょう。

4.資金ショートが発生した場合の影響

万が一資金ショートが起こってしまったら、会社経営にはどのような影響が生じるのでしょうか。

改めて確認しておくと、資金ショートとは簡単にいうと「売上は発生しているものの、手元に現金がない状態」のことを指します。日々の事業運営では、取引先への支払いや給与の支払い、備品の購入といったさまざまな支出をまかなうための手元資金が必要となります。

資金ショートが発生すると、これらの業務で必要な支払いのために必要な現金がないという深刻な状況に陥ってしまうのです。

結果として経営が困難になり、会社は倒産に陥ります。

ここからは、資金ショートが発生した場合の影響について詳しく見ていきます。

4-1.あらゆる支払いが困難になり信用を失う

資金ショートが発生した場合、企業は支払いが困難になり、これまでに積み重ねてきたビジネス上の信用を失うことになります。

以下のような影響から、黒字倒産に至る可能性があるでしょう。

| <資金ショート発生時の影響> ・取引先への支払いができない:買掛金や手形決済ができず、取引先からの信用を失い、取引停止となる ・従業員への給与の支払いができない:社員の生活が脅かされ、士気が低下し、退職者が続出する ・銀行への借入金返済ができない:金融機関からの信用を失い、新たな融資が絶望的になる |

4-2.倒産を免れても事業継続が困難になる

たとえ資金ショートによる倒産を免れたとしても、一度失った信頼関係を取り戻すことは容易ではありません。

支払不能となった企業には「資金繰りが不安定な会社」というイメージが定着し、取引先や銀行が慎重になることで今後の取引や融資において不利になってしまうでしょう。

そのため、最終的には事業の停止や倒産に至る可能性が極めて高くなります。

一度でも資金ショートが起こってしまうとビジネスの継続が困難になるため、あらかじめ資金ショートを防止するための対策を講じて、何としてでも資金ショートを避けることが重要です。

| <資金ショートの発生事例の確認もおすすめ> 株式会社東京商工リサーチのWebサイトでは、資金ショートを起こした企業の事例が公表されています。 例えば2025年9月1日に発表された「(株)ホシヤ(荒川区)」の記事では、設計士から愛用されていた「keep消しゴム」を製造する事業者、株式会社ホシヤの資金ショート事例が記載されています。 同社は同年7月31日に事業を停止し、弁護士に破産申請を一任していました。しかしながら再度資金ショートが発生し、2025年8月6日に事業が行き詰まる結果となっています。 東京商工リサーチの事例では、さまざまな資金ショートの事例が紹介されています。事例に基づいて資金ショートの発生状況や経緯を確認し、危険性を理解しておくと良いでしょう。 【出典】東京商工リサーチ「TSR速報」 |

5.資金ショートの予防方法(日常的に行う予防策)

資金ショートは突発的な要因で発生するケースもあるものの、日常的に行う予防策によって早期に予防できる可能性が高まります。

ここでは、日常的に行う対策として、資金ショートの予防方法を解説します。

| <資金ショートの予防方法> ・資金繰り表を作成しキャッシュフローを可視化する ・経費を削減する ・在庫の回転率を高める ・請求漏れや未入金がないか常に確認する |

5-1.資金繰り表を作成しキャッシュフローを可視化する

日常的な予防策の基本は、資金繰り表を作成して今後数か月先の現金の流れ(キャッシュフロー)を把握することです。

資金繰り表を作成して現状を分析し、資金管理を徹底すると、いつ・どれくらいの金額の現金が不足するのかを事前に予測しやすくなります。

特に資金不足で金融機関から融資を受ける際は、信用度が高くない企業や運転資金需要が高い企業ほど審査に多くの時間がかかり、資金調達までのタイムラグが生じる可能性があります。

そのため、最低でも3か月先までの資金繰りを可視化しておくと良いでしょう。

5-2.経費を削減する

会社の資金を少しでも多く残すには、必要経費の削減がもっとも手っ取り早い方法だといえます。

なかでもテナント料などの固定費は毎月定期的に発生するため、削減効果が大きいといえます。

経費削減の優先順位を見極める際は、以下のポイントで無駄な支出を見つけてみましょう。

| <経費の削減ポイント> ・固定費の見直し:テナント料(家賃)、リース代 ・変動費の見直し:接待交際費、広告宣伝費、水道光熱費 |

5-3.在庫の回転率を高める

在庫管理によって不要な在庫を売却し、回転率を高めて現金を確保することが大切です。

在庫の保有には一定の保管コストや管理費用がかかり、キャッシュの滞留を招く一因となります。

過剰在庫を避けるためにも、できる限り適切な量の在庫を保持し、余分な在庫を持たないように心がけましょう。

5-4.請求漏れや未入金がないか常に確認する

入出金の管理を正確に行い、請求漏れや未入金がないか常に確認しましょう。

もし未入金があればすぐに督促することが重要です。

取引先が多い場合は、社内の資金状況のスムーズな把握のために、請求管理システムの導入を検討すると良いでしょう。

6.資金ショートが発生しそうな場合の対応策(緊急時の対処方法)

ここまでご紹介した日常的な予防策を講じていたとしても、外的要因による不測の事態で突然に資金ショートが発生してしまう可能性があります。

そこで、ここでは緊急時の対処方法として、資金ショートが発生しそうな場合の対応策をご紹介します。

6-1.【方法①】保険料や税金の支払延長を申請する

各種保険料や税金の支払期日が迫っている場合、事前に支払延長の申し込みをすることで、支払いを先延ばしにできる可能性があります。

早急に管轄の税務署や自治体にある担当窓口へ相談し、「会社の資金繰りが悪化して支払いが難しい」という旨を伝えましょう。

このとき、督促状が届いてから相談するのではなく、財務状況が悪化し「支払いが難しそうだ」と感じた時点で早めに行動することが重要です。

6-2.【方法②】遊休資産の売却を行う

事業活動で利用していない遊休資産があれば、可能な限り手放して現金確保に努めましょう。

具体的には、「投資目的の不動産」「ゴルフ会員権」「古い機械設備」などが挙げられます。

遊休資産を売却することで現金を確保できるだけでなく、固定資産税や管理費のコスト削減といった効果が期待できます。

| <遊休資産の例> ・投資目的の不動産 ・ゴルフの会員権 ・使用していない土地 |

6-3.【方法③】ファクタリングを利用して資金を調達する

ファクタリングとは、企業が持つ売掛金(売掛債権)をファクタリング会社へ売却し、通常の入金期日よりも早く現金化(資金化)する資金調達方法です。

銀行融資とはまったく異なる仕組みで、スピーディーに資金を確保できます。

そのため、ファクタリング緊急時の資金調達手段としてもっとも効果的な方法の一つです。

ファクタリングを活用した資金調達を検討する際は、以下のポイントを押さえておきましょう。

6-3-1.ファクタリングはスピーディーに資金調達できる

ファクタリングは銀行融資とは仕組みが異なります。

売掛金(売掛債権)の売却は、融資と比べて審査が短時間で完了するため、最短即日で現金化(資金化)が可能です。

資金ショートが目前に迫っている状況では、こうしたファクタリングならではのスピード感が強みとなるでしょう。

6-3-2.ファクタリングは売掛先の信用力を重視する

ファクタリングの審査では、売掛先の信用力が重視されます。

融資とは異なり、利用する企業の信用度や過去の決算内容などは影響が少ないことが特徴です。そのため、信用度がそこまで高くない中小企業や零細企業のほか、個人事業主でも利用しやすいというメリットがあります。

銀行融資やビジネスローンの審査に通過できなかった事業者でも、ファクタリングであれば審査に通過できる可能性があるでしょう。

6-3-3.売掛金が未回収になるリスクを軽減できる

ファクタリングの活用によって売掛金(売掛債権)を早期回収でき、未回収リスクを軽減できる点も大きなメリットです。

ファクタリングで売却した売掛金の回収は、基本的にファクタリング会社が担います。

多くのファクタリングサービスは償還請求権がないため、万が一売掛先が支払不能となったとしても、利用する企業は立て替え払いする必要がありません。

なお、ファクタリングの基礎知識について詳しくは「ファクタリングとは?仕組みや注意点などを図解で簡単に解説!」をご覧ください。

また、大手のおすすめファクタリング会社は「大手優良ファクタリング会社のおすすめ20選|選び方も解説」にてご紹介しています。併せて関連記事をご確認ください。

6-4.【方法④】銀行や取引先へ支払延長を依頼する

銀行への借入金返済を延長したり、取引先への買掛金の支払期限を延長したりすることも、手元の現金を確保する緊急対策の一つでしょう。

ただし、支払いの延期を依頼することは、取引先との信用問題に発展するリスクを伴います。なかには延長の結果として支払条件が厳格化した事例や商品受注が減少した事例も少なくないようです。

こうした理由から、銀行や取引先への相談は、その他の方法を試しても対処が難しい場合に限った最後の手段として考えることをおすすめします。

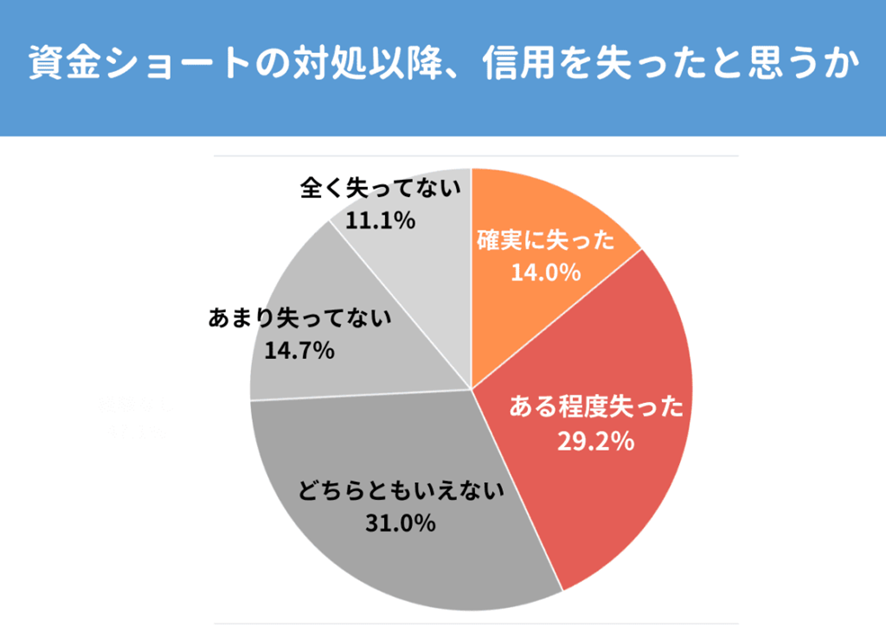

例えばピーエムジー株式会社が実施した「経営者を対象とした資金ショートに関する調査」では、43.2%の人が「資金ショート予防の対策により信用を失った」と回答しています。

資金ショートと信用問題は切り離すことが難しいため、慎重に判断を行いましょう。

【出典】ピーエムジー株式会社「経営者を対象とした資金ショートに関する調査」

ここまで、緊急時の対処方法について見てきました。

資金ショートが懸念される場面では、何よりも会社の存続を優先しなければなりません。

場合によっては、取引停止になった際の影響が大きい大口の取引先から優先的に支払うといったように、戦略的に支払いの順序を決めることも重要です。

7.資金ショートしそうなときの相談先

資金ショートが懸念されるときは、資金調達へ向けて早めの相談を検討しましょう。

ここでは、資金ショートしそうなときの相談先をご紹介します。

7-1.資金ショートしても融資は受けられるのか?

原則として、資金ショートを起こしている企業や、将来的な資金ショートが目前に迫っている企業では、銀行などの金融機関から融資を受けることは極めて困難だといえます。

基本的に銀行は融資の審査において企業の信用力と返済能力を重視するためです。

ただし、以下の相談先では信用度がそこまで高くない中小企業や個人事業主のために、緊急時の幅広い支援が用意されています。

選択肢として検討してみてはいかがでしょうか。

| <緊急時に検討すべき融資・資金調達> ・日本政策金融公庫の融資:一般の金融機関よりも低金利で、新規開業や業況悪化に対する融資制度を設けている ・ビジネスローン:銀行融資よりも金利は高いが、審査スピードが速く、担保・保証人不要で借りられる金融商品もある ・セーフティネット保証・危機関連保証:災害や経済環境の急激な変化などにより、経営が悪化した場合に、信用保証協会が通常の保証限度額とは別枠で保証を行う制度を設けている |

7-2.資金ショートしそうな時の主な相談先

資金ショートは一刻を争う状況のため、経営者が一人で抱え込まずに早めに専門家や公的機関へ相談することが解決への第一歩です。

資金ショートが懸念されるときは、以下でご紹介する相談先に問い合わせてみると良いでしょう。

| 相談先 | 役割とメリット |

| 税理士・公認会計士 | 資金繰り表の作成支援、資金調達方法の提案、金融機関との交渉支援などが可能 |

| メインバンク・取引銀行 | 資金繰りの状況を正直に伝え、融資のリスケジュール(返済条件の変更)や、新たな融資の相談が可能 |

| 商工会議所・商工会 | 経営相談の専門家の無料相談を受けられることがある |

| 中小企業再生支援協議会 | 事業再生を目的とした相談先で、経営改善計画の策定支援など、専門的な支援を受けることができる |

| ファクタリング会社 | 売掛金をすぐに現金化、資金調達後のサポート・相談に乗ってもらえる |

ファクタリング会社の中には経営や資金調達・資金計画に関する相談やアドバイスを受け付けているサービスもあります。

取引先への支払いだけでなく、社会保険や税金の支払期限が迫っている段階で、できるだけ早めに相談することが大切です。

こちらでご紹介した専門家と連携しながら資金ショートのリスクに対処しましょう。

8.資金ショートに関するよくある質問

最後に、資金ショートに関するよくある質問とその回答をご説明します。

資金ショートについての疑問があれば早めに解消しておきましょう。

8-1.資金ショート寸前でもすぐに実施できる対策はある?

資金ショート寸前の場合は、ファクタリングで売掛金(売掛債権)を現金化(資金化)して資金調達する方法が有効です。

ファクタリングでは最短即日での資金調達も可能なため、急ぎの資金調達に最適です。また、遊休資産の売却によって、今ある資産を手放して即座に現金を得る方法もあります。

このほかに、税務署などに相談して支払猶予を申請することで、税金・保険料の支払いを延長できる可能性があります。

8-2.資金ショートと倒産の違いは?

資金ショートは、現金の不足により支払いが一時的にできない状態を指します。

それに対して「倒産」とは、資金ショートの状態を解消できず、事業の継続が不可能になった結果のことです。

具体的には、法的な手続き(破産など)に入ることや、銀行取引停止処分を受けることなどが該当します。

資金ショートは倒産の要因の一つだといえますが、適切な対処によって倒産を回避できる可能性があります。

8-3.資金ショートを防ぐために重要なことは?

資金ショートを防ぐために重要なのは、資金繰り表を作成してキャッシュフローを事前に把握することです。

管理を徹底することで現金の不足を3か月以上前に予測できるようになれば、銀行融資をはじめとした時間のかかる資金調達手段を選択する余裕が生まれます。

予知と事前対策が最大の防御策だといえるでしょう。

9.まとめ

この記事では、資金ショートに関する基礎知識や、発生しそうな場合の対応策や融資相談先について紹介しました。

資金ショートを避けるために、日頃から以下のような対策に取り組みましょう。

| <資金ショートの予防方法> ・資金繰り表を作成しキャッシュフローを可視化する ・経費を削減する ・在庫の回転率を高める ・請求漏れや未入金がないか常に確認する |

また、資金ショートが発生しそうな場合は以下のような対処法が効果的です。

| 【方法①】保険料や税金の支払延長を申請する 【方法②】遊休資産の売却を行う 【方法③】ファクタリングを利用して資金を調達する 【方法④】銀行や取引先へ支払延長を依頼する |

なかでもファクタリングは最短即日で資金調達を実現できることから、資金ショートの緊急対策としても有効だといえます。

ビートレーディングのファクタリングサービスは、お問い合わせから振り込みまで最短2時間で、17時までに契約完了できれば即日入金となるため、資金ショートのような緊急時にも利用可能です。

累計取引者数7.1万社以上、累計買取額1,550億円以上(※2025年3月時点)を誇り、多くの法人・個人事業主の方にご利用いただいています。

スピーディーな資金調達手段をお探しの方は、お気軽にビートレーディングまでお問い合わせください。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者