一括支払信託(一括信託)は、支払期日より前に売掛金を資金化(現金化)できる方法です。

ただし、売掛金をそのまま売却するわけではなく、銀行などの金融機関に売掛金を信託して得た受託受益権を譲渡します。

この記事では、一括支払信託とファクタリングの6つの違いについて詳しく解説します。

資金調達をお急ぎの方へ

ファクタリングは売掛金をファクタリング会社に売却し、支払期日よりも前に現金化する金融サービスです。

他の資金調達方法に比べ、スピーディーで最短即日での資金調達が可能です。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 利用相談・調達可能額診断・LINEからのご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

1.一括支払信託とは何か

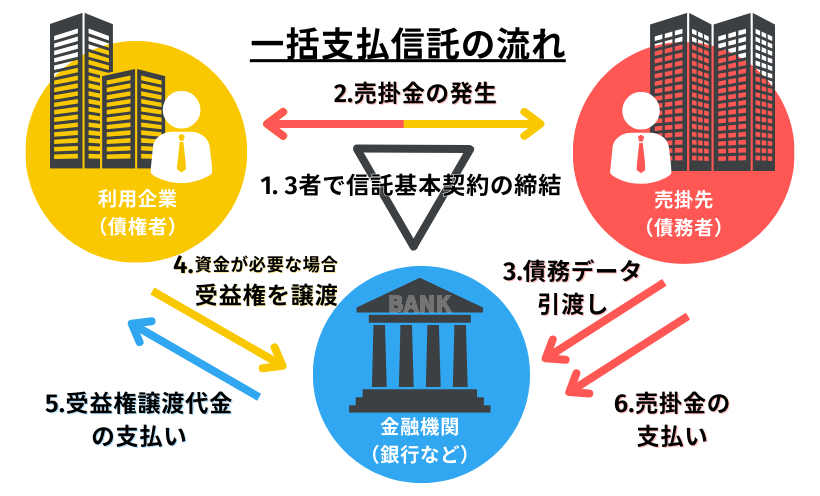

一括支払信託(一括信託)とは、債権者と債務者の間に銀行などの金融機関が入り、売掛金を資金化(現金化)する方法です。

債権者は売掛金を保有している企業、債務者は売掛金を支払う企業を指しています。

銀行などの金融機関の仲介により売掛金を資金化するため、債務引受一括決済サービスと呼ばれる場合もあります。

一括支払信託を行うには、売掛債権一括支払信託基本契約の締結が必要です。

その後、債務者が銀行へ債務に関するデータを引き渡します。

債権者は契約の際所得した受益権を、資金が必要になったら銀行へ譲渡し、銀行から債権者に受益権譲渡代金が支払われます。

その後、支払期日に債務者が銀行へ売掛金を支払う流れです。

1-1.信託の仕組みとは

信託とは、信頼できる相手に自分の財産を託し、運用・管理を任せる制度です。

信託には、委託者、受託者、受益者が関わっています。

| ・委託者:信託の制度において自分の財産を託す人。 信託の目的や利益が生じた際の使い道などは、委託者が決定します。 ・受託者:委託者から財産の運用・管理を任された人。 ・受益者:委託者が受託者へ信託して運用・管理された財産から生じた利益を受け取る人 |

信託は、委託者が受託者に財産を預けるところから始まります。

そして、受託者が財産を管理・運用します。

管理・運営により利益が生じた場合、受益者がその利益を受け取る流れです。

2.ファクタリングと一括支払信託の違いを解説

売掛金を資金化(現金化)する方法としては、一括支払信託(一括信託)以外にもファクタリングがあります。

ここでは、それぞれの違いについて解説します。

ファクタリングについて詳しくは「ファクタリングとは?仕組みや種類・意味・注意点を簡単に解説!」の記事をご覧ください。

2-1.違い1:譲渡するもの

ファクタリングとは、ファクタリング会社に売掛金そのものを譲渡し、代金から手数料を差し引いた金額を受け取る方法です。

それに対して一括支払信託(一括信託)では受益権を譲渡し、代金から手数料を差し引いた金額を受け取る方法です。

受益権は、金融機関に対して売掛金を信託すると得られます。

2-2.違い2:審査難易度

ファクタリングで重視されるのは、売掛先(債務者)の信用力です。

そのため、信用度が高い企業に対する売掛金を選んで審査を受ければ、ファクタリングを利用できる可能性は高いです。

また審査基準はファクタリング会社やファクタリング会社の種類によっても異なりますが、独立系のファクタリング会社は独自の審査基準を設けており、比較的審査に通過しやすい傾向にあります。

一方、一括支払信託(一括信託)を利用するには、ファクタリング同様債務者の信用力が重視されますが、銀行などの金融機関が審査をするため、審査は厳しく信用力が高いと判断される必要があります。

なお、一括支払信託は上場企業や大企業などが債務者として導入するものであり、利用者(債権者)の意思で導入を決められるわけではありません。

2-3.違い3:契約の関係者数

ファクタリングには、2者間ファクタリングと3者間ファクタリングがあります。

・2者間ファクタリング:利用者とファクタリング会社の2者

・3者間ファクタリング:利用者、ファクタリング会社、売掛先の3者

で契約する方法です。

一括支払信託(一括信託)の場合、利用者 、売掛先、銀行などの金融機関の3者での契約が必須となっています。

なお、関わる業者もそれぞれ異なり、ファクタリングはファクタリング会社、一括支払信託は主に銀行と契約します。

2-4.違い4:資金化までのスピード

ファクタリングの場合、利用者とファクタリング会社のみで契約する2者間ファクタリングなら、最短即日で売掛金を資金化(現金化)できます。

しかし、一括支払信託(一括信託)は銀行などの金融機関が仲介するため、一般的には即日での資金化は困難です。

契約に関わる関係者が多い分、手続きや確認にも時間がかかります。

2-5.違い5:手数料

ファクタリングの手数料の相場は、2者間ファクタリングなら8%~18%、 3者間ファクタリングなら2%~9%です。

一括支払信託(一括信託)の手数料の相場は、ファクタリングと比較すると低めになっています。

具体的な手数料の金額は金融機関によってそれぞれ異なるため、実際に利用する際は個別の確認が必要です。

2-6.違い6:弁済責任

ファクタリングの契約には、基本的に償還請求権がありません。

そのような契約はノンリコースと呼ばれています。

ノンリコースなら、たとえ売掛金をファクタリング会社へ売却した後に回収不能になっても、利用者は責任を負いません。

一方、一括支払信託(一括信託)の契約では、償還請求権が設定されます。

そのため、受益権の譲渡後に売掛金が回収不能になれば、利用者が責任を負う必要があります。

ノンリコースについて詳しくは「ファクタリングのノンリコースを解説!ウィズリコースとの違いやメリット・デメリットを解説」の記事をご覧ください。

3.一括支払信託の債権者のメリットとは

一括支払信託(一括信託)を行う場合、利用者(債権者)にはどのようなメリットがあるのでしょうか。

以下で具体的に解説します。

3-1.期日まで待たなくても資金調達できる

一括支払信託(一括信託)を利用すれば、売掛金の資金化(現金化)を支払期日前に実現できます。

支払期日よりも前にまとまった資金が必要な場合、一括支払信託を行うと資金を確保するために役立ちます。

3-2.売掛金の一部だけ資金化できる

一括支払信託(一括信託)は、売掛金の一部に対して利用することも可能です。

手形では一部だけ資金化(現金化)することはできません。

しかし一括支払信託では売掛金を分割して資金化できるため、必要な金額だけを柔軟に調達できます。

4.一括支払信託の債権者のデメリットとは

一括支払信託(一括信託)には、利用者(債権者)にとってデメリットもあります。

以下で具体的に解説します。

4-1.弁済責任を負うことになる場合がある

すでに触れた通り、一括支払信託(一括信託)により受益権を譲渡して資金を得た後に売掛金が回収不能になった場合、利用者に弁済責任が発生します。

資金不足を補う目的で一括支払信託を利用しても、万が一のときには回収不能になった金額について責任を負わなければなりません。

先に受け取った資金をすでに使用していれば弁済が難しくなる可能性が高いため、注意が必要です。

なお、ファクタリングでは基本的に償還請求権がないため、たとえ売掛金が回収できなくなっても弁済責任は生じません。

万が一の事態を想定すると、一括支払信託よりファクタリングのほうが利用者にとって安心です。

4-2.手数料がかかる

ファクタリングと同様、一括支払信託(一括信託)を利用する際も手数料がかかります。

受益権を譲渡した代金から手数料が引かれるため、売掛金の金額を満額受け取れるわけではありません。

4-3.資金調達までに時間がかかる

一括支払信託(一括信託)は支払期日の前に売掛金を資金調達できる方法ですが、最初に包括的な契約を交わす必要があります。

そのためには、売掛先や銀行とのやり取りが発生します。

たとえ自社が急いで手続きを進めても、売掛先や銀行が主導で手続きを進めるため、すぐに利用できるとは限らないでしょう。

手続きに時間がかかった結果、一括支払信託の利用を開始できるまでに想定以上の時間を要する恐れがあります。

ただし、契約の締結さえ済めば、手形割引と同様、すぐに資金化(現金化)が可能です。

一括支払信託でなるべく早く資金調達するには、契約締結までの手続きをスピーディーに行う必要があります。

4-4.必ず利用できるわけではない

一括支払信託(一括信託)を利用するには、利用者 、売掛先、銀行などの金融機関の3者での契約が必須です。

自社が強く希望しても、売掛先が導入するか否かを決めるため、売掛先が望まなければ一括支払信託を利用できません。

必ず利用できるわけではない点に注意しましょう。

なお、ファクタリングのうち2者間ファクタリングを利用したい場合、売掛先から承諾を得る必要はないため、ファクタリング会社の審査さえ通過できれば利用可能です。

5.売掛先(債務者)のメリット・デメリットとは

一括支払信託(一括信託)を利用する場合、売掛先(債務者)にとってコスト削減を期待できます。

一括支払信託は電子決済で行うため、収入印紙代の負担がありません。

また、処理も簡単で手間が少ないです。

ただし、一括支払信託は審査が厳しいため、必ず利用できるとは限りません。

また、事前に契約する必要があり、手続きや書類の準備などが求められます。

具体的には、会社の実印や印鑑証明などの書類を用意する必要があります。

6.一括支払信託の利用手順を解説

一括支払信託(一括信託)は、利用者 、売掛先、銀行などの金融機関の3者で手続きを進めます。

具体的な流れは、以下の通りです。

1.利用者 、売掛先、銀行などの金融機関で一括支払信託基本契約を締結する

2.売掛先が銀行に対して売掛金の信託を行う

3.利用者が信託受益権を得る

4.売掛先が銀行へ債務データを渡す

5.銀行が利用者へ支払金額の通知を出す

6.利用者が銀行へ信託受益権を譲渡する

7.信託受益権の対価として銀行から利用者へ譲渡代金が支払われる

8.売掛先が銀行へ売掛金を支払う

7.ファクタリングと一括支払信託、どちらを利用すべき?

ファクタリングと一括支払信託(一括信託)のどちらを利用しようか迷っている人もいるでしょう。

ここでは、それぞれを利用すべきケースについて解説します。

7-1.ファクタリングを利用すべきケース

一括支払信託(一括信託)を利用するには売掛先が導入するのを待つしかありませんので、利用したくても自社ではどうすることもできません。

その場合は、自社で導入を決定でき、売掛先が関与せずに売掛金を早期に資金化(現金化)できる2者間ファクタリングが向いています。

さらに、2者間ファクタリングなら即日で入金できる可能性があるため、できるだけ早く資金調達したい状況にも適しています。

2者間ファクタリングの仕組みについて詳しくは「2者間ファクタリングとは?メリット・デメリットとやり方・注意点を解説」の記事をご覧ください。

7-2.一括支払信託を利用することになるケース

一括支払信託(一括信託)の利用については売掛先が検討します。

売掛先が導入を決めた場合には基本的には、売掛先の意向に沿って利用することになりますので注意が必要です。

手数料はファクタリングより一括支払信託のほうが安いため、可能な限りコストを抑えて早期の資金調達を実現できます。

ただし、金融機関によって実際の手数料には違いがあるので、特に手数料が安いところを探すことが大切です。

8.まとめ

一括支払信託(一括信託)は、利用者 、売掛先、銀行などの金融機関の契約により、早期に売掛金を資金化(現金化)する方法です。

ただし、ファクタリングのように売掛金をそのまま売却するわけではなく、売掛金の信託により信託受益権を得てから譲渡します。

一括支払信託とファクタリングには、他にも契約の関係者数、資金化までのスピード、手数料、弁済責任の有無などに関して違いがあります。

一括支払信託は手数料が比較的安いものの、弁済責任がある点に注意が必要です。

弁済責任を負わずスピーディーに資金調達したいなら、ファクタリングが向いています。

ビートレーディングは2者間ファクタリングにも対応している最短即日で資金調達が可能なファクタリング会社です。

取引実績が豊富で、利用者のさまざまなニーズに柔軟に対応しています。

スムーズな資金調達を実現するために、ぜひ活用してください。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者