「給与ファクタリングが何なのか知りたい」

「給与ファクタリングは利用しても大丈夫?」

「違法と聞いたことがあるけど本当?」

給与ファクタリングに興味はあるものの、このような疑問をお持ちの方も多いのではないでしょうか。

給与ファクタリング(給料ファクタリング)とは、利用者が自分の給与を債権として、ファクタリング業者に売却することで、給与の支給日よりも早く現金を入手する手段のことです。

通常のファクタリングは合法ですが、給与ファクタリングの多くは違法です。

ファクタリングの手数料が発生するものの、借金ではないといった誘い文句で利用を促す業者が出現しており、違法と認める判例も存在するため注意が必要です。

本記事では、給与ファクタリングの概要や特徴のほか、給与ファクタリングはなぜ違法なのか、および違法ではない例外としてどんなケースが挙げられるのか、わかりやすく解説します。

この解説を最後までお読みいただければ、「なぜ給与ファクタリングが違法といわれるのか」といった疑問が解消するとともに、悪徳業者にだまされる危険を減らすことができます。

トラブルに巻き込まれた際の対処法も紹介しているので、正しい知識を身につけて、自分の身を守れるようになりましょう。

本記事のポイント

・給与ファクタリングとは何か概要をつかめる

・違法性を金融庁の見解や判例を踏まえて解説

・トラブルが起きてしまった場合の対処方法

・給与ファクタリングに代わるものを紹介

「給与ファクタリングとは何か知りたい」

「利用しても良いものかわからない」

…という方におすすめの内容となっています。

是非参考にしてください。

売掛金の入金待ちでお困りの方|今すぐ売掛金を現金化!

「売掛先の支払いサイトが長すぎて資金繰りが厳しい…」

そんなお悩みはファクタリングで即解決! 銀行融資とは違い、信用情報への影響なし&資金調達まで圧倒的に速いため、最短即日で資金を確保できます!

ビートレーディングなら資金調達まで最短2時間

取引実績7.1万社 × 専任オペレーター制度で初めての方も安心。

契約まですべてオンライン完結!

「利用を相談する」から無料のご相談も承っております。 お急ぎの方は「今すぐ審査に進む」をクリック!

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

- 1. 給与ファクタリング(給料ファクタリング)とは?基本の知識

- 2. 給与ファクタリング(給料ファクタリング)の特徴

- 3.なぜ給与ファクタリング(給料ファクタリング)の利用が広まった?

- 4. 給与ファクタリング(給料ファクタリング)の利用手順を解説

- 5. 給与ファクタリング(給料ファクタリング)が違法とみなされる理由・問題点は?

- 6. 給与ファクタリング(給料ファクタリング)の判例

- 7. 給与ファクタリング(給料ファクタリング)が違法にならない例外

- 8.給与ファクタリング(給料ファクタリング)でトラブルが起きてしまった場合の対処方法

- 9.給与ファクタリング(給料ファクタリング)以外の資金調達方法は?

- 10. まとめ

1. 給与ファクタリング(給料ファクタリング)とは?基本の知識

給与ファクタリング(給料ファクタリング)は、個人給料を債権とみなして少額から利用できる資金調達方法です。

最初に給与ファクタリング(給料ファクタリング)とは何か、給与前払いサービスとの違いなど、基本の知識からご紹介します。

1-1. 「給与」を債権として扱うのが給与ファクタリング(給料ファクタリング)

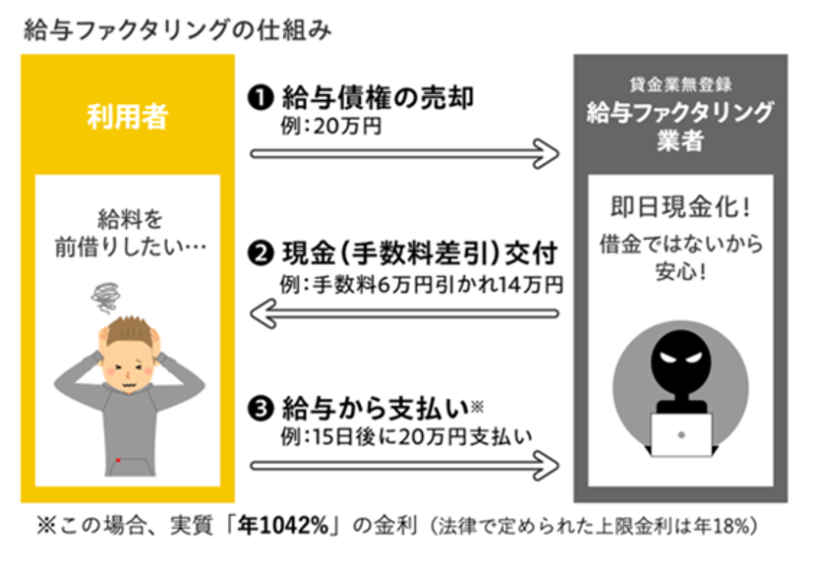

給与ファクタリング(給料ファクタリング)は、

「給与を受け取る権利を“給与債権”とみなして、給与債権を給与ファクタリング業者に買い取ってもらい、手数料を支払う代わりに早く資金を入手する」

という手法です。

結論からいえば、この給与ファクタリングを貸金業登録なしで行うことは違法とされています。

公的機関の見解として、警視庁のWebページから引用しましょう。

【給与ファクタリングとは】

「給与ファクタリング」とは、企業の資金調達手段の一つであるファクタリングの仕組みを利用したもので、個人の給与を債権とみなし、その給与債権を給与ファクタリング業者に買い取ってもらう資金調達方法を指します。

給与ファクタリングを利用することで、受け取る予定の給料から手数料を差し引かれた額を給料日よりも前に現金化(資金化)することができます。

言い方を変えれば、給与ファクタリングは給料の前払いに似た性質があるため、従業員個人の資金繰りを改善することを目的として利用されるのが一般的です。

しかし、貸金業登録を受けずに給与ファクタリングを行うことは違法であり、こうした無登録業者(ヤミ金融業者)を利用した場合、高額な手数料を支払わされることになります。

出典:警視庁「無登録の給与ファクタリング業者に注意!」

出典:警視庁「無登録の給与ファクタリング業者に注意!」 を元に作成

「なぜ違法なのか、その理由を知りたい」という方は、後述する違法の理由の章を参考にしてください。

1-2. ファクタリングは「借金ではない」のが重要ポイント

重要なポイントは、

「ファクタリングは借金ではない」

ということです。

ここを理解しておかないと、この後の話がわからなくなってしまうので、少し詳しく解説します。

ファクタリング会社はお金を貸しているわけではないのでファクタリングは借金ではありません。

よって「貸金業の登録」は不要です。

またファクタリング業は貸金業ではないので、貸金業法や利息制限法などの法律と無関係です。

利用者から受け取るファクタリングの手数料は、貸金の対価として受け取る利息ではありませんので、利息制限法は適用されません。

▼ ファクタリングと貸金の違い

| 契約内容 | 貸金業の登録 | 利益 | |

| ファクタリング | 債権譲渡契約 (債権を売却する契約) | 不要 | ファクタリング手数料 (利息制限法の適用なし) |

| 貸金 | 金銭消費貸借契約 (金銭を借り入れる契約) | 必要 | 利息 (法定利息の上限以内) |

ファクタリングと貸金業の違いについて詳しくは「ファクタリングの取り立ては厳しい?法規制が適用されないケースとは」の記事をご覧ください。

1-3. そもそも「ファクタリング」とは何か

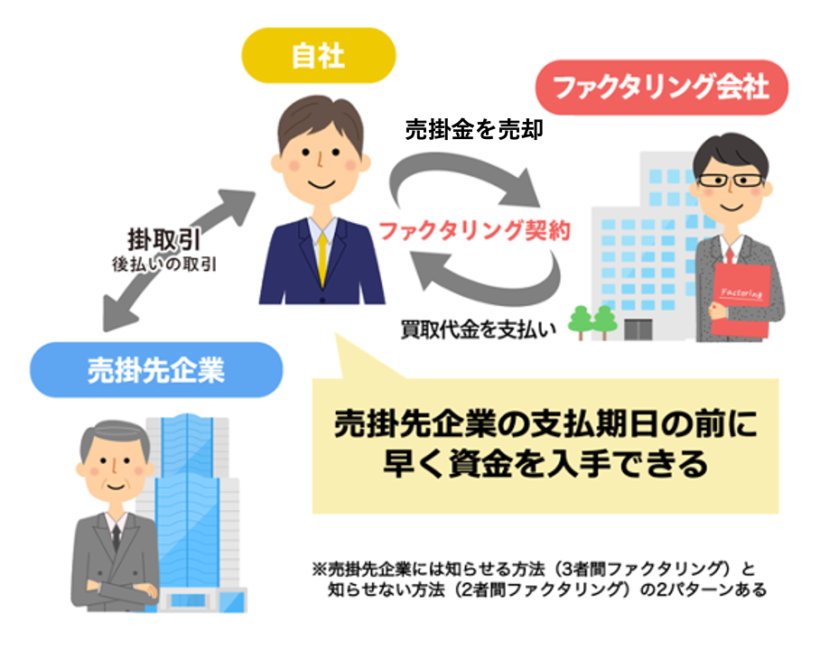

そもそもファクタリングとは、企業や個人事業主が保有する売掛金(売掛債権)をファクタリング会社へ売却して現金化(資金化)する資金調達手段のひとつです。

一般的に「ファクタリング契約」と呼ばれる契約の中身は「債権譲渡契約」で、売掛金(売掛債権)を売却することで買取代金を支払う取引になっています。

なぜそんなことをするのかといえば、債権回収する前に資金を入手できるからです。

企業同士の後払い取引を「掛取引」と呼びますが、掛取引を行って売掛先からお金を受け取る権利(売掛金)をファクタリング会社に売却します。

すると、本来の入金予定日より早いタイミングで、資金を入手できるという仕組みです。

ファクタリング会社への報酬として「ファクタリングの手数料」が発生するため、その分の金額が差し引かれますが、「手数料を支払っても、売掛金を早く現金化したい」という中小企業・個人事業主に多く利用されています。

ファクタリングの仕組みや手数料について理解するために「ファクタリングとは何か」についての記事も併せてご覧ください。

1-4. 給与前払いサービスとの違い

給与前払いサービスとは、従業員が給料日前に給与を受け取れるサービスであり、企業が福利厚生の一環として導入しているサービスです。

従業員一人ひとりが希望するタイミングで給料を受け取れるため、利便性とエンゲージメントの向上を目的として、多くの企業で導入が進んでいます。

これは言ってみれば「会社公認の給与の前借り」のようなものであり、給与としての性質は変わりません。

そのため、給与を受け取る権利を債権とみなして、第三者に売却する給与ファクタリングとは明確に異なります。

このような背景から、悪徳業者の給与ファクタリングが話題となった2021年頃から、対策として導入する企業が増えています。

▼ 給与前払いサービスの例

即給 byGMO(GMOペイメントゲートウェイ)

Advanced pay SAISON(クレディセゾン)

プリポケ(マネーコミュニケーションズ)

楽天早トク給与(楽天)

給与前払いサービスを導入している企業に勤務している場合、これらのサービスを利用できます。

あるいは、勤務先に掛け合って導入をお願いしてみるのもよいでしょう。

2. 給与ファクタリング(給料ファクタリング)の特徴

給与ファクタリング(給料ファクタリング)がここまで普及しているのは、在籍確認の審査がなく個人でも気軽に資金調達できる特徴があることが挙げられます。

2-1. 在籍確認などの審査が行われない

融資を受ける際は在籍確認や所得証明書の提出が必要ですが、給与ファクタリング(給料ファクタリング)ではどちらも不要です。

融資を受ける際は申告した職場に在籍しているのか確認が必要なため、お金を借りることが会社に知られてしまいます。

給与ファクタリングであれば約定通りで問題がなければ職場に確認の連絡が入らないため、会社に利用したことが知られる心配がありません。

また、過去に返済に関する事故やトラブルを起こしている人は融資を受けられない場合もありますが、給与ファクタリングであれば基本的には問題なく資金調達ができます。

このように、給与ファクタリングは一般的な方法でお金を借りるのが難しい人や、資金調達したことを会社に知られたくない人からの需要が高いサービスです。

2-2. 手数料が高い

給与ファクタリング(給料ファクタリング)は在籍確認や所得証明といった面倒な手続きがなく、幅広い層の人が資金調達するのに利用できる便利なサービスです。

しかし、利用するためにはファクタリング会社に手数料を支払わなければなりません。

貸金業のあるファクタリング会社であれば問題ありませんが、悪徳業者の場合は30%~40%と法外な手数料を設定しているところも多く、良心的な割合を設定していたとしても15%~20%と言われています。

たとえば、給与が30万円とした場合、安くても5万円、高いと12万円の手数料を支払う必要があります。

給与ファクタリングを利用する場合は必ず貸金業のあるファクタリング会社を利用するようにしましょう。

2-3. 個人で気軽に資金調達できる

個人でも気軽に資金調達できるという特徴も、給与ファクタリング(給料ファクタリング)の普及に拍車をかけています。

給与ファクタリングが個人の資金調達方法として広まっているのは、利用する際に何かを担保に入れたり保証人を立てたりする必要がないからです。

また、ファクタリング会社がSNSやインターネット掲示板を利用して給与ファクタリングに関する情報を不特定多数に向けて発信していることも普及に一役買っていると言えます。

給与ファクタリングの情報がインターネットを利用している多くの人の目に留まり、ファクタリング会社へのアクセスがしやすくなったことで個人の利用客が増えたとされています。

3.なぜ給与ファクタリング(給料ファクタリング)の利用が広まった?

給与ファクタリング(給料ファクタリング)の利用が急速に広まった3つの理由を解説します。

3-1. 理由1:勤務先に利用がバレない

給与ファクタリング(給料ファクタリング)は、従業員とファクタリング業者の間で取引が完結するため、利用したことが勤務先にバレるケースは非常に稀といえます。

そのため「給料が入ったら払えば良い」という感覚で気軽に利用してしまう人もいるでしょう。

この気軽さが利用が広まった理由の一つとして考えられます。

3-2. 理由2:審査がそこまで厳しくない

一般的な融資や借り入れに比べて、給与ファクタリング(給料ファクタリング)は審査が厳しくない傾向にあります。

言い換えれば、「存在を知って使おうと思えば比較的簡単に使えてしまう」という状況です。

審査の通過率の高さも広まった理由の一つと言えるでしょう。

3-3. 理由3:手元に残るお金が減る

給料は変わっていなくても、増税や物価上昇などの影響で手元に残る金額が下がっている人は大勢います。

次の給料日までに手持ちのお金が足りなくなる人も増え、その調達手段として給与ファクタリング(給料ファクタリング)を選ぶ人も増えているようです。

4. 給与ファクタリング(給料ファクタリング)の利用手順を解説

給与ファクタリング(給料ファクタリング)を利用する際の流れを紹介します。

1.ファクタリング会社に申し込む

2.ファクタリング会社によって審査が行われる

3.審査通過後、ファクタリング会社と契約を締結する

4.給与債権の譲渡代金が入金されて

5.勤務先から受け取った給与をファクタリング会社へ支払う

4-1. 利用手順1:ファクタリング会社に申し込む

給与ファクタリング(給料ファクタリング)を利用するためには、まずファクタリング会社を選定して込手続をします。

WEBまたは電話での申し込みが可能です。

4-2. 利用手順2:ファクタリング会社によって審査が行われる

申込後は、申込時の情報をもとにファクタリング会社で審査が行われます。

4-3. 利用手順3:審査通過後、ファクタリング会社と契約を締結する

審査に通ると、利用者からファクタリング会社へ給与債権を譲渡するための契約を結びます。

4-4. 利用手順4:給与債権の譲渡代金が入金される

契約締結後は、ファクタリング会社が給与債権の買取代金を利用者の銀行口座へ入金する仕組みです。

このときに入金される金額は給与の全額ではなく、ファクタリング会社へ支払われる手数料が天引きされた後に残った金額です。

4-5. 利用手順5:勤務先から受け取った給与をファクタリング会社へ支払う

給料日になったら、給与の全額をファクタリング会社へ支払います。

5. 給与ファクタリング(給料ファクタリング)が違法とみなされる理由・問題点は?

貸金業登録のない給与ファクタリング(給料ファクタリング)が違法とされる理由と問題点を解説します。

5-1. 給与ファクタリング(給料ファクタリング)=「貸金業」になる

直接的な理由は、金融庁が「給与ファクタリング(給料ファクタリング)は貸金業に該当する」と見解を出しているからです。

「個人が勤務先に対して有する給与(賃金債権)を対象とした「給与ファクタリング」を業として行うことは、貸金業に該当(貸金業登録が必要)。

貸金業登録を受けていないヤミ金融業者を利用すると、様々な被害や生活破綻につながるおそれ。」

5-2. 給与債権はファクタリング業者が債権回収できない

では、なぜそういった見解になるのかといえば、給与債権は譲渡したところで、給与を受け取る人(労働者)以外の人は債権回収をできないためです。

・本来のファクタリングは債権回収リスクも含めて譲渡する

ファクタリング契約は、債権回収リスクも含めて、債権を譲渡することで成り立ちます。

利用者の視点から見ると、売却した後の債権が回収できなかったとしても、責任を負う必要はありません。

売却した後は、自分とは権利関係がなくなるためです。

ファクタリング会社の視点から見ると、債権回収できないリスクも負っている分、貸金よりも高い手数料を報酬として受け取っている、という背景があります。

・労働基準法によって使用者は労働者に直接賃金を支払う義務がある

ところが給与債権の場合、労働基準法によって使用者(労働者を雇用している会社など)は、労働者に対して直接賃金を支払わなければならないと定められています。

給与債権を譲渡したとしても、譲受人(ファクタリング業者)が会社から直接、債権を回収することはできません。

ということは、結局のところファクタリング業者は利用者から資金回収を行います。

このスキームは、経済的に貸付け(=金銭の交付と返還の約束が行われているもの)と変わりません。

よって、「給与ファクタリングの実態は貸金業である」とみなされているのです。

参考:金融庁における一般的な法令解釈に係る書面照会手続(回答書)

5-3. 依存性が高い

特徴の章でも挙げたとおり、給与ファクタリング(給料ファクタリング)は個人が気軽に利用できるサービスです。

1度利用してその便利さを味わってしまうと、次回以降に利用する際に精神的なハードルが下がるため、ためらうこともなくなってしまいます。

その結果、給与ファクタリングに依存する可能性が高まります。

5-4. 利息が高い

高額な手数料を支払わなければならないことも、給与ファクタリング(給料ファクタリング)が違法とみなされる理由の一つです。

利息制限法によると、上限金利は年20%となっていますが、違法な営業を行っている一部のファクタリング会社では30%~40%を相場とし、上限金利をはるかに超える高金利を適用しています。

貸金業登録のない高金利のファクタリング会社と契約を締結した場合、高額な利息の支払いを余儀なくされる恐れがあります。

5-5. 多重債務に陥る可能性がある

借金がある人が貸金業登録のない給与ファクタリング(給料ファクタリング)を利用すると多重債務のリスクが高まります。

多重債務とは、借金の返済に充てるために他の金融業者から借金を繰り返すことで、借入金だけでなく利息によって借金が増大する状態を指します。

そのため、貸金業法には「個人消費者の借入上限を年収の3分の1までに制限する」というルール(総量規制)があります。

貸金業登録のない給与ファクタリングは総量規制の対象外のため、多重債務に陥って個人で解決するのが難しくなり、自己破産に追い込まれる人も少なくないでしょう。

5-6. 生活が破綻する恐れがある

前述のとおり、貸金業登録のない給与ファクタリング(給料ファクタリング)を利用すると高額な手数料を支払う必要があります。

そのため、勤務先から振り込まれた給与の全額を丸々受け取ることができません。

本来給料日まで待てば受け取れる金額が目減りすることで生活に使えるお金も減るため、生活の質が落ちたり破綻したりするリスクが高まります。

5-7. 悪徳業者に出会う可能性がある

先述したとおり、金融庁の見解では給与ファクタリング(給料ファクタリング)は貸金業とみなされます。そのため、給与ファクタリングを事業として始めるには貸金業への登録が不可欠です。

しかし、登録をせずに給与ファクタリングを行っている会社があることも事実です。

悪徳業者だと知らずに利用してしまうと、法外な金利が適用されるといった問題が起こる恐れがあるためファクタリング会社を選ぶ際は注意しましょう。

悪徳業者の見分け方について詳しくは「ファクタリング会社に悪徳業者はいる?手口の事例や見分け方を解説」の記事をご覧ください。

6. 給与ファクタリング(給料ファクタリング)の判例

実際に給与ファクタリング(給料ファクタリング)の違法性を認めた判例がありますので、ご紹介します。

6-1. 給与ファクタリング(給料ファクタリング)を違法と認めた判例(七福神)

給与ファクタリング(給料ファクタリング)の違法性が広く知られるようになった判例に、2021年2月9日の東京地裁判決があります。

「七福神」の名称で給与ファクタリングを展開していた株式会社ZERUTAに対し、55都道府県の男女9人が総額約430万円の返還を求めた訴訟で、東京地裁は違法と認めました。

当時、ニュースとして広く報道されました。

▼ 当時の報道

給与ファクタリングで違法金利、業者に全額返還命令 - 産経ニュース

この判決では、

「契約の実質は、金銭消費貸借契約である」

「給与ファクタリングの手法は賃金業にあたる」

と認定しています。

加えて、ホームページにおいて、

「ブラックでも即日融資に代わる資金調達が可能」

などと広告していたことから、法規制を免れる意図を持ち不当と知っていながら利得を得た悪意の受益者であるとしています。

よって、原告に対して全額返還するように命じる判決が言い渡されました。

7. 給与ファクタリング(給料ファクタリング)が違法にならない例外

「違法の判決が出ているにもかかわらず、給与ファクタリング(給料ファクタリング)の広告を見かけるのはなぜ?」

そんな疑問を持っている方もいるかもしれません。

どんなケースなら違法とならないのか、補足説明をします。

7-1. 貸金業者が正規の貸付けとして行う場合は違法ではない

ここまでの話を整理すると、貸金業の登録を受けていない業者が給与ファクタリングを行った場合、次の2つのポイントで違法となります。

・貸金業を無登録で行っている

・違法な高金利で貸付している

逆にいうと、貸金業の登録をしている貸金業者が、法律を遵守して正規の手順を踏み、利用者の給与日前に貸付けを行うことには、何の違法性もありません。

ただ、利用者から見ると「正規の貸付け=借金」で、給与債権の売却という本来の意味での給与ファクタリングではありません。

一部の貸金業者やその広告を掲載するアフィリエイターなどが「給与ファクタリング」という宣伝文句で、貸金の集客しているケースがある、ということです。

7-2. 正規の貸付けかチェックする3つのポイント

「悪徳業者ではなく、正規の貸付けかチェックしたい」

というとき、最低限確認すべき3つのポイントをご紹介します。

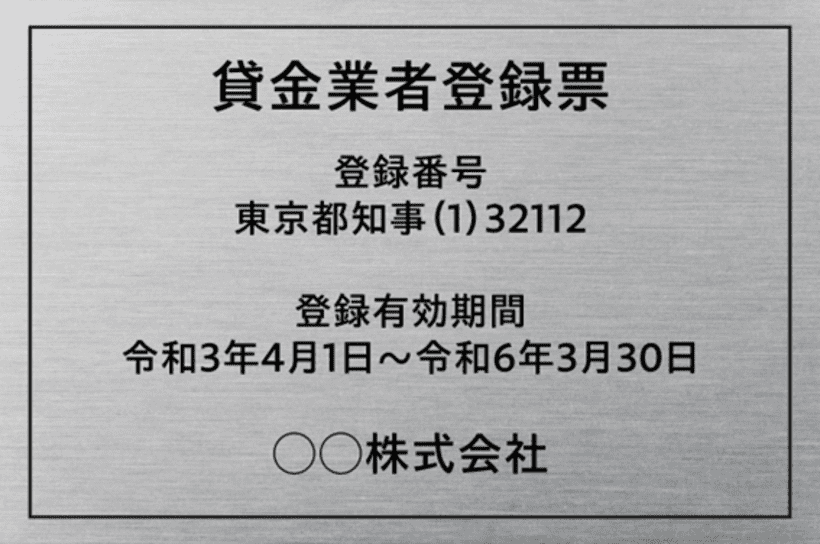

(1)金融庁の登録を受けた正規の貸金業者である

1つ目のポイントとして、業者が「金融庁の登録を受けた正規の貸金業者である」ことを確認してください。

貸金業法では、貸金業者に対して店舗の見やすい場所に登録票を掲示することを義務づけています。

店舗では、登録票をかならず確認しましょう。

▼ 貸金業者登録票の例

登録票が偽造されたものではないかは、金融庁の「登録貸金業者情報検索サービス」で検索すると確認できます。

(2)金利が法律で定められた上限金利以下である

2つ目のポイントとして、金利が法律で定められた上限金利を超えていないことを確認しましょう。

▼ 貸金業者の上限金利(利息制限法)

| 元本が10万円未満 | 年利 20% |

| 元本が10万円以上100万円未満 | 年利 18% |

| 元本が100万円以上 | 年利 15% |

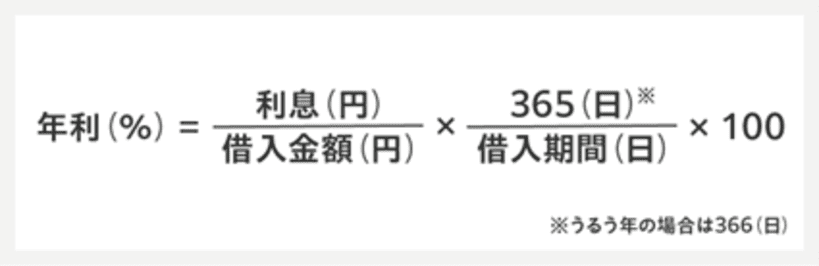

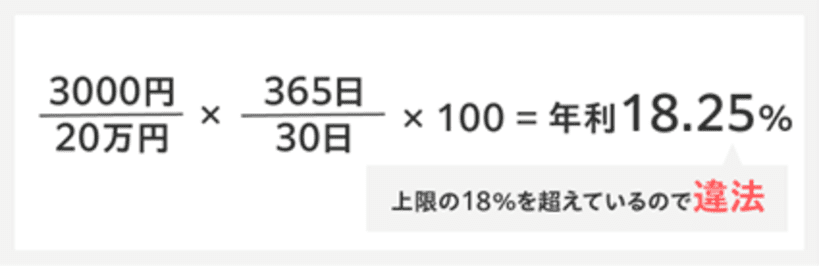

「年利の計算方法がわからない」という方は、以下をご確認ください。

▼ 年利の計算式

▼ 計算例:20万円を利息3,000円で1か月(30日)借りた場合の年利は?

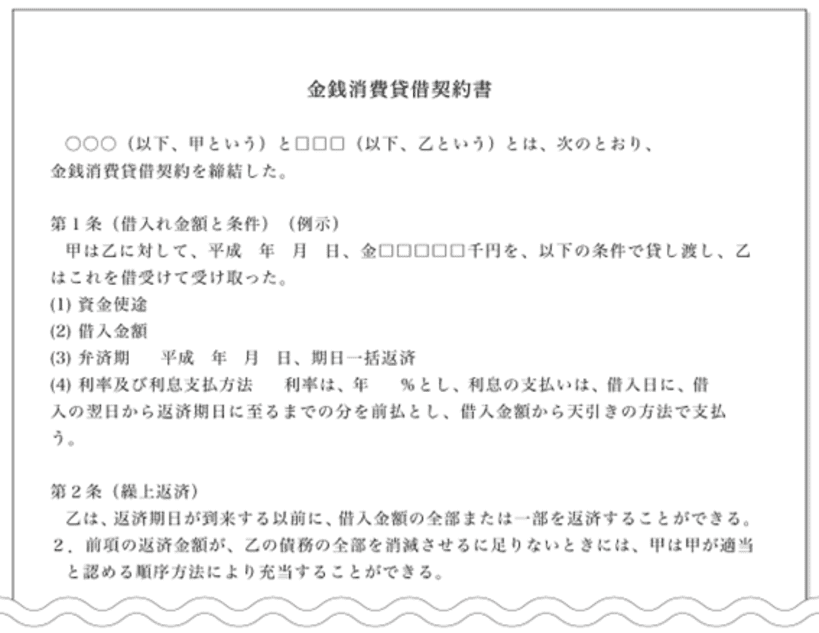

(3)契約書が「金銭消費貸借契約書」である

3つ目のポイントとして、契約書が「金銭消費貸借契約書」であることを確認します。

ファクタリング(債権譲渡)なら「債権譲渡契約」ですが、貸金の場合は「金銭消費貸借契約」です。

8.給与ファクタリング(給料ファクタリング)でトラブルが起きてしまった場合の対処方法

給与ファクタリング(給料ファクタリング)を利用してトラブルが起きた場合の相談先の特徴と相談できる内容を解説します。

8-1. 警察に行く

警察に相談するという方法があります。

警察では幅広いトラブルの相談にのってもらえる可能性が高いです。

給与ファクタリング(給料ファクタリング)の利用による被害や悪徳業者からの取り立てなどのトラブルは、最寄りの警察署に相談しましょう。

8-2. 司法書士や弁護士に相談する

法律に詳しい専門家へ相談する方法もあります。

司法書士や弁護士の中には悪徳業者とのトラブルを専門にしている法律事務所があるため、法的なトラブルの解決に向けた相談が可能です。

専門家の力を借りて給与ファクタリング(給料ファクタリング)のトラブルを解決したい場合は、悪徳業者とのトラブルに強い司法書士や弁護士に相談することをおすすめします。

8-3. 金融庁の金融サービス利用者相談室に連絡する

金融庁では、「金融サービス利用者相談室」と呼ばれる相談窓口を設置しています。

金融サービス利用者相談室では、給与ファクタリング(給料ファクタリング)をはじめとする金融サービスに関するトラブルの相談に対応しています。電話やメールでの相談が可能です。

匿名での相談もできるため、対面での相談が苦手な方や身バレするのは避けたいという方におすすめです。

8-4. 日本貸金業協会に連絡する

日本貸金業協会とは、貸金業を自主規制するための機関です。

日本貸金業協会では、貸金業界の紛争解決を目的とした貸金業相談・紛争解決センターを設置しており、貸金業者に対する苦情や相談などを無料で受け付けています。

ホームページには貸金業の仕組みや貸金業法などの情報が掲載されており、知識を学ぶことで貸金業への理解を深められます。

8-5. 消費者生活センターに連絡する

給与ファクタリング(給料ファクタリング)に関するトラブルは、消費者生活センターに設置されている消費生活窓口に相談できます。

消費者生活センターとは、消費生活全般の問い合わせや業者に対する苦情・相談を受け付けている機関です。

相談窓口では、起きたトラブルはもちろん、不安や疑問を相談することも可能です。

最寄りの窓口がわからない場合は、消費者ホットライン(188)に電話して案内してもらいましょう。

9.給与ファクタリング(給料ファクタリング)以外の資金調達方法は?

最後に「給与ファクタリングに代わるもの」として、公的融資についてご紹介します。

一時的に生活資金などが不足して困窮している場合は、公的な支援制度を利用することを検討してください。

たとえば「生活福祉資金貸付制度」では、以下の資金の貸付けが行われています。

▼ 生活福祉資金の種類

| 資金の種類 | 資金の目的 | |

| 総合支援資金 | 生活支援費 | 生活再建までの間に必要な生活費 |

| 住宅入居費 | 敷金、礼金など住宅の賃貸契約を結ぶために必要な費用 | |

| 一時生活再建費 | 生活再建するために一時的に必要かつ日常生活費でまかなうことが 困難である費用 (就職・転職のための技能実習、債務整理をするために必要な費用など) | |

| 福祉資金 | 福祉費 | 生業を営むために必要な経費、病気療養に必要な経費、 住宅の増改築や補修などに必要な経費、福祉用具などの購入経費、 介護サービスや障害者サービスを受けるために必要な経費など |

| 緊急小口資金 | 緊急かつ一時的に生計の維持が困難となった場合に貸し付ける 少額の費用 | |

| 教育支援資金 | 教育支援費 | 低所得者世帯の子どもが高校や高専、大学などに修学するために 必要な経費 |

| 就学支度費 | 低所得者世帯の子どもが高校や高専、大学などへ入学する際に 必要な経費 | |

| 不動産担保型 生活資金 | 不動産担保型 生活資金 | 低所得の高齢者世帯に対し、一定の居住用不動産を担保として 生活資金を貸し付ける資金 |

| 要保護世帯向け 不動産担保型 生活資金 | 要保護の高齢者世帯に対し、一定の居住用不動産を担保として 生活資金を貸し付ける資金 | |

出典:政府広報オンライン

貸付開始までの間の生活費を支援する「臨時特例つなぎ資金貸付」もあります。

まずは一人で抱え込まず、お住まいの市区町村の役所に問い合わせて相談することが大切です。

10. まとめ

本記事では「給与ファクタリング」をテーマに解説しました。

要点を簡単にまとめます。

ファクタリング…売掛金(売掛債権)をファクタリング会社に譲渡して資金を入手する資金調達手段

給与ファクタリング…給与を受け取る権利を債権押して扱いファクタリングの仕組みを用いた貸付け

給与ファクタリングが広まった理由としては、次のようなものが該当します。

- 勤務先に利用がバレない

- 審査がそこまで厳しくない

- 収入金額が下がっている

一般的な利用手順は下記のとおりです。

- ファクタリング会社に申し込む

- ファクタリング会社によって審査が行われる

- 審査通過後、ファクタリング会社と契約を締結する

- 給与債権の譲渡代金が入金される

- 勤務先から受け取った給与をファクタリング会社へ支払う

「給与ファクタリングは違法」とみなされます。その理由は次のとおりです。

給与ファクタリングサービスの実態は貸金業、と金融庁から見解が出ている

本来のファクタリングなら債権回収リスクも含めて譲渡するが、労働基準法によって給与は労働者へ直接支払わなければならない(第三者への支払いはできない)

例外として、金融庁の登録を受けた貸金業者が貸金として行う場合は違法ではありません。

(ただし、これはあくまで貸金であり、そもそもファクタリングではありません)

正規の貸付けかチェックするポイントは以下のとおりです。

- 金融庁の登録を受けた正規の貸金業者である

- 金利が法律で定められた上限金利以下である

- 契約書が「金銭消費貸借契約書」である

万が一、給与ファクタリング(給料ファクタリング)でトラブルが起きてしまった場合は、下記のような対処方法があります。

- 警察に行く

- 司法書士や弁護士に相談する

- 金融庁の金融サービス利用者相談室に連絡する

- 日本貸金業協会に連絡する

- 消費者生活センターに連絡する

給与ファクタリングに代わるものとしては以下があります。

- 給与前払いサービス

- 公的融資

- 請求書を活用した違法性のないファクタリング

給与債権ではなく売掛債権(売掛金)を活用した一般的なファクタリングサービスに違法性はありません。

そのため、売掛金をお持ちの中小企業・個人事業主の方の資金調達方法としておすすめのサービスです。

個人事業主が利用できるファクタリングについては「ファクタリングを個人事業主が利用できる3つのケースとおすすめ8選」の記事をご覧ください。

ビートレーディングは累計取引社数7.1万社以上の実績を誇るファクタリング会社です。

申し込みから入金まで最短2時間で必要書類はたったの2点とお急ぎのお客様にも対応したサービスを提供しています。

また、よりお客様に手軽でスピーディーにファクタリングをご利用いただくために会員サイトをリリースし、書類をアップロードするだけで審査申し込みができるようになりました。

審査結果も会員サイトからリアルタイムで確認することができ、最短50分で資金調達まで完了するため、早くも多くのお客様にご利用いただいております。

お急ぎの方は「今すぐ審査に進む」から会員サイトをご利用ください。

その他にも無料のお見積りや調達可能額の提示、LINEからのご相談、専任オペレーターがご案内することも可能ですので、お気軽にお問い合わせください。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

関連記事▼

ファクタリングは通帳なしでも利用可能?注意点を含めて解説

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者