「法人ではなく個人事業主でも資金調達できるの?」

「個人事業主の資金調達方法ってどのようなものがあるの?」

「個人事業主はどこから資金調達できるの?いくら資金調達できるの?」

など、あなたは今、個人事業主の資金調達方法について詳しく知りたいと考えていませんか?

結論から言うと、法人だけでなく個人事業主も資金調達することは可能で、状況に合わせて色々な方法を選択することができます。

金利や資金調達のための条件はそれぞれ異なりますが、融資や助成金など、複数の選択肢が用意されているので、自分に合った方法を選ぶようにしましょう。

とはいえ、やはり法人と比べると資金調達方法の選択肢は少なく、また、条件が良い融資ほど審査は厳しくなる傾向にあります。

そのため、事前に資金調達方法について知っておき、自分の状況に合った最適な方法で資金調達できるよう準備しておくことが大切です。

本記事では、

・個人事業主が資金調達する際に検討すべき4つの方法

・個人事業主が資金調達する際に検討すべきその他の方法

・国や自治体の補助金、助成金について紹介

・個人事業主の資金調達方法の選び方を解説

・個人事業主が資金調達を成功させるために押さえておくべきポイント

・個人事業主が資金調達する際の注意点

など、個人事業主が資金調達をしようと考えた際に疑問に感じること全てを網羅的にまとめています。

本記事を読むことで、個人事業主の資金調達方法を理解した上で、資金調達するかしないか、どこですべきかなどの判断ができるようになるでしょう。

資金調達をお急ぎの方へ

ファクタリングは融資とは異なり、必要な書類が少ないため最短即日での資金調達が可能です。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 「利用を相談する」・調達可能額診断・LINEからご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

1.個人事業主でも資金調達は可能!

個人事業主であっても資金調達することは可能です。

例えば、「創業」や「事業拡大」のタイミングで「資金調達をしたい」と考える人は多くいます。

特に、創業時には「賃貸物件の敷金・礼金」「パソコンなどの機器を購入する費用」「インテリア、リフォームなどの設備投資」といった初期費用がかかります。

さらに、数か月は予測通りに売上が上がらないことも考え、数か月分の運転資金も準備しておいたほうが安心でしょう。

個人事業主への融資を積極的に行なっている「日本政策金融公庫」が実施したアンケート「2021年度新規開業実態調査」でも、開業資金の平均値は941万円となっています。

これらのことから、少なくとも創業時には500万円から1000万円ほど準備しておくべきであり、自己資金だけでは足りないことも多いでしょう。

とはいえ、資金調達と言うと、「法人でなければ難しい」というイメージを持つ人もいるかもしれません。

しかし、実は、個人事業主への資金提供を目的とした融資制度や補助金制度はいくつか存在しており、多くの人が活用しているのです。

これらの制度をうまく活用し、創業時の資金調達や事業拡大を実現していきましょう。

2.【一覧表】個人事業主が資金調達する具体的な方法

個人事業主が資金調達する具体的な方法を下記の表にまとめました。

| 資金調達方法 | 内容 |

|---|---|

| 日本政策金融公庫からの融資 | 政府が100%出資して創設された機関で、銀行で融資を受けられない個人事業主や中小企業向けの融資を中心に取り扱っている。 金利は低いが審査は厳しく時間がかかる傾向がある。 |

| 各自治体で用意されている「制度融資」 | 地方自治体と金融機関、信用保証協会が連携して提供する融資制度。長期・低金利で融資を受けられ、比較的審査は通りやすい。 |

| 信用金庫や信用組合からの融資 | 地域密着型の金融機関であるため、その地域で開業している場合には融資を受けやすい。ただし、上記2つの融資と比べると多少金利が高くなる傾向にある。 |

| 銀行融資 | 銀行から融資を受ける方法。大手企業などは銀行から融資を受けることが多いが、個人事業主からするとハードルが高い。ただ、絶対に資金調達できない訳ではなく、ある程度の実績があれば審査に通る可能性がある。 |

| ビジネスローン | 「事業に使うためのローン」のことで、消費者金融やクレジットカード会社が主に提供している。 審査が比較的厳しくなく、審査にかかる時間も1週間程度と、スピーディーに資金調達ができるが、金利は10%程度と高い。 |

| カードローン | 消費者金融やクレジット会社が提供している貸付のことで、ビジネスローンと金利の高さなどは似ているが、使用目的が限られていない点が大きな違い。生活費にも使える。 |

| クラウドファンディング | 一般の人から広く少額ずつ資金を集め、事業を実現する方法。金銭での返済するのではなく、自社の商品やサービスを提供することも可能というのが、これまでの融資と大きく違う。その場合、魅力的な商品やサービスでないと資金を集めるのは難しい。 |

| ファクタリング | 売掛債権をファクタリング会社に譲渡して、資金を早期に入金してもらうという方法。売掛金が発生していなければ使えないが、万が一、売掛先が倒産したとしても、個人事業主が弁済する必要はなく、ファクタリング会社が負担してくれる。 |

| 国や自治体の補助金や助成金 | 国や自治体は個人事業主などに向けた補助金や助成金制度を準備している。 ただ、広く事業に使える補助金や助成金制度はあまりなく、支援を受けるための条件も厳しい傾向にある。条件をよく見て当てはまっているようであれば検討してみよう。 また、自治体ごとに補助金や助成金制度は異なるので、自治体のHPや窓口で必ず確認するべき。 |

上記のように個人事業主の資金調達方法としてはいくつか選択肢があります。

ただ、個人事業主が資金調達する場合、まずは「日本政策金融公庫からの融資」と「自治体の制度融資」を検討するようにしましょう。

地域の信用金庫や銀行などの融資担当者と懇意にしているようであれば、そちらからの融資を検討しても良いでしょう。

とはいえ、ここまでにあげた融資は、比較的審査に時間がかかる上に、審査自体も厳しいというデメリットがあります。

そのため、厳しい審査に通る自信がない場合やすぐに資金調達を行いたい場合には、多少金利は高いですが「ビジネスローン」や「カードローン」を検討することをおすすめします。状況によってはクラウドファンディングやファクタリングも検討すると良いでしょう。

また、国や地方自治体が提供している助成金制度や補助金制度も、もらえる条件はかなり詳細に決められてはいるものの、返済が不要というメリットがあるので、積極的に活用を検討してみてください。

6章「6.個人事業主の資金調達方法の選び方を解説」では、資金調達方法を迷ってしまう個人事業主に向けて選び方を詳しく解説しているので、ぜひ参考にしてみてくださいね。

それでは、次章から具体的な資金調達方法についてひとつひとつ解説していきます。

3.個人事業主が資金調達するならまずは4つの融資を検討しよう!

個人事業主が資金調達する際に、まず候補としてあげられるのが下記の4つの融資になります。

- 日本政策金融公庫からの融資

- 各自治体で用意されている「制度融資」

- 信用金庫や信用組合からの融資

- 銀行融資

それぞれの特徴について確認していきましょう。

3-1.日本政策金融公庫からの融資

個人事業主が資金調達する際の第一候補として、日本政策金融公庫からの融資があげられます。

「融資」というと、銀行から受けるイメージがある人も多いでしょうが、個人事業主は法人と比べると信用力が低いと見られる傾向があり、融資の審査を通るのは簡単ではありません。

その点、日本政策金融公庫は、政府が100%出資して創設された機関で、銀行で融資を受けられない個人事業主や中小企業向けの融資を中心に取り扱っています。

例えば、個人事業主向けの、下記のような融資制度があります。

| 新規開業資金 | 新たに事業を始める方または事業開始後おおむね7年以内の方を対象とした融資制度で、融資限度額は7,200万円。金利は2.01%〜2.8%で、一定の条件をクリアすればさらに金利が低くなる。 女性、若者、シニアや廃業歴等があって創業に再チャレンジする方など幅広い人を対象にしている。 詳しくはこちらから確認できます。 |

| マル経融資 (小規模事業者経営改善資金) | 商工会議所や商工会などの経営指導を受けている小規模事業者の商工業者が受けられる融資制度で、融資限度額は2,000万円。金利は1.21% 詳しくはこちらから確認できます。 |

| 経営環境変化対応資金 (セーフティネット貸付) | 社会的、経済的環境の変化等外的要因により、一時的に売上の減少等業況悪化をきたしているが、中長期的にはその業況が回復し発展することが見込まれる人向けの貸付。融資限度額は4,800万円。 金利は2.01%〜2.8%で、一定の条件をクリアすればさらに金利が低くなる。 詳しくはこちらから確認できます。 |

日本政策金融公庫では、担保や保証人が不要であったり、金利が低く、返済期間が長めに設定されていたりなど、メリットが大きい融資制度が用意されています。

とはいえ、誰でも融資を受けられるというわけではなく、実際に資金調達するためのハードルは高いです。事業計画書や見積書の提出は必須で、さらに、面接では、自身の事業において利益がでることを明確に説明できなければなりません。

例えば、「無計画で行き当たりばったりな事業」「経営計画に矛盾や欠陥がある」「面接で事業について明瞭な説明ができない」といった場合には審査に通るのは難しいです。

また、個人として、公共料金や税金の支払遅延、返済していない多額の借入がある場合にも、審査は通りにくいと考えておきましょう。

【日本政策金融公庫から資金調達するメリット・デメリット】

| メリット | デメリット |

|---|---|

| ・個人事業主向けの融資が用意されている ・金利が低い(1%程度から3%) ・返済期間が長めに設定されている ・担保や保証人が不要であることが多い | ・審査が厳しい、用意すべき書類が多い ・準備に時間がかかる ・審査に通るまで時間がかかる(1か月から2か月) |

3-2.各自治体で用意されている「制度融資」

各自治体で用意されている「制度融資」を利用するのもおすすめです。

「制度融資」とは、地方自治体と金融機関、信用保証協会が連携して提供する融資のことで、中小企業や個人事業主を支援することを目的としています。

個人事業主は金融機関から融資を受けることになりますが、信用保証協会が信用保証を行い、地方自治体が信用保証料を補助することで、銀行から融資を受けにくい個人事業主をサポートしてくれるのです。

「制度融資」のメリットとしては、長期・低金利で融資を受けられるという点です。

通常、法人と比べて信用力の低い個人事業主が銀行から融資を受ける場合には、金利が高くなる傾向があるので大きなメリットといえるでしょう。

【参考:茨城県の創業支援融資】

| 融資限度額 | 設備資金:3,500万円 運転資金:3,500万円 設備・運転併用:3,500万円 |

| 融資期間 | 設備資金:10年以内(うち据置期間2年以内) 運転資金:7年以内(うち据置期間1年以内) 設備・運転併用:7年以内(うち据置期間1年以内) |

| 融資利率 | 年1.2%~1.5% |

| 信用保証料 | 原則年0.9% |

| 申込窓口 | 商工会議所 商工会 中小企業団体中央会 |

また、上述した通り、金融機関と個人事業主の間に自治体と信用保証協会の支援が入ることで、融資の審査も通りやすいと言えます。

デメリットとしては、関わる機関が多いことから、手続きに時間がかかるという点と金利の他に信用保証料がかかるという点です。

なお、「制度融資」は各自治体で用意されている融資制度であり、自治体によって内容や条件が異なるため、必ず自治体の窓口やHPで確認してくださいね。

| メリット | デメリット |

|---|---|

| • 審査が比較的通りやすい • 日本政策金融公庫の融資と併用できる • 金利が低い(1%程度から2%) • 返済期間が最長15年など長めに設定されている • 担保や保証人が不要であることが多い | • 審査に通るまで時間がかかる(2か月から3か月) • 信用保証料の支払いが必要(年1%程度) |

3-3.信用金庫や信用組合からの融資

個人事業主の資金調達方法として、信用金庫や信用組合からの融資を受けることが考えられます。

信用金庫や信用組合は地域密着を掲げており、個人事業主や中小企業向けの融資制度を用意していることが多いです。

基本的には信用保証協会の保証が必要となるため、実質、信用保証協会の審査も通る必要があり、資金調達まで時間がかかります。

ただ、一般的には信用金庫や信用組合の融資審査は通りやすいと言われています。

また、信用金庫や信用組合からの融資においては、上述した「日本政策金融公庫からの融資」や「制度融資」と比べると、金利は5%程度と高い傾向にあるという点がデメリットといえます。

| メリット | デメリット |

|---|---|

| • 審査に通りやすい • 担当者と親しくなれば色々相談に乗ってもらえる可能性も | • 金利が高い(5%程度) • 審査に時間がかかる(2か月から3か月程度) |

3-4.銀行融資

多くの人が「融資」と言えば、銀行からの融資を想像するのではないでしょうか。

もちろん、個人事業主が絶対に銀行からの融資を受けられないかといえば、そうではなく、銀行の融資窓口に相談して融資につながる可能性もゼロではありません。

ただ、銀行融資を受けるためには、「黒字が続いていること」や「担保や保証があること」といった実績のない個人事業主には難しい条件を満たす必要があります。

さらに、多くの書類を求められた上で、事業状況をしっかりと説明し、融資担当者からの信頼を得られなければなりません。

これらのことを考えると、特に創業前の個人事業主にとっては、銀行から融資を受けるのは難しいと考えて良いでしょう。

一方で、すでに個人事業主として活動していて、安定した利益が得られているなど各種条件が整った上で、事業拡大の融資を受ける場合には、銀行融資もひとつの選択肢となります。

| メリット | デメリット |

|---|---|

| • 金利が低い (事業の状況や信用力によって異なる。 大体2%程度から5%) | • 審査が厳しい • 担保や保証人が原則必須 • 個人事業主にとっては敷居が高い • 審査に時間がかかる(1か月程度) |

以上、個人事業主が資金調達を考えた際に、まず候補としてあげるべき方法4つについて紹介しました。

金利の低さなど個人事業主に有利な点が多くある資金調達方法であるため、なるべく上記の中から選ぶことをおすすめします。

とはいえ、審査を通るためには色々な準備をしなくてはならないことから

「もっと手軽に資金調達する方法はないの?」

と考える人もいるでしょう。

そこで、個人事業主がもう少し手軽に資金調達する方法について次章から紹介していきます。

個人事業主の融資について詳しく知りたい方はこちらもご覧ください。

「個人事業主が融資を受ける現実的な2つの選択肢と融資以外の資金調達法」

4.個人事業主が資金調達するその他の方法

個人事業主が資金調達する方法として下記の4つを紹介します。

・ビジネスローン

・カードローン

・クラウドファンディング

・ファクタリング

4-1.ビジネスローン

個人事業主が資金調達する方法として、ビジネスローンという選択肢もあります。

ビジネスローンは、「事業に使うためのローン」のことで、消費者金融やクレジットカード会社が主に提供しています。

審査が比較的厳しくなく、審査にかかる時間も1週間程度と、スピーディーに資金調達ができるというのがメリットです。また、原則、担保や保証人は必要ありません。

さらに、ビジネスローンは「貸金業者が行う貸し付けは、本人の年収の3分の1を超えてはならない」という総量規制の対象ではないため、数千万円程度の貸付を提供している金融機関もあります。

しかし、デメリットとしては、金利が高いことがあげられます。金融機関ごとに異なりますが、基本的には10%を越えると考えていいでしょう。

これらのことから、ビジネスローンを利用するのに向いているのは、「金利は高くてもいいので、迅速な資金調達が必要」という人です。

とはいえ、後々の資金繰り悪化などを防ぐために、返済については、事前に計画を立てておくようにしましょう。

| メリット | デメリット |

|---|---|

| • 審査が厳しくない • スピーディーに借入ができる • 総量規制の対象にならない • 担保や保証人が不要であることが多い | • 金利が高い(10%以上) • 資金の使い方が限定されている(生活費には使えない) |

ビジネスローンについて詳しく知りたい方はこちら「個人事業主でビジネスローンはあり?メリット・デメリットを解説」

4-2.カードローン

個人事業主が資金調達する方法として、カードローンという選択肢もあります。

ビジネスローン同様に、消費者金融やクレジット会社が提供している貸付のことです。ビジネスローンと金利の高さなどは似ていますが、カードローンは資金の使い道が限定されていないというメリットがあります。

つまり、借入した資金を事業に使うのではなく、生活費として使うことも可能になります。もちろん、基本は事業資金として活用し、一部を生活費の足しにするという使い方もできます。

ただ、ビジネスローンと異なり、総量規制の対象になるという点には注意が必要です。

| メリット | デメリット |

|---|---|

| • 審査が厳しくない • スピーディーに借入ができる • 担保や保証人が不要であることが多い • 生活費として使うこともできる | • 金利が高い(10%以上) • 総量規制の対象になる |

4-3.クラウドファンディング

個人事業主の資金調達方法として、クラウドファンディングもひとつの選択肢として考えてみてください。

クラウドファンディングは、一般の人から広く少額ずつ資金を集め、事業を実現する方法です。主にインターネット上で自分の事業について解説し、理念や事業に共感した人たちが出資を行います。

銀行からの融資などより手軽で、さらに、「自分の事業にはニーズがあるのか?」ということを事前にテストする仕組みとしても注目されています。

クラウドファンディングには、下記のような種類があります。

| 購入型クラウドファンディング | プロジェクトに賛同した人から資金を集め、リターンとして商品やサービスを提供する方法です。 作りたい商品について解説し、欲しいと思った人が賛同して資金を出すという仕組みであるため、市場のニーズを事前に把握することもできます。 |

| 寄付型クラウドファンディング | 一般的な寄付と同様、プロジェクトに賛同した人から広く資金を集める方法です。商品やサービスは提供されないことがほとんどですが、手紙やお礼状を送ることもあります。 |

クラウドファンディングは、手軽に資金を集めることができる方法として注目されてはいますが、実際は、魅力的な商品やサービスを提供できなければ資金は集まらないでしょう。

また、インフルエンサーなど、自身のファンが多ければ資金が集まりやすいですが、そうでなければ難しいことも多いです。

とはいえ、失敗しても大きなデメリットはないので、資金調達を急いでいなければ、試してみると良いでしょう。

| メリット | デメリット |

|---|---|

| • 手軽に資金を集められる • 商品やサービスを提供する形なので金銭での返済が必要ない • 自分の事業のニーズを調査することができる | • 全く資金が集まらないことがある |

4-4.ファクタリング

すでに売上が出ていることが前提条件ではありますが、ファクタリングという資金調達方法もあります。

ファクタリングとは、売掛債権をファクタリング会社に譲渡して、資金を提供してもらう(譲渡代金を受け取る)という方法です。

ファクタリングのメリットとしては、万が一、売掛先が倒産したとしても、個人事業主が弁済する必要はなく、ファクタリング会社が負担してくれるという点です。

また、ファクタリングには、それぞれ2者間と3者間の契約が存在しています。

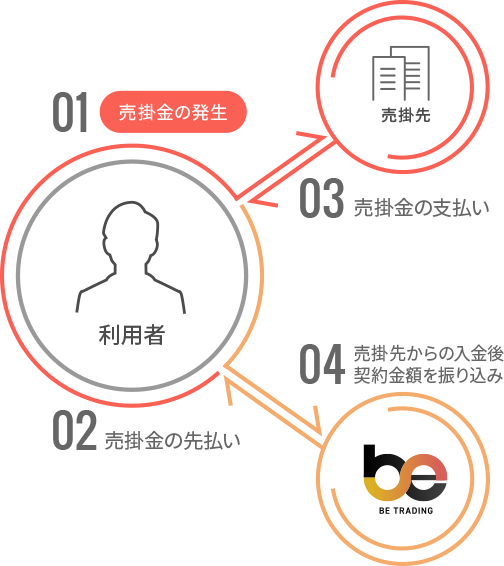

2者間ファクタリングは、「利用者(お客様)」と「ファクタリング会社」のみで契約が行われ、原則として売掛先への連絡は必要ありません。

▼2者間ファクタリングの仕組み

2者間ファクタリングについて詳しくは「2者間ファクタリングとは?メリット・デメリットとやり方・注意点を解説」の記事をご覧ください。

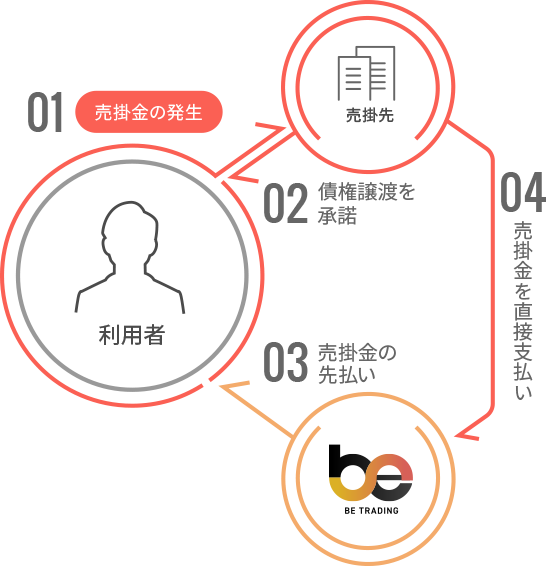

一方で、3者間ファクタリングは、「利用者(お客様)」と「ファクタリング会社」「売掛先」の3者間で契約を行います。

売掛先がファクタリングを承諾する必要がありますが、2者間より手数料が低いというメリットがあります。

▼3者間ファクタリングの仕組み

3者間ファクタリングについて詳しくは「3者間ファクタリングとは?メリット・デメリットやおすすめの相談先、利用手順を解説」の記事をご覧ください。

ファクタリングの手数料目安としては、2者間ファクタリングで8%~18%程度、3者間ファクタリングで2%〜9%程度となります。

ただし、ファクタリング会社ごとに大きく異なるため、詳細はHPなどでよく確認するようにしましょう。

弊社では、ファクタリングサービスを提供しており、見積りも実施しているので、もし興味がある方がいらっしゃいましたらこちらをご参照くださいませ。

| メリット | デメリット |

|---|---|

| • 売掛債権があれば資金調達が迅速にできる • 売掛先倒産などのリスクを負う必要がない(ファクタリング会社に償還請求権がない) | • 手数料は比較的高い(相場:8%から18%) |

個人事業主でも利用できるファクタリングの意味・仕組みについては「ファクタリングとは?」の記事をご覧ください。

5.国や自治体の補助金、助成金も条件が合えば検討しよう

個人事業主が資金調達を行う際には、国や自治体の補助金や助成金の制度も検討してみましょう。

一般的には、融資と異なり返済が不要というメリットがありますが、利用条件が厳しく決まっているというデメリットもあります。

また、基本的に後払いであることや、申請から認可まで数か月から1年くらいかかる場合があることから、創業時や事業拡大時の資金調達としては、少し活用しにくいと言えるでしょう。

そのため、補助金・助成金が受け取れる条件をよく確認し、申請を行うようにしましょう。

補助金・助成金制度は各自治体で異なりますが、参考として、国が提供している「補助金制度」を紹介します。

| 補助金制度 | 内容 |

|---|---|

| 小規模事業者持続化補助 | 小規模事業者が自社の経営を見直し、自らが持続的な経営に向けた経営計画を作成した上で行う販路開拓や生産性向上の取組を支援する制度。販路開拓に必要な経費の一部を補助してくれる。 |

| ものづくり・商業・サービス生産性向上促進補助金 | 中小企業・小規模事業者等が取り組む革新的サービス開発・試作品開発・生産プロセスの改善を行うための設備投資等を支援する制度。 |

また、国が用意している主な「助成金制度」は下記の通りで、人を雇うことを条件としているものが多いです。

自身に当てはまるものがあれば、条件をクリアしてさえいれば返済不要で受け取れるので、ぜひ検討してみてくださいね。

| 助成金制度 | 内容 |

|---|---|

| 人材開発支援助成金 | 小規模事業者が自社の経営を見直し、自らが持続的な経営に向けた経営計画を作成した上で行う販路開拓や生産性向上の取組を支援する制度。販路開拓に必要な経費の一部を補助してくれる。 |

| 中小企業退職金共済制度に係る新規加入掛金助成及び掛金月額変更掛金助成 | 新しく中小企業退職金共済制度(退職金制度)に加入する事業主に助成を行う制度 掛金月額の2分の1を加入後4か月目から1年間、国が助成する。 |

| 特定求職者雇用開発助成金 | 高年齢者や障害者等の就職困難者をハローワーク等の紹介により、継続して雇用する労働者として雇い入れる事業主に対して助成する制度 |

| 地域雇用開発助成金 | 雇用機会が特に不足している地域の事業主が、事業所の設置・整備を行い、併せてその地域に居住する求職者等を雇い入れる場合の助成制度 |

他にも、地域密着型の店舗を展開する場合に、数百万円の支援を行ってくれる補助金や助成金などを用意している自治体もあります。

各自治体ごとに補助金や助成金の制度は異なるため、詳細については、自治体の窓口やHPで確認してみてくださいね!

補助金・助成金について詳しく知りたい方は「資金繰りが苦しいときの乗り越え方|緊急度別おすすめ資金調達方法」の記事もご覧ください。

6.個人事業主の資金調達方法の選び方を解説

資金調達方法の選択肢の中から「どれを選べばいいか分からない」と悩んでしまう人は、こちらの章を参考にしてみてください。

個人事業主が資金調達方法に迷った時の選び方について解説します。

- 創業時の資金調達は「金利が低い」融資がおすすめ

- 事業拡大チャンスには、信用金庫や銀行からの融資を検討

- 緊急時には迅速に資金調達できる方法を検討

- 地域密着型のビジネスであれば自治体支援も検討

6-1.創業時の資金調達は「金利が低い」融資がおすすめ

創業時に資金調達するのであれば、なるべく「金利が低い」融資を検討するようにしましょう。

創業時にはこれから利益ができるかどうか分からない状態であるため、なるべくリスクは負わない方が賢明だからです。

選択肢としては、「日本政策金融公庫からの融資」か「自治体の制度融資」を最初に検討することをおすすめします。

金利が低く、返済期間も長めに設定されているなど、個人事業主にとってメリットが大きい融資制度なので、積極的に活用しましょう。

返済が少ない方が資金繰りも悪化しにくく、事業に集中できるため、まずは、上記2つの融資を検討してみてくださいね。

6-2.事業拡大チャンスには、信用金庫や銀行からの融資を検討

事業拡大のチャンス時には、信用金庫や銀行からの融資を検討すると良いでしょう。

事業拡大を検討するタイミングでは、ある程度の実績が積み上がっており、利益が出ているはずなので、信用金庫や銀行から融資が受けやすくなっているはずです。

ビジネスローンやカードローンと比べると金利が低く設定されているので、ぜひ検討してみてくださいね。

6-3.緊急時には迅速に資金調達できる方法を検討

緊急時には迅速に資金調達できる方法を検討してみましょう。

個人事業主にとって「緊急時」とは多岐に渡りますが、事業が急にうまくいかなくなる事態に陥り「1週間以内に資金が必要になった」という場合などが考えられます。

少し時間がかかっても大丈夫であれば、日本政策金融公庫における「セーフティネット貸付」なども検討してもらいたいところですが、融資までに時間がかかるのがデメリットです。

そのため、「すぐに現金が必要!」という場合には、金利は高いものの、審査が厳しくなく迅速に資金調達ができる「ビジネスローン」や「カードローン」、売掛債権があるなら「ファクタリング」を検討することをおすすめします。

6-4.地域密着型のビジネスであれば自治体支援も検討

地域密着型ビジネスを展開する場合には、自治体の補助金や助成金を検討してみましょう。

自治体特有の補助金や助成金については、地域に利益をもたらしてくれる事業が対象になる傾向が強いです。

そのため、個人事業主として地域密着型のビジネスを行う場合には、該当する補助金や助成金がないか、自治体に積極的に問い合わせすることをおすすめします。

融資と違い、返済が不要であることが多いので、「知らないで損をする」ということにならないよう、確認を怠らないようにしましょう。

7.個人事業主が資金調達を成功させるために押さえておくべきポイント

個人事業主が資金調達を行う際には、いくつかの選択肢があります。ただ、予想より審査が厳しいなど、スムーズに資金調達できないこともあるかもしれません。

そこで、下記の「資金調達を成功させるポイント」について事前に押さえておきましょう。

- 自分の事業の状況に合わせて適切な資金調達先を選ぶ

- 融資条件をクリアしているか確認する

- 事前準備を入念に行う

- 税理士など専門家に依頼することも検討

7-1.自分の事業の状況に合わせて適切な資金調達先を選ぶ

自分の事業の状況に合わせて適切な資金調達先を選ぶようにしましょう。

ここまで紹介してきた通り、資金調達先にはいくつかの選択肢がありますが、「資金調達の目的」によって最適な方法は異なります。

例えば、これから創業することを考えており、準備時間がたっぷりある場合、多少時間や手間がかかっても、金利が低い資金調達先を選ぶべきでしょう。後々の返済が楽になり、資金繰りの悪化につながりにくいからです。

一方で、迅速に資金調達をして事業拡大のチャンスを掴みたいのであれば、審査に数か月以上かかるような融資先より、多少金利が高くてもすぐに融資を受けられる方法を選んだ方が得策と言えます。

このように、個人事業主が資金調達を成功させるためには、事業の目的に合わせて最適な資金調達方法を選ぶことが非常に大切なのです。

7-2.最初に融資条件をクリアしているか確認する

融資条件をクリアしているかをよく確認しておくことが大切です。

それぞれの融資や助成金に関しては、原則、資金提供を受けられる条件が細かく決まっています。

例えば、「開業届を提出済み」「確定申告をしている」といった点などは最低条件として提示されることが多いです。そもそも最低条件をクリアしていなければ、資金調達はできず、門前払いとなってしまいます。

他にも融資の種類ごとに、「開業から3年以内」「特定の地域で事業を営んでいること」「資金の使途」など細かい条件をクリアしなければ融資が受けられないことがあります。

条件から外れている融資に間違って申し込み、時間や手間をかけることにならないよう、よく確認してから申し込みを行いましょう。

7-3.事前準備を入念に行う

個人事業主が資金調達を成功させるため、事前準備を入念に行うようにしましょう。

特に、「日本政策金融公庫からの融資」や「自治体の制度融資」など、個人事業主が第一候補とする資金調達先の審査は比較的厳しいと言われています。そのため、自分で事業のアピールをしっかりとしなければなりません。

事業計画書や見積書を提出した上で、面接などで事業内容を分かりやすく解説し、審査担当者に資金提供を納得させなくてはならないのです。

そのため、入念に準備をした上で、書類の提出や面接に臨むようにしましょう。

7-4.税理士など専門家に依頼することも検討

資金調達を自分で行うのが難しいと感じるようであれば、税理士などの専門家に依頼することも検討してみましょう!

創業前に事業計画書などを作成するのは、人によっては難しく感じるかもしれません。

そこで、個人事業主や中小企業の資金調達におけるサポートを行なっている専門家に頼ることを検討してみましょう。

専門家のノウハウを参考にすれば、資金調達の成功率も上がるはずです。

8.個人事業主が資金調達する際の注意点

個人事業主が資金調達する際に注意する下記2つの点について解説します。

- 悪質な事業者に注意

- 提供された資金は、原則、別の用途に使うことはできない

8-1.悪質な事業者に注意

個人事業主が資金調達する際、悪質な事業者に騙されないよう注意しましょう。

「低金利」「即日入金」と謳っておきながら、実際は高金利であったり、最悪、詐欺に巻き込まれたりすることもあるようです。

迅速な資金調達が必要であったとしても焦らず、資金調達先をよく調べてから依頼するようにしましょう。

8-2.提供された資金は、原則、別の用途に使うことはできない

提供された資金は、原則、別の用途に使うことはできないので注意しましょう。

通常、資金調達する際に、「開業資金」「運転資金」など、資金の使用目的が決まっていることがほとんどです。特に、個人事業主は生活費などと混同しやすい傾向にあるため、気をつけましょう。

資金の使用目的以外で使ってしまうと、今後、資金調達する際などに悪影響を及ぼす可能性もあります。

生活費などと混同しないよう、事業用の資金をしっかり管理するようにしてくださいね。

9.まとめ

本記事では、

- 個人事業主が資金調達する際に検討すべき4つの方法

- 個人事業主が資金調達する際に検討すべきその他の方法

- 国や自治体の補助金、助成金について紹介

- 個人事業主の資金調達方法の選び方を解説

- 個人事業主が資金調達を成功させるために押さえておくべきポイント

- 個人事業主が資金調達する際の注意点

について解説しました。

個人事業主の資金調達としては主に下記の選択肢が考えられます。

| 資金調達方法 | 内容 |

|---|---|

| 日本政策金融公庫からの融資 | 政府が100%出資して創設された機関で、銀行で融資を受けられない個人事業主や中小企業向けの融資を中心に取り扱っている。 金利は低いが審査は厳しく時間がかかる傾向がある。 |

| 各自治体で用意されている「制度融資」 | 地方自治体と金融機関、信用保証協会が連携して提供する融資制度。長期・低金利で融資を受けられ、比較的審査は通りやすい。 |

| 信用金庫や信用組合からの融資 | 地域密着型の金融機関であるため、その地域で開業している場合には融資を受けやすい。ただし、上記2つの融資と比べると多少金利が高くなる傾向にある。 |

| 銀行融資 | 銀行から融資を受ける方法。大手企業などは銀行から融資を受けることが多いが、個人事業主からするとハードルが高い。ただ、絶対に資金調達できない訳ではなく、ある程度の実績があれば審査に通る可能性がある。 |

| ビジネスローン | 「事業に使うためのローン」のことで、消費者金融やクレジットカード会社が主に提供している。 審査が比較的厳しくなく、審査にかかる時間も1週間程度と、スピーディーに資金調達ができるが、金利は10%程度と高い。 |

| カードローン | 消費者金融やクレジット会社が提供している貸付のことで、ビジネスローンと金利の高さなどは似ているが、使用目的が限られていない点が大きな違い。生活費にも使える。 |

| クラウドファンディング | 一般の人から広く少額ずつ資金を集め、事業を実現する方法。金銭での返済するのではなく、自社の商品やサービスを提供することも可能というのが、これまでの融資と大きく違う。その場合、魅力的な商品やサービスでないと資金を集めるのは難しい。 |

| ファクタリング | 売掛債権をファクタリング会社に譲渡して、資金を早期に入金してもらうという方法。売掛金が発生していなければ使えないが、万が一、売掛先が倒産したとしても、個人事業主が弁済する必要はなく、ファクタリング会社が負担してくれる。 |

| 国や自治体の補助金や助成金 | 国や自治体は個人事業主などに向けた補助金や助成金制度を準備している。 ただ、広く事業に使える補助金や助成金制度はあまりなく、支援を受けるための条件も厳しい傾向にある。条件をよく見て当てはまっているようであれば検討してみよう。 また、自治体ごとに補助金や助成金制度は異なるので、自治体のHPや窓口で必ず確認するべき。 |

なるべく金利が低い融資を選ぶことをおすすめしますが、状況によっては、金利や手数料が高くてもスピーディーに融資を受ける方法を選ぶこともあるでしょう。

どちらにしても、自分の事業の状況に合わせて適切な資金調達先を選ぶことが大切です。

それぞれの融資や助成金制度についてよく理解し、自分に合った資金調達方法を選択するようにしましょう。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者