「大口案件を契約できたのは良いけれど、支払いまでの期間が長い…」

「売掛金を早く資金化したい」

「請求書を買い取りしてくれるサービスがあると聞き、気になっている」

とお考えの方も多いかと思います。

結論からお話しすると、売掛金を早く資金化したい場合、請求書買取サービスを利用することがおすすめです。

請求書買取サービスとは「ファクタリング」のことで、ファクタリング会社に請求書(売掛金)を買い取ってもらい、支払期日前に売掛金を資金化(現金化)することができます。海外では一般的なサービスですが日本ではまだ馴染みが薄いため、「違法では?」と心配する人も多いでしょう。

請求書買取サービス(ファクタリング)は、民法第466条でも認められている合法なサービスなので安心して利用できます。請求書買取サービスを利用すれば、最短即日で資金調達ができ、資金繰りを改善できます。また、請求書買取サービスは融資ではないので負債にならず、融資のように調達した資金が帳簿の負債に計上されることもありません。

請求書買取サービスを利用したい場合、ファクタリング会社に依頼することになります。ですが、ファクタリング会社は沢山あり、手数料や買取可能額、資金化までの日数などが違うため、それぞれじっくり比較して依頼先を選ぶことが大切です。

そこでこの記事では請求書買取サービスについて、仕組みやメリット・デメリット、依頼するファクタリング会社を選ぶポイント、おすすめのファクタリング会社を紹介していきます。

【この記事のポイント】

◎請求書買取サービスについて特徴や仕組みが分かる

◎請求書買取サービスのおすすめな会社が分かる

◎請求書買取サービスのメリット・デメリットが分かる

◎請求書買取サービスのおすすめな人とおすすめではない人が分かる

◎請求書買取サービス(ファクタリング)会社を選ぶポイントが分かる

この記事を最後まで読むことで、請求書買取サービスの特徴や仕組みなどの全体像を理解することができ、請求書買取サービスを利用するべきかどうかを判断することができます。

ファクタリング会社の選び方や利用手順も分かるので、スムーズかつ早急に売掛金を資金化できるでしょう。

売掛金の入金待ちでお困りの方 l 今すぐ売掛金を現金化!

「売掛先の支払いサイトが長すぎて資金繰りが厳しい…」

そんなお悩みはファクタリングで即解決!

銀行融資とは違い、信用情報への影響なし&資金調達まで圧倒的に速いため、最短即日で資金を確保できます!

ビートレーディングなら資金調達まで最短2時間

取引実績7.1万社 × 専任オペレーター制度で初めての方も安心。

契約まですべてオンライン完結!

「利用を相談する」から無料のご相談も承っております。 お急ぎの方は「今すぐ審査に進む」をクリック!

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

1.請求書買取サービスとは

まずは請求書買取サービス、つまりファクタリングについて基本的な部分を把握しましょう。

ここでは、請求書買取サービスを通じてできることを解説します。また、請求書買取サービスは、請求書以外の書類が必要になることが一般的なので、どのような書類を準備すればいいのかも把握しておきましょう。

1-1.請求書買取サービスで早期資金化を実現

冒頭でもお話ししたとおり、請求書買取サービス(ファクタリング)とは売掛金を早期に資金化(現金化)できるサービスです。

利用者は審査を受け、審査に通ったら利用することができます。具体的には、サービスの提供会社(ファクタリング会社)に売掛金を買い取ってもらい、手数料が引かれた分を受け取ります。資金化までの期間は最短即日で長くても1週間程度となり、「売掛先の入金までの期間が長い」など資金繰りに困っている人に非常に便利なサービスだと言えるでしょう。

手数料はサービスの提供会社によって違います。先ほども説明したとおり、請求書買取サービスは「売掛債権の譲渡」なので融資ではありません。よって、負債になることはありませんので安心して利用できます。

請求書買取サービスとは、正式には「ファクタリング」のことを言います。

ファクタリングとは、利用者の売掛金をファクタリング会社が買い取って支払期日前に利用者に買取金額を入金し、その後債権の回収業務を行ったり、売掛金の保証を行う金融サービスです。

請求書買取サービスの「ファクタリング」について詳しく知りたい方は「ファクタリングとは?」の記事をご覧ください。

ファクタリングにはさまざまな種類がありますが、請求書買取サービスは、売掛金を買い取ってその債権の回収業務を行う「買取型ファクタリング」に分類されます。買取型ファクタリングには、請求書買取サービスの他にも、請求書の前の段階である注文書の買取サービス(注文書ファクタリング)や医療報酬債権の買取サービス(介護・診療報酬ファクタリング)などさまざまなサービスがあります。

ファクタリングの種類やそれぞれの特徴について詳しく知りたい方は、「ファクタリングの種類を解説|2契約6種類の特徴とメリットデメリット」の記事もぜひ参考にしてみてください。

1-2.請求書買取サービスは請求書のみでは利用できない

請求書買取サービス(ファクタリング)は請求書さえあれば利用できると思われがちですが、基本的には請求書以外の書類も必要になるため注意してください。

ファクタリング会社が複数の書類を求める理由は、売掛金が確実に存在するか確認し、売掛先の信用力を判断するためです。ファクタリング会社によって提出する書類は異なりますが、請求書以外にも過去の取引が確認できる通帳のコピーや、請求書関連の書類が必要になるケースが多く見られます。

その他、以下の書類も必要になる場合があるため、契約するファクタリング会社ごとに詳細を確認しましょう。

- 商業登記簿謄本

- 印鑑証明書

- 売掛先との契約書

- 決算書

- 身分証明書

請求書のみでは利用できない理由について詳しくは「ファクタリングは請求書のみでの利用はNG!最低限必要な書類と提出書類の少ない会社」の記事をがご覧ください。

2.請求書買取サービスの仕組み

先ほどのお話で、請求書買取サービス(ファクタリング)のイメージがついたでしょうか。

では請求書買取サービスについてさらに理解を深めるために、次は具体的な仕組みを説明していきましょう。請求書買取サービスは、大きく分けて2つの仕組みがあります。

①利用者とファクタリング会社の2者で契約する「2者間ファクタリング」

②利用者とファクタリング会社、売掛先の3者で契約する「3者間ファクタリング」

何度もお話ししているとおり、請求書買取サービスはファクタリングサービスのことです。そのため、請求書買取サービスの仕組みもファクタリングの仕組みと同じになります。

では、それぞれについてもう少し詳しく説明していきましょう。

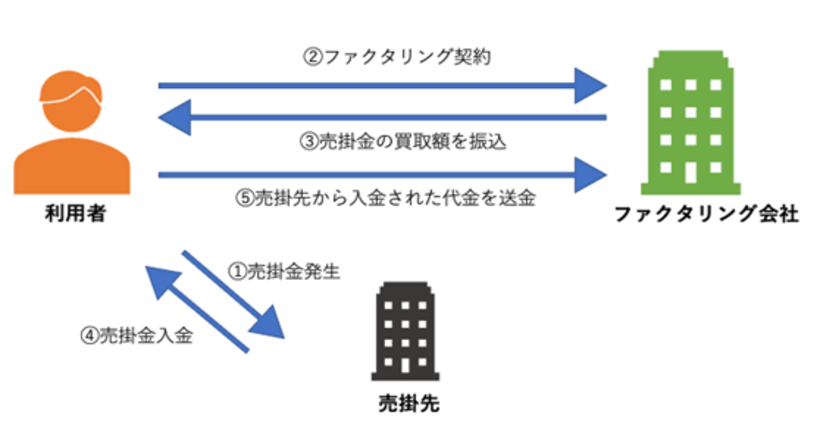

2-1.2者間ファクタリング

「2者間ファクタリング」とは、利用者とファクタリング会社の2者で取引する方法を言います。

この図のように、2者間ファクタリングは5つのSTEPで完了します。

①売掛金の発生

②利用者とファクタリング会社が契約

③ファクタリング会社が利用者に売掛金の買取額を入金

④売掛先から利用者に売掛金が入金

⑤利用者は速やかに④で入金された売掛金をファクタリング会社に振込

2者間ファクタリングは利用者とファクタリン会社の2者のみで行われる契約なので、契約に際して売掛先に承諾を得る必要がありません。

また、手続きがスムーズに行われるため売掛金の資金化(現金化)が迅速です。

ファクタリング会社にもよりますが、代金を受け取れるまでの日数は、最短即日で資金化できる場合もあります。

長くても1週間以内には入金されるでしょう。

ただし、手数料の相場は次に説明する3者間ファクタリングよりも高めで8%〜18%程度になります。

【2者間ファクタリングの仕組み】

◎利用者とファクタリング会社の2者契約

◎売掛先に請求書買取サービスを承諾してもらう必要がない

◎資金化が迅速で、最短即日も可能

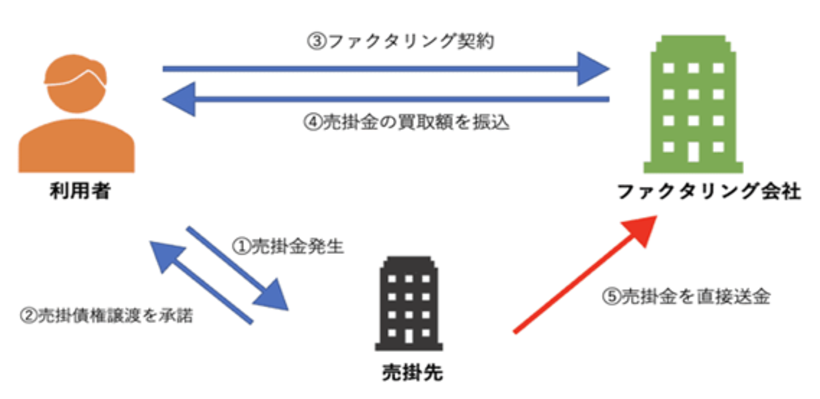

2-2.3者間ファクタリング

「3者間ファクタリング」は利用者とファクタリング会社、売掛先の3者で契約が行われます。

この図のように、3者間ファクタリングは契約に売掛先が加わるということが最大の特徴です。

サービス完了までの5つのSTEPを説明すると、

①売掛金の発生

②売掛先が売掛金の譲渡を承諾

③利用者とファクタリング会社で請求書の買取契約を締結

④ファクタリング会社は利用者に売掛金の買取額を振込

⑤売掛先はファクタリング会社に売掛金を振込

という流れになります。

3者間ファクタリングでは売掛先が直接ファクタリング会社に売掛金を支払うため、利用者が売掛先からの資金をファクタリング会社に振り込む過程を省略することができます。

さらに、売掛先が契約に加わっていることでファクタリング会社にとっては売掛金に関するリスクを抑えられるため、手数料の相場は2者間ファクタリングよりも安く、2%〜9%程度になります。

【3者間ファクタリングの仕組み】

◎利用者と売掛先、ファクタリング会社の3者契約

◎売掛金は売掛先がファクタリング会社に直接支払う

◎ファクタリング会社にとって2者間よりリスクが小さいので手数料が2%〜9%と低い

3.おすすめの請求書買取サービス会社5選

請求書買取サービス(ファクタリング)を提供しているファクタリング会社は選びきれないほどたくさんあります。「どのファクタリング会社にしたら良いのだろう」と困っている人も多いでしょう。

そこでおすすめの請求書買取サービスを提供している会社を5社ご紹介していきます。

3-1.総合力なら「ビートレーディング」がおすすめ

ビートレーディングのおすすめポイント

◎ファクタリングの種類が豊富

◎対面、オンライン契約できる

◎請求書の買取額に制限なし

弊社ビートレーディングは、総合力でファクタリング会社を決めたい人におすすめです。

もう少し具体的に説明すると、ビートレーディングでは扱うファクタリングサービスの種類が豊富で、

・2者間ファクタリング

・3者間ファクタリング

・介護報酬ファクタリング

・診療報酬ファクタリング

・注文書ファクタリング

というように幅広いニーズに対応できるサービスを提供しています。

さらに、契約の方法もオンライン、対面、訪問の3種類があり、

・忙しい場合はオンライン

・じっくり相談したい場合は対面や訪問

というように利用者の状況に応じて契約方法を選べるのも魅力です。ビートレーディングのファクタリングは買取額に制限がなく少額から高額まで依頼でき、さまざまなニーズに対応できます。

さらに手数料は2%〜と低めに設定しているほか、入金までは最短2時間とスピーディーで使いやすさも抜群です。このように多様なニーズにマッチしているビートレーディングは多くの企業や個人事業主から選ばれていて、取引実績は7.1万社、累計買取額1,550億円(2025年3月時点)を達成しています。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

3-2.信用性の高さが魅力の「日本中小企業金融サポート機構」

日本中小企業金融サポート機構のおすすめポイント

◎手堅い信用力

◎手数料は1.5%~と低め

◎非対面契約可能

日本中小企業金融サポート機構は、関東財務局長及び関東経済産業局長が認定する経営革新等支援機関です。

手堅い信用力を重視したい人におすすめです。

日本中小企業金融サポート機構の魅力についてもう少し詳しくお伝えすると、次の4点になります。

・審査は最短30分

・2者間と3者間ファクタリングを提供

・手数料は1.5%~

・経産省認定機関

審査は最短30分とスピーディーな上、手数料は1.5%~と低く設定されています。

手数料を抑えたい方やファクタリングの利用が初めての方におすすめです。

3-3.手数料の安さで選びたいなら「PAY TODAY」がおすすめ

PAY TODAYのおすすめポイント

◎手数料1%~9%

◎オンラインで契約できる

◎個人事業主やベンチャー企業も利用可能

「PAY TODAY」は、手数料1%〜9%という低さが魅力です。手数料は最大でも9%なので、安心して利用することができます。

「とにかく手数料を安く抑えたい」という人におすすめです。

「PAY TODAY」は手数料の安さの他にも次のようなメリットがあります。

・最短30分で資金化(現金化)

・オンライン型だから簡単でスピーディー

・90日先の売掛債権まで買取可能

・ベンチャー企業や個人事業主の利用も可能

「PAY TODAY」はオンライン型のファクタリング会社なので、手続きが簡単でスピーディーです。

最短30分で資金化できるスピード感は、資金化を急いでいる人に最適です。

さらに買取ファクタリングは通常30日〜45日先の債権が対象ですが、「PAY TODAY」は90日先まで買取可能です。

法人だけでなく、ベンチャー企業や個人事業主でも利用できるという点も魅力ですね。

3-4.フリーランスにおすすめの「フリーナンスbyGMO」

フリーナンスbyGMOのおすすめポイント

◎フリーランスに特化したファクタリングサービス

◎利用するほど手数料が下がる

◎フリーランス向けの補償なども受けられる

フリーランスの方が請求書買取サービスを利用したい場合におすすめしたいのが「フリーナンスbyGMO」の「即日払い」というサービスです。

「即日払い」は、請求書買取サービスと内容は同じで売掛金を最短即日で資金化(現金化)できるサービスです。

2者間ファクタリングなので売掛先の承諾を得る必要がなくスピーディーに資金調達ができます。

手数料は3%〜10%で、サービスを利用するほど手数料が下がっていく仕組みです。

フリーランスの人に「フリーナンスbyGMO」をおすすめしたいもう一つの理由は、「フリーナンスbyGMO」に登録すればフリーランス向けの補償や保険サービスも利用できるからです。

特に、会員なら無料で受けられる基本のサポート「あんしん補償」は、仕事中の事故や納品物の欠陥、著作権侵害などを補償してくれるのでおすすめです。

3-5.コンサルティングも受けたいなら「ベストファクター」がおすすめ

ベストファクターのおすすめポイント

◎1000万円までならオンライン契約が可能

◎財務コンサルティングが受けられる

◎法人も個人事業主も利用可能

ベストファクターは、2者間ファクタリングと3者間ファクタリングに対応しているファクタリング会社です。

請求書の買取額は10万円から1億円まで可能で、1,000万円までならオンラインでの契約にも対応しています。

手数料は2%〜と低めで最短1時間での資金化が可能です。

ベストファクターはファクタリングを利用すると財務コンサルティングが受けられることが魅力です。

「今後の資金繰りについて相談しながら進めたい」

「もう少し財務状況を改善したい」

という不安を抱えているのであれば、ベストファクターに依頼するメリットが大きいでしょう。

4.優良な請求書買取サービス会社の選び方7つ

請求書買取サービス(ファクタリング)を利用したい場合は、数あるファクタリング会社から自分に最適な1社を選ぶことになります。

しかし、ファクタリング会社によっては対象が法人のみになっているところや、少額取引に応じていないところもあります。

また確認すべき点を確認せずに契約すると悪徳業者と契約してしまう危険性もあります。

ファクタリング会社の選択に失敗しないために、確認すべきポイントは7点あります。

それぞれについてもう少し詳しく説明していきますね。

4-1.手数料の安さ

ファクタリング会社を選ぶ際のポイントの一つは、手数料の安さです。

手数料はファクタリング会社によって異なりますが、相場は2者間ファクタリングで8%〜18%、3者間ファクタリングで2%〜9%となっています。相場を参考に、それよりも大きくかけ離れている場合は依頼を避けた方が良いでしょう。

4-2.入金までの日数

申し込みから入金まで、最短でどのくらいの日数がかかるのかも知っておきましょう。

入金までの日数はファクタリング会社によって異なるため、申し込み当日に入金される人もいれば、3日〜4日かかる人もいます。できるだけ早く資金化(現金化)したい場合は、ファクタリング会社の入金までの日数を最初に確認しておきましょう。

4-3.最小買取額の設定

請求書の買い取りを依頼する場合は、売掛金の買取額に制限があるかどうかもチェックしましょう。

ファクタリング会社によっては、「◯万円以上から買取可能」というような、最小買取額を設定している場合があるからです。個人事業主の場合は請求書の額面が高額にならない場合も多いので、できるだけ最小買取額が低く設定されている、もしくはそもそも買取額に制限を設けていないファクタリング会社が利用しやすいでしょう。

4-4.オンライン契約に対応

請求書の買い取りがオンラインでできるかどうかも大きなチェックポイントです。

オンライン契約に対応しているファクタリング会社の場合、来店しなくても申し込みや契約ができるので時間や労力の節約になります。地方に住んでいる人や外出が多い人の場合は、気になるファクタリング会社がオンライン契約に対応しているかをチェックすることをおすすめします。

4-5.実績や口コミ

気になるファクタリング会社のHPに実績や口コミが掲載されている場合は、必ずチェックしましょう。

実績が多い方がさまざまなケースに対応できますし、口コミを見て自分と同じようなケースで依頼した人がいれば参考になりますよね。実際にファクタリングを利用した人の体験談はとても貴重なので、口コミや実績はファクタリング会社を選ぶ際の重要なポイントです。

4-6.個人事業主・フリーランスの利用

個人事業主やフリーランスでも、売掛金を保有していれば請求書買取サービスを利用できます。

サービス利用時の審査では、利用者よりも売掛先の信用力が重視されるためです。売掛先が信用力のある法人であれば、個人事業主・フリーランスでも請求書買取サービスの審査に通る可能性があります。

ただし、ファクタリング会社によっては、利用者を法人に限定するところも少なくありません。ファクタリング会社を選ぶ際は、個人事業主やフリーランスでも利用できるか確認しましょう。また、ファクタリング会社によっては少額取引に対応していないケースもあります。

個人事業主やフリーランスの取り扱う売掛金は法人よりも少額な傾向にあるため、少額取引を希望する場合は買取可能額が少額なところを選びましょう。

4-7.必要書類が少ない

必要書類が少ないファクタリング会社を選ぶと、書類を準備する手間がかからずスムーズに資金調達できる可能性があります。

前述のとおり、一般的に請求書買取サービスは請求書のみでは利用できません。

複数の書類で審査しないまま売掛金を買い取ると、ファクタリング会社側は大きなリスクを負うことになります。そのため、請求書買取サービスを利用する際は、複数の書類を用意しなければなりません。

ただし、必要書類が少ないファクタリング会社は存在するので、公式サイト等で確認して、必要書類が少ないところを選びましょう。また、必要書類が少ないファクタリング会社の多くは、オンライン上で見積りや申し込みが可能です。手続きの負担が少ない上に即日入金してもらえるとあれば、利用者にとってメリットが大きいといえるでしょう。

少ない書類で利用できるファクタリング会社について詳しくは「少ない書類で利用できるおすすめのファクタリング会社はどこ?メリット・デメリットを解説」の記事をご覧ください。

5.請求書買取サービスのメリット5つ

次に、請求書買取サービス(ファクタリング)のメリットについて詳しく説明していきましょう。

請求書買取サービスの主なメリットは下記5つです。

①売掛金を最短即日で資金化できる

②資金繰りを安定させられる

③負債にならない

④赤字や税金の滞納があっても利用できる

⑤貸倒れリスクに備えられる

それぞれについて詳しく説明していきますね。

5-1.売掛金を最短即日で資金化できる

請求書買取サービスを利用するメリットは、売掛金を早期に資金化(現金化)できることです。

先ほどもお話ししたとおり、ファクタリング会社にもよりますが2者間ファクタリングの場合は最短数時間〜即日で資金化が可能で、3者間ファクタリングでも多くの場合が2週間以内には資金化できます。

請求書の買い取りを依頼すれば、支払いサイトを短縮でき、売掛金の入金を数か月〜半年待つことがなくなるため、資金繰りの改善に役立ちます。

5-2.資金繰りを安定させられる

請求書買取サービスは資金繰りを安定させられます。

売掛金が支払われるのが数か月先というような入金までの期間が長い契約の場合、「仕事で使った諸費用が払えない」「運転資金が足りなくて他の仕事の準備に影響が出る」というような状況を招いてしまう可能性もあります。

そんな時は請求書の買い取りを依頼すれば支払期日よりも前に資金化(現金化)でき、資金繰りへの悩みや不安を改善できるでしょう。

5-3.負債にならない

請求書買取サービスはファクタリングという金融サービスの一種で、融資ではありません。

請求書買取サービスの仕組みのお話でも説明した通り、売掛金を譲渡して手数料を引いた分を受け取る仕組みなので負債や借り入れとはまったく違うものなのです。そのため、借入額が増えたり、賃借対照表に影響することもありません。

5-4.赤字や税金の滞納があっても利用できる

請求書買取サービスは融資ではないため、審査の対象は主に売掛先や売掛金です。

融資の場合、審査の対象は主に利用者になるため、利用者が赤字だったり税金や社会保険料を滞納していると信用力がないと判断され審査に通りません。一方で、請求書買取サービスの場合、審査の対象は主に売掛先の与信や売掛金の実在性になりますので、利用者の信用力はあまり考慮されません。

5-5.貸倒れリスクに備えられる

請求書買取サービスはファクタリングなので、ノンリコース契約になります。

ノンリコースとは「償還請求権がない」という意味です。償還請求権についてもう少し分かりやすく言うと、売掛先の倒産などで売掛金の回収が不能になっても、利用者は先に受け取っている代金をファクタリング会社に返金する必要がないということです。

そのため、もし売掛先が倒産しても利用者がその影響を受けることはなく、貸倒れリスクを回避することができます。ノンリコースについて詳しくは「ファクタリングのノンリコースを解説!ウィズリコースとの違いやメリット・デメリットを解説」の記事をご覧ください。

6.請求書買取サービスのデメリット3つ

請求書買取サービス(ファクタリング)のメリットをお話しましたので、次は請求書買取サービスのデメリットをお話していきましょう。

請求書買取サービスのデメリットは下記3つです。

①手数料が引かれるので売掛金の満額は受け取れない

②3者間取引では売掛先に承諾を得る必要がある

③融資と違い請求書の額面以内でしか資金調達できない

メリットと合わせてデメリットを把握しておくことで、請求書買取サービスについてより理解を深められることになります。

こちらも、それぞれについてさらに詳しく説明していきます。

6-1.手数料が引かれるので売掛金の満額は受け取れない

請求書買取サービスは、ファクタリング会社から手数料が引かれた金額が利用者に振り込まれます。

そのため、売掛金の満額を資金化(現金化)できるわけではないことがデメリットになります。手数料はファクタリング会社によって異なりますが、一般的には、2者間ファクタリングで8%〜18%、3者間ファクタリングで2%〜9%が相場です。

6-2.3者間取引では売掛先に承諾を得る必要がある

請求書買取サービスには2者間ファクタリングと3者間ファクタリングの2つの仕組みがあることをお話していましたが、3者間ファクタリングを選択した場合は、売掛先に請求書買取サービスを利用することを承諾してもらう必要があります。

請求書買取サービスは海外では一般的な資金調達方法ですが、日本ではまだ十分に普及しているとは言えません。

そのため、請求書買取サービスへの理解が低い会社の場合は、自分の売掛先が請求書買取サービスを利用することについて、「手元の資金に余裕がないのかな」「資金繰りに困っているのかな」などというようなマイナスのイメージを持たれてしまう可能性もあるので注意する必要があります。

6-3.融資と違い請求書の額面以内でしか資金調達できない

請求書買取サービスは、あくまでも請求書の額面から手数料を引いた金額が資金化(現金化)できるというサービスです。

銀行のフリーローンや多目的ローンのように、銀行が設定した限度額以内であれば好きなだけ借りられるというような仕組みではありません。例えば請求書の額面が50万円であるのに対し、「手元の資金が少ないから、数年分の運転資金として300万円欲しい」というような使い方はできないので気をつけましょう。

7.請求書買取サービスがおすすめの人・おすすめではない人

請求書買取サービス(ファクタリング)がおすすめの人の特徴を、以下に示しました。

・とにかく早く資金化(現金化)したい人

・貸倒れリスクに備えたい人

2者間ファクタリングの場合は最短即日で資金化できます。事業を回すためにすぐに資金を得たい人、創業したばかりで資金に余裕がない人などには、請求書買取サービスがおすすめです。貸倒れリスクに備えたい人にも、請求書買取サービスが向いています。

貸倒れとは、売掛先の倒産などで売掛金を回収できなくなることです。請求書買取サービスはノンリコース契約で、予期せず貸倒れとなったときも売掛金を肩代わりせずに済みます。

一方、以下の人には、請求書買取サービスをおすすめできません。

・どうしても手数料を引かれたくない人

・資金化をそれほど急いでいない人

請求書買取サービスを利用すると、手数料を引かれます。

サービスによって異なりますが、手数料の相場は、2者間ファクタリングで8%〜18%、3者間ファクタリングで2%〜9%です。手元に資金がある場合は、手元資金を優先的に使ったほうが良いでしょう。

請求書買取サービスを利用すると、本来入金されるはずの金額から手数料を引かれます。さらに必要書類を準備したり審査を受けたりする手間も発生するので、資金化を急いでいない場合は、あまりメリットがありません。

8.請求書買取サービスを利用する際の流れ

初めて請求書買取サービス(ファクタリング)を利用する人は、どのような手順で契約すればよいか分からないかもしれません。

一般的に、請求書買取サービスを利用するときは以下の手順を踏みます。

①見積りを取る

②申し込みをする

③書類を提出する

④審査を受ける

⑤契約をする

⑥売掛金を送金する

まずは複数のファクタリング会社に対して、請求書の買い取りに応じてもらえるか、手数料はいくらになるのかなど、取引条件を確認するために見積りを取ります。

複数社の見積りを比較し、利用したいファクタリング会社が決まったらWebサイトやメールまたは電話や窓口、郵送などで申し込みを行います。

必要書類をWebサイトやメール、郵送で提出し、審査に通ったら契約内容をよく確認し、問題がなければ契約を締結します。

2者間ファクタリングの場合は、利用者(利用会社)とファクタリング会社の間で契約を締結します。一方、3者間ファクタリングの場合は、売掛先も含めた契約が必要です。

無事契約が完了したら、ファクタリング会社から資金が送金されます。

送金までの期間はファクタリング会社や契約のタイミングによっても変わってくるので、事前に確認しましょう。2者間ファクタリングの場合、売掛金の支払期日になると売掛先から利用者(利用会社)の口座へ売掛金が入金されます。

入金された売掛金をファクタリング会社へ送金して、取引を完了させましょう。

一方、3者間ファクタリングでは、売掛先からファクタリング会社へ直接売掛金が送金されるため、送金の必要はありません。ファクタリングの流れについて詳しくは「ファクタリング契約の流れとは?入金までの5つのステップとポイントを解説!」の記事をご覧ください。

9.請求書買取サービスの利用事例4つ

実際に請求書買取サービスを利用した人がどのような状況で利用してどんな恩恵を得られたのかを参考にするために、請求書買取サービスを利用した事例をご紹介していきます。

今回は、取引実績7.1万社以上(2025年3月時点)の取引実績がある弊社「ビートレーディング」の利用事例をご紹介します。

①銀行融資が難しい個人事業主でもファクタリングを利用して1日で資金調達

②急遽必要になった資材費を契約当日に用意できた

③銀行融資よりスピーディーに資金調達ができた

④外出ばかりでもオンライン対応でスムーズに契約

どれも参考になる事例ばかりですので、ぜひ最後までお読みになってくださいね。

9-1.①銀行融資が難しい個人事業主でもファクタリングを利用して1日で資金調達

革製品製造・加工業を営む個人事業主の方が、申し込みから1日で50万円の資金を調達した事例です。

【利用の経緯】

銀行融資が難しく融資以外の資金調達方法を探していたところ、インターネットで「ファクタリング」のことを知り申し込んだ。

【事例】

必要書類を提出してから1日で50万円の資金を調達できた。

さらには資金繰りに関する相談にも乗ってもらい、今後も困った時は依頼したい。

9-2.②急遽必要になった資材費を契約当日に用意できた

内装業を営む方で、契約当日に300万円の資金を調達できた事例です。

【利用の経緯】

進行中の現場で急遽資材が必要になったが、売掛金の支払期日までは日がありまとまった資金が手元にない状況。

そのため、ファクタリングを利用した。

【事例】

契約当日に入金があり、すぐに資材を追加購入できた。

工事は滞りなく進められ、納期にも無事間に合った。

9-3.③銀行融資よりもスピーディーな資金調達が可能

水産加工の卸売を行う方が、申し込みの翌日に250万円の資金を調達できた例です。

【利用の経緯】

受注が急激に伸びてメーカーからの仕入れを増やした結果、売上金の入金よりも先に仕入代金を支払うことになり困っていた。

【事例】

審査時の提出書類が少なく手軽に申し込みが完了。

審査が早く終わりすぐに契約できたので、銀行融資よりも迅速に資金調達ができた。

9-4.④オンライン対応で外出ばかりでも契約がスムーズ

食品輸送業を営む方が、申し込みの翌日に600万円の資金を調達できた事例です。

【利用の経緯】

売掛先からの売掛金の入金がズレた影響で、ガソリン代などの経費の支払いができず困っていた。

【事例】

業務上、外出していることが多かったが、オンラインで申し込みと審査ができたのでスムーズに契約を進められた。

現場や外出先からでも手続きができるのはとてもありがたい。

10.まとめ

請求書買取サービスについて、仕組みやメリット・デメリット、依頼できる会社などを説明してきました。

請求書買取サービスとは「ファクタリング」のことで、請求書(売掛金)をファクタリング会社に買い取ってもらうことで最短即日で資金調達できるサービスです。

また請求書買取サービスは手数料がかかるとは言え、売掛金を最適なタイミングで資金化(現金化)できるため資金繰りの改善に役立ちます。

急に資金が必要になった場合や融資の審査に落ちてしまった場合は是非請求書買取サービスの利用をご検討ください。

ビートレーディングは累計取引社数7.1万社と豊富な買取実績のあるファクタリング会社です。

必要資料はたったの2点でお申込みからお振込みまでオンラインで完結させることも可能です。

無料でご相談いただけますので、是非お問い合わせください。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者