「即日資金調達する方法が知りたい」

「即日資金調達できるおすすめの方法はなんだろう」

この記事を読んでいる人は、資金繰りに悩み、即日で資金調達する方法を探しているのではないでしょうか。

資金調達の方法としては以下の方法があります。

この中から即日資金調達を目指すなら、ファクタリングがおすすめです。

ファクタリングを利用すると、契約から最短当日中に入金されるため、即日資金調達ができます。

しかし、ファクタリングの種類によっては、即日資金調達できない場合があります。

即日資金を調達できない種類のファクタリングを契約してしまうと、お金が必要な日までに資金を準備できない可能性があるので注意しなくてはいけません。

即日資金調達したい人は、資金調達の方法や基本的な知識を身につけておく必要があります。

この記事では、資金調達の方法や、即日資金調達するためのポイントなどを解説しています。

この記事を読むとわかること

• 即日資金調達にはファクタリングがおすすめ

• ファクタリング以外の資金調達方法

• ファクタリングを活用すべき人

• ファクタリングの基礎知識

• ファクタリングで即日資金調達するポイント

• ファクタリングを利用する際の注意点

この記事を読むことで、即日資金調達する方法がわかり、資金繰りを改善できるようになります。

事業の資金繰りに悩んでいる人は、ぜひ参考にしてみてください。

即日資金調達も可能な「ファクタリング」の基礎知識についてはこちらの記事をご覧ください。

資金調達をお急ぎの方へ

ファクタリングは融資とは異なり、必要な書類が少なく最短即日での資金調達が可能です。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 無料の見積依頼・調達可能額診断・ご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

1.事業者で即日資金調達したい人にはファクタリングがおすすめ

事業者で即日資金調達したい人には、ファクタリングがおすすめです。

その理由は、ファクタリングは即日資金調達ができるだけでなく、銀行融資のように負債にならないからです。

与信に影響しないため、ファクタリング後に銀行融資を検討している人も安心して利用できます。

それ以外にも、ファクタリングがおすすめな理由は以下のようなものがあります。

ファクタリングがおすすめな理由について、詳しく解説していきます。

1-1.売掛先に知られずに資金調達できる

ファクタリングは、他の資金調達方法と比べて、売掛先に知られずに資金調達が行えます。

ファクタリング会社と利用者の2者だけで契約を結べば、売掛先に連絡する必要はありません。

企業は、取引先の経営状況の悪化にとても敏感です。

取引先の資金繰りや経営状況の悪化がわかると、今後の取引を中止されることがあります。

ファクタリングなら、原則として取引先に資金調達について知られる心配がないため、今後の取引への影響もありません。

売掛先に資金調達を知られたくない人には、ファクタリングが最適です。

1-2.売掛金を売却するため負債にならない

ファクタリングでの資金調達は、負債になりません。

ファクタリングは、ファクタリング会社に売掛金を買い取ってもらう売買取引です。

たとえば、

「100万円の売掛金をファクタリング会社に売却すると、手数料を引かれた90万円を売却代金としてファクタリング会社から受け取る」

というように、売掛金の売買をすることで売却代金を受け取る仕組みになっています。

そのため、与信情報に影響を与えることがなく、銀行からの融資を検討している人も安心して利用できます。

1-3.ローンに比べて審査が柔軟

ファクタリングは、銀行などの融資に比べて審査が柔軟に行われます。

ファクタリングの審査対象は、売掛先の支払能力です。

そのため、売掛先に売掛金の支払能力があると判断されると、ファクタリングを利用する会社が赤字だったり税金を滞納していても、ファクタリングを利用できます。

銀行の融資を断られた人でも、審査が柔軟なファクタリングなら、資金調達できる可能性が高いです。

1-4.即日資金調達ができる

ファクタリングは、即日資金調達が行えます。

実際に審査から最短2時間で資金調達が可能な場合もあります。

銀行などの融資の場合、審査から融資までに2週間前後かかるので、決まった期日までに資金調達したい場合は、即日資金調達できるファクタリングを選ぶといいでしょう。

1-5.個人事業主も利用できる

ファクタリングは、売掛金を保有していれば、個人事業主でも利用できます。

実際に、有名ファクタリング会社の多くは、よくある質問の項目で、「個人事業主の利用も可能」と明言しています。

ただし、個人事業主のファクタリング利用を制限している会社があるのも事実です。

個人事業主がファクタリングを利用するときは、個人事業主の利用は可能かファクタリング会社のホームページで確認しておきましょう。

2.資金調達をする4つの方法

「ファクタリングだけではなく、それ以外の資金調達方法とファクタリングを比較したい」

と考えている人もいるでしょう。

即日で資金調達する方法はファクタリングの他には以下の2つの方法です。

・手形割引

・手形貸付

その他早期に資金調達できる方法として、以下の2つの方法があります。

・ビジネスローン

・不動産担保ローン

即日で資金調達できる方法はその分手数料も高くなってしまう傾向があるので、こちらの方法と比較して自分にピッタリの方法を探していきましょう。

それぞれの資金調達方法をくわしく解説していきます。

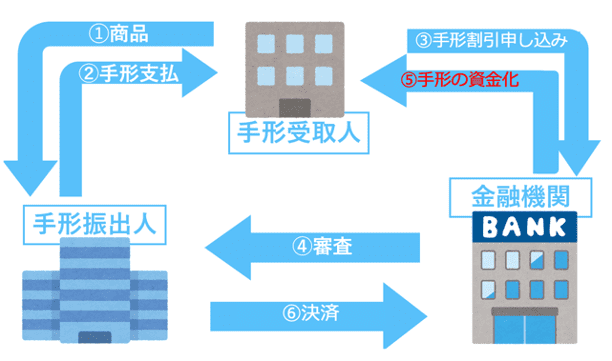

2-1.手形割引

手形割引とは、企業との取引で受け取った手形を銀行などに売却することです。

手形の支払期日前に資金化できるので、資金繰りを正常化させられます。

手形割引の審査は、手形を発行した会社の信頼度を調査するため、融資に比べて柔軟で、負債があっても利用可能です。

手形割引の審査にかかる期間は、1時間〜1週間程度です。

手形割引を依頼する業者によって審査にかかる期間が異なり、金融機関を利用する場合は、審査期間が長い傾向にあります。

また、手形割引の手数料は2%〜15%で、一般的には銀行を利用する方が手形割引の専門業者を利用するよりも安い傾向にあります。

早期資金調達できる手形割引ですが、手形が不渡りになった場合は、手形を買い戻さなくてはいけません。

買取時は手数料が差し引かれるのに償還義務があることは、大きなデメリットといえます。

■ファクタリングとの比較

手形割引は、振出人(売掛先)が債務不履行になった場合、償還義務があるため買い戻しや弁済の義務が発生する点が大きな違いです。

手形割引とファクタリングの違いを以下にまとめました。

| 手形割引 | ファクタリング |

|---|---|

| ・受取手形を資金化する ・審査では利用者の与信も重要 ・振出人が債務不履行になった場合、弁済義務がある | ・売掛金を資金化する ・審査では売掛先の与信が重要 ・売掛先が債務不履行になった場合、弁済義務がない |

ファクタリングと手形割引の違いについて詳しくは「ファクタリングと手形割引の違いとは?それぞれのメリット・デメリット」の記事をご覧ください。

2-2.手形貸付

手形貸付は、自社で発行した手形を担保に、金融機関などからお金を融資してもらう方法です。

通常の融資よりも審査に通りやすく、資金調達までにかかる時間も短いので、すぐに資金調達したい人に向いています。

資金使途も限られていないので、自由に使える事業資金を調達できます。

返済は1年を上限に一括と分割から選択できるので、運転資金の状況にあわせて返済が行えます。

ただし、手形貸付は2回不渡りが発生すると銀行取引が停止するリスクがあります。

銀行取引が停止してしまうと実質倒産になるので、手形貸付を利用する際は、不渡りを起こさないように注意しましょう。

2-3.ビジネスローン

ビジネスローンは、個人向けローンとは異なり、総量規制がありません。

ほかの融資に比べて審査が短く、1週間~2週間程度で審査結果がわかります。

年収の3分の1以上の資金調達も行えるため、早期に年収よりも多くの資金を調達したい人に向いています。

基本的に担保や保証人の必要もありません。

ビジネスローンは、銀行の融資に比べて金利が高い傾向にあります。

ビジネスローンの利息は10%〜18%ですが、銀行の融資利息は5%〜10%程度です。

銀行などの企業向け貸付に比べて借入可能額も少なく、数千万円の融資は受けられません。

ビジネスローンは借入なので、負債として与信に影響を与えるので、銀行からの融資を検討している人は、注意が必要です。

総量規制とは

2010年に貸金業法によって完全施行された法律です。

過剰貸付を規制することを目的としています。

2010年の貸金業の改正によって、個人が借入をする場合、貸金業者は借入する人の年収3分の1までの金額しか貸付が行えなくなりました。

たとえば、年収300万円の人は、100万円以上借り入れられません。

ただし、事業貸付の場合、総量規制は適用されません。

2-4.不動産担保ローン

不動産担保ローンとは、不動産を担保にして金融機関から担保を受けるローンのことです。

ビジネスローンは高額でも1,000万円程度しか融資してもらえません。

しかし、不動産担保ローンなら、不動産価値が高い物件を担保にすれば、億単位での借入も可能です。

不動産を担保にするため、他のローンに比べて利子が低く、使用用途も制限されていません。

不動産担保ローンの審査にかかる期間は、1週間~3週間程度です。

ただし、不動産担保ローンで希望する借入金額が大きい場合、さらに時間がかかります。

支払期日に向けて資金調達したい場合は、融資が間に合わない可能性があります。

また、不動産を担保にいれると、返済が滞ったときに不動産が売却されることもあります。

不動産を手放すことになるため、計画的に利用する必要があります。

また、不動産の価値が低い物件は、担保として利用できないため、事前に不動産価値を確認しておきましょう。

3.ファクタリングの活用がおすすめな人

「いろいろな資金調達方法があるけど、ファクタリングはどんな人におすすめなんだろうか?」

と疑問に思った人もいるでしょう。

ファクタリングは以下のような人におすすめです。

ファクタリングを活用すべき人を順に詳しく解説していきます。

3-1. 資金使途を限定したくない人

「自由に使用できる資金を調達したい」

と考えている人には、ファクタリングがおすすめです。

ファクタリング会社から受け取ったお金を何に使うかは自由です。

銀行などから受ける融資とは異なり、資金を何に使ったのかモニタリングされません。

そのため、

「投資資金や運転資金を確保したい」

「キャッシュフローの改善だけでなく、設備投資も行いたい」

など、自由な資金を調達したい人に最適です。

自由に使える資金を調達したい人は、ファクタリングを検討してみましょう。

3-2.即日資金調達がしたい人

ファクタリングは、最短当日中に資金を調達できます。

そのため、

「支払いに向けて、今すぐ資金調達したい」

という人におすすめです。

人気のファクタリング会社の多くは、最短当日に資金調達できるとホームページ上で明言しています。

実際にビートレーディングでは、最短2時間で資金調達が完了します。

即日資金調達をしたい人は、ファクタリングの利用を検討してみてください。

3-3.銀行から融資を断られた人

ファクタリングは、銀行融資を断られた人も利用可能です。

ファクタリングの審査基準は、売掛先の信頼度や売掛金の回収可能性です。

そのため、

「銀行で融資を断られ、支払期日が迫っていて困っている」

という人でも利用可能です。

「銀行の審査が通らなかったけれど、なんとか資金を調達したい」という人におすすめです。

3-4.取引先の支払サイトが長い人

ファクタリングは、取引先の支払サイトが長くて資金繰りが悪化している場合におすすめの資金調達方法です。

取引先によって、売掛金を資金化できるまでの期間は異なります。

ファクタリング会社に売掛金を売却すると、売掛金の支払日よりも前に資金の調達が行えます。

たとえば、

「売掛先の支払サイトが長くて、資金繰りに悩んでいる」

という人は、ファクタリングを利用すると、売掛金の入金サイクルを短縮できます。

売掛金の支払サイトが長くて悩んでいる人は、ファクタリングの活用を検討してみましょう。

4.ファクタリングを検討している人が必ず知るべきファクタリングの基礎知識

この記事をここまで読んで、ファクタリングを利用してみようと思っている人の中には、

「ファクタリングを利用する前に、もっとくわしくファクタリングについて知りたい。」

と考えている人もいるのではないでしょうか。

そこで、ファクタリングを利用するなら、事前に知っておきたい基礎知識を紹介します。

今回紹介するファクタリングの基礎知識は、以下の3つです。

ファクタリングを利用する際に知っておきたい基礎知識を解説していくので、ファクタリングの利用を検討している人は、チェックしておきましょう。

4-1.ファクタリングには2者間ファクタリングと3者間ファクタリングがある

ファクタリングには、2者間ファクタリングと3者間ファクタリングがあります。

以下に2つの違いを一覧でまとめました。

| 2者間ファクタリング | 3者間ファクタリング | |

|---|---|---|

| 資金調達にかかる期間 | 最短即日 | 1週間~2週間 |

| 手数料 | 8%~18% | 2%~9% |

| 売掛先からの承認 | 不要 | 必要 |

| 審査難易度 | 高い | 低い |

2者間ファクタリングと3者間ファクタリングについて、詳しく解説していきます。

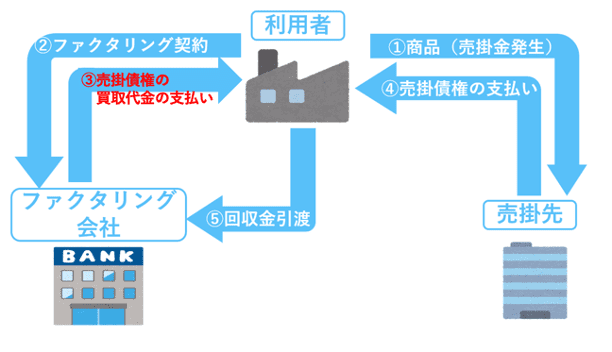

4-1-1.2者間ファクタリング

2者間ファクタリングは、ファクタリング会社と利用者だけが取引を行います。

そのため、売掛先にファクタリングの利用を知られる心配がなく、売掛金の即日資金化が可能です。

以下が2者間ファクタリングの基本的な情報です。

| 2者間ファクタリング | |

|---|---|

| 資金調達にかかる期間 | 最短即日 |

| 手数料 | 8%~18% |

| 売掛先からの承認 | 不要 |

| 審査難易度 | 高い |

上図で説明したように、売掛先が取引に参加しないため、ファクタリング利用者が売掛金を回収して、ファクタリング会社に支払う必要があります。

2者間ファクタリングは、ファクタリング会社が売掛先に売掛金の存在等を直接確認できないため、3者間ファクタリングに比べて手数料は高くなる傾向があります。

2者間ファクタリングについて詳しくは「2者間ファクタリングとは?メリット・デメリットとやり方・注意点を解説」の記事をご覧ください。

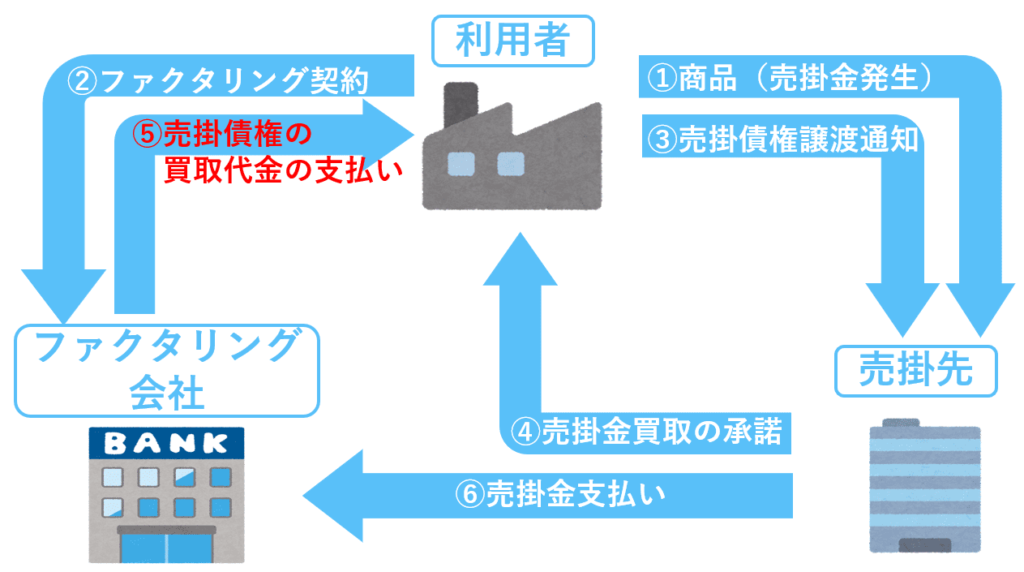

4-1-2.3者間ファクタリング

3者間ファクタリングは、売掛先に了承を得た上で、売掛金をファクタリング会社に売却します。

以下が3者間ファクタリングの基本的な情報です。

| 3者間ファクタリング | |

|---|---|

| 資金調達にかかる期間 | 1週間~2週間 |

| 手数料 | 2%~9% |

| 売掛先からの承認 | 必要 |

| 審査難易度 | 低い |

売掛金の存在等を売掛先に直接確認できるため、2者間ファクタリングよりも低い手数料で資金調達が行える傾向にあります。

ただし、売掛金を売却するためには売掛先の承認が必要なため、確認に時間がかかり、即日資金調達できません。

3者間ファクタリングについて詳しくは「3者間ファクタリングとは?メリット・デメリットやおすすめの相談先、利用手順を解説」の記事をご覧ください。

4-2.ファクタリングの種類

ファクタリングの基礎知識2つ目は、ファクタリングの種類です。

ファクタリングには、5つの種類があります。

一般的な資金調達には、以下の2種類が利用されます。

買取型と保証型ファクタリングについて、くわしく解説していきます。

4-2-1.買取型ファクタリング

買取型は、売掛金を早期資金化するためのサービスです。

売掛金の資金化が早く、売掛先が倒産しても、返還義務がありません。

取引先の支払いサイクルに悩んでいる人や、支払い能力に不安を感じている場合におすすめです。

ただし、買取型ファクタリングは手数料が高い傾向にあります。

利用をするときは、事前に見積依頼をして、手数料を確認しましょう。

4-2-2.保証型ファクタリング

保証型は、貸し倒れによる連鎖倒産を防止するための、保険のようなサービスです。

保証型ファクタリングを利用するときは、保証料がかかります。

ファクタリング会社に保証料を支払うことで、万が一貸し倒れが発生した場合、ファクタリング会社から売掛金相当額が支払われます。

ただし、保証型ファクタリングは、貸し倒れなどに備えた資金調達方法です。

即日資金調達を目的にファクタリングを活用する場合は、買取型ファクタリングを契約しましょう。

4-3.ファクタリングにかかる費用

ファクタリングを利用するときは、買取手数料がかかります。

ファクタリングの買取手数料は、ファクタリングの種類によって異なります。

2者間ファクタリングの手数料相場は8%〜18%程度、3者間ファクタリングの手数料相場は2%〜9%程度です。

ファクタリング利用時は、複数のファクタリング会社に見積もりを依頼して、どのくらい買取費用がかかるのか確認しましょう。

複数のファクタリング会社に見積もりを依頼することで、買取手数料の相場がわかります。

また、買取手数料以外にも、債権譲渡登記費用や印紙代、振込手数料などがかかる可能性があります。

ファクタリング会社によってかかる費用が異なるため、相見積もりを取るのがおすすめです。

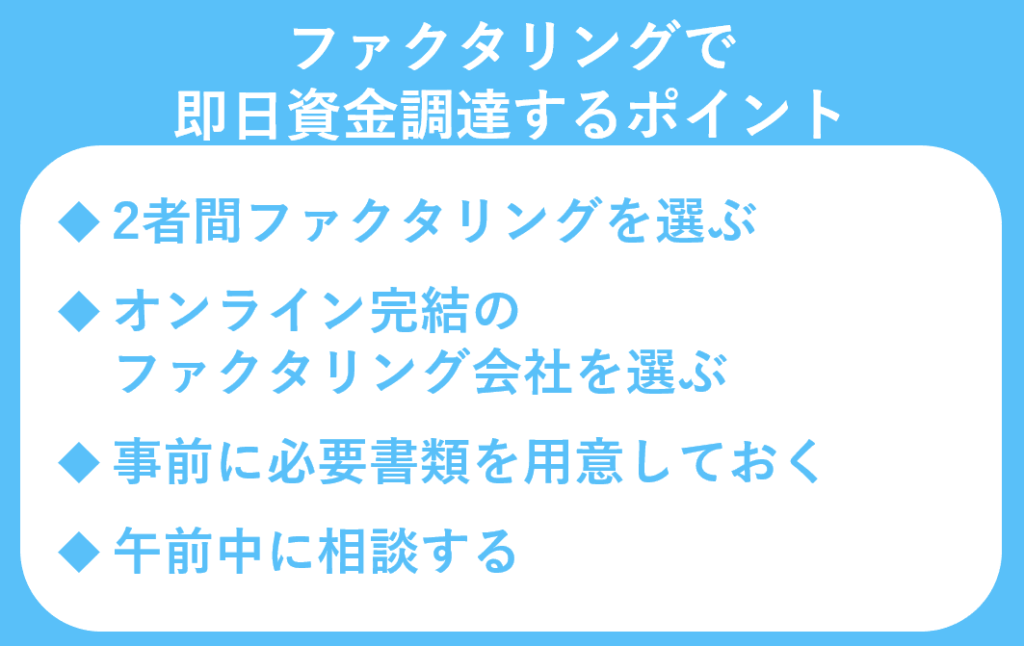

5.ファクタリングで即日資金調達するポイント

この記事を読んでいる人は、即日資金調達をしたいと考えている人が大半でしょう。

そこで、ファクタリングで即日資金調達するポイントを紹介していきます。

ファクタリングで即日資金調達するポイントは、以下の通りです。

ポイントごとにくわしく解説していくので、即日資金調達をしたい人は、確認しておきましょう。

5-1.2者間ファクタリングを選ぶ

即日資金調達をしたい人は、2者間ファクタリングが行われているファクタリング会社を選びましょう。

2者間ファクタリングは、3者間ファクタリングのように、売掛先に売掛金を売却するための承諾が必要ありません。

3者間ファクタリングに比べて確認事項や関係者が少ないので、短時間で審査が終了します。

今すぐ運転資金が欲しい人は、2者間ファクタリングを行っているファクタリング会社がおすすめです。

5-2.オンライン完結のファクタリング会社を選ぶ

即日資金調達したい人は、オンライン完結のファクタリング会社を選びましょう。

オンライン完結のファクタリング会社は、日時を決めて面談に向かう必要がありません。

すべてネットや電話等で完結するため、対面式のファクタリング会社よりも早く審査が終わります。

実際に、即日入金を行っているファクタリング会社の多くは、オンラインで契約が完結する会社がほとんどです。

なるべく早い資金調達を目指す人は、オンラインですべてのやり取りが完結できるファクタリング会社がおすすめです。

5-3.事前に必要書類を用意しておく

ファクタリングで即日入金を目指す人は、事前に必要書類を準備しておきましょう。

ファクタリング会社によって必要書類は異なりますが、審査に必要な書類は以下が挙げられます。

ファクタリングの審査に必要な書類

• 登記簿謄本

• 売掛債権額のわかる資料(請求書や注文書)

• 身分証明書

• 決算書(個人事業主の場合確定申告書)

• 印鑑証明書

• 通帳のコピー

• 売掛先との契約書

ファクタリング会社や契約内容によって、必要な書類は異なります。

申し込みをする前に、ファクタリング会社に必要書類を確認して事前に準備しておくことで、スムーズに契約を進められます。

5-4.午前中に相談する

ファクタリング会社に即日買取代金を入金してもらいたい場合、午前中にファクタリング会社に相談をしましょう。

ファクタリングを行うとき、ファクタリング会社は契約書類を作成しなくてはいけません。

午後にファクタリングの相談を行うと、契約書類を作成している間に銀行の振込可能時間が過ぎてしまう可能性があります。

また、追加資料などが必要になった場合、あらためて資料を用意する必要があるため、当日中の入金が困難になります。

契約した日にすぐ資金調達したい人は、午前中にファクタリング会社に相談を済ませましょう。

即日資金調達できるファクタリング会社について詳しくは「【即日対応可能】おすすめのファクタリング会社15選!利用先の選び方を解説」の記事をご覧ください。

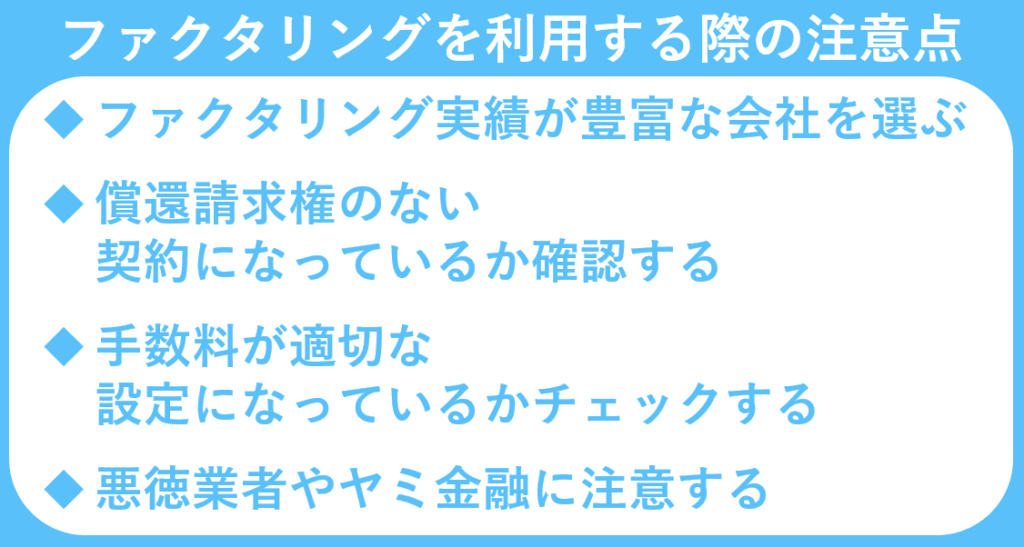

6.ファクタリングを利用する際の注意点

ファクタリングは、即日資金調達ができる便利なサービスです。

しかし、利用するにあたっていくつか注意点があります。

ファクタリングを利用する際の注意点は以下の通りです。

ファクタリングを利用する際の注意点を詳しく解説していくので、ファクタリングを検討している人は、チェックしておきましょう。

6-1.ファクタリング実績が豊富な会社を選ぶ

ファクタリング会社を選定するときは、ファクタリング実績が豊富な会社を選ぶことが重要です。

ファクタリングは参入障壁が低いため、ファクタリング会社は増加傾向にあります。

中には、ファクタリングと偽り貸付業務を行う違法業者もいます。

ファクタリング実績が豊富な会社を選ぶと、違法業者や悪徳業者を排除できます。

ファクタリング会社を選ぶときは、HPや口コミを確認して、ファクタリング実績が豊富な会社を選びましょう。

6-2.償還請求権のない契約になっているか確認する

ファクタリング会社を利用するときは、償還請求権のない契約になっているか確認しましょう。

償還請求権のある契約になっていると、売掛先の倒産等により売掛金を回収できなかったときに、債権を買い戻さなくてはいけなくなるかもしれません。

また、上記のようなケースは貸金業に当たるため、ファクタリング会社が賃金業登録を行っていない場合、違法行為に当たります。

安心してファクタリングを利用するには、償還請求権がない契約になっているか、作成された契約書を確認してから契約をしましょう。

6-3.手数料が適切な設定になっているかチェックする

ファクタリングを利用する際は、利用を予定しているファクタリング会社の手数料設定を確認しましょう。

相場よりも高い手数料を設定しているファクタリング会社は、ヤミ金業者の可能性があります。

ファクタリング会社が手数料として設定している費用の相場は、売掛金額の2%〜18%です。

2者間ファクタリングを利用するのか、3者間ファクタリングを利用するのかで手数料は異なりますが、相場よりも高い金額が設定されている場合は、注意が必要です。

ヤミ金業者でなくても、高い手数料により資金繰りが悪化する可能性もあります。

安心して利用できる優良なファクタリング会社を見極めるには、相場に沿った手数料を設定しているか、HPや契約書でチェックしましょう。

6-4.悪徳業者やヤミ金融に注意する

近年、ファクタリング会社と偽った悪徳業者やヤミ金融業者からの被害が報告されています。

実際に金融庁のホームページでは、以下のような注意喚起を行っています。

| 中小企業の経営者などを狙い、貸金業登録を受けていない者が、ファクタリングを装って、業として、貸付け(債権担保貸付け)を行っている事案が確認されています。 • ファクタリングとして勧誘を受けたが、契約書に「債権譲渡契約(売買契約)」であることが定められていない • ファクタリング業者から受け取る金銭(債権の買取代金)が、債権額に比べて著しく低額である などのケースは、ファクタリングを装った貸付けの疑いがありますので、十分注意してください。 (引用:金融庁) |

ファクタリング利用時は、悪徳業者やヤミ金融業者を使用しないように、会社選定をしなくてはいけません。

ファクタリング会社を偽った悪徳業者やヤミ金融業者の特徴は、以下の通りです。

悪徳業者やヤミ金融業者の特徴

• 債権譲渡契約が定められていない(契約書類がない)

• 手数料が高額

• 償還請求権が設定されている

上記に当てはまるファクタリング会社を見かけたら、好条件であっても見送るようにしましょう。

7.ビートレーディングなら即日資金調達が行えます

ビートレーディングでは、当日中に資金調達が可能なファクタリングサービスを提供しています。

実際に、当社を利用して即日資金調達できたお客様の事例を紹介します。

ビートレーディングで即日資金調達をした事例

進行中の現場で急遽必要になった資材があったのですが、売掛金の入金日との関係でまとまった資金が手元にない状況でした。

しかし、ビートレーディングさんでファクタリングを契約した当日に入金してもらえたため、すぐに資材を追加購入し、滞りなく工事を進めることができ納期に間に合いました。 担当者の対応も丁寧で、安心して利用できたのでまた利用したいと思います。

業種:内装業

調達金額:300万円

調達日数:1日

上記のように、急な出費が発生した場合でも、スピーディーに資金調達が行えます。

ビートレーディングで即日資金調達が行える理由は、3つあります。

即日資金調達が行える理由

• 審査書類が少ない

• 最短2時間で審査が完了

• オンライン契約可能

ビートレーディングの利用に必要な書類は、「売掛先からの入金が確認できる通帳のコピー」と、「売掛債権に関する書類」のみとなっています。

審査にかかる時間は、上記の必要書類を提出いただいてから、最短30分です。

オンラインでの契約が可能なため、対面契約のように契約締結までに時間もかからず、即日資金調達が行えます。

即日資金調達できるファクタリング会社を探している人は、ぜひビートレーディングにご相談ください。

またポータルサイトをご利用いただくことでお申し込みからお振込みまで最短50分とよりスピーディーに資金調達することも可能になりました。

お急ぎの方は「今すぐ審査に進む」からお申し込みください。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

8.まとめ

即日資金調達したい人には、ファクタリングを利用するのがおすすめです。

ファクタリングは、売掛金をファクタリング会社に買い取ってもらうことで、即日資金化できるサービスです。

ファクタリングで即日資金調達するためには、2者間ファクタリングやオンラインで完結するファクタリング会社を利用しましょう。

上記のサービスを行っているファクタリング会社なら、審査時間が短く、契約した当日に入金してもらえる可能性が高いです。

また、この記事で紹介している注意点を元に、安心して利用できるファクタリング会社を選定して、資金繰りの正常化を目指しましょう。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者