「ビジネスローンはどのような融資なのだろう?」

「ビジネスローンにはどのような商品があるのだろう?」

この記事を読んでいる方は、ビジネスローンに興味があるけれどもどのような融資なのか、どのような商品があるのかが分からず詳しいことを知りたいのではないでしょうか。

結論からいうと、ビジネスローンは「事業活動のための資金を借りられる融資」です。詳しくは後述しますが、次のような特徴があります。

【ビジネスローンの特徴】

| 利用用途 | ・新規事業を立ち上げるための資金 ・運営資金 ・つなぎ資金 ・取引先への支払資金 ・設備投資資金 ※開業資金には使えない |

| 利用できる人 | 法人および個人事業主 |

| 借入限度額目安 | 数十万円~1,000万円程度 |

| 金利目安 | 5%前後~18%前後 |

| 借入方法 | 1. カードローン型 2. 証書貸付型 |

| 融資スピード | 即日~5営業日 |

| 借入条件の決まり方 | 申込者の事業状況と信用情報、 利用用途が審査されて決まる |

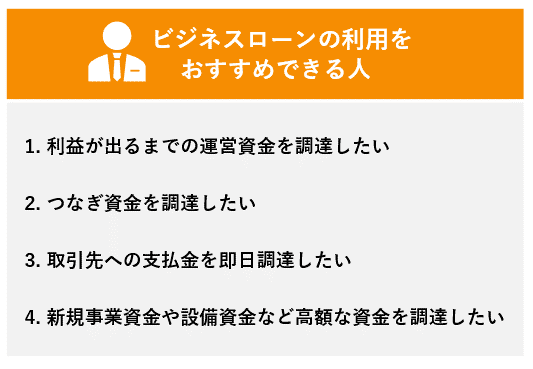

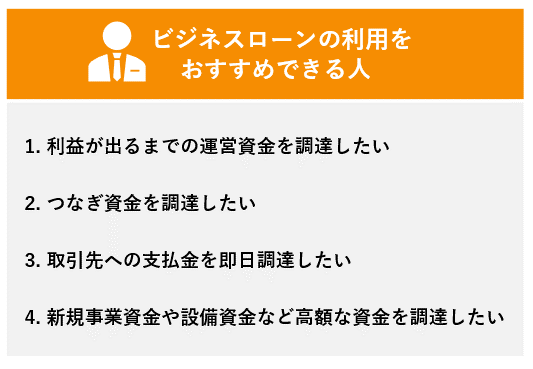

ただし、ビジネスローンは事業資金が必要な全ての人に向いているわけではありません。利用を特におすすめできるのは、次のような人です。

このため、ビジネスローンが自分に合う融資であるかを申し込む前に見極める必要があります。

この記事では、以下の内容をまとめて説明しています。

・ビジネスローンの基礎知識

・ビジネスローンを提供している機関

・ビジネスローンと類似する融資との違い

・ビジネスローンのメリットとデメリット

・ビジネスローンの利用をおすすめできる人

・向いているビジネスローンが分かるフローチャート

・ビジネスローンの申し込みから借り入れまでの基本的な流れ

・ビジネスローンに審査落ちしてしまったときの対処法

読んでいただくことで、以下をお分かりいただけます。

・ビジネスローンとはどのような融資なのか

・ビジネスローンはどの機関で利用できるのか

・ビジネスローンは他の融資と何が違うのか

・ビジネスローンにはどのようなメリットとデメリットがあるのか

・ビジネスローンはどのような人が利用すると良いのか

・自分に合うビジネスローンは何か

・ビジネスローンを利用するには何から始めれば良いのか

・ビジネスローンの審査に落ちたらどうすれば良いのか

ビジネスローンに興味がある方がその詳しい内容をご理解いただける内容を載せていますので、ぜひ最後までご覧ください。

資金調達をお急ぎの方へ

ファクタリングは融資とは異なり、必要な書類が少ないため最短即日での資金調達が可能です。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 利用相談・調達可能額診断・LINEからのご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

1. ビジネスローンの基礎知識

まず、ビジネスローンについて以下7つを説明していきます。本章を読んでいただくとビジネスローンの特徴が分かり、基本的な知識を深めていただけます。

1. ビジネスローンとは「事業活動資金を借りられる融資」

2. ビジネスローンを利用できる人

3. ビジネスローンの借入限度額目安

4. ビジネスローンの金利目安

5. ビジネスローンの借入方法

6. ビジネスローンの融資スピード目安

7. ビジネスローンの借入条件の決まり方

順に説明していきましょう。

1-1. ビジネスローンとは「事業活動資金を借りられる融資」

冒頭でも説明した通り、ビジネスローンとは「事業活動資金を借りられる融資」です。提供機関によっては、「事業者ローン」や「自営者ローン」と呼ばれることもあります。

ビジネスローンで借りられる「事業活動資金」というのは、以下が該当します。

・新規事業を立ち上げるための資金

・運営資金

・つなぎ資金

・取引先への支払資金

・設備投資資金

上記のような事業活動資金であれば自由に使えるのが一般的ですが、利用用途を指定している提供機関もあります。たとえば、「運営資金であれば利用可能」といった具合です。

ビジネスローンで得た資金は、提供機関によって事業活動資金であれば自由に使えるときもあれば、利用用途が限られることもあるということは押さえておくと良いでしょう。

| 【注意!】 |

|---|

ビジネスローンは、設立・開業資金には使えません。後述することですが、ビジネスローンの対象者が設立・開業した後の法人や個人事業主であるためです。 設立・開業資金を調達したいのであれば、ビジネスローン以外の融資を利用するのが最善です。たとえば、信用金庫の融資や日本政策公庫の融資などが該当します。 |

1-2. ビジネスローンを利用できる人

ビジネスローンを利用できるのは、以下2つに該当する事業者です。

①法人

国内で事業を営む法人が対象者です。

設立から2年以上経過、あるいは2期終了した法人が対象であるのが一般的です。

②個人事業主

国内で事業を営む個人事業主も対象です。

開業から1年以上経過し、20歳~69歳までの個人事業主が対象であるのが一般的です。

提供機関によっては、設立・開業の年数が問われないこともあります。たとえば、法人は設立1期目でも対象となる場合もあります。

ビジネスローンの提供機関によって利用できる対象者の条件が変わることを押さえておくと良いでしょう。

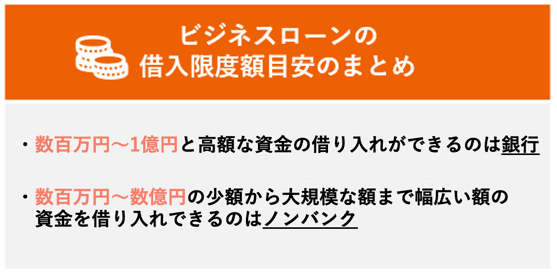

1-3. ビジネスローンの借入限度額目安

ビジネスローンの借入限度額目安を知ることは、その額が利用目的を達成できるかどうかの判断目安になります。

ビジネスローンの借入限度額の目安は数十万円~1,000万円程度です。その内訳は、次の通りです。

【ビジネスローン借入限度額の目安内訳】

| 提供機関 | 借入限度額目安 | |

|---|---|---|

| 銀行 | メガバンク 地方銀行 | 数百万円 ~ 1億円前後 数百万円 ~ 1,000万円前後 |

| ノンバンク | 信販会社・クレジットカード会社 消費者金融業者 ビジネスローン専門業者 | 数十万円 ~ 1,000万円前後 数万円 ~ 数百万円前後 数十万円 ~ 数億円 |

上記の借入限度額全体を見ると、その額の範囲は数万円~数億円と幅広いのですが、平均すると数十万円~1,000万円程度になります。

メガバンクや地方銀行といった銀行は、借入限度額の最低ラインが数百万円、最高は1億円低程度と比較的高額な貸し付けを行っていることが多いです。

ノンバンクは貸し付けを主な業務としているため、借入限度額の最低ラインが数万円、最高は数億円と少額から大規模な額まで幅広い額の貸し付けを行う傾向にあります。

借入限度額は商品によって異なり、実際の借入額は審査によって決まりますが、以下の傾向があることは押さえておくと良いでしょう。

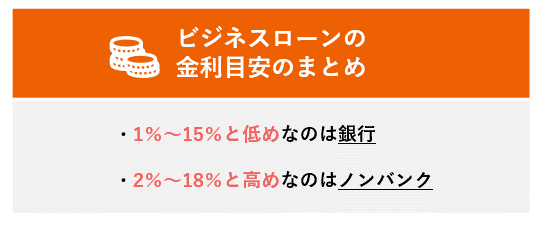

1-4. ビジネスローンの金利目安

ビジネスローンの借入限度額目安が分かったら金利目安も把握しておくと、実際に返済する金額目安の理解につながります。

ビジネスローンの金利目安は5%前後~18%前後で、その内訳は次の通りです。

【ビジネスローン金利の目安内訳】

| 提供機関 | 金利目安 | |

|---|---|---|

| 銀行 | メガバンク 地方銀行 | 1% ~ 15% 3% ~ 15% |

| ノンバンク | 信販会社・クレジットカード会社 消費者金融業者 ビジネスローン専門業者 | 5% ~ 18% 6% ~ 18% 2% ~ 18% |

ビジネスローンを提供している機関の金利全体を見ると、その範囲は1%~18%と幅広いのですが、平均すると5%前後~18%前後になります。

メガバンクや地方銀行といった銀行では比較的高額な資金の貸し付けを行っているため、返済期間も長期に渡ることが多く、その分金利が低い傾向があります。

ノンバンクは少額から大規模な額まで幅広い額の貸し付けを行っているため、返済期間が長期に渡るビジネスローンもあれば、短期のビジネスローンもあります。長期に渡って返済するビジネスローンは金利が低く、短期に渡って返済するビジネスローンは金利が高い傾向にあります。

金利は商品によって異なり、実際の金利は審査によって決まりますが、以下の傾向があることは押さえておくと良いでしょう。

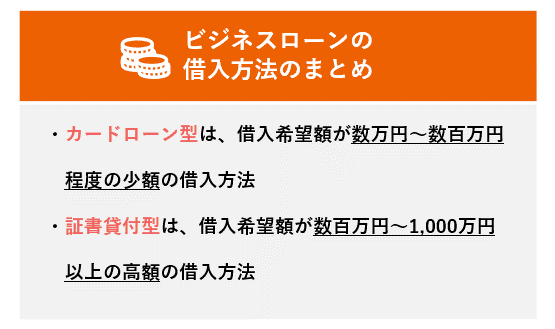

1-5. ビジネスローンの借入方法

ビジネスローンは金額の規模によって借入方法が異なり、その方法として設定されているのが次の2つです。調達したい額がどの借入方法になるのかが分かります。

①カードローン型

ATMやインターネットの手段で借り入れする融資「カードローン」と同じ方法で借り入れする方法です。審査によって決まった融資可能額の範囲であれば、何度でも借り入れできるのが特徴です。

借入可能額が小規模(数万円~数百万円程度)で、短期間で返済していくことを想定したビジネスローンの借入方法として設定されている傾向にあります。

②証書貸付型

貸付条件を表示した借用書による契約によって借り入れする方法です。契約によって決まった融資額のみを借り入れできます。追加の融資は受けられません。

借入可能額が高額(数百万円~1,000万円以上)で、長期に渡って返済していくことを想定したビジネスローンの借入方法として設定されている傾向にあります。

借入方法は商品によって異なりますが、以下の傾向があることは押さえておくと良いでしょう。

1-6. ビジネスローンの融資スピード目安

ビジネスローンの融資スピード目安は、調達したい資金を得るのにどのくらいの日数を要するのかが分かります。

ビジネスローンの融資スピード目安は即日~5営業日で、その内訳は次の通りです。

【ビジネスローン融資スピードの目安内訳】

| 提供機関 | 融資スピード目安 | |

|---|---|---|

| 銀行 | メガバンク 地方銀行 | 3営業日 ~ 5営業日 3営業日 ~ 5営業日 |

| ノンバンク | 信販会社・クレジットカード会社 消費者金融業者 ビジネスローン専門業者 | 即日 ~ 3営業日 最短で即日 2営業日 ~ 5営業日 |

メガバンクや地方銀行といった銀行では高額の貸し付けを行うため、申込者に返済能力があるかを見極めるため審査に時間を要することが多く、融資が開始される日数もかかる傾向にあります。融資スピードは3営業日から5営業日が目安ではありますが、一週間程度は見ておいた方が良いでしょう。

ノンバンクでは、高額の資金を貸し付ける商品は審査に時間を要しますが、少額の資金を貸し付ける商品は審査がスピーディーです。このため、高額の貸付商品は5営業日以内、少額の貸し付けは最短で即日融資を受けられる傾向にあります。

融資スピードの目安は提供機関によって異なりますが、以下の傾向があることは押さえておくと良いです。

1-7. ビジネスローンの借入条件の決まり方

ビジネスローンの借入可能額と金利などの借入条件は、提供機関の独自審査によって決まることもありますが、一般的には以下の3つを基準にして決まります。

- 事業状況…申込者の事業実績や年収といった業績状況

- 信用情報…申込者の信用情報(過去の融資返済状況や税金の支払状況など)

- 利用用途…ビジネスローンで得た資金の利用用途

上記を通して提供機関が申込者の返済能力を審査し、どのくらいの額・どのくらいの期間があれば完済できる可能性が高いかを考慮して、借入額と借入期間、金利が決まります。

このため、ビジネスローンには前述した通り借入限度額と金利の目安はあるものの、その通りにはならないことは念頭に置くと良いです。

また、必ずしも希望した金額を借り入れできるわけではないことも押さえておきましょう。

ビジネスローンの審査でどのようなことが見られるかは「8-2. ステップ②金融機関による審査を受ける」で詳しく説明していますのでご覧ください。

2. ビジネスローンを提供している機関

ビジネスローンは以下の機関が提供していますが、機関によってビジネスローンの特徴が異なります。

ここでは、ビジネスローンを提供している機関とそのビジネスローンの特徴を上記の上から順に説明していきます。「1. ビジネスローンの基礎知識」で説明した特徴がそれぞれの機関ではどのようになっているのか、その詳細をお分かりいただけるのでご覧ください。

2-1. 銀行

1つ目は銀行です。

ビジネスローンを提供している銀行には、主に「メガバンク」と「地方銀行」の2つがあり、同じ銀行でもビジネスローンの特徴に違いがあります。詳しく見ていきましょう。

2-1-1. メガバンク

メガバンクとは、銀行や証券、貸し付けなど幅広い金融サービスを提供している銀行のことです。三菱UFJ銀行や三井住友銀行などが該当します。

メガバンクが提供するビジネスローンの特徴は、次の通りです。

【メガバンクのビジネスローン特徴】

| 利用できる人 | 法人 ※提供機関の口座を所有していたり、 過去融資を受けたりしたことがあるなど関わりがある法人 |

| 借入限度額 | 数百万円 ~ 1億円前後 |

| 金利 | 1% ~ 15% |

| 借入方法 | 証書貸付型 |

| 融資スピード | 3営業日 ~ 5営業日 |

| 商品例 | ・三井住友銀行 中小企業向け融資ビジネスセレクトローン ・三菱UFJ銀行 税理士会提携ビジネスローン「融活力」 |

利用できる人

法人が多いです。機関に口座を所有していたり、過去に融資を受けたことがあったりするなど関わりのある法人を対象とする商品もあります。

借入限度額

数百万円~1億円前後と高額のまとまった資金を借り入れできます。

金利

1%~15%の範囲で金利を設定しているメガバンクが多いです。

借入方法

高額の資金を貸し付けるため、証書貸付方式の銀行が多く見受けられます。

融資スピード

高額のまとまった資金を貸し付けるため審査に時間を要し、3営業日~5営業日で融資されることが多いです。

メガバンクのビジネスローンは、その銀行の口座を所有していたり、過去に融資の実績があったりなど関わりがある法人であれば、低金利でまとまった高額の資金を借り入れできる可能性が高いのが特徴といえます。

2-1-2. 地方銀行

地方銀行とは、各都道府県にて銀行業務を行う機関のことです。その地域で事業を営む人を支援する役割もあります。

地方銀行が提供するビジネスローンの特徴は、次の通りです。

【地方銀行のビジネスローン特徴】

| 利用できる人 | 法人および個人事業主 ※店舗がある地域に居住、 あるいは事業所がある人 |

| 借入限度額 | 数百万円 ~ 1,000万円前後 |

| 金利 | 3% ~ 15% |

| 借入方法 | カードローン型/証書貸付型 |

| 融資スピード | 3営業日 ~ 5営業日 |

| 商品例 | ・福岡銀行 フィンディ ・ちば興業銀行 ちば興銀ビジネスカードローン (法人代表者・個人事業主さま専用) |

利用できる人

法人と、個人事業主も含まれることが多いです。

メガバンクとは異なり、その銀行の口座を所有していたり、過去に融資を受けた実績がなかったりと関わりがなくても申し込める場合がありますが、その地方銀行の店舗がある地域に居住、あるいは事業所がある人を対象とする傾向にあります。

借入限度額

メガバンクと比べると上限額は低くなりますが、数百万円~1,000万円前後の資金を借り入れできます。

金利

3%〜15%の範囲で金利を設定していることが多いです。メガバンクと比べると、最低金利が2%ほど高くなります。

借入方法

メガバンクと比べると上限額が低いため、カードローン型もあります。高額な資金を借り入れできる商品は、証書貸付型が多いです。

融資スピード

メガバンクと同様、3営業日~5営業日で融資されることが多いです。

地方銀行のビジネスローンは、その銀行の店舗がある地域に居住、あるいは事業所がある人であれば、低金利で資金を借り入れできる可能性が高いのが特徴です。

2-2. ノンバンク

2つ目は、ノンバンクです。

ノンバンクとは、資金の貸し付けを主な業務としている以下3つのような銀行以外の機関を指します。

1. 信販会社・クレジットカード会社

2. 消費者金融業者

3. ビジネスローン専門業者

同じノンバンクでもビジネスローンの特徴は異なります。1つずつ説明していきましょう。

2-2-1. 信販会社・クレジットカード会社

信販会社・クレジットカード会社のビジネスローンの特徴は次の通りです。

【信販会社・クレジットカード会社のビジネスローン特徴】

| 利用できる人 | 法人および個人事業主 |

| 借入限度額 | 数十万円 ~ 1,000万円前後 |

| 金利 | 5% ~ 18% |

| 借入方法 | カードローン型/証書貸付型 |

| 融資スピード | 即日 ~ 3営業日 |

| 商品例 | オリエントコーポレーション ・法人&個人事業主専用証書型ローン ビジネスサポートプラン ・個人事業専用ローンカード CREST for Biz |

利用できる人

法人および個人事業主が利用できることが多いです。

その信販会社・クレジットカード会社との関わりがなくても申し込みできるのがほとんどです。

借入限度額

数十万円~1,000万円前後が多いです。銀行と比べると小規模といえます。

金利

5%~18%が多いです。小規模資金の借り入れが多いため、銀行と比べると高くなります。

借入方法

カードローン型と証書貸付型があり、借入限度額によって変わります。

融資スピード

最短で即日、遅くても3営業日に融資されることが多いです。

信販会社・クレジットカード会社のビジネスローンは、短期間で返済できる能力があれば、数十万円~1,000万円前後の資金をスピーディーに借り入れできる可能性が高いのが特徴です。

2-2-2. 消費者金融業者

消費者金融業者のビジネスローンの特徴は次の通りです。

【消費者金融業者のビジネスローン特徴】

| 利用できる人 | 法人および個人事業主 |

| 借入限度額 | 数万円 ~ 数百万円前後 |

| 金利 | 6% ~ 18% |

| 借入方法 | カードローン型 |

| 融資スピード | 最短で即日 |

| 商品例 | ・アイフルビジネスファイナンス 事業者向けカードローン ・アコム ビジネスサポートカードローン |

利用できる人

法人および個人事業主が利用できることが多いです。

借入限度額

数万円~数百万円前後が多いです。ビジネスローンを提供している他の機関と比べると、借入限度額の最低ラインが最も低く、上限も数百万円のため借り入れできるのは小規模の資金といえます。

金利

6%~18%が多いです。借入限度額が数万円~数百万円前後と短期間で返済可能といえる額のため、金利は高めに設定されています。

借入方法

短期間で返済可能といえる借入限度額のため、カードローン型が多いです。

融資スピード

高金利での貸し付けをスピーディーに行うことを重視しているため、最短で即日に融資される商品が多いです。

消費者金融業者のビジネスローンは、小規模の資金をすぐに調達したいときに有効なのが特徴です。

2-2-3. ビジネスローン専門業者

ビジネスローン専門業者のビジネスローンの特徴は次の通りです。

【ビジネスローン専門業者のビジネスローン特徴】

| 利用できる人 | 法人および個人事業主 |

| 借入限度額 | 数十万円 ~ 数億円 |

| 金利 | 2% ~ 18% |

| 借入方法 | カードローン型/証書貸付型 |

| 融資スピード | 2営業日 ~ 5営業日 |

| 商品例 | ・ビジネスパートナー スモールビジネスローン ・MRF(エム・アール・エフ) 長期間元金据置プラン |

利用できる人

法人および個人事業主が利用できます。

借入限度額

数十万円~数億円と範囲が広いです。

・数十万円~数百万円の小規模な借入限度額の商品

・数百万円~数億円といった大規模な借入限度額の商品

といったように、借入限度額を分けて商品を提供していることもあります。

金利

2%~18%が多いです。借入限度額が短期間で返済可能といえる小規模な額から、長期間で返済をする大規模な額まであるため、金利の幅も広いのが特徴です。

借入方法

短期間で返済可能といえる借入限度額と長期間で返済をする大規模な額まであるため、カードローン型と証書貸付型の2つがあります。

融資スピード

2営業日~5営業日が多いです。借入限度額によって変わります。

ビジネスローン専門業者のビジネスローンは、小規模の資金から大規模な資金まで、あまり日を置かずに借り入れできる可能性が高いのが特徴です。

3. ビジネスローンと類似する融資との違い

ビジネスローンと同じく、法人や個人事業主向けに貸し付けをする融資もあります。この記事をお読みになっている方の中には、似たような融資との違いが分からないという方もいるのではないでしょうか。

ここではビジネスローンと類似する融資である以下3つについて、ビジネスローンとは何が違うのか、それぞれの融資の特徴を紹介しながら説明していきます。

1. カードローン

2. 信用金庫の融資

3. 日本政策金融公庫の融資

資金調達の目的を達成できるのはビジネスローンか、あるいは他の融資が良いのかを判断いただけるため、ご参考ください。

3-1. カードローン

カードローンというのは、ATMやインターネットの手段で借り入れができる融資です。ビジネスローンと同様、銀行やノンバンクが提供しています。

事業者の方が利用できるカードローンの特徴は以下の通りです。

【カードローンの特徴】

| 利用できる人 | 自営業の方 |

| 利用用途 | ・生活費などのプライベート資金 ・事業活動資金 |

| 借入限度額 | 数十万円 ~ 1,000万円以下 |

| 金利 | 1% ~ 15% |

| 借入方法 | カードローン型 |

| 融資スピード | 最短で即日 |

| 担保・保証人の必要性 | 不要なケースが多い |

| 商品例 | ・三井住友カード 三井住友カードローン ・SMBCモビット フリーキャッシング |

ビジネスローンとカードローンの大きな違いは、以下の2つです。

①利用用途

ビジネスローンで得た資金は事業資金として利用できますが、カードローンは事業資金に加えて生活費などのプライベートな資金としても使えることがあります。

カードローンの提供機関によって、事業資金とプライベートな資金の両方に使えることもあれば、プライベートな資金に限られることもあります。

②借入方法

借入方法は、融資名の通りカードローン型のみです。

事業活動資金と、事業の状況によって生活費などプライベートな費用も必要であれば、カードローンが向いているといえます。

事業活動資金だけを調達したいのであれば、ビジネスローンの利用がおすすめです。

3-2. 信用金庫の融資

信用金庫というのは、各地域の発展を目指す協同組織の金融機関です。その地域で事業を営む中小企業や個人を支援しています。

ビジネスローンとの大きな違いは、以下の4つです。

①利用できる人

自営業の方に加え、特定期間内に創業予定があり信用金庫の営業エリアに居住または事業所を持つ方

→ ビジネスローンは設立・開業後の事業者

②利用用途

開業資金として利用することも可能

→ ビジネスローンは設立・開業後の事業活動資金

③借入方法

証書貸付型のみ

→ ビジネスローンは商品によってカードローン型と証書貸付型がある

④融資スピード

早くて3週間、遅いと3か月ほどかかる

→ ビジネスローンは商品によっては最短で即日、遅くても一週間以内

信用金庫融資の特徴の詳細は、以下の通りです。

【信用金庫が提供する融資の特徴】

| 利用できる人 | 信用金庫の営業エリアに居住、あるいは事業所を持つ以下の方 ・特定期間内に創業予定のある方 ・自営業の方 |

| 利用用途 | 事業活動資金 |

| 借入限度額 | 数十万円 ~ 数百万円 |

| 金利 | 5% ~ 15% |

| 借入方法 | 証書貸付型 |

| 融資スピード | 3週間 ~ 3か月程度 |

| 担保・保証人の必要性 | 担保は不要 法人は代表者の連帯保証が必要 |

| 商品例 | ・東京東信用金庫 ・大阪信用金庫 |

信用金庫の融資は、その営業エリア内に居住、あるいは事業所を持ち、急いで資金を調達する必要のない事業者の方に向いているといえます。これから事業を始める予定があり、開業資金を調達したい人にも向いています。

なるべく早く資金調達をしたいのであれば、ビジネスローンがおすすめです。提供機関の営業エリア内に居住、あるいは事業所を持つ自営業の方が利用しやすい地方銀行のビジネスローンであれば、一週間以内に融資を受けられるでしょう。

3-3. 日本政策金融公庫の融資

日本政策金融公庫というのは、国が全額出資している公的な金融機関です。銀行や信用金庫といった金融機関の支援の他、中小企業や個人の事業支援も行っています。

ビジネスローンとの大きな違いは、以下の4つです。

①利用できる人

自営業の方に加え、特定期間内に創業予定がある人

→ ビジネスローンは設立・開業後の事業者

②利用用途

融資の種類によっては開業資金として利用することも可能

→ ビジネスローンは設立・開業後の事業活動資金

③金利

最低でも1%、最高で3%

→ ビジネスローンは最低で5%前後、最高で18%前後

④融資スピード

約20日

→ ビジネスローンは商品によっては最短で即日、遅くても一週間以内

日本政策金融公庫融資の特徴の詳細は、以下の通りです。

【日本政策金融公庫が提供する融資の特徴】

| 利用できる人 | ・特定期間内に創業予定のある方 ・自営業の方 |

| 利用用途 | 事業活動資金 |

| 借入限度額 | 数百万円~数億円 |

| 金利 | 1% ~ 3% |

| 借入方法 | 直接借入/代理借入 |

| 融資スピード | 1か月程度 |

| 担保・保証人の必要性 | 用意しなくて良い場合あり |

| 商品例 | ・国民生活事業の融資 (小規模事業者/個人事業主向け) ・中小企業事業の融資 (中小企業向け) |

日本政策金融公庫の融資は、居住あるいは事業所がある地域問わず、ある程度まとまった資金を調達したいのであれば、低金利で借り入れできる可能性が高いのが特徴です。

まとまった資金を早期に必要な場合は、ある程度高額の資金を調達でき融資スピードも早いビジネスローンが向いています。

4. ビジネスローンの4つのメリット

ここまで説明してきたビジネスローンの特徴を踏まえると、ビジネスローンには次の4つのメリットがあるといえます。

順に説明していきましょう。

4-1. 設立・開業から日が浅くても借り入れできる

1つ目のメリットは、設立・開業から日が浅くても借り入れできることです。業績があまりない状態でも事業に必要な資金を調達できます。

設立・開業から日が浅くても借り入れできるのは、ビジネスローン自体が一般的な銀行融資を受けられない事業者向けの融資だからです。「1-2. ビジネスローンを利用できる人」でも説明した通り、ビジネスローンを利用できるのは以下のような設立・開業してから日が浅い事業者です。

・設立から2年経過、あるいは2期終了した法人

(提供機関によっては1年経過/1期終了でも可)

・開業から1年経過した個人事業主

上記のような事業者は、一般的な銀行融資は借り入れの対象外であるケースが多いです。

たとえば、銀行融資の1つである「プロパー融資」の対象者は、設立・開業から3年以上経った大企業や中小企業です。プロパー融資は保証会社の保証が付かず、銀行が直接事業者に貸し付けるため、返済能力が高いと判断されやすい業績のある事業者が対象者とされています。

ビジネスローンは、こうした一般的な銀行融資の対象とならない事業者が資金を調達できるように作られた融資です。

このため、商品によって異なることもありますが、設立・開業から最低でも2年、あるいは2期経過していれば業績があまりなくても利用できるのが、ビジネスローンのメリットです。

4-2. 担保がなくても借り入れできる商品が多い

2つ目のメリットは、担保がなくても借り入れできる商品が多いことです。担保が不要のため、以下が可能になります。

・審査期間が短く、通ればすぐに借り入れできる

・万が一返済が困難になったとき、担保としたものの所有権を失わずに済む

担保がなくても借り入れできる商品がビジネスローンに多いのは、借入限度額が低い傾向にあるからです。

ビジネスローンの借入限度額目安は数十万円~1,000万円程度ですが、これは一般的な銀行融資と比べると低いです。たとえば、前述したプロパー融資は借入限度額の上限がありません。

借入限度額の低いビジネスローンを提供している金融機関は、申込者の返済能力があれば融資を回収できることを期待します。このため、担保を不要として貸し付けを行っているのです。

担保を不要にしている分借り入れできる金額は低くなりますが、返済期間中に問題なく返済できれば何も失わずに事業に必要な資金を調達可能なのが、ビジネスローンのメリットなのです。

4-3. 日を置かずに資金を調達できる可能性が高い

3つ目のメリットは、日を置かずに資金を調達できる可能性が高いことです。

・売掛金の入金まで事業を運営できる

・案件対応のために仕入れたものの先払いに対応できる

といったことが可能になります。

ビジネスローンを提供している金融機関は、融資スピードを重視します。ビジネスローンは、業績のあまりない事業者が早く事業資金を調達できるよう支援する融資であるためです。提供機関によっては最短で即日、遅くても一週間以内には貸し付けをします。

一般的な銀行融資も事業者を支援する商品ではありますが、返済能力が重視されるため審査に時間を要し、融資スピードが遅くなります。

事業資金が必要なときに日を置かずに調達できるのは、ビジネスローンの大きな魅力です。

4-4. 利用用途に合わせて商品を選べる

4つ目のメリットは、利用用途に合わせて商品を選べることです。必要なときに適切な事業資金を調達できます。

利用用途に合わせて商品を選べるのは、次の2つの理由があるからです。

①事業資金の中でも利用用途が限定されている商品がある

ビジネスローンによっては、「運営資金での利用可」といったように利用用途が決まっています。

このようなビジネスローンは、その利用用途に合う借入方法や借入限度額が設定されていることが多いため、適切な借入条件で資金を調達できる可能性が高いです。

②様々な金融機関が特徴の異なる商品を提供している

様々な金融機関が特徴の異なるビジネスローンを提供しています。借入限度額が少額の商品もあれば大規模な商品もありますし、融資スピードが一週間以内の商品もあれば即日の商品もあります。

幅広い借入条件の商品が多いため、その分利用用途にマッチするビジネスローンに出合える可能性が高いのです。

利用用途に合わせて商品を選んで資金を調達できるのが、ビジネスローンの良い点です。

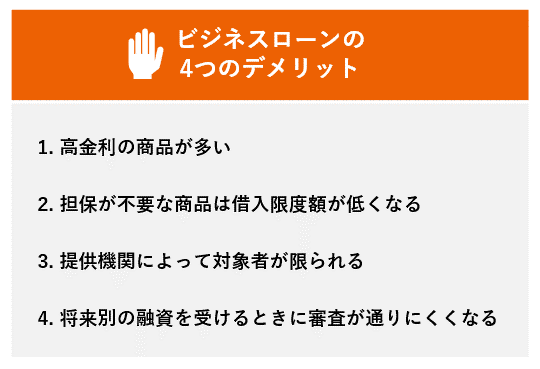

5. ビジネスローンの4つのデメリット

ビジネスローンにはメリットもある一方で、次の4つのようなデメリットもあります。

ビジネスローンのデメリットも知っておけば、実際にビジネスローンを利用するときの注意点を把握できるため、事前に対策を考えられます。順に見ていきましょう。

5-1. 高金利の商品が多い

1つ目のデメリットは、高金利の商品が多いことです。利用するビジネスローンによっては、毎月の返済額が大きくなります。

ビジネスローンに高金利の商品が多いのは、融資スピードを重視するためです。融資を早く行う分、金利を高くして貸し付けのリスクを加味しています。

ビジネスローンの金利目安は5%~18%ですが、この金利は事業者が利用できる他の融資と比べると高いです。ビジネスローンの金利目安と「3. ビジネスローンと類似する融資との違い」で取り上げた類似する融資3つの金利目安を比べてみましょう。

【事業者向け融資の金利目安の比較】

| 融資名 | 金利目安 |

|---|---|

| ビジネスローン | 5%~18% |

| カードローン | 1%~15% |

| 信用金庫の融資 | 5%~15% |

| 日本政策金融公庫の融資 | 1%~3% |

実際の金利は審査によって決まりますが、ビジネスローンと類似する事業者向け融資を比べると、最低金利では4%前後、最高金利では15%前後の差があり、ビジネスローンの金利の方が高いことをお分かりいただけるでしょう。

他の事業者向け融資は、提供機関がその融資を回収することを期待するため、審査に時間を要しますが、返済能力があると見なされれば低金利で貸し付けをします。このため、ビジネスローンの金利と比べると低いのです。

実績の少ない事業者でも早期に資金調達できるのがビジネスローンですが、その分高金利となり、問題なく返済できるような計画を立てておかないと返済困難に陥りやすいことは押さえておくべきでしょう。

5-2. 担保が不要な商品は借入限度額が低くなる

2つ目のデメリットは、担保が不要な商品は借入限度額が低くなることです。具体的には、数十万円~1,000万円程度が借入限度額である商品が該当します。

【担保が不要で借入限度額が低いビジネスローンの例】

| 金融機関名 | 商品名 | 概要 |

|---|---|---|

| オリックス クレジット | VIPローンカード BUSINESS | ●種類:法人/個人事業主共通 ●借入方法:カードローン型 ●借入限度額:50万円~500万円 ●金利:6% ~ 17.8% ●担保:不要 ●保証人:不要 ●審査~融資日数:即日~3営業日 |

| アイフルビジネス ファイナンス | 事業者向け カードローン | ●種類:法人/個人事業主共通 ●借入方法:カードローン型 ●借入限度額:1万円~1,000万円 ※新規は500万円まで ●金利:5% ~ 18% ●担保:不要 ●保証人:法人は代表者の連帯保証が必要になる場合あり ●審査~融資日数:最短即日 |

このようなビジネスローンを利用すると、必要な額の資金をそのビジネスローンだけで調達できない場合があります。

担保が不要な商品は借入限度額が低くなるのは、提供機関が貸し付けのリスクを考慮しているからです。

提供機関は、担保を不要としている分、申込者の返済能力を信用して貸し付けをします。借入限度額を低くしているため、問題なく融資を回収できることを期待するのです。このため、担保が不要な商品は借入限度額が低くなることがあります。

担保を用意しなくて良い場合でも、借入希望額に満たなければ他のビジネスローンや融資の利用を検討する必要があります。そうなると、返済の負担が大きくなる恐れがあることは念頭に置くと良いでしょう。

5-3. 提供機関によって対象者が限られる

3つ目のデメリットは、提供機関によって対象者が限られることです。利用したいと思っていた機関のビジネスローンで資金調達ができない恐れがあります。

ビジネスローンの対象者は法人と個人事業主ですが、提供機関によって両方利用できる商品を提供しているところもあれば、片方しか利用できない商品を提供しているところがあります。

【ビジネスローンの対象者別提供機関】

| 対象者 | 提供機関 |

|---|---|

| 法人および個人事業主 | ・地方銀行 ・ノンバンク全般 ・信販会社・クレジットカード会社 ・消費者金融業者 ・ビジネスローン専門業者 |

| 法人 | メガバンク |

| 個人事業主 | ノンバンク全般 ・信販会社・クレジットカード会社 ・消費者金融業者 ・ビジネスローン専門業者 |

たとえば今個人事業主であれば、低金利で高額の資金を借り入れできるメガバンクのビジネスローンを利用したいと思っても、対象者が法人である場合が多いため利用できないケースも出てきます。同じ条件で利用できるとすれば地方銀行になりますが、銀行によっては営業エリアに居住する事業者を対象にしているため、ノンバンクでの借り入れを検討した方が良い場合もあります。

もちろんマッチするビジネスローンもありますが、提供機関によっては利用できる人と利用できない人が分かれる場合があり、ご自身の状況によっては利用機関を選ぶ必要があることを注意しておくと良いでしょう。

5-4. 将来別の融資を受けるときに審査が通りにくくなる

4つ目のデメリットは、将来別の融資を受けるときに審査が通りにくくなることです。この先資金を必要とする状況になった場合、その資金を調達できなくなる恐れがあります。

ビジネスローンを利用すると将来別の融資を受けるときに審査が通りにくくなるのは、ビジネスローンが「有利子負債」だからです。

金利を付けて返済しなければならない負債を有利子負債といいます。

有利子負債は言い換えれば「借金」であるため、将来別の融資の審査を受けるときに「借金をしなければならないほど、資金が不足していた」とマイナスに捉えられることがあります。過去に負債を抱えていた事実があると、今後行う融資の回収に影響が出る恐れがあると見なされることがあるのです。

ビジネスローンを利用するとこの先絶対に他の融資を受けられないわけではありませんが、その融資の審査に影響することは念頭に置いておくと良いです。

6. ビジネスローンの利用をおすすめできる人

ここまでの説明を踏まえると、ビジネスローンは以下のような人におすすめできるといえます。

ここでは、上記について詳しく説明していきます。ご自身がビジネスローンを利用するのに適しているのか、その判断をしていただけるようになるため、ぜひご参考ください。

6-1. 利益が出るまでの運営資金を調達したい

今は業績が悪いため、利益が生まれるまでの運営資金を必要とする事業者の方に向いています。その理由としては、次の2つが挙げられます。

①設立・開業から日が浅い事業者が対象

ビジネスローンの対象となるのは、法人であれば設立から1年~2年、個人事業主であれば開業から1年と実績があまりない事業者です。返済能力や将来性を認められれば審査に通り、ビジネスローンを借り入れできる可能性は高いです。

一般的な銀行融資を利用するには業績のある大企業や中小企業であったり、設立から3年以上経過した事業者であったりする必要があります。

②長期的な借入方法で融資を受けられる

ビジネスローンにはまとまった資金を調達して長期間に渡って返済していく「証書貸付型」という借入方法を設定している商品があります。この証書貸付型のビジネスローンは借入限度額が1,000万円以上に上る商品も多く、利益が出るまでの運営資金として十分に補える可能性が高いです。

一般的な銀行融資も長期的な運営資金として利用できますが、業績が少ない事業者は対象者でないことが多いため、そもそも申し込みができない場合があります。

ビジネスローンは、業績が悪いけれど事業を継続させて利益が出るまでの運営資金を調達したい事業者の強い味方なのです。

6-2. つなぎ資金を調達したい

つなぎ資金を調達したい事業者にもおすすめです。たとえば、売掛金の入金までに期間があり、それまで事業を運営するための一時的な資金を必要としている事業者が該当します。

多くのビジネスローンは、担保を不要とするビジネスローンもあるため審査期間も短く、遅くても一週間以内には融資が開始されます。このため、つなぎ資金を日を置かずに調達できる可能性が高いです。

一般的な銀行融資は担保が必要な場合が多いため、審査も長くなり融資スピードも遅くなります。

ビジネスローンは、取引先からの入金遅延や売掛金回収までに支払いがあることで一時的に運営資金が不足してしまった事業者に有効なのです。

6-3. 取引先への支払金を即日調達したい

取引先への支払金を即日調達したい事業者にもおすすめです。たとえば、大型案件を受注し、その案件に対応するための多額のリソースを先払いしなければならない事業者が該当します。

ビジネスローンの中には即日融資される商品が多くあるため、急な資金が必要になったときに役立ちます。融資スピードが早いため高金利にはなりますが、大型案件の受注によって得られた利益を返済金とすることができるでしょうから、返済は困難にならないはずです。

一般的な銀行融資には即日融資の商品はないため、ビジネスローンは即日資金を調達したい事業者にとって非常に有効なのです。

| 【即日資金を調達したいときはファクタリングも有効】 |

|---|

即日資金を調達したいときは「ファクタリング」を活用するのも有効です。 ファクタリングを活用すれば、所有する売掛金を資金化できます。 専門業者によりますが、資金化されるまでは最短即日~3日程度です。 即日資金調達可能な「ファクタリング」の仕組み・種類がわかる「ファクタリングとは」の記事も合わせてご覧ください。 |

6-4. 新規事業資金や設備資金など高額な資金を調達したい

業績があまりよくないけれども、新規事業資金や設備資金など高額な資金を調達したい事業者にもおすすめできます。

ビジネスローンは、設立・開業から日が浅くても「1-4. ビジネスローンの借入限度額目安」でも説明したように1,000万円~数億円と大規模な資金を借り入れすることが可能です。新しい事業を始めたり、設備投資したりするときは多額の費用が発生するでしょうから、ビジネスローンを利用すればその費用を十分に補えます。

一般的な銀行融資でも大規模な資金を調達できますが、業績が少ない事業者である場合は対象者ではないことが多く、利用したくてもできません。

業績が少なくても、事業の成長のために大規模な資金を調達したい事業者には、ビジネスローンはおすすめなのです。

7. 向いているビジネスローンが分かるフローチャート

ここまでビジネスローンについて、その概要とメリット・デメリット、おすすめできる人を説明してきましたが、実際に選ぶときは利用用途に合う商品を選ぶことが重要です。

そこで、向いているビジネスローンがお分かりいただけるフローチャートをご用意しました。ご自身に合うビジネスローン選びの参考にしてください。

それぞれの目的に合うビジネスローンの詳細は、以下で説明していますので併せてご覧ください。

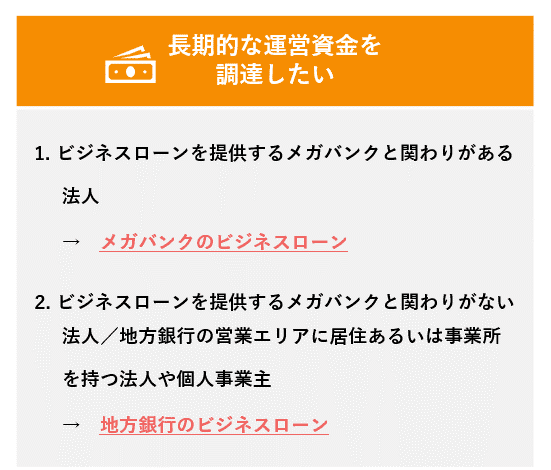

7-1. 利益が出るまでの運営資金を調達したい場合は「銀行」のビジネス

利益が出るまでの運営資金を調達したい場合は、銀行が提供するビジネスローンがおすすめです。その理由としては、次の2つが挙げられます。

①高額の資金を低金利で借りられる可能性が高い

高額の資金を低金利で借りられる可能性が高いです。

目安にはなりますが、銀行の借入限度額は数百万円~1億円程度、金利は1%~15%程度です。ノンバンクの借入限度額と金利の目安と比較すると、借入限度額は数千万円ほど高く、金利は3%ほど低いです。

設立・開業から間もないと運営資金を補えるほどの利益を出すのに時間を要することがありますが、銀行のビジネスローンを利用すればその運営資金を低金利で調達できます。

②証書貸付型の借入方法が多く無理なく返済できる

銀行で提供しているビジネスローンの借入方法は証書貸付型が多いため、無理なく返済できます。証書貸付型はまとまった資金を長期に渡って返済していく方法だからです。

高額な運営資金を短期間で返済する必要がないのは、設立・開業から間もない事業者にとっては負担とならないでしょう。

ビジネスローンを提供している銀行はメガバンクと地方銀行の2つがありますが、どちらをおすすめできるかは事業者の業務形態と居住地・事業所所在地によって異なります。

上記について順に説明していきましょう。

7-1-1. 「メガバンク」のビジネスローンをおすすめできる事業者

メガバンクのビジネスローンをおすすめできるのは、その銀行の口座を所有していたり、過去に融資を受けていたりと関わりのある法人です。

銀行と関わりのある法人が対象になることが多いためという理由もありますが、商品によっては優遇を受けられることもあるからです。たとえば、関わりがある法人は通常金利と比べて低金利で借り入れできるといった優遇を設けているビジネスローンもあります。

【優遇を設けているメガバンクのビジネスローンの例】

三菱UFJ銀行

・商工会議所・商工会メンバーズビジネスローン「融活力」

・法人会・納税協会会員向けビジネスローン「融活力」

・税理士会提携ビジネスローン「融活力」

このため、ビジネスローンを提供しているメガバンクの口座を所有していたり、過去に融資を受けたりしていたなど関わりがあれば、メガバンクのビジネスローンを利用すると良いでしょう。

7-1-2. 「地方銀行」のビジネスローンをおすすめできる事業者

地方銀行のビジネスローンをおすすめできるのは、次の2つのような事業者です。

①ビジネスローンを提供しているメガバンクと関わりがない法人

前述したメガバンクと関わりがない法人は、地方銀行のビジネスローンがおすすめです。

地方銀行が提供するビジネスローンは事業所所在地が営業エリア内にある法人が対象者である場合が多いですが、中には事業所所在地を問わず利用できるビジネスローンもあります。

このようなビジネスローンを利用すれば、メガバンクと関わりがなくても利益が出るまでの運営資金を低金利で調達できる可能性があります。

②地方銀行の営業エリアに居住、あるいは事業所を持つ法人や個人事業主

地方銀行が提供するビジネスローンの対象者の多くが、営業エリアで事業を営んでいる法人と個人事業主であることが多いです。地方銀行はその地域で事業を営んでいる人を支援し経済を活性化する役割があるため、こうした事業者をビジネスローンの対象にしています。

居住地・事業所在地にビジネスローンを提供している地方銀行があれば、利用すると長期的な運営資金を低金利で調達できる可能性が高まります。

7-2. 利用用途が限定的で短期的な資金を調達したい

利用用途が限定的で短期的な資金を調達したい場合は、その利用用途によっておすすめできるビジネスローンが異なります。

順に見ていきましょう。

7-2-1. つなぎ資金を調達したい場合は「信販会社・クレジットカード会社」のビジネスローン

つなぎ資金を調達したいのであれば、信販会社・クレジットカード会社のビジネスローンがおすすめです。つなぎ資金というのは、たとえば売掛金入金までの一時的な運営資金が該当します。

そのつなぎ資金として信販会社・クレジットカード会社のビジネスローンをおすすめするのは、短期間における十分な運営資金を早期に調達できる可能性があるからです。それを実現しているのが、信販会社・クレジットカード会社のビジネスローンの次の特徴です。

・借入限度額は数十万円~1,000万円前後

・融資スピードは3営業日であることが多い

金利の目安が5%~18%と高金利ではありますが、売掛金が入金されればその資金を返済に充てられるため、問題なく返済できるといえます。

このため、信販会社・クレジットカード会社のビジネスローンはつなぎ資金として利用することをおすすめできるのです。

7-2-2. 取引先への支払金を即日調達したい場合は「消費者金融業者」のビジネスローン

取引先への支払金を即日調達したいのであれば、消費者金融業者のビジネスローンがおすすめです。たとえば、大型案件を受注して、それに対応するリソースの先払いに対応する資金などが該当します。

このような資金として消費者金融業者のビジネスローンをおすすめするのは、審査から融資が開始されるまで即日であることが多いからです。

カードローン型でもあるため、融資が開始されれば、資金が不足したときに借入可能額の範囲であれば何度も借り入れできます。追加で支払いが生じたときにも有効です。

消費者金融業者のビジネスローンの金利の目安は6%~18%と高いですが、早期に返済できるようであれば即日借入したい方にとって有効なビジネスローンになります。

7-2-3. 新規事業資金や設備投資資金など大規模な資金を調達したい場合は「ビジネスローン専門業者」のビジネスローン

新規事業資金や設備投資資金など大規模な資金を調達したいのであれば、ビジネスローン専門業者のビジネスローンがおすすめです。

このような資金としてビジネスローン専門業者のビジネスローンをおすすめするのは、借入限度額の上限が数億円に及ぶことが多く、大規模な資金を調達するのに有効といえるからです。

ビジネスローン専門業者は、その名の通りビジネスローンの提供に特化した業者です。このため、一般の銀行融資を受けられない事業者の様々なニーズに合わせ、長期的な資金から短期的な資金まで幅広い融資商品を豊富に用意しています。その融資商品の1つが、借入限度額の上限が数億円に及ぶ商品です。

借入限度額の上限が数億円に及ぶビジネスローンは担保が必要になるケースがほとんどですが、担保があれば設立・開業してから間もない事業者でも大規模な資金を調達できる可能性が高まります。

このため、ビジネスローン専門業者のビジネスローンは、新規事業資金や設備投資資金といった事業を大きく成長させるための大規模な資金を調達するのにおすすめなのです。

8. ビジネスローンの申し込みから借り入れまでの基本的な流れ

ビジネスローンの申し込みから借り入れまでは、申し込みをする機関によって変わることもありますが基本的な流れは以下の通りです。

流れを知っておけば、ビジネスローンの利用までに行われることが事前に分かるため、スムーズな手続きが可能になります。1つずつ説明しましょう。

8-1. ステップ①ビジネスローンの審査に通るための準備をする

まず、ビジネスローンの審査に通るための準備をしましょう。

ビジネスローンは、業績の少ない事業者向けの融資のため申し込みのハードルは低いのですが、提出した情報や書類によっては審査に通らず、利用できないこともあるため注意しなければなりません。

ハードルが低い傾向にあるビジネスローンを利用できるようにするためにも、審査に通るための準備をしておくことは重要です。具体的には、次の7つを行っておくのがおすすめです。

【ビジネスローンの審査に通るために行っておくこと】

| 行っておくこと | 概要 |

|---|---|

| 1. 返済能力を証明できる書類を用意する | ・法人は決算書、個人事業主は所得証明書など業績や収入が分かる書類を用意する ・開業して1年程度であれば、事業計画書を用意する |

| 2. 赤字であれば業績改善を証明する書類を用意する | 経営改善計画書を用意し、赤字を改善するための実務計画と改善によって予測できる業績を記載する |

| 3. 信用情報をクリーンな状態にする | 過去の信用情報に傷がある場合は、 ・返済トラブルのあった融資を完済する ・未納や滞納していた税金を全て納める ・返済トラブルが解消されてから5年以上経過している |

| 4. 借り入れの目的を明確にする | ビジネスローンで得た資金を「何のために」「どのように」使うのかを具体的に説明できるようにしておく |

| 5. 借入希望額を過度に設定しない | ビジネスローンの利用用途に見合った借入希望額を借り入れシミュレーションを使って設定する |

| 6. 担保は適切なものを用意する | 万が一返済が困難になったとき、金融機関が融資を回収できるほど価値のある担保を用意する |

| 7. 借入希望額を満たす1社に絞る | 複数のビジネスローンへ申し込みしない |

上記については「ビジネスローン 審査 甘い」で詳しく説明しています。ビジネスローンの申し込み準備の際に、ぜひご覧ください。

8-2. ステップ②金融機関による審査を受ける

ステップ①を終えてビジネスローンに申し込んだら、金融機関による審査を受けます。

金融機関による審査については、次の2つを通して説明していきましょう。

1. ビジネスローンの審査項目

2. ビジネスローンの審査方法

8-2-1. ビジネスローンの審査項目

ビジネスローンの審査は提出した情報や書類によって行われ、金融機関独自の審査が行われることもありますが、一般的には次の3つが審査では見られます。

【ビジネスローンの審査で見られること】

| 審査内容 | 概要 |

|---|---|

| 1. 事業状況 | 主に以下の内容が見られる。 ・事業の継続期間 ・黒字の業績期間 ・赤字の場合は黒字の見通し ・不良債権の有無 |

| 2. 信用情報 | 主に以下の内容が見られる。 ・過去の融資返済トラブル ・過去の税金支払トラブル ・自己破産の有無 ・現在の借入状況 |

| 3. 利用用途 | ビジネスローンの利用用途が見られる |

①事業状況

申込者の事業状況が見られます。事業の経営の安定性や将来性を確認し、返済能力があるかが審査されます。

②信用情報

申込者の信用情報が見られます。実際に融資した後、トラブルなく回収できるかどうかが審査されます。

③利用用途

申込者のビジネスローンの利用用途が見られます。ビジネスローンを利用する目的が適正かどうか、ビジネスローンを計画的に利用できる事業者であるかどうかが審査されます。

8-2-2. ビジネスローンの審査方法

ビジネスローンの審査方法としては、主に次の2つがあります。

①人の手による審査

ビジネスローンを提供している金融機関のスタッフの手によって、提出された情報や書類を元に審査されます。金融機関に出向き、担当者との面談を通して審査が行われることもあります。

人の手による審査は、メガバンクや地方銀行といった銀行に多く見られます。

②スコアリング審査

「スコアリング」という自動審査システムによって審査される方法です。

ビジネスローンを申し込んだ機関が、過去の融資実績を元に申込者の事情状況や信用情報を自動で点数化して審査します。金融機関によって異なりますが、面談の機会はありません。

スコアリング審査は、ノンバンクで導入されていることが多いです。

8-3. ステップ③専用口座の開設・カードの作成をする

ステップ②の審査によって借入可能額や借入期間、金利などの借入条件が決まり、無事に借り入れできることになったら、ビジネスローン専用口座を開設したり、カードを作成したりして借り入れができる手続きをします。ビジネスローンを申し込んだ金融機関の指示に従って、口座の開設やカードの作成を行いましょう。

専用口座の開設やカードの作成を終えたら、契約手続きをすると借入枠が設定されて借り入れができるようになります。

9. ビジネスローンに審査落ちしたらファクタリングを検討するのがおすすめ

ビジネスローンは業績が少ない事業者でも資金調達できる融資ではありますが、審査に落ちてしまう場合もあります。

もしビジネスローンに申し込んで審査落ちしてしまったら、他の融資を検討する必要がありますが、その中でもファクタリングの利用を検討するのがおすすめです。

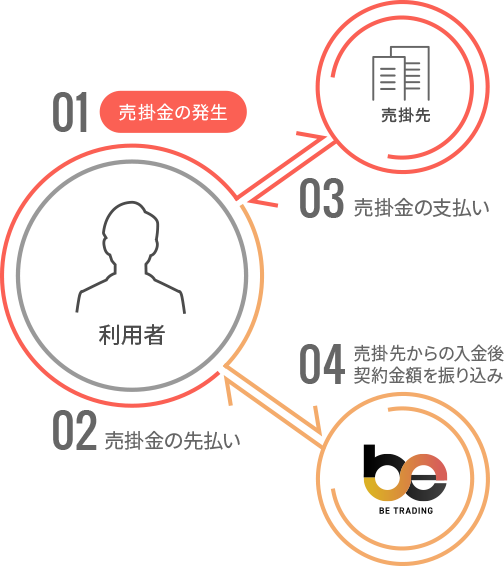

ファクタリングとは、所有する売掛金を専門業者に売却することで、早期に資金を得る手段をいいます。

【ファクタリングのイメージ図(2者間ファクタリングの場合)】

ビジネスローンに審査落ちしたらファクタリングの利用をおすすめするのは、以下2つの理由があるからです。

①売掛金を持っていれば業績問わず資金化できる

売掛金を持っていれば、業績を問わずファクタリングを利用するとその売掛金の範囲内で資金として手元に調達できます。

ビジネスローンは、商品によって異なりますが設立・開業から最低でも1年経っていないと申し込めません。融資であるため、業績によっては返済能力がないと見なされると審査に通らず、利用が不可能です。

ファクタリングは、業績の状況によって返済能力がないために審査落ちしてしまった事業者にとって強い味方となる資金調達方法なのです。

②信用情報は重視されない

ファクタリングは融資ではないため、利用する上で申込者の信用情報は重視されません。売掛先の信用力を重視するため、信用情報が影響してビジネスローンに審査落ちしてしまった場合でも売掛金があれば資金調達できます。

ファクタリングは、過去の融資において返済トラブルを何度も起こしたり、税金の滞納が高額だったりする場合を除き、信用情報がクリーンな状態でなくても資金調達できる手段なのです。

ファクタリングのメリットについては「ファクタリングのメリット・デメリットとは?適したケースや注意点も解説」の記事で詳しく解説しています。ビジネスローンに審査落ちしても利用できる資金調達手段をお探しであれば、ぜひご覧になってみてください。

参考記事

・2者間ファクタリングとは?メリット・デメリットとやり方・注意点を解説

・3者間ファクタリングとは?メリット・デメリットやおすすめの相談先、利用手順を解説

まとめ

ビジネスローンは「事業活動のための資金を借りられる融資」で次のような特徴があります。

| 利用用途 | ・新規事業を立ち上げるための資金 ・運営資金 ・つなぎ資金 ・取引先への支払資金 ・設備投資資金 ※開業資金には使えない |

| 利用できる人 | 法人および個人事業主 |

| 借入限度額目安 | 数十万円~1,000万円程度 |

| 金利目安 | 最低で5%前後、最高で18%前後 |

| 借入方法 | 1. カードローン型 2. 証書貸付型 |

| 融資スピード | 即日~5営業日 |

| 借入条件の決まり方 | 申込者の事業状況と信用情報、 利用用途が審査されて決まる |

ビジネスローンは、以下の機関で提供されています。

ビジネスローンのメリットとデメリットは次の通りです。

ビジネスローンは事業資金が必要な全ての人に向いているわけではありません。利用を特におすすめできるのは、次のような人です。

実際にビジネスローンを利用するときは、どのくらいの期間資金が必要なのか、調達した資金は何のために使うのかを基準に選びましょう。

この記事が、ビジネスローンについて詳しく知りたい方の参考となれば幸いです。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者