「新たな事業を始めたいが、資金に余裕がない」

「融資を受けたいと思っているが手続きや審査のことが難しくてよくわからない」

このようなお悩みをお持ちの方は多いのではないでしょうか?

企業が何かアクションを起こす際には、資金が必要ですよね。

その中でも融資は資金を調達する方法として最も有名な方法です。

しかし、融資について正しい知識を身につけておかないと、会社にとって最適な融資を受けられず最悪の場合、事業拡大のチャンスをみすみす逃してしまう可能性があります。

本記事では、法人におすすめの融資や融資の審査に通過するコツ、融資以外の資金の調達方法など徹底的に解説しています。

自社に合う負担の少ない融資を見つけることで事業拡大や労働環境の改善を実現していきましょう。

目次

1.銀行融資とは

最初に銀行融資とは何かという点について確認していきましょう。

銀行融資とは銀行が法人や個人事業主相手に、事業に必要な資金を貸し出す制度のことを指します。

特にスタートアップの法人や独立したばかりの個人事業主は行いたい事業があっても、準備金や初期投資回収までの資金が手元になく事業を開始できない状態に陥りやすいです。

そんな時に事業主側は都市銀行や地方銀行、信用金庫などの融資を利用することで、まとまった資金を調達することができ、事業を始めることができます。

一方銀行側は融資を受けたい法人や個人事業主に、決算書や試算表、始めたい事業の内容や将来の収益の見込みなどをまとめた事業計画書等を提出させることで審査を行い、融資の可否を決定するのが一般的です。

銀行融資について詳しくは「銀行融資とは?仕組みや審査に通らないケース・申し込みの流れを解説」の記事をご覧ください。

2.法人におすすめの融資6選

それでは早速法人におすすめの融資を6つ紹介していきます。

それぞれ特徴やどういうメリット・デメリットがあるかについても記載するので細かくチェックしてください。

2-1.ビジネスローン

ビジネスローンは、銀行やノンバンク(消費者金融や信販会社など)が取り扱う、主に中小企業を対象とした事業資金専用のローンです。

別名法人ローンなどとも言われています。

ビジネスローンのメリットは、申し込みから融資を受けるまでのスピードが速いことです。

最短即日対応が可能なケースも多く、急な入用の際にも利用しやすくなっています。

また、原則、無担保、無保証人で利用できるのもメリットです。

比較的審査も通りやすく、例えば、一時的な赤字があったとしても将来的に赤字の解消が見込めるのであれば、融資が受けられる可能性があります。

一方デメリットは金利が3.0%~18.0%と高く設定されている点や借入可能額が10万円~1,000万円程度と少額になっている点です。

さらにビジネスローンの借り入れをすると、決算書に借入先を記入することになり、ビジネスローンを利用したという記録が残ります。

その状態で近い将来に、別の公的機関や銀行から融資を受けると、審査に影響する可能性があるため、今後の資金調達についても考慮して利用するかどうかを決定しましょう。

ビジネスローンについて詳しくは「よく分からないビジネスローンを簡単解説!他のローンと何が違うの?」の記事をご覧ください。

2-2.法人カードローン

法人カードローンとは、金融機関やノンバンクが取り扱うローン商品です。

事業資金として利用する場合、法人専用のカードを用意して融資を受けます。

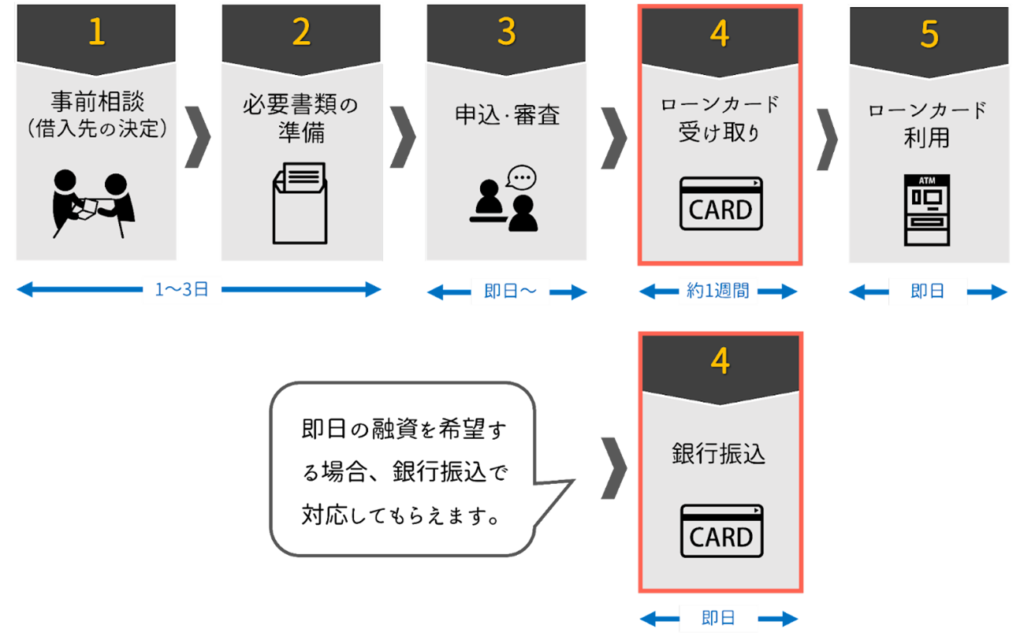

法人カードローンの場合、ATMでローンカードを使って借り入れするため、他の融資と少し利用の手順が異なります。

「即日対応を希望する場合」や「ローンカードが手元に届くまでに融資を受けたいという場合」には、銀行振込による即日対応をしてもらえるケースもあるため、急ぐ場合は、銀行振込が可能か確認しておくと安心です。

法人カードローンのメリットは、基本的に使い道が自由で、利用限度額の範囲であれば、何度でも借り入れができることです。

また、必要書類がと少なく、最短即日で融資を受けられるため、急な利用もしやすいのもメリットと言えるでしょう。

一方デメリットは、利用限度額で金利が変わることです。

限度額が高いほど金利は低めですが、全体的に高めの金利設定となっているため、長期的な利用には向いていません。

さらにビジネスローンと同じで、法人カードローンの借入履歴が残るため、別の公的機関や銀行から融資を受ける際の審査に影響を与える可能性があるので注意が必要です。

2-3.不動産担保融資

不動産担保融資は、名前の通り、不動産を担保に融資を受ける方法です。

企業が保有する建物や土地を担保にできます。

不動産担保融資におけるメリットは、100万円~1億円程度まで、少額から高額まで幅広い借入額に対応できることです。

融資を受けたお金の使い道も自由で、さまざまな資金に使うことができます。

また、一般的に無担保の融資よりも金利が低く、審査にも通りやすいため、「審査落ちで融資が受けられないが、担保となる不動産を所有している」という企業におすすめです。

融資期間も長く、無理なく返済できるという点もメリットと言えるでしょう。

しかし、返済できなくなった際に不動産を差し押さえられてしまうという点や価値の低い不動産の場合、担保にできない可能性があるのは大きなデメリットです。

そのため、不動産があれば必ず融資を受けられるというわけではない点には注意しましょう。

返済できなくなった場合のリスクも高いため、事業の収益性や返済計画に不安がある場合は、他の融資を検討することをおすすめします。

アセットファイナンスについて詳しくは「アセットファイナンスとは?導入ケースやメリットを分かりやすく解説」の記事をご覧ください。

2-4.信用保証協会の保証付き融資

信用保証協会の保証付き融資は、「融資の申込者(借主)が万が一返済できなくなった場合、借主に代わって信用保証協会が金融機関に対し借入金を弁償する」ということを保証している融資です。

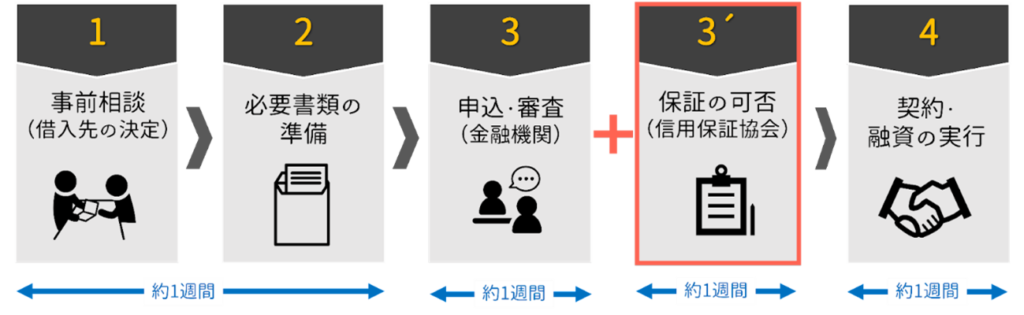

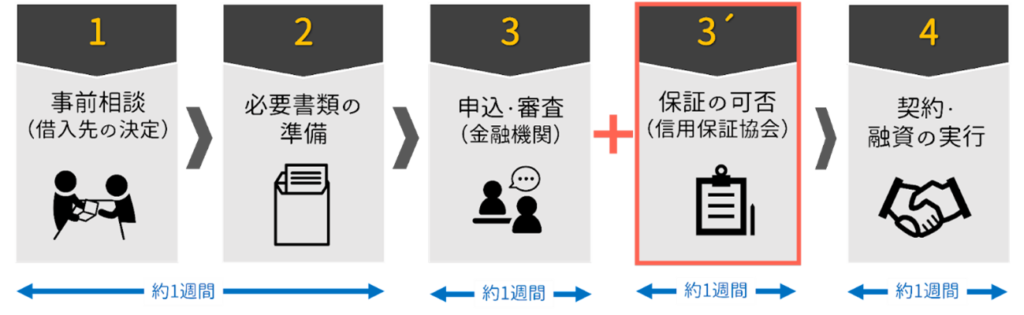

信用保証協会の保証付き融資は「申込・審査・面談」のフェーズに、信用保証協会の審査が加わります。

信用保証協会の保証の可否がはっきりしないと融資を受けられないため、必要書類の不足や不備などがあると、融資の実行まで2か月ほどかかる可能性もあります。

融資を急ぐ場合は、早めの行動を心がけましょう。

信用保証協会の保証付き融資のメリットは、中小企業でも融資を受けやすいという点です。

信用保証協会は、中小企業や小規模事業者が円滑に資金調達をできるよう設立された公的機関であるため、創業または事業を開始して間もない企業や中小企業も融資を受けやすくなっています。

金利も比較的低く、「信用保証」により会社の信用度が高まり、資金調達がしやすくなっているという点もメリットです。

返済期間も長く、融資を受けた後の返済も無理なく行いやすいため、初めて融資を受ける企業にもおすすめです。

信用保証協会の保証付き融資のデメリットは「審査が厳しい」という点があげられます。

万が一の際に、信用保証協会が弁済することになるため、審査が厳しくなっており、融資限度額も設けられています。

また、信用保証協会が保証を承諾すると、金融機関による融資を受けられますが、その際に信用保証協会へ所定の信用保証料(借入額の0.3%~2.2%が相場)を支払う必要があります。

そのため、融資を受ける際のコストがかかりやすい点はデメリットと言えるでしょう。

2-5.動産・債権担保融資(ABL)

動産・債権担保融資(ABL)とは、売掛債権(商品やサービスの対価を支払ってもらう権利)や動産、在庫などを担保にして資金を調達できる融資です。

似た資金調達方法として「ファクタリング」がありますが、ファクタリングは売掛債権を譲渡して資金化する仕組みとなっており、融資とは異なります。

ファクタリングと融資の違いについては「ファクタリングと融資の違いとは?比較してわかるメリット・デメリットを解説!」の記事をご覧ください。

動産・債権担保融資(ABL)のメリットは、不動産などの担保がない企業も、車や機械、売掛債権(商品やサービスの対価を支払ってもらう権利)などを担保に融資を受けることができることです。

担保があるため、審査も比較的ハードルが低く、長期間の契約もしやすいのもメリットと言えます。

一方デメリットは、一定額以上の売り上げを維持する必要があることです。

例えば、売掛債権を担保にしている場合、売上が下がってしまうと担保価値も下がるため、一部弁済を求められる可能性があります。

そうならないために、契約した金融機関に対して、担保にした資産の状況などを定期的に報告する必要もあり、他の融資と比べると融資を受けた後も少し手間がかかります。

また、取引先との契約に「債権譲渡禁止特約」などがある場合、売掛債権を担保にした融資が受けられない可能性があります。

動産・債権担保融資(ABL)を利用しようとしている企業は、必ず取引先との契約内容を確認してから融資の申し込みを行いましょう。

ABLについて詳しくは「売掛債権担保融資(ABL)とファクタリングとの違いは?どちらを選ぶべき?」の記事をご覧ください。

2-6.プロパー融資

プロパー融資とは、銀行から直接融資を受けるタイプの資金調達方法です。

プロパー融資のメリットは、融資限度額がないことです。

審査は必要ですが、経営状態が良く、銀行が納得できる融資の使い道や返済計画を提示できれば、いくらでも借りられます。

ですが、プロパー融資は、信用度が高い企業しか融資を受けられません。

一般的に、信用度が高いと融資の金利は低くなるため、プロパー融資は民間融資の中でも比較的低い金利で融資を受けられます。

「プロパー融資を受けている」というだけで、企業の信用度も格段にアップするため、取引先からの信用も高まり、契約やその他の融資を受ける際も有利に働く可能性があります。

しかし審査が厳しいため、信用できる企業かどうかを見極める意味で、申し込みの際の必要書類も他の融資と比べると多く、返済期間も短く設定されることが多くなっています。

返済期間が短いということは、毎月の返済の負担が大きいということなので、プロパー融資を利用する場合は、「短期間でしっかり返済できる額」を見極めることが大事です。

本記事で紹介している融資の中でもプロパー融資は最も審査が厳しい融資なので、「確実に融資を受けたい企業」には向いていません。

格付けに不安がある企業も融資を受けられる可能性が低いため、まずは「2-4.信用保証協会の保証付き融資」からはじめ、信用度を高めてからプロパー融資へチャレンジすることをおすすめします。

また、ここまで紹介した融資の審査を通るのが難しいと感じた方は、銀行から融資を受ける以外の資金調達方法についても後述しているのでぜひ見てみてください。

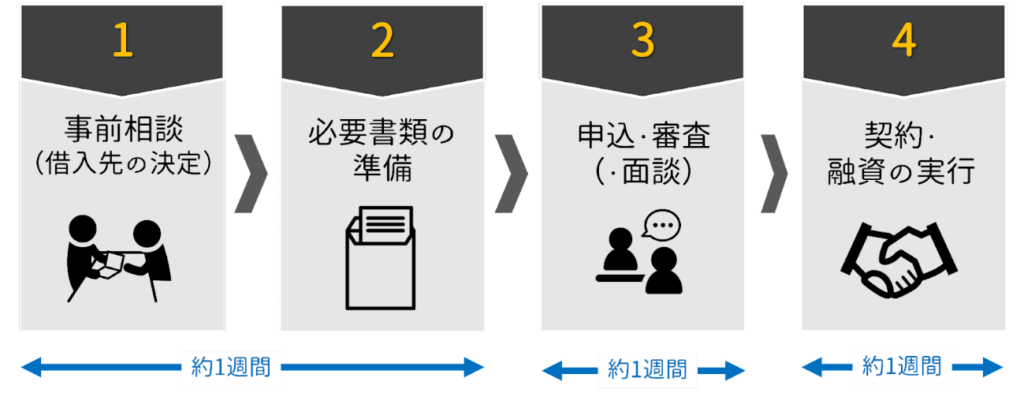

3.法人が銀行から融資を受ける手順

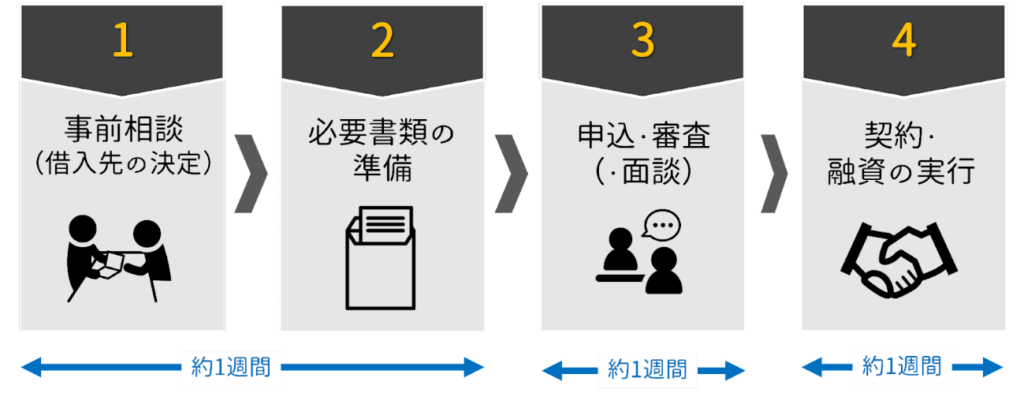

自社に合う法人融資を見つけられた方は、次の流れに沿って手続きを進めていきましょう。

以下で詳しく解説します。

3-1.事前相談(借入先の決定)

融資を受ける際、はじめにするべきことは「事前相談」です。

どの融資を利用するか決めたら、いくつかの金融機関で相談をしましょう。

また、事前相談の際には「現時点で自社が融資を受けられるのか」「融資を受けるためにはどのような準備が必要か」など積極的に対象の金融機関に質問して不明な点を解消してください。

いきなり融資の申し込みをするのではなく、まずはいくつかの金融機関へ相談をしてから、自社に合った借入先の検討・決定をしましょう。

▼事前相談の際に確認すべきこと

- 融資の対象業種(業種によって融資できないなどの制限があるか)

- 審査から融資実行までにかかる期間の確認

- 申込や審査に必要な書類の確認

3-2.必要書類の準備

事前相談を利用し、借入先を決定したら「必要な書類を準備し、申し込みの手続き」を進めます。

必要書類は、融資を受けようとする金融機関によって異なるため注意が必要です。主な必要書類を見ていきましょう。

▼【企業歴別】融資を受ける際に必要になりやすい書類一覧

| 書類名 | 開業間もない企業 | 法人化から1年以上 経過している企業 | 備考 |

|---|---|---|---|

| 借入申込書 | 〇 | 〇 | 金融機関側でテンプレートを用意しているケースがほとんど |

| 通帳コピー | 〇 | 〇 | 公共料金の引き落としや現預金、借り入れの状況を確認するのに利用される ※直近6か月分が必要になるケースが多い |

| 本人確認書類コピー | 〇 | 〇 | 別人の名前や住所を使った融資を防ぐため、顔写真入りの本人確認書類の提出を求められるケースが多い |

| 印鑑証明書 | 〇 | 〇 | |

| 登記簿謄本 (商業登記簿謄本/履歴事項全部証明書) | 〇 | 〇 | 以下の事項が記載された登記簿謄本の提出を求められることが多い <項目> ・氏名 ・住所 ・本店所在地 ・商号 ・会社法人番号(12桁) |

| 企業概要書 | 〇(創業計画書) | 〇 | 経営状況や今後の見通し、会社の強みなどをアピールするのに非常に重要な役割がある |

| 売上を確認できる 書類 | ー | 〇 | 請求書や受注書、見積書など |

| 決算書 | ー | 〇 | 1期~3期分程度が必要 |

| 納税証明書 | ー | 〇 | 法人税や事業税、消費税などの納付領収書 ※納税している税金分のみでOK |

| 試算表 | ー | 〇 | 直近の損益計算書(収益・費用・利益が記載された書類)や貸借対照表(企業の資産状況を示す書類)など |

上の表を見ていただくと分かる通り、「開業後すぐに融資を受ける場合」と「開業から1年以上経過して融資を受ける場合」では、必要書類が異なります。

▼状況によって個別で必要になるその他の書類一覧

| 設備・工事の見積書 工事請負契約書 | 設備投資を行う場合のみ必要(工事の概要が分かる資料) |

| 営業許可書(資格・免許など) | 業種によって必要な場合あり |

| 関連企業の確定申告書と決算書 | 別会社を経営されている人のみ必要 |

| 資金繰り表 | 一定期間のお金の流れを記した表 |

| 銀行取引一覧表 | 取引のある銀行の預金や借入額などをまとめた表 |

また、融資の内容や事業内容、企業の経営状況によって、個別で必要になる書類もあるため、借入先を決めたら、必ず自社の企業歴に応じた必要書類はどれなのかを確認するようにしましょう。

▼必要書類の準備の際に確認すべきこと

- 自社で用意すべき書類はどれか

- どれくらいの期間分の書類が必要か

- いつまでに準備をするのか

- 必要書類が不足している場合は、どのようにすべきか

3-3.申し込み・審査(面談)

必要書類を揃えたら「融資の申し込み」を行います。

「金融機関の窓口」もしくは「郵送」での申し込みが可能です。

金融機関によっては、オンラインで申し込みできるところもあります。

ただし、申込書や必要書類の提出をしたら終わりではありません。

申込後、提出された書類をもとにさまざまな角度から審査が行われ、企業の実態や経営状況を調査した上で融資を行うかどうかを判断されます。

審査の中で疑問点が出ると、追加で資料提出を求められることがあるため、その際は、速やかに書類を準備するようにしましょう。

借入先によっては、金融機関の窓口や申込者の会社・自宅などで面談を行うことがあります。

面談では、追加の資料提出や提出された書類からは判断できない内容を質問されることがあるため、自社の事業計画だけでなく、業界の動向などについても答えられるようにしておくとよいでしょう。

なお、審査の結果は、多くの場合1週間程度で通知されます。

▼申し込み・審査(面談)の際に確認すべきこと

- 申込方法の確認(窓口、郵送、オンラインなど)

- 面談の日程や場所の確認

- 面談時に追加で必要な提出書類はあるか

3-4.契約・融資の実行

無事に審査を通過したら、「金融機関と融資を受けるための契約」を交わします。

金融機関(貸主:貸した側)と申込者(借主:借りた側)の両者の署名・捺印をした金銭消費貸借契約書(借用証書)を作成し、手続きが終わると指定の口座に融資金が送金・入金されます。

この際、担保や連帯保証人の有無など、契約内容によっては、印鑑証明書などの提出を求められることもあるため、融資の実行時に必要な書類があるかも確認しておくようにしましょう。

▼契約・融資の実行の際に確認すべきこと

• 契約や融資の実行時に必要な書類の有無とその枚数

4.融資の審査に通過するポイント

ここまでは法人が受けられる融資の種類や契約までの流れについて見てきましたが、融資は返済してもらうことを前提にお金を貸してくれる仕組みであるため、審査がつきものです。

つまり、審査に通過できなければ、融資が受けられません。

そこでこの章では、法人融資の審査を少しでも有利に進めるためのポイントとして、次の2つを紹介します。

4-1.健全な事業状況をアピール

法人が金融機関から融資を受ける場合には「格付け(信用格付け)」が重要となります。

なぜなら、格付けが融資を受けられるかを左右するもので、いくら融資を受けられるかという借入金額にも影響を与えるからです。

格付けを高め健全な、財務状況をアピールするには、次の2つを抑えることが大事です。

▼格付けを高めるためにするべきこと

- 格付けを高めることが有効な理由を理解する

- 格付けを高める2つのポイントを押さえておく

以下で詳しく説明します。

4-1-1.格付けを高めることが有効な理由を理解する

金融機関は、融資を行う際に融資先を独自の格付け基準に沿って区分しています。

その際に重要になるのが、「定量的評価」と「定性的評価」です。

以下をご覧ください。

| 評価の種類 | 定量的評価 | 定性的評価 | |

| 説明 | 企業の財務指数を評価したものです。一般的に直近2~3期分程度の決算書の数値を見て判断されます。 | 数字で表せない経営方針や市場動向、経営者の姿勢などを数値化して評価したものです。 | |

| 主な判断基準 | 安全性 | ・企業全体の資本力 自己資本比率=自己資本÷総資産 ・即現金化できる資金の有無 (流動比率=流動資産÷流動負債) | • 販売力 •市場の将来性・成長性 •経営計画力 •技術力 •製品(商品・サービス)の魅力 •経営者の能力 •業歴 |

| 収益性 | ・何期連続で黒字か (収益フロー) ・売上に対しての経常利益率 (売上高経常利益率=経常利益÷当期売上高) | ||

| 成長性 | ・前期と比較した際の成長率 (経常利益増加率=⦅当期経常利益-前期経常利益⦆÷前期経常利益) ・売上高 | ||

| 返済能力 | ・融資した資金を返済できるか (キャッシュフロー額=営業利益÷当期減価償却実施額) ・借入額を何年で返せるか (債務償還年数=有利子負債÷償却前営業利益) | ||

格付けの際、金融機関は財務リスクと事業リスクの両方を分析しています。

財務リスクは主に定量的評価、事業リスクは主に定性的評価から分析し、総合的な評価で格付けしているため、どちらもバランスよく評価を得る必要があります。

4-1-2格付けを高める2つのポイントを押さえておく

では、具体的に、どのようにして格付けを高めればいいのでしょうか。

主要なポイントとしては、次の2つがあります。

| 試算表を毎月作成しておく (定量的評価に影響) | たとえ赤字でも、損益の状況をまとめた試算表で「前期は赤字だったが、今期は黒字に回復した」という場合には、格付けの評価にプラスとなる可能性があります。 損益をまとめた試算表は、法人の融資で必要になりやすい書類です。日ごろから損益を把握するためにも、毎月試算表を作成し、財務状況をしっかりと伝えられるように準備しておきましょう。 |

| 事業計画書を作成する (定性的評価に影響) | 事業計画書は、ビジョンや計画を実現するためにどのようなアクションをして利益を上げていくのかを可視化した資料です。事業計画書を添付することで、融資元も定性的評価の利用として役立てることができ、よい評価につながる可能性があります。 特に、赤字続きなど、決算書の内容が悪い場合のおすすめです。事業計画書で事業がうまくいっていない理由と対策の説明や、これから利益が上がるという根拠を示すことで、評価を高められる可能性があります。 |

試算表の作成方法が分からない時は「専門家である税理士に依頼」、事業計画書の書き方が分からない時は株式会社日本政策金融公庫の各種書式ダウンロードページにある「事業計画書の記入例」を参考にしましょう。

4-2.緻密な事業計画書を作成

融資元にとって最も重要なのが、借入金をきちんと返済してもらえるのかということです。

そのため、融資するかどうかを判断する上で「資金の使い道」と「返済能力」は注目されやすい項目と言えます。

融資元が知りたい「借りた資金を使ってどのような経営を行い、どのように利益をあげていくのか」は、事業計画書に細かく記載するようにしましょう。

なお事業計画の内容は書類で伝えるだけでなく、口頭でもしっかりとビジョンや目的などを伝えられるように準備しておきましょう。

5.銀行以外から資金を調達する方法

前章までは銀行から受ける融資の解説をいたしましたが、ここからは民間の銀行以外から資金を調達する方法について解説していきます。

すでに銀行から融資を断られてしまった方も、利用できる可能性があるのでぜひ確認してみてください。

5-1.政府系金融機関からの融資

政府系金融機関とは、「株式会社日本政策金融公庫」や「株式会社商工組合中央金庫」といった、政府が出資する金融機関のことです。

政府系金融機関からの融資を受けるメリットは、さまざまな融資に幅広く対応していることです。

融資メニューが豊富で、特に起業融資や創業融資の取り扱いも多く、企業や事業の規模に関係なく融資を受けることができます。

政府系金融機関は、営利目的ではなく、民間の金融機関の補完や、支援が届かないような経営者の資金調達サポートを行うことを目的とした運用をしているため、「低金利」「保証人不要」といった条件面でのメリットが多く、民間融資と比べると比較的少ない負担で利用できるのもメリットです。

創業融資について詳しくは「創業融資とは?初歩的な知識と申請方法・審査を乗り切る重要ポイント」の記事をご覧ください。

政府系金融機関からの融資におけるデメリットは、融資メニューが豊富な分、内容によって細かく分けられているため、自社に合った融資がどれなのか迷うケースが少なくないということです。

もし、自社に合った融資メニューが分からないときは、お近くの政府系金融機関の相談窓口へ問い合わせましょう。

どのような事業に対して融資が必要かを伝えることで、自社に合った融資メニューを紹介してもらえます。

財務省「政府関係金融機関」一覧を確認する

5-2.地方自治体による融資制度

地方自治体による制度融資は、主に各都道府県の自治体と信用保証協会、民間の金融機関の三者が連携することで成り立っている融資制度です。

地方自治体の融資制度は信用保証協会の保証付き融資と同様に「申し込み・審査・面談」のフェーズで、信用保証協会の審査が加わります。

信用保証協会の審査が加わる分、申し込みから融資の実行までの期間が長くなり、必要書類の不足などがあると2か月ほどかかる可能性もあるので、融資を急ぐ場合は、早めに行動するか、別の融資を検討しましょう。

地方自治体による融資制度のメリットは、自治体を介して民間の金融機関から融資を受けることになるため、直接、金融機関へ依頼するよりも融資を受けやすいという特徴があります。

政府系金融機関から融資と同じで、融資が豊富にそろっており、保証人不要や低金利など、条件面でもメリットが多い融資です。

地方自治体による制度融資のデメリットは、自治体によって要件が大きく異なる点です。

本記事では、東京都の制度融資を紹介しましたが、融資メニューや金利、融資限度額は、自治体・受ける融資によって変わってきます。必ずお近くの自治体へ確認しましょう。

また、信用保証協会が保証を承諾すると、所定の信用保証料がかかります。

信用保証料は、経営状況を考慮して決定されるのが一般的であるため、ケースによって異なりますが、融資を受けた金額(借入額)の0.3%~2.2%程度が相場です。

低金利であっても信用保証料分だけ、融資にコストがかかる点には注意しましょう。

5-3.ファクタリング

ファクタリングとはこれまで紹介してきた「融資」とは異なる金融サービスです。

具体的には事業者(利用者)が売掛先に対して保有する売掛金をファクタリング会社に売却することで、本来の支払期日よりも早く手元に資金を調達する方法です。

取引額や契約形態に応じて一定の手数料が発生しますが、最短即日で資金を調達することが可能なので「売上があっても支払われるのが当分先で、手元に資金がなくなりそう」「急ぎ資金が必要になった」という方には最適な資金調達方法になります。

また原則ファクタリングは償還請求権がないため、万が一売掛先が倒産などで売掛金を支払えなくなっても利用者が費用を請求されることはありません。

一方ファクタリングのデメリットとして売掛金の金額内でしか資金調達出来ないことがあげられます。

ファクタリングは先述したように売掛金をファクタリング会社に売却し資金調達するサービスのため、保有している売掛金以上の資金を調達することはできません。

売掛金以上の高額な資金調達を希望している場合は注意が必要です。

融資とは異なる金調達方法のファクタリングについて詳しくは「ファクタリングとはなにか?」の記事をご覧ください。

6.融資を断られた時はファクタリングがおすすめ

信用格付けや返済能力の観点から既に融資を断られてお困りの事業主様もいらっしゃるのではないでしょうか?

そんな時に利用できるのが1つ前の章で解説したファクタリングです。

「既に信用の問題で融資を断られているのに資金調達の金融サービスなんて利用できるの?」と思っている方もご安心ください。

ファクタリングは融資(借入)ではないため、審査基準が異なり利用する企業の信用力より売掛先の信用力が審査の際に重要となってきます。

そのため銀行から融資を受けられなかった方でも利用できる可能性があるのです。

資金の準備期間に猶予がある場合は、融資を受けられなかった問題点を改善することで再び融資の申し込みが可能となりますが、1日でも早く資金を調達したいという方はファクタリングサービスの利用をおすすめします。

ファクタリングのメリット・デメリットについては「ファクタリングのメリット・デメリットとは?適したケースや注意点も解説」の記事をご覧ください。

7.まとめ

今回は法人が受けられる融資の種類や審査のポイント、銀行からの融資以外の資金調達の方法について解説しました。

事業の拡大や働く環境の整備などをしていく上で、資金調達が必要になり、融資を利用するケースは少なくありませんが、融資を利用するには審査に通る必要があります。

最後にもう一度おさらいをして、法人融資を成功に結び付けましょう。

◎法人融資は、一般的に次のような流れで手続きを進めていきます。

融資によって、流れが若干異なるケースもありますが、事前相談から申し込み・審査・面談までの流れは共通しています。

早く融資を受けたい場合は、不備なく必要な書類を用意し、早めの対応を心がけましょう。

信用力の部分で資金繰りに不安がある方や融資の審査に落ちてしまった方は、ファクタリングの利用がおすすめです。

ビートレーディングのファクタリングはお申し込みから入金まで最短2時間で、オンライン上で全ての手続きを完結させることができます。

取引社数7.1万社以上と豊富な実績があり、お客様の希望に寄り添い、柔軟に対応致します。

資金調達を検討中の方はぜひビートレーディングにお問い合わせください。

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者