2者間ファクタリングは、最短即日での資金調達が可能です。

大きなメリットがある一方でデメリットも存在しますので、特徴を踏まえたうえでご利用いただけると良いと思います。

この記事では、2者間ファクタリングの仕組み、メリットやデメリット、契約までの流れについてご紹介していきます。

2者間ファクタリングを理解するために「ファクタリング」の基礎知識のコラムも併せてご覧ください。

資金調達をお急ぎの方へ

ファクタリングは融資とは異なり、必要な書類が少ないため最短即日での資金調達が可能です。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 「利用を相談する」・調達可能額診断・LINEからご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

2者間ファクタリングとは

2者間ファクタリングとは、利用者(自社)とファクタリング会社の2者間で結ぶファクタリング契約です。

原則として売掛先への通知や承諾なしでファクタリングを利用できるという特徴があります。

仕組みを図解で詳しく見ていきましょう。

2者間ファクタリングの仕組み

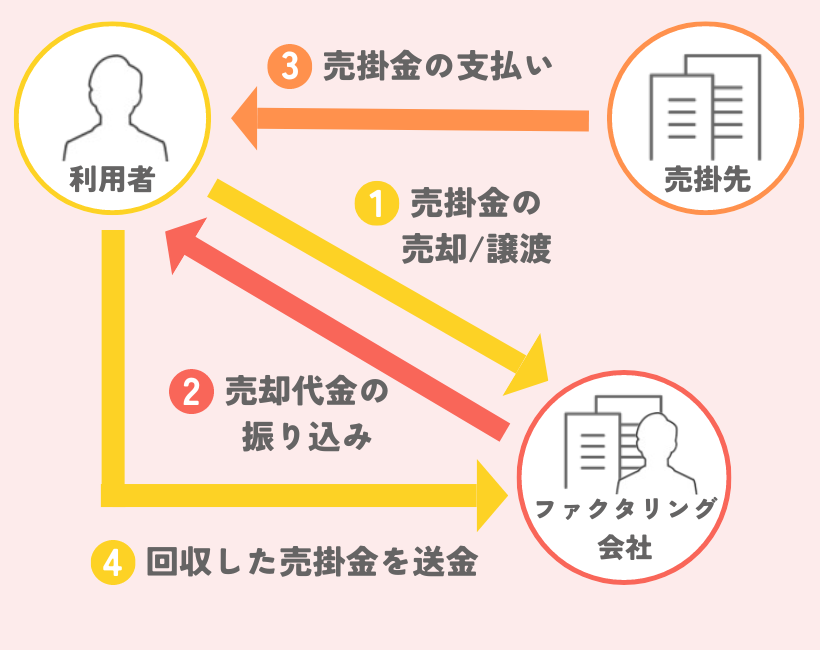

以下の図は、2者間ファクタリングを利用して資金調達するときの流れです。

ご覧いただいた通り、お客様と売掛先との取引の流れには一切変更がありません。

売掛先との関係に支障をきたすことなく資金調達することができます。

1 ファクタリング会社に売掛金を売却

2 売却代金が振り込まれる

3 売掛先から売掛金を回収する

4 回収した売掛金をファクタリング会社に入金する

2者間ファクタリングのメリットとは

2者間ファクタリングには、以下のようなメリットがあります。

①原則として売掛先への通知や承諾なしでファクタリングを利用できる

②最短即日での資金調達が可能

③償還請求権が発生することはない

それぞれ詳しく説明していきます。

①原則として売掛先への通知や承諾なしでファクタリングを利用できる

最大のメリットは、原則として売掛先への通知や承諾なしでファクタリングを利用できることです。

ファクタリングは海外ではよく利用されている資金調達方法ですが、日本ではまだ知名度が低いです。

そのため、売掛先にファクタリングの利用をお願いすると、「この会社は資金繰りが厳しいの か」「銀行融資が受けられないのか」とネガティブな印象を持たれてしまう可能性があります。

2者間ファクタリングであれば、原則として売掛先への通知や承諾を得ることなく利用できるため、

今後の取引に影響が出る心配はありません。

そのため、中小企業のお客様によく利用されている契約方法になります。

②最短即日での資金調達が可能

上述のとおり、2者間ファクタリングはお客様とファクタリング会社の2者間で結ぶ契約で、原則として売掛先への通知や承諾は必要ありません。

そのため手続きが非常に簡単で、お申し込みから最短即日の資金調達が可能です。

弊社のお客様でも、お申し込み~2日程で資金調達が完了しているお客様が多くいらっしゃいます。

資金調達をお急ぎのお客様におすすめの契約方法です。

③償還請求権が発生することはない

償還請求権とは、譲渡した債権の売掛先の倒産などにより金銭を回収できなかった場合、ファクタリング会社がお客様(利用者)に、その分の金銭の返還を求めることが出来る権利のことです。

日本では償還請求権がないファクタリングが一般的であるため、万が一譲渡した債権の売掛先が倒産したとしても、ファクタリング会社から請求を求められることはありません。

利用するお客様にとっては、大きなメリットです。

しかし、中には適用されていないファクタリング会社もあるようですので、契約前に確認しておくことをおすすめします。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

2者間ファクタリングのデメリットとは

手続きが簡単で、最短即日に資金調達できる2者間ファクタリングですが、大きなメリットがある一方でデメリットもあります。

①3者間ファクタリングに比べて手数料が高い

②ファクタリング会社によっては個人事業主は利用できない場合がある

③売掛金を送金する手間が発生する

①3者間ファクタリングに比べて手数料が高い

2者間ファクタリングの手数料相場は、およそ8%~18%前後です。

3者間ファクタリングの手数料が平均2%~9%であることと比較すると、手数料は高めに設定されています。

なぜ高く設定されているかというと、ファクタリング会社のリスクが高いためです。

2者間ファクタリングでは、ファクタリング会社が売掛先に債権の存在を確認できないため、架空債権や二重譲渡のリスクがあります。

そのため、リスクに比例して手数料も高くなっています。

手数料について詳しく知りたい方は、こちらの記事をご覧ください。

ファクタリング手数料の相場はどれくらい?安く抑える3つの方法!

②ファクタリング会社によっては個人事業主は利用できない場合がある

2者間ファクタリングは、債権譲渡登記が必要になることが多いです。

債権譲渡登記ができるのは法人のみになるため、個人事業主のお客様は2者間ファクタリングを利用できない場合があります。

※債権譲渡登記とは?

正式には、債権譲渡登記制度といいます。 法人がする金銭債権の譲渡などについて、債権を譲渡したことを第三者に証明する制度のことです。

参考資料:法務省:登記 -債権譲渡登記-

2者間ファクタリングになぜ債権譲渡登記が必要なのかというと、売掛先に債権を譲渡したことが通知されないためです。

債権譲渡登記をせずに2者間ファクタリングを行った場合、悪意を持って同じ売掛金を複数のファクタリング会社に売却してしまう可能性があります。

このような詐欺事件が発生しているため、ファクタリング会社は必ず債権譲渡登記を確認しています。

個人事業主のお客様でも3者間ファクタリングであれば(売掛先の承諾を得ることができれば)債権譲渡登記は不要なので、ファクタリングを利用できます。

3者間ファクタリングについてはこちらの記事も参考にしてみてください。

ビートレーディングでは個人事業主の方も2者間ファクタリングをご利用いただけます。

詳しくはビートレーディングの2者間ファクタリングのポイントをご覧ください。

③売掛金を送金する手間が発生する

2者間ファクタリングの場合、売掛金の支払い期日になると通常通り売掛先からお客様の口座に入金されます。

そのため、売掛先からの回収金をお客様ご自身でファクタリング会社に送金していただく必要があります。

契約上、売掛先から入金されたその日にファクタリング会社へ送金しなければならないことが多いため、振り込みを忘れてしまうことがないよう注意していただく必要があります。

2者間ファクタリングの契約の流れ

STEP01 お申し込み&無料査定(電話・メール・来社・出張)

STEP02 審査

STEP03 契約

資金調達完了※申し込みから振り込まれるまで平均1~3日

STEP04 入金日に売掛金を

ファクタリング会社に送金

2者間ファクタリングは、原則として売掛先への通知や承諾が必要ないため手続きが簡単で、お申し込みから資金調達まで最短即日で完了します。

2者間ファクタリングの法的解釈

先に結論を述べると、2者間ファクタリングに違法性は全くありません。

法的根拠をご説明します。

民法第555条(売買)

2者間ファクタリングの法的根拠は、民法第555条の売買です。

民法第555条(売買)

売買は、当事者の一方がある財産権を相手方に移転することを約し、相手方がこれに対してその代金を支払うことを約することによって、その効力を生ずる。

売買とは、物を売却し、その対価として金銭を受け取ることです。

2者間ファクタリングでは、債権(売掛金)をファクタリング会社に売却し、その対価として金銭を受け取るため、売買契約に該当します。

よってファクタリングは融資ではありませんし、貸金業法などの金融関連法にも該当しません。

銀行融資などの借入とは、全く性質が異なる金融取引になります。

ファクタリングについては以下の記事も参考にしてみてください。

ファクタリングのメリット・デメリットとは?やる・やらないの判断基準

ファクタリングは違法な手段でない!安全に利用できる根拠を解説

給料の遅配は法律違反!遅配におけるリスクと避ける方法をご紹介

銀行融資とは?仕組みや審査に通らないケース・申し込みの流れを解説

ABLとファクタリングの違いとは?メリット・デメリットや選び方を紹介

2者間ファクタリングのまとめ

2者間ファクタリングは、お客様とファクタリング会社の2者間で結ぶファクタリング契約です。

売掛先の承諾を得る必要がなく、最短即日で資金調達をすることができます。

そのため、

・急ぎで資金が必要なとき

・売掛先への通知や承諾を得ずにファクタリングを利用したいとき

におすすめの資金調達方法です。

2者間ファクタリングは、弊社でも多くのお客様に利用いただいております。

「審査結果を見てから契約するか決めたい」という方も非常に多くいらっしゃいますので、利用を検討されている方はお気軽にお問い合わせください。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者