「電子記録債権ってなに?」

「電子記録債権を利用する企業が増えてきたけど、どんな仕組か知りたい。」

このように電子記録債権って最近よく耳にするけど、詳しい内容がよくわからない人は多いのではないでしょうか。

結論からお伝えすると、

電子記録債権とは、従来の手形や売掛債権を電子化してオンライン上で取引を行うことができる新たな金融債権です。

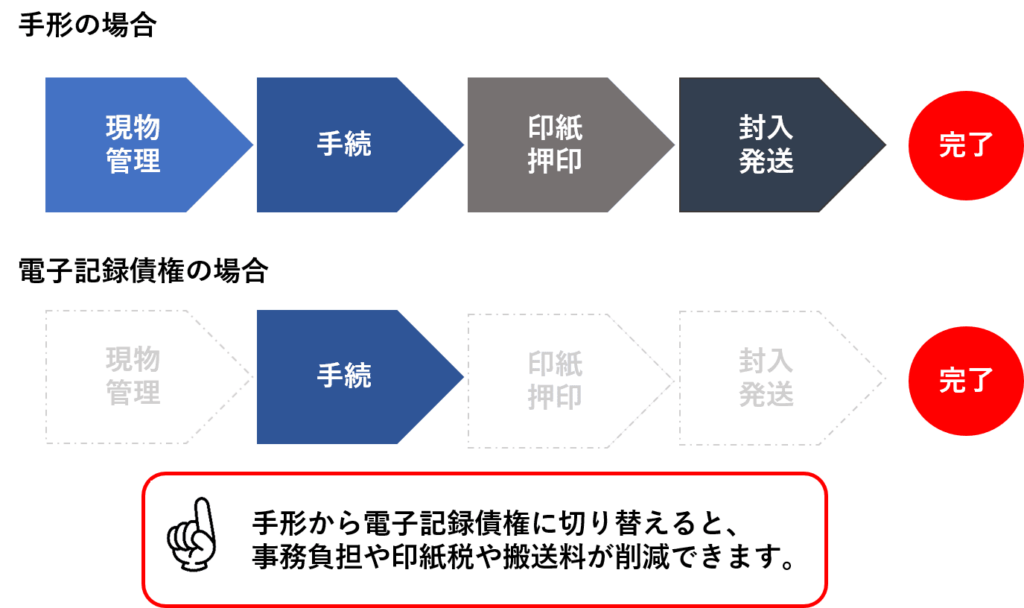

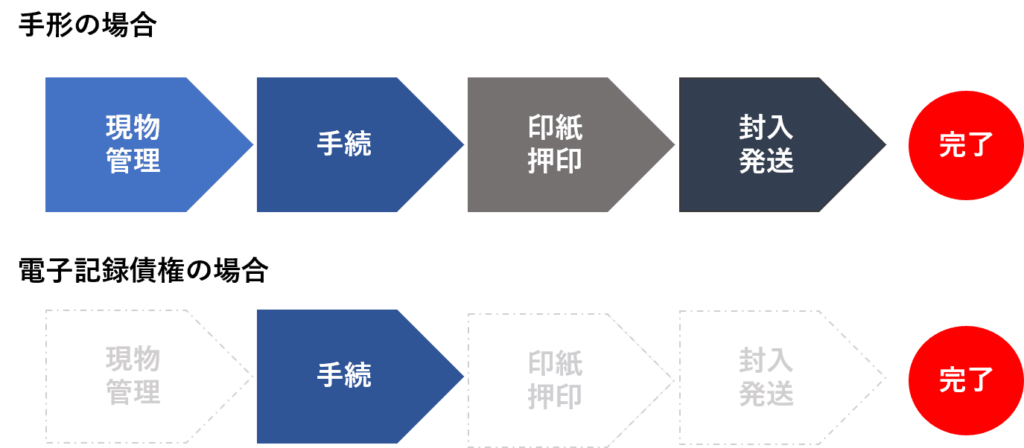

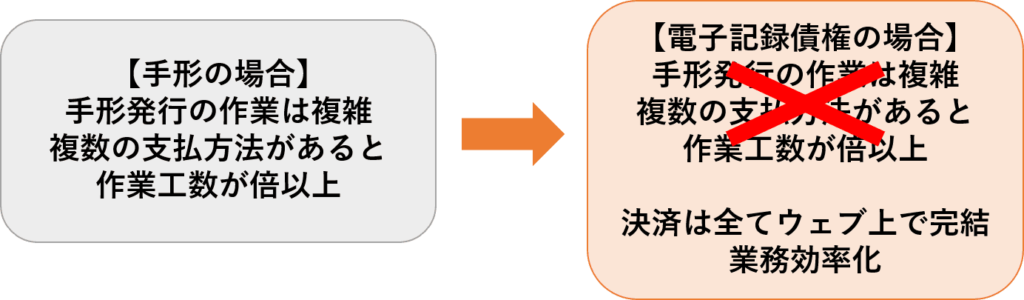

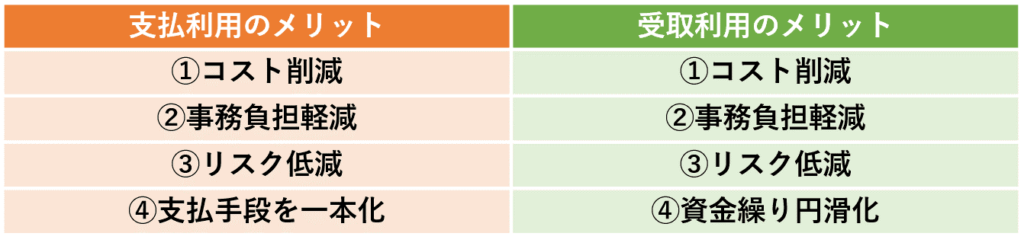

下記の図のように従来の手形では負担の大きかった事務手続きの軽減だけではなく、印紙税・搬送料などのコストを削減できるなどのメリットがあり非常に画期的です。

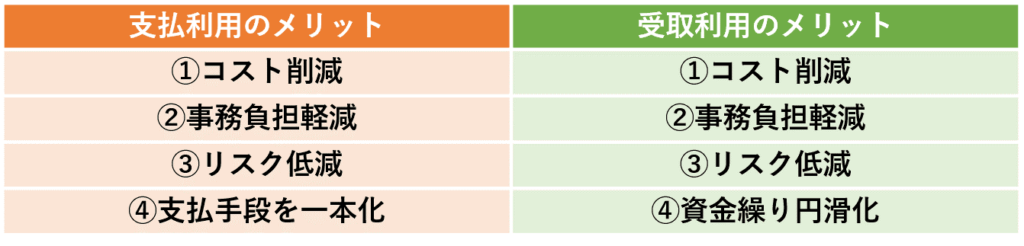

このように電子記録債権は事務手続きやコストの削減ができることがメリットとなりますが、その他にも支払利用と受取利用の両方で従来の手形での取引と比べてメリットが多くあります。

そのため、手形や売掛債権の手続きに負担を抱えている企業にとってはメリットが多く、導入する企業が増えてきています。

このようなメリットがあるならすぐにでも利用したいと思う方も多いと思いますが、すぐに利用を開始する事はできません。電子記録債権を利用するためには事前に金融機関へ申し込みをし、審査に通過する必要があります。

そこでこの記事では、電子記録債権とはどのような仕組みなのかを分かりやすく解説し、利用開始する手順についてもお伝えしていきます。

【この記事のポイント】

• 電子記録債権とはどのような仕組みかが分かる

• 電子記録債権のメリット・デメリットが分かる

• 電子記録債権を利用開始する手順が分かる

この記事を最後まで読み進めていただければ、電子記録債権とはどのような仕組みかがわかり、自社が導入すべきかどうかの判断をすることができます。

資金調達をお急ぎの方へ

ファクタリングは融資とは異なり、必要な書類が少ないため最短即日での資金調達が可能です。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 利用相談・調達可能額診断・LINEからのご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

1.電子記録債権とは?

冒頭でお伝えしたとおり、電子記録債権とは従来の手形や売掛債権を電子化してオンライン上で取引を行うことができる新たな金融債権です。

手形や売掛債権では、事務手続きの負担や紛失のリスクなど様々な問題点があります。電子記録債権はこのような手形や売掛債権の問題点を克服しています。

手形や売掛債権の主な問題点は以下のとおりです。

| 手形の問題点 | 売掛債権の問題点 |

|---|---|

| • 作成・交付・保管のコストがかかる • 紛失・盗難のリスクがある • 分割ができない | • 譲渡対象債権の存在がない可能性がある • 二重譲渡のリスクがある • 譲渡の際に債務者への通知が必要である |

このような問題点に対し、電子記録債権を利用することで問題を克服することができます。

電子記録債権で【手形の問題点】を克服

•作成・交付・保管のコストがかかる

→電子データの送受信を行い手形の作成、交付、譲渡までオンラインで実行し、コスト削減が実現

•紛失・盗難のリスクがある

→でんさいネットの記録原簿で管理するため、現物の保管は不要となり紛失・盗難のリスク低減が実現

•分割ができない

→でんさいネットの記録原簿で管理することで、分割することが可能

電子記録債権で【売掛債権の問題点】を克服

• 譲渡対象債権の存在がない可能性がある

→電子記録により債権の存在・帰属を可視化することが可能

• 二重譲渡のリスクがある

→電子記録により債権の保有状況を可視化することでリスクを回避することが可能

• 譲渡の際に債務者への通知が必要である

→電子記録により債権の存在・帰属が明確であるため、通知を行う必要がない

このように電子記録債権は、従来の手形や売掛債権の問題点を克服した新しい金融債権です。

しかし、電子記録債権は単純に手形や売掛債権を電子化した物ではありませんので注意しましょう。

これについて次の電子記録債権の取引イメージで詳しく解説していきます。

2.電子記録債権の3つの活用シーン

電子記録債権とは従来の手形や売掛債権の問題点を克服した新しい金融債権です。

そのため、下記の図のとおり従来の手形や売掛債権での取引にかかる事務負担やコストを削減し、手続きを進めることが可能となります。

このように電子記録債権を利用することで事務負担やコストを抑えることができるのは、電子記録上で取引を完結することができるからです。

電子記録債権の取引には下記3つの活用シーンがあります。

1.商品やサービスの代金を電子記録債権で支払う

2.他社から支払われた電子記録債権で支払う(電子記録債権の譲渡)

3.所有している電子記録債権を分割して支払いに充てる(電子記録債権の分割譲渡)

それぞれの活用シーンで電子記録上どのような取引が行われるのか、取引イメージについて詳しく解説していきます。

2-1.商品やサービスの代金を電子記録債権で支払う

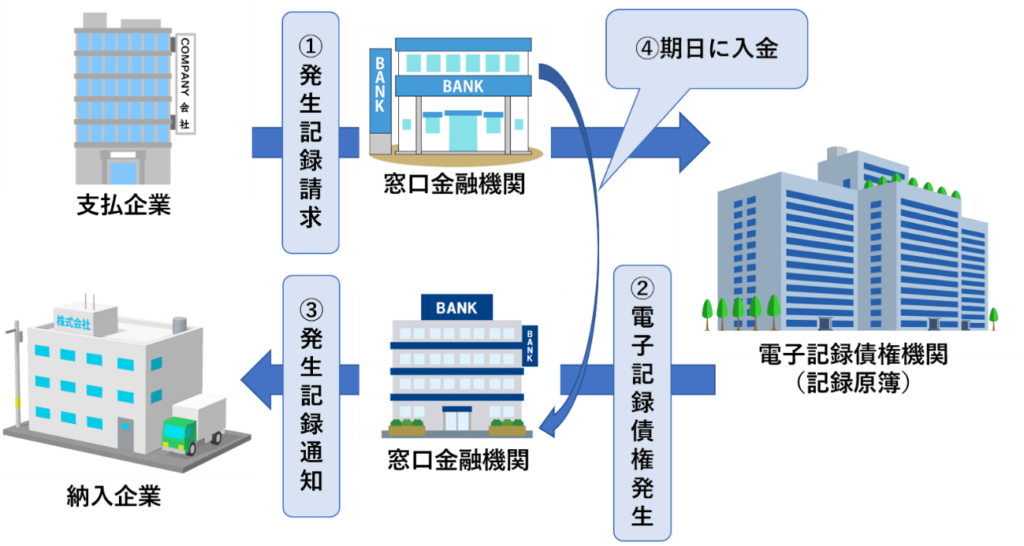

まずは、基本的に利用される商品やサービスの代金を電子記録債権で支払う場合の取引イメージについて下記の図をご覧ください。

▼取引の流れ

①支払企業が窓口金融機関を通じて電子記録債権機関に発生記録を登録

②電子記録債権機関で発生記録が成立したら、納入企業の窓口金融機関に電子記録債権発生が通知

③納入企業の窓口銀行は納入企業へ発生記録を通知

④支払企業と納入企業の窓口金融機関の間で期日に入金が実行

このように、電子記録債権を支払いで利用する場合、支払企業の手続きは発生記録を登録するのみで自動的に納入企業へ入金まで完了します。

一方で納入企業は代金を受け取るのみとなるため、手続きは特に必要なく取引が完了となります。

2-2.他社から支払われた電子記録債権で支払う(電子記録債権の譲渡)

電子記録債権は、支払いを受けた電子記録債権の全部または一部を他社の支払いに利用することが可能です。これを電子記録債権の譲渡と言います。

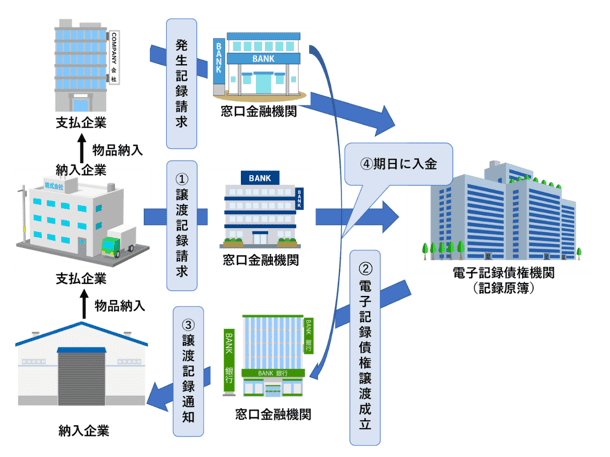

電子記録債権の譲渡の取引イメージは下記のとおりです。

▼取引の流れ

①支払企業が窓口金融機関を通じて譲渡記録請求を登録

②電子記録債権機関で譲渡記録が成立したら、納入企業の窓口金融機関に譲渡成立を通知

③納入企業の窓口銀行は納入企業へ譲渡記録を通知

④支払企業と納入企業の窓口金融機関の間で期日に入金が実行

このように、保有している電子記録債権を譲渡して他社の支払いに充てる場合は支払企業が譲渡記録請求を登録するのみで支払いまで譲渡の取引が完了します。

先ほどの商品やサービスの代金を電子記録債権で支払うパターンと同様に納入企業の手続きは何も必要なく取引が完了します。

2-3.所有している電子記録債権を分割して支払いに充てる(電子記録債権の分割譲渡)

電子記録債権は、既に所有している電子記録債権を利用し、その一部を新たな支払いに充てる事が可能です。

これを、電子記録債権の分割譲渡と言います。

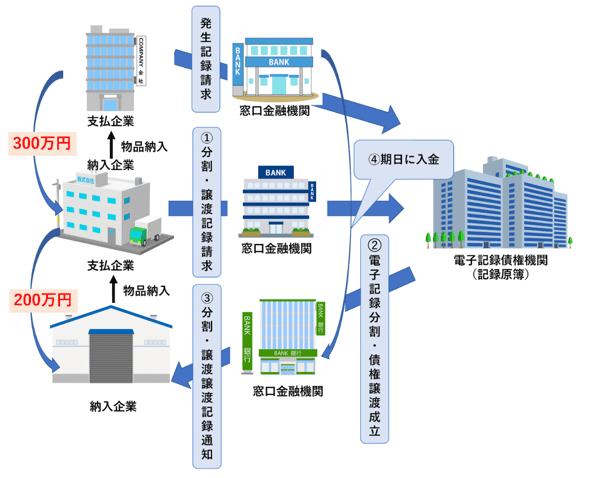

電子記録債権の分割譲渡をした場合の取引イメージは下記のとおりです。

このようにすでにある300万円の電子記録債権のうち、200万円を分割して譲渡する場合は「分割・譲渡記録請求」を実行することで取引が可能となります。

▼取引の流れ

①支払企業が窓口金融機関を通じて分割・譲渡記録請求を登録

②電子記録債権機関で分割・譲渡記録が成立したら、納入企業の窓口金融機関に分割・譲渡成立を通知

③納入企業の窓口銀行は納入企業へ分割・譲渡記録を通知

④支払企業と納入企業の窓口金融機関の間で期日に入金が実行

このような債権の分割・譲渡の取引は従来の手形取引ではできなかった取引です。

支払いに必要な金額のみ分割して譲渡を行うことでその時のニーズに合わせて柔軟に利用ができる取引となり、電子記録債権を利用するメリットとも言えます。

3.電子記録債権を利用することのメリット

ここまで電子記録債権の特徴など詳しく解説をしてきました。お伝えしたとおり、電子記録債権は従来の手形や売掛債権の問題点を克服した金融債権となるため、利用をすることで多くのメリットがあります。

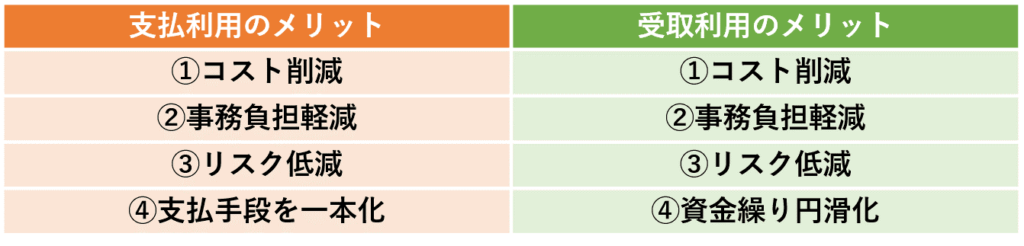

電子記録債権を利用することのメリットは支払利用時だけではなく、受取利用時にもあります。

それぞれについてどのようなメリットがあるのか詳しく解説していきます。

3-1.支払利用のメリット

電子記録債権を支払利用する場合のメリットは以下の4つです。

1.コスト削減

2.事務負担軽減

3.リスク低減

4.支払手段を一本化

それぞれ詳しくみていきましょう。

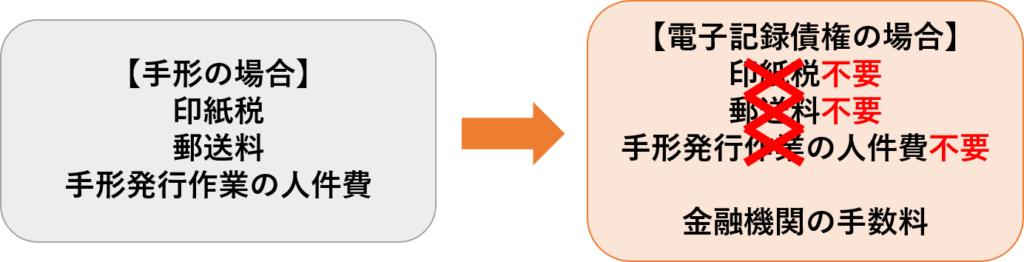

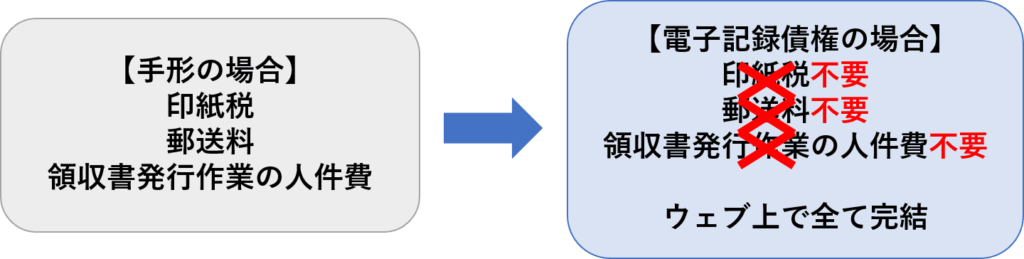

3-1-1.支払利用のメリット①コスト削減

手形で支払いを行う場合は、印紙税が発生し企業に発送するための郵送料や保管料がかかり経費の負担が大きくかかります。

電子記録債権で支払いを行う場合は、印紙税や郵送料などは不要となります。

また、手形発行作業に係る人件費も削減できるため、大幅にコスト削減が実現可能となります。

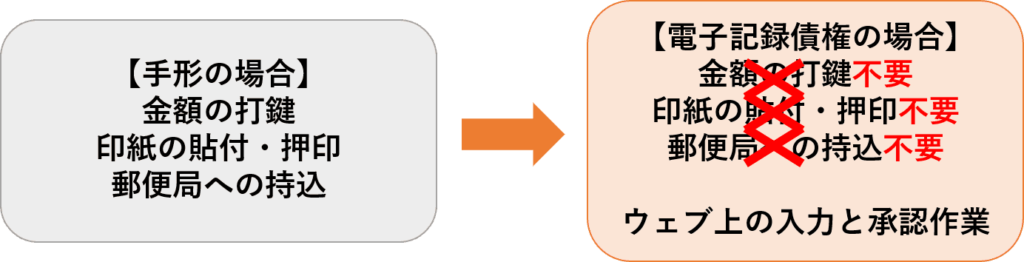

3-1-2.支払利用のメリット②事務負担軽減

手形で支払いを行う場合は、金額の打鍵や印紙の貼り付け、押印、封筒詰め、郵便局への持込など手形発行に多くの手間と労力が必要となります。

電子記録債権で支払いを行う場合は、ウェブ上での支払情報の入力と承認のみの作業で完了となります。

また、領収書の受け取りも不要となるため事務負担を大きく軽減することが可能です。

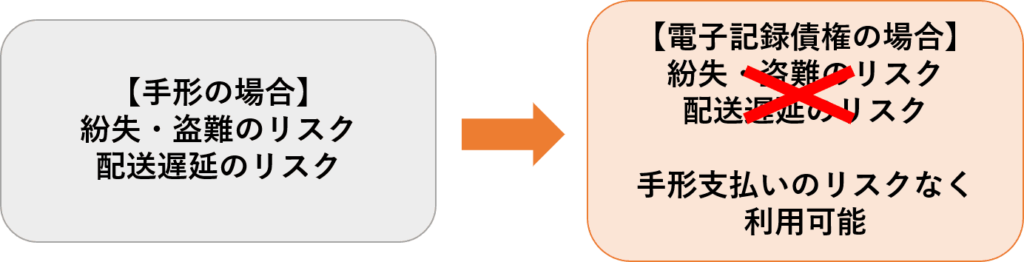

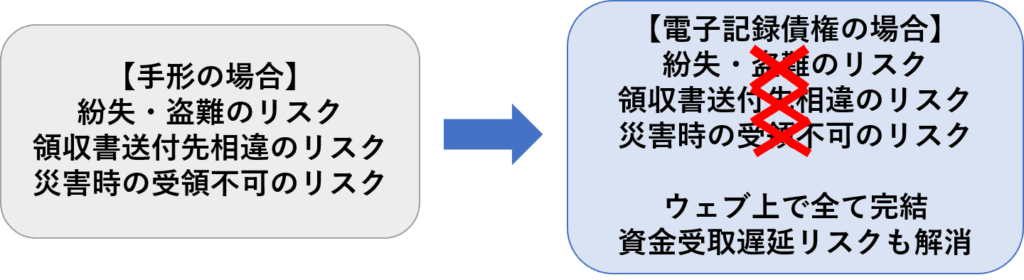

3-1-3.支払利用のメリット③リスク低減

手形で支払いを行う場合は現物を取り扱うこととなるため、紛失や盗難のリスクがあります。また、配送遅延によるリスクも考えられます。

電子記録債権で支払いを行う場合は現物を取り扱うこと無く、全てウェブ上で管理することができます。

そのため、紛失や盗難のリスクを低減することが可能です。

3-1-4.支払利用のメリット④支払い手段を一本化

手形で支払いを行う場合は、複雑な手続きが必要となります。

電子記録債権で支払いを行う場合は、発行や確認の作業がウェブ上で簡単に行うことが可能となります。

また、手形・振込・一括決済など、複数の決済方法を採用している場合、これらを全て電子記録債権に一本化することで大幅な業務効率化となります。

3-2.受取利用のメリット

電子記録債権を支払利用する場合のメリットは以下の4つです。

1.コスト削減

2.事務負担軽減

3.リスク低減

4.資金繰り円滑化

それぞれ詳しくみていきましょう。

3-2-1.受取利用のメリット①コスト削減

手形を受け取る場合は、領収書に貼り付ける印紙代や領収書の郵送料のコストがかかります。

電子記録債権で受け取る場合は、領収書の発行や郵送は不要で全てウェブ上で完結になるためコスト削減となります。

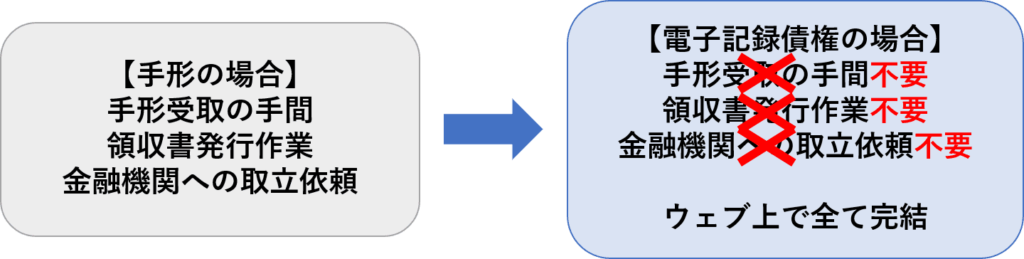

3-2-2.受取利用のメリット②事務負担軽減

手形を受け取る場合は、手形受取のために金融機関へ出向く手間や領収書発行の作業の業務負担がかかります。また、支払期日に入金の確認ができなかった場合は金融機関へ取立の依頼をする手間もかかります。

電子記録債権で受け取る場合は、ウェブ上で債権内容を確認するだけで完結となり事務作業の負担を軽減することが可能です。

3-2-3.受取利用のメリット③リスク低減

手形で受け取る場合は、受取手形の紛失や盗難のリスク、領収書発行にかかる送付先相違のリスク、災害時に配送遅延などで手形が受領できないリスクがあります。

電子記録債権で受け取る場合は、現物がないので紛失や盗難のリスクもなく、領収書発行が不要となるため、送付先相違のリスクも解消できます。また、ウェブ上で完結するため、災害時でも期日どおりに資金受取も可能です。

3-2-4.受取利用のメリット④資金繰り円滑化

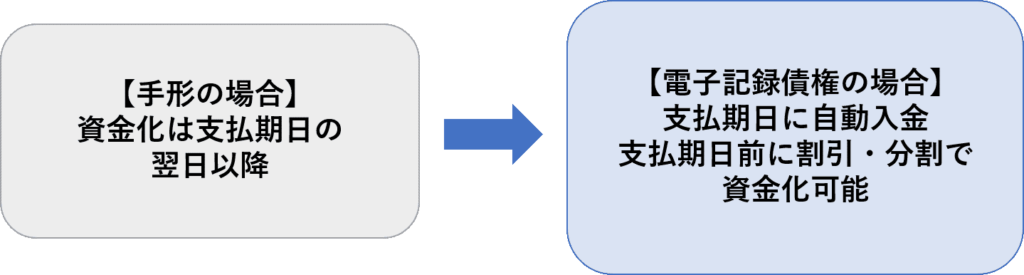

手形で受け取る場合、資金化は支払期日の翌営業日以降となり資金繰りに困るケースも多くあります。

電子記録債権で受け取る場合は、支払期日に自動入金が可能となるため資金計画が立てやすくなります。また、支払期日より前に資金化をしたい場合は割引や分割を利用して資金繰りをすることが可能です。

4.電子記録債権を利用することのデメリット

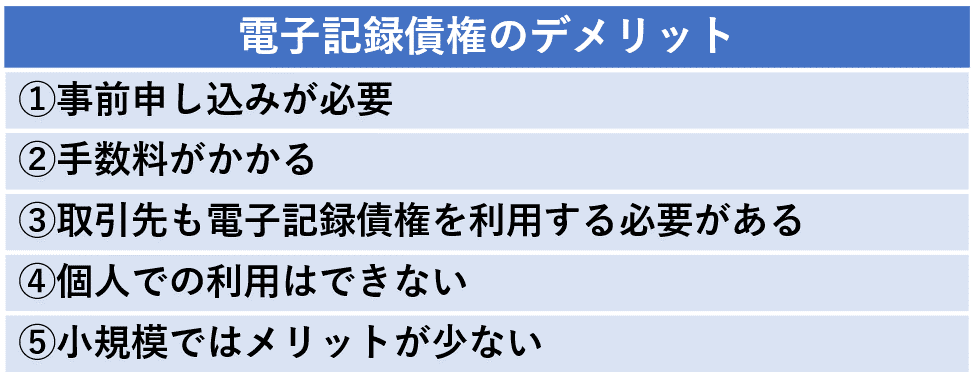

ここまで電子記録債権を利用する際のメリットについてお伝えしてきましたが、電子記録債権のデメリットもあります。

電子記録債権のデメリットは下記の5つです。

電子記録債権のデメリットもしっかり理解したうえで、自社にとって最適なサービスなのかの判断をすることが重要です。

一つずつ詳しく解説していきます。

4-1.デメリット①事前申し込みが必要

まず、電子記録債権を利用するためには事前の申し込みが必要となります。そのため、メリットがあるから明日にでも利用開始しようということができないのです。

電子記録債権を利用したい場合は、窓口となる金融機関より利用申請を行う必要があります。

電子記録債権の利用開始手順については、7.電子記録債権を利用開始する手順にて解説をしていきます。

4-2.デメリット②手数料がかかる

電子記録債権を利用する際には、手形の発行手数料と同じように手数料が必要になります。

手数料は窓口金融機関がそれぞれ定めているため一概に言えませんが、手数料相場について下記の表でまとめて紹介します。

| 電子記録債権の手数料相場 | |

|---|---|

| 基本手数料 | 無料 |

| 発生記録手数料 | 300~700円 |

| 入金手数料 | 200~300円 |

| 譲渡記録手数料 | 150~400円 |

| 分割譲渡記録手数料 | 300~700円 |

上記のように電子記録債権を利用する際の基本手数料は無料となりますが、取引を行うごとに手数料が必要となります。

手数料は利用する金融機関によって異なるため、確認してから利用を検討するようにしましょう。

4-3.デメリット③取引先も電子記録債権を利用する必要がある

電子記録債権で取引を行う場合は、取引先も電子記録債権を利用している必要があります。

電子記録債権は、支払企業や納入企業どちらかが一方的に利用することはできません。両社が利用登録できてはじめて利用することができるようになります。

そのため、利用を検討する場合は取引先の利用や検討の有無について確認することが先となります。

4-4.デメリット④個人での利用はできない

電子記録債権は、個人での利用はできません。利用できるのは法人や個人事業主のみとなっています。

個人でも開業届を提出することで個人事業主となれます。そのため、電子記録債権の利用が必要な場合は、個人事業主となってから利用することが必要となります。

4-5.デメリット⑤小規模ではメリットが少ない

電子記録債権を利用する事のメリットの多くは、印紙税や配送料などのコストの削減とそれにともなう人件費や事務負担の軽減です。

そのため、そもそも手形や売掛債権が少なく小規模の取引である場合は大きなコストや事務負担の軽減にはつながらず利用するメリットは少なくなります。

5.電子記録債権なら資金調達もスムーズ!

ここまでお伝えした通り、電子記録債権は手形や売掛債権の問題点を克服した金融債権となり、通常の利用方法は手形の代替的利用です。

▼手形の代替的利用

• 手形の作成・交付・保管

•手形の支払い・譲渡

上記に記載した手形の代替的利用と合わせて資金調達にお困りの企業の場合は、手形割引と同様の利用ができるのかも気になるポイントです。

もちろん電子記録債権でも「電子記録債権割引」を利用することが可能です。

また、資金調達であれば手形割引をより簡単にした一括ファクタリングを電子記録債権で利用できる「でんさいファクタリング」を利用することも可能です。

電子記録債権で利用できる資金調達方法として、

・電子記録債権割引

・でんさいファクタリング

がどのようなサービスか詳しく解説します。

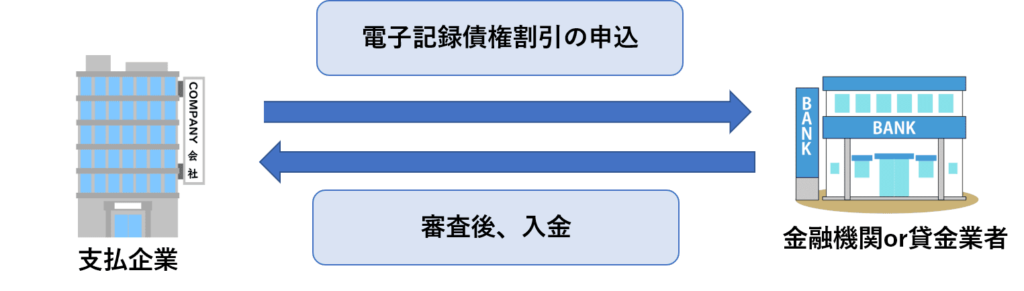

5-1.電子記録債権割引

電子記録債権割引とは、発行された電子記録債権を定められた支払期日よりも前に銀行や貸金業者に電子記録債権を譲渡し、割引料などを差し引いて資金化することです。

利用をする場合は事前に利用登録と申し込みを行います。金融機関は審査後、最短当日に資金調達が可能となるため、急いで資金調達が必要な場合には便利なサービスです。

電子記録債権割引の特徴は以下をご覧ください。

| 電子記録債権割引の特徴 | |

|---|---|

| 割引金額 | 必要な額のみ分割可能 |

| 資金化までの所要時間 | 最短10分(当日申込、当日資金化可能) |

| 割引料率 | 金融機関:1.5%~5.5% 貸金業者:3.0%~15.0% |

| 償還請求権 | あり |

このように、必要な額のみ分割して割引を行うことが可能となり、最短当日で資金調達が可能となります。

注意が必要なのは、電子記録債権割引は償還請求権があり、融資と同等のサービスとなるという点です。

例えば、売掛先が倒産し売掛金が回収できなかった場合は、割引した電子記録債権の支払いの責務を負うこととなります。

そのため、銀行などの金融機関が電子記録債権割引を行う場合、債権の信用だけではなく申込企業の財務状況など融資同様の審査が実施されます。

一方、貸金業者で割引を申し込む場合は、債権の信用を重視した審査となるため、金融機関に比べ簡単に割引することが可能です。

償還請求権について詳しくは「償還請求権とは?ファクタリングにおける重要性や注意点をわかりやすく解説」の記事をご覧ください。

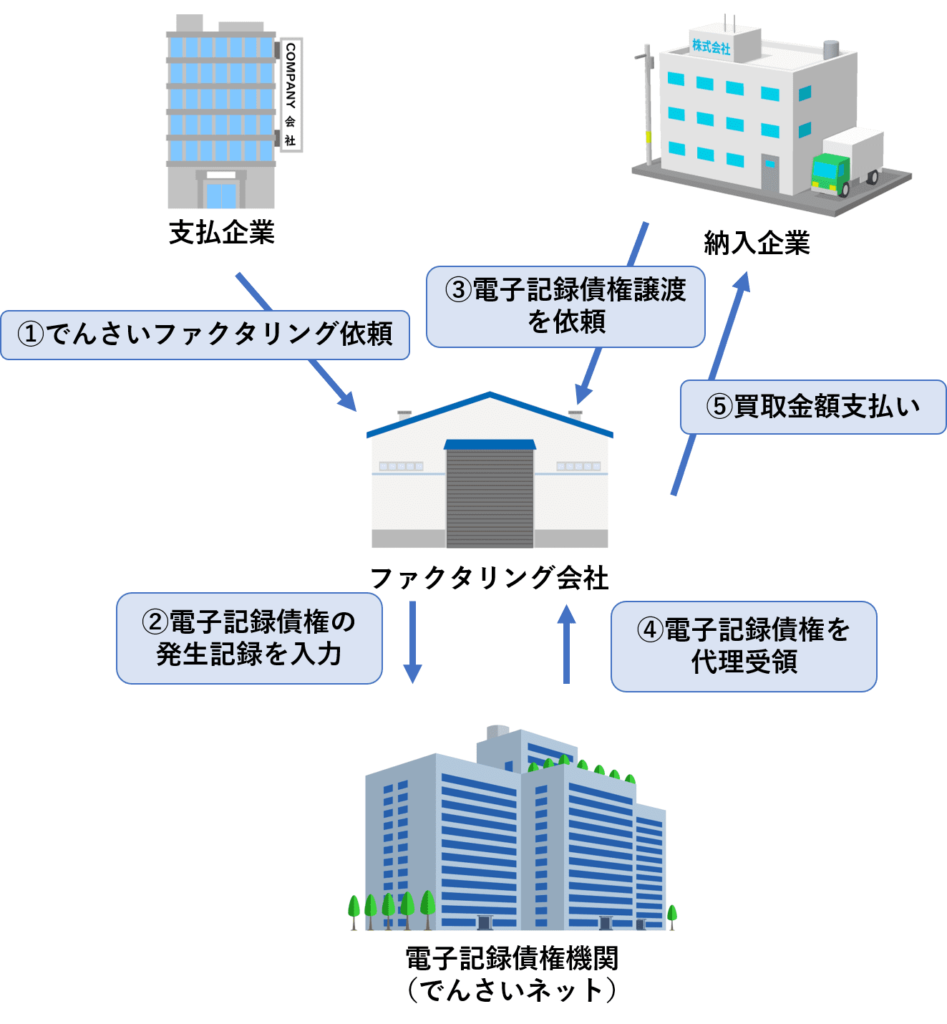

5-2.でんさいファクタリング

でんさいファクタリングとは、電子記録債権を利用した一括ファクタリングサービスです。

▼一括ファクタリングとは

支払企業は代金の回収業務をファクタリング会社に一任できるシステムです。

支払企業、サービスを納入した企業、ファクタリング会社の3者間でやり取りされるファクタリングで、手形割引の手形取引の煩雑な手形発行管理事務をファクタリング会社に任せられます。

一括ファクタリングについては「一括ファクタリングとは?仕組みとメリットを分かりやすく解説」をご覧ください。

でんさいファクタリングの「ファクタリング」の意味や仕組みを詳しく知りたい方は「ファクタリングの基礎知識」のコラムをご覧ください。

でんさいファクタリングは、この一括ファクタリングの売掛金を電子記録債権(でんさい)に替えたサービスとなります。

▼でんさいファクタリングの流れ

①支払企業がファクタリング会社に「でんさいファクタリング」を依頼

②ファクタリング会社が支払企業に代わってでんさいの発生記録請求を代行し、でんさいを発行する

③納入企業はファクタリング会社に、でんさいの譲渡を依頼

④ファクタリング会社が納入企業に代わりでんさいを買い取る

⑤納入企業のでんさいを買い取ったファクタリング会社は、納入企業に買取金額を支払う

このようにでんさいファクタリングでは、ファクタリング会社が支払企業の電子記録債権を買い取って納入企業に支払うという仕組みです。

そのため、納入企業が電子記録債権を利用していなくても「でんさいファクタリング」の利用が可能です。

| でんさいファクタリングの特徴 | |

|---|---|

| 利用金額 | 電子記録債権内の金額で利用可能 |

| 資金化までの所要時間 | 1日~10日 ※利用する金融機関により大幅に変わります。 |

| 手数料率 | 1.2%~5.5% |

| 償還請求権 | なし |

▼ファクタリングとの違いは?

売掛債権に関するサービスとして通常の「ファクタリング」が挙げられます。

売掛債権を譲渡し、資金化するというサービス内容は同じですが、大きな違いは電子記録債権を利用するか売掛債権を利用するかの違いです。

また、でんさいファクタリングでは支払企業が主体の契約となりますが、ファクタリングでは納入企業が主体の契約となります。

でんさいファクタリングの場合は支払企業が主導で導入しますので、納入企業の意向だけで利用することはできません。

ファクタリングの場合は、支払企業に利用承諾を得ることなく利用することが可能です。

※2者間ファクタリングに限ります。

資金調達について悩まれている場合は、電子記録債権とファクタリングの違いについて「電子記録債権(でんさい)とファクタリングの違い|でんさいファクタリングとは」の記事で詳しく解説しておりますので合わせてご覧ください。

6.電子記録債権がおすすめの企業、おすすめではない企業とは?

ここまで電子記録債権のメリットとデメリットについて解説してきました。

利用することで多くのメリットがある電子記録債権ですが、利用する企業によってはメリットが少ない場合もあります。

それを踏まえここでは、電子記録債権の利用をおすすめする企業とおすすめではない企業を紹介していきます。

電子記録債権の利用を検討する際の参考にしてください。

6-1.電子記録債権の利用がおすすめの企業

電子記録債権の利用がおすすめの企業は以下の3つのいずれかに該当する場合です。

▼電子記録債権の利用がおすすめの企業

•手形や売掛債権の取引が多くコストや業務負担の改善をしたい場合

•大口の取引先で電子記録債権を利用している場合

•手形の紛失や盗難などのリスクを軽減したい場合

ひとつずつ詳しく解説していきましょう。

6-1-1.手形や売掛債権の取引が多くコストや業務負担の改善をしたい場合

まず、電子記録債権の利用がおすすめの企業は手形や売掛債権の取引が多い場合です。

4.電子記録債権を利用することのメリットでお伝えしたとおり、電子記録債権を利用する大きなメリットは手形を利用する時に必要となる印紙税や配送料などのコストが削減できることと、事務業務の負担を軽減できることです。

そのため、現在の取引で手形や売掛債権の取引が多い場合は多額なコストと事務業務の負担がかかっているはずです。

電子記録債権を利用することによりコストや事務業務の負担を大幅に改善することが可能なので、利用することがおすすめです。

▼電子記録債権を導入した企業の声

以前から工事代金を電子記録債権で受け取っていたのですが、今回、手形払いについても電子記録債権に切り替えることにしました。導入にあたっては、支払先への周知が必要になりましたが、約300社から賛同を得ることができました。

印紙代や郵送費の削減の効果を期待していたのですが、実際に導入してみるとそれだけでなく、手形発行で生じる事務リスクの低減や効率化を図ることができ、会社全体としてのコスト削減につながっています。

6-1-2.大口の取引先で電子記録債権を利用している場合

電子記録債権の利用がおすすめの企業はすでに大口の取引先で電子記録債権を利用している場合です。

前項でお伝えしたとおり、電子記録債権の利用は自社が導入しているだけでは利用することはできません。そのため、取引先で電子記録債権を利用している場合は利用をすることが可能となります。

また、電子記録債権を利用している企業が大口の取引先であれば電子記録債権の大きなメリットであるコスト削減、事務業務の負担の軽減が大幅に期待できます。

▼電子記録債権を導入した企業の声

以前から電子記録債権の導入を検討していましたが、支払方法が一斉に電子記録債権一本になるわけではないため、かえって煩雑になると思いためらっていました。

最終的に大口の取引先が電子記録債権を導入するとのことで、利用をスタートしました。

結果、大口の取引先のみの利用開始ではあるが取引金額の40%程度が電子記録債権となり大きなコスト削減と事務業務の負担を軽減することに繋がりました。

今では、取引先の50%程度が電子記録債権の導入が決まり、現在は取引金額の90%が電子記録債権となりました。

6-1-3.手形の紛失や盗難などのリスクを軽減したい場合

電子記録債権の利用がおすすめの企業は手形の紛失や盗難のリスクを軽減したいと考えている場合です。

4.電子記録債権を利用することのメリットでお伝えしたとおり、手形での支払いや受け取りの場合は現物を保有する必要があるため紛失や盗難のリスクは避けて通れません。

電子記録債権の利用であればウェブ上で管理することができるため、紛失や盗難のリスクがなくなるため安心して利用をすることができるようになります。

▼電子記録債権を導入した企業の声

今まで取引の多くを手形で対応してきましたが、支払期日までに厳重に保管が必要であり、支払日には銀行への持出が必要となるため紛失や盗難のリスクがあることを感じていました。

そのようなリスクを改善するために、電子記録債権の利用を開始し、今では全てウェブ上で完結できるため安心して取引を行うことが出来ています。

合わせて、手形の保管料や印紙税を抑えることができ嬉しく思っています。

6-2.電子記録債権の利用がおすすめではない企業

電子記録債権の利用がおすすめではない企業は、手形や売掛債権が少なく小規模の取引を行っている場合です。

▼電子記録債権の利用がおすすめではない企業

•手形や売掛債権が少なく小規模の取引を行っている場合

5-5.デメリット⑤小規模ではメリットが少ないでお伝えしたとおり、電子記録債権を利用するメリットは手形や売掛債権の取引で発生するコストや事務業務の負担を軽減できることが大きなメリットとなります。

そのため、もともと小規模の取引の企業であれば電子記録債権を利用することによるメリットは小さくなります。

しかし、「取引先がすでに電子記録債権を利用している」もしくは、「取引先が電子記録債権の導入を検討している」場合には電子記録債権を利用することをおすすめします。

たとえ小規模の取引であってもコストや事務業務の負担を軽減できるのであればメリットになります。

7.電子記録債権を利用開始する手順

ここまで電子記録債権について詳しく解説をしてきましたが、実際に利用を開始したい場合はすぐに利用開始することはできません。

電子記録債権の利用を開始するためには、事前に利用登録をする必要があります。

電子記録債権の利用を開始するためには、下記の3ステップで進めて行きます。

STEP1 窓口金融機関で利用を申し込む

STEP2 窓口金融機関の審査を受ける

STEP3 利用契約を締結する

ひとつずつ詳しく解説していきます。

7-1.STEP1 窓口金融機関で利用を申し込む

まず、電子記録債権の利用を開始する時は、窓口金融機関で利用を申し込む必要があります。

電子記録債権は主務大臣の指定を受けた専業の電子債権記録機関にて管理されます。電子記録債権機関の役割は、記録原簿を備え、利用者の請求に基づき電子記録や債権内容の開示を行うことなどを主業務とする、電子記録債権の「登記所」のような存在です。

電子債権記録機関は5社あり、それぞれの機関で利用できる金融機関が異なります。

それぞれ利用できる金融機関は下記の一覧でご確認下さい。

| 電子債権記録機関 | 利用できる窓口金融機関 |

|---|---|

| 日本電子債権機構株式会社 | 三菱UFJ銀行 |

| SMBC電子債権記録株式会社 | 三井住友銀行 |

| みずほ電子債権記録株式会社 | みずほ銀行 |

| 株式会社全銀電子債権ネットワーク (でんさいネット) | みずほ銀行 三菱UFJ銀行 三井住友銀行 りそな銀行 埼玉りそな銀行 その他、500以上の金融機関にて利用可能 詳しくは、でんさいネットにてご確認下さい。 |

| Tranzax電子債権株式会社 | 商工組合中央金庫 横浜銀行 中国銀行 福岡銀行 静岡銀行 その他、10社の金融機関にて利用可能 詳しくはTranzax電子債権株式会社HPにてご確認下さい。 |

7-2.STEP2 窓口金融機関の審査を受ける

窓口金融機関に利用申込が完了すると、利用開始の審査となります。

審査基準については金融機関によって異なり、どのような審査が行われるかは公表されていません。

しかし、でんさいネットでは利用条件としては下記の5つがクリアしていることが条件となっております。

① 日本国居住者であること

② 窓口金融機関に決済用の預金(貯金)口座を持っていること

③ 暴力団員等ではないこと

④ 行為能力に制限がないこと

⑤ 債務者として利用される場合には、債務の支払能力を持っていること

最低限、上記の条件をクリアする必要があります。

7-3.STEP3 利用契約を締結する

窓口金融機関の審査が通るといよいよ利用契約の締結です。

利用者と窓口金融機関、電子債権記録機関の3者間で利用契約の締結をすることとなります。

窓口金融機関にて電子債権記録機関の業務規程や留意事項などの説明を受けた上で契約書にサインをします。

その後、電子記録債権の利用開始がスタートとなります。

まとめ

いかかでしたでしょうか?本記事では電子記録債権について詳しく解説をしてきました。

電子記録債権とは、従来の手形や売掛債権を電子化してオンライン上で取引を行うことができる新たな金融債権です。

また、従来の手形や売掛債権の取引では主に下記の問題点があります。

| 手形の問題点 | 売掛債権の問題点 |

|---|---|

| • 作成・交付・保管のコストがかかる • 紛失・盗難のリスクがある • 分割ができない | • 譲渡対象債権の存在がない可能性がある • 二重譲渡のリスクがある • 譲渡の際に債務者への通知が必要である |

電子記録債権では、ウェブ上で全て管理し取引を完結することにより上記の問題点を克服しています。

電子記録債権を利用することで支払利用の場合、受取利用の場合どちらでもメリットがあります。

このように手形や売掛債権を利用することでかかるコスト・事務負担・リスクを抑えられることが電子記録債権を利用することの最大のメリットと言えます。

また、デメリットとしては下記の5つです。

1.事前申込が必要

2. 手数料がかかる

3. 取引先も電子記録債権を利用する必要がある

4.個人での利用はできない

5.小規模ではメリットが少ない

電子記録債権のメリット・デメリットを踏まえた上で、電子記録債権がおすすめの企業とおすすめではない企業は以下のとおりです。

▼電子記録債権の利用がおすすめの企業

•手形や売掛債権の取引が多くコストや業務負担の改善をしたい場合

•大口の取引先で電子記録債権を利用している場合

•手形の紛失や盗難などのリスクを軽減したい場合

▼電子記録債権の利用がおすすめではない企業

•手形や売掛債権が少なく小規模の取引を行っている場合

上記を参考に自社にとって電子記録債権の導入について検討するとよいでしょう。

電子記録債権の利用を検討している人にとってこの記事が役に立てることを願っています。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者