「回収サイトってどんな意味?」

「回収サイトについて知りたい。」

回収サイトと聞いてこのように思っていませんか?

結論から言うと、回収サイトは売掛金として計上してから入金されるまでの期間を表します。

一般的に回収サイトは短くするのが基本です。

なぜなら売掛金が早く入金されることで、キャッシュフロー(お金の流れ)が安定しやすくなるからです。

ただし、ケースによっては回収サイトを長くする方が自社にとって利益となる場合もあるので気を付けましょう。

また、回収サイトが長くても資金繰りを改善する方法は存在しますが、回収サイトについて理解していないと改善方法を知っていてもうまくいかせません。

そこで以下の内容をご紹介します。

▼本記事で分かること

◎回収サイトの意味

◎回収サイトの短い・長い場合の効果

◎回収サイトを改善して資金繰りをよくする方法

本記事を最後まで読むことで回収サイトとは一体どんな意味なのか、どんな効果や価値があるのかを理解できます。

さらに、本記事の内容をいかして資金繰りを円滑にしてよりよい経営ができるようになり、資金繰りに強い企業体質をつくることも可能です。

ぜひ最後までご覧ください。

資金調達をお急ぎの方へ

ファクタリングは融資とは異なり、必要な書類が少ないため最短即日での資金調達が可能です。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 利用相談・調達可能額診断・LINEからのご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

1.回収サイトとは?

まずは、回収サイトについて以下の点について知っておきましょう。

・回収サイトとは?

・回収サイトの計算方法

回収サイトの意味を知り、売掛金をどれくらいの早さで回収できるのかを知ると、資金回りの状態を知ることができます。

1-1.回収サイトとは売掛金が入金されるまでの期間

回収サイトとは、売掛金として計上してから、実際に入金されるまでの期間を指します。

たとえば回収サイトが60日の場合、請求した60日後に売掛金が売掛先から支払われ、資金が回収できるということです。

このように回収サイトは売掛金として計上し、資金回収できるまでの期間のことをいいます。

・売掛金・・・企業間で取引した際、後日お金を受け取ることができる債権のことを指す

・回収サイトの「サイト」の意味・・・「sight」を指し、日本のビジネスにおいては取引代金が決済さ

れるまでの期限という意味で使用している語句

1-2.回収サイトの計算方法

回収サイトは、平均月商を使って算出された「回転月数」というもので売掛金の回収の早さを表します。

財務分析でよく使用され、数字が少ないほど売掛金を資金化できており、資金繰りが効率的であるとされます。

計算式は以下の通りです。

回転月数=売上債権(受取手形+売掛金)÷ 平均月商(売上高÷12ヶ月)

※平均月商は損益計算書の売上高を12ヶ月で割ったもの。1ヶ月の平均売上を指します。

この回転月数は、業界によって平均値が異なるため、自身の業界平均と比較してみてください。

| 業種 | 回転月数 |

|---|---|

| 建設業 | 1.32 |

| 製造用 | 2.09 |

| 運送業、郵便業 | 1.53 |

| 卸売業 | 1.83 |

| 情報通信料 | 1.78 |

| 小売業 | 0.83 |

| 不動産業 | 1.11 |

| 宿泊業、飲食サービス業 | 0.25 |

| 生活関連サービス業、娯楽業 | 0.34 |

| 学術研究、専門・技術サービス業 | 1.26 |

売上債権の回転期間について詳しく知りたい方は、売上債権回転期間とは?算出方法や資金繰り分析のステップを解説をご覧ください。

1-3.回収サイトと支払サイトの違い

回収サイトのほかに「支払サイト」という語句も存在します。

回収サイトとは「売掛金を計上し、資金回収ができるまでの期間」に対し、支払サイトは「取引代金の締め日から支払い日までの猶予期間」を指します。

つまり、買い手側(支払う側)からすると「支払サイト」と呼びますが、売り手側(回収する側)からすると「回収サイト」と呼ばれます。

支払サイトについて詳しく知りたい方は、支払いサイトとは?一般的な長さや決め方、120日サイトの売掛金をファクタリングする際の注意点をご覧ください。

2.回収サイトは短くするのが基本!

回収サイトは短くするのが基本です。

なぜなら回収サイトを長くしてしまうと、その間に発生する経費などの支払負担が大きくなるからです。

多くの場合、売掛金が入ってくるまでの期間に設備費や人件費といった支払いが発生します。そのため、手元にお金がない企業の場合、資金繰りに苦労しやすくなってしまいます。

そこで、回収サイトを短くすると資金繰りにどのような影響を与えるのかを見てみましょう。

たとえば、月商1,500万円で回収サイトが60日(2ヶ月)の場合、売掛金は3,000万円となります。これが30日(1ヶ月)に短縮されると売掛金は1,500万円です。

回収サイトが60日から30日になると1,500万円が1ヶ月早く入金されるということになります。そうすると手元資金が増え、設備費や人件費といった支払いに回せるようになります。

このように回収サイトを短くすると売掛金を早く資金にでき、その結果、資金繰りが安定するのです。そのため、回収サイトは短くするのが基本になります。

3.回収サイトを短くすると得られる効果とは?

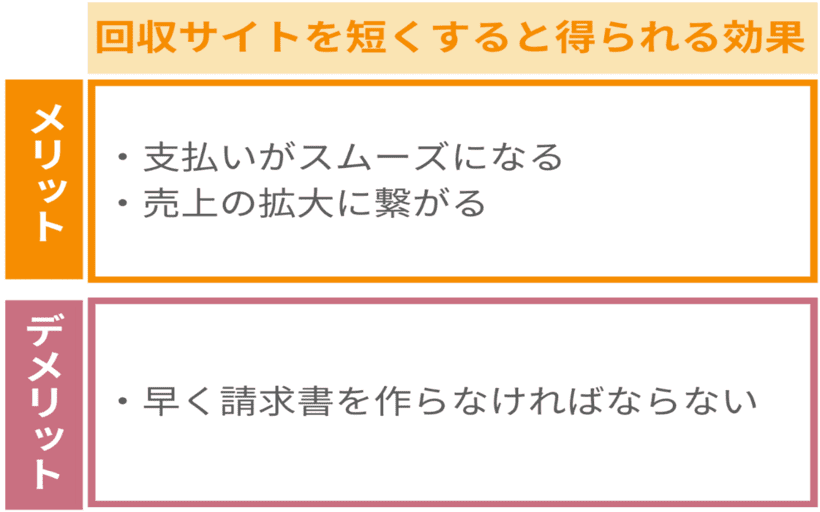

本章では回収サイトを短くした場合に得られる以下の効果が期待できます。

回収サイトを短くするメリットやデメリットの両方をしっかりと理解したうえで判断しましょう。

3-1.回収サイトを短くすると得られるメリット

回収サイトを短くするメリットは以下の2つ存在します。

・支払いがスムーズになる

・売上の拡大に繋がる

それぞれ詳しく知り、回収サイトについてさらに理解を深めていきましょう。

3-1-1.支払いがスムーズになる

回収サイトを短くすると、長いときに比べて支払いがスムーズになります。

なぜなら、長いときよりも早く売掛金の回収ができ、手元の資金に余裕ができるからです。

手元の資金に余裕ができると、毎月必要な費用(人件費など)に加え、突然の支払いにもスムーズに対応できます。

反対に長くなると、その分売掛金が振り込まれるのが遅くなるので手元の資金に余裕がなくなり、毎月の支払分は捻出できても突然の支払いに対応できないこともあるでしょう。

このように回収サイトを短くすると支払いがスムーズになるのがメリットです。

3-1-2.売上の拡大に繋がる

回収サイトを短くすると、結果的に売上の拡大に繋がる効果も期待できます。

手元に資金が早く入ってくると資金に余裕ができるため、余裕資金を広告宣伝費に使ったり、売れ筋商品を追加で仕入れたりできるため、売上の拡大が見込めるでしょう。

このように回収サイトを短くし、手元資金に余裕ができると攻めの経営も可能となり、売上の拡大に繋がります。

3-2.回収サイトを短くすると起こるデメリット

回収サイトが短いとその分、早く請求書を作らなければならないというデメリットがあります。

万一、請求書を作るのが遅くなった場合、売掛先の事務処理が間に合わず翌月の処理に回される(結果的に回収サイトが長くなる)こともあるため、できるだけ避けるべきです。

回収サイトを短くすると資金繰りを改善できますが、それと同時に社内の事務処理が迅速に対応できるようにしましょう。

4.回収サイトを長くするとどうなる?

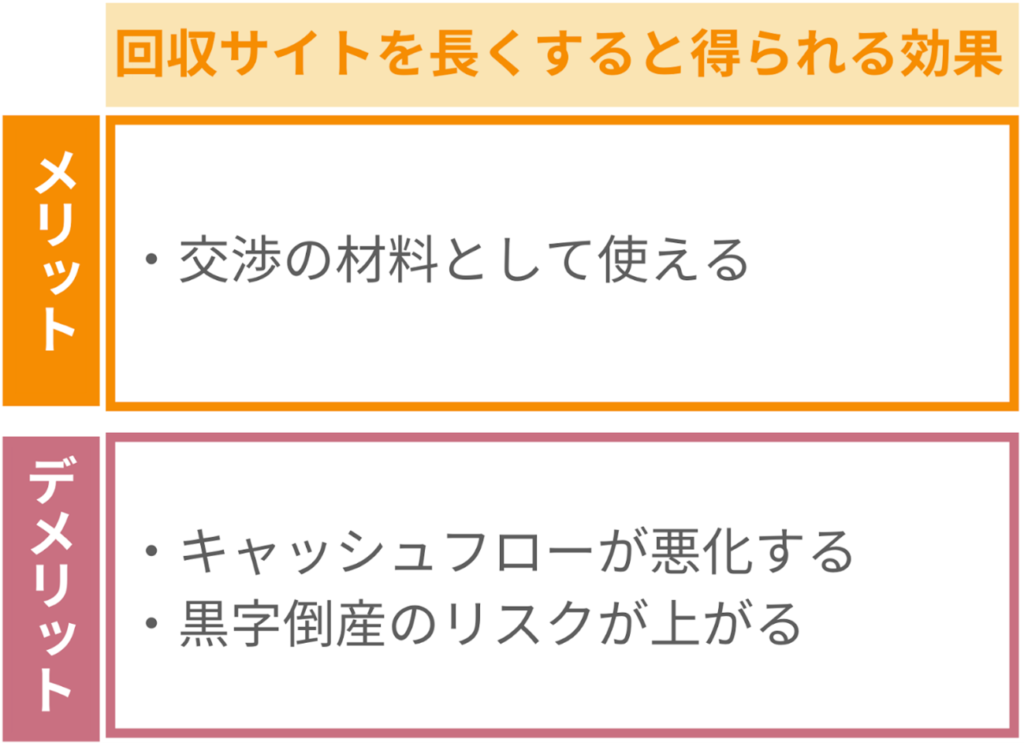

つぎに回収サイトを長くした場合のメリット・デメリットを見ていきましょう。

4-1.回収サイトを長くすると得られるメリット

回収サイトを長くするメリットは、交渉の材料として使える点になります。売掛金の回収サイトを売掛先との間で決めるとき、相手の立場も考慮した上で決定することが必要です。

しかし、自社も損をしたくないという思いがあるはず。

そこで、回収サイトを長めに設定する代わりに取引量を増やしたり、価格を上乗せしたりするといった交渉の材料として使えます。

ただし、一度回収サイトを長くしてしまうと短くするのは難しいため、自社の無理のない範囲で交渉するのが大切です。

4-2.回収サイトを長くすると起こるデメリット

回収サイトを長くすることで起こるデメリットは以下の2つ存在します。

・キャッシュフローが悪化する

・黒字倒産のリスクが上がる

それぞれを詳しく知り、回収サイトについてさらに理解を深めていきましょう。

4-2-1.キャッシュフローが悪化する

回収サイトを長めに設定するとキャッシュフローが悪化します。

その理由として、回収サイトは売掛金として計上してから入金されるまでの期間であり、その間は売掛金が入ってこないからです。

回収サイトが長ければ長いほど、売掛金が入ってくるまでの経費を自社でカバーしなければいけません。そのため、手元の資金に余裕がないと厳しく、お金の工面に困る場合もあります。

最悪、お金が工面できなくなってしまうと「4-2-2.黒字倒産のリスクが上がる」で解説する黒字倒産を引き起こすことになってしまいます。

基本的に回収サイトを長くするほどキャッシュフローは悪くなるので気を付けましょう。

4-2-2.黒字倒産のリスクが上がる

回収サイトを長めに設定すると、黒字倒産のリスクが上がります。

黒字倒産というのは、売上が上がっていて帳簿上では黒字でも手元にお金がなく倒産してしまうといったことを指します。

なぜ回収サイトが長いと黒字倒産のリスクが高まるのかというと、事業で発生する人件費や仕入れ代金、税金などの費用を売掛金が入ってくる前に支払わなければならないからです。

つまり、お金が入ってこないのに支払いはしなければいけないという状態になります。

このように回収サイトを長くすると黒字倒産のリスクが上がるのです。

そのため、デメリットも十分に考慮したうえで回収サイトを決める必要があります。

黒字倒産について詳しく知りたい方は、黒字倒産とは?5つの原因と回避する方法を分かりやすく解説!をご覧ください。

5.会社の資金繰りを良くする4つの方法

資金繰りをよくするには以下の4つの方法があります。

・支払サイトをできるだけ遅くする

・売掛先に交渉し、回収サイトを短くする

・長期間残っている在庫を処分・換金する

・ファクタリングを使う

資金繰りをよくする方法について理解すると、より正しい判断や行動がしやすくなるでしょう。

5-1.支払サイトをできるだけ遅くする

支払サイトをできるだけ遅くする(長くする)と資金繰りがよくなります。

なぜなら、支払いをできるだけ遅くすると売掛金を回収してから仕入れ代金などの支払いができるからです。

ビジネスの基本は、「回収サイトを短く、支払サイトは長く」です。回収サイトを短くするのも大切ですが、支払サイトも長くすると売掛金が入ってくるのが早く、支払いは遅くなるので、資金繰りが安定・改善しやすくなります。

新たな取引をする際は支払サイトをできるだけ遅く、長くするように心がけましょう。

5-2.売掛先に交渉し、回収サイトを短くする

売掛先と交渉し、回収サイトを短くすると資金繰り改善に繋がります。

単価を少し下げるなど売掛先に有利な条件を提示し、回収サイトを短くできないか交渉してみましょう。回収サイトを短くすることができなかった場合でも一部の売掛金を前払いにしてもらえるケースもあります。

ただし、信頼関係があまりない売掛先と交渉する場合や自社の商品に独自性がない場合は、契約が打ち切られる可能性もあるので慎重に行わなければいけません。

自社の商品に強みがある場合に見込まれる改善方法です。

5-3.長期間残っている在庫を処分・換金する

長期間残っている在庫を処分・換金すると結果、資金繰りがよくなります。

その理由として長期間残っている在庫は余分なスペースが必要になると同時に無駄なコストとなるからです。

たとえば、長期間残っている在庫を置くスペースを1つ借りていたとしましょう。

そのまま放置してしまうと、その分のコスト(倉庫代)がかかる一方です。

そこで長期間残っている在庫を思いきって処分・換金し、在庫スペースを空けるとその分の倉庫を借りる費用が減ります。

また、空いた部分によく売れる商品のストックや新商品を置くと在庫の回転率があがるため、売上の拡大にも繋がるのです。

このように長期間残っている在庫を処分・換金することも資金繰りをよくする方法のひとつになります。

5-4.ファクタリングを使う

回収サイトを改善する有効な方法としてファクタリングがあります。その理由としてファクタリングでは本来の回収サイトよりも早く手元に資金が入り、キャッシュフローの改善が見込めるからです。

ファクタリングを利用すると売掛金を最短2時間程度で資金化することができます。そのため、急な支払いがあり、回収サイトを短くしたいときには非常に便利です。

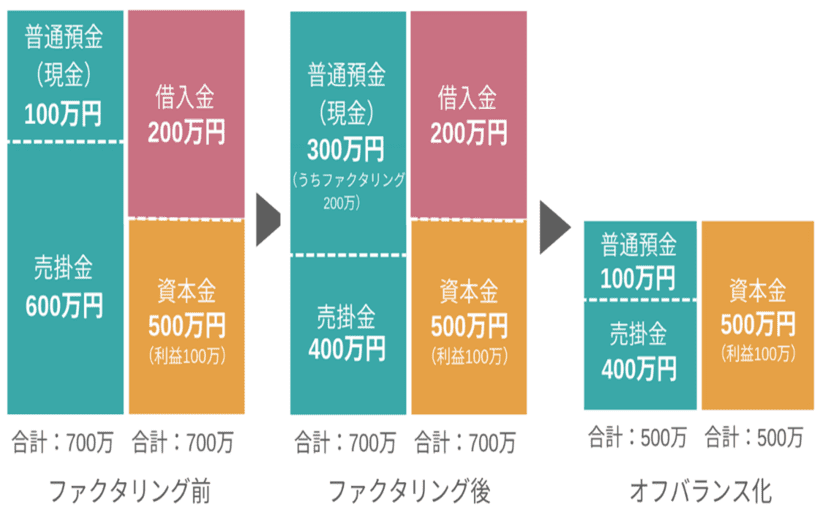

またファクタリングは、貸借対照表の負債を増やさずに現金を増やせるため、貸借対照表がスリムになり、オフバランス化ができるのもポイント。

貸し倒れを防げたり、融資を受けやすくなったりといった恩恵を受けやすくなります。

ファクタリングのオフバランス化について詳しく知りたい方はファクタリングによるオフバランス化の要件・仕組みを解説!メリット・注意点とはをご覧ください。

資金繰りの改善について詳しく知りたい方は、資金繰りを改善する6つの方法|原因と効果的な実践方法を徹底解説!をご覧ください。

6.ファクタリングなら簡単・確実に回収サイトを短縮できる

回収サイトを簡単・確実に短くしたい場合、ファクタリングがおすすめです。ここでは、以下の内容について解説していきます。

・そもそもファクタリングとはどういったものなのか?

・なぜ回収サイトの短縮にファクタリングがおすすめなのか?

ファクタリングについて正しく理解をすることで、より正しく判断し行動ができるようになるでしょう。

6-1.そもそもファクタリングとは?

ファクタリングというのは、自社の売掛金をファクタリング会社に売却し、売掛先から入金される日より前に資金化できるサービスです。

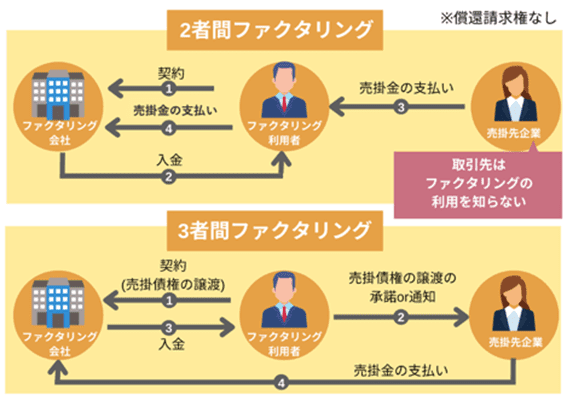

ファクタリングには以下の2種類のファクタリングがあります。

ファクタリング会社とファクタリング利用者間での契約を指すのが2者間です。

3者間はファクタリング会社とファクタリング利用会社、売掛先企業の3者での契約を指します。

ファクタリングは依頼してから早ければ2時間ほどで入金されるケースもあるため、急な支払いで手元に資金がなく、急ぐニーズにもぴったりです。

また、ファクタリングは基本的に償還請求権のないノンリコース契約です。ノンリコース契約とはファクタリング利用中に売掛先企業が倒産して売掛金が支払われない場合、ファクタリング利用会社が責任を負う必要がない契約のことを指します。

ファクタリングで回収サイトを短縮できる仕組みやファクタリングの種類については「ファクタリングとは」の記事を参考にしてください。

6-2.おすすめの理由

回収サイトの短縮になぜファクタリングがおすすめなのかというと、売掛先と交渉せずに早期資金化できるからです。

先程解説した「5-2.売掛先に交渉し、回収サイトを短くする」を実行するとしても必ず成功するわけではありません。さらに売掛先との交渉は経営状態の不振を疑われる可能性があります。

たとえば売掛先から入金される前に急な支払いが必要となり、手元の資金が不足したとしましょう。その場合、交渉しても成功するかどうかも分からないだけでなく、その分時間も要します。

ですが、ファクタリングを利用すると最短即日でスピーディーかつ確実に資金調達が可能です。そのため、急な支払いに対応できます。

このようにファクタリングは回収サイトを短縮するのを確実かつ簡単に行えるため、おすすめです。

ファクタリングをするならビートレーディングがおすすめ!

ファクタリング会社には法外な手数料を請求したり、売却した売掛金を振り込んでくれなかったりといったトラブルも存在します。そのため、信頼のおけるファクタリング会社に依頼するのが大切です。

•取扱件数7.1万件以上

•累計取扱高1,550億円以上

•月間契約数1,000件以上

(※2025年3月)

このようにビートレーディングは、業界トップクラスの実績を持つファクタリング会社です。

多くの企業が利用しているため、非常に信頼の厚い会社です。

手数料の目安は以下のパーセンテージになります。

•2者間ファクタリングで4%~

•3者間ファクタリングで2%~

最短2時間で入金してくれるため、急ぎの方にもおすすめです。

また、手続きも比較的簡単で必要書類は2点だけ。

•売掛金に関する書類(請求書、注文書など)

•通帳のコピー(表紙付2ヶ月分)

難しい手続きもなく、申し込みから契約までオンラインで完結します。

簡易のスピード見積りも行っているので、回収サイトを短くしたい方はお問い合わせください。

>>ビートレーディングに問い合わせてみる

7.まとめ

本記事では、回収サイトについてご紹介しました。

回収サイトは売掛金として計上し、入金されるまでの期間を指します。ビジネスでは、「回収サイトは短く、支払サイトは長くするのが基本」です。

ただし交渉するためなど、状況によっては回収サイトを長くする場合もあります。

現在の回収サイトや資金繰りを改善する方法は以下の通りです。

▼資金繰りを改善する方法

・支払サイトをできるだけ遅くする

・売掛先に交渉し、回収サイトを短くする

・長期間残っている在庫を処分・換金する

・ファクタリングを使う

本記事が回収サイトについて知りたい方の参考になりますと幸いです。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者