「銀行系ファクタリングってどういうの?他のファクタリング会社と何が違うの?」

「誰でも利用できるの?銀行のファクタリングと?くと審査が厳しい気がするけれど…」

銀行系ファクタリングとは、銀行や関連会社が提供しているファクタリングサービスのことで、他のファクタリング会社(ノンバンク系、独立系)とはさまざまな違いがあります。

| 「銀行系ファクタリング」は… |

|---|

| 信頼性が高く安心感がある |

| 手数料が安い |

| 買取型以外のファクタリングサービスがある |

| 大口債権の売却に対応している |

| 審査のハードルが高い |

| 「2者間ファクタリング」に対応していない |

| 資金調達に時間がかかる |

| ファクタリング利用の情報が記録される |

| 小口債権の売却に対応してない場合がある |

本記事では、銀行系ファクタリングについて、他のファクタリングとの比較を交え、わかりやすく解説します!

この記事でわかること

・「銀行系ファクタリング」とは?他のファクタリング会社との違い

・「銀行系ファクタリング」を利用するメリット・デメリット

・「銀行系ファクタリング」おすすめ8選

信頼性が高く、手数料の安さも魅力的な銀行系ファクタリングですが、基本的に数千万円以上の大口取引をメインにしており、中小企業や個人事業主には向いていません。

そのため中小企業や個人事業主の方には「資金調達スピード」や「審査のハードル」の面で銀行系より有利な独立系ファクタリング会社がおすすめです。

記事の後半では、独立系ファクタリングをおすすめしたい理由についても詳しく触れていきますので、ぜひ参考にしてください。

まず、銀行系ファクタリングは他のファクタリングと何が違うのか、という所から順番に理解していきましょう。

銀行系ファクタリングについて理解するために「ファクタリングとは」の記事も併せてご覧ください。

資金調達をお急ぎの方へ

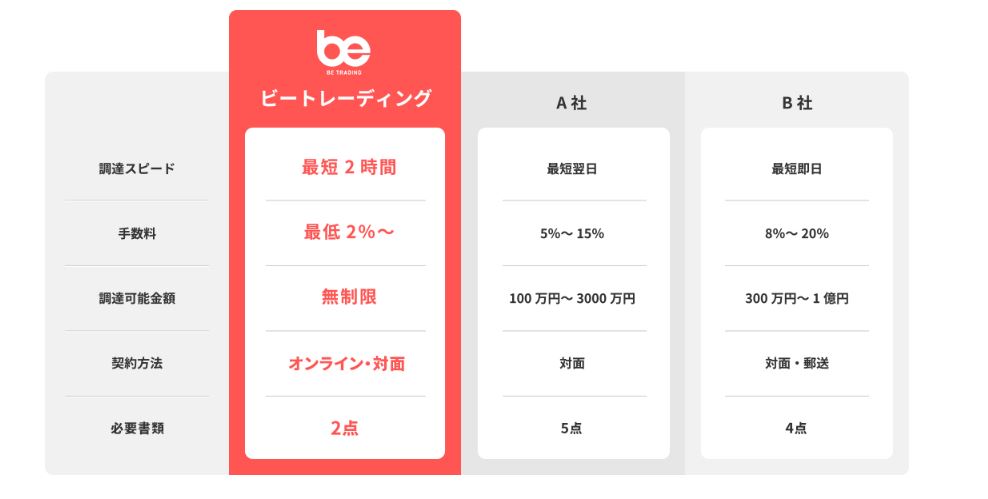

ビートレーディングは独立系のファクタリング会社で、必要書類が少なく、最短即日での資金調達が可能です。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 「利用を相談する」・調達可能額診断・LINEからもご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

1.銀行系ファクタリングとは?

まず初めに、銀行系ファクタリングの基礎知識から解説します。

1-1.「銀行系ファクタリング」の特徴

「銀行系ファクタリング」とは、銀行とその関連会社が行っているファクタリングサービスです。

大手のメガバンクから地方銀行まで、さまざまな銀行とその関連会社がファクタリングサービスを提供しています。

銀行系ファクタリングならではの特徴は主に4つあります。

| 銀行系ファクタリングの主な特徴 |

|---|

| その1|信頼性が高く安心感がある! |

| その2|他より低い手数料を期待できる! |

| その3|買取型以外のファクタリングサービスを利用できる! |

| その4|大口債権の買取でも対応できる! |

これら各々の詳しい解説は2章の「銀行系ファクタリング」を利用する4つのメリットで述べていきますので、気になる方はそちらから先にご覧ください。

1-2.「銀行系ファクタリング」と他のファクタリングの違い

ファクタリングは、銀行系を含む下記の3つのタイプに分けられます。

| ①銀行系ファクタリング | 銀行とそのグループ会社が提供しているファクタリングサービス |

| ②ノンバンク系ファクタリング | 消費者金融などの銀行以外の金融機関(ノンバンク)が提供するファクタリングサービス |

| ③独立系ファクタリング | 銀行やノンバンクなどのグループに属さないファクタリング会社のファクタリングサービス |

3つの主な違いを比較一覧表にまとめましたのでご覧ください。

| 銀行系 | ノンバンク系 | 独立系 | |

|---|---|---|---|

| 資金調達スピード | 2週間〜 | 1週間〜 | 即日〜 |

| 買取限度額(目安) | 1,000万円〜 | 300万円〜 | 数万円〜 |

| 手数料(相場) | 1%〜 | 2%〜15% | 2%〜18% |

サービス形態 | 3者間ファクタリング 保証ファクタリング 国際ファクタリング他 | 2者間ファクタリング 3者間ファクタリング | 2者間ファクタリング 3者間ファクタリング |

| 審査の難易度 | 高い | 普通 | 低い |

銀行系ファクタリングは、他と比べて格段に手数料が低いのがわかります。

ただその分、審査が厳しく資金調達に時間がかかるので、早期に資金を必要としている人には向きません。

また、先述のように買取以外のサービスも提供している銀行ファクタリングですが、他で取扱いのある2者間ファクタリング(※)には基本的に対応していません。

売掛先の承諾を得ない2者間ファクタリングを希望している中小企業、個人事業の利用者は特に注意を払う必要があるでしょう。

| (※)「2者間ファクタリング」は、ファクタリング会社と利用する会社の、2者で行われるファクタリングのこと。 2者だけで取引が行われるので、利用時売掛先にファクタリングの承諾を得る必要はありません。 一方「3者間ファクタリング」は、「ファクタリング会社」と「利用会社」、「売掛先の会社」の、3者間でのファクタリングのことで、売掛先の合意の元に行われます。 |

2.「銀行系ファクタリング」を利用する4つのメリット

「銀行系ファクタリング」を利用する主なメリットは4つあります。

| 「銀行系ファクタリング」4つのメリット |

|---|

| ①どこよりも信頼性が高い |

| ②他より手数料が安い |

| ③幅広いファクタリングを取り扱っている |

| ④大口債権の売却に対応している |

それぞれ解説していきましょう。

2-1.どこよりも信頼性が高い

銀行系ファクタリングのメリットとして、1番に挙げられるのが「信頼性が高い」ことです。

提供している企業が銀行なので、悪徳な業者ではないか?といった不安は一切なく、安心して利用することができます。

ファクタリングは国からも推奨されている資金調達方法ですが、現時点では開業にあたって法的な免許や届出は必要ありません。

そのため、ファクタリング会社を装った悪徳な業者が紛れている可能性があるので、利用する際は優良なファクタリング会社を見分ける必要があります。

その点、銀行系ファクタリングであれば、サービスを提供する母体が銀行のため、提供している企業に対しての不安材料はないといっていいでしょう。

2-2.他より手数料が安い

銀行系ファクタリングでは、手数料が他のファクタリング会社よりかなり安いのが魅力です。

銀行は他のファクタリング会社より規模が大きく、顧客からの預金や銀行間取引などによって、安いコストで多くの資金を集めることができます。

そのため、銀行系ファクタリングでは、一般のファクタリング会社に比べて圧倒的に安い手数料で利用することができます。

2-3.幅広いファクタリングを取り扱っている

一般のファクタリング会社では取扱いのない特殊なファクタリングを展開していることも、銀行系ファクタリングの魅力です。

銀行系ファクタリングでは、取扱う債権の種類も多く、建設関係や医療、介護関連などの債権にも対応しています。

また、売掛金(売掛債権)を買い取るシンプルな買取型ファクタリング以外のサービスを求めている人にとっては、大きなメリットでしょう。

ただし、銀行によって取扱いの有無は異なるので、求めるサービスを提供している銀行系ファクタリング会社を選ぶようにしましょう。

ファクタリングの種類に関して詳しくは「ファクタリングの種類は6種類|2つの契約方法や仕組みも解説」の記事をご覧ください。

2-4.大口債権の売却に対応している

銀行系ファクタリングでは、数億円規模の大口債権に対応しています。

大口債権の売却が可能な理由は、運営会社が豊富な資金力のある銀行やそのグループ会社であるためです。

豊富な資金を元手にファクタリングサービスを展開しているため、数千万円~数億円規模の掛取引を行う場合であっても、銀行系ファクタリングであれば売掛金(売掛債権)の売却に対応してもらえる可能性があります。

特に建設業は数億円単位の事業を手掛ける機会が多く、事業を滞りなく進めるためには下請け業者に支払うための多額の資金が必要です。

銀行系ファクタリングを利用すれば売掛金を早期で現金化(資金化)できるため、大口案件を受けやすくなります。

建設業にファクタリングが多く利用されている理由について詳しくは「【建設業者向け】ファクタリング会社14選|利用者が多い理由と選ぶポイント・注意点」の記事をご覧ください。

3.銀行系ファクタリングが取り扱うファクタリングの種類

銀行系ファクタリングでは、以下のような幅広いファクタリングのサービスを取り扱っています。

ここでは、銀行系ファクタリングが取り扱うファクタリングの種類をご紹介します。

3-1.買取ファクタリング

売掛金をファクタリング会社に売却して、支払期日よりも早期に現金化(資金化)するサービスです。

主に売掛金の支払期間が長いケースで、運転資金の調達などの目的で用いられます。

建設業、小売業、卸売業、サービス業などの掛取引が行われる業界で、資金調達手段として役立てられています。

3-2.保証ファクタリング

売掛先が倒産した時にファクタリング会社による保証を受けられるサービスです。

主に建設業のように、売掛金の金額が大きく、万が一回収不能となった場合のリスクが大きい業界で使われています。

3-3.一括ファクタリング

債権者(納入企業)が持つ売掛金をファクタリング会社が一括して買い取り、債権者の口座に代金を振り込むサービスです。

債務者(支払企業)が手形の代用として利用するケースが多く、「債権者」「金融機関」「債務者」の3者でやり取りが行われる仕組みとなっています。

3-4.国際ファクタリング

貿易業界の輸入業・輸出業など、海外企業との取引を行なう際に売掛金回収のサポートを受けられるサービスです。

一般的には、日本国内の輸出業者が商品を輸出し、海外の企業に対して発生した売掛金を、日本国内のファクタリング業者が買い取り(保証)します。

海外業者から売掛金(売上金)を100%回収する目的で利用されます。

ファクタリングのサービスは輸入業・輸出業以外にもさまざまな業界で利用されています。

業界別にファクタリングの利用が向いているかどうかや特化したファクタリングサービス・会社について下記コラムで解説しています。

「ファクタリングは製造業で使うべき資金調達方法|メリットや注意点を紹介」

「小売業で使える2つのファクタリング|長所や短所、活用例を紹介」

「卸売業の資金調達はファクタリングがおすすめ!活用のコツと注意点は?」

4.「銀行系ファクタリング」を利用する6つのデメリット

一方で、「銀行系ファクタリング」の利用には、次のようなデメリットがあります。

| 「銀行系ファクタリング」6つのデメリット |

|---|

| ①審査のハードルが高い |

| ②「2者間ファクタリング」に対応していない |

| ③資金調達に時間がかかる |

| ④ファクタリング利用の情報が銀行のデータに記録される |

| ⑤小口債権の売却に対応してもらえない場合がある |

| ⑥窓口に訪問する必要がある |

順に解説していきますので、しっかり理解していきましょう。

4-1.審査のハードルが高い

銀行系ファクタリングのデメリットとして、「審査の厳しさ」が挙げられます。

基本的に、取引実績がある会社に対してのファクタリングサービスを前提としているため、実績のない中小企業や個人事業主が売掛金(売掛債権)の買い取りを求めても審査で落とされてしまう可能性が高いです。

ファクタリングは、利用会社(申し込みを行う側)ではなく、売掛先の与信を重視して審査を行います。

そのため、一般のファクタリング会社の審査は利用会社の経営状況は関係なく、仮に利用会社が赤字決算であっても審査に通ることが珍しくありません。

ところが、元々銀行業務を主体とする銀行系ファクタリングでは、売掛先だけでなく利用会社の与信枠も審査の対象となり、おのずと審査ハードルも高くなってしまっています。

また、メガバンクなど銀行の規模が大きくなるほど、取引可能な最低額が高額(数千万円~など)、個人事業主は対象外、上場企業など信用力の高い企業のみ利用可能、といったケースが多くなります。

中小企業や個人事業主に急な資金需要が発生して銀行系ファクタリングを利用しようとしても、審査のハードルを越えるのは容易ではありません。

4-2.「2者間ファクタリング」に対応していない

銀行系ファクタリングでは、一般的なファクタリング会社が提供している「2者間ファクタリング」に対応していません。

買取型ファクタリングで扱っているのは、「ファクタリング会社」、「利用会社」、「売掛先」で行う「3者間ファクタリング」だけです。

3者間ファクタリングでは、売掛先に売掛金(売掛債権)を売却することを承諾してもらわなければなりません。

合意してもらえたとしても、自社の経営状態が悪化していると疑念を持たれることがないとはいえません。

ファクタリングの利用を伏せておきたい場合は、銀行系ファクタリングの利用は避けた方が良いでしょう。

4-3.資金調達に時間がかかる

銀行系ファクタリングでは、ノンバンク系や独立系のファクタリング会社に比べて資金調達に時間がかかります。

申し込みから現金化(資金化)まで、各銀行によって違いますが、早くて2週間、長いと1か月ぐらいの時間が必要になります。

銀行は組織が大きく、リスクを嫌うため、時間をかけて何重にも審査し、最終的な決裁がおりるまでにいくつものチェックを行うので、他のファクタリング会社より時間がかかってしまうのです。

ご参考までに、1章でも紹介した下表を確認してください。

| 銀行系 | ノンバンク系 | 独立系 | |

|---|---|---|---|

| 資金調達スピード | 2週間〜 | 1週間〜 | 即日〜 |

| 手数料(相場) | 1%〜 | 2%〜15% | 2%〜18% |

| 審査の難易度 | 高い | 普通 | 低い |

独立系ファクタリング会社では即日、ノンバンク系でも1週間程度で入金してくれる中、銀行系ファクタリングは非常に時間がかかることがわかります。

急ぎで資金が必要な場合は、銀行系以外のファクタリング会社を選択した方が良いでしょう。

4-4.ファクタリング利用の情報が銀行のデータに記録される

ファクタリング利用の情報が銀行のデータに記録されるのも、銀行系ファクタリングを利用するデメリットといえるでしょう。

銀行系ファクタリング会社の母体は銀行なので、銀行及びグループ銀行の社内データに、「ファクタリングを行った」という事実が記録されてしまいます。

単発取引であればそれほど大きな問題はありませんが、継続的に利用する場合は「売掛金(売掛債権)を売却し続ける理由は何だろう?」と疑問を持たれ、今後の融資や銀行内での信用格付けに影響してしまう可能性があります。

今後の銀行との取引を考えるのであれば、銀行系ファクタリングの利用には慎重になった方が良いかもしれません。

4-5.小口債権の売却に対応してもらえない場合がある

銀行系ファクタリングは数千万円以上の売掛金(売掛債権)の売却に対応しているものの、小口債権に対応してもらえない場合があります。

運営会社によっては買取額の下限を設定しており、下限を下回る売掛金は売却できません。

銀行系ファクタリングでは大口債権の売却がメインであるため、買取額の下限は高めに設定される傾向にあります。

銀行系ファクタリングで小口債権の売却を検討している場合は、あらかじめ買取額の下限を含めた利用条件を確認することをおすすめします。

4-6.窓口に訪問する必要がある

銀行系ファクタリングの申し込みをする際は、金融機関の窓口まで足を運ぶ必要があります。

特に、現金化(資金化)を急いでいる多忙な事業者にとっては、窓口の訪問に時間と手間がかかり、事務負担が懸念されるケースも少なくありません。

それに対して、独立系やノンバンク系のファクタリング会社ではオンライン完結の便利なファクタリングのサービスも提供されています。

申し込みから現金化まで手続きが一貫してオンラインのみで完了するシステムなので、銀行系ファクタリングと比べてスピーディーに利用しやすいといえます。

5.銀行系ファクタリングを「おすすめする人」「おすすめしない人」

ここまで解説してきた内容から、銀行系ファクタリングを「おすすめする人」と「おすすめしない人」を確認してみましょう。

| おすすめする人 | おすすめしない人 |

|---|---|

| 信頼性を何より重視する人 | なるべく早く資金を手にしたい人 |

| 売掛先にファクタリング利用の承諾を得られる人 | ファクタリング利用の承諾を得るのが難しい・今後の取引に懸念がある人 |

| 審査に時間がかかっても問題がない人 | 厳しい審査に通る可能性が低い人 |

| 買取型以外のファクタリングを利用したい人 | 銀行にファクタリング利用の情報を記録したくない人 |

5-1.銀行系ファクタリングの利用が向いている人・ケース

銀行系ファクタリングの利用が向いているのは、すでに売掛先との信頼関係が構築されていて、ファクタリング利用の承諾が得られるケースです。

また、早急に現金化(資金化)する必要がなく、審査に時間がかかっても問題がないのであれば、手数料の軽減や安心感を優先して銀行系ファクタリングを選ぶと良いでしょう。

このほかに、建設業や貿易業のように、業界特有のニーズに合わせて多様なファクタリングのサービスを利用したいケースにも、銀行系ファクタリングがおすすめです。

5-2.銀行系ファクタリングの利用が向いていない人・ケース

売掛先との関係性がまだ浅く、信頼度の問題からファクタリング利用の承諾を得るのが難しいケースや今後の取引に影響が出るケースは、銀行系ファクタリングの利用に適していません。

また、なるべく早く運転資金を確保しなければならないケースのように、現金化(資金化)を急いでいるのであれば、銀行系ファクタリングよりもスピードの早い独立系やノンバンク系のファクタリングのほうが向いているでしょう。

このほかに、経営の赤字や滞納など、審査に通らない可能性が高いケースでは、そもそも銀行系ファクタリングを利用できない可能性があります。

6.銀行系ファクタリングを利用する前に知っておきたい注意点

銀行系ファクタリングを利用する場合、次の2点に気を付けましょう。

・償還請求権ありの契約になる可能性がある

・将来の融資に影響を与える可能性がある

6-1.償還請求権ありの契約になる可能性がある

他のファクタリングでは償還請求権なしの契約が一般的ですが、銀行系ファクタリングは場合によっては償還請求権ありの契約になることもあります。

償還請求権とは、金銭債権などをさかのぼって全額請求できる権利のことです。

償還請求権ありの契約を締結した場合のデメリットは、利用会社がファクタリング会社に売掛金(売掛債権)と同等の額を支払わなければならないことです。

売掛先の会社が倒産などで売掛金を支払えなくなると、ファクタリング会社は利用会社に償還請求を行うため、利用会社に売掛金を支払う義務が生じます。

また償還請求権ありの契約を締結すると、法的にはファクタリングではなく融資を受けたと判断され、帳簿上では負債を負うことになります。

6-2.将来の融資に影響を与える可能性がある

銀行またはそのグループ会社が運営する銀行系ファクタリングは、将来融資を受ける際に影響を及ぼす可能性があります。

なぜなら、銀行系ファクタリングの利用により、利用会社のファクタリングの利用情報が銀行に共有されるからです。

そうなれば銀行に対して「売掛金(売掛債権)を売却するのは資金繰りに苦労しているからでは?」というマイナスな印象を与えかねません。

銀行から信用を得られなければ、融資の審査に悪影響が出る可能性があります。

7.「銀行系ファクタリング」おすすめ9選

おすすめの銀行系ファクタリング会社を9社ご紹介します。

・みずほファクター

・三菱UFJファクター

・SMBCファイナンスサービス

・百十四銀行

・北洋銀行

・山口銀行

・足利銀行

・浜銀ファイナンス

・りそな決済サービス

※各社のデータは2025年3月時点のものです。

いずれも、大手銀行を親会社とする銀行系ファクタリング会社です。

順番に見ていきましょう。

7-1.みずほファクター

出典:みずほファクター株式会社

「みずほファクター株式会社」は、みずほ銀行の子会社です。

大手銀行の子会社として信頼度が高く、下記のような多彩なファクタリングサービスを取り扱っています。

・国内ファクタリング(回収保証)

・国際ファクタリング(輸出ファクタリング)

大手都市銀行ならではの、豊富な取り扱いサービスもみずほファクターの大きな強みになります。

7-2.三菱UFJファクター

出典:三菱UFJファクター

「三菱UFJ銀行ファクター」は、三菱UFJ銀行の子会社です。

大手銀行の子会社として信頼度が高く、下記のようなファクタリングサービスを取り扱っています。

・根保証(保証ファクタリング)

・下請債権保全支援事業(※)

・国際ファクタリング

・でんさい一括ファクタリング

| (※)下請け企業や資材業者が元請け建設会社に対して持っている売掛金(売掛債権)をファクタリング会社が保証する、というもの。元請け企業の信用度があまり高くないがお得意先であるため取引を断れない場合や、元請け企業が新規で信用できるかわからない場合などに機能するサービス。 |

7-3.SMBCファイナンスサービス

出典:SMBCファイナンスサービス

「SMBCファイナンスサービス」は、三井住友銀行の子会社です。

大手銀行の子会社として信頼度が高く、買取型・保証型ともに取り扱っています。

・ビジネスクレジット(一括買取型)

・コンシューマーファクタリング

・ポートフォリオ型ファクタリング(保証)

・下請債権保全支援事業

・でんさいファクタリング支払サービス

7-4.百十四銀行

出典: 百十四銀行

「百十四銀行」は、香川県高松市に本店があり、国立銀行として114番目に出願許可された銀行です。

国立銀行として信頼度が高く、ファクタリングサービスでは一括ファクタリングシステムのサービスを取り扱っています。

7-5.北洋銀行

出典: 北洋銀行

「北洋銀行」は、北海道札幌市に本店があり、大正6年に創立した歴史ある銀行です。

買掛金の決済事務を銀行が代行する北洋一括ファクタリングシステムという一括ファクタリングサービスを提供しています。

一括ファクタリングの申し込みは、北洋銀行の店舗で受け付けています。

7-6.山口銀行

出典: 山口銀行

「山口銀行」は、山口県下関市に本店があり、明治11年に創立した国立銀行です。

山口銀行では下記のようなファクタリングサービスを取り扱っています。

・一括ファクタリングサービス

・保証ファクタリング紹介業務

・売掛債権流動化

売掛債権流動化とは、特別目的会社(SPC)に売掛債権(売掛金)を譲渡して資金調達するサービスです。

7-7.足利銀行

出典:足利銀行

「足利銀行」は、栃木県宇都宮市に本店があり、明治28年に創立した国立銀行で、下記のようなファクタリングサービスを取り扱っています。

・一括ファクタリングサービス

・債務引受型一括決済サービス

一括ファクタリングサービスには、指定日に指定した額を自動的に現金化(資金化)する「定期割引方式」と、手形交付日から手形満期日前日までの希望日に現金化する「随時割引方式」の2方式を採用しています。

また、ファクタリング会社のOLTAと「足利銀行クラウドファクタリング」というオンライン完結型のファクタリングサービスを共同提供しています。

7-8.浜銀ファイナンス

出典:浜銀ファイナンス

「浜銀ファイナンス」は、横浜銀行のグループ会社です。

大手銀行の横浜銀行の関連会社として信頼度が高く、3者間ファクタリングを取り扱っています。

その他支払委託や代金回収業務も行っています。

7-9.りそな決済サービス

出典:りそな決済サービス

「りそな決済サービス」は、りそなグループが提供する金融ITサービス企業です。

大手銀行のグループ会社として、以下のような幅広い決済ソリューションを提供しています。

・りそなペイメントシステム(でんさい活用型ファクタリング)

・りそなFlex保証(保証ファクタリング)

・りそなあんしん輸出保証

・診療(調剤)・介護報酬債権前払いサービス

8.銀行系ファクタリングのよくある質問

ここでは、銀行系ファクタリングに関するよくある質問と、その回答をご紹介します。

ファクタリングを利用する前に、ぜひ確認しておきましょう。

8-1.銀行でファクタリング以外に利用できる資金調達の方法は?

銀行では、ファクタリングのほかにも「銀行融資」によって資金調達が可能です。

銀行融資とは、企業や個人が金融機関(銀行)から事業に必要なお金を借りることを指し、ファクタリングとはまったく異なるサービスです。

銀行融資を受ける場合、審査では利用者の信用情報のチェックが行われます。

借入金額には一定の金利が設定され、利用者は借入金額と利息を合わせて返済します。

融資で借りたお金は、事前に金融機関へ申請した用途のみに使用が可能で、それ以外の費用に充てることは認められていません。

8-2.個人事業主は利用できる?

一般的に、個人事業主は銀行系ファクタリングの利用が難しいと考えられます。

その理由は、基本的に個人事業主は事業の信用力が低い傾向にあり、かつ銀行系ファクタリングの対象となるような大口債権の取引がほとんどないためです。

そのため、個人事業主がファクタリングを利用する場合は、次の見出しでご紹介する「独立系」ファクタリングをおすすめします。

9.中小企業には「銀行系」より「独立系」ファクタリングがおすすめの理由

中小企業や個人事業主がファクタリングを利用するなら、「銀行系」よりも「独立系」ファクタリングがおすすめです。

ここでは、中小企業や個人事業主に独立系ファクタリングが向いている理由を解説します。

9-1.スピードを重視しているから

銀行系ファクタリングでは資金調達まで早くて1週間、遅い時は1か月ほどかかります。

また、銀行系よりは早いといわれるノンバンク系ファクタリングでも、資金調達までは1週間程度はかかるでしょう。

それに対して、スピードを重視している独立系ファクタリングでは、即日あるいはさらに早ければ数時間で資金調達が可能です。

9-2.少額からでも利用できるから

銀行系ファクタリングがメインで取り扱っているのは、基本的に数千万円~数億円規模の大口の買い取りです。

一般的な中小企業や個人事業主ではこうした大口の取引をすることは稀であるため、数万円規模の少額からでも利用できる独立系ファクタリングが向いています。

9-3.赤字決算でも審査に通る可能性があるから

ファクタリングの審査で重視するのは、売掛先(取引先)の経営状態や信用力です。

銀行系ファクタリングの審査に比べ、利用会社の信用度はそれほど重視されないため、独立系ファクタリングであれば赤字決算の企業でも利用できる可能性が高まります。

一方、銀行系ファクタリングでは利用会社の与信も審査の対象となるため、赤字決算では審査通過が期待しにくいでしょう。

9-4.2者間ファクタリングを利用できるから

独立系ファクタリングでは「2者間ファクタリング」も選択できるので、売掛先との今後の取引に影響せずに資金調達ができます。

一方、銀行系ファクタリングは売掛先の承諾の下に行う「3者間ファクタリング」のみの取り扱いとなるのが大きな違いです。

売掛先の承諾を得るのが難しい場合や今後の取引に影響が出る不安がある場合は2者間ファクタリングの方が安心です。

ただし、2者間ファクタリングの方が3者間ファクタリングより手数料が高くなる傾向にあるため注意が必要です。

9-5.対応が柔軟で利用しやすい

独立系ファクタリングでは銀行系ファクタリングに比べ、必要書類が少なく利用できたり、オンライン完結で利用できたりと、便利で手軽に利用できるサービスを提供している会社も多くあります。

特にオンライン完結型のファクタリングサービスは遠方に住んでいて来社が難しい場合や、平日は対応が難しい方でも利用しやすいサービスです。

オンライン完結も可能なおすすめの優良ファクタリング会社について詳しくは「大手優良ファクタリング会社のおすすめ20選|選び方も解説」の記事をご覧ください。

10.独立系ファクタリングなら「ビートレーディング」がおすすめ

2012年創業の「ビートレーディング」は、皆さまの高い信頼を得て、累計取引社数7.1万社、累計買取額1,550億(2025年3月時点)を達成しました。

豊富な実績から、お客様のニーズに合わせて柔軟に対応いたしますので、はじめて利用する方や忙しい方でも安心してご利用いただけます。

10-1.調達スピードは最短2時間!

手続きを簡素化することで、最短2時間での現金化(資金化)を実現しました。

ビートレーディングのポータルサイトを利用することでより手軽でスピーディーにご利用いただくことも可能です。

今すぐ審査に進みたい方はポータルサイトからお申し込みください。

ポータルサイトについて詳しくはこちら

10-2.買取可能金額の下限・上限なし!

買取可能金額は下限も上限を設けていませんので、数万円から数億円まで幅広く対応しています。

そのため、法人・個人事業主どちらもご利用いただくことができ、製造業や卸売業・小売業など様々な業種の売掛金(売掛債権)に対応しています。

10-3.必要書類は2点だけ!

ご契約に必要な書類は、以下の2点のみとなっています。!

・通帳のコピー(表紙付き、直近2か月分)

・売掛金に関する書類(請求書、契約書など)

審査結果は書類をご提出いただきましたら最短30分以内にお伝えします。

申し込みから契約までオンラインで完結するため、無駄なコストや手間はかかりません。

お急ぎの方は、こちらから無料見積りやお問い合わせをご利用ください。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

※給料債権の買い取りは実施しておりません

11.まとめ

銀行系ファクタリングとは、銀行や関連会社が提供しているファクタリングサービスのことです。

メリットとデメリットをおさらいしておきましょう。

<銀行系ファクタリングのメリット>

①どこよりも信頼性が高い

②他より手数料が安い

③買取型以外のファクタリングを取り扱っている

④大口債権の売却に対応している

<銀行系ファクタリングのデメリット>

①審査のハードルが高い

②「2者間ファクタリング」に対応していない

③資金調達に時間がかかる

④ファクタリング利用の情報が銀行のデータに記録される

⑤小口債権の売却に対応してもらえない場合がある

⑥窓口に訪問する必要がある

銀行系ファクタリングは主に大口の取引をメインにしていて、審査のハードルも高く、早期に資金調達を求める中小企業や個人事業には向いていません。

銀行系ファクタリングを利用する際の注意点は以下のとおりです。

・償還請求権ありの契約になる可能性がある

・将来の融資に影響を与える可能性がある

償還請求権ありの契約を締結してファクタリングを利用すると法的に融資と判断されます。

将来、銀行から融資を受ける可能性がある場合は、頻繁にファクタリングを利用すると信用力を下げることになるため注意しましょう。

スピード重視で柔軟性のあるファクタリング利用を望まれる場合は、実績のある独立系のファクタリング会社を選びましょう。

ビートレーディングは豊富な実績のある独立系のファクタリング会社です。

法人・個人事業主どちらも利用可能で、買取金額に下限上限はありません。

最短2時間で資金調達まで完了しますので、「利用を相談する」・調達可能額診断・LINEからお気軽にお問い合わせください。

お急ぎの方は「今すぐ審査に進む」からお申し込みください。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

※給料債権の買い取りは実施しておりません

関連記事▼

・ファクタリング会社・サービスおすすめランキング21選!比較表付きで目的別に紹介!

・不動産業でファクタリングは利用可能!メリット・デメリットを解説

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者