「最近、ファクタリングという言葉をよく聞くが、製造業で使うのは実際のところどうなの?」

こんな疑問を持つこともあるのではないでしょうか。

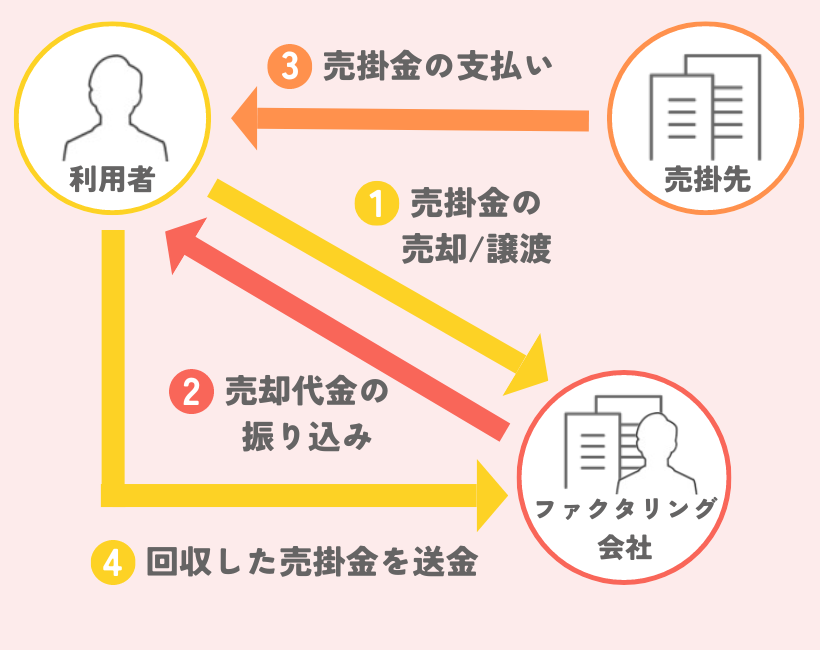

ファクタリングとは、売掛金をファクタリング会社が買い取って資金化する資金調達方法のことです。

近年、新たな資金調達方法として注目されているものの、実際に使うとなると

「安易に使って大丈夫なものか」

「思わぬデメリットはないか」

などと心配は尽きませんよね。

結論をいうと、ファクタリングは製造業の資金調達におすすめの方法といえます。

おすすめする理由は、下記のように製造業に特有の状況において役立つからです。

| 製造業でファクタリングがおすすめな理由 |

|---|

| 掛取引が多いため活用機会が多い |

| 固定費の支払いが多い |

| 売掛金を回収するまでの期間を短縮できる |

| 受注の急増により支払いが先行して一時的に資金が必要なときに役立つ |

| 機械や設備の故障で急な支払いに迫られたときに役立つ |

| 一時的な受注減少に伴う資金繰り悪化に対応できる |

製造業においては、掛取引が多く売上が入金されるまで時間がかかり、資金繰りを圧迫することが少なくありません。

そうした状況でファクタリングはとても有効です。

しかし、製造業でファクタリングがおすすめとはいえ、どんな状況でもおすすめというわけではありません。

内部留保が十分に確保できているなど、手元に資金が潤沢にある場合は無理に使う必要はありません。

本記事では、ファクタリングを利用する上でのメリット・デメリット、また製造業でファクタリングを使うべきシチュエーションについても紹介しますので、使うべきときに使えるようにしましょう。

| この記事でわかること |

|---|

| ・ファクタリングとは ・ファクタリングが製造業の資金調達手段としておすすめな理由 ・ファクタリングを利用するメリット ・ファクタリングを利用するデメリット ・ファクタリングの利用がおすすめな製造業のシチュエーション ・ファクタリングで失敗しないために押さえておくべきポイント ・製造業が利用すべきファクタリング会社の選び方 ・製造業におすすめのファクタリング会社 ・ファクタリングの申込手順 |

最後まで読むことで、ファクタリングで失敗しないためのポイントや、ファクタリング会社の選び方も把握することができます。

ファクタリングによる資金調達を成功させるためにも、ぜひ最後まで目を通してみてください。

資金調達をお急ぎの方へ

ファクタリングは融資とは異なり、必要な書類が少ないため最短即日での資金調達が可能です。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 無料の見積依頼・調達可能額診断・ご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

1. ファクタリングとは売掛金を資金化できる資金調達方法

ファクタリングとは、売掛金をファクタリング会社に買い取ってもらい、資金化する資金調達方法です。

※2者間ファクタリングの仕組み

買い取りといっても実際は債権譲渡の契約で、自社の持つ売掛金が決済される前に、ファクタリング会社に売掛債権を譲渡し、資金化するものです。

売掛債権の譲渡代金は、即日~数日程度で受け取ることができます。

ただし、手数料が2%~18%ほど発生します。

融資や出資と異なり、複雑な手続きなしに素早く資金が調達できるため、年々注目度を増している資金調達方法です。

製造業でも多く利用されている「ファクタリング」については「ファクタリングとは」の記事をご覧ください。

2. ファクタリングは製造業の資金調達手段としておすすめ

冒頭でも触れましたが、ファクタリングは製造業における資金調達手段としておすすめです。

おすすめするのは下記のように製造業特有の資金繰りにおいて役立つからです。

| 製造業でファクタリングがおすすめな理由 |

|---|

| 掛取引が多いため活用機会が多い |

| 固定費の支払いが多い |

| 売掛金を回収するまでの期間を短縮できる |

| 受注の急増により支払いが先行して一時的に資金が必要なときに役立つ |

| 機械や設備の故障で急な支払いに迫られたときに役立つ |

| 一時的な受注減少に伴う資金繰り悪化に対応できる |

ひとつずつ詳しく見ていきましょう。

2-1. 掛取引が多いため活用機会が多い

製造業では掛取引が多いため、ファクタリングの活用機会が多いと言えます。

ファクタリングは売掛金がないと使えない資金調達方法です。

他の業種ではファクタリングを使おうとしても現金取引が多いために使えないというケースも多くありますが、製造業や建設業では使える機会が多くあります。

製造業はファクタリングを使いやすい環境にあるため、資金調達方法の一つとしておすすめです。

ファクタリングが建設業で多く利用されている理由については「【建設業者向け】ファクタリング会社14選|利用者が多い理由と選ぶポイント・注意点」の記事をご覧ください。

2-2. 固定費の支払いが多い

製造業は変動費よりも固定費の支払いが多い業界のため、ファクタリングを活用することで資金繰りを改善しやすいと言えます。

製造業では、商品の売れ行きによって変動する変動費に比べて、製造する商品の数量に関わらず発生する工場・機械・設備などに支払う固定費の割合が大きいため、季節要因などにより売上が下がったタイミングで資金繰りが悪化しやすい傾向にあります。

資金繰りが悪化してもすぐに銀行からの借り入れを受けるのは難しい場合も多く、資金調達に苦戦したり、さらなる資金繰りの悪化に陥る懸念があります。

一方、ファクタリングは自社の経営状態に関係なく手元の売掛金を資金化できるため、速やかに資金繰りを改善できるでしょう。

2-3.売掛金を回収するまでの期間を短縮できる

製造業では売掛金の回収まで長い期間がかかりますが、ファクタリングを使うことで回収までの期間を短縮することができます。

製造業では、売上が立っても入金までに数か月かかることが少なくありません。

一方で、次の販売に向けての製品を作るための原材料費や人件費、光熱費といった費用の支払いは日々発生します。

入金サイトの長さが資金繰りを悪化させる要因になることも少なくありません。

その際に、ファクタリングを使って売掛金を資金化することで資金繰りの悪化を抑えることができます。

ファクタリングは「売掛金が支払われるまで必要な支払いが滞って困る」といった事態を解消することができるためおすすめです。

2-4. 受注の急増により支払いが先行して一時的に資金が必要なときに役立つ

ファクタリングは、受注の急増により支払いが先行して一時的に資金が必要なときに役立つため、おすすめです。

製造業では、急に受注が増えて生産体制を増強しなければならなくなることがよくあります。

そうした際に、材料費や人件費といった費用もいつも以上に多く発生します。

内部留保など手元の資金に余裕があればよいですが、いつも潤沢に資金があるとは限りません。

資金がない中で急な支払いに対応するためには、審査に1~2か月かかる融資をあてにすることは現実的ではありません。

即日~数日で資金調達ができるファクタリングを活用することがおすすめです。

2-5. 機械や設備の故障で急な支払いに迫られたときに役立つ

ファクタリングは、機械や設備の故障で急な支払いに迫られたときにも役立ちます。

製造業では、突然機械や設備が故障してしまうことも少なくありません。

機械や設備の故障は生産性の低下に繋がるため、すぐに修理する必要があります。

そのための費用を急いで調達したいといった場合に、早期に資金調達ができるファクタリングが便利です。

2-6. 一時的な受注減少に伴う資金繰り悪化に対応できる

ファクタリングでは、一時的に受注が減少して資金繰りが悪化しているような状況に対応しやすい資金調達方法です。

製造業では、一時的に受注が減少したからといって、製造にかかる費用を急に削減することはできません。

急に材料費や人件費をカットしてしまうと生産性が下がってしまうからです。

受注が回復したときに生産性が低下していては生産が追いつかなくなります。

このため受注が減少してもこれまで通りの固定費の支払いが必要となり、資金繰りが悪化することがよくあります。

この一時的な資金繰りの悪さを解消するためにもファクタリングは役立ちます。

売上の減少で融資が受けにくい状況でも、売掛金さえあればファクタリングでの資金調達が可能です。

3. 製造業でファクタリングを利用するメリット7つ

ファクタリングが製造業の資金調達においておすすめである理由を理解していただけたことと思います。

おすすめの理由でも触れた通り、ファクタリングには、売掛金が決済されるまでの期間を待たずに資金を確保することができるなど、さまざまな利点があります。

ここでは、製造業でファクタリングを利用する際のメリットに焦点を当てて紹介します。

具体的にメリットを挙げると次の7点です。

| 製造業でファクタリングを利用するメリット |

|---|

| 最短即日で資金を手に入れることができる |

| 売掛先の承諾を得ずに資金調達ができる |

| 自社の業績は審査に影響しない |

| 審査手続きが簡単 |

| 売掛金が未回収になるリスクを軽減できる |

| 決算書や信用情報に悪影響がない |

| 融資と違って返済する必要がない |

ファクタリングを有効活用するためにも、どのようなメリットがあるか詳しくチェックしておきましょう。

3-1. 最短即日で資金を手に入れることができる

ファクタリングの大きなメリットは、最短即日で資金を手に入れることができるという資金調達のスピードの早さです。

ファクタリングは最短即日から遅くとも数日で資金化が可能です。

最短でも1か月ほどかかる銀行融資などに比べて、圧倒的に早いといえます。

ファクタリングは、急な支払いに迫られた場合など、資金の入手を急ぐ場合に非常に役立つ資金調達方法です。

3-2. 売掛先の承諾を得ずに資金調達ができる

ファクタリングは、売掛先に承諾を得ず資金調達をすることができます。

ファクタリングでは売掛金を譲渡し資金化するため、売掛先に知られてしまうのではないかと心配になることもあるでしょう。

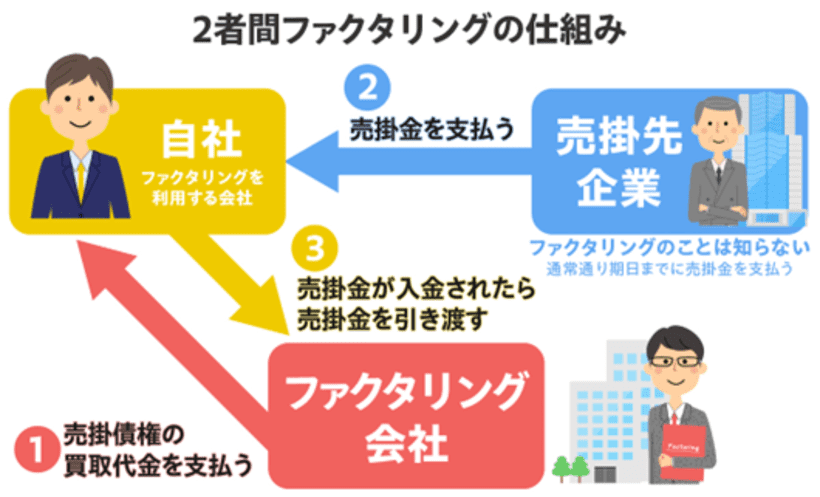

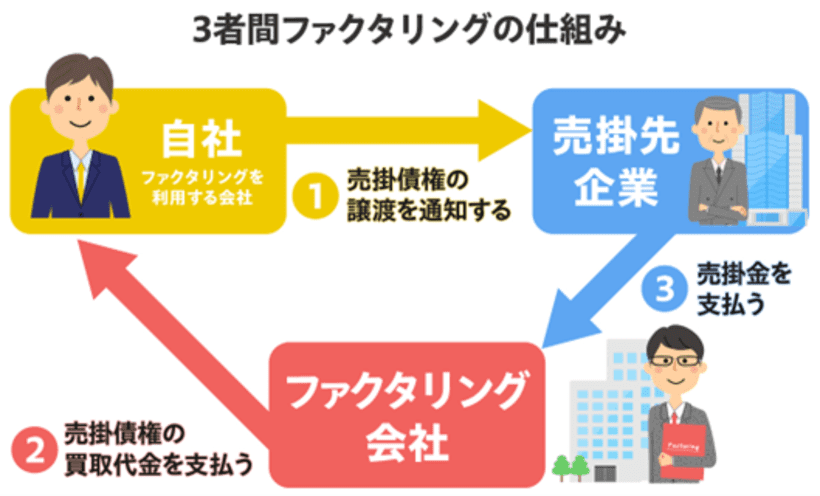

しかし、ファクタリングには、2者間ファクタリングと3者間ファクタリングがあり、2者間ファクタリングを利用すれば、売掛先に連絡することなく契約できます。

3-2-1.【2者間ファクタリング・3者間ファクタリングとは】

2者間ファクタリングとは、ファクタリングの利用会社とファクタリング会社の間で資金調達のやり取りを完結する方法です。

一方、3者間ファクタリングは、ファクタリングの利用会社がファクタリング会社に売掛金の譲渡をすることを売掛先に通知する方法です。

2者間ファクタリングと3者間ファクタリングの違いは、売掛先が誰に売掛金を支払うかです。

2者間ファクタリングでは、売掛先はファクタリングの利用会社に売掛金を支払い、利用会社が回収した売掛金をファクタリング会社に送金します。

3者間ファクタリングでは、売掛先はファクタリング会社に売掛金を支払います。

※2者間ファクタリングについて詳しくは「2者間ファクタリングとは?メリット・デメリットとやり方・注意点を解説」を、

3者間ファクタリングについて詳しくは「3者間ファクタリングとは?メリット・デメリットやおすすめの相談先、利用手順を解説」の記事をご覧ください。

3-3. 自社の業績は審査に影響しない

ファクタリングを利用する際にも審査があるものの、ファクタリングを利用する自社の業績については、審査に影響しません。

ファクタリング会社が審査で重視するのは売掛先の状況です。

あくまで売掛金を回収できるかどうかを判断するため、売掛先の信用度や業績については審査対象となるものの、ファクタリングを利用する会社についての業績については問いません。

自社が赤字決算であっても債務超過であっても特に審査には影響しません。

ファクタリングの審査のポイントについて詳しくは「ファクタリングで断られた!審査基準と落ちる理由、審査に通るコツは?」の記事をご覧ください。

3-4. 審査手続きが簡単

ファクタリングは、手続きが簡単であることもメリットです。

ファクタリングの手続きに最低必要な書類は下記2種類です。

・売掛先との継続的な取引が確認できる通帳のコピー(表紙付2か月分)

・売掛金の存在が確認できる請求書あるいは契約書などのコピー

決算書、事業計画書、登記簿謄本、納税証明書など多くの書類が必要な融資などに比べて、手続きに必要な書類は少なく、手続きは簡単に済ませることができます。

ファクタリングの必要書類について詳しくは「ファクタリングに必要な書類一覧|最短利用の流れまで徹底解説」の記事をご覧ください。

3-5. 売掛金が未回収になるリスクを軽減できる

ファクタリングでは、仮に売掛先が倒産して、ファクタリング会社が売掛金を回収できなくても、利用者はファクタリング会社から受け取った資金を弁済する義務はありません。

また、ファクタリング会社が回収できなかった売掛金について補償する必要もありません。

回収できなかった売掛金については、ファクタリング会社が負担します。

ファクタリングを利用する際の債権譲渡契約では、売掛金の「回収リスク」も含めて譲渡するのが原則です。

このため、売掛先の倒産リスクを負うのはファクタリング会社となります。

利用者には売掛先が倒産した場合であっても、支払義務や補償義務はありません。

3-6. 決算書や信用情報に悪影響がない

ファクタリングによる資金調達は、売掛金を支払期日前に資金化するという方法であって、資金を新たに借り入れるという負債を増やす行為ではありません。

帳簿上は、資産である「売掛金」が「預金」に置き換えられるだけで、負債項目が増えることはありません。

また、借り入れではないため信用情報への影響もありません。

このため、決算書上、負債が増加して決算書の見栄えが悪くなる、信用情報に登録されるというような悪影響を与えることはありません。

3-7. 融資と違って返済する必要がない

ファクタリングは融資とは異なり、返済する必要がない点もメリットです。

ファクタリングはお金を借り入れるのではなく、既にある資産である売掛金を売却して資金化する方法だからです。

利用時に手数料はかかるものの、後々の返済負担や返済計画を考える必要がないため、融資よりも気軽に利用できる資金調達方法と言えるでしょう。

ファクタリングと融資に違いについて詳しくは「ファクタリングと融資の違いを解説!比較してわかるメリット・デメリット」の記事をご覧ください。

4. 製造業でファクタリングを利用するデメリット6つ

次に製造業でファクタリングを利用するデメリットについて紹介します。

製造業でファクタリングを利用するデメリットは次のような点です。

| 製造業でファクタリングを利用するデメリット |

|---|

| 手数料がかかる |

| 売掛金がないと利用できない |

| 売掛金以上の資金は得られない |

| 売掛先の信用力によっては審査が通らないこともある |

| 3者間ファクタリングは売掛先の承諾が必要 |

| 不良債権・給料債権は譲渡できない |

ファクタリングを失敗なく使うためにもメリットと併せてデメリットもしっかりと把握しておくようにしましょう。

4-1. 手数料がかかる

ファクタリングを利用するデメリットは手数料がかかる点です。

ファクタリングの手数料の相場は売掛金の2%~18%と言われています。

手数料は、通常、売掛金を支払う売掛先の信用度が高いほど低い傾向にあります。

また、ファクタリング会社によっても手数料の水準は異なります。

ファクタリングを利用する際には手数料が発生するため、手元に資金が十分にある場合に無理に使わないように注意しましょう。

ファクタリングの手数料について詳しくは「ファクタリングの手数料はどれくらい?相場と抑えるコツ、よくある疑問も解説!」の記事をご覧ください。

4-2.売掛金がないと利用できない

ファクタリングは、既に発生している売掛金を売却して資金化する方法のため、売掛金がなければ利用できません。

そのため、ファクタリングの利用を検討する前にまずは自社に売掛金があるかどうかを確認しましょう。

4-3.売掛金以上の資金は得られない

ファクタリングでの資金調達では、売掛金の金額を上回る資金調達はできません。

ファクタリングはあくまで売掛金を資金化する手段のため、売掛金から手数料を差し引いた金額しか調達することはできません。

ファクタリングでは、調達できる金額が売掛金の範囲内であることに注意しましょう。

ファクタリングで調達できる限度額について詳しくは「ファクタリングの調達限度額はいくら?上限や注意点・おすすめの会社を解説」の記事をご覧ください。

4-4. 売掛先の信用力によっては審査が通らないこともある

ファクタリングは、売掛先の信用力によっては審査が通らず資金調達ができないこともあります。

ファクタリング会社は、売掛金を回収できなければ利益を確保することができないため、売掛金の支払義務のある売掛先の審査を入念に行います。

その際、売掛先の業績が悪化しているなど信用力に不審な点があると、ファクタリング会社は売掛金の譲受を却下することもあります。

ファクタリングは売掛先の信用力がない場合は使えない場合があるため注意しましょう。

4-5. 3者間ファクタリングは売掛先の承諾が必要

3者間ファクタリングの場合、売掛先の承諾が必要になります。

ファクタリングは、2者間ファクタリングよりも3者間ファクタリングの方が手数料が安くなる傾向にあるため、3者間ファクタリングを利用する会社も少なくありません。

ただし、3者間ファクタリングは、売掛先がファクタリングの利用を知ることになるため、売掛先によってはネガティブな反応をすることもあります。

資金調達が必要ということは経営不振なのでは?と疑われて今後の取引に影響が出る可能性もなくはありません。

手数料を抑えることも大切ですが、売掛先に与える影響も考えて3者間ファクタリングを活用するようにしましょう。

4-6. 不良債権・給料債権は譲渡できない

ファクタリングでは、不良債権・給料債権は譲渡できない点に注意が必要です。

不良債権とは、売掛先企業の貸し倒れなどにより回収不能または支払期日に予定どおり回収できておらず回収が困難な債権のことです。法律上、不良債権は弁護士やサービサー(債権回収会社)にしか譲渡できません。

一方、給料債権とは、従業員に支払われる予定の給料を債権と捉えたものです。給料は労働者に直接支払う必要があり、第三者が直接回収することができませんので、買取型ファクタリングの対象とならない債権とされています。

ファクタリングで譲渡できる債権は売掛金の支払いが確定している確定債権です。

また近年、仕事を受注し売掛金が発生する予定になっている将来債権を活用した「注文書ファクタリング」のサービスを提供するファクタリング会社もあります。

注文書ファクタリングについて詳しくは「注文書ファクタリング(注文書買取)とは?仕組みやメリット、利用事例をご紹介」の記事をご覧ください。

5. ファクタリングの利用がおすすめな製造業のシチュエーション

製造業でファクタリングをおすすめする理由や、ファクタリングを利用するメリットとデメリットを紹介しました。

ここではそれらの事情を踏まえて、製造業においてどのようなシチュエーションでファクタリングを使うべきかを紹介します。

ファクタリングは先にお伝えした通りデメリットもあるため、必ずしも使わなければならないものではありません。

使うべきシチュエーションで使うようにしましょう。

| ファクタリングの利用がおすすめな製造業のシチュエーション |

|---|

| 黒字なのに資金繰りが悪いとき |

| 銀行に融資を断られたとき |

| 急な支払いが必要にも関わらず手元に資金がないとき |

詳しくは次の通りです。

5-1. 黒字なのに資金繰りが悪いとき

黒字が続いているのに資金繰りが悪いときは、ファクタリングを活用するようにしましょう。

製造業では、売上がきちんと立っていて黒字であるにも関わらず、売掛先からの入金が遅いために、日々の原材料費や人件費の支払いに窮してしまうことがよくあります。

手元の運営資金が不足すると、これらの製造費の支払いができないうえ、融資の返済にも行き詰まり、倒産に追い込まれてしまう可能性が生じます。

黒字続きにも関わらず売掛金の入金が遅く支払いに困るようであれば、ファクタリングを使って資金を確保するようにしましょう。

5-2. 銀行に融資を断られたとき

資金が必要で銀行に融資を依頼したにも関わらず断られたときには、ファクタリングがおすすめです。

現在赤字を抱えている、税金を滞納しているなどといったときには銀行に融資を断られることがよくあります。

融資を断られても、製造業の場合は多額の売掛金を保有しているケースが多いため、ファクタリングによる資金調達が可能です。

銀行の融資を受けられない場合にはファクタリングを使うようにしましょう。

5-3. 急な支払いが必要にも関わらず手元に資金がないとき

急な支払いが必要にも関わらず手元に資金がないときには、ファクタリングがおすすめです。

例えば、製造機械や設備の故障などで資金調達を急ぐ場合などにファクタリングは役立ちます。

すぐに支払いが必要なときは、銀行融資や出資などの資金調達手段では間に合いませんが、ファクタリングの場合は最短即日で資金調達することが可能です。

急な支払いが必要となった場合には、ファクタリングを使うようにしましょう。

6. 製造業のファクタリングで失敗しないために押さえておくべき6つのポイント

製造業でファクタリングを活用するシーンがイメージできたのではないでしょうか。

ちなみに実際にファクタリングを活用する際には注意したい点がいくつかあります。

具体的には下記のような点です。

| ファクタリングで失敗しないために抑えておくべきポイント |

|---|

| ・ファクタリング会社によって最低買取額や買取限度額が異なることに注意する ・契約書・請求書など売掛金を証明する書類を保管しておく ・二重譲渡に気を付ける ・利用のタイミングは慎重に検討する ・悪徳業者に注意する ・ファクタリングをしている事実を外部に漏らさないようにする |

ファクタリングの利用で失敗しないためにも、ぜひ以下で詳細を確認してみてください。

6-1. ファクタリング会社によって最低買取額や買取限度額が異なることに注意する

ファクタリングは、ファクタリング会社によって売掛金の最低買取額や買取限度額が異なることに注意しましょう。

例えば、ファクタリング会社によっては、最低でも50万円以上の売掛金しか取り扱わないというケースがあります。

もし50万円以下の売掛金を資金化したい場合は、50万円以下の売掛金を取り扱うファクタリング会社を選ぶ必要があります。

また逆に買取金額に上限を儲けているファクタリング会社もあります。

例えば、1億円の売掛金を資金化したい場合、1件当たり5,000万円までの売掛金しか取り扱わないファクタリング会社では、取り扱ってもらうことができません。

ファクタリングを行う際には、資金化したい売掛金の額を扱ってくれるファクタリング会社に依頼する必要があります。

6-2. 契約書・請求書など売掛金を証明する書類を保管しておく

ファクタリングを利用する場合には、契約書・請求書・見積書など、売掛金を証明する書類が必要となります。

必要書類を保管しておくようにしましょう。

実際には

・売掛金がいくらあるかを証明するもの(契約書、請求書、納品書、検収書などのコピー)

・売掛先と継続的な取引があることを証明するもの(売掛先からの過去の入金履歴が記載された通帳のコピーなど)

が必要となります。

必要書類のコピーはファクタリングの申し込みの際に必要となるため、大切に保管しておくようにしておきましょう。

6-3. 二重譲渡に気を付ける

ファクタリングを利用する際は二重譲渡に十分注意しましょう。

二重譲渡とは、同一の売掛金を複数のファクタリング会社に売却しようとする行為のことで、これは詐欺罪などの犯罪に該当するためです。

申し込みの段階で発覚しなかったとしても、売掛先の支払いサイクルが到来すると必ず発覚するため注意が必要です。

債権を譲渡する際の注意点について詳しくは「【図解】債権譲渡についてどこよりも分かりやすく解説!」の記事をご覧ください。

6-4. 利用のタイミングは慎重に検討する

ファクタリングを利用するタイミングは慎重に検討しましょう。

資金調達方法として非常に便利な方法ではあるものの、だからといって頻繁に利用すると自転車操業のような状態になったり、かえって資金繰りが悪化したりする恐れもあるためです。

そのため、普段からファクタリング頼りにならないよう、本当に必要なタイミングで上手に活用する必要があります。

ファクタリングの利用のタイミングについて詳しくは「ファクタリングを利用するタイミングとは?向いていないケースも解説」の記事をご覧ください。

6-5.悪徳業者に注意する

ファクタリングを取り扱う会社の中には悪徳業者も存在するため、悪徳業者に注意するようにしましょう。

例えば、「3-5. 売掛金が未回収になるリスクを軽減できる」で解説した通り、ファクタリングを利用する際には、売掛先が倒産した際の債権回収リスクはファクタリング会社が負うのが一般的です。

しかし、この債権回収リスクを利用者に負わせる契約を結ぼうとする業者もいます。

そうしたファクタリングサービスを提供する業者は、違法業者の可能性もあります。

ファクタリング会社と契約する前に契約内容をよく確認して、契約するようにしましょう。

悪徳業者について詳しくは「ファクタリング会社に悪徳業者はいる?手口の事例や見分け方を解説」の記事をご覧ください。

6-6. ファクタリングをしている事実を外部に漏らさないようにする

ファクタリングをしている事実を外部に漏らさないように気を付けましょう。

2者間ファクタリングを利用すれば、売掛先にファクタリングを利用していることを連絡しなくてもいいことはすでに解説した通りです。

しかし、2者間ファクタリングを利用していても、自社からファクタリングを利用していることが外部に知られると、あの会社は大丈夫なのか?といった事実とは異なる噂が広まってしまう可能性もあります。

思わぬ風評被害を避けるためにも、ファクタリングを利用している事実を外部に漏らさないように進めることがおすすめです。

7.製造業が利用すべきファクタリング会社の選び方

ファクタリングの利用で失敗しないためにはファクタリング会社選びも重要です。

ここでは、特に製造業におけるファクタリング会社の選び方について紹介します。

<製造業におけるファクタリング会社の選び方のポイント>

・売掛金の買取限度額を確認する

・売掛金の最低買取金額を確認する

・手数料を確認する

・資金調達を急ぐ場合は資金化までが早い会社を選ぶ

・実績が豊富で信頼度の高い会社を選ぶ

・対応の良さで選ぶ

詳しくは次の通りです。

7-1. 売掛金の買取限度額を確認する

製造業でファクタリング会社を選ぶ際には、売掛金の買取限度額を確認するようにしましょう。

製造業でファクタリングを利用する場合には、金額規模が大きくなることが少なくありません。

数千万円規模の売掛金を資金化したくても、ファクタリング会社の買取限度額を超えていては資金化することができません。

ファクタリング会社を選ぶ際には、ファクタリング会社の買取限度額を確認して選ぶようにしましょう。

7-2. 売掛金の最低買取金額を確認する

ファクタリング会社を選ぶ際には、売掛金の最低買取金額を確認するようにしましょう。

売上規模の小さな会社の場合、ファクタリングをしたい売掛金の金額が小さいケースもあります。

ファクタリング会社を選んでも、譲渡したい売掛金が最低買取金額に満たないと取り扱ってもらうことができません。

ファクタリング会社を選ぶ前に、最低買取金額を確認して選ぶようにしましょう。

7-3. 手数料を確認する

ファクタリング会社を選ぶ際には、手数料もよく確認しましょう。

手数料はファクタリング会社によって異なり、低いほうが手元に残る資金が多くなるためです。

手数料の相場は、2者間ファクタリングで8%~18%、3者間ファクタリングで2%~9%程度が一般的です。

相場よりも手数料が低すぎる場合は、後から追加費用を請求されるケースもあるため、事前にすべての費用を確認しておいたほうが良いでしょう。

なお、手数料は売掛金から差し引かれるため、結果的に売掛金を満額で回収することはできません。

手数料を支払ってでも資金化すべき状況であるか、しっかりと見極めることが大切です。

7-4.資金調達を急ぐ場合は資金化までが早い会社を選ぶ

資金調達を急ぐ場合には、資金化までが早いファクタリング会社を選ぶようにしましょう。

製造業では支払期日が迫っていて資金調達を急ぐ場合もあります。

せっかくファクタリングを利用しても、期日に間に合わないと意味がありません。

ファクタリングは融資や出資などに比べて資金調達は早いものの、ファクタリング会社によって多少審査にかかる日数が異なります。

急ぐ場合は、必要な期間内に資金調達ができるファクタリング会社を選ぶようにしましょう。

7-5. 実績が豊富で信頼度の高い会社を選ぶ

ファクタリング会社を選ぶ際には、実績が豊富で信頼度の高い会社を選ぶようにしましょう。

実績はファクタリング会社のホームページなどで確認できます。

また、インターネット上の口コミ情報やファクタリング会社を利用した同業者などの意見を参考に、信頼度の高いファクタリング会社を選ぶこともできます。

ファクタリングを安心して利用するためにも、実績が豊富で信頼のある会社を選ぶことがおすすめです。

また、銀行系ファクタリング会社であれば運営会社が銀行もしくはその関連会社のため、信頼度が高く、高額な資金調達も可能です。

銀行系ファクタリングについて知りたい方は「銀行系ファクタリングとは?特徴と他のファクタリング会社との違い」の記事をご覧ください。

7-6. 対応の良さで選ぶ

ファクタリング会社を選ぶ際は、対応の丁寧さや親切さもチェックしましょう。

お金のやり取りをする以上、信頼関係を築ける相手であるかも重要なポイントだからです。

安心して取引できる相手かどうか、取引前の対応で見極める必要があります。

ファクタリング会社の選び方について詳しくは「大手優良ファクタリング会社のおすすめ20選|選び方も解説」の記事をご覧ください。

8. 製造業者におすすめのファクタリング会社はどこ?

前の章では、製造業でファクタリング会社を選ぶ際のポイントとして下記のようにお伝えしました。

・資金化したい売掛金が実際に買い取ってもらえる価格帯かどうか、「買取限度額」や「最低買取金額」を確認する

・手数料を確認する

・資金調達を急ぐ場合は資金化までが早い会社を選ぶ

・実績が豊富で信頼度の高い会社を選ぶ

・対応の良さで選ぶ

ここからは、製造業におすすめの具体的なファクタリング会社を3つ紹介します。

8-1. ビートレーディング

もし、製造業でファクタリング会社選びに迷っている場合は、ビートレーディングにぜひご相談ください。

ビートレーディングでは、上記のニーズに次のようにお応えすることができます。

8-1-1. 買取実績は1万円~7億円!金額の大小を問わず資金調達可能

ビートレーディングのファクタリングでは、1万円~7億円の買取実績があり、金額の大小を問わず資金調達が可能です。

さまざまな売掛金の金額規模に対応できるファクタリングサービスのため、お気軽にご相談ください。

8-1-2. 即日の資金調達も可能なスピード審査!最短2時間での調達も可能

ビートレーディングのファクタリングでは、即日の資金調達も可能なスピード審査を行っています。

最短2時間での調達も可能です。

資金調達を急いでいる場合には、メリットが大きいファクタリングサービスです。

契約手続きについても、来社・訪問が不要なオンライン契約でも対応しています。

8-1-3. 資金調達7.1万社以上、累計買取額1,550億円達成と実績も豊富

ビートレーディングは、資金調達実績7.1万社以上、累計買取額1,550億円達成(2025年3月時点)と実績が豊富で高い信頼を得ています。

ファクタリング会社の中には、「6-5. 悪徳業者に注意する」で解説した通り、債権回収リスクを利用者に負わせたり、高い手数料を取る悪徳業者も存在します。

悪徳業者を避け、実績の高いビートレーディングのファクタリングサービスをおすすめします。

8-1-4. ビートレーディングでは「注文書ファクタリング」も利用可能!

さらにビートレーディングでは、「注文書ファクタリング」というファクタリングサービスも利用可能なため、製造業のファクタリングにおすすめです。

【注文書ファクタリングとは】

売掛先から商品の受注を受けたときの「注文書」をファクタリング会社に買い取ってもらい 資金化する資金調達方法。

通常のファクタリングでは、商品を納品した後の「請求書」ベースでの申し込みになりますが、注文書ファクタリングでは納品前の「注文書」ベースでの資金調達が可能となります。

「納品がまだなんだけど……」

といった場合でも、「注文書」があれば、ファクタリングを受けることが可能です。

通常のファクタリングよりも早く資金調達ができ、売掛先に知られることなく手続きを進めることもできます。

以上のように、ビートレーディングのファクタリングは製造業でも安心して活用いただけます。

ファクタリングを検討している際には、ぜひビートレーディングにご相談ください。

8-2. 日本中小企業金融サポート機構

| 日本中小企業金融サポート機構 | |

| 入金スピード | 最短3時間 |

| 手数料 | 1.5%〜 |

| 利用可能額 | 下限上限なし |

| 主な契約の種類 | 2者間/3者間 |

| 個人事業主 | ○ |

| 主な必要書類 | ・売掛金を証明するための資料(請求書、注文書など) ・通帳のコピー(3か月分) |

| サポート対応 | (メール) 24時間受付 (電話)平日9:30~18:00 |

| 運営会社 | 一般社団法人日本中小企業金融サポート機構 |

日本中小企業金融サポート機構は、関東財務局長及び関東経済産業局長が認定する「経営革新等支援機関」です。

ほかのファクタリング会社と大きく異なる点は、運営組織が非営利性の一般社団法人である点で、低手数で安心して利用できます。

クラウドサインによるオンライン契約も可能です。

手軽さと安全面を重視したい場合におすすめのファクタリングサービスと言えるでしょう。

8-3.QuQuMo

| QuQuMo | |

| 入金スピード | 最短2時間 |

| 手数料 | 1%~ |

| 利用可能額 | 上限なし |

| 主な契約の種類 | 2者間 |

| 個人事業主 | ○ |

| 主な必要書類 | ・請求書 ・通帳 |

| サポート対応 | (メール) 24時間受付 (電話)10:00~17:00 |

| 運営会社 | 株式会社アクティブサポート |

QuQuMoは、スマホやPCからオンラインで手続きを完結できるファクタリングサービスです。

手数料1%〜と業界最低水準であり、面談などの面倒な手続きも不要なため、申し込みから最短2時間で入金というスピード感が大きな特徴です。

契約は電子契約のクラウドサインで締結するため、正確性や安全性が高い点も優れているポイントといえます。

おすすめのファクタリング会社について詳しくは「【2025最新】ファクタリング会社・サービスおすすめランキング21選!比較表付きで目的別に紹介!」の記事をご覧ください。

9.ファクタリングの申込手順を解説

ファクタリングの申込手順は以下の6ステップです。

1.ファクタリング会社に相談する

2.申込手続きをする

3.必要書類を提出する

4.審査が行われる

5.契約を締結する

6.入金される

まずはファクタリング会社に、保有している売掛金を買い取ってもらえるか、手数料や必要書類の確認なども含めて相談しましょう。

近年はオンラインで相談できるファクタリング会社が増えており、相談後に利用を断ることもできるため、複数のファクタリング会社を比較検討すると良いでしょう。

利用するファクタリング会社が決まったら、オンライン・電話・来社・郵送など、指定の方法で申し込みを行い、必要書類を提出します。

2者間ファクタリングの場合は提出した書類を元に審査が行われますが、3者間ファクタリングの場合は自社だけでなく売掛先へのヒアリングが必要になる場合があります。

審査に通過したら、契約内容をしっかり確認したうえで契約を締結しましょう。

利用するファクタリング会社や申し込みをした時間帯にもよりますが、2者間ファクタリングの場合は契約締結後に即日入金も可能です。

10.まとめ

製造業において、ファクタリングは以下の理由からおすすめであることをお伝えしました。

| 製造業でファクタリングがおすすめな理由 |

|---|

| 掛取引が多いため活用機会が多い |

| 固定費の支払いが多い |

| 売掛金を回収するまでの期間を短縮できる |

| 受注の急増により支払いが先行して一時的に資金が必要なときに役立つ |

| 機械や設備の故障で急な支払いに迫られたときに役立つ |

| 一時的な受注減少に伴う資金繰り悪化に対応できる |

ファクタリングにはメリットとデメリットがあり、それらを考慮すると特に次のようなシチュエーションで役立ちます。

| ファクタリングの利用がおすすめな製造業のシチュエーション |

|---|

| 黒字なのに資金繰りが悪いとき |

| 銀行に融資を断られたとき |

| 急な支払いが必要にも関わらず手元に資金がないとき |

ただし、ファクタリングで資金調達を失敗なく進めるためには、下記の点に注意する必要があります。

| ファクタリングで失敗しないために抑えておくべきポイント |

|---|

| ・ファクタリング会社によって最低買取額や買取限度額が異なることに注意する ・契約書・請求書など売掛金を証明する書類を保管しておく ・二重譲渡に気を付ける ・利用のタイミングは慎重に検討する ・悪徳業者に注意する ・ファクタリングをしている事実を外部に漏らさないようにする |

ファクタリングを活用する際には、本文で紹介したファクタリング会社の選び方も参照して選ぶようにしましょう。

これらの情報を、ぜひファクタリングによるスムーズな資金調達のために役立ててください。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

関連記事▼

・不動産業でファクタリングは利用可能!メリット・デメリットを解説

・小売業で使える2つのファクタリング|長所や短所、活用例を紹介

・卸売業の資金調達はファクタリングがおすすめ!活用のコツと注意点は?

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者