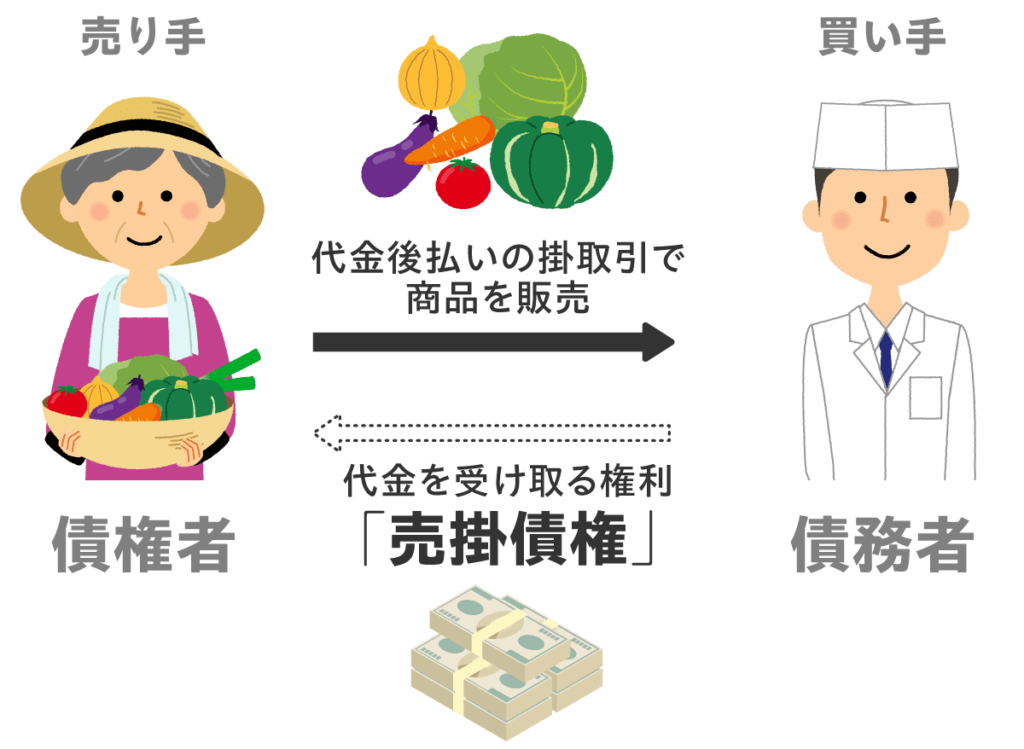

売掛債権(売上債権)とは、代金後払いの取引(掛取引)によって生じた売上のうち、未回収の代金を請求する権利のことです。

「売掛債権とは、売掛金のこと」といえば、多くの方にとってわかりやすいでしょう。厳密には売掛金のほかに「受取手形」も売掛債権となりますが、売掛債権は私たちにとって身近な債権です。

企業間の取引の多くは、現金取引ではなく掛取引です。売掛債権は、得意先との取引において反復的に生じています。

売掛債権を正しく理解することは、財務的に健全な経営を実践するうえで欠かせません。知識不足によって、資金繰りが悪化したり、最悪倒産にいたるケースもあります。

そこで本記事では、ビジネスにおいて欠かせない「売掛債権」の知識を、わかりやすく解説します。

本記事のポイント

- 売掛債権とは何か基本を理解できる

- 時効や回転・ファクタリングなど踏み込んだ情報まで網羅

- 売掛債権の注意点を解説

「売掛債権の基礎知識から教えてほしい」

「きちんと理解して資金繰りに役立たせたい」

…という方におすすめの内容となっています。

この解説を最後までお読みいただければ、「売掛債権とは何か?」はもちろん、未回収リスクや回転期間の目安、売掛債権を利用した資金調達など、幅広い視点から売掛債権を理解できます。

知っておくと、会計上の処理だけでなく、財務改善にも役立ちますので、ぜひご活用ください。

資金調達をお急ぎの方へ

ファクタリングは融資とは異なり、必要な書類が少ないため最短即日での資金調達が可能です。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 利用相談・調達可能額診断・LINEからのご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

1. 売掛債権とは?基本の知識

最初に売掛債権とは何か、基本の知識からご紹介します。

1-1. 商品・サービスの提供後に未回収の代金を請求する権利

売掛債権とは、簡単にいえば商品・サービスを販売・提供した後、未回収の代金を請求する権利のことです。

より深く理解するために、「売掛」「債権」の2つに分けて詳細を見ていきましょう。

売掛とは?

売掛債権の“売掛(うりかけ)”とは、代金を後日受け取る約束で商品を売ることです。

「掛(かけ)」には“金銭の支払いを後でする約束で行なう売買”という意味があり、代金を後払いする取引のことを「掛取引」といいます。

売掛とは売り手から見た掛取引のことで、買い手から見ると「買掛(かいかけ)」という表現になります。

債権とは?

売掛債権の“債権(さいけん)”とは、特定の者(債権者)が、他の特定の者(債務者)に対して、一定の行為を請求する権利のことです。

たとえば、お金を貸した者(債権者)が、借り手(債務者)にお金の返還を請求する権利は、債権になります。

掛取引においては、売り手=債権者、買い手=債務者という考え方をします。そのため、後払いの代金を請求する権利を「売掛債権」と呼ぶのです。

ちなみに、売掛債権を買い手から見ると「買掛債務」という表現になります。

▼ まとめ

| 売り手(受注者) | 買い手(発注者) | |

|---|---|---|

| 取引の呼び方 | 売掛 | 買掛 |

| 立場 | 債権者 | 債務者 |

| 債権の呼び方 | 売掛債権 | 買掛債務 |

1-2. 2種類の売掛債権

売掛債権は「売掛金」と「受取手形」の2種類があります。

売掛金

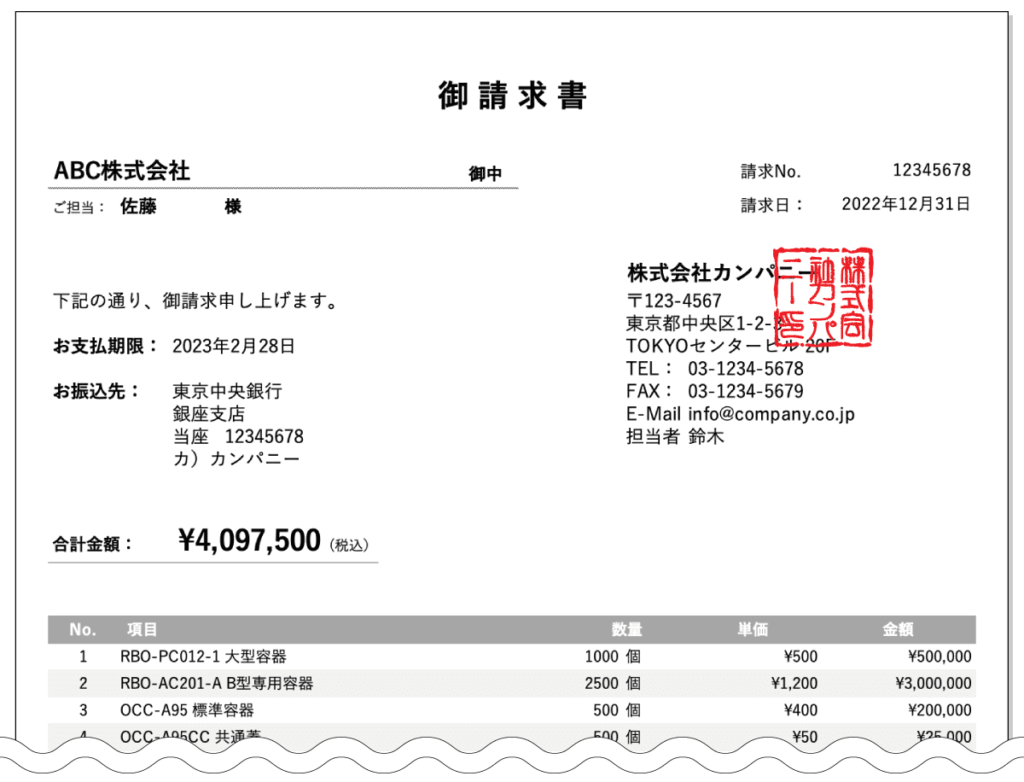

売掛金は、この後に紹介する手形以外の売掛債権です。

売掛先(発注者)が手形を利用しない売掛債権は「売掛金」に分類されます。

「手形になじみがない」という業界の方であれば、自社で扱っている売掛債権=売掛金と捉えて支障ありません。

たとえば「請求書を発行し、振込期日までに指定口座に現金が入金される」という取引であれば、その売掛債権は「売掛金」です。

▼ 請求書のイメージ

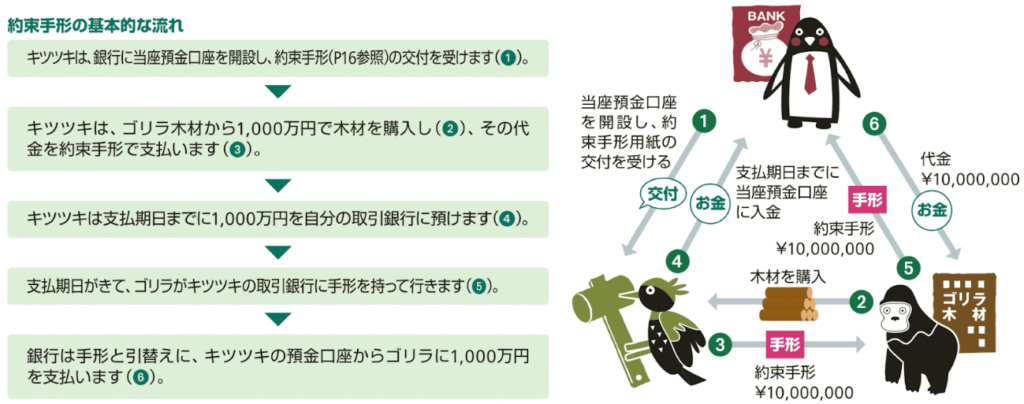

受取手形

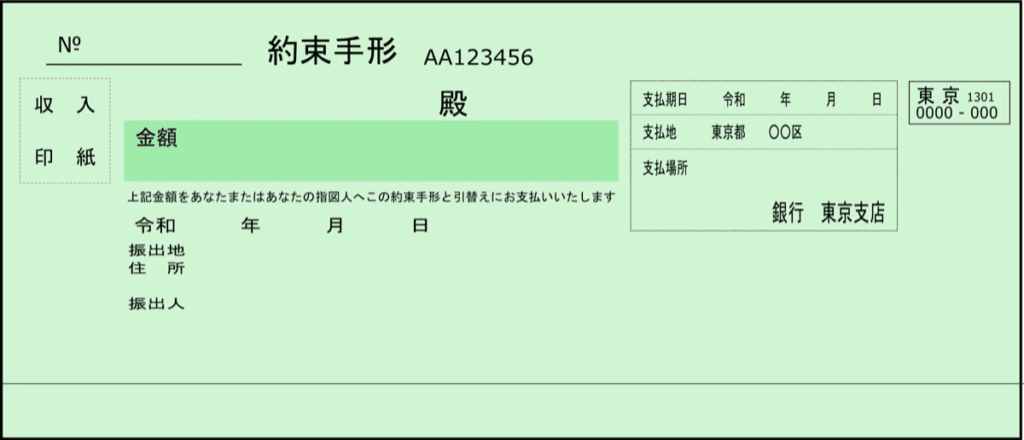

売掛先(発注者)が手形で支払いする場合、その売掛債権は「受取手形」に分類されます。受取手形は、「受け取った手形」という意味です。

そもそも手形とは何かといえば、一定の金額を支払う約束が記載された有価証券(財産権を表す証書)のことです。

▼ 約束手形の基本的な流れ

出典:全国銀行協会

※約束手形の他に「為替手形」もありますが、実務で利用されることは少ないためここでは省略します。

▼ 約束手形のイメージ

売掛金と受取手形の違い

ここで疑問に感じるのが、

「売掛金と受取手形って、何が違うの?」

という点ではないでしょうか。

どちらも“後払いでお金を受け取る権利”であることに違いはなく、売掛先が負う法的な支払義務は同じです。

ただ「実務としての回収のしやすさ」という点では、受取手形に若干の分があります。

その理由は2つあり、1つ目は約束手形は誰でも振り出せるわけではないこと。

金融機関に当座預金口座を開設しないと約束手形は使えませんが、当座預金口座を開設するためには、金融機関の所定の審査を通過しなければなりません。

当座預金口座を持っているということは、ある程度、信用できる会社と判断できます。

2つ目の理由は、約束手形は銀行を介して振り出されるからです。

振出人(支払う人)が、期日までに資金を当座預金口座に準備できなければ「不渡り」となり、支払いできなかった事実が銀行に知られます。6か月以内に2回の不渡りを起こすと銀行取引が停止になり、事実上の倒産です。

支払う側からみたとき、支払遅延のデメリットは、売掛金より約束手形のほうが大きいといえます。

手形は衰退している

では「できるだけ手形で支払ってもらったほうが良いのか?」といえば、そうとはいえません。約束手形での支払いは衰退しているからです。

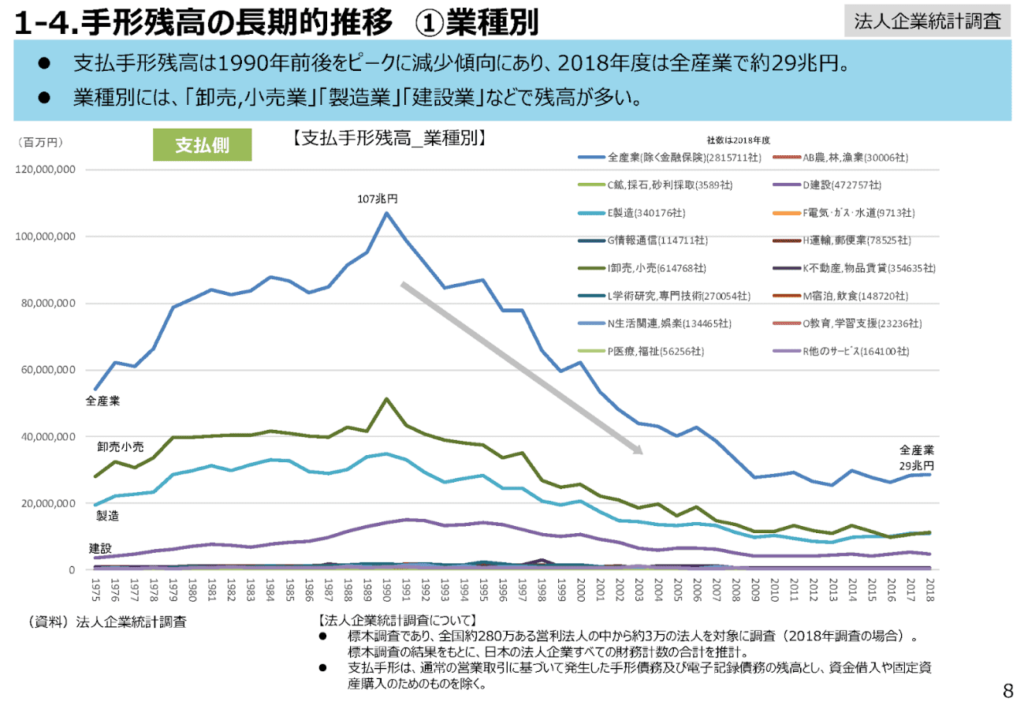

中小企業庁の資料によれば、

“約束手形については支払側の8割、受取側の9割がやめたい意向を示している”

といいます。

その理由として、以下が挙げられています。

- 支払側:手形の購入代金、印紙代の負担、事務負荷

- 受取側:現金払いの希望、不渡りリスク、手数料・印紙代負担

今でも約束手形での支払いを継続している理由は「業界の商慣習」が最も多く、商慣習以外の理由で、あえて手形を選択するケースは減っていくと考えられます。

▼ 参考:手形は1990年前後をピークに減少している

1-3. 売掛債権は「資産」とみなされる

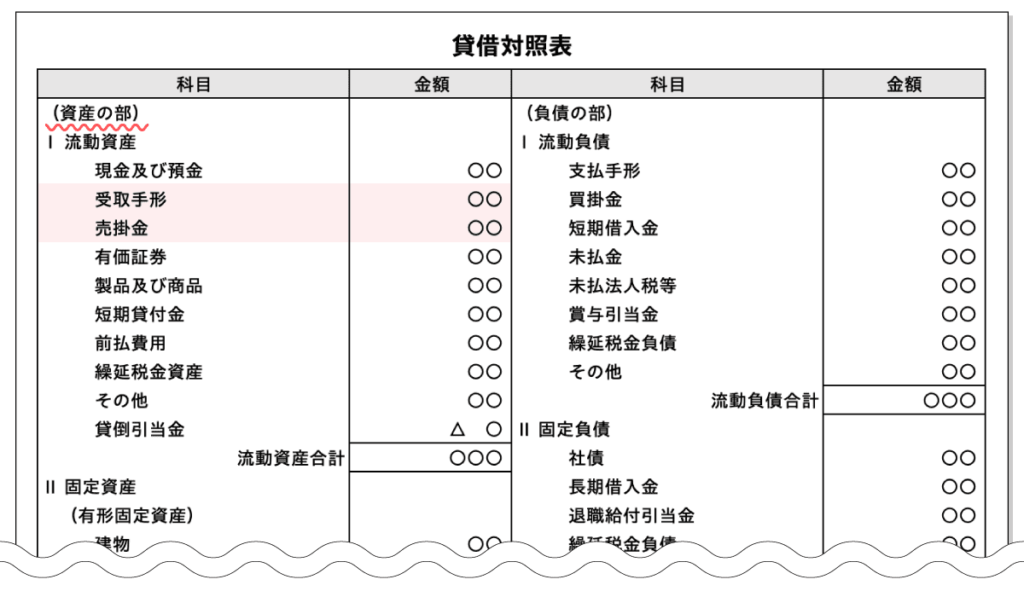

会計上、売掛債権は資産とみなされます。

たとえば、貸借対照表(B/S)では「資産の部」の「流動資産」に、受取手形と売掛金の科目があります。

売掛債権が資産とみなされるということは、これを担保に融資を受けたり、債権譲渡によって資金化したりすることが可能ということです。

※債権譲渡(ファクタリング)については後ほど「4. 売掛債権を譲渡するファクタリング」にて詳しく触れます。

2. 売掛債権の時効

売掛債権で重要なのは確実に回収することですが、そのためにまず「時効」について知っておきましょう。

2-1. 売掛債権の時効は5年または10年(実質5年)

売掛債権の時効は、

(1)債権者が権利を行使することができると知ったときから5年

(2)権利を行使することができるときから10年

となります。

これは民法第166条に定められています。

第百六十六条 債権は、次に掲げる場合には、時効によって消滅する。

一 債権者が権利を行使することができることを知った時から五年間行使しないとき。

二 権利を行使することができる時から十年間行使しないとき。

売掛債権では、取引成立と同時に権利を行使できると知っている状態が通常ですので、実質的には「5年」で時効が消滅することになります。

2-2. 2020年4月施行の民法改正で短期消滅時効制度は廃止

売掛債権の時効について、こんな情報を見聞きしたことがあるかもしれません。

「飲食店は1年、小売業・卸売業は2年、薬剤師は3年」

結論からいえば、これらの業種別の短期消滅時効は、2020年4月施行の民法改正で廃止となっています。

民法旧170条から174条に「短期消滅時効」が定められていましたが、改正によって削除されました。

業種を問わず「権利を行使できることを知ったときから5年」「権利を行使できるときから10年」が売掛債権の時効となります。

今までなら1年・2年で時効となっていた業種の方にとっては、消滅時効が5年に延びたことで、回収リスクを軽減しやすくなっています。

2-3. 時効にはリセットや中断がある

「5年以内に回収できない売掛債権は諦めるしかないのか」といえば、そうとも限りません。

時効には、時効のスタート時点をリセットしたり、時効成立を阻止したりする制度があるからです。具体的には2つあります。

時効の更新

1つ目は「時効の更新」です。

時効の更新とは、それまでに進行してきた時効がリセットされて振り出しに戻ることです。

民法で定められており、一定の事由がある場合にはその事由が終了したときから、新たに時効の進行がスタートします。

該当する事由として、以下が定められています。

- 裁判上の請求を行い、確定判決または確定判決と同一の効力を有するものによって権利が確定したとき

- 強制執行などが終了したとき

- 権利の承認があったとき※

※権利の承認とは債務者が債務の承認をすることを指します。

よって、たとえば裁判を起こして判決によって権利が確定した場合、その時点から新たに時効の進行が開始されることになります。

時効の完成猶予

2つ目は「時効の完成猶予」です。

一定の事由がある場合には、時効の期間が満了しても時効成立とならない制度です。

時効期間の進行自体は止まらないものの、本来の期間を過ぎても、当該事由が解消しなければ時効は成立しません。

一定の事由に該当するのは、以下のケースです。

- 裁判上の請求

- 支払督促の申し立て

- 民事調停

- 破産手続参加、再生手続参加または更正手続参加 ※

- 協議を行う合意が書面でされたとき

※債務者が破産手続きなど開始を受けた場合、債権者が債権額を届け出ることで参加となります。

訴訟や支払督促申し立ての手続きを行うと、どんな結果になるにせよ、それらが終了するまで時効は成立しなくなります。

あるいは、訴訟にはせず協議を行うことを合意した場合も、時効成立を阻止できます。

時効の知識を踏まえ、「具体的に回収に向けてどんなアクションをするべきか?」については、別記事として「売掛金回収の具体的な実務から回収できないときの法的手段まで解説」にまとめました。あわせてご覧ください。

参考:中小機構 J-Net21

民法 | e-Gov法令検索 法律用語辞典 第5版

3. 売掛債権と回転

資金繰りを改善し、財務的に健全な経営を行うために重要なのが、「回転」の視点から売掛債権を捉えることです。

具体的な指標をご紹介します。

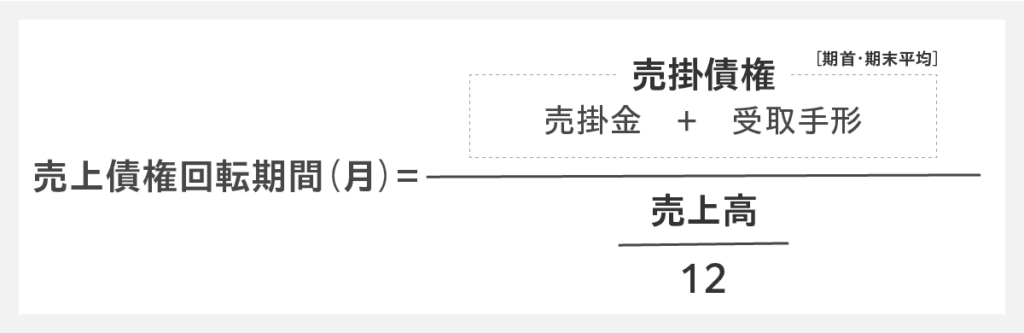

3-1. 売上債権回転期間

売掛債権の回転の良し悪しを見る指標として「売上債権回転期間」があります(売上債権と売掛債権はほぼ同じ意味ですので、ここでは売掛債権と表現しています)。

売掛債権を回収するまでの期間を表したもので、売上債権回転期間が短いほど、資金繰りが健全かつ効率的であると評価できます。

▼ 売上債権回転期間の計算式

3-2. 売上債権回転期間の平均目安

売上債権回転期間は、どの程度なら良いのかといえば、2018年度の売上債権回転期間(全産業・全規模)の平均は【1.85月】となっています。

▼ 2018年度 売上債権回転期間(業種別・資本金別)

| 資本金 | ||||

|---|---|---|---|---|

| 1,000万円未満 | 1,000万円〜1億円 | 1億円〜10億円 | 10億円以上 | |

| 製造業 | 1.64月 | 2.17月 | 2.39月 | 2.45月 |

| 非製造業 | 1.07月 | 1.48月 | 1.84月 | 1.97月 |

出典:財務総合政策研究所「法人企業統計調査からみる日本企業の特徴」(2020年5月)

ただし、非製造業で資本金が少ない企業ほど、売上債権回転期間は短くなっています。

自社の規模や業種にも照らし合わせて評価することが大切です。

売上債権回転期間について詳しくは「売上債権回転期間とは?算出方法や資金繰り分析のステップを解説」の記事をご覧ください。

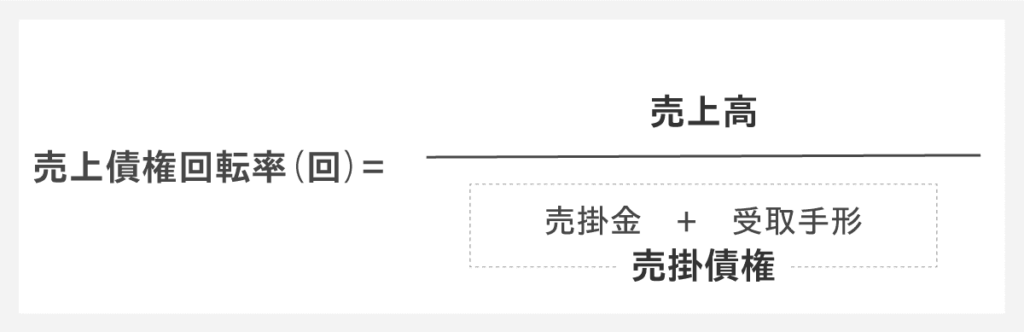

3-3. 売上債権回転率

もうひとつ、「売上債権回転率」という指標があります。

売上債権回転率は売上高と売掛債権の比率で、売上債権回転率が高いほど、売掛金を効率的に回収できていることになります。

▼ 売上債権回転率の計算式

3-4. 売上債権回転率の平均目安

売上債権回転率は業種によって大きく異なります。

「中小企業実態基本調査 令和3年速報」のデータから算出すると、中小企業全体の平均は【8.1回】です。

業種別に見ると、以下のとおりとなります。

| 業種 | 売上債権回転率 |

|---|---|

| 建設業 | 8.7回 |

| 製造業 | 5.9回 |

| 情報通信業 | 7.7回 |

| 運輸業、郵便業 | 8.1回 |

| 卸売業 | 6.4回 |

| 小売業 | 17.9回 |

| 不動産業、物品賃貸業 | 12.4回 |

| 学術研究、専門・技術サービス業 | 8.5回 |

| 宿泊業、飲食サービス業 | 27.4回 |

| 生活関連サービス業、娯楽業 | 27.8回 |

| サービス業(他に分類されないもの) | 9.4回 |

出典:中小企業実態基本調査 令和3年速報(令和2年度決算実績)

売掛債権の回収に関する知識を踏まえ、「資金繰りを改善するために、どうするか?」については、別記事の「資金繰り」にまとめています。あわせてご覧ください。

4.売掛債権を譲渡するファクタリング

先にも触れましたが、売掛債権は企業の資産であり、資金調達に活用することができます。

その代表的手段である「ファクタリング」について、解説します。

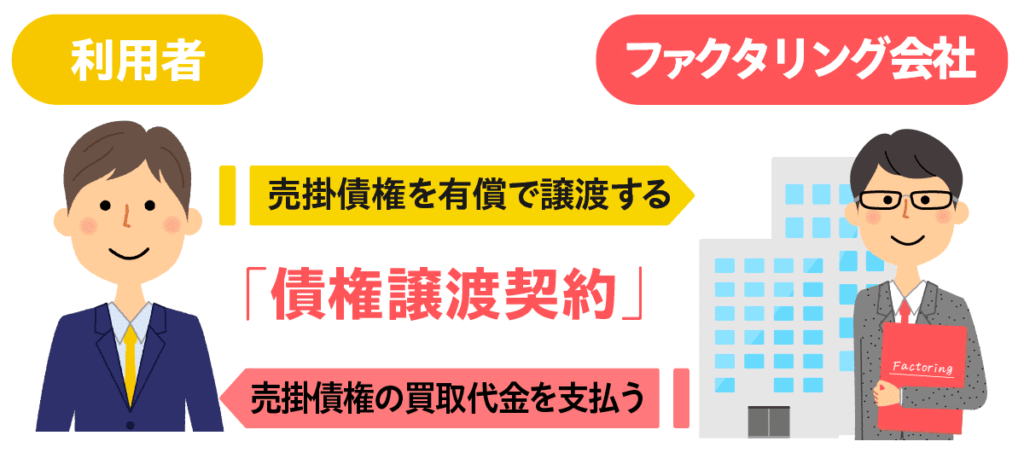

4-1. ファクタリングとは売掛債権を有償で譲渡し資金化する資金調達手段

ファクタリングとは、売掛債権を有償で譲渡して資金化する資金調達手段です。

売掛債権の買取サービスを行うファクタリング会社との間で「債権譲渡契約」を締結し、売掛債権を譲渡することで、売買代金を受け取ります。

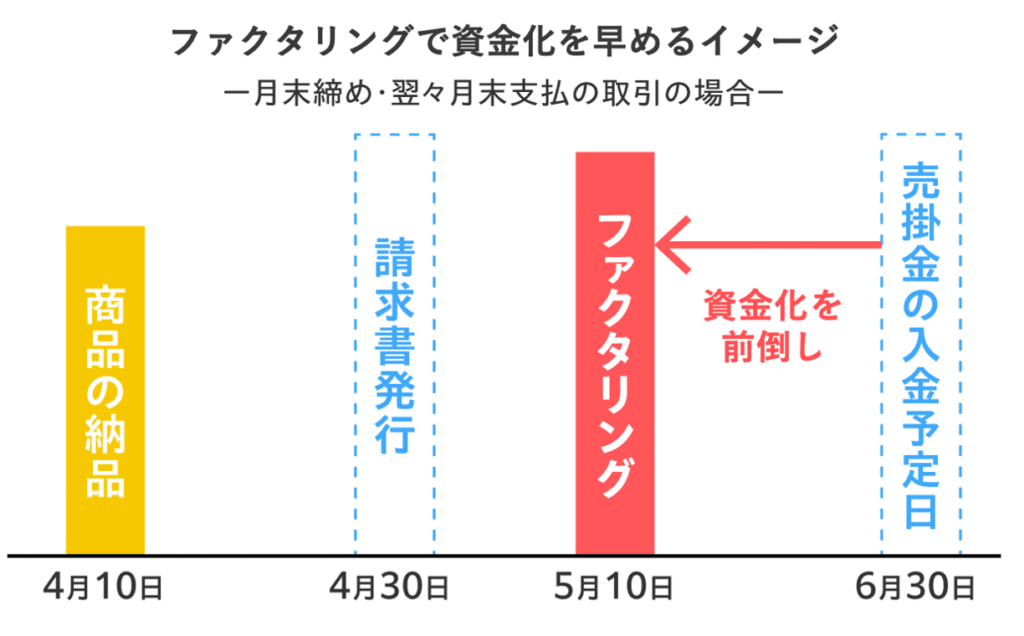

たとえば、支払いサイトが「月末締め・翌々月末支払」で4月10日納品の取引があるとしましょう。

本来、売掛金が入金される支払期日は6月30日ですが、それよりも早いタイミングで売掛金を譲渡する(ファクタリングを行う)ことで、支払期日よりも前に資金を入手できます。

4-2. 法的に債権は第三者へ譲渡が可能

法的な視点からファクタリングを捉えると、民法第466条に「債権は、譲り渡すことができる」と定められていることから、売掛債権は譲渡が可能です。

「当事者が債権の譲渡を禁止・制限する意思表示をしたとしても、その効力は妨げられない」

とされていることから、売掛先(買い手、発注者)の同意は不要です。

4-3. ファクタリングの2つの仕組み

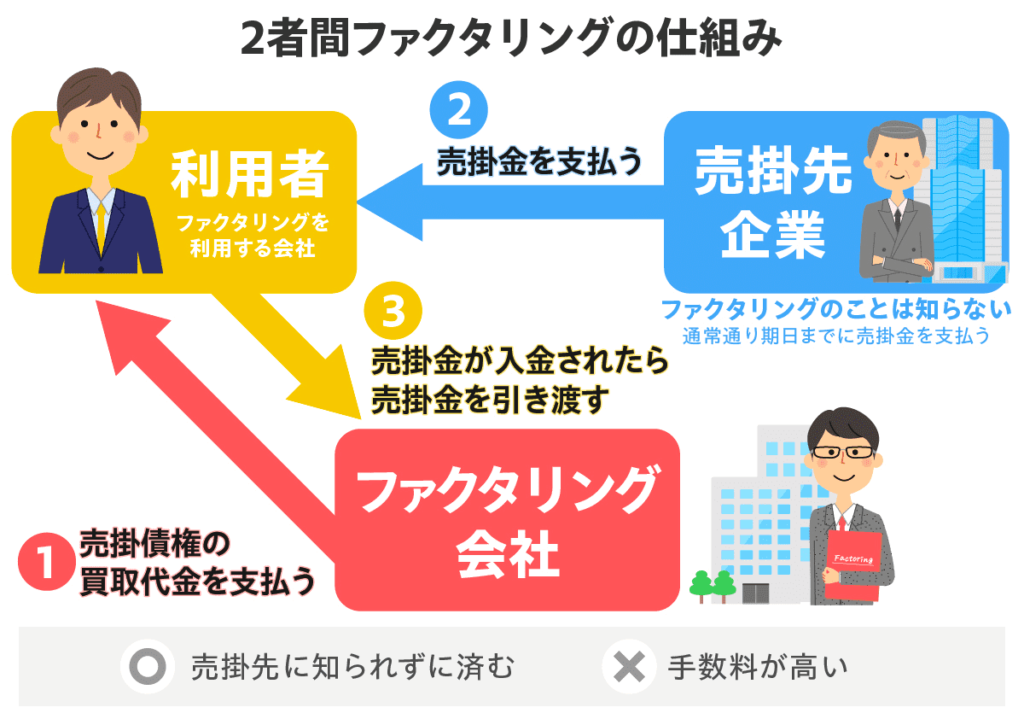

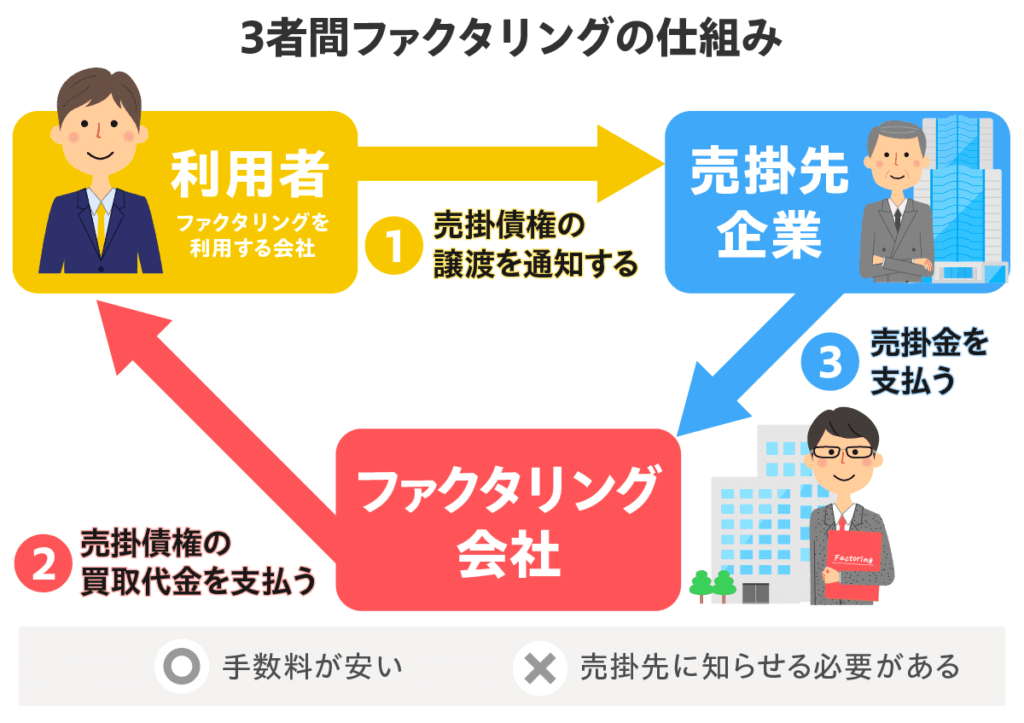

前述のとおり、ファクタリングは売掛先に知らせることなく実行可能ですが、ファクタリング会社の視点から見ると、売掛先に売掛債権の存在等を確認したうえで債権譲渡の同意を得ている方が回収リスクを軽減できます。

そのため、同意を得て3者間でファクタリングを行うと、ファクタリング会社へ支払う手数料が抑えられます。

売掛先の同意を得て3者で行うファクタリングを「3者間ファクタリング」、利用者とファクタリング会社の2者のみで行うファクタリングを「2者間ファクタリング」といいます。

それぞれ詳細は、以下の記事にてご確認ください。

2者間ファクタリングとは?メリット・デメリットとやり方・注意点を解説

3者間ファクタリングとは?メリット・デメリットやおすすめの相談先、利用手順を解説

4-4. ファクタリングのメリット・デメリット

ファクタリングのメリットとデメリットをまとめておきましょう。

◎ メリット

- 売掛金を早期に資金化できる

- 銀行融資など他の資金調達手段より簡単で早い

- 自社の業績が悪くても(赤字や税金等の滞納があっても)利用できる

- 借り入れではないので信用情報に悪影響がない

- 資金使途の制限がない

- 売掛先の倒産などによる未回収リスクを軽減できる

一言でいえば、売掛債権を活用することで、銀行融資などの借り入れではない手法で資金を調達できる点が、ファクタリングのメリットです。

借り入れではないので、自社の業績や使用使途などの制約を受けませんし、信用情報への悪影響もありません。

× デメリット

- 手数料がかかる

- 売掛金よりも高額の資金調達はできない

- 売掛先に経営悪化を疑われるリスクがある(3者間の場合)

大きなデメリットは「手数料」です。

ファクタリング会社は債権回収リスクを負うことになるため、どうしても手数料が発生します。

参考までにビートレーディングの場合の手数料目安は、以下のとおりです。

▼ ビートレーディングのファクタリング手数料の目安

- 2者間ファクタリングの手数料:4%~12% 程度

- 3者間ファクタリングの手数料:2%〜9% 程度

ファクタリングのメリット・デメリットについて詳細は「ファクタリングのメリット・デメリットとは?適したケースや注意点も解説」

ファクタリングの手数料について詳細は「ファクタリングの手数料の相場は?抑える方法と手数料の低い会社23選」

の記事をご覧ください。

4-5. ファクタリングのやり方

ファクタリングの手続き自体は簡単なもので、早ければ手続きをスタートした当日に、売買代金が振り込まれます。

例として、ビートレーディングの場合は見積り依頼から契約まで【最短2時間】で完了です。

▼ ビートレーディングをご利用いただく流れ

| やること | やり取りの手段 | 補足 | |

|---|---|---|---|

| Step-1 | 見積依頼のお申込み | ・Webフォーム ・電話 ・メール | 所要時間1分程度 |

| Step-2 | 必要書類のご提出 ・売掛先からの入金が確認できる口座の入出金明細(直近2か月分) ・売掛金に関する書類(契約書・発注書・請求書など) | ・Webフォーム ・メール ・FAX ・LINE | 必要書類のご提出から最短30分以内に買取金額提示 |

| Step-3 | ご契約 | ・オンライン ・来社 ・訪問 | お申込みから最短2時間で契約完了 契約締結後は原則即日お振込 |

※より詳しくは「ご利用の流れ」にてご確認ください。

5. まとめ

本記事では「売掛債権」をテーマに解説しました。要点を簡単にまとめます。

売掛債権とは、商品・サービスの提供後に未回収の代金を請求する権利のことです。

売掛債権には以下の2種類があります。

- 売掛金

- 受取手形

売掛債権は「資産」とみなされ、貸借対照表(B/S)では「資産の部」の「流動資産」に記載されます。

売掛債権の時効は、原則5年となりますが、以下の制度によってリセットや中断があります。

- 時効の更新

- 時効の完成猶予

財務的な健全性を見るための指標として以下をご紹介しました。

- 売上債権回転期間

- 売上債権回転率

売掛債権を譲渡する資金調達手段としてファクタリングがあります。

売掛債権を活用したファクタリングについて詳しくは「ファクタリングとは何か」の記事をご覧ください。

売掛債権の基礎知識を把握できたら、ぜひ続けて「売掛金回収の具体的な実務から回収できないときの法的手段まで解説」もご覧ください。売掛債権の実務に役立つポイントを網羅しています。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者