期日現金とは売掛金の決済方法のひとつで、通常の現金取引よりも入金に時間がかかる支払条件のことを指します。

企業間での取引では、商品やサービスの代金を後払いする「掛取引(信用取引)」が一般的です。後から代金を受け取れる権利のことを「売掛金」と呼びますが、未払い状態なので回収するまでお金が手に入りません。

受取側は入金されるまでのタイムラグが長いので、資金の管理に気をつける必要があるでしょう。

実は、中小企業庁の「取引適正化に向けた5つの取組について」によると、2026年をメドに手形決済を廃止する方針で検討が進んでいます。

そのため、これまで手形で取引してきた企業から期日現金を持ちかけられる可能性があります。

受取側は期日現金についてしっかり理解し、自社の経営を守れるよう事前に対策を取ることをおすすめします。

そこで本記事では、期日現金について基礎知識からデメリットを解消するための方法まで分かりやすく解説していきます。

本記事のポイント

・期日現金の基礎知識とメリット・デメリットが理解できる

・期日現金を受けるかどうかの判断基準がわかる

・期日現金のリスクヘッジの方法を解説

「期日現金とは何か知りたい」

「売掛先から期日現金を提案されたが受け入れていいのか」

といった悩みがありましたら、ぜひ参考にしてみてください。

この記事を読むことで、期日現金について理解して実務処理をスムーズにこなすことができるようになります。

受ける判断基準やリスクヘッジの方法も分かるので、万が一のときの対策もしっかり取れますよ。

目次

1.期日現金とは決められた期日に現金を銀行振込みする支払方法のこと

期日現金とは売掛金の決済方法のひとつで、90日後や120日後などの決められた期日に現金を銀行振込みする支払方法のことです。

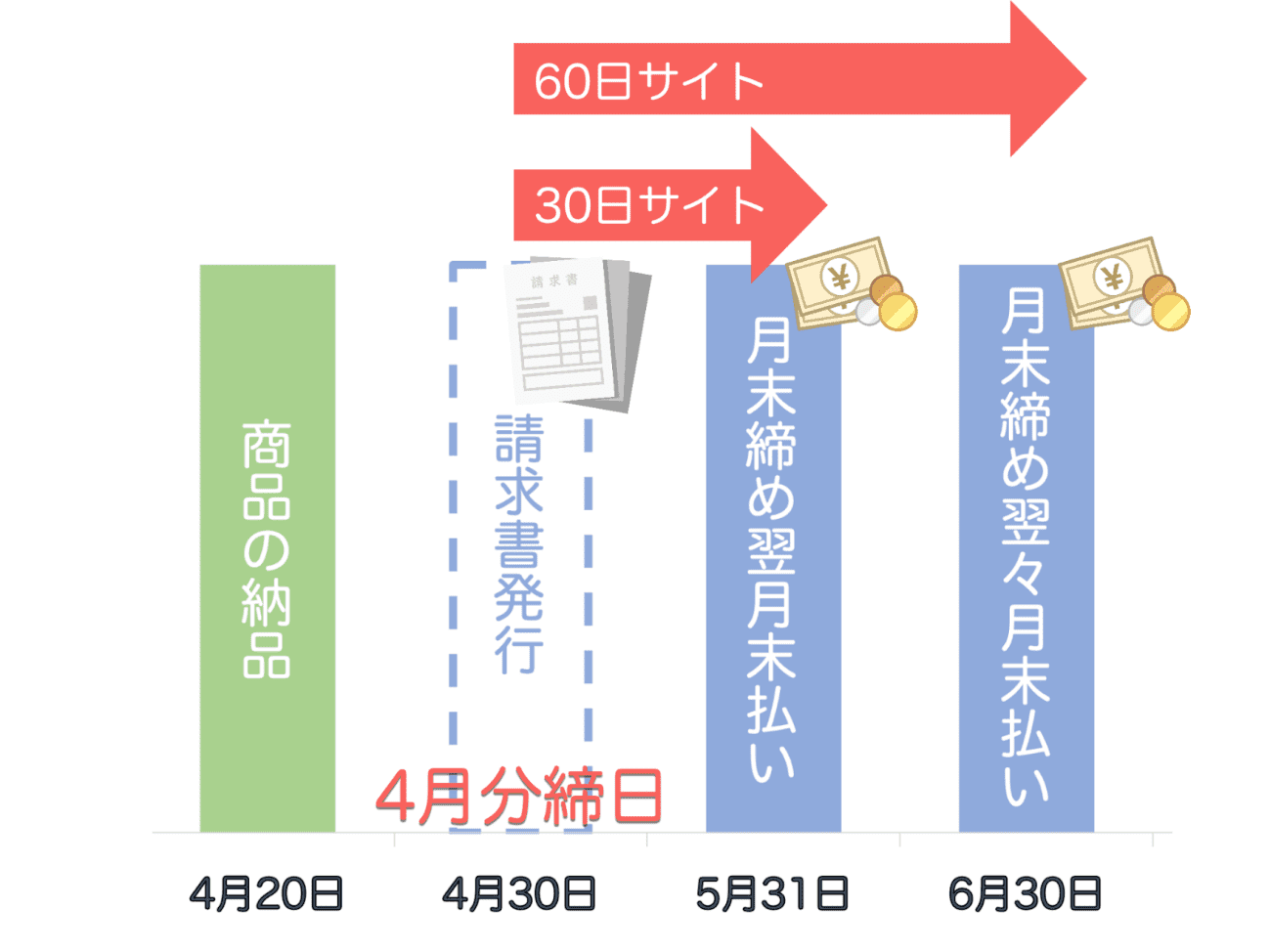

たとえば、支払いサイトが30日の「月末締め翌月末払い」だと4月の取引を末日で取りまとめて5月末に支払い、支払いサイトが60日の「月末締め翌々月払い」だと6月末に支払いされます。

支払いサイトについて詳しくは「支払いサイトとは?120日サイトの売掛金をファクタリングする場合の注意点」の記事をご覧ください。

2.振込・手形決済・でんさいと期日現金との違い

売掛金の決済方法にはいくつか種類があります。

ここでは、期日現金とほかの決済方法との違いについてしっかり理解しておきましょう。

| 支払い方法 | 期日現金との違い |

|---|---|

| 振込 | ◎振込の期日が決まっているかどうか ・期日現金:決まっている ・振込:決まっていない(即時) |

| 手形決済 | ◎期日前に有価証券が発行されるかどうか ・期日現金:発行されない(請求書のみ) ・手形決済:発行される(約束手形) |

| でんさい | ◎期日前に金銭債権が発行されるかどうか ・期日現金:発行されない(請求書のみ) ・でんさい:発行される(電子記録債権) |

それぞれの支払方法について詳しく解説していきます。

2-1.期日現金と振込の違い

振込とは、銀行をはじめとする金融機関の口座に送金することです。振込の手続きをすれば、基本的にすぐ対象の口座に送金されます。

期日現金でも振込でお金がやり取りされる場合が多いです。ただし、期日現金は送金のタイミングが決められており、通常の振込のようにすぐに送金されるわけではありません。期日現金は、振込の時期を後ろ倒しにして支払いサイトを長くする方法です。

2-2.期日現金と手形決済の違い

手形とは、指定した期日に支払いを行うことを約束した証書のことです。日本の企業間で昔から行われている取引方法で、証書自体に価値があり、支払期日前に現金に換金できます。

期日現金と手形決済は支払いサイトが長い点で共通していますが、大きな違いとして有価証券の有無が挙げられます。

期日現金はシンプルに振込されるだけですが、手形決済は金銭的価値のある証書が事前に発行されるため、支払期日前に換金ができるかどうかという点で異なります。

手形決済で使われる「約束手形」という有価証券は、手形割引や裏書手形といった方法で支払期日より前に換金が可能です。そのため、手形は支払いサイトが長くてもリスクヘッジができます。

また、手形決済では、支払側と受取側の双方で以下のようなコストがかかります。

| 支払側(振り出し側) |

|---|

| ・印紙税や発行手数料などの諸費用 ・約束手形への記名、印紙貼付などの事務作業 ・手形の郵送 |

| 受取側 |

|---|

| ・銀行への取り立て依頼 |

期日現金は期日前に換金できないものの、手形決済に比べると余計な手間をかけずに取引が可能です。

2-3.期日現金とでんさいの違い

でんさいとは、全国銀行協会が設立した「でんさいネット」を使って、インターネット上で管理を行う電子記録債権のことです。手形に変わる新しい決済サービスとして注目されています。

でんさいは手形をデジタル化して便利にしたようなイメージの決済方法です。期日現金と同様に事務作業の負担がないので人件費を削減できます。

期日現金とでんさいは違いが大きいですが、最も異なるのは期日前に金銭債権が発行されるかどうかです。

電子記録債権は「でんさいネット」と呼ばれるネットサービス上で使用する金銭的価値のある債権となります。期日前に換金できる他、分割譲渡できるなど手形より売掛債権を自由に譲渡できるのが特徴です。

対して、期日現金はシンプルな請求書後払いなので、期日前の換金や売掛債権を自由に動かすことはできません。

ただし、でんさいの場合は決済や譲渡など、使用のたびに各種手数料が発生します。さらに、でんさいは支払側と受取側のどちらも利用していないと取引で使うことは不可能です。

期日現金のように請求書さえ発行できれば手軽に利用できる決済方法に比べると、でんさいは利用のハードルが高いと言えるでしょう。

でんさいについて詳しくは「電子記録債権(でんさい)とファクタリングの違い|でんさいファクタリングとは」の記事をご覧ください。

3.期日現金のメリット

これまで述べてきたように、今後売掛先から期日現金での支払いを交渉されるケースがでてくる可能性があります。

これからのためにも、期日現金について良い面も悪い面もしっかり把握しておく必要があるでしょう。

先にお伝えしておくと、期日現金は支払側にとってメリットが大きい方法です。

| 支払側(債権者)のメリット |

|---|

| ・手形のコスト削減になる |

| 受取側(債務者)のメリット |

|---|

| ・受取手形の管理が不要になる |

受取側の企業にほとんどメリットはないので、できるだけ支払いサイトが短くなるよう話し合いすることをおすすめします。

ここでは支払側と受取側それぞれのメリットをみておきましょう。

3-1.支払側からみた期日現金のメリット

債権者である支払側からみると、これまで手形を発行していたなら、同じくらいの支払いサイトで諸費用や事務作業といったコスト・負担を軽減できます。

もし取引先が承諾してくれるなら、うまく利用したい支払方法と言えるでしょう。

3-2.受取側からみた期日現金のメリット

一方で、債務者となる受取側からメリットはどうでしょうか。正直に言うと、受取側には期日現金のメリットはありません。

挙げるとすれば、これまで手形決済で取引していたなら受取手形を管理する手間がなくなります。面倒な取り立て依頼が不要になるため、時間の節約になります。

もし期日現金での取引を行うなら、やるべきか慎重に判断するべきです。判断する基準については、「5.期日現金を受けるかどうかの判断基準」で詳しく解説しているのでチェックしてみましょう。

4.期日現金のデメリット

支払側にメリットが大きい分、期日現金は受取側にとって負担となります。

実際、どのような面でデメリットがあるのか気になりますよね。支払側と受取側でまとめると以下のようになります。

| 支払側(債権者)のデメリット |

|---|

| ・手形取引件数が少ないとコスト削減効果が少ない |

| 受取側(債務者)のデメリット |

|---|

| ・期日前に換金できない |

期日現金のデメリットについて、それぞれ詳しくみていきましょう。

4-1.支払側からみた期日現金のデメリット

支払側からみると、期日現金のデメリットは少ないです。

強いて言えば、コストを減らす目的で手形から期日現金に変更した場合、取引件数が少ないと削減効果をあまり感じられないかもしれません。

また、これまで他の方法で支払っていたなら、期日現金の事務手続きに慣れるまで少し時間がかかる可能性があります。

4-2.受取側からみた期日現金のデメリット

期日現金は手形のように期日前に資金化することができません。つまり、万が一のときの資金調達手段がなくなるという危険な状態です。

後ほど詳しく説明しますが、売掛先と期日現金での取引をするならファクタリングを併用してリスクに備えるようにしましょう。

売掛金の回収に時間がかかるということは、経営に大きな打撃があります。期日現金の支払条件を受けるときは、できるだけ支払いサイトが短くなるように交渉するようにしてください。

5.期日現金を受けるかどうかの判断基準

さて、ここまでお伝えすると「売掛先から期日現金での支払いを交渉されたけど断りたいな...」と感じた方もいるのではないでしょうか。

手元にキャッシュがなくなってしまい、支払いが回らなくなる危険性があると思うと怖いですよね。しかし、立場が上の企業相手だと、正直断りにくいのが現実ではないでしょうか?

期日現金払いだからと一括りに断ってしまっては、受注数にも響きます。

大切なのは、期日現金を受けてよいか、判断できる知識を自分自身がもつことです。

判断基準としては、以下の4つとなります。

・経営が回る程度に資金が手元に残っているか

・支払条件より受注を優先するべきか

・支払いサイトの短縮交渉ができそうか

・下請代金支払遅延等防止法に抵触しないかどうか

ひとつずつ詳しく見ていきましょう。

5-1.経営が回る程度に資金が手元に残っているかで決める

まず、期日現金を受ける前に、資金が残るかどうか必ずチェックしてください。

もし期日現金を受けるのであれば、最低でも経営が回る程度に資金を手元に残す必要があります。キャッシュが残らないのであれば、期日現金での支払いは断りましょう。

なぜなら、入金までの間、長く手持ちの資金だけでやりくりしないといけないからです。

売上代金が回収できない間も、仕入代金や経費、税金など支払いは続きます。資金の流れをしっかり確認しておかないと、黒字倒産する危険があるので慎重に判断してください。

5-1-1.黒字倒産とは?

利益があるにも関わらず、手元に資金がないため支払いができずに倒産すること。

現金の過不足を管理できる「資金繰り表」を作ることで実態を把握することが可能です。もし作っていないのであれば、資金不足に陥って困ることがないように作成しておくことをおすすめします。

黒字倒産について詳しくは「黒字倒産とは?5つの原因と回避する方法を分かりやすく解説!」の記事をご覧ください。

5-2.受注との天秤にかけて受けるか決める

支払条件と受注を天秤にかけて、どちらを優先するか判断しましょう。

期日現金であっても、受注することにメリットがあると感じるなら積極的に受けるべきです。

約束手形の廃止に伴い、他の決済方法に移行する企業は増えるでしょう。他の決済方法での提案はもちろん、期日現金での取引も今後増えていくと想定されます。

もちろん資金が残る前提での話ですが、企業として発展するためにも、受けた方がよい案件はドンドン取りに行きましょう。

5-3.支払いサイトの短縮ができるかどうかで決める

期日現金での心配があるなら、支払いサイトを短くできるか交渉してください。

売上代金を早く回収するほど現金が手元に増えるので、経営の安定化に繋がります。

2018年の三菱UFJリサーチ&コンサルティングの資料によると、手形の振り出し業者の78%、受取業者の89%が「手形をやめたい」と考えているとの調査結果が出ています。

とはいえ、手形を突然辞められるものではありません。

実際、支払いサイトを確保するために手形を振り出している、という企業は62%にものぼります。

そこで、支払側が経営の悪化を防ぐために、手形の支払いサイトを維持したままの銀行振込、いわゆる「期日現金」に移行するケースが出てきているのです。

受取側としてはメリットがほとんどないので、交渉されたら手形より短いサイトで支払ってもらえるようお願いしましょう。

今はムリでも、将来的に支払いサイトを短くするよう打診するのも手です。負担が一方的に増えることがないよう、しっかり話し合いを行うことをおすすめします。

5-4.下請代金支払遅延等防止法に抵触する場合は避けるべき

もし下請法に該当する企業から期日現金での支払いを交渉されたら、取引を断ることも検討してください。

なぜなら、下請法では親事業者から下請業者への支払いは物品等を受領した日から起算して60日以内と決まっているからです。

5-5.下請代金支払遅延等防止法とは?

下請代金支払遅延等防止法(下請法)とは、親事業者が立場の弱い下請業者にムリな負担を強制しないように制定された法律のことです。

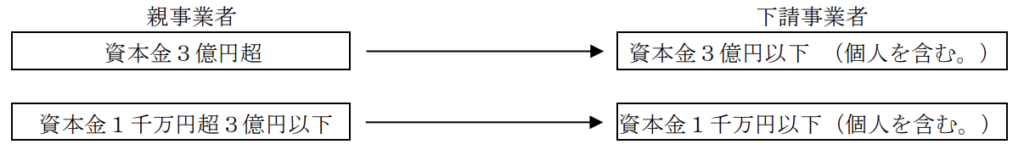

下請法の対象となる取引内容と事業者の資本金区分は以下の通りです。

◎ 資本金の基準が3億円になる取引

・物品の製造委託・修理委託

・プログラムの作成に係る情報成果物作成委託

・運送、物品の倉庫における保管及び情報処理に係る役務提供委託

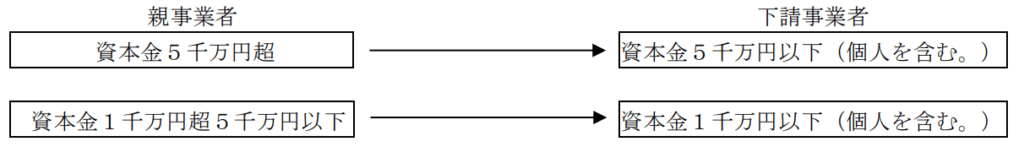

◎ 資本金の基準が5,000万円になる取引

・情報成果物作成委託(プログラムの作成を除く。)

・役務提供委託(運送、物品の倉庫における保管及び情報処理を除く)

もし上記に当てはまるなら、60日を超える期日現金での支払いは下請法に抵触します。

たしかに手形決済に関しては、手形通達により繊維業が90日以内、その他の業者が120日以内でも許容されていますが、同じ支払いサイトでの期日現金はルール違反です。下請法の対象となる場合は、必ず支払いサイトを60日以内にしてもらえるように交渉しましょう。

下請法の存在を知っているにも関わらず、期日現金で負担を強いる企業と取引をすることは、あなたの会社の経営にプラスになるでしょうか?時には会社を守る行動も必要です。

下請法については公正取引委員会の各種パンフレットに詳しい解説が載っているので、抵触しているか気になる方は確認してみるといいでしょう。

6.期日現金はファクタリングでリスクヘッジするべき

何度も言いますが、期日現金は受取側にとってデメリットの大きい支払方法です。

期日現金の支払いが増えてしまうと、回収できない間にキャッシュが枯渇してしまう恐れがあります。場合によっては、支払うべきものが支払えずに倒産の危機に陥ることもあるでしょう。

その緊急時の対策として「ファクタリング」の活用を検討してください。むしろ期日現金はファクタリングとセットで考えるべきです。

6-1.ファクタリングとは?

売掛金を期日前に資金化する方法のこと。手形でいうところの手形割引のような仕組み。

ファクタリングは、請求書(売掛金)をファクタリング会社に売却し支払期日より早く現金を手に入れる方法です。手形決済で言うところの手形割引に相当します。

詳しく説明すると、ファクタリング会社と債権譲渡契約を結んで売掛金を売却します。売買契約なので、負債にならず売掛金の未回収リスクを軽減できるのが魅力です。

期日現金は入金までのタイムラグが長いにも関わらず、期日前に換金する方法がありません。

ファクタリングを使えば期日前でも換金できるので、万が一のときの資金調達が可能になります。

借り入れを行うことなく資金を調達できるファクタリングは、税金の滞納や売掛先への支払遅延といったピンチのときの救世主となるでしょう。

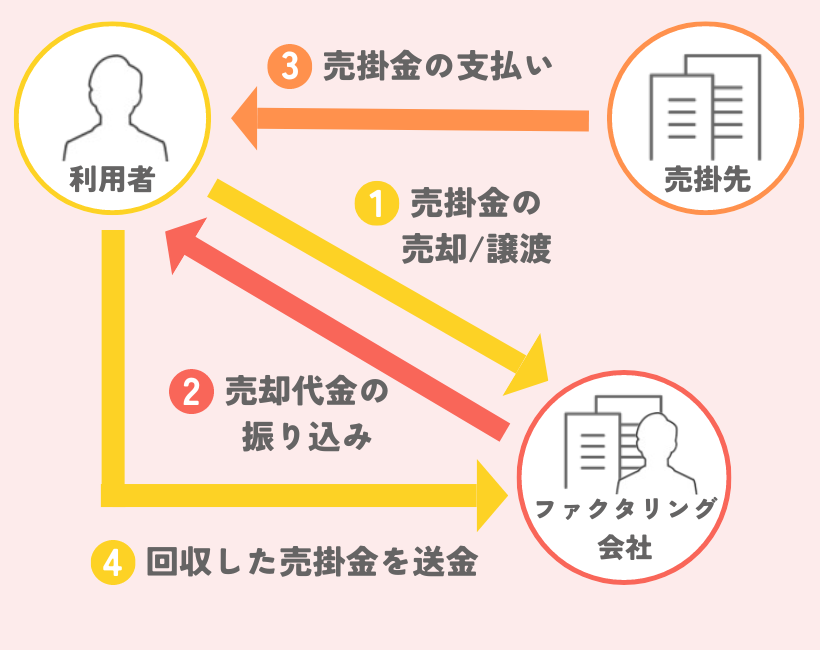

ファクタリングには、売掛先企業の承諾を得ない「2者間ファクタリング」と売掛先の承諾が必要な「3者間ファクタリング」があります。

◎ 2者間ファクタリング:ファクタリング会社とのみ債権譲渡契約を結ぶ

【主な特徴】

・売掛先企業の承諾がいらない

・資金調達がスピーディー

・売掛先が倒産してもリスクを負わない

2者間ファクタリングについて詳しくは「2者間ファクタリングとは?メリット・デメリットとやり方・注意点を解説」 の記事をご覧ください。

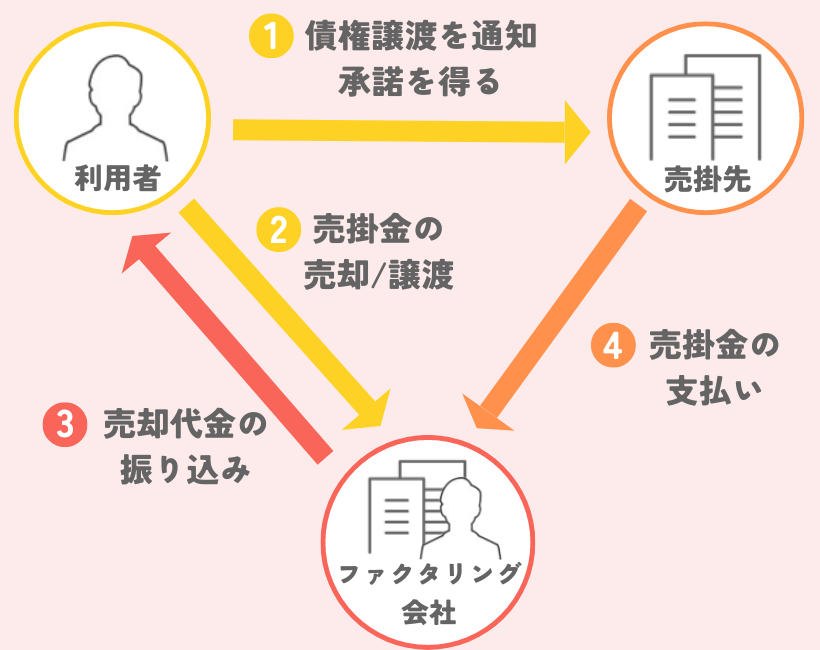

◎ 3者間ファクタリング:売掛先企業の承諾を得て債権譲渡契約を結ぶ

【主な特徴】

・売掛先企業の承諾が必要になる

・低い手数料で資金調達できる

・振込手続きの手間がない

3者間ファクタリングについて詳しくは「3者間ファクタリングとは?メリット・デメリットやおすすめの相談先、利用手順を解説」 の記事をご覧ください。

売掛先との関係性や支払条件、利用時の状況などにより、2者間・3者間どちらのファクタリングも選ぶことが可能です。

いずれにしても、ファクタリングは経営者として知っておきたい資金調達手段と言えるでしょう。

期日現金をリスクヘッジできる「ファクタリング」の仕組みや特徴については「ファクタリングとは」をご覧ください。

7.ファクタリングを利用する5つのメリット

さて、期日現金のデメリットを補えるファクタリングですが、実は様々なメリットがあります。ここではファクタリングのメリットをカンタンに5つご説明します。

・借り入れせずにお金が手に入る

・企業の価値がアップする

・売掛先の倒産リスクの対策ができる

・審査スピードが速い

・売掛先に承認を得なくてすむ

それではひとつずつ見ていきましょう。

7-1. 借り入れせずにお金が手に入る

ファクタリングの一番のメリットは、借り入れすることなくお金が手に入ることです。

ファクタリングは売掛金を買い取ってもらう売買契約なので、借り入れのように自社の負債が増えることがありません。

銀行での融資に比べても対応もスピーディーで、緊急時の資金調達にはもってこいの方法となっています。

期日現金は、手形と同じくらい入金までのタイムラグが長いです。手形であれば期日前であっても手形割引で資金調達できますが、期日現金にはそのような資金化する仕組みはありません。

そのため、万が一のときの資金化の方法としてファクタリングについては覚えておくべきです。

デメリットを払拭できるため、安心して期日現金の取引を請け負うことができるでしょう。

7-2.企業の価値がアップする

企業としての価値がアップすることも、ファクタリングのメリットとして挙げられます。

もし銀行からの融資を考えている場合、ファクタリングを利用することでポイントアップが期待できます。なぜなら、現金がどのくらいあるかを融資審査で見られているから。

ファクタリングで売掛金を資金化することで、会計上の見た目が良くなり審査で有利になる場合もあるでしょう。

具体的な話をすると、売掛金を資金化することで決算書では以下のような良い影響があります。

◎ 決算書への影響

・賃借対照表の現金・預金が増える

・自己資本比率が上がる

・現金比率が上がる

・純資産利益率が上がる

売掛金が多すぎると、粉飾決算や回収不能を疑われて融資審査に響きます。銀行融資を控えていて売掛金が多い場合は、ファクタリングを上手く活用しましょう。

7-3.売掛先の倒産リスクの対策ができる

ファクタリングは、売掛先の倒産リスク対策にもなります。

売掛金が怖いのは、回収できない可能性がある点です。とくに期日現金は支払いサイトが長い分、回収不能となるリスクがより高まります。

ファクタリングは売却後に売掛先が倒産しても、責任を負う必要はありません。

日本のファクタリングのほとんどは、償還請求権のない「ノンリコース」です。売掛先の債務不履行のリスクは、ファクタリング会社が負うことになります。

もし売掛先が倒産して回収不能となれば、自社のキャッシュがなくなり連鎖倒産という自体になりかねません。

万が一のためにファクタリングを利用することは、リスク対策として有効です。

7-4.審査スピードが速い

ファクタリングは、他の資金調達の方法と比較して審査スピードが速いです。審査が最短即日で終わるため、入金にかかる時間も短くなります。可能な限りすばやく資金を調達したいなら、ファクタリングがおすすめです。

資金調達の方法としては融資もありますが、融資は審査スピードが遅めです。審査に数週間かかるケースが多く、実際に資金を確保できるまでに長い時間がかかります。

7-5.売掛先に承認を得なくてすむ

2者間ファクタリングなら、売掛先から承認を得なくても利用できます。2者間ファクタリングはファクタリング会社と利用者だけで契約できるからです。ファクタリングの利用について売掛先に知られなくて済むため、余計な心配をかけたりその後の取引に影響したりするリスクもありません。

同じファクタリングでも、3者間ファクタリングを選ぶなら売掛先からの承認が必要です。ただし、3者間ファクタリングは、2者間ファクタリングより手数料が安めに設定されています。

8.ファクタリングを利用する5つのデメリット

様々なメリットがある一方、ファクタリングの利用する上でデメリットも存在します。

ここではファクタリングのデメリットを5つまとめました。

・手形に比べて手数料が高い

・一時的な資金調達に過ぎない

・売掛先から経営悪化を疑われる可能性もある

・売掛金以上の資金調達ができない

・悪徳業者に出会う可能性がある

利用するかどうかはデメリットも考慮して考えるようにしましょう。

8-1.手形に比べて手数料が高い

ファクタリングは、手形に比べて手数料が高いのがデメリットです。

ファクタリングの手数料の目安は以下の通り。

| 2者間ファクタリング | 8%~18%程度 |

| 3者間ファクタリング | 2%~9%程度 |

手形割引の場合だと、銀行の手数料は年率で1.5%~5%程度。一方のファクタリングは1回の買取で手数料分を取られてしまうため、手形に比べて割高に感じてしまうかもしれません。

2者間と3者間ではファクタリング手数料が異なります。できるだけ手数料を抑えたいのであれば、3者間ファクタリングがおすすめです。

期日現金での支払いを売掛先から打診されたら、ファクタリング払いを提案するのもいいでしょう。手形から期日現金払いに移行するのであれば、リスク回避や保証の名目で交渉もしやすいはずです。

ファクタリング会社により、手数料に差があるのでできるだけ負担の少ないところを選ぶといいでしょう。

8-2.一時的な資金調達に過ぎない

ファクタリングは将来入金される資金の先取りのため、長期的な資金調達には向きません。

あくまでも一時的、緊急時の資金調達方法だと考えてください。

支払日に資金が足りずに来月分、再来月分とファクタリングで資金調達をしたところで、キャッシュフローが改善されなければ、自転車操業に陥ってしまうだけです。

ファクタリングは緊急時の資金調達には便利なのでうまく活用するべきですが、もし売上の減少により切羽詰まっているなら別問題です。

なかなか資金繰りが改善しないようであれば、資産の売却や融資も検討しましょう。

8-3.売掛先から経営悪化を疑われる可能性もある

ファクタリングは海外だと一般的な資金調達方法ですが、日本ではまだあまり浸透していないのが現状です。

違法な悪徳業者の影響で、ファクタリングにマイナスイメージを持っている企業も少なくありません。「売掛金を売却するということは経営が危ないのでは?」と売掛先から経営悪化を疑われることも。

しかし、売掛債権の利用促進は国の施策として推奨されている方法です。約束手形の廃止に伴い、今後ファクタリングはさらに浸透していくと考えられます。

2者間ファクタリングなら、売掛先の承諾を得ずに資金化することが可能です。経営悪化を疑われたくない、相手に知られたくないといった際にうまく利用するといいでしょう。

8-4.売掛金以上の資金調達ができない

ファクタリングは、売掛金を支払期日より前に資金化する方法です。売掛金がもとになるため、売掛金の額以上の資金は調達できません。融資のように希望金額をもとに調達する額を交渉できるわけではないため、注意が必要です。

ファクタリングを利用する場合、確保したい額よりも売掛金の額が少なければ、必要な資金を調達しきれません。保有する売掛債権より高額な資金を調達したいなら、ファクタリングは不向きです。

8-5.悪徳業者に出会う可能性がある

ファクタリングの利用にあたっては、悪徳業者に注意が必要です。ファクタリングが日本で一般的になったのは最近であり、法律の整備はまだ十分ではありません。許可や認可がなくてもファクタリングのサービスを提供できる状況であるため、信用できるファクタリング会社を契約前に見極める必要があります。

悪徳業者は、ファクタリングとみせかけて法外な金利で貸付を行う可能性があります。強引な取り立てをするパターンも少なくありません。

以下で悪徳業者の特徴や見分け方について解説するので、ぜひ参考にしてください。

9.失敗しないファクタリング会社の選び方

期日現金で取引をするなら、事前にファクタリング会社を選んでおくのがおすすめです。すぐ利用しない場合でも、リスクヘッジとして頭に入れておきましょう。

最低限抑えておきたい選び方のポイントは、以下の5つです。

・悪徳業者は必ず避ける

・手数料が安い会社を選ぶ

・入金スピードで選ぶ

・償還請求権の有無で選ぶ

・信頼できる会社を選ぶ

早速ひとつずつ解説していきます。

9-1.悪徳業者は必ず避ける

ファクタリング会社を選ぶ際には、悪徳業者は必ず避けるようにしましょう。

「偽装ファクタリング」とも呼ばれており、本来のファクタリングと似たような取引で実質的に高金利で貸付を行うヤミ金融業者がいます。

悪徳業者の特徴は以下の通り。

◎ 悪徳業者の特徴

・手数料が30%を超えていたり、見積内容が不透明

・会社所在地や電話番号が非公開(もしくはレンタルオフィスや架空の住所、携帯電話)

・ノンリコースではない(買い戻しが前提になっている)

・口頭で契約しようとする

上記のような業者は悪徳業者の可能性があります。

しっかり会社の中身をチェックして、違和感や心配な面があれば避けるのが無難です。

悪徳業者について詳しくは「ファクタリング会社に悪徳業者はいる?手口の事例や見分け方を解説」の記事をご覧ください。

9-2.手数料が安い会社を選ぶ

相場を把握しておき、より手数料の安いファクタリング会社を選ぶことで負担を抑えることができます。

ファクタリング手数料の相場は、2者間で8%〜18%、3者間で2%〜9%程度です。

手数料に幅があるのは、売掛先の信頼性の高さや売掛金の金額など様々な要因があるためです。そのため、見積りで実際にどのくらい手数料がかかるか確認する必要があるでしょう。

手数料が高くなれば、もちろん手に入る資金はその分少なくなります。2者間ファクタリングは特に手数料が高くなりがちなので、できるだけ手数料重視で選ぶことをおすすめします。

ファクタリング会社により手数料はマチマチなので、納得いく会社を選びましょう。

ファクタリングの手数料について詳しくは「ファクタリングの手数料はどれくらい?相場と抑えるコツ、よくある疑問も解説!」の記事をご覧ください。

9-3.入金スピードで選ぶ

手続きの簡単なファクタリング会社を選ぶと、スピーディーに資金調達ができます。

最近では、申し込みから入金まで全てオンライン完結できるファクティング会社も増えています。対面での取引に比べると、格段に早いスピードで資金が手に入るため急ぎの場合でも安心です。

契約審査後の入金もできるだけ早く対応してくれるファクタリング会社がいいでしょう。

3者間より2者間の方が対応も早いので、スピード重視なら2者間ファクタリングで即日入金可能な会社がおすすめです。

即日入金が可能なファクタリング会社について詳しくは「【即日対応可能】おすすめのファクタリング会社15選!利用先の選び方を解説」の記事をご覧ください。

9-4.償還請求権の有無で選ぶ

ファクタリングは、償還請求権が無いほうが安心して利用できます。償還請求権とは、売掛先から売掛金が支払われなかった場合、ファクタリング会社が利用者に支払った資金の返還を要求できる権利です。

たとえば、売掛先が倒産すると売掛金の支払いが困難になり、償還請求が行われる可能性があります。しかし、そもそも償還請求権が設定されていなければ、ファクタリングによる資金調達後に売掛先が倒産しても、利用者がその責任を負う義務はありません。

償還請求権について詳しくは「償還請求権とは?ファクタリングにおける重要性や注意点をわかりやすく解説」の記事をご覧ください。

9-5.信頼できる会社を選ぶ

期日現金での取引には、リスクヘッジとしてファクタリングが不可欠です。長い付き合いになる可能性もあるので、信頼できるファクタリング会社を選びましょう。

法令に遵守しているのはもちろんですが、信頼できそうな点もチェックしておくと安心です。

◎ 信頼できる会社の特徴

・取引実績が豊富で頼れる

・ホームページに詳細が明記されている

・適正な手数料で取引している

・スタッフの写真を公開している

・対応が丁寧で親切

大切な売掛債権を買い取ってもらう会社です。業界でも知名度が高く信頼性の高い会社を選ぶと、万が一のときも相談しやすいのでおすすめです。

優良なファクタリング会社について詳しくは「ファクタリング会社・サービスおすすめランキング21選!比較表付きで目的別に紹介!」の記事をご覧ください。

10.ファクタリングを利用する場合はビートレーディングにご相談ください

ファクタリングなら、ぜひ「ビートレーディング」にご相談ください!

◎ ビートレーディングの特徴

・取引実績7.1万件以上、累計買取額1,550億円と豊富な実績!※2025年3月時点

・オンライン契約できるから遠方でも安心!

・専任の女性オペレーターによる丁寧な対応!

・少額から高額まで上限なしの買取!

・手数料は2者間で4%~12%、3者間で2%~9%と業界最低水準!

・法人はもちろん個人事業主でも申込みOK!

・スピード審査で最短2時間で資金調達が可能!

ビートレーディングは取引実績7.1万件以上、累計買取額が1,550億円以上と業界トップクラスの実績を誇ります。

拠点は東京、仙台、名古屋、大阪、福岡の5拠点で、対面の他にオンラインでもご対応可能です。オンラインは申し込みから契約まで完結できるので、お急ぎの方にはとくにおすすめ!

専任の女性オペレーターがおりますので、初めての方でも安心してご利用いただけます。

当社は法人だけでなく個人事業主の方もご利用可能です。買取額は少額から高額まで上限もありませんのでお気軽にご利用ください。

また、お客様により安心・信頼してお使いいただけるよう、社長はもちろん社員も顔写真を公開しております。ぜひ当社の雰囲気を感じていただき、ファクタリング会社選びのひとつの指標にしていただければと思います。

正確な手数料を知りたい方は、最短30分で審査結果をご提示できます。見積りだけの問い合わせも歓迎いたします。

申し込みから最短2時間で入金も可能です。お急ぎなら、まずは一度当社にお問い合わせください。

11.まとめ

本記事では、期日現金について解説しました。簡単に要点をまとめます。

期日現金とは売掛金の決済方法のひとつで、通常の現金取引よりも入金に時間がかかる支払条件のことを指します。他の支払い方法との違いは以下の通り。

・振込:振込の期日が決まっているかの違い

・手形決済:期日前に有価証券が発行されるかの違い

・でんさい:期日前に金銭債権が発行されるかの違い

手形決済と比べて期日現金は支払側にとって有利な支払条件であり、受取側はできれば避けたい決済方法でもあります。

とはいえ、経営をしていく上で、期日現金払いを交渉されるケースは今後もあるでしょう。自分自身で期日現金を受けるべきかどうか、判断基準をもつことが重要です。

◎ 期日現金を受ける判断基準

・経営が回る程度に資金が手元に残っているか

・支払条件より受注を優先するべきか

・支払いサイトの短縮交渉ができそうか

・下請代金支払遅延等防止法に抵触しないかどうか

もし期日現金を受けるのであれば、ファクタリングを利用することを考えておきましょう。

ファクタリングは手形割引のように、売掛金を期日前に資金化できる方法です。2者間ファクタリングなら審査スピードが速く、売掛先の承認を得る必要もありません。リスクヘッジとして必ず頭に入れておきたいサービスとも言えます。

ただし、なかには悪徳業者も存在するため、信頼できるファクタリング会社を選びましょう。手数料の安さ、入金スピード、償還請求権の有無などを下記5つのポイントを確認したうえで、契約しても問題ないか見極める必要があります。

◎ 信頼できる会社の特徴

・取引実績が豊富で頼れる

・ホームページに詳細が明記されている

・適正な手数料で取引している

・スタッフの写真を公開している

・対応が丁寧で親切

また複数社見積りをとり、手数料や入金までの日数等比較し、自社に合ったファクタリング会社を利用するようにしましょう。

ビートレーディングでは無料見積を行っておりますので、是非ご相談ください。

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者